Análisis del mercado de tomografía computarizada de México

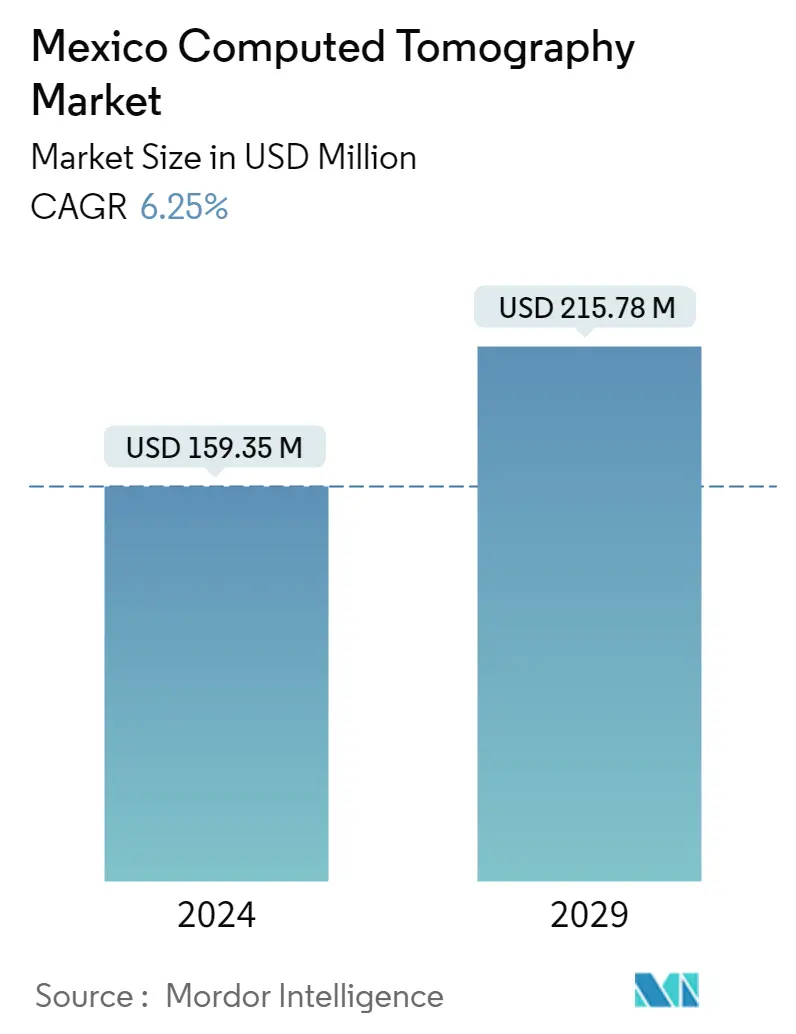

El tamaño del mercado de tomografía computarizada de México se estima en USD 159.35 millones en 2024 y se espera que alcance los USD 215.78 millones para 2029, creciendo a una CAGR de 6.25% durante el período de pronóstico (2024-2029).

La pandemia de COVID-19 provocó confinamientos en México, por lo que los hospitales no pudieron operar a plena capacidad. Se cancelaron muchos estudios clínicos, ya que la mayoría de los tratamientos de imagen se retrasaron y se cancelaron todas las tomografías computarizadas convencionales de estudios de imagen. De acuerdo con las circunstancias en varias regiones del país, en marzo de 2020 se reprogramaron o cancelaron varias citas, ya que los tratamientos de imagen se consideraban tratamientos electivos. La cantidad de tomografías computarizadas se redujo como resultado de las restricciones de movimiento y las normas de distancia social. Los registros de Global Citizen Organization muestran que la pandemia de COVID-19 retrasó las ya escasas pruebas de México en marzo de 2021. En 2020, en comparación con 2019, hubo menos diagnósticos debido a la presión de la pandemia sobre el sistema de salud, que disminuyó en más de la mitad. Los datos de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) muestran que en 2020 hubo 2,1 consultas médicas menos por persona que en 2019, lo que supone un descenso respecto a las 2,3 de 2019. El mercado de la tomografía computarizada en México se vio significativamente dañado por los problemas antes mencionados. El mercado está volviendo a los niveles anteriores a la pandemia a medida que disminuyen los casos de COVID-19, pero llevará mucho tiempo terminar todos los procedimientos de tomografía computarizada que se pospusieron. Por lo tanto, el mercado seguirá creciendo a largo plazo.

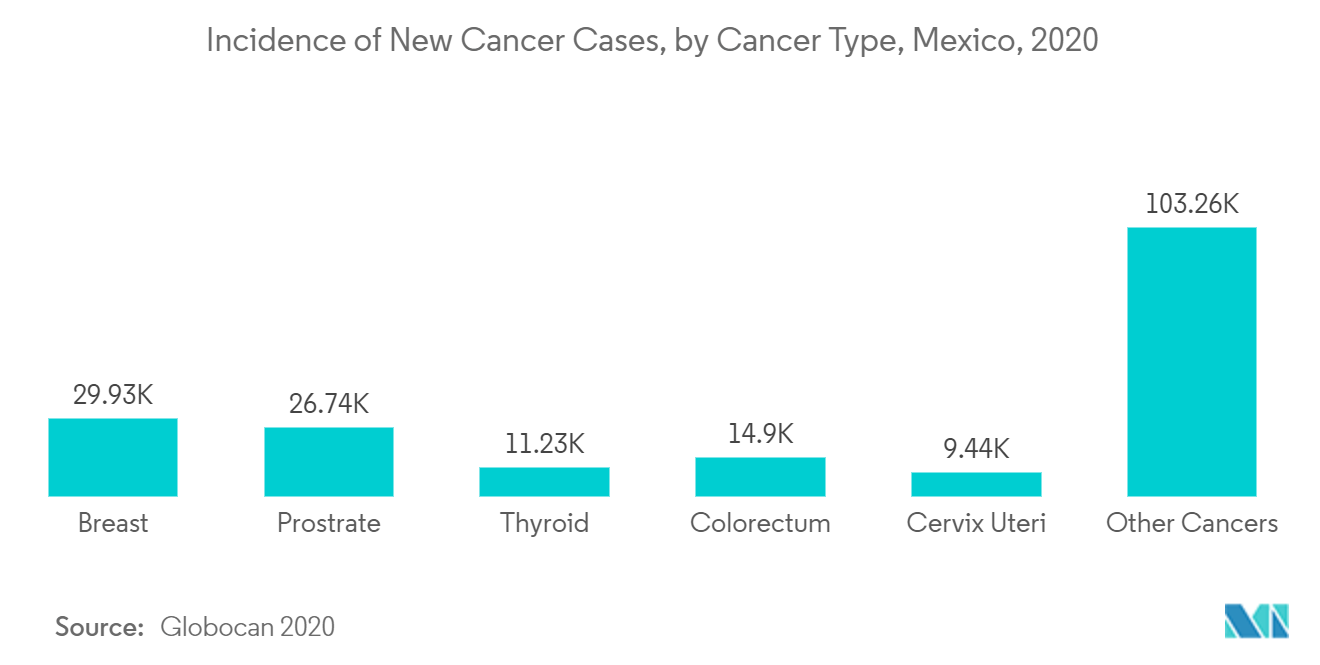

La creciente frecuencia de enfermedades crónicas como el cáncer, la diabetes, los trastornos neurológicos, etc. es lo que impulsa el mercado de la tomografía computarizada en México. El mercado para la nación también está impulsado por la expansión de los desarrollos tecnológicos en los mercados relevantes, la expansión de las actividades de investigación y desarrollo, el aumento de las inversiones y la expansión de los lanzamientos de productos. México tuvo 195,449 nuevos casos de cáncer en 2020, y GLOBOCAN 2020 proyecta que esta cifra aumentará a 323,432 casos de cáncer para 2040. El mercado de escáneres de tomografía computarizada del país se verá impulsado por el aumento anticipado de los casos de cáncer porque los escáneres de tomografía computarizada se utilizan para diagnosticar diferentes tipos de cáncer. Por lo tanto, durante el período de proyección, se prevé que el mercado en estudio tenga un crecimiento significativo. México es uno de los 29 países en el área de América del Norte y el Caribe donde los adultos tienen más probabilidades de tener diabetes que los no diabéticos (15.2%), con 12,805,200 casos en total en la nación. Es probable que la diabetes cause más casos de cáncer en el país, lo que se espera que aumente la demanda del producto que se está estudiando. Otro factor que impulsa el crecimiento del mercado de la tomografía computarizada para aplicaciones de neurología es la creciente prevalencia de la epilepsia en México. La prevalencia de la epilepsia fue mayor en los países en desarrollo, incluido México, en 2020, según Anales Médicos de la Asociación Médica del Centro Médico ABC. De acuerdo con el mismo informe, México tiene tasas de prevalencia de epilepsia que oscilan entre 3.9 y 42.2 por cada 1,000 personas. El uso de la tomografía computarizada para el diagnóstico por imágenes cerebrales aumentará junto con la prevalencia de casos de epilepsia en México. En consecuencia, el mercado en estudio crecerá. De manera similar, un estudio realizado en agosto de 2021 en el Centro de Investigación en Computación, Instituto Politécnico Nacional, México, por Solorio-Ramrez et al. encontró que las imágenes de TC son las más utilizadas para el diagnóstico de hemorragias cerebrales debido a su alta calidad. Se prevé que la sección crezca como resultado de los estudios sobre la aplicación de la tomografía computarizada a las enfermedades neurológicas. Por lo tanto, se espera que los factores mencionados anteriormente aumenten el crecimiento del mercado.

Se anticipa que el alto costo de los equipos y los procedimientos de tomografía computarizada, la ausencia de un reembolso adecuado, los estrictos procesos de autorización regulatoria y estos factores restringirán la expansión del mercado en México.

Tendencias del mercado de tomografía computarizada en México

Se espera que el segmento de oncología tenga una participación de mercado significativa durante el período de pronóstico

Los factores que están llevando al crecimiento de este segmento incluyen la alta carga de tipos de cáncer en la población mexicana, las ventajas de los sistemas de tomografía computarizada sobre la tomografía computarizada convencional y el aumento de las iniciativas estratégicas de las principales empresas para utilizar la tomografía computarizada en el diagnóstico del cáncer. México tuvo 195,449 nuevos casos de cáncer en 2020, y GLOBOCAN 2020 proyecta que esta cifra aumentará a 323,432 casos de cáncer para 2040. El mercado de escáneres de tomografía computarizada del país se verá impulsado por el aumento anticipado de los casos de cáncer porque los escáneres de tomografía computarizada se utilizan para diagnosticar diferentes tipos de cáncer. Por lo tanto, durante el período de proyección, se prevé que el mercado en estudio tenga un crecimiento significativo. Según un informe elaborado por Yanin Chávarri-Guerra y publicado en septiembre de 2020, la mortalidad relacionada con el cáncer y el número de nuevos casos diagnosticados de la enfermedad están aumentando en México, así como en otras naciones de ingresos bajos y medios. Para los mexicanos, el cáncer es la tercera causa más común de muerte, siendo los cánceres de pulmón, estómago, hígado, próstata y mama los más comunes. Varias organizaciones gubernamentales en México ofrecen ayuda financiera a las personas con cáncer, en particular el Instituto de Salud para el Bienestar (INSABI) para las personas sin seguro. Varias organizaciones no gubernamentales también proporcionan diversos recursos, entre ellas SALVATi AC, Unidos, Fundación Teresa de Jess, Fundación Rebecca de Alba A.C., Fundación ALMA y muchas otras. Estos programas pueden motivar a las personas a someterse a pruebas periódicas de detección del cáncer. Para el diagnóstico del cáncer, la tomografía computarizada es un método de imagen crucial. El aumento de las pruebas de cáncer podría estimular la expansión del mercado. Muchas empresas están lanzando nuevos artículos y aumentando su presencia en el país. Por ejemplo, para elevar el estándar de tratamiento en México, en septiembre de 2020 se desplegaron allí 630 unidades Nanox.ARC gracias a un acuerdo de distribución exclusiva entre Nanox y SPI Medical. Se prevé que este cambio mejore la atención ortopédica en el hospital y acelere la expansión del mercado. En consecuencia, se prevé que los factores antes mencionados mejorarán aún más la expansión del mercado en este sector.

Visión general de la industria de la tomografía computarizada en México

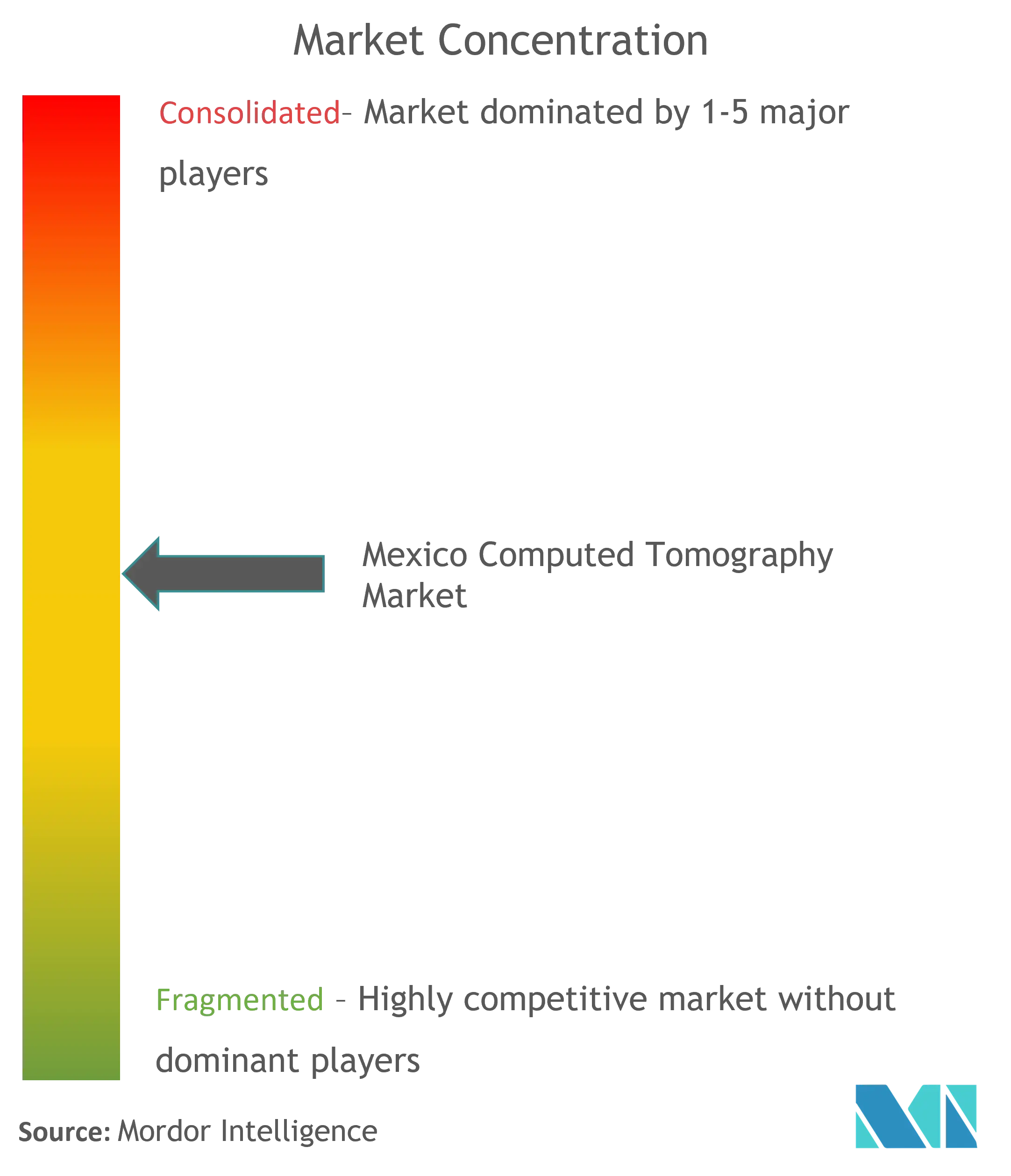

El mercado mexicano de tomografía computarizada es moderadamente competitivo y está formado por varios actores importantes. Algunas de las empresas que actualmente dominan el mercado son Carestream Health, Dentsply Sirona Inc., GE Healthcare, Planmeca Group (Planmed OY) y Koninklijke Philips NV, entre otras..

Líderes del mercado de tomografía computarizada en México

Carestream Health

GE Healthcare

Planmeca Group (Planmed OY)

Koninklijke Philips NV

Dentsply Sirona Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de tomografía computarizada en México

- En septiembre de 2020, para elevar el nivel de atención médica de los mexicanos, Nanox y SPI Medical anunciaron un acuerdo de distribución exclusiva para el despliegue de 630 dispositivos Nanox.ARC en México.

- En febrero de 2020, S. Scott Obenshain, pediatra de la Universidad de México, y Barry Ramo, cardiólogo de Albuquerque, publicaron un estudio en el American Journal of Medicine. Según el estudio, encontrar depósitos de calcio que actúen como marcadores de las placas de colesterol que obstruyen las arterias y que podrían causar un ataque cardiaco es esencialmente una tomografía computarizada.

Segmentación de la industria de la tomografía computarizada en México

Según el alcance del informe, la tomografía computarizada (TC), también conocida como tomografía axial computarizada (TAC), es un proceso de imágenes que personaliza un equipo especial de rayos X para generar una secuencia de imágenes o exploraciones exhaustivas de áreas dentro del cuerpo. Se utiliza principalmente en el diagnóstico del cáncer. El mercado de tomografía computarizada de México está segmentado por tipo (corte bajo, corte medio y corte alto), aplicación (oncología, neurología, aplicaciones cardiovasculares, musculoesqueléticas y otras) y usuario final (hospitales, centros de diagnóstico y otros usuarios finales). El informe ofrece el valor (en millones de USD) para todos los segmentos anteriores.

| Rebanada baja |

| Rebanada Mediana |

| Rebanada alta |

| Oncología |

| Neurología |

| Cardiovascular |

| musculoesquelético |

| Otras aplicaciones |

| hospitales |

| Centros de Diagnóstico |

| Otros usuarios finales |

| Por tipo | Rebanada baja |

| Rebanada Mediana | |

| Rebanada alta | |

| Por aplicación | Oncología |

| Neurología | |

| Cardiovascular | |

| musculoesquelético | |

| Otras aplicaciones | |

| Por usuario final | hospitales |

| Centros de Diagnóstico | |

| Otros usuarios finales |

Preguntas frecuentes sobre la investigación de mercado de tomografía computarizada en México

¿Qué tan grande es el mercado de tomografía computarizada de México?

Se espera que el tamaño del mercado de tomografía computarizada de México alcance los USD 159.35 millones en 2024 y crezca a una CAGR del 6.25% para alcanzar los USD 215.78 millones en 2029.

¿Cuál es el tamaño actual del mercado de Tomografía Computarizada en México?

En 2024, se espera que el tamaño del mercado de tomografía computarizada de México alcance los USD 159.35 millones.

¿Quiénes son los actores clave en el mercado de tomografía computarizada de México?

Carestream Health, GE Healthcare, Planmeca Group (Planmed OY), Koninklijke Philips NV, Dentsply Sirona Inc. son las principales empresas que operan en el mercado mexicano de tomografía computarizada.

¿Qué años abarca este mercado de Tomografía computarizada de México y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de tomografía computarizada de México se estimó en USD 149.98 millones. El informe cubre el tamaño histórico del mercado de tomografía computarizada de México durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Tomografía computarizada de México para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la Industria de Tomografía Computarizada en México

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de la tomografía computarizada en México en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de tomografía computarizada de México incluye una perspectiva de pronóstico del mercado para 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.