Tamaño y Participación del Mercado de Equipos de Diagnóstico por Imágenes de México

Análisis del Mercado de Equipos de Diagnóstico por Imágenes de México por Mordor Intelligence

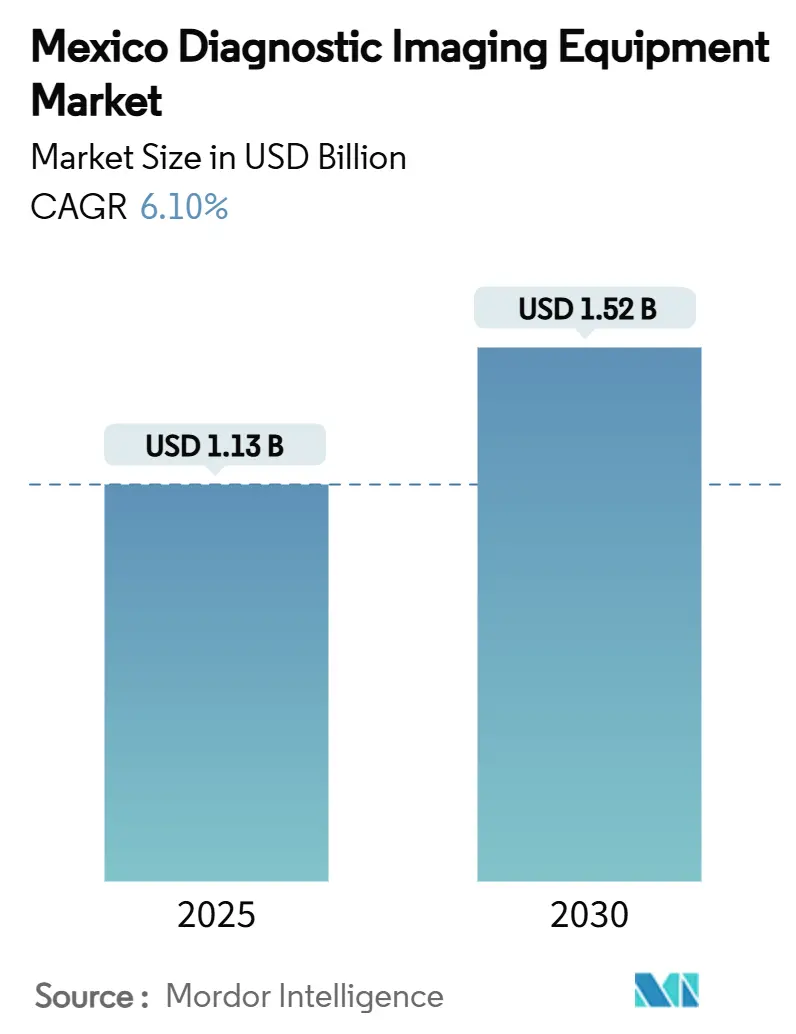

El tamaño del Mercado de Equipos de Diagnóstico por Imágenes de México se estima en USD 1.13 mil millones en 2025, y se espera que alcance USD 1.52 mil millones para 2030, con una TCAC del 6.10% durante el período de pronóstico (2025-2030). La sólida modernización del sector público, las ambiciones de cobertura universal bajo el programa IMSS-Bienestar, y la inversión privada dirigida al turismo médico sustentan desembolsos de capital sostenidos para nuevos sistemas de imágenes. La prevalencia de enfermedades crónicas mantiene elevada la demanda de modalidades de imágenes cardíacas, neurológicas y oncológicas. Las actualizaciones tecnológicas como los flujos de trabajo asistidos por IA, la adquisición autónoma de imágenes y el análisis de dispositivos de borde se están difundiendo rápidamente desde grandes hospitales urbanos hacia instalaciones más pequeñas, ayudadas por unidades móviles de menor costo y telerradiología basada en la nube. Las restricciones presupuestarias persisten, sin embargo, el aumento del 30.2% en el financiamiento del IMSS-Bienestar y nueve nuevos hospitales públicos programados para 2025 proporcionan visibilidad de adquisiciones a varios años para los proveedores.[1]Fuente: Instituto Mexicano del Seguro Social, "Serán inaugurados nueve Hospitales y seis Unidades de Medicina Familiar del IMSS en 2025," imss.gob.mx

Puntos Clave del Informe

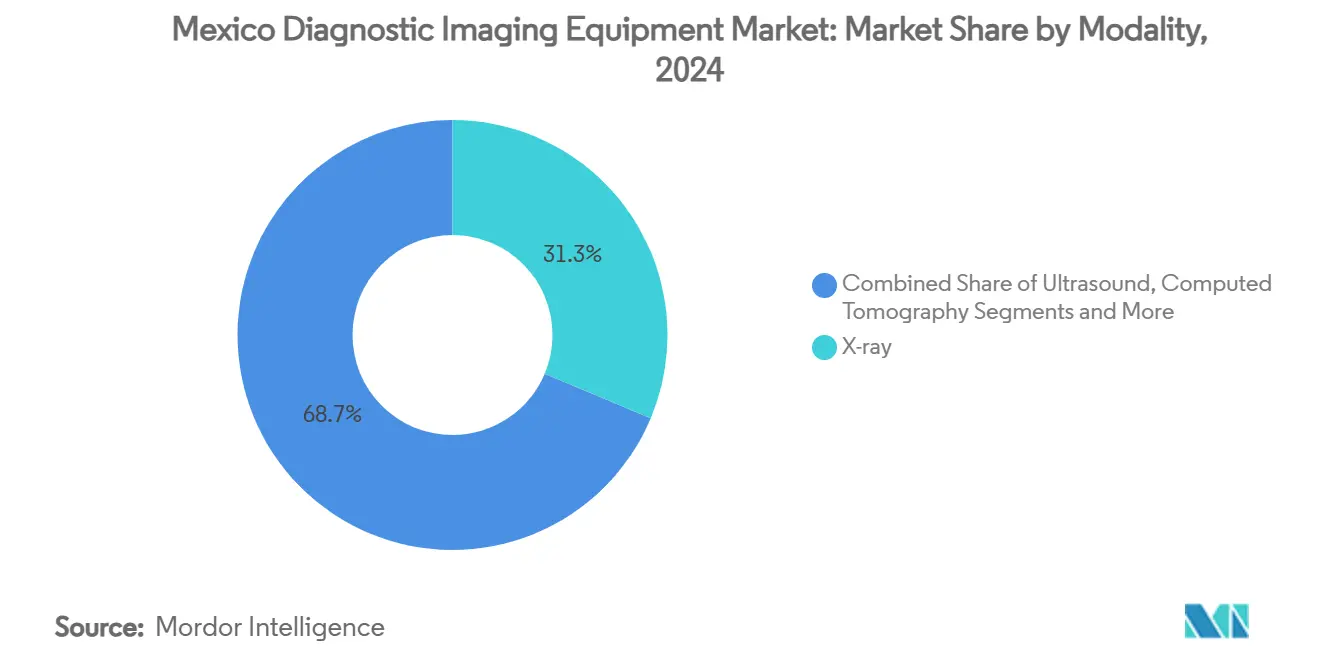

- Por modalidad, los sistemas de rayos X capturaron el 31.33% de la participación del mercado de Equipos de Diagnóstico por Imágenes de México en 2024; se proyecta que la RMN se expanda a una TCAC del 8.19% hasta 2030.

- Por portabilidad, las instalaciones fijas mantuvieron el 81.21% de participación del tamaño del mercado de Equipos de Diagnóstico por Imágenes de México en 2024, mientras que las unidades móviles y portátiles avanzan a una TCAC del 7.76% hacia 2030.

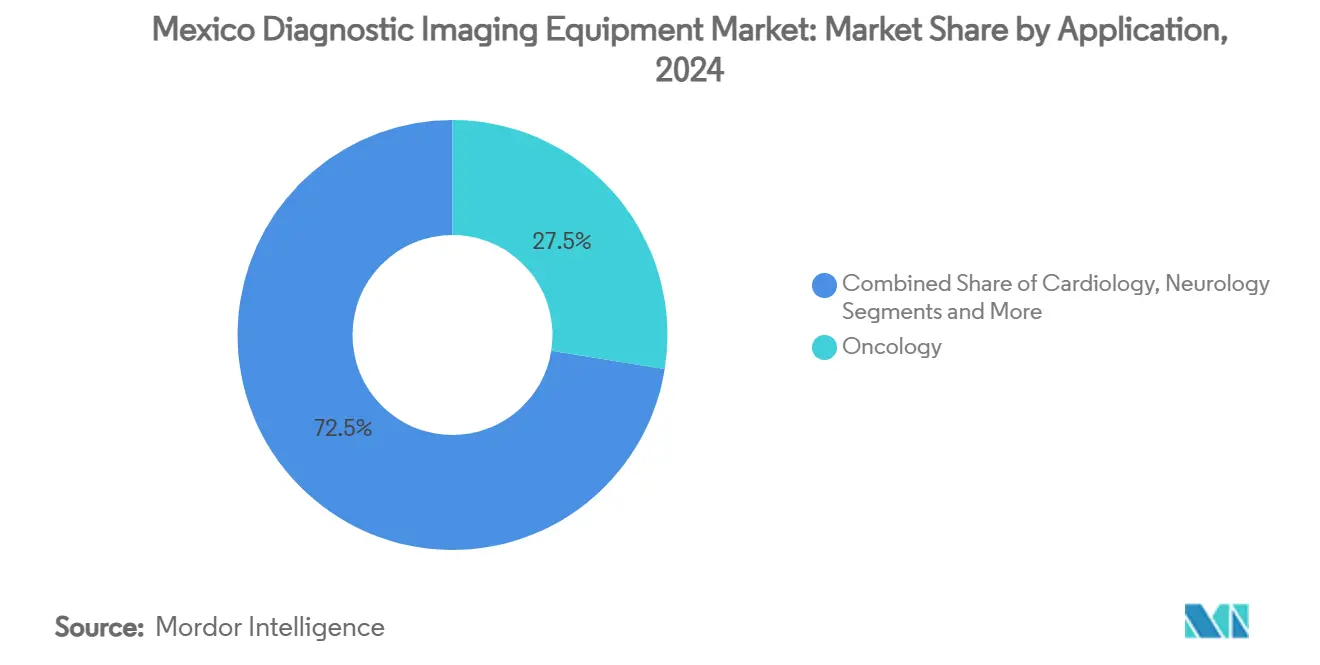

- Por aplicación, la oncología retuvo el 27.54% del tamaño del mercado de Equipos de Diagnóstico por Imágenes de México en 2024; la neurología está destinada a crecer más rápido con una TCAC del 7.91%.

- Por usuario final, los hospitales representaron el 55.65% de participación del tamaño del mercado de Equipos de Diagnóstico por Imágenes de México en 2024, mientras que se pronostica que los centros de diagnóstico por imágenes aumenten a una TCAC del 6.85%.

Tendencias e Insights del Mercado de Equipos de Diagnóstico por Imágenes de México

Análisis de Impacto de los Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente Carga de Enfermedades Crónicas y Aumento de la Población Geriátrica | +1.2% | Nacional, con concentración en centros urbanos | Largo plazo (≥ 4 años) |

| Avances Tecnológicos en Equipos de Imágenes | +0.9% | Nacional, con adopción temprana en el sector privado | Mediano plazo (2-4 años) |

| Aumento del Turismo Médico | +0.7% | Estados fronterizos y principales ciudades | Corto plazo (≤ 2 años) |

| Creciente Infraestructura Sanitaria e Inversiones | +0.8% | Nacional, priorizando regiones desatendidas | Largo plazo (≥ 4 años) |

| Telerradiología Habilitada por IA Mejorando el ROI para Imágenes Móviles Rurales | +0.6% | Áreas rurales y remotas | Mediano plazo (2-4 años) |

| Creciente Conciencia del Paciente y Prácticas de Salud Preventiva | +0.4% | Áreas urbanas con niveles de educación más altos | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Carga de Enfermedades Crónicas y Aumento de la Población Geriátrica

La mortalidad por enfermedades cardiovasculares ilustra un aumento constante que incrementa directamente la demanda de TC cardíaca y RMN de alta resolución. Las discapacidades afectan al 16.5% de los residentes, y el 31% de esos casos requieren seguimiento con imágenes avanzadas, intensificando la presión sobre los flujos de trabajo de diagnóstico.[2]Fuente: Emerson Baptista et al., "Disability and Its Impact on Life Expectancy," BMC Public Health, bmcpublichealth.biomedcentral.com El Consorcio MexOMICS ha comenzado a integrar hallazgos de RMN en registros nacionales, indicando impulso institucional hacia estudios de salud poblacional intensivos en imágenes. La incidencia de cáncer de mama de 39.9 por 100,000 mujeres acelera la adopción de mamografía y fomenta actualizaciones digitales para detección temprana. A medida que aumenta la esperanza de vida, la demanda de escaneos neurológicos probablemente superará el crecimiento poblacional general, especialmente donde las tasas de demencia y accidente cerebrovascular están aumentando.

Avances Tecnológicos en Equipos de Imágenes

Los prototipos autónomos de rayos X y ultrasonido de GE Healthcare con tecnología NVIDIA muestran cómo la IA aborda la limitada fuerza laboral de radiólogos en México, que promedia menos de un especialista por unidad de imágenes. La computación de borde permite que los dispositivos de ultrasonido y TC portátiles analicen imágenes localmente, apoyando diagnósticos en áreas con conectividad débil a internet. La literatura académica nota un auge post-2019 en aplicaciones de aprendizaje automático, con redes neuronales y máquinas de vectores de soporte ahora generalizadas en proyectos de imágenes mexicanos. La compra de USD 51 millones de Sonio por Samsung Medison subraya el creciente interés de proveedores en algoritmos de IA optimizados para escaneos obstétricos y abdominales. En conjunto, estas innovaciones acortan los tiempos de examen, mejoran la consistencia diagnóstica y elevan el rendimiento sin agregar personal.

Aumento del Turismo Médico

Los costos de procedimientos que pueden ser 60% menores que en Estados Unidos mantienen vibrantes los flujos de pacientes transfronterizos, requiriendo que los hospitales privados instalen sistemas premium de RMN y TC que satisfagan los estándares de Joint Commission. El hospital de USD 84 millones de CHRISTUS Health en Cabo San Lucas se dirige a 23,000 expatriados estadounidenses y despliega escáneres habilitados por IA calibrados a protocolos de imágenes de EE.UU. La infusión de USD 160 millones de General Atlantic en Hospitales MAC dirige fondos hacia infraestructura de diagnóstico avanzada en nuevas ubicaciones urbanas. Estas inversiones elevan el estándar competitivo y se extienden a los ciclos de reemplazo de equipos en instalaciones domésticas que buscan retener pacientes locales.

Creciente Infraestructura Sanitaria e Inversiones

El IMSS pondrá en línea nueve hospitales y seis Unidades de Medicina Familiar en 2025, cada uno configurado con suites de TC, RMN, ultrasonido y rayos X digitales. Solo Chiapas ha recibido MX$677.5 millones (USD 35 millones) para actualizar la capacidad de imágenes, reflejando un impulso para cerrar brechas de servicio regionales. Un próximo hospital del IMSS de 260 camas en Nuevo León, presupuestado en MX$3.2 mil millones (USD 165 millones), está vinculado al clúster automotriz y contará con quirófanos híbridos con imágenes intervencionistas. El plan de modernización 2024-2025 del ISSSTE también prioriza actualizaciones de equipos de imágenes en toda su red. La construcción continua asegura demanda de varios años para proveedores y establece mercados de reemplazo para 2030 en adelante.

Análisis de Impacto de las Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos Costos Asociados con el Dispositivo y Procedimiento | -0.8% | Nacional, más pronunciado en áreas rurales | Largo plazo (≥ 4 años) |

| Escasez de Profesionales Capacitados | -0.6% | Nacional, agudo en regiones rurales | Mediano plazo (2-4 años) |

| Regulaciones Estrictas que Retrasan los Procesos de Aprobación | -0.4% | Marco regulatorio nacional | Corto plazo (≤ 2 años) |

| Cobertura de Seguro Limitada para Imágenes | -0.5% | Nacional, afectando a la población no asegurada | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Altos Costos Asociados con el Dispositivo y Procedimiento

Las tarifas de registro de COFEPRIS de USD 5,000-10,000, más pruebas obligatorias, alargan los horizontes de punto de equilibrio para proveedores que ingresan al mercado de Equipos de Diagnóstico por Imágenes de México.[3]Fuente: Pure Global, "COFEPRIS Mexico Medical Device Regulations," pureglobal.com La presión del gasto público se intensificó después de que el presupuesto federal de salud de 2025 cayó 11% a MX$918.4 mil millones (USD 47.38 mil millones). Los desembolsos per cápita para beneficiarios del IMSS-Bienestar también se deslizaron 24.9%, limitando el financiamiento para escáneres avanzados en hospitales de red de seguridad. Las instalaciones de RMN siguen siendo intensivas en capital, a menudo excediendo USD 1.5 millones antes del blindaje y contratos de servicio de ciclo de vida, un obstáculo para clínicas regionales. Estas economías fomentan una estructura de dos niveles donde los proveedores privados de alta gama se actualizan rápidamente mientras las instalaciones públicas escalonan los reemplazos.

Escasez de Profesionales Capacitados

Menos de un radiólogo por unidad de imágenes obstaculiza el rendimiento de escaneos y retrasa los informes en muchas instalaciones. La escasez de técnicos agrava el cuello de botella, ya que los programas vocacionales gradúan menos especialistas de los que requiere el crecimiento. El prototipo autónomo de GE Healthcare busca mitigar las brechas de fuerza laboral automatizando el posicionamiento y selección de protocolos. Aunque la administración planea contratar 20,000 trabajadores de la salud, las necesidades de talento en imágenes requieren capacitación avanzada que se extiende más allá del reclutamiento generalizado. La retención rural sigue siendo problemática dado la menor compensación y aislamiento profesional.

Análisis de Segmentos

Por Modalidad: El Crecimiento de RMN Supera la Estabilidad de Rayos X

Los rayos X retuvieron el 31.33% de la participación del mercado de Equipos de Diagnóstico por Imágenes de México en 2024 por la fortaleza del bajo costo y amplia utilidad clínica. El ciclo de reemplazo de la modalidad ahora se centra en actualizaciones digitales que aumentan el rendimiento y reducen la radiación. La RMN está subiendo más rápido con una TCAC del 8.19% ya que los protocolos de neurología y oncología demandan mayor contraste de tejidos e imágenes funcionales. La demanda de tomografía computarizada se beneficia de expansiones de departamentos de emergencia, mientras que la adopción de ultrasonido se acelera mediante clínicas móviles de obstetricia y cardiología. A medida que los proveedores integran IA en la reconstrucción de imágenes, el rendimiento de RMN aumenta sin salas de imán adicionales, reduciendo las brechas de costo por estudio versus TC.

Las cargas crecientes de cáncer dirigen las instalaciones hacia PET/SPECT, pero la penetración de medicina nuclear sigue siendo baja dada la escasez de ciclotrones y logística de isótopos. Las unidades de mamografía enfrentan transiciones digitales obligatorias que favorecen la tomosíntesis. La fluoroscopía y arcos en C apoyan suites intervencionistas donde los procedimientos de trauma y ortopedia se expanden con volúmenes de accidentes industriales. Las alianzas tecnológicas, como la adquisición de Sonio por Samsung Medison, ilustran un cambio hacia soluciones de ecosistema que emparejan hardware con IA para reducir tiempos de examen.

Nota: Las participaciones de segmento de todos los segmentos individuales están disponibles con la compra del informe

Por Portabilidad: Plataformas Móviles Tallando Participación de Salas Fijas

Las instalaciones fijas aún mantienen el 81.21% del tamaño del mercado de Equipos de Diagnóstico por Imágenes de México, principalmente en hospitales terciarios donde la infraestructura puede manejar consumos de alta potencia y blindaje de radiación. Siguen siendo el ancla para estudios complejos como RMN cardíaca o PET/TC. Las unidades móviles y portátiles, sin embargo, registran una TCAC del 7.76% debido a programas rurales y preparación para respuesta a desastres. Las licitaciones gubernamentales ahora agrupan ultrasonido portátil con camionetas de atención primaria para apoyar la iniciativa de atención de personas mayores puerta a puerta. Los dispositivos de rayos X con batería mejoran el triaje de lesiones en sitios de construcción y eventos deportivos.

Se pronostica que el tamaño del mercado de Equipos de Diagnóstico por Imágenes de México capturado por plataformas móviles crezca en los próximos años, reflejando prioridades de atención distribuida. El análisis de dispositivos de borde permite a los tecnólogos confirmar la suficiencia diagnóstica en el sitio, evitando llamadas de regreso que cargan a los pacientes. El sistema Onyx DR móvil de DMS Group se empareja con PACS en la nube, reduciendo los cronogramas de integración para hospitales regionales. A medida que crece la manufactura doméstica, las unidades portátiles llegarán con aranceles de importación más bajos, erosionando aún más el dominio de salas fijas.

Por Aplicación: Oncología Dominante, Se Construye Impulso en Neurología

La oncología consumió el 27.54% del tamaño del mercado de Equipos de Diagnóstico por Imágenes de México en 2024, impulsada por expansiones de tamizaje de cáncer de mama y protocolos de medicina de precisión. Las instalaciones dependen de RMN multiparamétrica, PET/TC y mamografía con contraste mejorado para estadificación y monitoreo de terapia. La colaboración Thera4Care de GE en Europa sugiere hojas de ruta de imágenes moleculares que los centros mexicanos pronto podrían replicar. La neurología va atrás pero registra una TCAC del 7.91% a medida que aumenta la prevalencia de demencia y se reducen los cronogramas de atención de accidentes cerebrovasculares.

La cardiología sigue siendo un importante impulsor de volumen con adopción de angiografía por TC y ecocardiografía agudizada por el aumento de muertes por enfermedad cardíaca isquémica. La ortopedia consume capacidad de rayos X digital-portátil, especialmente en los corredores de manufactura de Baja California y Nuevo León. La obstetricia se beneficia de módulos de ultrasonido de anatomía fetal mejorados por IA. Los programas de tamizaje para enfermedades colorrectales, de tiroides y próstata forman el grupo de "otras aplicaciones", que crece a medida que la medicina preventiva gana tracción política.

Nota: Las participaciones de segmento de todos los segmentos individuales están disponibles con la compra del informe

Por Usuario Final: Los Hospitales Lideran, los Centros de Imágenes Aceleran

Los hospitales concentraron el 55.65% de la participación del mercado de Equipos de Diagnóstico por Imágenes de México en 2024, impulsados por las necesidades de imágenes de emergencia, hospitalización y cirugía. Los nuevos sitios del IMSS e ISSSTE aseguran que el segmento hospitalario retenga escala de compra para modalidades de alta gama. Los centros de imágenes, sin embargo, se expanden a una TCAC del 6.85% ya que los operadores privados explotan modelos de servicio de retorno rápido que capturan tráfico de pago directo y turismo médico. Estos centros a menudo despliegan RMN de 3-Tesla y TC de energía dual temprano, aprovechando ciclos de adquisición más cortos.

Las clínicas especializadas se enfocan en atención cardíaca y de cáncer, instalando MR-linacs dedicados o sistemas híbridos de laboratorio de cateterismo que integran imágenes con intervenciones. Los proveedores de servicios móviles llenan brechas rurales, contratando con autoridades locales para visitas programadas. Es probable que el tamaño del mercado de Equipos de Diagnóstico por Imágenes de México atribuido a centros de imágenes crezca a una tasa sustancial, respaldado por financiamiento de capital de riesgo y modelos de financiamiento de proveedores. El software de automatización de flujo de trabajo de Keirón México ilustra cómo la tecnología optimiza la programación, aumentando el tiempo de actividad del escáner.

Análisis Geográfico

Los estados fronterizos del norte albergan un denso clúster de hospitales privados que atienden a turistas médicos estadounidenses, donde la penetración de RMN y PET/TC supera los promedios nacionales gracias a los requisitos de acreditación internacional. Los centros académicos de la Ciudad de México albergan modalidades de subespecialidad, incluyendo RMN intraoperatoria y quirófanos híbridos, anclando la investigación y capacitación de residencia.

Los estados del sur, particularmente Chiapas y Oaxaca, dependen de fondos de expansión federal para rayos X digitales fijos y ultrasonido. La asignación de MX$677.5 millones del IMSS-Bienestar a Chiapas destinó equipos para cinco hospitales, cerrando brechas diagnósticas a través de terreno montañoso. Los centros industriales centrales como Nuevo León atraen instalaciones de salud financiadas por empleadores; el hospital planificado del clúster Tesla cuenta con laboratorios de cateterismo cardiovascular y TC de 64 cortes para tamizaje de lesiones. El corredor turístico del Pacífico (Los Cabos, Puerto Vallarta) despliega suites de imágenes premium para aprovechar la demanda de expatriados, reflejando el proyecto de USD 84 millones de CHRISTUS Health.

Las flotas móviles se expanden en zonas áridas del norte y selváticas del sur donde las redes de carreteras dictan la frecuencia de alcance. La telerradiología habilitada por IA minimiza la brecha de experiencia entre entornos metropolitanos y rurales, manteniendo calidad diagnóstica consistente. En general, el mercado de Equipos de Diagnóstico por Imágenes de México muestra una estructura dual: anclas urbanas ricas en tecnología y soluciones móviles flexibles en distritos geográficamente desafiantes.

Panorama Competitivo

Las multinacionales globales dominan el volumen pero enfrentan rivalidad intensificada de empresas tecnológicas y OEM regionales. GE Healthcare, Siemens Healthineers y Philips mantienen portafolios amplios de modalidades y redes de servicio nacionales. El pacto de IA generativa AWS de GE busca integrar soporte de decisión clínica en flujos de trabajo de imágenes, diferenciando su base instalada. Siemens dirige USD 3.36 mil millones de su gasto MedTech más amplio de USD 27.38 mil millones a diagnósticos, avanzando TC espectral y detectores de conteo de fotones. Philips aprovecha PACS en la nube y monitoreo remoto de flotas para profundizar lazos de postventa.

Los movimientos de cadena de suministro remodelan la huella de manufactura; la reubicación de Siemens de la producción de Varian de México a Estados Unidos puede abrir espacio en blanco para fabricantes por contrato locales. Las marcas emergentes como United Imaging se expanden con instalaciones PET/TC de alta gama en institutos pediátricos, mientras DMS Group registra crecimiento de dos dígitos a través de exportaciones de sistemas móviles. Las adquisiciones enfocadas en IA-la compra de USD 350 millones de Gynesonics por Hologic y su alianza Google Cloud-señalan un giro hacia ecosistemas pesados en software. Los arrendamientos de equipos financiados por proveedores y contratos basados en resultados ganan tracción ya que los compradores públicos buscan preservar efectivo.

La complejidad regulatoria favorece a los titulares con equipos de cumplimiento en el país. Los nuevos participantes se asocian con Titulares de Registro Mexicanos para reducir los cronogramas de COFEPRIS pero deben absorber actualizaciones de estándares de etiquetado y costos de vigilancia post-mercado. El enfoque competitivo por lo tanto se desplaza hacia ofertas de servicio integradas-protocolos habilitados por IA, monitoreo remoto de tiempo de actividad y portales de capacitación para médicos-que aseguran clientes más allá de las ventas de hardware.

Líderes de la Industria de Equipos de Diagnóstico por Imágenes de México

-

GE Healthcare

-

Siemens Healthineers

-

Koninklijke Philips N.V.

-

Canon Medical Systems

-

Fujifilm Holdings Corp.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: El Instituto Nacional de Rehabilitación instala un escáner TC de alta velocidad financiado por la Administración de Bienes de Beneficencia Pública, sirviendo a 6,500 pacientes anualmente.

- Febrero 2025: Innovative Healthcare reporta sistemas de diagnóstico por imágenes entre los tres principales segmentos de manufactura de dispositivos médicos en México, con producción de ultrasonido y angiografía en aumento.

- Julio 2024: United Imaging entrega su uMI 550 PET/TC al Instituto Nacional de Pediatría, mejorando las imágenes de oncología pediátrica.

- Julio 2024: GE Healthcare y Salud Digna se asocian para desplegar soluciones digitales que optimizan protocolos de ultrasonido, TC y RM en toda la red.

Alcance del Informe del Mercado de Equipos de Diagnóstico por Imágenes de México

Según el alcance del informe, el diagnóstico por imágenes toma imágenes de la estructura interna del cuerpo humano usando radiación electromagnética para un diagnóstico preciso del paciente. Hay varias modalidades en imágenes médicas, siendo las más comunes las tomografías TC, sistemas RMN, etc. Tiene múltiples aplicaciones en varios campos oncológicos, ortopédicos, gastro- y ginecológicos. El mercado de Equipos de Diagnóstico por Imágenes de México está segmentado por modalidad (rayos x, RMN, Ultrasonido, Tomografía Computarizada, Imágenes Nucleares, Fluoroscopía, y Mamografía), aplicación (Cardiología, Oncología, Neurología, Ortopedia, y Otras Aplicaciones), y usuario final (hospitales, centros de diagnóstico, y otros). El informe ofrece el valor en (millones USD) para los segmentos anteriores.

| Rayos X |

| Ultrasonido |

| Tomografía Computarizada |

| RMN |

| Imágenes Nucleares (PET/SPECT) |

| Fluoroscopía y Arcos en C |

| Mamografía |

| Sistemas Fijos |

| Sistemas Móviles y Portátiles |

| Oncología |

| Cardiología |

| Neurología |

| Ortopedia |

| Obstetricia y Ginecología |

| Otras Aplicaciones |

| Hospitales |

| Centros de Diagnóstico por Imágenes |

| Clínicas Especializadas |

| Otros |

| Por Modalidad | Rayos X |

| Ultrasonido | |

| Tomografía Computarizada | |

| RMN | |

| Imágenes Nucleares (PET/SPECT) | |

| Fluoroscopía y Arcos en C | |

| Mamografía | |

| Por Portabilidad | Sistemas Fijos |

| Sistemas Móviles y Portátiles | |

| Por Aplicación | Oncología |

| Cardiología | |

| Neurología | |

| Ortopedia | |

| Obstetricia y Ginecología | |

| Otras Aplicaciones | |

| Por Usuario Final | Hospitales |

| Centros de Diagnóstico por Imágenes | |

| Clínicas Especializadas | |

| Otros |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor 2025 del mercado de Equipos de Diagnóstico por Imágenes de México?

El mercado vale USD 1.13 mil millones en 2025.

¿Qué tan rápido está creciendo el segmento de RMN en México?

Se proyecta que los ingresos de RMN aumenten a una TCAC del 8.19% hasta 2030, la más rápida entre las principales modalidades.

¿Qué categoría de portabilidad está ganando participación más rápidamente?

Los sistemas móviles y portátiles se expanden a una TCAC del 7.76% a medida que se escalan los programas rurales.

¿Por qué es relevante el turismo médico para los proveedores de imágenes?

Los hospitales fronterizos y de resorts instalan escáneres premium de RMN y TC para servir a pacientes estadounidenses que pagan 60% menos que los precios domésticos.

¿Qué política importante apoya la demanda futura de equipos?

La expansión del IMSS-Bienestar, incluyendo nueve nuevos hospitales en 2025, asegura adquisiciones continuas de modalidades de imágenes avanzadas.

Última actualización de la página el: