Análisis del mercado del cáñamo industrial

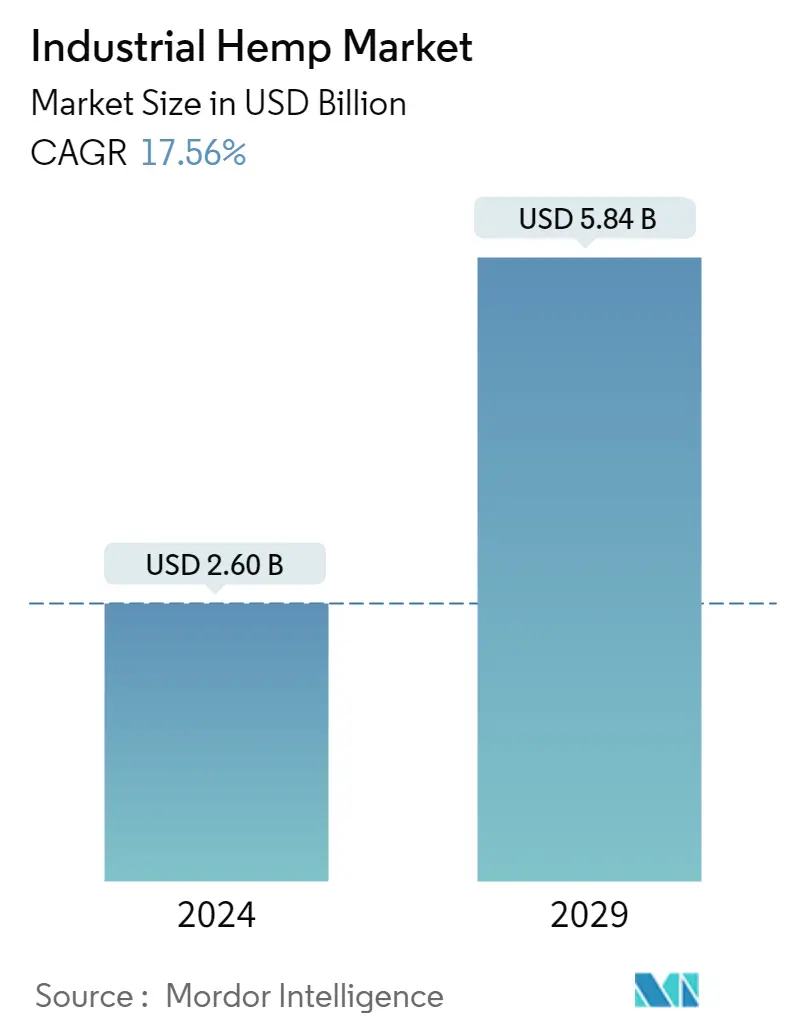

El tamaño del mercado del cáñamo industrial se estima en 2,60 mil millones de dólares en 2024 y se espera que alcance los 5,84 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 17,56% durante el período previsto (2024-2029).

El mercado se vio afectado negativamente por COVID-19 en 2020. Las actividades de fabricación y construcción se paralizaron como resultado de los cierres. El brote de COVID-19 también trajo varias consecuencias a corto y largo plazo a la industria de la construcción. Según Associated General Contractors of America (AGC), hubo interrupciones en el trabajo o proyectos cancelados y, por lo tanto, menos demanda de proyectos no esenciales, como oficinas, entretenimiento e instalaciones deportivas, en los primeros meses de 2020. Además, En 2021 la demanda del mercado estudiado se ha recuperado y se espera que crezca a un ritmo importante en los próximos años.

- A corto plazo, los principales factores que impulsan el mercado estudiado son la enorme demanda de productos de cáñamo industrial en diversas aplicaciones y aplicaciones altamente funcionales en el sector sanitario.

- Por otro lado, las estrictas regulaciones asociadas con el cáñamo están obstaculizando el crecimiento del mercado.

- Se espera que la naturaleza ecológica del cáñamo, con una baja huella de carbono, amplias actividades de investigación y desarrollo y regulaciones recientes relacionadas con el cáñamo, ofrezcan oportunidades lucrativas para el crecimiento del mercado.

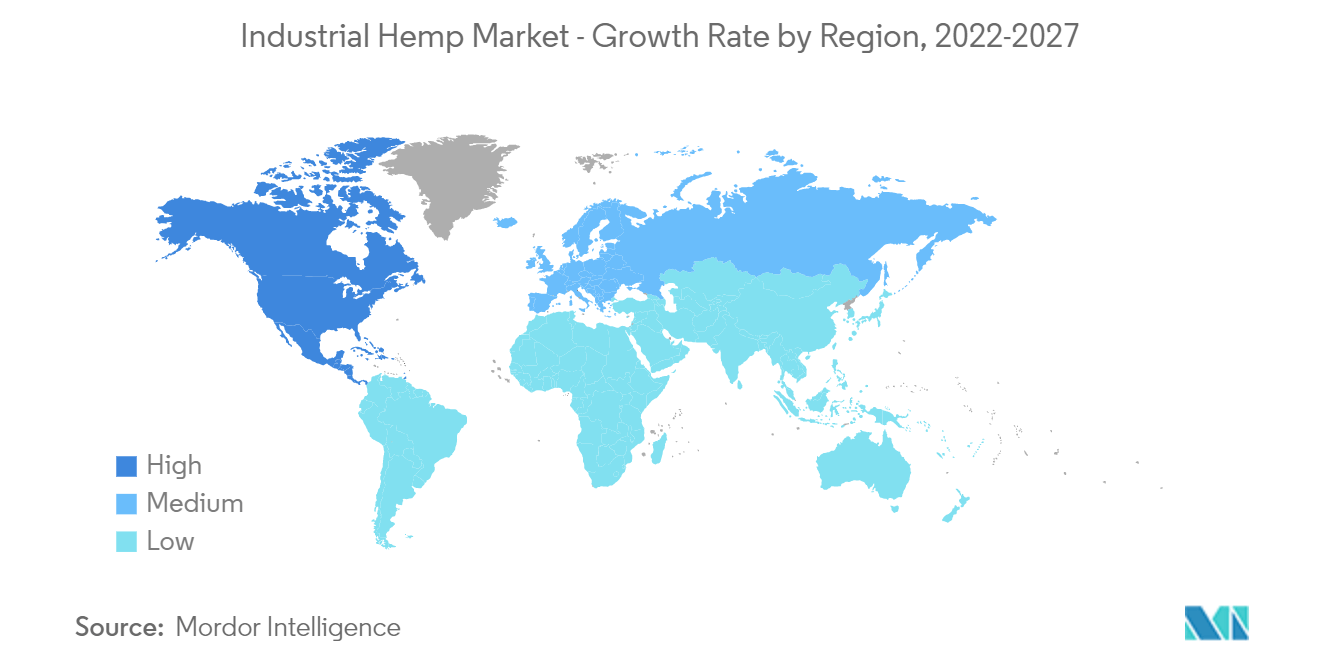

- Se espera que la región de América del Norte crezca al ritmo más rápido del mundo, con el mayor consumo de países como Estados Unidos y Canadá.

Tendencias del mercado del cáñamo industrial

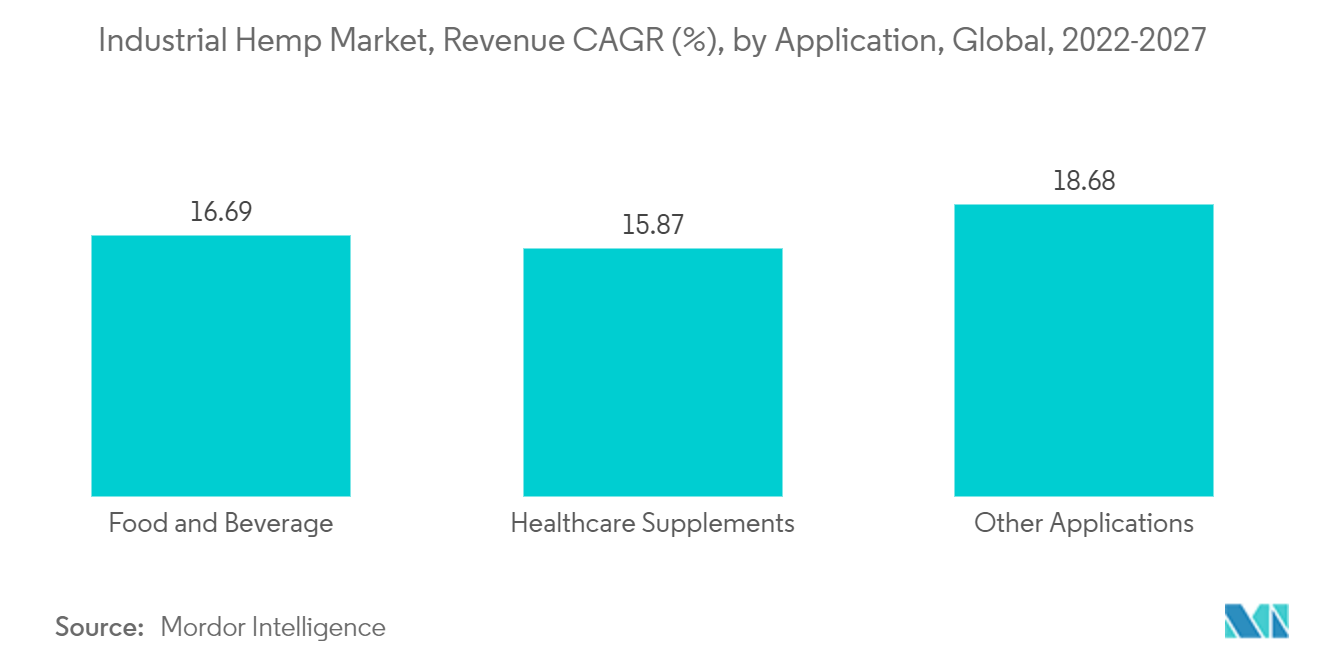

Demanda creciente del segmento de alimentos y bebidas

- El cáñamo industrial se obtiene de la cepa Cannabis sativa, que se cultiva específicamente debido a los diversos usos de los productos a base de cáñamo.

- Las semillas de cáñamo se utilizan para hornear o se pueden utilizar para preparar bebidas como la leche de cáñamo. Las semillas de cáñamo también se pueden comer crudas y tienen un alto contenido de proteínas, por lo que se utilizan en piensos para animales y semillas para pájaros.

- Las semillas de cáñamo se prensan para producir aceite de cáñamo con alto contenido de ácidos grasos insaturados. Las hojas de cáñamo se pueden consumir directamente como ensaladas o se pueden exprimir para hacer jugo.

- Las semillas de cáñamo son ricas en dos ácidos grasos esenciales, linoleico (omega-6) y linolénico (omega-3). También son una rica fuente de vitamina E, vitamina B1, vitamina B2, vitamina B6 y vitamina D, por lo que se utilizan en bebidas listas para beber, bebidas energéticas, snacks y cereales, sopas, salsas y panadería. productos.

- Los humanos no pueden producir ácidos grasos esenciales. La adición de semillas de cáñamo podría resultarles útil, ya que son una gran fuente de linoleico (omega-6) y linolénico (omega-3). Son bajos en grasas saturadas y no contienen grasas trans.

- Además, según Statista, se espera que la industria mundial de alimentos y bebidas registre una tasa compuesta anual del 9,11% de 2022 a 2026 y se espera que esté valorada en 1.050 millones de dólares a finales de 2026.

- Solo la industria brasileña de servicios de alimentos generó unos ingresos de 82.200 millones de dólares en 2021, un crecimiento del 26% en comparación con 2020. Según el Departamento de Agricultura de EE. UU., se espera que la industria registre una tasa de crecimiento del 18%. Es una de las más grandes del mundo, con 45.000 empresas, de las cuales el 86% son pymes.

- Según la Asociación Brasileña de Procesadores de Alimentos (ABIA), el sector de procesamiento de alimentos del país registró ingresos de 171 mil millones de dólares en 2021, un aumento del 16,9 por ciento en comparación con 2020. La creciente producción de alimentos en el país puede impulsar la demanda de cáñamo industrial en el país.

- Debido a todos los factores mencionados anteriormente, se espera que la demanda de cáñamo industrial del segmento de alimentos y bebidas crezca rápidamente durante el período previsto.

Región de América del Norte dominará el mercado

- Se espera que la región de América del Norte crezca al ritmo más rápido durante el período previsto. En países como Estados Unidos y Canadá, debido a la creciente población geriátrica y la mayor conciencia de los consumidores, la demanda de cáñamo industrial ha ido en aumento.

- Se espera que la creciente preocupación por las enfermedades de la piel y un número cada vez mayor de enfermedades crónicas impulsen la demanda de cáñamo industrial.

- Después de la aprobación de la Ley Agrícola de 2018, han surgido muchas nuevas perspectivas para el cultivo de cáñamo y sus productos utilizados en una variedad de industrias de usuarios finales. Sin embargo, todavía depende de cada estado aprobar leyes que legalicen el cultivo y presentar un plan al USDA que describa las regulaciones y leyes estatales que guían la producción, las pruebas, las licencias y el transporte del cáñamo.

- Los agricultores de Estados Unidos produjeron cáñamo industrial por valor de 824 millones de dólares en 2021, reveló el Departamento de Agricultura de Estados Unidos en un informe basado en encuestas de febrero. El valor del cáñamo cultivado para semillas ascendió a 41,5 millones de dólares, mientras que el cáñamo para fibra fue valorado en 41,4 millones de dólares y el cáñamo para cereales en 5,99 millones de dólares el año anterior.

- Según la información recopilada por valor de la Encuesta sobre superficie y producción de cáñamo de 2021, la utilización principal del cáñamo cultivado al aire libre fue floral con 623 millones de dólares. El principal uso del cáñamo cultivado bajo protección fue el floral, con 64,4 millones de dólares.

- Según el Departamento de Agricultura de los Estados Unidos, la superficie plantada de cáñamo industrial al aire libre para todos los usos en los Estados Unidos ascendió a 54.152 acres. El valor de la producción estadounidense de cáñamo a cielo abierto ascendió a 712 millones de dólares. El valor de la producción de cáñamo cultivado bajo protección en Estados Unidos ascendió a 112 millones de dólares.

- La industria farmacéutica de los Estados Unidos es la más grande del mundo y representa más del 40% de los ingresos farmacéuticos mundiales. A pesar de una reciente desaceleración, es probable que aumente en los próximos años. La creciente y envejecida población de Estados Unidos está impulsando esta expansión. Además, el 15% de la población de Estados Unidos tiene más de 65 años y se prevé que este porcentaje aumente en el futuro. En general, es probable que la creciente demanda de la industria farmacéutica impulse la demanda del mercado de cáñamo industrial.

- Además, la industria textil en México se beneficia del acuerdo NAFTA, que permite el libre comercio entre Estados Unidos, Canadá y México. A raíz del Acuerdo Estados Unidos-México-Canadá (T-MEC), también conocido como TLCAN 2.0, México está en una posición óptima para ganar aún más participación en el mercado manufacturero de China, particularmente dentro de la industria textil.

- Los factores antes mencionados, junto con el apoyo gubernamental, están contribuyendo a la creciente demanda de cáñamo industrial durante el período previsto.

Descripción general de la industria del cáñamo industrial

El mercado mundial del cáñamo industrial es de naturaleza fragmentada. Algunos actores importantes en el mercado incluyen International Flavors Fragrances Inc., Firmenich SA, PharmaCielo Ltd, Manitoba Harvest (Tilray) y Robertet.

Líderes del mercado del cáñamo industrial

International Flavors & Fragrances Inc.

Firmenich SA

PharmaCielo Ltd

Manitoba Harvest (Tilray)

Robertet

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del cáñamo industrial

- Enero de 2022 MariMed Inc. firmó un acuerdo definitivo para adquirir Green Growth Group Inc., titular de una licencia provisional de artesanía de cannabis en Illinois.

- Enero de 2022 MariMed Inc. celebró un acuerdo definitivo para adquirir Kind Therapeutics USA LLC, una empresa líder de cannabis integrada verticalmente en Maryland.

- Enero de 2022 CV Sciences agregó 770 nuevas tiendas en todo Estados Unidos a su red de distribución después de firmar un nuevo acuerdo con GNC, un minorista de salud y bienestar con sede en Pittsburgh.

Segmentación de la industria del cáñamo industrial

El cáñamo industrial es una variedad no medicinal de Cannabis sativa con un contenido muy bajo de delta-9-tetrahidrocannabinol (THC). Es un producto agrícola que proviene de la misma especie de planta, Cannabis sativa, pero de diferentes cultivares que han sido creados para diferentes usos. Son formas genéticamente distintas de cannabis y se diferencian por su uso, composición química y prácticas de cultivo. El cáñamo industrial ha sido una fuente de fibra y semillas oleaginosas durante siglos y se utiliza ampliamente para producir una variedad de productos industriales y de consumo en todo el mundo. Es un cultivo de doble propósito y puede cultivarse como semilla y fibra. El mercado del cáñamo industrial está segmentado según el tipo, la aplicación y la geografía. Por tipo, el mercado se segmenta en semilla de cáñamo (consumida cruda, cocida o tostada), aceite de semilla de cáñamo, aceite de cáñamo con cannabidiol (CBD), proteína de cáñamo (suplemento) y extracto de cáñamo (sin CBD). Por aplicación, el mercado se segmenta en alimentos y bebidas, suplementos sanitarios y otras aplicaciones. El informe también cubre el tamaño del mercado y las previsiones para el mercado del cáñamo industrial en 9 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (millones de dólares).

| Semilla de cáñamo (consumida cruda, cocida o tostada) |

| Aceite de semilla de cáñamo |

| Cannabidiol (CBD) Aceite de cáñamo |

| Proteína de Cáñamo (Suplemento) |

| Extracto de cáñamo (sin CBD) |

| Comida y bebidas |

| Suplementos sanitarios |

| Otras aplicaciones |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Chile | |

| Resto de Sudamérica | |

| Resto del mundo |

| Tipo | Semilla de cáñamo (consumida cruda, cocida o tostada) | |

| Aceite de semilla de cáñamo | ||

| Cannabidiol (CBD) Aceite de cáñamo | ||

| Proteína de Cáñamo (Suplemento) | ||

| Extracto de cáñamo (sin CBD) | ||

| Solicitud | Comida y bebidas | |

| Suplementos sanitarios | ||

| Otras aplicaciones | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Chile | ||

| Resto de Sudamérica | ||

| Resto del mundo | ||

Preguntas frecuentes sobre investigación de mercado de cáñamo industrial

¿Qué tamaño tiene el mercado del cáñamo industrial?

Se espera que el tamaño del mercado del cáñamo industrial alcance los 2,60 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 17,56% hasta alcanzar los 5,84 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Cáñamo industrial?

En 2024, se espera que el tamaño del mercado del cáñamo industrial alcance los 2.600 millones de dólares.

¿Quiénes son los actores clave en el mercado Cáñamo industrial?

International Flavors & Fragrances Inc., Firmenich SA, PharmaCielo Ltd, Manitoba Harvest (Tilray), Robertet son las principales empresas que operan en el mercado del cáñamo industrial.

¿Cuál es la región de más rápido crecimiento en el mercado de cáñamo industrial?

Se estima que América del Norte crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de cáñamo industrial?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado del cáñamo industrial.

¿Qué años cubre este mercado de cáñamo industrial y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado del cáñamo industrial se estimó en 2.210 millones de dólares. El informe cubre el tamaño histórico del mercado de Cáñamo industrial para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Cáñamo industrial para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del cáñamo industrial

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos del cáñamo industrial en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del cáñamo industrial incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.