Tamaño del mercado de urea de la India

| Período de Estudio | 2016 - 2030 | |

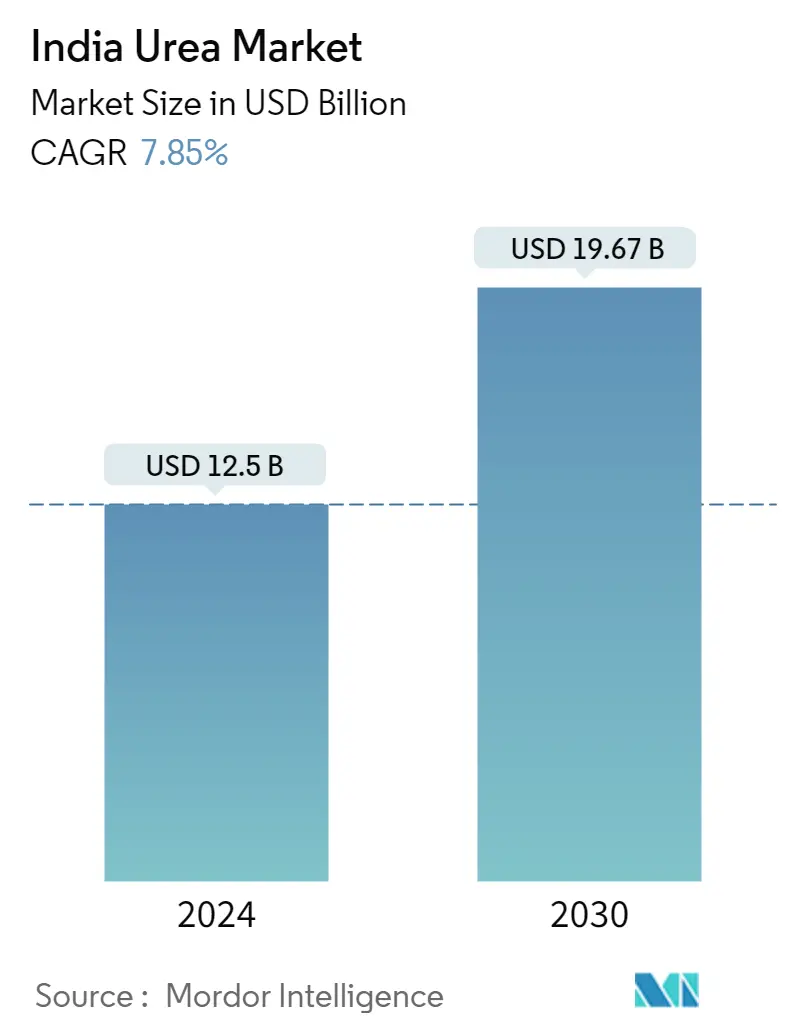

| Tamaño del Mercado (2024) | 13.43 Mil millones de dólares | |

| Tamaño del Mercado (2030) | 19.67 Mil millones de dólares | |

| Mayor participación por tipo de cultivo | Cultivos extensivos | |

| CAGR (2024 - 2030) | 7.85 % | |

| De mayor crecimiento por tipo de cultivo | Hortícolas | |

| Concentración del Mercado | Alto | |

Jugadores principales | ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de urea de la India

El tamaño del mercado de urea de la India se estima en USD 12,5 mil millones en 2024 y se espera que alcance los USD 19,67 mil millones para 2030, creciendo a una CAGR del 7,85 % durante el período de pronóstico (2024-2030).

- Largest By Type - Straight La urea convencional es el fertilizante más consumido en la India, ya que el nitrógeno es el nutriente que más limita el rendimiento para el crecimiento de los cultivos y los agricultores están muy adaptados a su uso.

- Largest by Coating Type - Polymer Coated Los fertilizantes recubiertos de polímeros liberan los nutrientes durante más tiempo y disminuyen las pérdidas por lixiviación de los fertilizantes en el suelo y también reducen la tasa de aplicación.

- Largest By Crop Type - Field Crops El dominio de los cultivos extensivos en el mercado de Fertilizantes se debe principalmente a su gran área de cultivo en el país. Representan más del 95% de la superficie total de cultivo.

Cultivos de campo es el segmento más grande por tipo de cultivo.

- En la India, los cultivos extensivos por sí solos representan alrededor del 94,9% del mercado total de fertilizantes de urea, valorado en 11.300 millones de dólares en 2021.

- Los cultivos extensivos consumieron alrededor del 98,0% de los fertilizantes de urea convencionales en 2021 debido a su bajo costo y amplia disponibilidad en el país. Sin embargo, en los cultivos extensivos, existe una tendencia creciente en la adopción de fertilizantes especiales de urea debido a su eficiencia.

- Los cultivos hortícolas representan alrededor del 5,5 % del mercado total de fertilizantes de urea, valorado en 657,1 millones de dólares en 2021. India es el segundo mayor productor mundial de frutas y verduras, y el país ocupa el primer lugar en plátano, mango, limón, papaya y quimbombó.

- Desde las últimas décadas, ha habido un aumento en las tasas de aplicación de nitrógeno y una disminución en la eficiencia del uso del nitrógeno. Se estima que el consumo de fertilizantes en la India puede duplicarse para 2050, y existe una necesidad urgente de mejorar la eficiencia del uso de fertilizantes en el país. Los fertilizantes de liberación controlada pueden mejorar la eficiencia del uso de fertilizantes y disminuir la contaminación por fertilizantes, particularmente en cultivos hortícolas.

- En la industria india del césped y ornamental, la floricultura ha sido una de las industrias en crecimiento en los últimos años. En 2020-21, el país exportó al mundo 15,6 mil toneladas métricas de productos de floricultura por un valor total de USD 7,8 millones. Los fertilizantes de liberación controlada tienen un gran potencial para penetrar en esta industria mediante la innovación de diferentes patrones de liberación que se adapten a la floricultura. El césped y los cultivos ornamentales representan alrededor del 0,11% del mercado total de fertilizantes de urea, valorado en USD 13,6 millones en 2021.

Descripción general de la industria de urea de la India

El mercado de urea de la India está fragmentado, con las cinco principales empresas ocupando el 3,51%. Los principales actores en este mercado son Chambal Fertilizers & Chemicals Ltd, Coromandel International Ltd., Gujarat Narmada Valley Fertilizers & Chemicals Ltd, Indian Farmers Fertiliser Cooperative Limited y National Fertilizers Ltd (ordenados alfabéticamente).

Líderes del mercado de urea de la India

Chambal Fertilizers & Chemicals Ltd

Coromandel International Ltd.

Gujarat Narmada Valley Fertilizers & Chemicals Ltd

Indian Farmers Fertiliser Cooperative Limited

National Fertilizers Ltd

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de urea de la India

- Febrero de 2020 AquaGT, asociada de Indian Farmers Fertilizer Cooperative Limited, ha incursionado en la jardinería urbana mediante la introducción de una gama de productos especializados en jardinería urbana que incluye fertilizantes de urea para ayudar a los entusiastas urbanos con productos útiles, efectivos y fáciles de usar, bajo la marca IFFCO Urban Gardens.

- Noviembre de 2019 IFFCO lanza sus productos basados en nanotecnología nano nitrógeno, nano zinc y nano cobre para ensayos en el campo como parte de sus esfuerzos para reducir el uso de fertilizantes químicos y aumentar los ingresos de los agricultores.

- Enero de 2018 Yara ha adquirido la planta de urea de Tata Chemicals, con una producción anual de 0,7 millones de toneladas de amoníaco y 1,2 millones de toneladas de urea, en la India, lo que supone un importante paso adelante para sus ambiciones de crecimiento en la India.

Informe de mercado de urea de la India - Tabla de contenido

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Superficie de los principales tipos de cultivos

- 4.2 Tasas promedio de aplicación de nutrientes

- 4.3 Marco normativo

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DE MERCADO

- 5.1 Tipo de especialidad

- 5.1.1 CRF

- 5.1.1.1 Recubierto de polímero

- 5.1.1.2 Recubierto de polímero y azufre.

- 5.1.1.3 Otros

- 5.1.2 SRF

- 5.2 Tipo de cultivo

- 5.2.1 Cultivos de campo

- 5.2.2 Cultivos hortícolas

- 5.2.3 Césped y ornamentales

- 5.3 Forma

- 5.3.1 Convencional

- 5.3.2 Especialidad

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de empresa

- 6.4.1 Chambal Fertilizers & Chemicals Ltd

- 6.4.2 Coromandel International Ltd.

- 6.4.3 Gujarat Narmada Valley Fertilizers & Chemicals Ltd

- 6.4.4 Indian Farmers Fertiliser Cooperative Limited

- 6.4.5 Mangalore Chemicals & Fertilizers Ltd.

- 6.4.6 National Fertilizers Ltd

- 6.4.7 Yara Fertilisers India Pvt. Ltd.

- 6.4.8 Zuari Agro Chemicals Ltd

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE FERTILIZANTES

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de la urea de la India

CRF, SRF se cubren como segmentos por tipo de especialidad. Los cultivos de campo, los cultivos hortícolas, el césped y los ornamentales se cubren como segmentos por tipo de cultivo. Convencional, Especialidad están cubiertos como segmentos por Forma.| CRF | Recubierto de polímero |

| Recubierto de polímero y azufre. | |

| Otros | |

| SRF |

| Cultivos de campo |

| Cultivos hortícolas |

| Césped y ornamentales |

| Convencional |

| Especialidad |

| Tipo de especialidad | CRF | Recubierto de polímero |

| Recubierto de polímero y azufre. | ||

| Otros | ||

| SRF | ||

| Tipo de cultivo | Cultivos de campo | |

| Cultivos hortícolas | ||

| Césped y ornamentales | ||

| Forma | Convencional | |

| Especialidad |

Definición de mercado

- Semilla Comercial - A los efectos de este estudio, solo se han incluido semillas comerciales como parte del alcance. Las semillas guardadas en la granja, que no están etiquetadas comercialmente, están excluidas del ámbito de aplicación, aunque un porcentaje menor de las semillas guardadas en la granja se intercambian comercialmente entre los agricultores. El ámbito de aplicación también excluye los cultivos reproducidos vegetativamente y las partes de plantas que pueden venderse comercialmente en el mercado.

- Superficie de cultivo - Al calcular la superficie cultivada en diferentes cultivos, se ha considerado la superficie bruta cultivada. También conocido como área cosechada, según la Organización de las Naciones Unidas para la Alimentación y la Agricultura (FAO), esto incluye el área total cultivada bajo un cultivo en particular a lo largo de las estaciones.

- Tasa de reemplazo de semillas - La tasa de reemplazo de semillas es el porcentaje del área sembrada del área total de cultivo plantado en la temporada mediante el uso de semillas certificadas/de calidad que no sean las semillas guardadas en la granja.

- Cultivo protegido - El informe define el cultivo protegido como el proceso de cultivar en un entorno controlado. Esto incluye invernaderos, invernaderos, hidroponía, aeroponía o cualquier otro sistema de cultivo que proteja el cultivo contra cualquier estrés abiótico. Sin embargo, el cultivo en campo abierto con mantillo de plástico está excluido de esta definición y se incluye en campo abierto.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 Identificar las variables clave: Con el fin de construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con los números históricos disponibles del mercado. A través de un proceso iterativo, se establecen las variables necesarias para la previsión del mercado y se construye el modelo sobre la base de estas variables.

- Paso 2 Construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años de pronóstico se expresan en términos nominales. La inflación no forma parte de los precios, y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país.

- Paso 3 Validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una amplia red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso-4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción