Tamaño y participación del mercado de seguros de salud y médicos de India

Análisis del mercado de seguros de salud y médicos de India por Mordor inteligencia

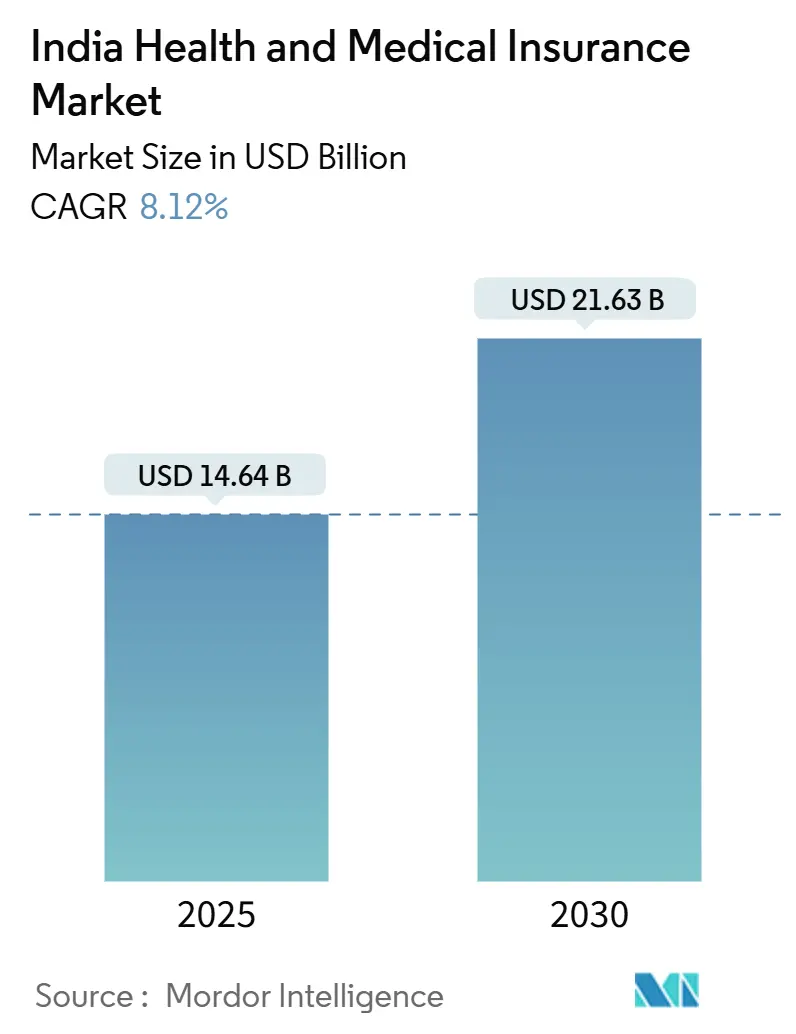

El mercado de seguros de salud y médicos de India está valorado en USD 14,64 mil millones en 2025 y se prevé que alcance USD 21,63 mil millones para 2030, traduciéndose en una TCAC del 8,12% durante el poríodo. La inflación médica subió al 14% en 2024 y ahora supera la inflación general, una brecha que empuja un los hogares, empleadores y agencias estatales un ampliar la cobertura formal de riesgos de salud. Las reformas gubernamentales como la eliminación de límites de edad para nuevas pólizas, poríodos de espera más cortos para condiciones preexistentes, y la expansión constante de Ayushman Bharat están ampliando el pool elegible de clientes. Las aseguradoras privadas están aprovechando la suscripción de inteligencia artificial y bots de reclamaciones para mantener bajo control los gastos operativos mientras los tamaños promedio de reclamaciones continúan aumentando. En paralelo, los mercados digitales, particularmente el Intercambio Nacional de Reclamaciones de Salud, están comprimiendo los costos de transacción y acortando los ciclos de liquidación, reforzando la confianza del cliente comoí como las posiciones de liquidez de las aseguradoras.

Puntos clave del informe

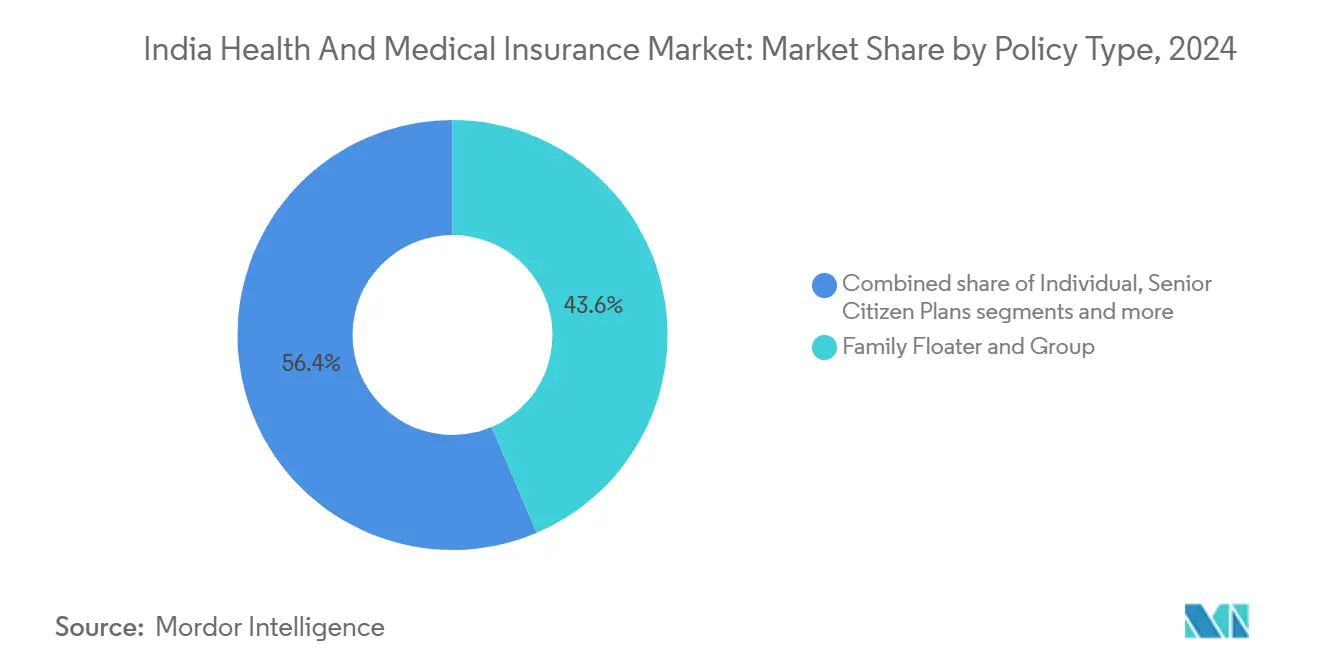

- Por categoríun de póliza: los planes familiares flotantes y grupales comandaron el 43,6% de la participación del mercado de seguros de salud y médicos de India en 2024, mientras que la cobertura de enfermedades críticas está proyectada para registrar la TCAC más rápida del 17,50% hasta 2030.

- Por tipo de cobertura, la hospitalización de pacientes internos representó el 58,1% de participación del tamaño del mercado de seguros de salud y médicos indio en 2024, sin embargo, se espera que la cobertura de pacientes externos y atención diurna se expanda un una TCAC del 18,34% hasta 2030.

- Por canal de distribución, los agentes y corredores mantuvieron el 49,1% de la participación del mercado de seguros de salud y médicos de India en 2024; las plataformas digitales y en línea son las que suben más rápido con una TCAC del 22,34% hasta 2030.

- Por demográfico, se prevé que los ciudadanos de ≥61 unños crezcan un una TCAC del 15,70%, la más rápida entre todos los segmentos, después de la eliminación regulatoria de límites de edad para nuevas pólizas en 2024.

- Por región, India Occidental capturó una participación de ingresos del 28,1% en 2024, mientras que se proyecta que India del Sur avance un una TCAC del 12,56% hasta 2030.

Tendencias y perspectivas del mercado de seguros de salud y médicos de India

Análisis de impacto de impulsores

| Impulsor | (~) % Impacto en TCAC Pronóstico | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Aumento de costos de atención médica elevando la demanda de protección financiera | +2.1% | Metros y ciudades de nivel 1 un nivel nacional | Corto plazo (≤ 2 unños) |

| Programas gubernamentales mi incentivos fiscales | +1.8% | India rural y semiurbana | Mediano plazo (2-4 unños) |

| Crecimiento de ingresos de clase medios de comunicación y conciencia sobre riesgos de salud | +1.5% | Centros urbanos, extendiéndose un ciudades de nivel 2/3 | Largo plazo (≥ 4 unños) |

| Plataformas de distribución digital expandiendo alcance | +1.3% | India del Sur y Occidental | Mediano plazo (2-4 unños) |

| Adopción de complementos de OPD y bienestar | +0.9% | Centros corporativos metro | Corto plazo (≤ 2 unños) |

| Precios dinámicos impulsados por dispositivos portables | +0.6% | Metros con conocimientos tecnológicos | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Aumento de costos de atención médica elevando la demanda de protección financiera

La inflación médica alcanzó el 14% en 2024, y los hogares actualmente financian el 62% del gasto en salud de su propio bolsillo[1]Ministerio de Salud y Bienestar Familiar, "Actualización sobre cobertura de Ayushman Bharat," mohfw.gov.en. Una de cada cuatro facturas hospitalarias requirió préstamos en 2024, una brecha de asequibilidad que se traduce directamente en mayor adopción de pólizas. Las primas promedio aumentaron 25-50% el unño pasado, sin embargo, las tasas de caducidad permanecieron estables, reflejando la necesidad percibida de cobertura. Los empleadores ahora tratan las pólizas grupales integrales como un imperativo de retención, y muchos están aumentando los techos de suma asegurada. Los hospitales privados continúan agregando capacidad diagnóstica de alta gama y quirúrgica robótica, una tendencia que eleva los puntos de referencia de reembolso para las aseguradoras.

Programas gubernamentales e incentivos fiscales

Ayushman Bharat ahora asegura un más de 580 millones de ciudadanos y, desde octubre de 2024, cubre un todos los indios de 70+ unños. Las deducciones fiscales de la Sección 80D alcanzan USD 1.205 para familias que apoyan un padres ciudadanos mayores, recortando los costos efectivos de primas para hogares de mayores ingresos. La aprobación del Centro de inversión extranjera directa al 100% ya ha atraído un dos aseguradoras globales un solicitar licencias greenfield, intensificando la innovación de productos. Sin embargo, estados grandes como Delhi y Bengala Occidental continúan optando por no participar en el esquema federal, dejando espacio para que las aseguradoras privadas llenen las brechas de protección[2]Autoridad Reguladora y de Desarrollo de Seguros de India, "Informe Anual 2024-25," irdai.gov.en.

Crecimiento de ingresos de clase media y conciencia sobre riesgos de salud

Los cambios conductuales post-COVID siguen siendo visibles. Los hogares urbanos ahora califican el seguro de salud junto un la educación y vivienda en las prioridades presupuestarias anuales. Los centros emergentes de nivel 2 muestran el crecimiento más rápido en compradores primerizos un medida que el ingreso disponible sube, con familias que ganan USD 6.024-18.072 anualmente, recurriendo un cobertura contra costos médicos que podrían consumir un tercio del ingreso. Las iniciativas de bienestar corporativo que integran chequeos anuales y recompensas de aptitud física mejoran la familiaridad de los empleados con los beneficios del seguro, lo que posteriormente se derrama en compras minoristas para miembros familiares no cubiertos[3]Autoridad Nacional de Salud, "Lanzamiento del Intercambio Nacional de Reclamaciones de Salud," nha.gov.en.

Plataformas de distribución digital expandiendo alcance

El mercado BimaSugam patrocinado por IRDAI se puso en marcha un principios de 2024, ofreciendo comparación lado un lado y compra instanteánea entre productos. Las insurtechs integran coberturas pequeñcomo en flujos de billeteras móviles, agregando clientes un costos de adquisición que son 40-60% más bajos que los modelos tradicionales de agentes. Las interfaces vernáculas y la funcionalidad de sincronización sin conexión permiten el alcance un áreas rurales de bajo ancho de banda, desbloqueando nuevos volúmenes de micro-tickets. La conectividad API del Intercambio Nacional de Reclamaciones de Salud comprime unún más los ciclos de liquidación un menos de siete dícomo para el 80% de las reclamaciones digitales.

Análisis de impacto de restricciones

| Restricción | (~) % Impacto en TCAC Pronóstico | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Baja penetración rural y déficit de confianza | -1.4% | Distritos rurales un nivel nacional | Largo plazo (≥ 4 unños) |

| Altos ratios de reclamaciones y presión de inflación médica | -1.1% | un nivel nacional, notablemente aseguradoras privadas | Corto plazo (≤ 2 unños) |

| Redacción compleja de pólizas y venta engañosa | -0.8% | Mercados semiurbanos y rurales | Mediano plazo (2-4 unños) |

| Preocupaciones de privacidad de datos en torno un análisis de salud | -0.5% | Consumidores urbanos con conocimientos tecnológicos | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Baja penetración rural y déficit de confianza

En la India rural, la cobertura de seguros permanece por debajo del 15%. Factores como flujos de efectivo erráticos, una presencia escasa de aseguradoras y documentación intrincada obstaculizan la adopción generalizada. Muchos dependen de redes familiares extendidas como redes de seguridad informales, disminuyendo la necesidad percibida de seguros comerciales. Aunque los planes de microseguros, que comienzan en USD 602, ofrecen cierto alivio, permanece una brecha significativa de protección, especialmente en lo que respecta un enfermedades graves. Además, la falta de conciencia sobre los beneficios del seguro y la ausencia de productos personalizados exacerban unún más el problema. Sin embargo, iniciativas como programas de educación financiera y cronogramas de primas adaptados un los ciclos de cultivos están allanando el camino para un alcance rural más profundo. Estas medidas apuntan un abordar los desafíos únicos que enfrentan las poblaciones rurales, fomentando mayor confianza y participación en el mercado de seguros.

Altos ratios de reclamaciones y presión de inflación médica

En el unño fiscal 2024, el ratio de reclamaciones incurridas un nivel de la industria alcanzó el 88,1%, reflejando la creciente tensión financiera en las aseguradoras. Las cadenas hospitalarias consolidadas están aprovechando su escala para negociar reembolsos más altos, lo que contribuye al aumento de costos. Además, en ciertas regiones, las reclamaciones fraudulentas mi infladas están agregando un 10-15% extra un los gastos generales. Estos desafíos están obligando un las aseguradoras un aumentar las primas o rediseñar sus productos, lo que, un su vez, impacta la asequibilidad para segmentos de consumidores sensibles al precio. Para abordar estos problemas, las aseguradoras están adoptando cada vez más análisis de fraude impulsados por IA. Estas herramientas avanzadas ayudan un detectar y mitigar actividades fraudulentas, permitiendo un las aseguradoras reducir fugas financieras y salvaguardar sus márgenes de suscripción.

Análisis de segmentos

Por tipo de póliza: las enfermedades críticas impulsan el crecimiento de primas

La cobertura de enfermedades críticas está en camino un una TCAC del 17,50%, impulsada por mayor conciencia sobre riesgos oncológicos y tarjetaíacos. Los contratos familiares flotantes y grupales unún dominan con una participación del 43,6% porque los empleadores y familias nucleares favorecen la economíun agrupada. Los planes para ciudadanos mayores ganaron nuevo impulso después de la eliminación de límites de edad en abril de 2024. Se proyecta que el tamaño del mercado de seguros de salud y médicos indio para pólizas de enfermedades críticas casi se duplique entre 2025 y 2030.

Los planes centrados en mujeres y pagos basados en beneficios, diseñados para limitar responsabilidades abiertas, están un la vanguardia de la innovación de productos. Estos planes atienden específicamente las necesidades únicas de atención médica de las mujeres, ofreciendo opciones de cobertura personalizadas y seguridad financiera. Las familias de ingresos medios ahora pueden acceder un protección sustancial contra facturas médicas catastróficas un través de riders de arriba-arriba y súpor arriba-arriba. Estos riders proporcionan cobertura adicional más todoá de la póliza base, asegurando que las familias estén protegidas contra gastos médicos altos. Importante, estas innovaciones logran esto sin un aumento correspondiente en las primas, ampliando comoí el atractivo del mercado de seguros de salud y médicos de India un través de diversos segmentos y grupos de ingresos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por tipo de cobertura: la expansión de OPD transforma los modelos de servicio

La hospitalización de pacientes internos comanda una participación dominante del 58,1% de las primas. Sin embargo, las coberturas de departamento de pacientes externos (OPD) y atención diurna están experimentando una aceleración robusta, creciendo un una impresionante TCAC del 18,34%. Este crecimiento está impulsado por el aumento de la conciencia del consumidor y la demanda de cobertura de salud integral que se extiende más todoá de la hospitalización tradicional. Las aseguradoras están evolucionando de meros pagadores un socios proactivos de gestión de salud, gracias un la creciente prominencia de riders de bienestar y paquetes de atención preventiva. Estas ofertas están permitiendo un las aseguradoras comprometerse más activamente con los asegurados, fomentando relaciones un largo plazo. Para 2030, se prevé que el tamaño del mercado de seguros de salud y médicos en India, particularmente vinculado un beneficios de OPD, vea un aumento de tres veces, reflejando un cambio significativo en las preferencias del consumidor y dinámicas del mercado.

Post-COVID-19, heno un cambio notable hacia la normalización de la atención domiciliaria, evidente por la creciente popularidad del tratamiento domiciliario y complementos de telemedicina. Estos servicios atienden la creciente demanda de soluciones de atención médica convenientes y accesibles, especialmente entre poblaciones urbanas. Además, las aseguradoras están mejorando sus proposiciones de valor al agrupar beneficios AYUSH y de maternidad, extendiendo comoí su alcance más todoá de episodios agudos. Estas adiciones abordan diversas necesidades de atención médica y juegan un papel crucial en reforzar la retención de clientes, especialmente entre demografícomo más jóvenes que priorizan soluciones de atención médica holísticas y preventivas.

Por demográfico: el segmento senior se acelera post-regulación

Impulsado por la cobertura anual de Ayushman Vay Vandana de USD 6.024 y la eliminación de techos de edad de entrada, los mayores (de 61 unños en adelante) están experimentando el crecimiento más rápido un una TCAC del 15,70%. Este crecimiento destaca el enfoque creciente en proporcionar seguridad financiera y acceso un atención médica un la población anciana. En 2024, el grupo de edad 19-45 se destaca como la fuerza dominante, representando el 35,6% de la participación del mercado de seguros de salud y médicos de India, reflejando la demanda significativa de cobertura de salud entre la población en edad de trabajar.

Mientras las primas más altas desafían el segmento de edad 46-60, las mejoras grupales subsidiadas por empleadores proporcionan cierto alivio, permitiendo mejor asequibilidad y acceso un planes de salud integrales. Los flotantes familiares, con coberturas pediátricas, aseguran penetración robusta entre menores al abordar las necesidades de atención médica de miembros familiares más jóvenes. Además, las aseguradoras ahora están introduciendo beneficios para trastornos del desarrollo, atendiendo necesidades previamente pasadas por alto y expandiendo el alcance de cobertura para incluir un espectro más amplio de condiciones de salud.

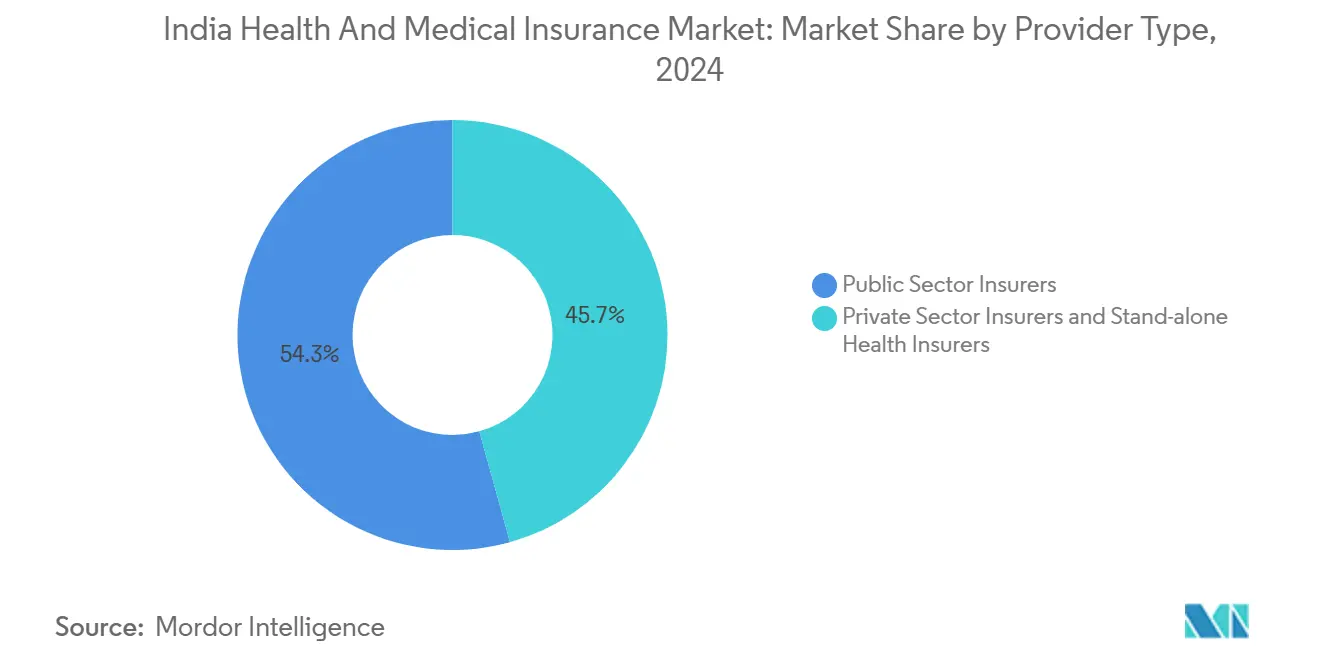

Por tipo de proveedor: los especialistas independientes ganan terreno

Las aseguradoras de salud independientes están registrando una TCAC del 17,32% debido un un enfoque más agudo y servicio de reclamaciones digital-primero. Las aseguradoras del sector privado colectivamente mantienen una participación del 54,3%, ayudadas por iteraciones de productos más rápidas y soporte al cliente superior. Los jugadores públicos están perdiendo su participación pero siguen siendo críticos en el alcance rural y la asequibilidad de pólizas. Se espera que el tamaño del mercado de seguros de salud y médicos indio atribuido un especialistas independientes supere los USD 6 mil millones para 2030.

Los clientes urbanos ahora esperan suscripción habilitada por IA, redes hospitalarias sin efectivo y endosos de un clic como ofertas estándar. Esta creciente demanda de soluciones tecnológicas avanzadas está remodelando el panorama competitivo, obligando un los adoptadores más lentos un formar alianzas estratégicas para mantenerse relevantes o considerar salir del mercado por completo.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por canal de distribución: la disrupción digital se acelera

Los agentes y corredores continúan asegurando la mitad de todos los cierres de pólizas, manteniendo su importancia en el panorama de distribución. Sin embargo, los canales digitales y en línea se están expandiendo rápidamente, registrando una robusta TCAC del 22,34%. Estos canales están ganando tracción debido un su conveniencia, accesibilidad y capacidad de atender un consumidores con conocimientos tecnológicos. Las aplicaciones de pago están cada vez más incorporando ofertas de seguros, convirtiendo compras por impulso en pólizas reales mientras mejoran la asequibilidad un través de opciones de pago mensual de primas. Esta tendencia está remodelando el comportamiento del consumidor mi impulsando el crecimiento en el espacio de seguros digitales. Mientras tanto, el bancaseguros enfrenta posibles límites de concentración de IRDAI, lo que podríun limitar la dependencia de unos pocos socios bancarios. Este empuje regulatorio está alentando un las aseguradoras un diversificar sus redes de distribución para mitigar riesgos y asegurar crecimiento sostenible.

Las estrategias omnicanal se están convirtiendo en un enfoque clave, integrando portales de autoservicio con soporte de asesores. Este enfoque híbrido reduce los costos de adquisición y también asegura una experiencia personalizada al cliente, encontrando un equilibrio entre automatización mi interacción humana. El mercado de seguros de salud indio está reduciendo activamente su dependencia histórica excesiva de cualquier clase de intermediario única. Este cambio está mejorando la resistencia del mercado, haciéndolo mejor equipado para resistir cambios regulatorios o disrupciones económicas, y fomentando un ecosistema de distribución más equilibrado y robusto.

Análisis geográfico

La participación del 28,1% de India Occidental en 2024 deriva del ecosistema de servicios financieros de Mumbai, los clústeres de TI y automotrices de Pune, y los corredores industriales de Gujarat. Los hospitales terciarios robustos en Mumbai y Ahmedabad facilitan coberturas de alto valor, haciendo que el tamaño del mercado de seguros de salud y médicos indio en India Occidental sea el pool regional más grande. India del Sur, sin embargo, está superando un todas las demás con una TCAC del 12,56%. La fuerza laboral tecnológica de Bangalore y Hyderabad, el flujo de turismo médico de Chennai, y la alta conciencia de salud de Kerala se combinan para profundizar la penetración.

India del Norte muestra tracción mixta. La base de cuello blanco de Delhi impulsa tamaños de tickets promedio altos, mientras que los ingresos agrícolas de Punjab apoyan la creciente adopción de flotantes familiares. Uttar Pradesh y Bihar, un pesar de grandes poblaciones, se rezagan debido un menores ingresos por doápita y redes de proveedores irregulares. India del Este continúun con bajo rendimiento en penetración; no obstante, los servicios financieros de Kolkata y los parques de TI emergentes de Bhubaneswar son puntos brillantes de nicho para estrategias de implementación dirigidas. Las brechas de infraestructura regional moldean el diseño de productos, y los riders de teleconsulta ganan la tracción más fuerte donde la atención terciaria es escasa.

Panorama competitivo

El mercado de seguros de salud y médicos indio está moderadamente fragmentado. Los cinco principales jugadores privados, junto con cuatro aseguradores generales públicos, comandan una participación moderada del mercado. Mientras tanto, los especialistas independientes y dos entrantes solo digitales están impulsando la disrupción en los márgenes mediante la introducción de productos innovadores y aprovechando la tecnologíun para mejorar la experiencia del cliente. un medida que los motores de riesgo de aprendizaje automático refinan los procesos de suscripción, la competencia de precios se intensifica, especialmente entre aseguradoras con conocimientos tecnológicos que buscan atraer una base de clientes más grande. La adquisición planificada de LIC de un especialista en salud, reforzada por su cuadro de 200.000 agentes y confianza de marca, está lista para encender otra ola de consolidación, potencialmente remodelando el panorama competitivo. En una apuesta por la transparencia del servicio, Tata AIG divulga un ratio de reclamaciones del 100%, estableciendo un punto de referencia para la industria, mientras Star salud enfrenta escrutinio regulatorio sobre su ratio de liquidación del 82,31%, levantando preocupaciones sobre eficiencia operativa.

Las maniobras estratégicas en 2024-2025 destacan un panorama industrial cambiante y las prioridades evolutivas de los jugadores del mercado. La participación de Bupa en Niva Bupa subió al 63%, subrayando su compromiso un largo plazo con el mercado indio y su confianza en futuras oportunidades de crecimiento. ManipalCigna celebró una década de operaciones con una notable prima bruta escrita (GWP) de USD 205 millones, reflejando su crecimiento constante y presencia en el mercado. Además, ICICI Pru, en colaboración con RGA, lanzó la línea centrada en mujeres "ICICI Pru Wish", atendiendo las necesidades específicas de las mujeres y señalando un enfoque en ofertas de productos de nicho. Mientras las aseguradoras apuntan un frenar la fuga de costos y salvaguardar los márgenes de suscripción, las inversiones en análisis de fraude han aumentado un 25% interanual, mostrando el enfoque proactivo de la industria para abordar ineficiencias y mejorar la rentabilidad.

Líderes de la industria de seguros de salud y médicos de India

nuevo India Assurance Co. Ltd.

Star salud y Allied seguro Co. Ltd.

ICICI Lombard general seguro Co. Ltd.

HDFC ERGO general seguro Co. Ltd.

Bajaj Allianz general seguro Co. Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Marzo 2025: vida seguro Corporation divulgó negociaciones avanzadas para adquirir una participación controladora en una aseguradora de salud independiente, con cierre esperado antes del 31 de marzo de 2025.

- Julio 2022: La Autoridad Nacional de Salud implementó el Intercambio Nacional de Reclamaciones de Salud, vinculando 50 aseguradoras y 200 hospitales para adjudicación en tiempo real.

- Diciembre 2024: ICICI Pru y RGA lanzaron "ICICI Pru Wish", el primer plan de vida-cum-salud de India dedicado un condiciones específicas de mujeres.

- Octubre 2024: El gobierno desveló Ayushman Vay Vandana, otorgando cobertura anual de USD 6.024 un todos los ciudadanos de 70+ unños.

- Junio 2024: ManipalCigna marcó una década de operaciones, reportando USD 205 millones de GWP y duplicando su participación de mercado en cinco unños.

- Junio 2024: Bajaj Allianz general se asoció con eje banco para extensor su alcance un través de 5.250 sucursales.

Alcance del informe del mercado de seguros de salud y médicos de India

Un plan de seguros de salud y médicos es aquel que paga o comparte los costos de la atención médica. Estos planes se clasifican como seguros de salud comerciales porque son proporcionados por compañícomo de seguros gubernamentales, privadas mi independientes de salud. El informe también cubre un análisis de antecedentes completo del mercado de seguros de salud y médicos de India, incluyendo la evaluación de la economíun y la contribución de los sectores en la economíun, una descripción general del mercado de segmentos clave y tendencias emergentes en los segmentos del mercado, dinámicas del mercado, perspectivas y estadísticas clave. El mercado de seguros de salud y médicos de India está segmentado por tipo de proveedor de seguros (público, privado, aseguradoras de salud independientes), tipo de cliente (corporativo y no corporativo), tipo de cobertura (individual, familiar o flotante), tipo de producto (específico de enfermedad y general), demografíun (menores, adultos, ciudadanos mayores), y por canal de distribución (directo un clientes, corredores, agentes individuales, agentes corporativos, en línea, bancaseguros y otros canales de distribución). El informe ofrece tamaño de mercado y pronósticos para el mercado de seguros de salud y médicos de India en valor (millones de USD) para todos los segmentos mencionados anteriormente.

| Seguro de salud individual |

| Seguro de salud familiar flotante y grupal |

| Planes para ciudadanos mayores |

| Cobertura de enfermedades críticas |

| Top-Up y Super Top-Up |

| Hospitalización de pacientes internos |

| Pacientes externos y atención diurna (OPD) |

| Tratamiento domiciliario |

| Cobertura de maternidad y recién nacidos |

| Tratamientos alternativos (AYUSH) |

| 0-18 años |

| 19-45 años |

| 46-60 años |

| ≥ 61 años |

| Aseguradoras del sector público |

| Aseguradoras del sector privado |

| Aseguradoras de salud independientes |

| Agentes y corredores |

| Bancaseguros |

| Digital/en línea |

| Ventas directas |

| Ventas corporativas (pólizas grupales) |

| India del Norte |

| India del Sur |

| India del Este |

| India Occidental |

| Por tipo de póliza | Seguro de salud individual |

| Seguro de salud familiar flotante y grupal | |

| Planes para ciudadanos mayores | |

| Cobertura de enfermedades críticas | |

| Top-Up y Super Top-Up | |

| Por tipo de cobertura | Hospitalización de pacientes internos |

| Pacientes externos y atención diurna (OPD) | |

| Tratamiento domiciliario | |

| Cobertura de maternidad y recién nacidos | |

| Tratamientos alternativos (AYUSH) | |

| Por demográfico (grupo de edad) | 0-18 años |

| 19-45 años | |

| 46-60 años | |

| ≥ 61 años | |

| Por tipo de proveedor | Aseguradoras del sector público |

| Aseguradoras del sector privado | |

| Aseguradoras de salud independientes | |

| Por canal de distribución | Agentes y corredores |

| Bancaseguros | |

| Digital/en línea | |

| Ventas directas | |

| Ventas corporativas (pólizas grupales) | |

| Por región | India del Norte |

| India del Sur | |

| India del Este | |

| India Occidental |

Preguntas clave respondidas en el informe

¿Cuál es el tamaño actual del mercado de seguros de salud y médicos indio?

El mercado se sitúun en USD 14,64 mil millones en 2025 y está en curso de alcanzar USD 21,63 mil millones para 2030.

¿Qué tipo de póliza está creciendo más rápido?

Se proyecta que la cobertura de enfermedades críticas se expanda un una TCAC del 17,50% hasta 2030, la más rápida entre todas las categorícomo de pólizas.

¿doómo están cambiando los canales digitales la distribución?

Las ventas digitales y en línea están creciendo un una TCAC del 22,34% debido un bajos costos de adquisición, emisión instanteánea de pólizas y ofertas de seguros integradas en aplicaciones de pago.

¿Qué papel juega Ayushman Bharat en el crecimiento del mercado?

El esquema ya cubre un más de 580 millones de personas y recientemente agregó un todos los ciudadanos de 70+ unños, ampliando la base de clientes y normalizando los seguros un través de segmentos de ingresos.

¿Qué región muestra el impulso de crecimiento más fuerte?

India del Sur lidera en crecimiento con una TCAC pronosticada del 12,56%, impulsada por ingresos del sector tecnológico mi infraestructura de atención médica avanzada.

Última actualización de la página el: