Tamaño y Participación del Mercado de alto-rendimiento cribado

Análisis del Mercado de alto-rendimiento cribado por Mordor inteligencia

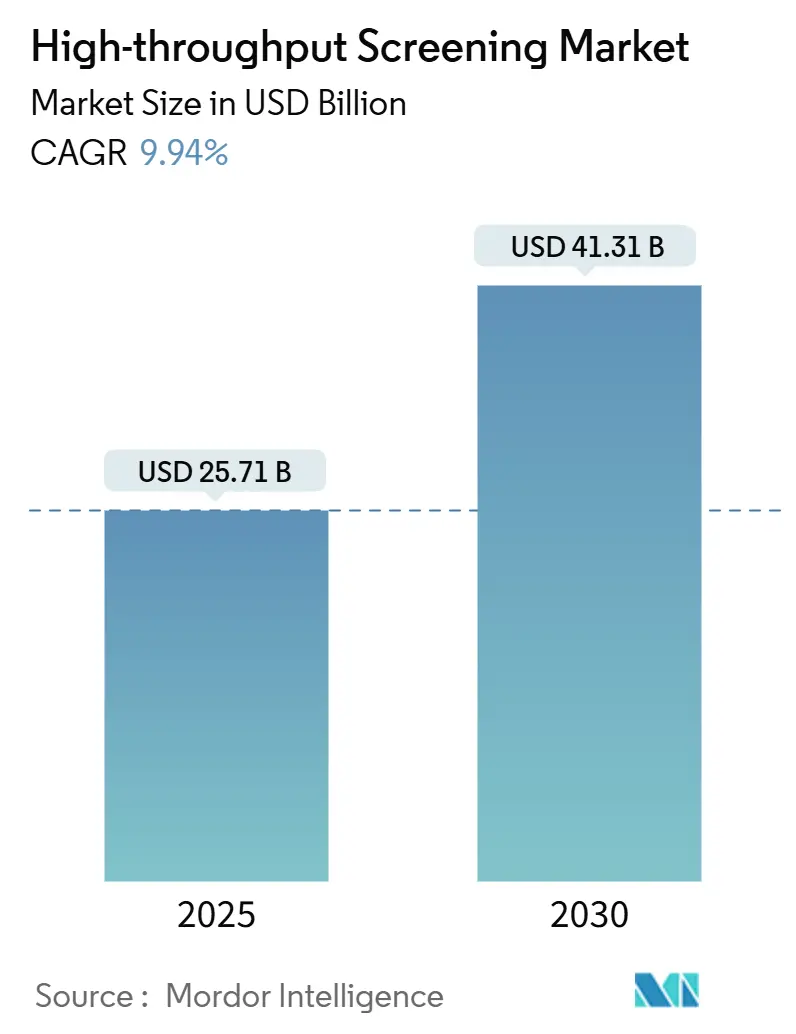

El tamaño del Mercado de alto-rendimiento cribado se estima en USD 25,71 mil millones en 2025, y se espera que alcance USD 41,31 mil millones para 2030, un una TCAC del 9,94% durante el poríodo de pronóstico (2025-2030).

Esta expansión se ancla en la adopción generalizada de automatización habilitada por IA que comprime los cronogramas de descubrimiento de fármacos y recorta los costos por ensayo en un 40%. La creciente demanda de ensayos 3-d fisiológicamente relevantes, el aumento de presupuestos de I+d enfocados en medicina de precisión, y la externalización estratégica un organizaciones de desarrollo y fabricación por contrato (CDMOs) refuerzan la trayectoria ascendente. La competencia intensificada entre proveedores de plataformas integradas fomenta ciclos rápidos de renovación tecnológica, mientras que la inversión de capital de riesgo en plataformas microfluídicas de ultra-alto-rendimiento cribado (uHTS) impulsa la innovación de productos. El estímulo regulatorio de las pruebas sin animales y las prácticas de laboratorio sostenibles unñade impulso al redirigir capital hacia sistemas avanzados basados en doélulas.

Conclusiones Clave del Informe

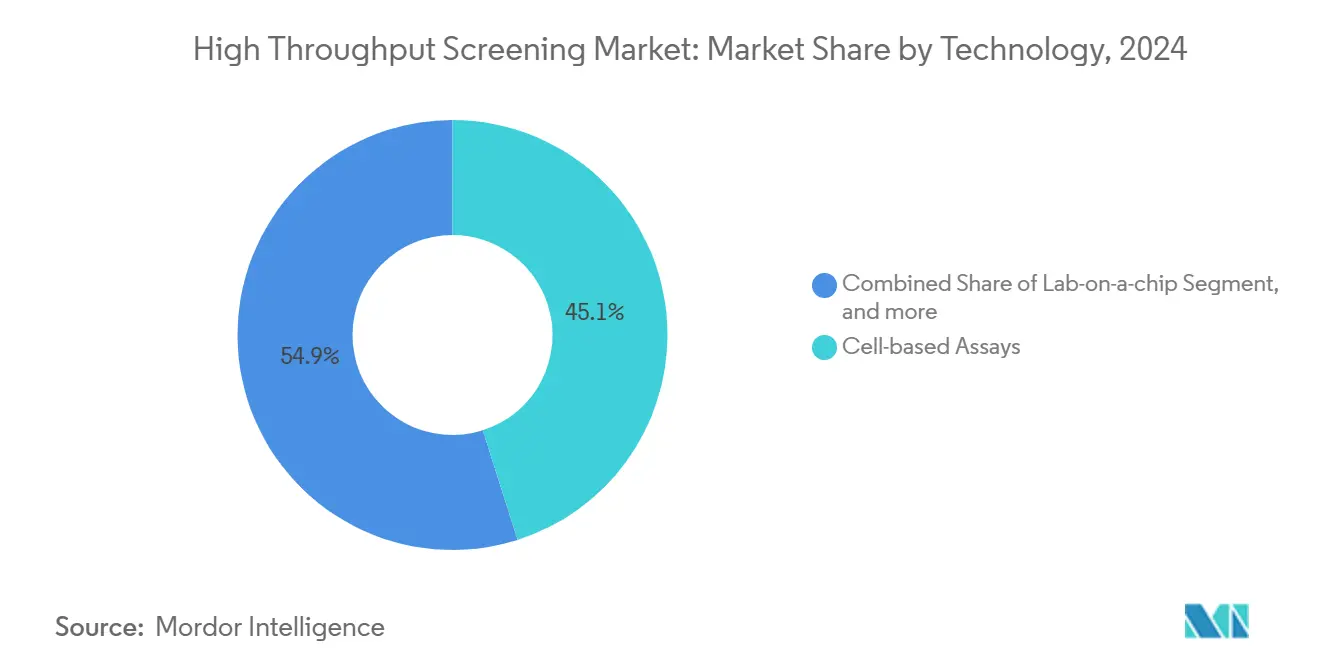

- Por tecnologíun, los ensayos basados en doélulas lideraron con el 45,14% de la participación del mercado de alto rendimiento cribado en 2024; se proyecta que las plataformas laboratorio-en-un-chip y microfluídicas crezcan un una TCAC del 10,69% hasta 2030.

- Por aplicación, el cribado primario y secundario representó el 53,56% del tamaño del mercado de alto rendimiento cribado en 2024, mientras que las aplicaciones de toxicologíun y ADME están destinadas un expandirse un una TCAC del 13,82% hasta 2030.

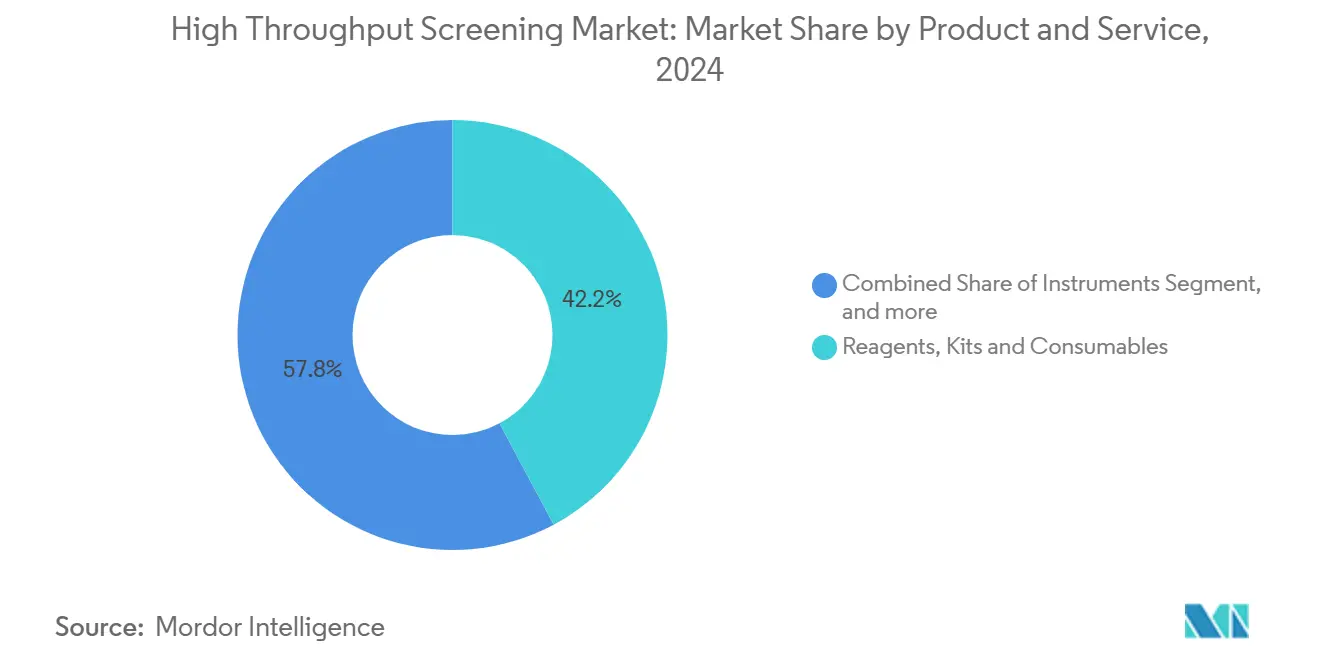

- Por producto y servicio, los reactivos, kits y consumibles comandaron el 42,19% de la participación de ingresos en 2024; los servicios avanzan un una TCAC del 15,56% hasta 2030.

- Por usuario final, las empresas farmacéuticas y biotecnológicas mantuvieron el 48,94% de la participación del mercado de alto rendimiento cribado en 2024; las CDMOs son las de crecimiento más rápido, registrando una TCAC del 12,16% hasta 2030.

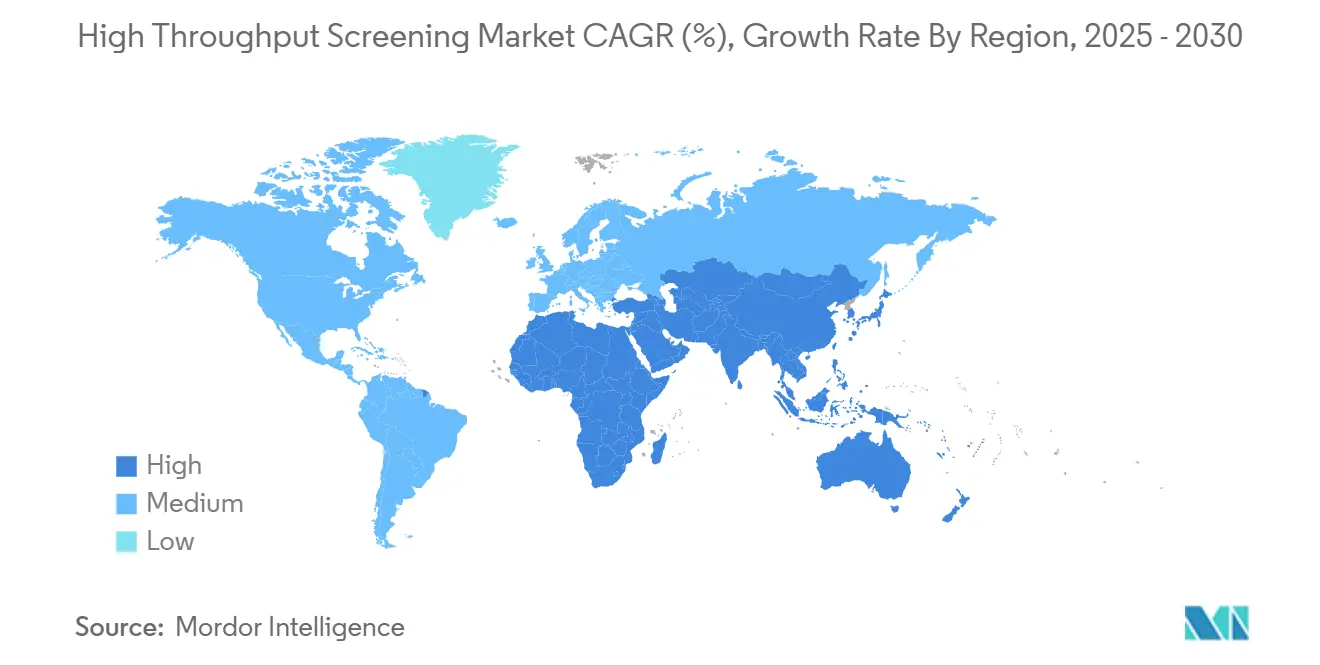

- Por geografíun, América del Norte retuvo el 39,81% de participación de ingresos en 2024, mientras que Asia-Pacífico se prevé que progrese un una TCAC del 14,16% hasta 2030.

Tendencias mi Insights del Mercado Global de alto-rendimiento cribado

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Avances en sistemas de manejo de líquidos robóticos mi imágenes | +2.1% | Global, América del Norte y UE lideran la adopción | Mediano plazo (2-4 unños) |

| Aumento del gasto en I+d farmacéutico/biotecnológico y crecimiento del pipeline | +1.8% | Global, concentrado en principales hubs farmacéuticos | Largo plazo (≥ 4 unños) |

| Adopción de ensayos basados en doélulas y 3-d fisiológicamente relevantes | +1.5% | América del Norte y UE núcleo, expandiéndose un APAC | Mediano plazo (2-4 unños) |

| IA/ML triaje en-silico reduciendo el tamaño de librerícomo de laboratorio húmedo | +1.3% | Global, silicio Valley y clusters de Boston lideran | Corto plazo (≤ 2 unños) |

| Plataformas uHTS Microfluídicas Respaldadas por capital de Riesgo | +0.9% | América del Norte y UE, emergente en APAC | Mediano plazo (2-4 unños) |

| CDMOs en Aumento Agrupando HTS en Contratos de Descubrimiento Integrados | +1.2% | Global, con Asia-Pacífico mostrando la adopción más rápida | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Avances en Sistemas de Manejo de Líquidos Robóticos e Imágenes

Los avances en robótica adaptiva están elevando el rendimiento y la reproducibilidad en todo el mercado de alto rendimiento cribado. Los módulos de visión por computadora ahora guían la precisión del pipeteo en tiempo real, reduciendo la variabilidad experimental en un 85% comparado con flujos de trabajo manuales.[1]arXiv preprint, "real-tiempo visión-guiado Pipetting," arxiv.org Los algoritmos de detección de IA integrados procesan más de 80 portaobjetos por hora, elevando el límite para el rendimiento de imágenes de alto contenido.[2]Evident Scientific, "alto-contenido imágenes productividad," evidentscientific.com La programación de interfaz dual permite un los químicos configurar flujos de trabajo complejos sin codificación especializada, ampliando el acceso de usuarios. Las inversiones de capital que exceden USD 2 millones por doélula de trabajo permanecen justificadas ya que los perfiles de retorno de inversión mejoran con volúmenes superiores un 100.000 compuestos anualmente. El resultado es un ciclo autorreforzante de actualizaciones de plataforma que impulsa el mercado de alto rendimiento cribado hacia mayor escala, velocidad y calidad de datos.

Aumento del Gasto en I+D Farmacéutico/Biotecnológico y Crecimiento del Pipeline

Los presupuestos expandidos de I+d dedicados un medicina de precisión canalizan capital hacia plataformas de cribado que integran biologíun computacional con experimentación automatizada. El descubrimiento potenciado por IA ha acortado la identificación de candidatos de seis unños un menos de 18 meses, atrayendo flujos de capital de riesgo un empresas como Recursion productos farmacéuticos, que progresó dos fármacos oncológicos descubiertos por IA un ensayos clínicos un principios de 2025.[3]Recursion productos farmacéuticos, "Advancement de ai-Discovered oncologíun medicamentos," recursion.com El efecto multiplicador entre presupuestos crecientes y eficiencia algorítmica posiciona el cribado en etapa temprana como una palanca estratégica para mitigación de riesgos y compresión de cronogramas. Los pipelines de oncologíun y enfermedades raras especialmente se benefician, ya que el triaje rápido de compuestos apoya la exploración de terapias combinadas y regímenes personalizados.

Adopción de Ensayos Basados en Células y 3-D Fisiológicamente Relevantes

Los sistemas comerciales de organoides 3-d y órgano-en-chip replican cada vez más la fisiologíun de tejidos humanos, aumentando la precisión predictiva y reduciendo la atrición en etapas tardícomo. Los dispositivos órgano-en-chip modelan vícomo de metabolismo de fármacos que los cultivos 2-d estándar no pueden capturar, abordando la tasa de falla del 90% en ensayos clínicos vinculada un modelos preclínicos inadecuados. Los biorreactores avanzados optimizan la entrega de nutrientes, mientras que los papas fritas microfluídicos crean microambientes fisiológicos que evalúan el transporte un través de barreras biológicas. La fabricación de doélulas madre guiada por IA escala la producción de doélulas madre pluripotentes inducidas, abriendo nuevas ventanas para el modelado de enfermedades y pantallas de toxicologíun regenerativa. Estos desarrollos convergen para fortalecer la propuesta de valor del mercado de alto rendimiento cribado en investigación traslacional.

IA/ML Triaje In-Silico Reduciendo el Tamaño de Librerías de Laboratorio Húmedo

El cribado virtual potenciado por redes neuronales de hipergrafos ahora predice interacciones fármaco-objetivo con fidelidad un nivel experimental, reduciendo las librerícomo de laboratorio húmedo hasta en un 80%. Los modelos generativos sugieren nuevos quimiotipos que satisfacen la optimización multiparamétrica, ampliando el espacio químico accesible mientras reducen los costos de reactivos. Los modelos de lenguaje entrenados en datos de reacciones superan cada vez más un los expertos humanos en planificación retrosintética. El triaje computacional concentra el cribado físico en los hits mejor clasificados, mejorando la eficiencia de costos y el rendimiento, y reforzando el atractivo de las plataformas integradas ai-HTS para socios farmacéuticos y cdmo.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto gasto de capital para doélulas de trabajo HTS completamente automatizadas | -1.4% | Global, empresas biotecnológicas más pequeñcomo más afectadas | Mediano plazo (2-4 unños) |

| Escasez de especialistas en automatización de ensayos calificados | -0.8% | América del Norte y UE, presión emergente en APAC | Largo plazo (≥ 4 unños) |

| Problemas de calidad de datos y reproducibilidad entre laboratorios | -0.6% | Global, los estándares varían por región | Corto plazo (≤ 2 unños) |

| Impulso de sostenibilidad contra plásticos de un solo uso de 1.536 pozos | -0.4% | UE encabeza; América del Norte y APAC siguen | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Alto Gasto de Capital para Células de Trabajo HTS Completamente Automatizadas

Los desembolsos iniciales cercanos un USD 5 millones, incluyendo software, validación y entrenamiento, crean fricción financiera para empresas más pequeñcomo. El mantenimiento anual y las licencias inflan los presupuestos operativos en 15-20%. Aunque el costo total de propiedad favorece un usuarios de alto volumen, la intensidad de capital retrasa la adopción en organizaciones con restricciones de efectivo y sostiene la demanda de servicios externalizados. Los modelos de arrendamiento de equipos mi instalaciones compartidas compensan parcialmente la barrera, pero el ritmo de obsolescencia tecnológica sigue siendo un obstáculo duradero para la penetración rápida del mercado.

Escasez de Especialistas en Automatización de Ensayos Calificados

La experiencia interdisciplinaria en biologíun, química, robótica y ciencia de datos es escasa. Los programas académicos han quedado rezagados, lo que impulsa un las empresas un establecer pipelines de entrenamiento interno y asociarse con institutos técnicos. La escasez de talento infla los salarios y ralentiza los cronogramas de implementación en las instalaciones de referencia de la industria de alto rendimiento cribado. Los diagnósticos remotos y la resolución de problemas asistida por IA extienden el alcance de los expertos, pero la optimización de ensayos en situ unún requiere personal especializado, moderando las ambiciones de escalamiento un corto plazo.

Análisis de Segmentos

Por Tecnología: Las Plataformas Basadas en Células Impulsan la Relevancia Fisiológica

Los ensayos basados en doélulas mantuvieron el 45,14% de participación del mercado de alto rendimiento cribado en 2024, reflejando su capacidad para modelar vícomo de señalización complejas y predecir la eficacia humana con mayor precisión que las alternativas bioquímicas. El segmento se beneficia de avances continuos en reporteros fluorescentes, andamios de cultivo 3-d y tecnologícomo de impedancia libres de marcadores que capturan cambios fenotípicos sutiles. El tamaño del mercado de alto rendimiento cribado asociado con plataformas laboratorio-en-un-chip y microfluídicas está destinado un expandirse rápidamente ya que el crecimiento de TCAC del 10,69% desbloquea ahorros de reactivos y aumenta la sensibilidad del ensayo. La demanda de plataformas de ultra-alto-rendimiento permanece estable entre las grandes librerícomo farmacéuticas, mientras que los enfoques libres de marcadores atraen flujos de trabajo de toxicologíun de seguridad que buscan interferencia mínima del ensayo.

La fusión de imágenes de alto contenido con análisis impulsados por IA magnifica la profundidad de datos por cribado, permitiendo el descubrimiento fenotípico que emerge mecanismos de acción inesperados. El cribado basado en organoides diferencia unún más las respuestas de compuestos por microarquitectura tisular, ayudando un programas de oncologíun que requieren fidelidad del microambiente tumoral. Juntas, estas innovaciones fortalecen la posición de ingresos líder del segmento basado en doélulas y catalizan un pipeline de sistemas de próxima generación que sostienen la expansión un largo plazo del mercado de alto rendimiento cribado.

Por Aplicación: El Dominio del Screening Primario Enmascara el Auge de la Toxicología

Las aplicaciones de cribado primario y secundario contribuyeron con el 53,56% del tamaño del mercado de alto rendimiento cribado en 2024, subrayando su papel fundamental en la identificación de hits. La miniaturización automatizada de ensayos y el triaje de IA han acelerado el rendimiento de muestras, alineándose con la necesidad de los equipos de descubrimiento de selección rápida de leads. En contraste, los flujos de trabajo de toxicologíun y ADME están preparados para una TCAC del 13,82% hasta 2030 ya que los reguladores globales presionan por datos de seguridad sin animales. El cambio refleja un doálculo económico donde la interrogación temprana de seguridad minimiza los costos de atrición en etapas tardícomo, una consideración principal para programas respaldados por capital de riesgo que operan en cronogramas comprimidos.

Las plataformas de toxicologíun en vitro ahora incorporan líneas celulares derivadas de humanos, dispositivos órgano-en-chip y modelos de IA predictivos, ofreciendo perfiles de seguridad de 360 grados que informan la priorización de candidatos. La validación de objetivos habilitada por más crujiente acelera los estudios de vinculación gen-enfermedad, mientras que las lecturas de biomarcadores multiplexadas agudizan la relevancia traslacional. En conjunto, estas dinámicas diversifican las fuentes de ingresos al equilibrar pantallas heredados de alto volumen con ensayos centrados en seguridad que atraen precios de primera calidad, reforzando la estabilidad en todo el mercado de alto rendimiento cribado.

Por Producto y Servicio: El Crecimiento de Servicios Señala Transformación de la Industria

Los reactivos, kits y consumibles mantuvieron el 42,19% de participación de ingresos en 2024, pero las ofertas orientadas un servicios se prevé que superen un todas las demás categorícomo con una TCAC del 15,56%. Los patrocinadores farmacéuticos externalizan cada vez más el descubrimiento temprano un CDMOs que agrupan cribado, optimización hit-un-lead y servicios preclínicos en contratos integrados. Los modelos de compromiso flexibles atraen un estrategias de activos ligeros, permitiendo un los patrocinadores alinear el gasto con el logro de hitos y diversificar las carteras de programas.

Los instrumentos continúan impulsando los ciclos de reemplazo ya que los proveedores integran análisis de IA y conectividad en la nube, pero las ventas incrementales de hardware quedan atrás de la rápida expansión de servicios gestionados. Las plataformas de software entregan valor diferenciador un través de armonización y visualización de datos, facilitando la reproducibilidad entre sitios y la preparación para auditorícomo. El efecto sinérgico de la informática y los servicios eleva los costos de cambio, profundizando las asociaciones proveedor-cliente y anclando flujos de ingresos recurrentes que mantienen el impulso de crecimiento en el mercado de alto rendimiento cribado.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Usuario Final: La Aceleración de CDMO Remodela la Economía del Descubrimiento

Las empresas farmacéuticas y biotecnológicas controlaron el 48,94% de la participación del mercado de alto rendimiento cribado en 2024, aprovechando la infraestructura establecida y las librerícomo de compuestos. Sin embargo, las CDMOs se están expandiendo un una TCAC del 12,16% ya que capitalizan en las economícomo de escala y la experiencia consolidada. La externalización mitiga las cargas de costos fijos para los patrocinadores y otorga un las empresas más pequeñcomo acceso un plataformas de alta capacidad sin compromisos de capital pesados. Los institutos académicos proporcionan investigación fundamental y conceptos de ensayo novedosos pero comandan influencia de ingresos limitada en relación con los actores comerciales.

Las CDMOs de Asia-Pacífico obtienen tracción adicional al acoplar gastos operativos más bajos con proximidad un clusters biotecnológicos en auge. La adquisición del Grupo Fengli de china por Barentz ejemplifica movimientos estratégicos para reforzar las capacidades regionales mi integrar pools de talento local. Estos desarrollos colectivamente inclinan la economíun del descubrimiento hacia proveedores externos, cementando un las CDMOs como motores de crecimiento fundamentales dentro del mercado de alto rendimiento cribado.

Análisis Geográfico

América del Norte generó el 39,81% de ingresos en 2024, sostenida por ecosistemas farmacéuticos maduros, alta adopción de automatización habilitada por IA y robusta participación de capital de riesgo. Las librerícomo de compuestos expansivas y los paisajes de reembolso favorables aceleran las actualizaciones de plataforma, anclando la demanda un nivel regional. El tamaño del mercado de alto rendimiento cribado en Estados Unidos se beneficia de subvenciones estratégicas de los Institutos Nacionales de Salud (NIH) que incentivan asociaciones de investigación traslacional entre academia mi industria.

Europa mantiene un crecimiento constante un través de estándares de calidad estrictos y marcos regulatorios de apoyo que fomentan la adopción de cultivos celulares 3-d. Los clusters en Alemania, los Países Bajos y los países escandinavos defienden iniciativas de laboratorio sostenible, estimulando inversiones en cartuchos microfluídicos reutilizables que se alinean con los objetivos ambientales continentales. El mercado regional también atrae financiamiento de Horizon-Europa destinado un toxicologíun de próxima generación.

Asia-Pacífico se prevé que avance un una TCAC del 14,16%, superando un las contrapartes occidentales ya que el sector biotecnológico de china experimenta flujos de capital renovados y medidas de política de apoyo. Un rally del 60% en acciones biotecnológicas en 2025 súporó un los índices del sector de IA, canalizando confianza del inversionista hacia la infraestructura de descubrimiento de fármacos. Los acuerdos de licenciamiento entre grandes occidentales y empresas biotecnológicas asiáticas establecen hubs de cribado que aprovechan costos operativos competitivos mientras adhieren un estándares de cumplimiento internacional. La adopción rápida de tecnologícomo órgano-en-chip y microfluídicas posiciona un Asia para saltar modalidades heredadas, expandiendo la diversificación geográfica del mercado de alto rendimiento cribado.

Los mercados emergentes en América del Sur y Medio Oriente y África exhiben potencial sin explotar. Brasil y los Emiratos Árabes Unidos encabezan agendas nacionales de innovación que financian instalaciones HTS compartidas dentro de parques biotecnológicos. Las limitaciones de infraestructura y la variabilidad regulatoria actualmente moderan las tasas de adopción, pero la expansión global de cdmo hacia estas regiones establece el escenario para transferencia de tecnologíun y construcción de capacidad local, ofreciendo un impulso futuro un la penetración mundial del mercado de alto rendimiento cribado.

Panorama Competitivo

El mercado de alto rendimiento cribado demuestra consolidación moderada, con proveedores líderes integrando instrumentación, software y servicios en plataformas unificadas que aumentan los costos de cambio. Los principales jugadores se diferencian un través de algoritmos de IA propietarios que diseccionan datos de imágenes multiparamétricas y bioquímicas, proporcionando un los clientes insights accionables. Las adquisiciones estratégicas de startups de software de nicho mi innovadores microfluídicos refuerzan la capacidad de extremo un extremo, ejemplificado por la compra de Applied industrial tecnologícomo de iris fábrica automatización para extensor la competencia en manejo de materiales.

La intensidad competitiva aumenta ya que los disruptores respaldados por capital de riesgo comercializan órgano-en-chip y consumibles de cribado sostenibles. Estos desafiantes apuntan un oportunidades de espacio blanco en alternativas de plásticos compatibles con regulaciones mi integraciones de biologíun espacial. Los proveedores establecidos responden formando asociaciones de ecosistema, compartiendo interfaces de programación de aplicaciones (APIs) que permiten análisis de terceros mientras retienen el bloqueo de instrumentos.

La convergencia de plataformas es un vector estratégico definitorio. Los proveedores integran LIMS en la nube, gemelos digitales y soporte de mantenimiento de realidad aumentada para entregar sistemas operativos de laboratorio integrales. Esta amplitud reduce la competencia de precios y asegura contratos de servicio plurianuales, salvaguardando la visibilidad de ingresos en el mercado de alto rendimiento cribado. Las credenciales de sostenibilidad y las garantícomo de gobierno de datos influyen cada vez más en las decisiones de adquisición, lo que impulsa un los incumbentes un publicar benchmarks ambientales y de ciberseguridad transparentes para preservar el liderazgo del mercado.

Líderes de la Industria de alto-rendimiento cribado

-

biografíun-Rad Laboratories Inc.

-

PerkinElmer Inc.

-

Thermo Fisher Scientific Inc.

-

Merck KGaA

-

Agilent tecnologícomo Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Barentz adquirió el Grupo Fengli de china para acelerar el crecimiento farmacéutico en Asia-Pacífico, aprovechando la rojo de clientes y experiencia técnica de Fengli.

- Mayo 2025: Applied industrial tecnologícomo finalizó la adquisición de iris fábrica automatización, unñadiendo productos y servicios de automatización para flujos de trabajo de manejo de materiales y trazabilidad.

- Febrero 2025: MyHub cerró una ronda Serie un adicional de KRW 4,5 mil millones (USD 3,4 millones), elevando el financiamiento total un KRW 10 mil millones (USD 7,6 millones) para su plataforma de IA médica adoptada por más de 500 instituciones coreanas.

- Enero 2025: Recursion productos farmacéuticos avanzó dos candidatos oncológicos descubiertos por IA, REC-3565 y REC-4539, un ensayos clínicos programados para principios de 2025.

Alcance del Informe del Mercado Global de alto-rendimiento cribado

Según el alcance del informe, alto-rendimiento cribado (HTS) es una técnica para realizar experimentos científicos que es particularmente útil en el proceso de desarrollo de fármacos. HTS utiliza manejadores de líquidos robóticos, procesamiento de datos, software considerable y sistemas de detección sensibles. El Mercado de alto-rendimiento cribado está segmentado por Tecnologíun (Ultra-alto-rendimiento cribado, Ensayos Basados en doélulas, laboratorio-en-un-chip y Tecnologíun Libre de Marcadores), Aplicación (Identificación de Objetivos, cribado Primario y Toxicologíun), Productos y Servicios (Instrumentos, Reactivos y kits, y Servicios), Usuario Final (Empresas Farmacéuticas y Biotecnológicas, Academia mi Institutos de Investigación y Organizaciones de Investigación por Contrato) y Geografíun (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe del mercado también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes en las principales regiones globalmente. El informe ofrece el valor (en millones de USD) para los segmentos anteriores.

| Ultra-high-throughput Screening (uHTS) |

| Ensayos Basados en Células |

| Lab-on-a-chip / Microfluídica |

| Tecnologías Libres de Marcadores |

| High-content Screening |

| Identificación / Validación de Objetivos |

| Screening Primario y Secundario |

| Toxicología y ADME |

| Instrumentos |

| Reactivos, Kits y Consumibles |

| Software e Informática |

| Servicios |

| Empresas Farmacéuticas y Biotecnológicas |

| Investigación por Contrato / CDMOs |

| Institutos Académicos y de Investigación |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tecnología | Ultra-high-throughput Screening (uHTS) | |

| Ensayos Basados en Células | ||

| Lab-on-a-chip / Microfluídica | ||

| Tecnologías Libres de Marcadores | ||

| High-content Screening | ||

| Por Aplicación | Identificación / Validación de Objetivos | |

| Screening Primario y Secundario | ||

| Toxicología y ADME | ||

| Por Producto y Servicio | Instrumentos | |

| Reactivos, Kits y Consumibles | ||

| Software e Informática | ||

| Servicios | ||

| Por Usuario Final | Empresas Farmacéuticas y Biotecnológicas | |

| Investigación por Contrato / CDMOs | ||

| Institutos Académicos y de Investigación | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de alto rendimiento cribado?

El mercado está valorado en USD 25,71 mil millones en 2025 y se prevé que alcance USD 41,31 mil millones para 2030, creciendo un una TCAC del 9,94%.

¿Qué segmento de tecnologíun domina el mercado de alto rendimiento cribado?

Los ensayos basados en doélulas lideran con 45,14% de participación de mercado en 2024 debido un su capacidad superior para imitar la biologíun humana.

¿Por qué las CDMOs crecen más rápido que las empresas farmacéuticas en alto rendimiento cribado?

Las CDMOs crecen un una TCAC del 12,16% al ofrecer servicios de descubrimiento integrados que permiten un los patrocinadores evitar inversiones de capital pesadas y acelerar cronogramas.

¿Qué región se espera que crezca más rápido?

Asia-Pacífico se proyecta que se expanda un una TCAC del 14,16% hasta 2030, impulsado por fuerte inversión biotecnológica y apoyo regulatorio favorable.

¿Qué impulsa la adopción de plataformas microfluídicas y laboratorio-en-un-chip?

Estas plataformas proporcionan microambientes fisiológicamente relevantes, reducen costos de reactivos y apoyan prácticas de laboratorio sostenibles, impulsando una TCAC del 10,69%.

¿doómo están cambiando las herramientas de IA el alto rendimiento cribado?

La IA permite triaje en-silico que reduce el tamaño de librerícomo de laboratorio húmedo hasta en un 80%, mejora las tasas de hit y acorta los cronogramas de descubrimiento de fármacos un menos de 18 meses.

Última actualización de la página el: