Tamaño y Participación del Mercado de Alúmina de Alta Pureza (HPA)

Análisis del Mercado de Alúmina de Alta Pureza (HPA) por Mordor Intelligence

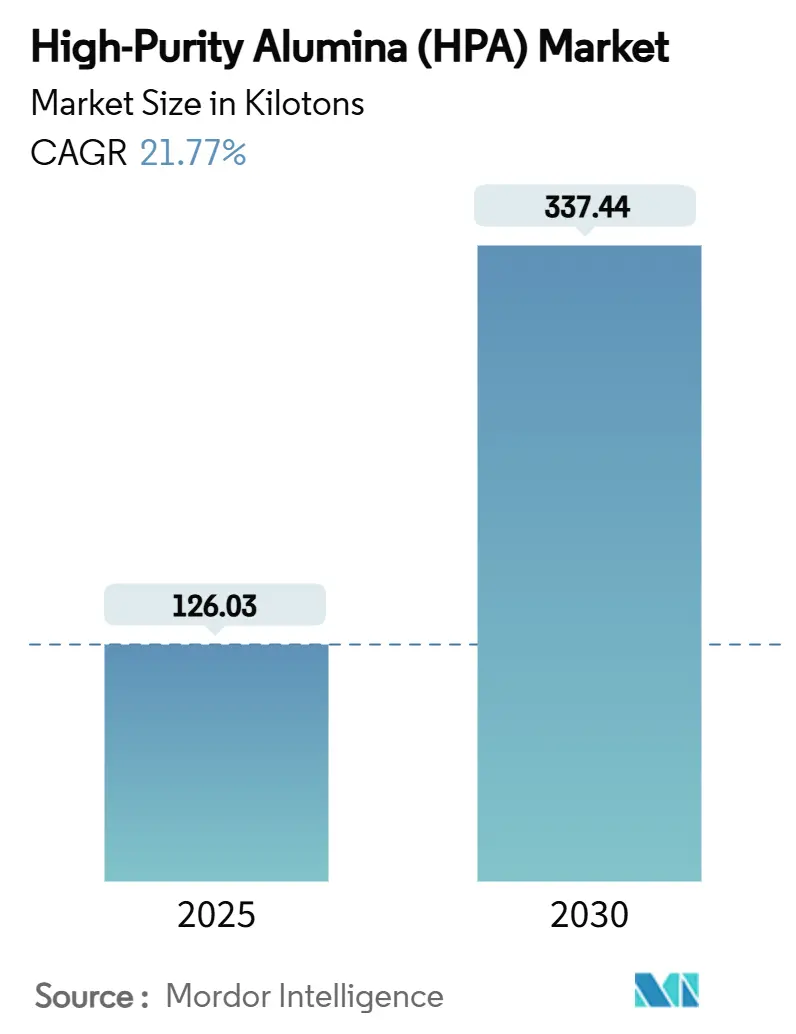

El tamaño del Mercado de Alúmina de Alta Pureza se estima en 126,03 kilotoneladas en 2025, y se espera que alcance 337,44 kilotoneladas en 2030, con una TCAC del 21,77% durante el período de pronóstico (2025-2030). Esta pronunciada curva de crecimiento refleja la demanda creciente de baterías de iones de litio, el impulso sostenido en la iluminación LED, y la adopción acelerada en el empaquetado avanzado de semiconductores. Una base en expansión de proyectos de vehículos eléctricos y almacenamiento de energía está impulsando los grados de HPA hacia purezas ultra-altas, mientras que los productores compiten por comisionar capacidad de menor costo y menor carbono basada en rutas de lixiviación con ácido clorhídrico y extracción por solventes. Al mismo tiempo, los avances en sustratos de zafiro con patrones y formatos de oblea más grandes están aumentando los rendimientos de chips LED y manteniendo estable la demanda tradicional de 4N. Las fábricas de semiconductores están impulsando grados 6N que soportan óptica co-empaquetada y dispositivos GaN verticales, añadiendo otra capa de demanda estructural. Aunque el alto costo de producción sigue siendo el principal freno para una adopción más amplia, el rápido aumento de escala está reduciendo la brecha de costos versus alúminas de menor pureza, y los primeros adoptantes en baterías y electrónica de potencia están absorbiendo la prima.

Conclusiones Clave del Informe

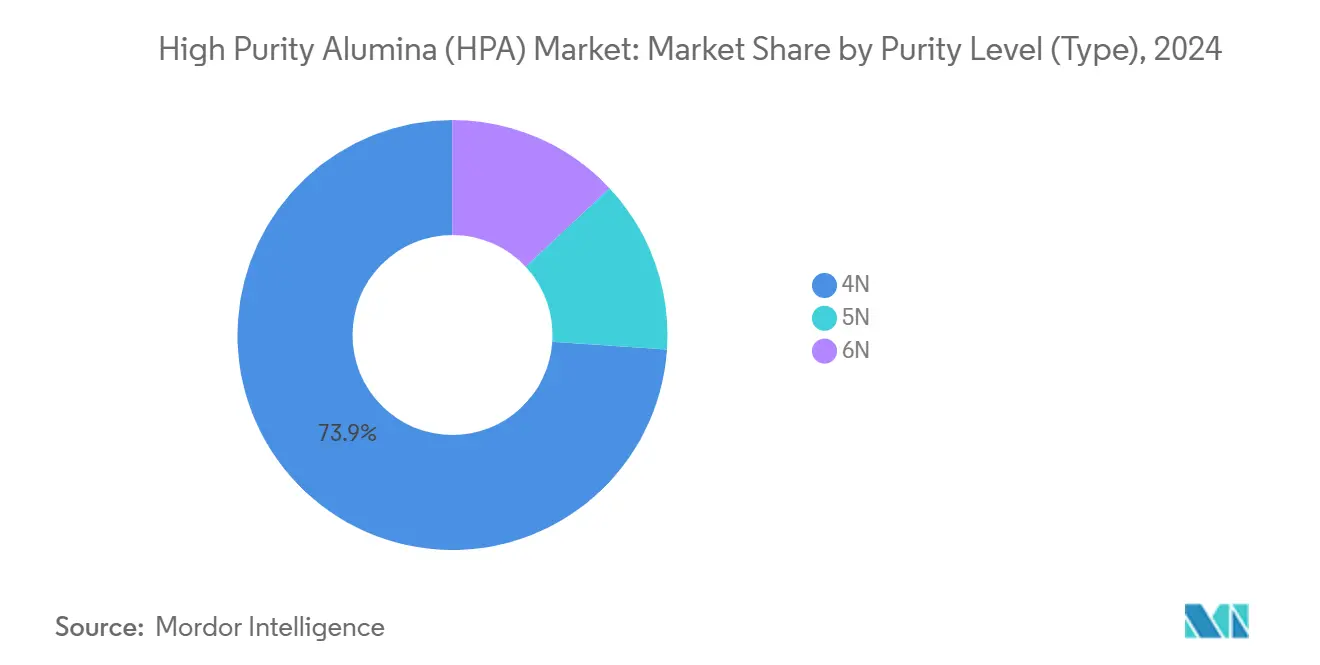

- Por nivel de pureza, el grado 4N lideró con una participación de mercado de Alúmina de Alta Pureza del 73,91% en 2024, mientras que se proyecta que el grado 6N se expanda a una TCAC del 23,15% hasta 2030.

- Por tecnología de producción, la hidrólisis dominó el 88,02% del tamaño del mercado de Alúmina de Alta Pureza en 2024; se espera que la lixiviación con ácido clorhídrico crezca a una TCAC del 23,16% durante 2025-2030.

- Por aplicación, la iluminación LED representó el 55,21% del tamaño del mercado de Alúmina de Alta Pureza en 2024, mientras que se pronostica que las baterías de iones de litio aumenten a una TCAC del 59,38% hasta 2030.

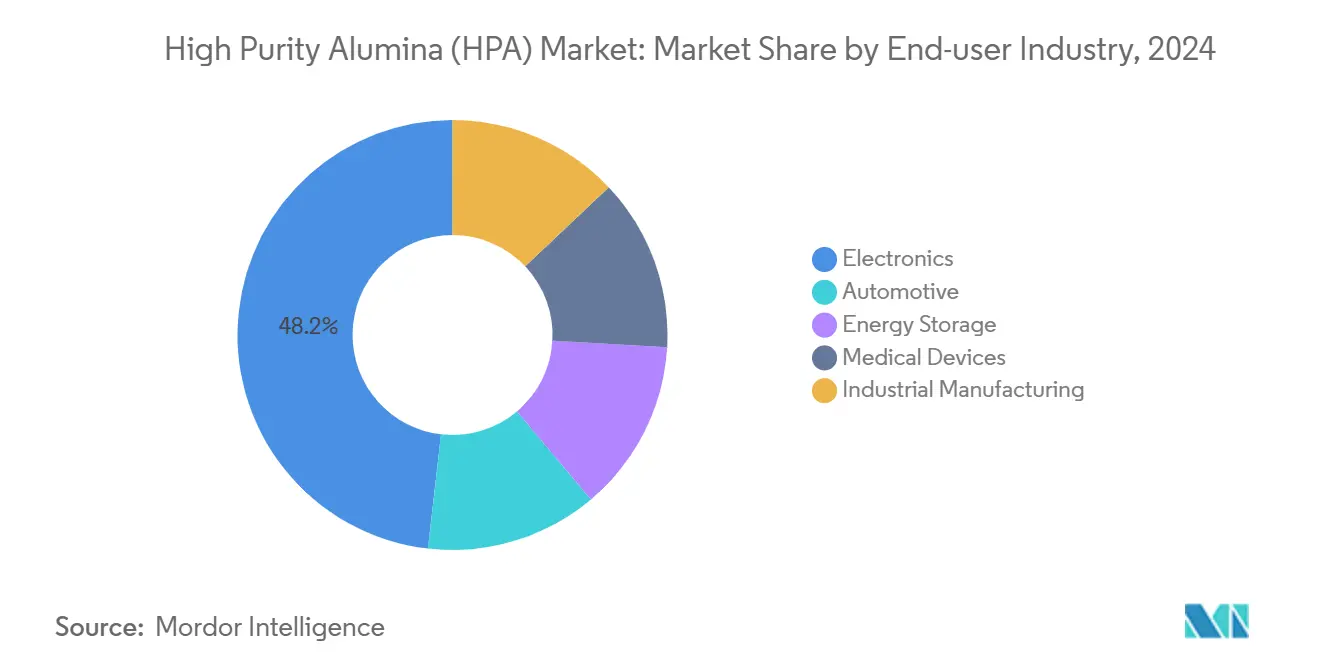

- Por industria de usuario final, el sector electrónico mantuvo el 48,17% de la participación del mercado de Alúmina de Alta Pureza en 2024 y se expandirá a una TCAC del 24,04% hasta 2030.

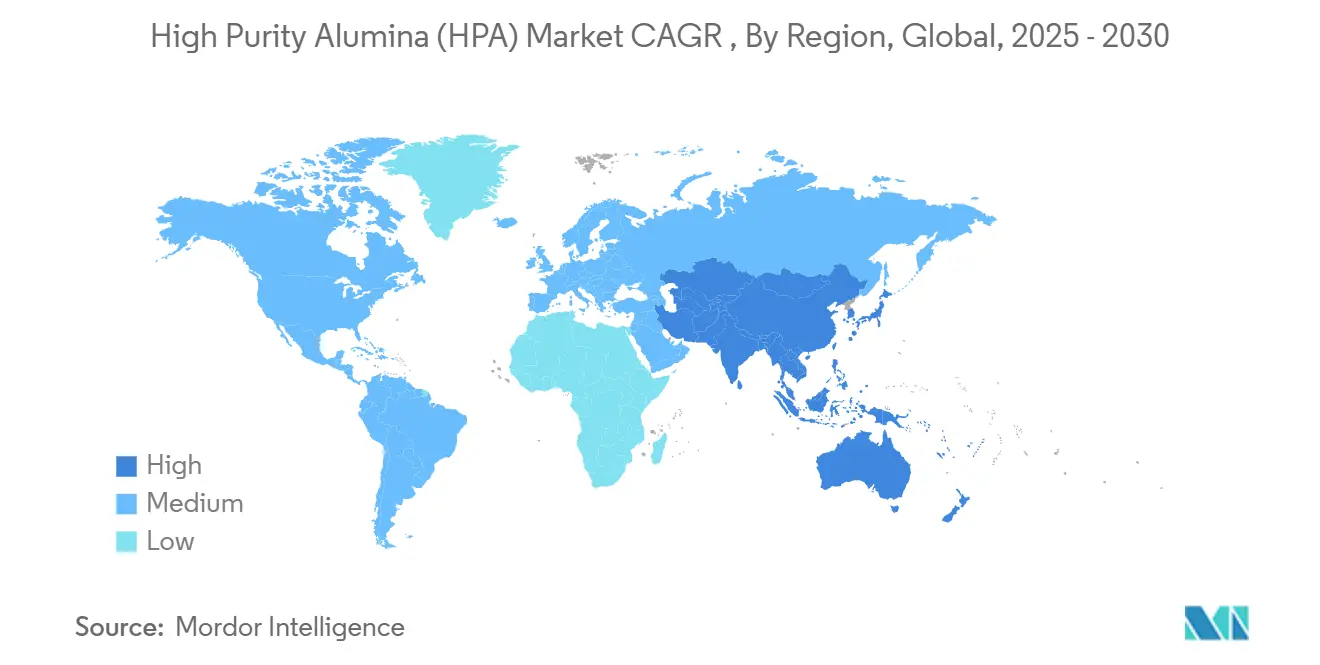

- Por geografía, Asia-Pacífico dominó con una participación del 76,51% del mercado de Alúmina de Alta Pureza en 2024 y avanza a una TCAC del 23,54% hasta 2030.

Tendencias y Perspectivas del Mercado Global de Alúmina de Alta Pureza (HPA)

Análisis de Impacto de Impulsores

| Impulsores | (~) % Impacto en TCAC del Mercado | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aumento de la Demanda por Iluminación Basada en LED | +5.2% | Global, con concentración en Asia-Pacífico | Mediano plazo (≈3-4 años) |

| Creciente Demanda de los Mercados de Baterías de Iones de Litio | +8.5% | Global, con adopción temprana en China, Europa y América del Norte | Largo plazo (≥5 años) |

| Aumento del Uso de Alúmina de Alta Pureza en Semiconductores | +3.8% | Asia-Pacífico, América del Norte | Mediano plazo (≈3-4 años) |

| Adopción de Materiales de Interfaz Térmica Basados en HPA en Módulos de Electrónica de Potencia para VE | +2.9% | Global, con concentración en regiones con alta adopción de VE | Mediano plazo (≈3-4 años) |

| Aumento de la Demanda de la Industria Electrónica | +6.1% | Asia-Pacífico, con expansión a América del Norte y Europa | Largo plazo (≥5 años) |

| Fuente: Mordor Intelligence | |||

Aumento de la Demanda por Iluminación Basada en LED

Los sustratos de zafiro siguen siendo la columna vertebral de los LEDs de alto brillo porque toleran cargas térmicas altas y mantienen claridad óptica. La migración de obleas de 2-4 a 6-8 pulgadas ha aumentado el rendimiento de chips por fusión, mejorado el rendimiento, y reducido el costo por dado. Los sustratos de zafiro con patrones ahora aumentan la eficiencia de extracción de luz hasta un 40%, mejorando directamente los lúmenes por vatio. La investigación en cerámicas de granate dopadas con Ce ha llevado la eficiencia luminosa a 261,98 lm W-1, extendiendo el techo de rendimiento para emisores blancos de alta potencia. La litografía de nanoimpronta flexible reduce además el tiempo de proceso, aumentando la productividad de LED microestructurados seis veces. Juntos, estos avances mantienen a los productores de LED firmemente anclados al HPA 4N mientras abren la atracción selectiva para grados 5N en dispositivos de ultra-alta luminancia.

Creciente Demanda de los Mercados de Baterías de Iones de Litio

El rápido aumento de escala de celdas de alta densidad de potencia en VE de pasajeros y almacenamiento estacionario impulsa la demanda de recubrimientos de separadores para HPA 5N y 6N. Los recubrimientos basados en nanocapas de alúmina mejoran el comportamiento de apagado térmico y suprimen el crecimiento de dendritas, permitiendo carga más rápida y vida útil más larga[1]Yang et al., "Two-Step Sintering Process," doi.org . El programa de ánodos de silicio de Altech, respaldado por una planta de recubrimiento HPA de 8.000 toneladas/año en Alemania, apunta a un 30% mayor retención de energía versus líneas base de grafito. El VPN de EUR 684 millones (~USD 793,55 millones) del proyecto y TIR del 34% confirman la tracción comercial para grados premium. Los OEM de baterías en China ya están probando HPA 6N en separadores recubiertos con cerámica para celdas de carga rápida de próxima generación, marcando un punto de inflexión para carreras de calificación de gran volumen.

Uso Creciente en Semiconductores

Las plataformas de empaquetado avanzadas como la óptica co-empaquetada requieren capas dieléctricas con contaminación iónica casi cero y fuerte conductancia térmica, posicionando al HPA 6N como candidato principal. Los científicos de materiales están aprovechando modelos predictivos impulsados por IA para examinar químicas de alúmina que equilibran el estrés de película y la atenuación óptica en capas submicrónicas. Los dispositivos GaN verticales en sustratos nativos están obteniendo voltajes de ruptura a nivel de kV, beneficiándose de crisoles HPA que entregan densidades de defectos ultra-bajas. Estas dinámicas amplían la huella direccionable del HPA más allá de la iluminación hacia electrónica de potencia de alta confiabilidad, fortaleciendo el mercado de Alúmina de Alta Pureza a través de ecosistemas de fundición.

Adopción de Materiales de Interfaz Térmica Basados en HPA en Módulos de Electrónica de Potencia para VE

Los módulos inversores y cargadores a bordo funcionan más calientes a medida que aumentan las frecuencias de conmutación, requiriendo almohadillas de interfaz térmica llenas de plaquetas de alúmina de alta conductividad. Estudios recientes muestran siliconas rellenas de alúmina reduciendo temperaturas de unión en 8 °C comparado con rellenos heredados. Las rutas de síntesis sol-gel e impresión 3D reducen la energía de procesamiento y permiten geometrías de canales complejas, ampliando las ventanas de diseño para electrónica de potencia compacta. Los fabricantes de automóviles que integran disposiciones celda-a-chasis especifican almohadillas térmicas ricas en alúmina que sobreviven ciclado térmico repetido, reforzando además la demanda para grados especializados. Estos factores técnicos y especificaciones de confiabilidad cada vez más estrictas atrincheran al HPA en la pila térmica de VE.

Análisis de Impacto de Restricciones

| Restricciones | (~) % Impacto en TCAC del Mercado | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Alto Costo de la Alúmina de Alta Pureza | -3.5% | Global, con mayor impacto en mercados sensibles al precio | Corto plazo (≤2 años) |

| Disponibilidad de Alternativas de Bajo Costo | -1.8% | Global, con mayor impacto en mercados emergentes | Mediano plazo (≈3-4 años) |

| Disponibilidad Limitada de Materia Prima en Todo el Mundo | -0.5% | Global, con concentración en regiones que carecen de reservas de bauxita | Largo plazo (≥5 años) |

| Fuente: Mordor Intelligence | |||

Alto Costo de la Alúmina de Alta Pureza

Las etapas de calcinación y recristalización múltiple mantienen alto el uso de energía, especialmente para grados 5N y 6N, que pueden comercializarse con primas de precio. La ruta de extracción por solventes de Alpha HPA, que evita el paso de metal de aluminio, reclama 70% menores emisiones de carbono y un recorte significativo en intensidad de potencia. Aunque esto reduce el delta de costos, la puesta en servicio generalizada de plantas similares aún está a dos o tres años de distancia, exponiendo presupuestos de adquisición a corto plazo. La volatilidad de precios spot en alúmina industrial complica además las negociaciones de acuerdos de extracción a largo plazo para usuarios especializados.

Disponibilidad de Alternativas de Bajo Costo

Los fabricantes de LED que apuntan a instalaciones de brillo medio continúan explorando sustratos de vidrio y polímero que socavan la fijación de precios del zafiro, erosionando una porción de la demanda direccionable. En gestión térmica, los compuestos de matriz cerámica de fibra de óxido fabricados por sinterizado asistido por campo están entrando en líneas de prueba, prometiendo densificación rápida a menor costo. Las baterías de iones de sodio, que no necesitan separadores recubiertos de alúmina, se están moviendo de piloto a escala comercial para aplicaciones de dos ruedas y estacionarias, creando riesgo de sustitución incremental en sistemas de almacenamiento de energía de nivel de entrada. Aunque ninguna de estas alternativas iguala el sobre de rendimiento del HPA en todas las métricas, limitan el apalancamiento de precios en segmentos más sensibles al costo del mercado de Alúmina de Alta Pureza.

Análisis de Segmentos

Por Nivel de Pureza: 4N Retiene Escala mientras 6N Se Acelera

En 2024, el grado 4N dominó el 73,91% del volumen total, anclado por obleas de zafiro para LEDs de uso general. Al mismo tiempo, los embarques 6N están en una trayectoria de TCAC del 23,15%, impulsados por usos de semiconductores y baterías de próxima generación que demandan niveles de impureza sub-ppm. El piloto de extracción por solventes de circuito cerrado de Alpha HPA demostró reciclaje completo de reactivos, reduciendo el costo variable de producción, y haciendo más accesibles 5N y 6N. Los fabricantes están adoptando estrategias híbridas, produciendo 4N para uso masivo de LED y desviando capacidad incremental a 6N para servir contratos de alto margen. A medida que los OEM de baterías comienzan a exigir recubrimientos mayores o iguales a 5N para celdas de carga rápida, la elasticidad de demanda mejora incluso en regiones tradicionalmente sensibles al precio. La investigación y desarrollo intensificada alrededor de purificación eficiente en energía se espera que cierre una porción de la brecha de costos, acelerando la mezcla de grados premium dentro del mercado de Alúmina de Alta Pureza.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tecnología de Producción: Hidrólisis Domina mientras Lixiviación con Ácido Clorhídrico Gana Tracción

La ruta heredada de hidrólisis de alcóxido de aluminio entregó el 88,02% de la producción global en 2024, debido a cadenas de suministro maduras y abundante materia prima de bauxita. Sin embargo, los nuevos participantes están favoreciendo la lixiviación con ácido clorhídrico, que está escalando a una TCAC del 23,16%, alentados por menor capex por tonelada y purga de impurezas más fácil. Los estudios de sinterizado de dos pasos que combinan densificación de plasma de chispa con acabado sin presión mostraron una ganancia de resistencia a la flexión del 19% junto con tiempo de horno reducido[2]International Energy Agency, "Trends in Electric Vehicle Batteries," iea.org. Las refinerías emergentes del Sudeste Asiático usan unidades modulares de regeneración de HCl para reducir el consumo de ácido y encoger cargas de efluentes, alineándose con normas ambientales regionales más estrictas. Los participantes establecidos están reacondicionando líneas de hidrólisis más antiguas con etapas de pulido de extracción por solventes para aumentar los rendimientos de pureza, preservando la posición en el mercado. A mediano plazo, la elección de tecnología puede depender de las reglas propuestas de divulgación de intensidad de carbono en Europa y América del Norte, potencialmente inclinando la inversión marginal hacia plantas basadas en lixiviación que puntúan más bajo en emisiones incorporadas.

Por Aplicación: Baterías de Iones de Litio Redefinen la Curva de Crecimiento

La iluminación LED absorbió el 55,21% del volumen en 2024, sin embargo, se pronostica que las baterías de iones de litio superen la mayoría de otros usos con una TCAC del 59,38%, remodelando fundamentalmente el mercado de Alúmina de Alta Pureza. Las formulaciones de recubrimiento de separadores usando alúmina 5N-plus ahora son estándar en celdas cilíndricas de alta energía, y las líneas piloto están probando recubrimientos de doble capa para suprimir además la fuga térmica. Las obleas de semiconductores, especialmente en semiconductores compuestos, presentan un vector de crecimiento incremental a medida que las fábricas buscan crisoles inertes y blancos de pulverización de alta pureza. Las cerámicas técnicas retienen un nicho para partes de horno de alto estrés y aisladores aeroespaciales, beneficiándose de la resistencia al arrastre de la alúmina. Los laboratorios de óptica están experimentando con vidrio resistente a rayones derivado de alúmina nanoestructurada, respaldado por herramientas de nano-impronta flexibles que reducen drásticamente el tiempo de ciclo. Estas trayectorias variadas subrayan la profundidad de diversificación aguas abajo que sustenta el mercado de Alúmina de Alta Pureza.

Por Industria de Usuario Final: Electrónica Permanece como el Ancla mientras Automotriz Se Intensifica

El sector electrónico mantuvo el 48,17% de la demanda en 2024 y crecerá 24,04% anualmente hasta 2030 a medida que los fabricantes de pantallas, fabricantes de PCB, y fundiciones de chips amplíen sus huellas de HPA. Los jugadores automotrices están agregando volumen más rápido que todas las demás industrias excepto electrónica, reflejando la atracción de baterías y módulos de potencia. El almacenamiento de energía sigue de cerca, reflejando el aumento en proyectos a escala de red donde la estabilidad térmica es crítica. Los diseñadores de dispositivos médicos valoran la biocompatibilidad de la alúmina para sensores implantables, aunque las toneladas absolutas siguen siendo pequeñas. Desde mobiliario de horno hasta herramientas resistentes al desgaste, los segmentos de manufactura industrial dan al mercado un piso de demanda resistente, proporcionando una cobertura cuando los ciclos de electrónica de consumo se suavizan.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Asia-Pacífico representó el 76,51% del volumen del mercado de Alúmina de Alta Pureza en 2024, respaldado por la cadena de valor integrada de alúmina de China y el liderazgo de Japón y Corea del Sur en fabricación de LED y semiconductores. Se proyecta que el mercado de la región añada 23,54% anualmente hasta 2030, gracias a despliegues agresivos de VE, fábricas de obleas en crecimiento, y nuevas refinerías de extracción por solventes entrando en línea en Australia.

América del Norte está aprovechando incentivos federales para el reshoring de semiconductores y la creciente infraestructura de carga pública que impulsa la demanda de baterías de iones de litio. Canadá y Estados Unidos se benefician de redes eléctricas estables, respaldando ambiciones de producción baja en carbono. América del Sur, Oriente Medio y África contribuyen modestamente pero representan oportunidades a largo plazo a medida que las naciones ricas en bauxita buscan diversificación aguas abajo.

Brasil ha delineado incentivos para alúmina especializada, mientras que Arabia Saudí investiga el refinado de alúmina vinculado a su estrategia mineral más amplia. Estas regiones proporcionan opcionalidad para participantes del mercado de Alúmina de Alta Pureza que buscan diversificación de riesgo geográfico.

Panorama Competitivo

El mercado de Alúmina de Alta Pureza está altamente consolidado. Las alianzas estratégicas entre proveedores de HPA y usuarios aguas abajo se están endureciendo. Los fabricantes de chips co-invierten en líneas piloto de purificación para garantizar material de pureza ultra-alta, mientras que los OEM de baterías entran en acuerdos de extracción multi-anuales cubriendo grados 5N y 6N. La innovación de procesos es la palanca competitiva clave: sinterizado de dos pasos, calcinación por microondas, y monitoreo de impurezas en línea son áreas de presentaciones activas de patentes.

Líderes de la Industria de Alúmina de Alta Pureza (HPA)

-

Baikowski SA

-

Bestry

-

Nippon Light Metal Company, Ltd.

-

Polar Performance Materials

-

Sumitomo Chemical Co., Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2024: Alpha HPA anunció su plan de establecer una refinería de alúmina de alta pureza, apuntando a una producción anual de 10.000 toneladas de productos de aluminio premium.

- Octubre 2023: Advanced Energy Minerals confirmó planes para expandir su refinería de alúmina de alta pureza en Cap-Chat, Quebec, con construcción programada durante los próximos dos años.

Alcance del Informe del Mercado Global de Alúmina de Alta Pureza (HPA)

La alúmina de alta pureza (HPA), también conocida como óxido de aluminio de alta pureza, se refiere a una forma refinada de óxido de aluminio con un nivel de pureza que típicamente excede el 99,99%. Se produce a través de varios procesos que involucran la purificación y cristalización de óxido de aluminio de materias primas como bauxita o hidróxido de aluminio. Tiene alta conductividad térmica, resistencia química, dureza, y transparencia óptica.

El mercado de alúmina de alta pureza está segmentado por tipo, tecnología, aplicación, y geografía. Por tipo, el mercado está segmentado en 4N, 5N, y 6N. Por tecnología, el mercado está segmentado en hidrólisis y lixiviación con ácido clorhídrico. Por aplicación, el mercado está segmentado en iluminación LED, fósforo, semiconductores, baterías de iones de litio (Li-Ion), cerámicas técnicas, y otras aplicaciones (vidrio de zafiro). El informe también cubre el tamaño del mercado y pronósticos para el mercado de alúmina de alta pureza (HPA) en 27 países a través de las principales regiones. Para cada segmento, el dimensionamiento del mercado y pronósticos se han hecho basado en volumen (toneladas).

| 4N |

| 5N |

| 6N |

| Hidrólisis |

| Lixiviación con Ácido Clorhídrico |

| Iluminación LED |

| Fósforo |

| Semiconductor |

| Baterías de Iones de Litio |

| Cerámicas Técnicas |

| Otros (Vidrio Resistente a Rayones, Lentes Ópticos, etc.) |

| Electrónica |

| Automotriz |

| Almacenamiento de Energía |

| Dispositivos Médicos |

| Manufactura Industrial |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Malasia | |

| Tailandia | |

| Indonesia | |

| Vietnam | |

| Resto de Asia-Pacífico | |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Países Nórdicos | |

| Turquía | |

| Rusia | |

| Resto de Europa | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Resto de América del Sur | |

| Oriente Medio y África | Arabia Saudí |

| Catar | |

| Emiratos Árabes Unidos | |

| Nigeria | |

| Egipto | |

| Sudáfrica | |

| Resto de Oriente Medio y África |

| Por Nivel de Pureza (Tipo) | 4N | |

| 5N | ||

| 6N | ||

| Por Tecnología de Producción | Hidrólisis | |

| Lixiviación con Ácido Clorhídrico | ||

| Por Aplicación | Iluminación LED | |

| Fósforo | ||

| Semiconductor | ||

| Baterías de Iones de Litio | ||

| Cerámicas Técnicas | ||

| Otros (Vidrio Resistente a Rayones, Lentes Ópticos, etc.) | ||

| Por Industria de Usuario Final | Electrónica | |

| Automotriz | ||

| Almacenamiento de Energía | ||

| Dispositivos Médicos | ||

| Manufactura Industrial | ||

| Por Geografía | Asia-Pacífico | China |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Malasia | ||

| Tailandia | ||

| Indonesia | ||

| Vietnam | ||

| Resto de Asia-Pacífico | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Países Nórdicos | ||

| Turquía | ||

| Rusia | ||

| Resto de Europa | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Arabia Saudí | |

| Catar | ||

| Emiratos Árabes Unidos | ||

| Nigeria | ||

| Egipto | ||

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de Alúmina de Alta Pureza?

El tamaño del mercado de Alúmina de Alta Pureza se sitúa en 126,03 kilotoneladas en 2025 y se pronostica que alcance 337,44 kilotoneladas en 2030, respaldado por una TCAC del 21,77%.

¿Qué aplicación impulsará el crecimiento más rápido?

Los separadores y recubrimientos de baterías de iones de litio se expandirán más rápido, registrando una TCAC del 59,38% entre 2025 y 2030 a medida que escale la demanda de VE y almacenamiento de energía.

¿Por qué es Asia-Pacífico tan dominante en el mercado de Alúmina de Alta Pureza?

La región alberga la mayor parte de la capacidad global de fabricación de LED, semiconductores y baterías, disfruta de suministro integrado de bauxita, y se beneficia de incentivos de inversión de apoyo.

¿Cómo están abordando los productores el alto costo de los grados 5N y 6N?

Las empresas están adoptando rutas de extracción por solventes, lixiviación con ácido clorhídrico, y sinterizado de dos pasos para reducir el uso de energía, reciclar reactivos, y reducir costos variables.

¿Qué nivel de pureza mantiene la mayor participación hoy?

El grado 4N retiene el 73,91% del volumen de 2024 debido al uso atrincherado en LEDs de uso general, aunque 6N está creciendo más rápido para baterías y semiconductores de alta gama.

Última actualización de la página el: