Tamaño y Participación del Mercado de Finanzas Islámicas

Análisis del Mercado de Finanzas Islámicas por Mordor Intelligence

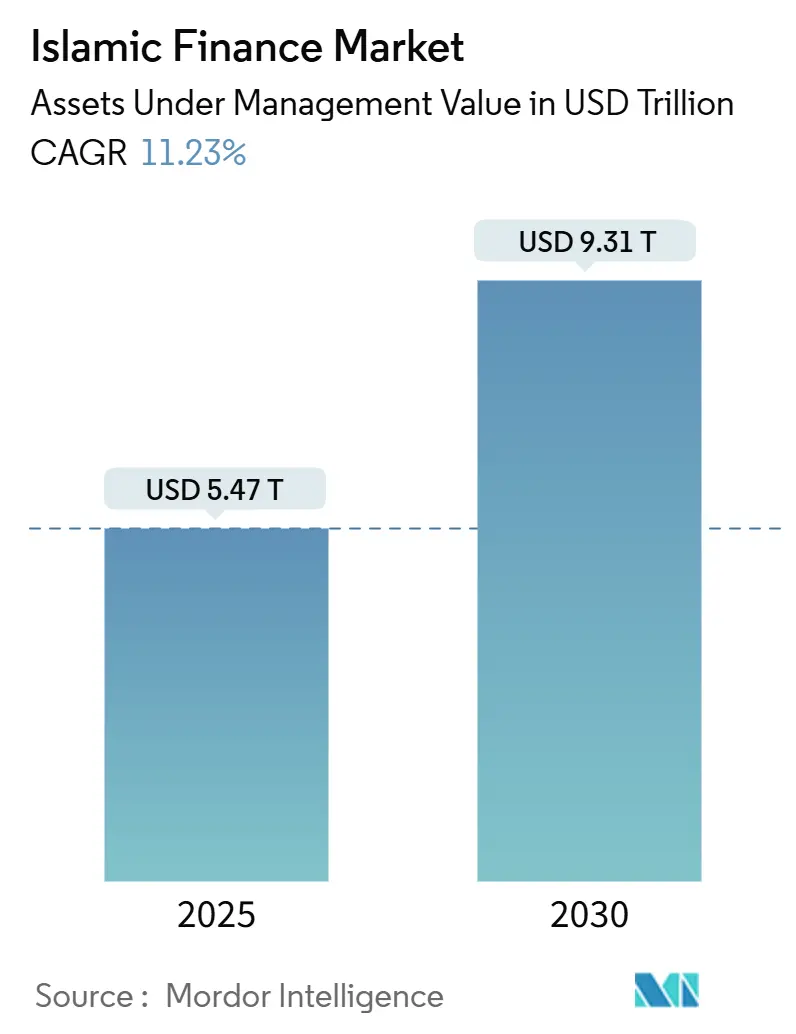

El mercado de finanzas islámicas alcanzó los 5,47 billones de USD en 2025 y está en curso de avanzar a 9,31 billones de USD para 2030, lo que implica una sólida TCAC del 11,23%. El crecimiento sólido de la población en países de mayoría musulmana, el mayor apetito de los inversores por activos éticos y la acción gubernamental constante para armonizar las regulaciones respaldan esta trayectoria. El crecimiento se beneficia del aumento de las asignaciones de fondos soberanos a productos compatibles con la Sharia, el despliegue de programas de infraestructura de la Visión 2030 en el Golfo, y el salto de la banca digital de Asia-Pacífico que atrae a usuarios de la Generación Z a plataformas islámicas móviles. Las nuevas estructuras de sukuk habilitadas por blockchain y activos tokenizados reducen los costos de emisión, mientras que el aumento de la emisión de sukuk ESG o verdes vincula el sector con los mandatos principales de finanzas sostenibles. La exposición al riesgo climático entre los bancos del Golfo con muchos activos y las brechas de ciberseguridad en los bancos islámicos digitales siguen siendo los principales obstáculos.

Puntos Clave del Informe

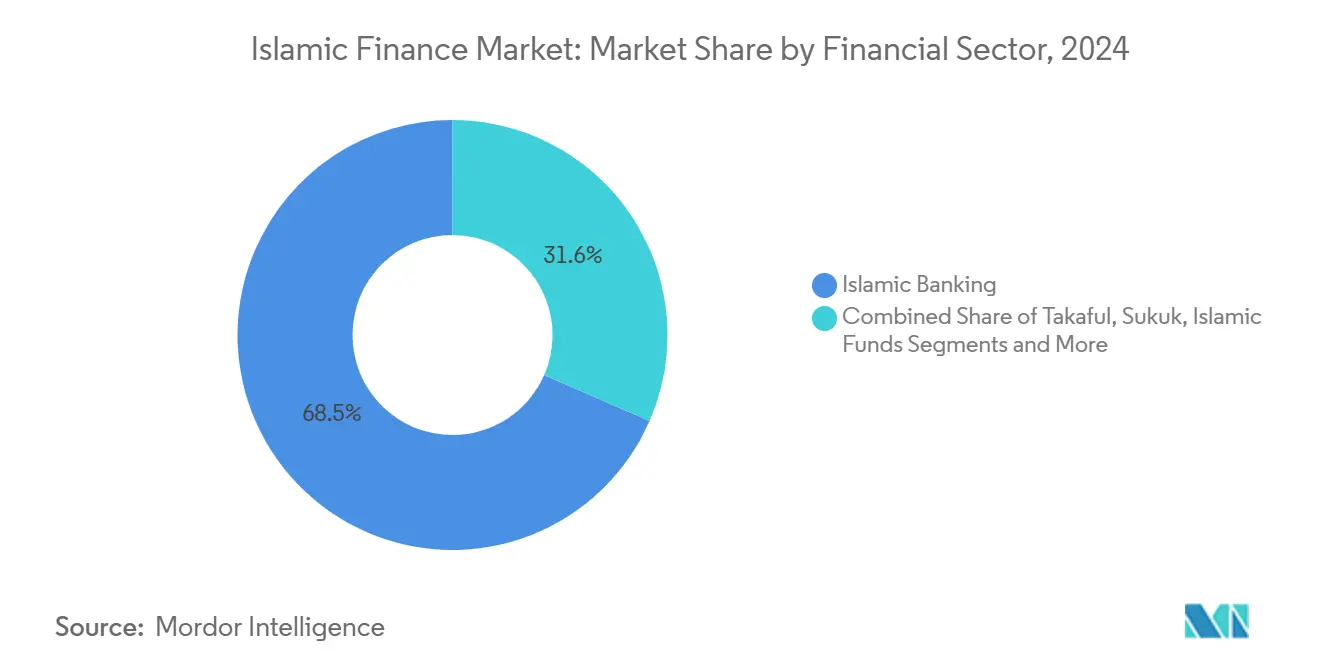

- Por sector financiero, la banca islámica lideró con el 68,45% de la participación del mercado de finanzas islámicas en 2024; se proyecta que Takaful se expanda a una TCAC del 14,78% hasta 2030.

- Por tipo de cliente, las empresas representaron el 57,32% del tamaño del mercado de finanzas islámicas en 2024, mientras que se prevé que el segmento minorista crezca a una TCAC del 12,89% hasta 2030.

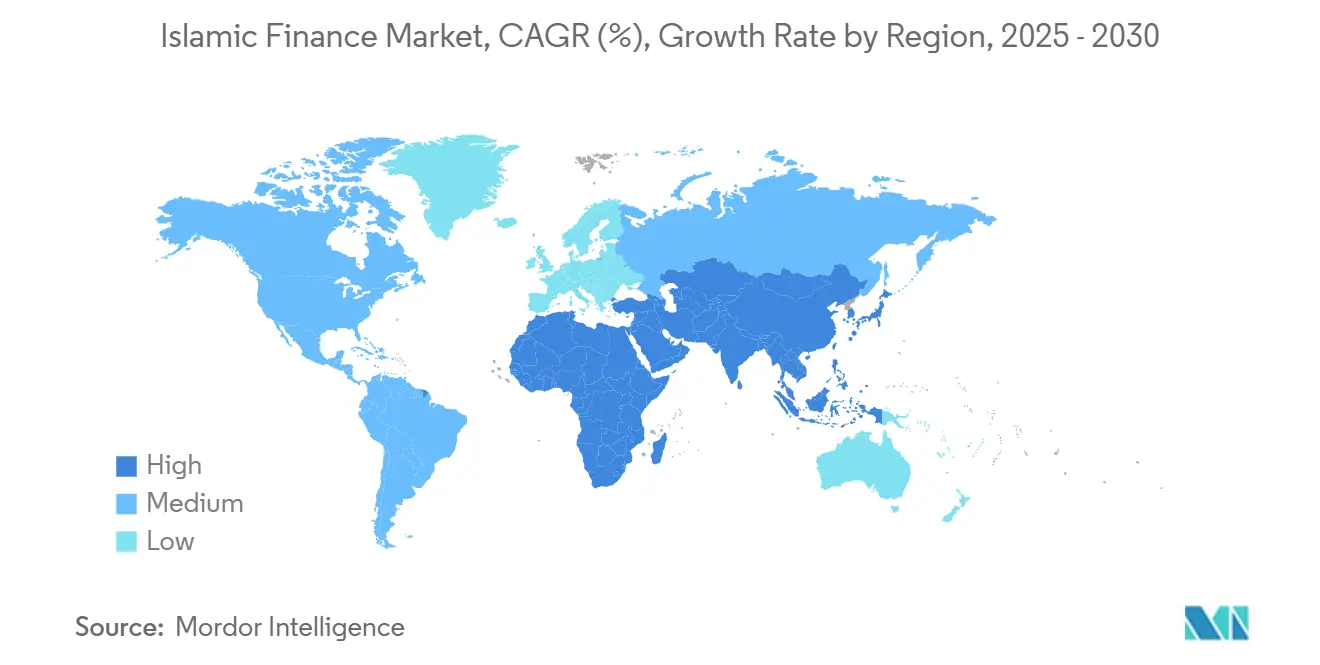

- Por geografía, Medio Oriente y África comandaron el 61,94% de participación del mercado de finanzas islámicas en 2024; se espera que Asia-Pacífico registre una TCAC del 13,28% entre 2025 y 2030.

Tendencias e Insights del Mercado Global de Finanzas Islámicas

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente afluencia musulmana y demanda de productos compatibles con la Sharia | +2.8% | CCG, Indonesia, Malasia | Largo plazo (≥ 4 años) |

| Impulsos de política gubernamental y armonización regulatoria | +2.1% | Medio Oriente y Asia-Pacífico | Mediano plazo (2-4 años) |

| Aumento en la emisión de sukuk ESG/verdes | +1.9% | Malasia y EAU lideran | Mediano plazo (2-4 años) |

| Plataformas fintech islámicas transfronterizas abriendo pools de micro-inversión | +1.4% | Derrame de Asia-Pacífico a MEA | Corto plazo (≤ 2 años) |

| Sukuk tokenizados habilitados por blockchain reduciendo costos de emisión | +1.2% | Núcleo CCG, Malasia e Indonesia | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Afluencia Musulmana y Demanda de Productos Compatibles con la Sharia

Los mayores ingresos disponibles están dirigiendo a los consumidores musulmanes hacia gestión de patrimonio sofisticada, sukuk y productos de mercados privados entregados a través de canales digitales. En Indonesia, el beneficio neto de Bank Syariah Indonesia subió un 33% en 2024, reflejando la creciente demanda de la clase media. Los EAU buscan elevar los activos de banca islámica a 2,56 billones de AED para 2031, reforzando el liderazgo del Golfo. Los ahorros Sharia del EPF de Malasia produjeron rendimientos entre 5,5% y 6,5% en 2024, confirmando el rendimiento competitivo de la clase de activo. La plataforma con sede en el Reino Unido Mnaara ahora canaliza la exposición al mercado privado a inversores conscientes de la Sharia, subrayando la globalización de las soluciones de riqueza islámicas. La demanda es igualmente visible en América del Norte y Europa continental, donde los motivos ESG se alinean con los mandatos basados en la fe.

Impulsos de Política Gubernamental y Armonización Regulatoria

Las estrategias nacionales están acelerando la penetración del sector. El Tribunal Federal Shariat de Pakistán ordenó una transición completa a la banca islámica para diciembre de 2027, el mandato de conversión más amplio en las finanzas modernas. El Programa de Desarrollo del Sector Financiero de Arabia Saudí tiene como objetivo licenciar nuevos bancos digitales y ampliar la oferta de sukuk para sostener un techo de deuda-PIB del 22,1%. La Autoridad Shari'ah Superior de los EAU está trabajando hacia la estandarización para recortar los costos de cumplimiento para acuerdos transfronterizos. En Malasia, las reglas de Bank Negara han equilibrado durante mucho tiempo la innovación con la prudencia, manteniendo competitivos a los prestamistas islámicos domésticos. Los estándares unificados fomentan las economías de escala y flujos de capital más suaves a través del mercado de finanzas islámicas.

Aumento en la Emisión de Sukuk ESG/Verdes

La emisión global de sukuk fue testigo de un crecimiento significativo en 2024, con sukuk verdes capturando alrededor del 10% del mercado y registrando el crecimiento más rápido[1]Banco Mundial, "Resumen del Mercado Global de Sukuk 2024," Banco Mundial, worldbank.org. El sukuk verde soberano de Indonesia y el objetivo de finanzas sostenibles de 1 billón de AED de los EAU señalan un profundo compromiso del sector público. La demanda corporativa es evidente en la facilidad murabaha vinculada a la sostenibilidad de 1,39 miles de millones de USD de Cenomi Centers con objetivos sociales y de carbono. La investigación de UBS estima el total de sukuk en circulación en 867 miles de millones de USD en Q1 2024, reflejando una base de inversores más amplia. Las próximas divulgaciones climáticas de Basilea III agudizarán la transparencia y deberían elevar el apetito de emisión.

Plataformas Fintech Islámicas Transfronterizas Abriendo Pools de Micro-inversión

Los protocolos DeFi islámicos, aunque aún por debajo de 50 millones de USD en valor total bloqueado, revelan un vasto espacio para el crecimiento dentro de un universo de finanzas éticas de 3,5 billones de USD. El modelo digital de Wahed Invest ilustra el asesoramiento robo Sharia escalable mientras el MSCI World Islamic Index siguió un impulso positivo durante 2024. Bank Aladin de Indonesia alcanzó 3,2 millones de usuarios a mediados de 2024 respaldado por la banca digital completamente compatible con la Sharia[2]The Asian Banker, "Bank Aladin Alcanza 3,2 Millones de Usuarios," The Asian Banker, theasianbanker.com. Inversores como Fintactics y Arbah Capital lanzaron un fondo saudí de 40 millones de USD para respaldar fintechs islámicas en etapa temprana. Estas plataformas amplían el acceso minorista a través del mercado de finanzas islámicas al reducir las barreras de entrada.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Estándares Sharia fragmentados entre jurisdicciones | -1.8% | Global transfronterizo | Largo plazo (≥ 4 años) |

| Escasez de académicos Sharia certificados y profesionales de riesgo | -1.2% | Mundial, mercados emergentes agudo | Mediano plazo (2-4 años) |

| Vulnerabilidades de ciberseguridad en bancos islámicos digitales/fintechs | -0.9% | Centros de Asia-Pacífico y CCG | Corto plazo (≤ 2 años) |

| Exposición al estrés climático de bancos islámicos con muchos activos | -0.7% | Enfocado en CCG | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Estándares Sharia Fragmentados Entre Jurisdicciones

La falta de alineación global infla los costos de cumplimiento y desafila la escalabilidad del producto. El borrador del Estándar 62 de AAOIFI, que cambiaría sukuk de basado en activos a respaldado por activos, ha visto fechas límite extendidas en medio del debate de la industria[3]White & Case LLP, "Borrador del Estándar Sharia 62 de AAOIFI Explicado," White & Case, whitecase.com. Las tasas de adherencia divergentes a las reglas de AAOIFI crean campos de juego desiguales y confusión de inversores. El modelo de Malasia de integrar la guía Sharia en IFRS es un camino potencial, pero se basa en una colaboración profunda con el IASB. Los bancos islámicos multinacionales deben por lo tanto hacer malabarismos con múltiples fallos, obstaculizando la integración global del mercado de finanzas islámicas.

Escasez de Académicos Sharia Certificados y Profesionales de Riesgo

La demanda de talento con habilidades duales en fiqh y finanzas modernas supera la oferta, restringiendo los ciclos de desarrollo de productos. En Bangladés, la experiencia limitada en gobernanza Sharia contribuyó a cuellos de botella de liquidez en 2024, ralentizando el crecimiento del sector. El despliegue de IA en la banca islámica introduce nuevas preguntas de cumplimiento que requieren supervisión académica, ampliando la brecha de competencia. Mientras que las universidades y organismos profesionales están escalando programas, la tubería de talento se rezagará de la expansión del mercado por años.

Análisis de Segmentos

Por Sector Financiero: Dominio Bancario En Medio de la Aceleración de Takaful

La banca islámica contribuyó con el 68,45% al tamaño del mercado de finanzas islámicas en 2024, subrayando su centralidad en la movilización de depósitos y creación de crédito. La demanda corporativa constante y las ventajas de escala permiten a los bancos sostener la expansión de beneficios netos, como Kuwait Finance House reportó beneficios de KD 482,9 millones en Q3 2024, un aumento del 4,6%[4]Kuwait Finance House, "Resultados Financieros Q3 2024," Kuwait Finance House, kfh.com. Mientras tanto, se proyecta que el segmento Takaful crezca a una TCAC del 14,78% hasta 2030, el ritmo más rápido en el mercado de finanzas islámicas. La consolidación, como la fusión Dar Al Takaful-National Takaful, posiciona a los jugadores para lograr economías de escala y servicio digital más rico. La conciencia elevada de las necesidades de protección después de la pandemia y la agrupación de productos con hipotecas islámicas impulsan aún más la adopción. Los segmentos del mercado de capitales siguen: sukuk en circulación podría eclipsar los 875 miles de millones de USD en 2024, mientras que los fondos con temas ESG ganan tracción en mandatos institucionales.

Los aumentos de escala de seguros fortalecen la diversidad del balance general como los ingresos de Takaful Malaysia subieron a RM 862,5 millones en Q2 FY 2024. La personalización del producto para atender a trabajadores PYME y trabajadores de la economía de encargos amplía el embudo del cliente. En el lado de los mercados de capitales, emisores como Saudi Electricity, el soberano de Malasia y desarrolladores inmobiliarios de Dubái usan sukuk para aprovechar la liquidez de largo plazo a spreads competitivos, anclando el ecosistema de financiación de la industria de finanzas islámicas. Los fondos que se enfocan en sukuk de energía renovable y proyectos de vivienda social señalan alineación con los ODS de la ONU, una observación que atrae a inversores institucionales globales que buscan tanto rendimiento como asignación de impacto.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Tipo de Cliente: Liderazgo del Segmento Empresarial con Impulso Minorista

Las empresas representaron el 57,32% del tamaño del mercado de finanzas islámicas en 2024 cuando las corporaciones aprovecharon el crédito rotativo compatible con la Sharia, financiación comercial y sukuk para financiar la expansión. Los bancos del CCG reportaron crecimiento de préstamos de dos dígitos, con prestamistas saudíes elevando los saldos de préstamos 14,4% en 2024. Sin embargo, se proyecta que el segmento minorista avance a una TCAC del 12,89% hasta 2030, reflejando despliegues de productos móviles primero que facilitan la apertura de cuentas y micro-inversión. La preferencia de la Generación Z por la velocidad y seguridad sobre la religiosidad tradicional cambia los mensajes de marketing hacia proposiciones de valor de estilo de vida. La incorporación digital y la autenticación biométrica reducen el tiempo de procesamiento, impulsando aún más la adopción.

Las billeteras móviles de ahorro para Hajj, ofertas de comprar ahora-pagar después y asesores robo Sharia hacen que las finanzas personales sean más fáciles de navegar, alentando a los primeros inversores. Bank Muamalat tiene como objetivo duplicar los volúmenes de bancaseguros para 2025 a través de lazos de fondos mutuos protegidos. En el extremo corporativo, la financiación de infraestructura respaldada por sukuk en el Golfo y el Sudeste Asiático sostiene la tubería de financiación de proyectos, manteniendo la industria de finanzas islámicas anclada a activos de economía real. Juntas, estas tendencias muestran una mezcla de clientes cada vez más equilibrada.

Análisis Geográfico

Medio Oriente y África retuvo el 61,94% de participación del mercado de finanzas islámicas en 2024, impulsado por las ambiciones de los EAU de alcanzar 2,56 billones de AED en activos de banca islámica para 2031. Los principales bancos de Arabia Saudí elevaron el beneficio neto en un 13,5% en FY 2024 cuando los programas de Visión 2030 impulsaron la demanda de crédito. Los fondos soberanos reciclan los ingresos del petróleo en sukuk y vehículos de mercados privados, profundizando la liquidez. Nigeria, Sudáfrica y Egipto juntos emitieron 3,045 miles de millones de USD de sukuk en 2024, ilustrando un nuevo apetito africano. Sin embargo, el riesgo de transición climática se cierne grande para los prestamistas del Golfo con muchos activos, provocando la exploración temprana de marcos de financiación verde.

Asia-Pacífico, la región de crecimiento más rápido, se espera que registre una TCAC del 13,28% de 2025 a 2030 mientras Bank Syariah Indonesia fusionado de Indonesia sube hacia una escala de top-diez global y abre sucursales internacionales. CIMB Islamic de Malasia elevó el beneficio antes de impuestos 26,4% año tras año en Q3 2024, demostrando rentabilidad de mercado maduro. La transición Sharia planeada de todo el sistema de Pakistán podría inyectar impulso fresco si se abordan los obstáculos de ejecución como la reestructuración de deuda soberana. Los reguladores regionales nutren sandboxes fintech, empujando el mercado de finanzas islámicas hacia etapas de adopción masiva.

Europa llena un nicho como centro de estructuración para sukuk denominados en USD, aprovechando la ley inglesa y la experiencia profunda de mercados de capitales. La Bolsa de Valores de Londres sigue siendo un lugar de cotización de elección, mientras que Gatehouse Bank extendió las finanzas de hogar Sharia a través de un trato de £550 millones con ColCap UK, elevando su cartera más allá de £1,2 miles de millones. El primer sukuk de 750 millones de USD de ING para el fondo de riqueza de Turquía subraya una participación europea más amplia. El alivio fiscal adaptado en el Reino Unido en planes de compra de casa islámicos elimina fricciones previas, apuntando a una tubería estable de productos minoristas.

Panorama Competitivo

La intensidad competitiva está en aumento mientras los entrantes digitales primero recortan la participación de mercado de los incumbentes. Kuwait Finance House registró beneficios de 1,58 miles de millones de USD en Q3 2024, respaldado por líneas de productos diversificadas y expansión a Turquía después de la adquisición de Ahli United Bank. En paralelo, el lanzamiento de Ruya en 2025 de inversión en activos virtuales a través de móvil marca el primer producto minorista vinculado a criptomonedas del mercado de finanzas islámicas. Saudi Awwal Bank se asoció con HSBC para adoptar herramientas de tesorería impulsadas por IA, destacando las asociaciones como una ruta hacia la construcción rápida de capacidades.

Los bancos vierten capital en chatbots de inteligencia artificial, incorporación biométrica y análisis predictivos de crédito. El chatbot de IA de Bank Syariah Indonesia redujo el tiempo promedio de resolución de consultas a menos de dos minutos, elevando la satisfacción del cliente. Los pilotos de blockchain en el comercio secundario de sukuk planean reducir la liquidación de dos días a casi tiempo real, liberando capital. Sin embargo, la regulación sigue siendo fluida; el Estándar 62 de AAOIFI podría inclinar la ventaja hacia emisores lo suficientemente flexibles como para estructurar sukuk respaldados por activos. Las fusiones como Dar Al Takaful y National Takaful revelan una búsqueda de escala y espacio para inversión digital.

Las oportunidades de espacio en blanco incluyen gestión de patrimonio compatible con la Sharia para clientes de masa afluente, financiación de proyectos de hidrógeno verde y remesas de billetera electrónica transfronteriza. Las startups fintech respaldadas por fondos de capital de riesgo saudíes despliegan aplicaciones de micro-inversión que mezclan el cribado ESG con la optimización de tasas de beneficio, ampliando la participación minorista en el mercado de finanzas islámicas. En el extremo superior, los fondos soberanos asignan cada vez más a capital privado e infraestructura dentro de envolturas Sharia, apuntalando el flujo de acuerdos para gestores especialistas.

Líderes de la Industria de Finanzas Islámicas

-

Al Rajhi Bank

-

Dubai Islamic Bank

-

Kuwait Finance House

-

Qatar Islamic Bank

-

Maybank Islamic

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Ruya lanzó servicios de inversión en activos virtuales incluyendo Bitcoin a través de su aplicación móvil, el primer banco islámico en hacerlo, en asociación con Fuze.

- Febrero 2025: Cenomi Centers aseguró 5,25 miles de millones de SR (1,39 miles de millones de USD) financiación murabaha vinculada a la sostenibilidad.

- Diciembre 2024: Bank Muamalat Indonesia lanzó Reksa Dana Syariah Terproteksi Insight Terproteksi Syariah IX, aprovechando un crecimiento de AUM del 78,5% año tras año.

- Noviembre 2024: Bank Muamalat Indonesia se convirtió en el primer banco custodio completamente compatible con la Sharia licenciado por OJK.

Alcance del Informe del Mercado Global de Finanzas Islámicas

Las finanzas islámicas comenzaron hace 50 años en países con muchos musulmanes que querían asegurar que sus fuentes de dinero siguieran la Shariah y otros principios islámicos. Banca Islámica, Seguros Islámicos (Takaful), Otras Instituciones Financieras Islámicas (OIFLs), Bonos Islámicos (Sukuk) y Fondos Islámicos son todas partes diferentes del mercado global de finanzas islámicas. Por región geográfica, el mercado de Finanzas Islámicas puede segmentarse en el Consejo de Cooperación del Golfo (Arabia Saudí, Kuwait, EAU, Catar, Baréin y Omán), el Medio Oriente y Norte de África (Irán, Egipto y el Resto de MENA), Asia del Sur y Asia-Pacífico (Malasia, Indonesia, Brunéi, Pakistán y el Resto de Asia del Sur y Asia-Pacífico), Europa (Reino Unido, Irlanda, Italia y el Resto de Europa), y el Resto del Mundo. El informe también proporciona un análisis de fondo completo del mercado global de finanzas islámicas, incluyendo análisis y pronóstico del tamaño del mercado, segmentos del mercado, tendencias de la industria y impulsores de crecimiento. El informe ofrece tamaño del mercado y pronósticos para el Mercado de Finanzas Islámicas en valor (USD) para todos los segmentos mencionados.

| Banca Islámica |

| Takaful (Seguros Islámicos) |

| Sukuk (Bonos Islámicos) |

| Fondos Islámicos |

| Otras Instituciones Financieras Islámicas (OIFIs) |

| Consumidores Minoristas |

| Empresas |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudí | |

| Catar | |

| Kuwait | |

| Baréin | |

| Omán | |

| Egipto | |

| Nigeria | |

| Resto de Medio Oriente y África | |

| Asia-Pacífico | Malasia |

| Indonesia | |

| Pakistán | |

| Bangladés | |

| Resto de Asia-Pacífico | |

| Europa | Reino Unido |

| Resto de Europa | |

| Resto del Mundo |

| Por Sector Financiero | Banca Islámica | |

| Takaful (Seguros Islámicos) | ||

| Sukuk (Bonos Islámicos) | ||

| Fondos Islámicos | ||

| Otras Instituciones Financieras Islámicas (OIFIs) | ||

| Por Tipo de Cliente | Consumidores Minoristas | |

| Empresas | ||

| Por Región | Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudí | ||

| Catar | ||

| Kuwait | ||

| Baréin | ||

| Omán | ||

| Egipto | ||

| Nigeria | ||

| Resto de Medio Oriente y África | ||

| Asia-Pacífico | Malasia | |

| Indonesia | ||

| Pakistán | ||

| Bangladés | ||

| Resto de Asia-Pacífico | ||

| Europa | Reino Unido | |

| Resto de Europa | ||

| Resto del Mundo | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de finanzas islámicas?

El mercado de finanzas islámicas alcanzó 5,47 billones de USD en 2025 y se proyecta que suba a 9,31 billones de USD para 2030.

¿Qué región está creciendo más rápido en finanzas islámicas?

Asia-Pacífico lidera con una TCAC pronosticada del 13,28% para 2025-2030, impulsada por la banca digital de Indonesia y el ecosistema fintech de Malasia.

¿Qué segmento muestra el mayor potencial de crecimiento?

Se pronostica que los seguros Takaful se expandan a una TCAC del 14,78%, superando a los segmentos de banca y gestión de fondos.

¿Qué tan importantes son las consideraciones ESG en las finanzas islámicas?

Los sukuk verdes ya representan el 10% de la emisión global de sukuk y se está expandiendo rápidamente mientras los inversores alinean el cumplimiento de la Sharia con objetivos de sostenibilidad.

¿Cuáles son los principales desafíos que enfrenta la industria?

Los estándares Sharia fragmentados, la escasez de talento en académicos certificados, los riesgos de ciberseguridad en plataformas digitales y la exposición al estrés climático entre los bancos del Golfo son las principales restricciones.

¿Son los activos digitales compatibles con la banca islámica?

Bancos como Ruya han introducido servicios de activos virtuales compatibles con la Sharia, indicando una aceptación creciente cuando se cumplen las condiciones de transparencia y respaldo de activos.

Última actualización de la página el: