Tamaño y Participación del Mercado de Concentrado de Fruta

Análisis del Mercado de Concentrado de Fruta por Mordor Intelligence

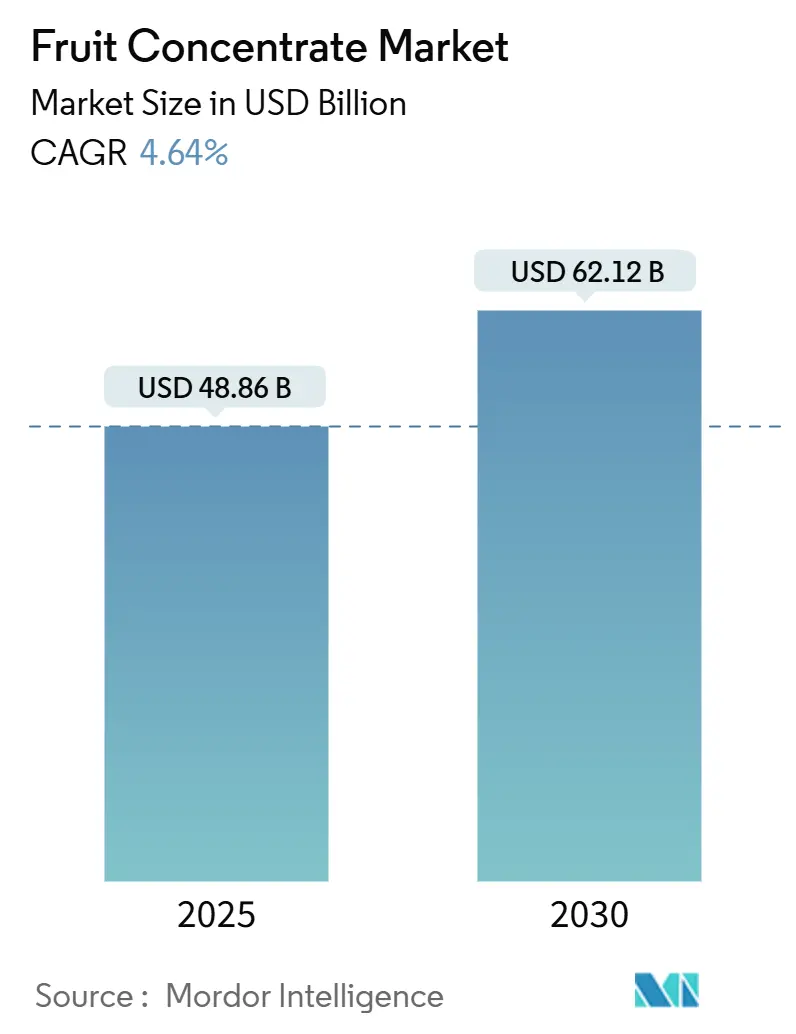

El tamaño del mercado de concentrados de fruta se situó en USD 48.86 mil millones en 2025 y se pronostica que se expanda a USD 62.12 mil millones para 2030, avanzando a una TCAC de 4.64%. Este ascenso constante refleja un cambio decisivo desde bases de jugo commodity hacia ingredientes funcionales premium, alentado por la definición actualizada de "saludable" de la FDA de EE.UU. que entró en vigor en febrero de 2025 y endureció los límites de azúcares añadidos. La preferencia elevada del consumidor por componentes naturales, la adopción más amplia de tecnologías de membrana de baja energía y crioconcetración, y el mayor interés en bebidas de apoyo inmunológico están proporcionando a los procesadores nuevas fuentes de ingresos y márgenes más altos. Mientras tanto, la volatilidad de la cadena de suministro-ejemplificada por la caída del 27.4% de Brasil en la producción de naranja 2024/25-ha amplificado el valor de la diversificación geográfica y formatos estables en almacén, según el CEPEA - Centro de Estudios Avanzados en Economía Aplicada[1]CEPEA, "Orange supply may continue below demand in the 2025/26 season", www.cepea.org.br. Departamento de Economía, Administración y Sociología. A través de las categorías, el mercado de concentrados de fruta se está transformando desde el comercio liderado por volumen hacia una plataforma de soluciones de etiqueta limpia, nutricionales y de sostenibilidad.

Puntos Clave del Reporte

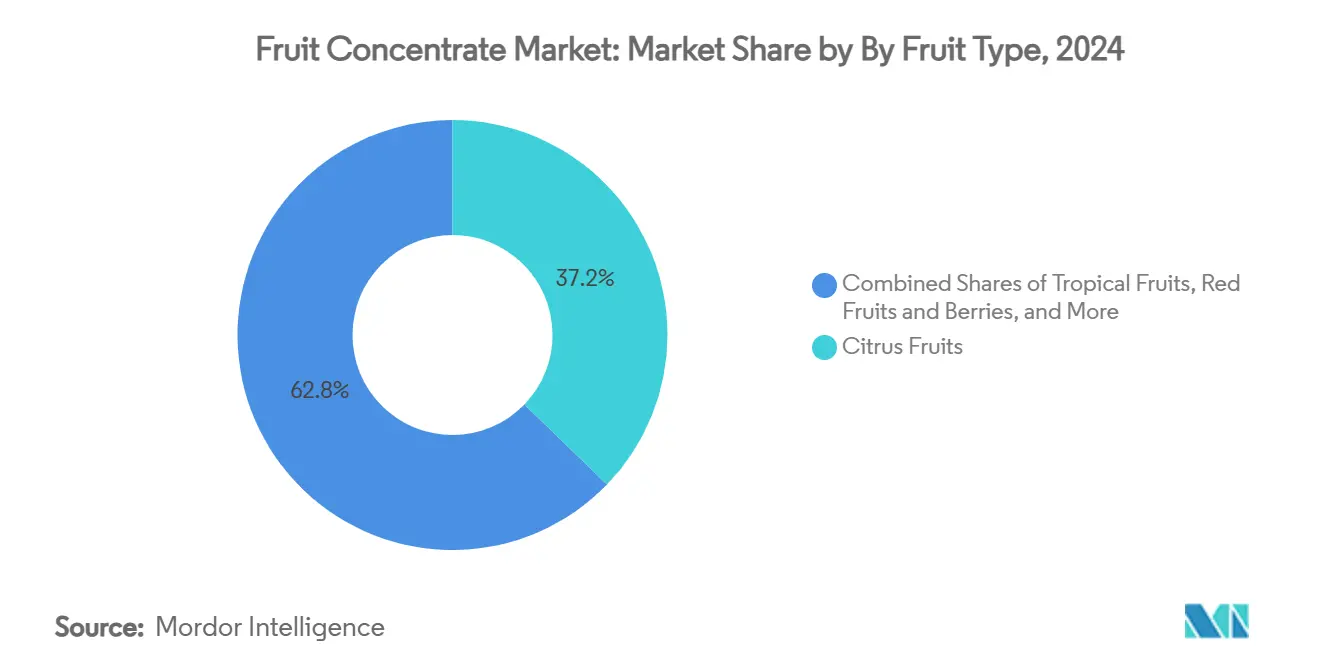

- Por tipo de fruta, las frutas cítricas mantuvieron el 37.23% de la participación del mercado de concentrados de fruta de 2024 y se proyecta que las frutas tropicales aceleren a una TCAC de 6.12% hasta 2030.

- Por forma del producto, los concentrados líquidos comandaron el 58.23% de los ingresos de 2024, mientras que se pronostica que los concentrados en polvo registren una TCAC de 5.34% entre 2025-2030.

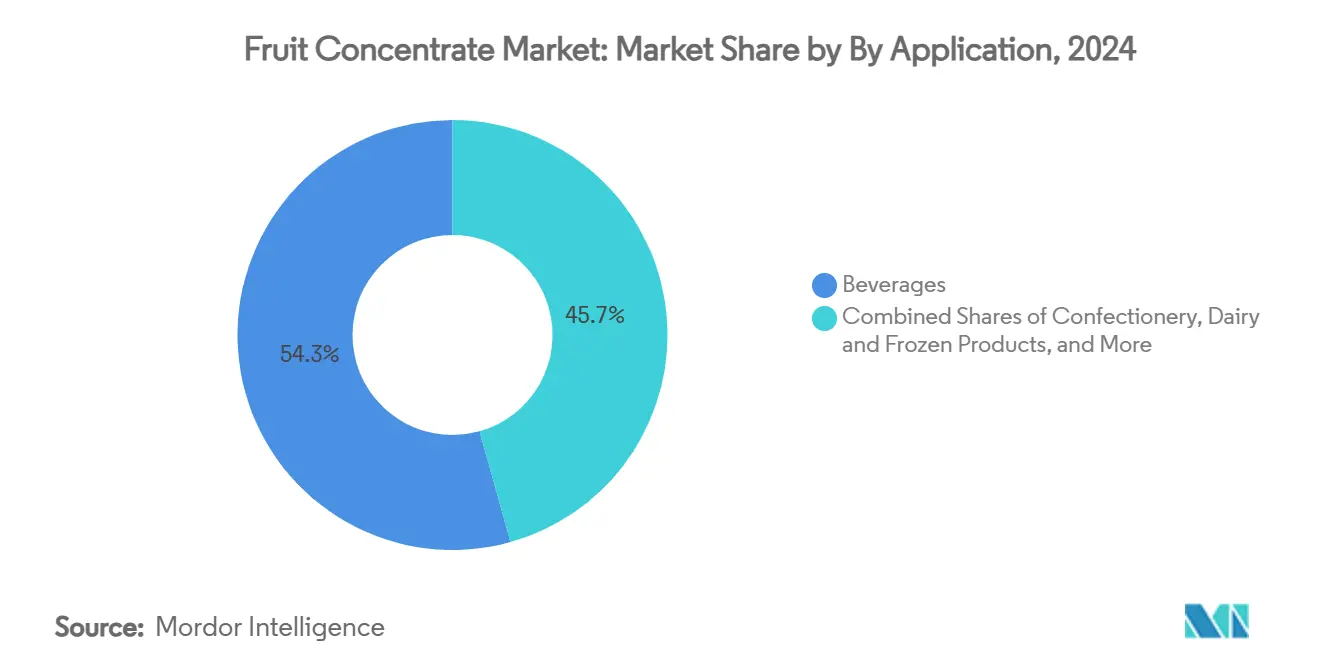

- Por aplicación, las bebidas capturaron el 54.34% de las ventas en 2024, mientras que los productos lácteos y congelados están preparados para el crecimiento más rápido con una TCAC de 5.67% hasta 2030.

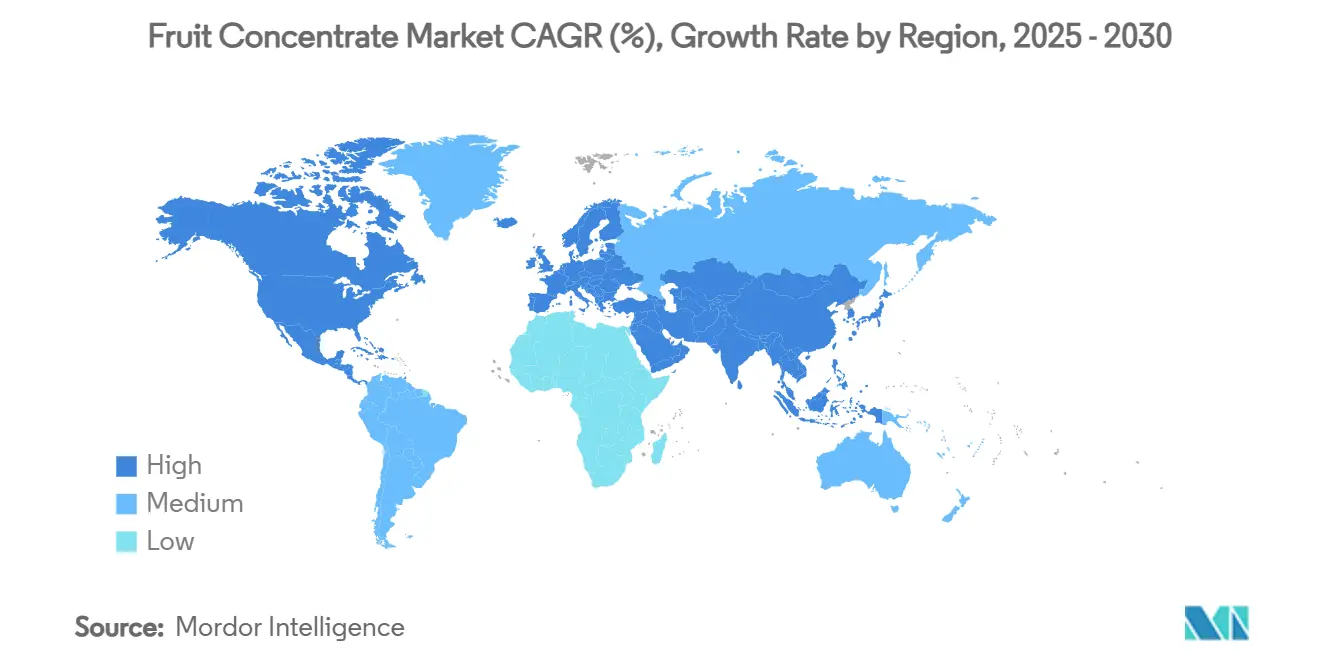

- Por geografía, América del Norte lideró con una participación de 31.50% en 2024, sin embargo se espera que Asia Pacífico registre una TCAC de 6.45%, impulsada por las inversiones de procesamiento chinas y del sudeste asiático.

Tendencias e Insights del Mercado Global de Concentrado de Fruta

Análisis de Impacto de Impulsores

| Impulsores | ~(%) Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda Creciente de Ingredientes Naturales | +1.2% | Global, con posicionamiento premium en América del Norte y UE | Mediano plazo (2-4 años) |

| Crecimiento en Bebidas Funcionales | +1.0% | Núcleo en América del Norte y Asia Pacífico, expansión a UE | Corto plazo (≤ 2 años) |

| Avances Tecnológicos en Producción y Procesamiento | +0.8% | Global, con adopción temprana en mercados desarrollados | Largo plazo (≥ 4 años) |

| Adopción de Sustitución de Azúcar Impulsada por la Salud | +0.9% | América del Norte y UE impulsado por regulaciones, expandiéndose a APAC | Mediano plazo (2-4 años) |

| Crecimiento Creciente en Mercados Emergentes | +0.6% | Asia Pacífico, América Latina, MEA | Largo plazo (≥ 4 años) |

| Vida Útil Estable, Impulsando la Demanda | +0.4% | Optimización global de cadena de suministro | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Demanda Creciente de Ingredientes Naturales

La investigación de Kerry de 2025 revela que el 86% de los consumidores están dispuestos a pagar un premium por beneficios funcionales, subrayando un cambio importante en las especificaciones de concentrado de fruta impulsado por la demanda de productos de etiqueta limpia. Esta tendencia se extiende más allá de las aplicaciones tradicionales, ya que los fabricantes de alimentos reemplazan cada vez más los sabores artificiales con concentrados de fruta para cumplir con las expectativas de transparencia. La Ley de Seguridad Alimentaria de California ha acelerado aún más esta transición, impulsando a muchas marcas a depender únicamente de colores y sabores naturales, impulsando así la demanda sostenida de alternativas basadas en frutas. Las técnicas de estabilización avanzadas están mejorando el rendimiento de los colores naturales, haciendo de los concentrados de fruta una opción práctica en aplicaciones previamente dominadas por alternativas sintéticas. Este cambio refleja una evolución permanente en el mercado en lugar de una tendencia temporal, ya que los marcos regulatorios continúan favoreciendo las soluciones de ingredientes naturales.

Crecimiento en Bebidas Funcionales

Los concentrados de fruta son cada vez más vitales en formulaciones de refuerzo inmunológico, con el 51% de los consumidores enfocándose en el apoyo de la piel y el 44% priorizando beneficios inmunes en sus preferencias de bebidas. La creciente popularidad de las bebidas adaptogénicas, que combinan concentrados de fruta con extractos botánicos, refleja un cambio desde aplicaciones tradicionales de jugo hacia funcionalidad de grado farmacéutico. Empresas, como Kerry con su tecnología Tastesense, están creando mezclas de concentrado especializadas que proporcionan beneficios específicos para la salud mientras preservan el sabor, logrando reducción de azúcar sin comprometer el sabor. Para satisfacer la creciente demanda de bebidas bajas en azúcar y de salud intestinal, la industria está utilizando bagazo de fruta y concentrados ricos en fibra. Esta tendencia es evidente en el creciente número de lanzamientos de bebidas prebióticas y probióticas anticipados en 2025. En consecuencia, el papel de los concentrados de fruta se está transformando, pasando de edulcorantes commodity básicos a ingredientes premium de valor añadido.

Avances Tecnológicos en Producción y Procesamiento

Las innovaciones en tecnología de procesamiento han surgido como un diferenciador fundamental. La destilación por membrana y las tecnologías de crioconcetración ahora reducen el consumo de energía en más del 60% comparado con los métodos de evaporación tradicionales, todo mientras mantienen la calidad organoléptica y nutricional, como destaca ScienceDirect. Los principales productores están canalizando inversiones en membranas impresas en 3D, permitiendo la extracción selectiva de polifenoles y bioactivos, amplificando así el valor funcional de sus concentrados. Esta evolución tecnológica no se limita a gigantes de la industria; los actores regionales de Asia y América Latina están adoptando equipos modulares y energéticamente eficientes, equilibrando tanto costos como sostenibilidad. Estos avances están estrechamente vinculados al empuje de la industria para cumplir con estándares regulatorios evolutivos sobre calidad y etiquetado, particularmente mientras la FDA y USDA refinan sus especificaciones para concentrados de jugo de fruta, como destaca Food Compliance International[2]Food Compliance International, "USDA updates specifications for frozen fruit juices", www.foodcomplianceinternational.com.

Adopción de Sustitución de Azúcar Impulsada por la Salud

La stevia y la fruta del monje, ahora aprobadas para uso en Reino Unido y UE, se han vuelto fundamentales para permitir a los fabricantes desarrollar bebidas de cero calorías con perfiles de sabor mejorados. La creciente demanda de edulcorantes naturales es alimentada aún más por las directrices actualizadas de la FDA que imponen límites más estrictos en azúcares añadidos en alimentos etiquetados como "saludables". Este cambio regulatorio está obligando a las marcas a reformular sus productos usando concentrados basados en frutas y mezclas innovadoras de edulcorantes. Adicionalmente, esta tendencia está ganando impulso en regiones como el Sudeste Asiático y América Latina, donde empresas como BlueTree están escalando activamente sus tecnologías patentadas de reducción de azúcar para atender tanto a consumidores locales como mercados de exportación, abordando así la demanda global de opciones de bebidas más saludables.

Análisis de Impacto de Restricciones

| Restricciones | (~)% Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Precios Volátiles de Materias Primas | -1.3% | Brasil, EE.UU., UE, China | Corto plazo (≤ 2 años) |

| Regulaciones Gubernamentales Estrictas | -0.7% | América del Norte, UE, China | Mediano plazo (2-4 años) |

| Estacionalidad y Problemas de Cadena de Suministro | -0.6% | Global, con impacto agudo en Brasil, Sudeste Asiático | Corto plazo (≤ 2 años) |

| Adopción de Edulcorantes Alternativos e Innovaciones de Ingredientes | -0.5% | América del Norte, UE, APAC | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Precios Volátiles de Materias Primas

La volatilidad de precios de materias primas plantea un desafío consistente, especialmente para frutas cítricas y tropicales. En 2025, las disminuciones de producción inducidas por el clima llevaron a precios récord de naranja brasileña. Simultáneamente, los compradores europeos buscaron precios de contrato reducidos a la luz de un arancél propuesto del 50% de EE.UU. sobre importaciones. Tales disrupciones resultaron en que las existencias de jugo de Brasil llegaran a cero y una reducción del 20% en la cosecha de naranja de Florida. Adicionalmente, la importación-exportación de materia prima juega un papel significativo. Según los datos del Observatorio de Complejidad Económica[3]The Observatory of Economic Complexity, "Tropical Fruits in Canada Trade", www.oec.world de 2024, Canadá importó USD 966 millones en frutas tropicales. Esto subraya la urgencia de estrategias de abastecimiento diversificadas y adquisiciones adaptables, como destaca el Centro de Estudios Avanzados en Economía Aplicada. En respuesta, las empresas están canalizando inversiones en agricultura por contrato y agricultura regenerativa, con el objetivo de reforzar la trazabilidad y resistencia del suministro. Adicionalmente, las empresas están explorando tecnologías avanzadas, como agricultura de precisión y blockchain, para mejorar la transparencia de la cadena de suministro y mitigar riesgos asociados con fluctuaciones de precios. Se espera que estas medidas jueguen un papel crucial en asegurar la sostenibilidad y estabilidad a largo plazo en los mercados de frutas cítricas y tropicales.

Regulaciones Gubernamentales Estrictas

Los mercados principales están lidiando con costos de cumplimiento crecientes y complejidades debido a marcos regulatorios evolutivos. La actualización de 2025 de la FDA a la definición de etiquetado de alimentos "saludables" impone restricciones en azúcares añadidos y grasas saturadas. Esto obliga a las marcas a girar hacia ingredientes basados en frutas y edulcorantes naturales en sus reformulaciones para cumplir los criterios actualizados. Concurrentemente, el USDA ha endurecido los requisitos de calidad y documentación con sus estándares revisados para jugos de fruta congelados, enfatizando una adherencia más estricta a las especificaciones del producto y trazabilidad. Mientras tanto, la UE está intensificando su enfoque en sostenibilidad y reclamos de etiqueta limpia, empujando a las empresas a adoptar prácticas ambientalmente amigables y abastecimiento transparente de ingredientes. Estos cambios regulatorios están impulsando a las marcas a reforzar sus capacidades analíticas, invertir en tecnologías de prueba avanzadas, y mejorar la transparencia de la cadena de suministro para asegurar cumplimiento y mantener acceso al mercado.

Análisis de Segmentos

Por Tipo de Fruta: Los Cítricos Lideran, Los Tropicales Ganan

En 2024, las frutas cítricas comandaron una participación dominante del 37.23% del mercado, subrayando su papel fundamental en el procesamiento de bebidas y alimentos. Su uso extendido en jugos, agentes saborizantes, y alimentos procesados destaca su posición atrincherada en la industria. Sin embargo, las frutas tropicales están surgiendo, presumiendo una TCAC de 6.12% hasta 2030, alimentada por un creciente apetito del consumidor por sabores exóticos y cadenas de suministro reforzadas en el Sudeste Asiático y América Latina. La creciente disponibilidad de frutas tropicales, como mangos, piñas, y papayas, en formas procesadas como purés y productos congelados está impulsando aún más su crecimiento. Mientras que las bayas rojas y frutas ocupan un volumen menor, su creciente prominencia en productos funcionales y premium atiende al demográfico consciente de la salud. Estas frutas, incluyendo fresas, frambuesas, y arándanos, están siendo incorporadas cada vez más en productos comercializados por sus beneficios antioxidantes y nutricionales.

La categoría "otros", abarcando manzanas, peras, y frutas de hueso, está cosechando recompensas de los avances en agricultura por contrato e impulsos de sostenibilidad, especialmente en abastecimiento orgánico y trazable. Estas iniciativas están mejorando la confianza del consumidor y satisfaciendo la creciente demanda de productos éticamente abastecidos. Además, la supervisión regulatoria de la FDA y USDA, particularmente concerniente al contenido de jugo y etiquetado, juega un papel fundamental en dar forma a la selección de frutas y posicionamiento del producto. El cumplimiento con estas regulaciones asegura transparencia e influye en las decisiones de compra del consumidor, impactando aún más las dinámicas del mercado.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del reporte

Por Forma del Producto: Los Concentrados Líquidos Lideran, Mientras los Concentrados en Polvo Ganan Impulso

En 2024, los concentrados líquidos comandaron una participación dominante del 58.23% del mercado, reforzada por su adaptabilidad en la producción de bebidas y una red de distribución bien establecida. Su versatilidad permite a los fabricantes atender una amplia gama de aplicaciones de bebidas, desde bebidas carbonatadas hasta bebidas funcionales, haciéndolos una opción preferida a través de varias industrias. Mientras tanto, los concentrados en polvo emergieron como el segmento de crecimiento más rápido, presumiendo una TCAC de 5.34%. Este aumento es impulsado por la preferencia de los fabricantes por formatos estables en almacén y livianos, ideales para canales de exportación y comercio electrónico. Los concentrados en polvo son particularmente ventajosos para reducir costos de transporte y extender la vida útil, que son factores críticos en el comercio global. Además, las innovaciones como la crioconcetración y filtración por membrana están allanando el camino para concentrados en polvo de alta calidad, asegurando integridad de sabor y nutricional-crucial para marcas enfocándose en bebidas funcionales. Estas tecnologías están permitiendo a los fabricantes satisfacer la demanda del consumidor por productos más saludables y naturales sin comprometer el sabor o calidad.

Adicionalmente, la categoría "otros", abarcando purés y formatos especiales, está tallando roles nicho en panadería y confitería. Este crecimiento es reforzado por avances en mezcla de ingredientes y un empuje por formulaciones de etiqueta limpia. Los purés, por ejemplo, están ganando tracción en productos de panadería premium, mientras que los formatos especiales están siendo utilizados en confitería artesanal para mejorar perfiles de sabor. Para mantener estándares de calidad y seguridad para usuarios finales, las regulaciones de forma del producto se adhieren a las directrices establecidas por 21 CFR Parte 146 y sus estándares asociados. Estas regulaciones aseguran que todas las formas del producto cumplan con benchmarks estrictos de seguridad y calidad, fomentando la confianza del consumidor y cumplimiento dentro de la industria.

Por Aplicación: Las Bebidas Dominan el Mercado, Mientras los Productos Lácteos y Congelados Están Creciendo

En 2024, las bebidas dominaron el mercado, reclamando una participación sustancial del 54.34%. Esto subraya el papel fundamental de los concentrados de fruta en la elaboración de jugos, bebidas gaseosas, e incluso bebidas alcohólicas. Los concentrados de fruta son ampliamente utilizados en estas bebidas para mejorar el sabor, proporcionar dulzura natural, y mejorar la vida útil, haciéndolos una piedra angular del segmento. Mientras tanto, el segmento de productos lácteos y congelados emergió como la aplicación de crecimiento más rápido, presumiendo una TCAC de 5.67%. Aquí, los concentrados de fruta están siendo aprovechados para saborizar, colorear, y aumentar el valor nutricional en artículos como yogures, helados, y sus contrapartes basadas en plantas. La creciente preferencia del consumidor por ingredientes más saludables y naturales está impulsando esta tendencia, con fabricantes incorporando cada vez más concentrados de fruta para satisfacer estas demandas.

Adicionalmente, el sector de confitería, abarcando dulces, gomitas, y barras de fruta, está recurriendo al bagazo de fruta y concentrados ricos en fibra. Este cambio es impulsado por un empuje para satisfacer estándares de etiqueta limpia y la demanda de ingredientes funcionales. El uso de concentrados de fruta en confitería no solo mejora el sabor y textura sino que también se alinea con la tendencia creciente de ofrecer productos con beneficios añadidos para la salud. Además, las medidas regulatorias, como 21 CFR 101.30, que gobierna las declaraciones de contenido de jugo, juegan un papel crucial en asegurar transparencia y fomentar la confianza del consumidor a través de estas aplicaciones. Estas regulaciones ayudan a mantener la integridad del producto y aseguran que los consumidores estén bien informados sobre el contenido de los productos que compran.

Análisis Geográfico

En 2024, América del Norte comandó una participación dominante del 31.50% del mercado, reforzada por su infraestructura de procesamiento establecida, regulaciones claras, y un apetito robusto del consumidor por bebidas funcionales y de etiqueta limpia. Sin embargo, la cadena de suministro fuerte de la región lidia con desafíos inducidos por el clima, especialmente en la producción de cítricos y cerezas, destacando la necesidad urgente de inversiones en abastecimiento diverso y tecnologías de procesamiento de vanguardia.

Asia Pacífico está preparado para ser la región de crecimiento más rápido, proyectando una TCAC de 6.45% de 2025 a 2030. Este crecimiento es impulsado por una clase media floreciente, inversiones elevadas en capacidades de procesamiento, y el ascenso de marcas tanto locales como regionales. La expansión de China en producción de cítricos, junto con la adopción de Vietnam del procesamiento IQF avanzado, subraya el compromiso de la región con tanto volumen como calidad. Mientras tanto, India e Indonesia están avanzando con nuevas plantas de procesamiento e iniciativas de agricultura por contrato, asegurando un suministro constante de materias primas para necesidades domésticas y oportunidades de exportación.

El mercado de Europa está navegando un paisaje regulatorio estricto y un enfoque creciente en sostenibilidad. La temporada 2023/2024 vio la producción de cítricos de la UE lidiando con desafíos planteados por sequías y temperaturas elevadas. Sin embargo, Europa se encuentra a la vanguardia de certificaciones de etiqueta limpia y orgánicas, impulsada por un empuje robusto del consumidor por transparencia de ingredientes y administración ambiental. América del Sur y África están tallando sus nichos como proveedores fundamentales de concentrados tropicales y cítricos. Brasil y Ghana, capitalizando sus ventajas de costos y cercanía a mercados de importación principales, están liderando la carga. Sin embargo, estas regiones no están sin desafíos; luchan contra vulnerabilidades significativas de la cadena de suministro derivadas de fluctuaciones climáticas y cambios arancelarios. En respuesta, hay un giro notable hacia reforzar el procesamiento local e infraestructuras de exportación.

Panorama Competitivo

El mercado global de concentrado de fruta es altamente competitivo debido a varios actores locales e internacionales. Lanzamientos de nuevos productos, asociaciones, expansiones, y adquisiciones son las principales estrategias globales adoptadas por las empresas líderes en el mercado de concentrado de fruta. Algunos de los principales actores globales del mercado de concentrado de fruta son Döhler, Ingredion Inc., Kerry Inc., y Archer Daniels Midland Company. El mercado de concentrados de fruta permanece altamente fragmentado, reflejando una proliferación de actores regionales y unos pocos líderes globales.

Los patrones estratégicos están cambiando hacia integración vertical y sostenibilidad, ya que las empresas buscan asegurar el suministro de materias primas y diferenciarse a través de agricultura regenerativa y agricultura por contrato. La adopción de tecnología, particularmente en filtración por membrana y crioconcetración, está permitiendo a actores más pequeños competir en calidad y vida útil, reduciendo la brecha con los operadores establecidos. Las oportunidades de espacio en blanco están emergiendo en aplicaciones funcionales y de etiqueta limpia, particularmente ya que los cambios regulatorios favorecen ingredientes naturales y promotores de salud.

Los disruptores están aprovechando tecnologías propietarias para reducción de azúcar y enriquecimiento de fibra, como se ve en el proceso patentado de BlueTree y la plataforma Tastesense de Kerry. La influencia regulatoria es más pronunciada en EE.UU. y UE, donde el cumplimiento con estándares de FDA y EFSA es tanto una barrera como un catalizador para la innovación. Un ejemplo notable es la iniciativa "re:generations" de ADM, que tiene como objetivo inscribir cuatro millones de acres en agricultura regenerativa para 2025, vinculando directamente compromisos de sostenibilidad con resistencia de la cadena de suministro y posicionamiento del mercado. Esta alineación estratégica de objetivos ambientales y empresariales se está convirtiendo en una característica definitoria de la ventaja competitiva en el sector.

Líderes de la Industria de Concentrado de Fruta

-

Ingredion Inc.

-

Kerry Inc.

-

Archer Daniels Midland Company

-

Döhler GmbH

-

SunOpta Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Octubre 2023: iTi Tropicals formuló tanto un puré como un concentrado de fruta de acerola, también conocida como cereza de Barbados o cereza de las Indias Occidentales. Esta innovación de producto fue destacada por su alto contenido de vitamina C y su capacidad para reemplazar ácido ascórbico o cítrico añadido, reducir el pH, potencialmente extender la vida útil, e impartir un sabor ácido. El puré y concentrado de acerola fueron introducidos para uso en una amplia gama de aplicaciones, incluyendo mermeladas, jaleas, shots de salud, smoothies, mezclas de jugos, gomitas, snacks de fruta, cueros de fruta, sorbetes, novedades congeladas, salsas, adobos, y aderezos.

- Octubre 2023: Okanagan Specialty Fruits abrió una nueva instalación de procesamiento de manzana en un sitio de 42.5 acres en Moses Lake, Washington. La planta fue construida para procesar, cortar, y empacar los productos de manzana Arctic de la empresa y está ubicada cerca de sus huertos para mejorar la eficiencia operacional, calidad, y minimizar el transporte.

Alcance del Reporte Global del Mercado de Concentrado de Fruta

El concentrado de fruta es una fruta con el agua removida. Los concentrados de fruta se hacen lavando, frotando, y triturando la fruta en una pulpa. El mercado global de concentrado de fruta está segmentado en tipo de fruta, forma del producto, aplicación, y geografía. El segmento de frutas del mercado incluye frutas cítricas, frutas rojas y bayas, frutas tropicales, y otros. Por forma del producto, el mercado está segmentado en líquido, polvo, y otros. El mercado está segmentado por bebida, panadería, confitería, lácteos, y otros. Además, el estudio cubre el análisis regional de América del Norte, Europa, Asia-Pacífico, América del Sur, y Medio Oriente y África. Para cada segmento, el dimensionamiento y pronóstico del mercado se ha hecho en términos de valor (millones USD).

| Frutas Cítricas |

| Frutas Rojas y Bayas |

| Frutas Tropicales |

| Otros |

| Concentrado Líquido |

| Concentrado en Polvo |

| Otros |

| Bebidas | Jugos y Bebidas de Fruta |

| Bebidas Gaseosas y Carbonatadas | |

| Bebidas Alcohólicas | |

| Productos de Pan y Panadería | |

| Confitería | Dulces y Gomitas |

| Jaleas y Pastillas de Fruta | |

| Barras y Snacks de Fruta | |

| Otros | |

| Productos Lácteos y Congelados | |

| Otros |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Indonesia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente y África | Sudáfrica |

| Arabia Saudita | |

| Emiratos Árabes Unidos | |

| Resto de Medio Oriente y África |

| Por Tipo de Fruta (Valor) | Frutas Cítricas | |

| Frutas Rojas y Bayas | ||

| Frutas Tropicales | ||

| Otros | ||

| Por Forma del Producto (Valor) | Concentrado Líquido | |

| Concentrado en Polvo | ||

| Otros | ||

| Por Aplicación (Valor) | Bebidas | Jugos y Bebidas de Fruta |

| Bebidas Gaseosas y Carbonatadas | ||

| Bebidas Alcohólicas | ||

| Productos de Pan y Panadería | ||

| Confitería | Dulces y Gomitas | |

| Jaleas y Pastillas de Fruta | ||

| Barras y Snacks de Fruta | ||

| Otros | ||

| Productos Lácteos y Congelados | ||

| Otros | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| España | ||

| Países Bajos | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Indonesia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Sudáfrica | |

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Reporte

¿Qué tan grande es el mercado global de concentrados de fruta en 2025?

El tamaño del mercado de concentrados de fruta alcanzó USD 48.86 mil millones en 2025 y se proyecta que crezca a una TCAC de 4.64% a USD 62.12 mil millones para 2030.

¿Qué tipo de fruta está creciendo más rápido?

Los concentrados de fruta tropical lideran el crecimiento con una TCAC pronosticada de 6.12% gracias al apetito del consumidor por sabores exóticos y posicionamiento premium.

¿Por qué los concentrados en polvo están ganando atención?

Los formatos en polvo registran una TCAC de 5.34% porque ofrecen vida útil de dos años, costos de flete más bajos y adecuación para canales de comercio electrónico y nutrición deportiva.

¿Qué región registrará el mayor crecimiento hasta 2030?

Asia Pacífico está preparado para una TCAC de 6.45%, impulsado por inversiones de procesamiento en China, Vietnam e India y el creciente consumo de la clase media.

Última actualización de la página el: