Tamaño y Participación del Mercado de Dispositivos para Pie y Tobillo

Análisis del Mercado de Dispositivos para Pie y Tobillo por Mordor Intelligence

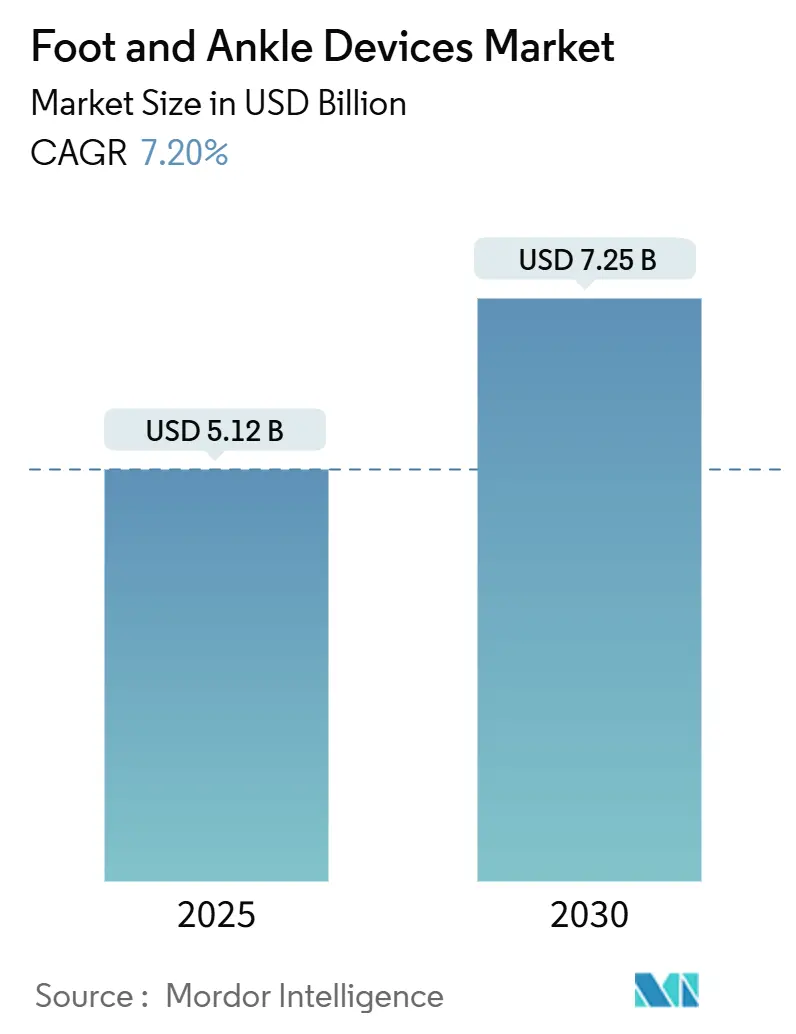

Se estima que el tamaño del Mercado de Dispositivos para Pie y Tobillo es de USD 5,12 mil millones en 2025, y se espera que alcance USD 7,25 mil millones para 2030, con una TCAC del 7,20% durante el período de pronóstico (2025-2030).

La creciente aceptación clínica de implantes impresos en 3D adaptados al paciente, el aumento de los volúmenes de procedimientos ambulatorios, y la innovación continua en materiales de fijación están expandiendo tanto el recuento de procedimientos como los precios de venta promedio. Los lanzamientos de dispositivos singulares que imitan la arquitectura ósea natural están reformando las expectativas de los cirujanos, mientras que la fuerte demanda vinculada a traumatismos deportivos y complicaciones relacionadas con diabetes mantiene estable el crecimiento unitario. Las aprobaciones regulatorias para dispositivos personalizados ahora llegan más rápido que en el pasado, alentando a innovadores más pequeños a comercializar soluciones de nicho. Las grandes compañías ortopédicas están respondiendo adquiriendo jugadores especializados para poder ofrecer plataformas de tratamiento integrales en todo el mercado de dispositivos para tobillo y pie.

Puntos Clave del Informe

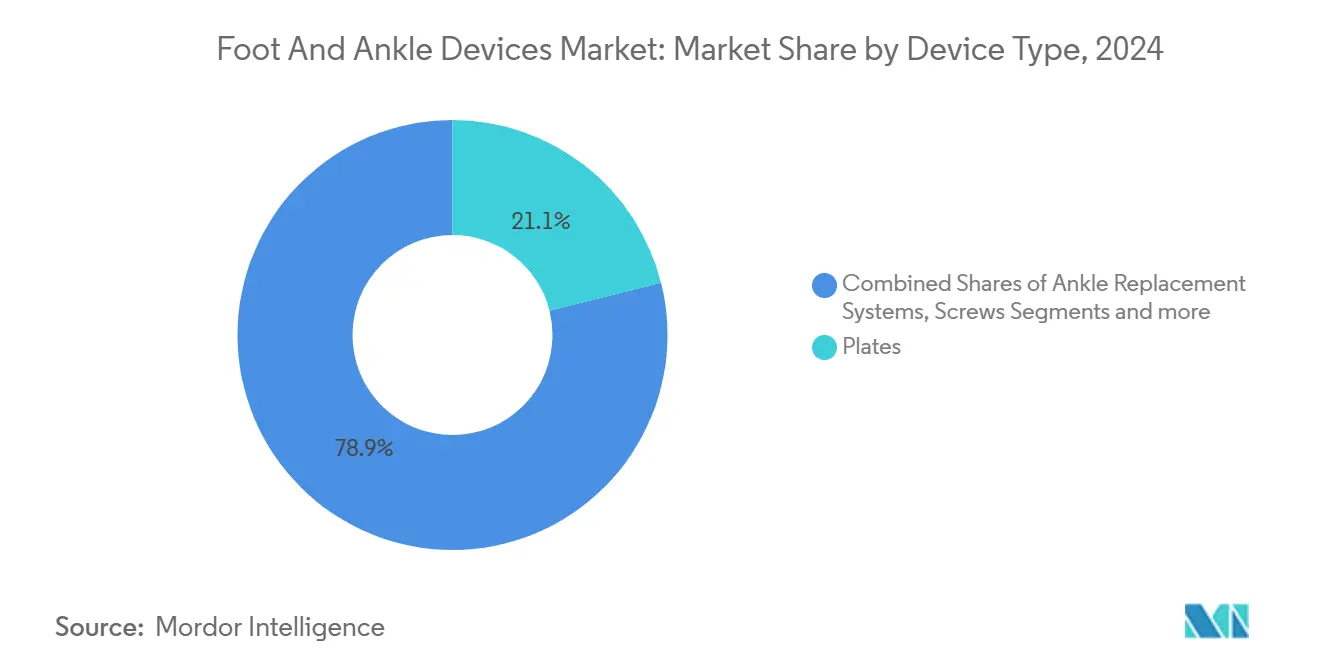

- Por tipo de dispositivo, las placas lideraron el mercado con el 21,11% de la participación del mercado de dispositivos para tobillo y pie en 2024; se proyecta que los sistemas de reemplazo de tobillo avancen a una TCAC del 9,42% hasta 2030.

- Por procedimiento, la reparación de fracturas representó una participación del 38,54% del tamaño del mercado de dispositivos para tobillo y pie en 2024, mientras que la fusión/artrodesis está preparada para una TCAC del 8,68% hasta 2030.

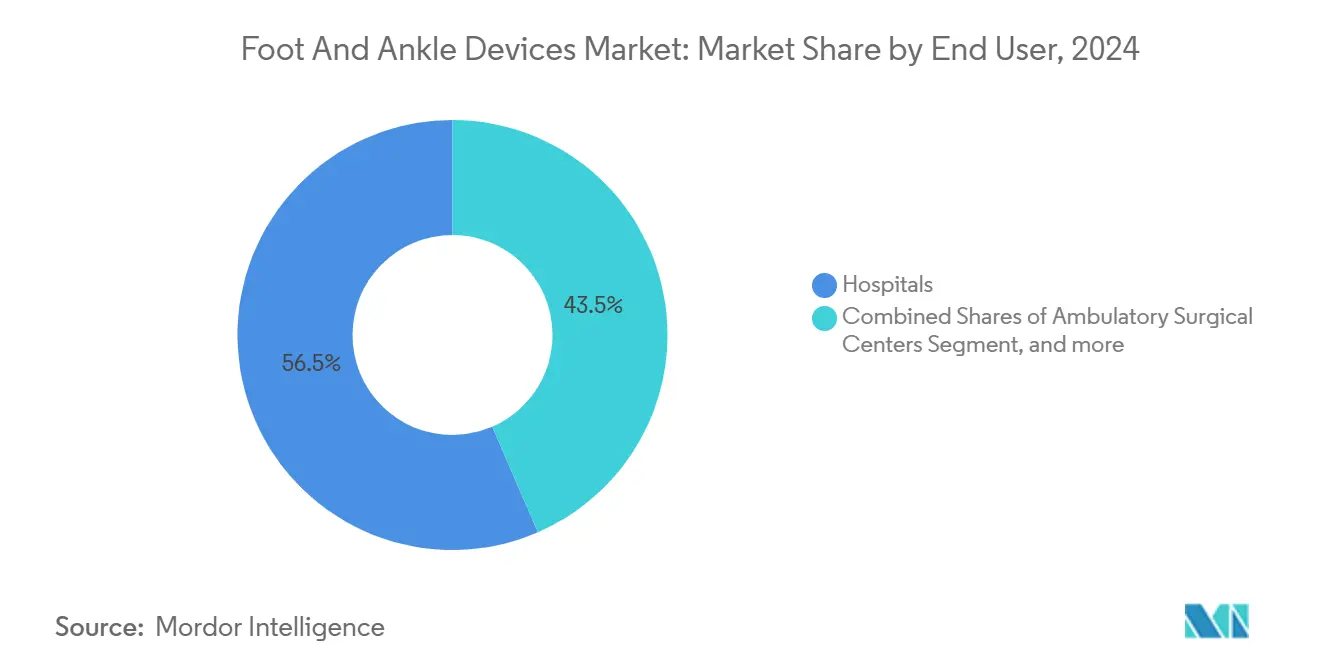

- Por usuario final, los hospitales comandaron una participación de ingresos del 56,54% en 2024; los centros quirúrgicos ambulatorios representan la trayectoria más rápida, con una TCAC del 8,99% de 2025 a 2030.

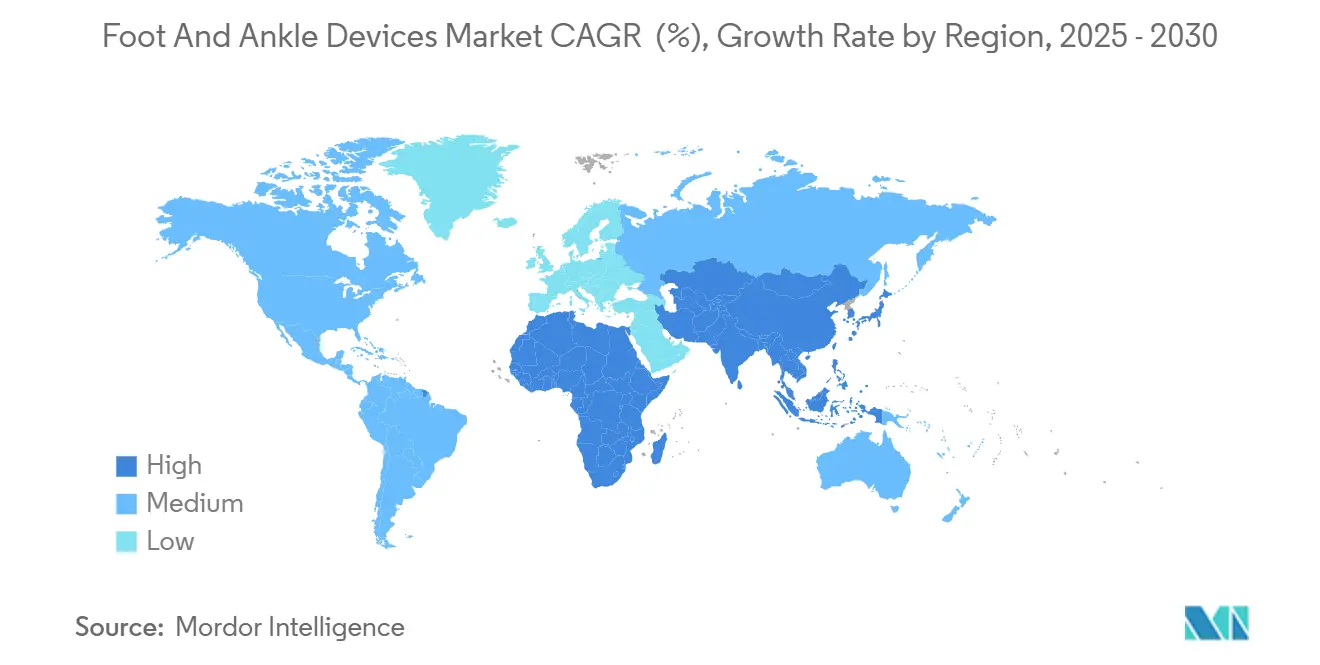

- Por geografía, América del Norte poseyó el 36,21% del mercado de dispositivos para tobillo y pie en 2024, mientras que se proyecta que Asia crezca más rápidamente con una TCAC del 9,27% durante el mismo período.

Tendencias e Insights del Mercado Global de Dispositivos para Pie y Tobillo

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Escalada en la incidencia de lesiones deportivas y de tráfico | +1.6% | Global, con alta demanda de atención aguda en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Aumento de casos de úlcera del pie diabético y artropatía de Charcot | +1.9% | América del Norte, Asia (notablemente China e India) | Largo plazo (≥ 4 años) |

| Adopción rápida de implantes de tobillo impresos en 3D adaptados al paciente | +2.1% | América del Norte, Europa | Mediano plazo (2-4 años) |

| Cambio hacia cirugías de pie y tobillo ambulatorias | +1.4% | Global, más fuerte en Estados Unidos | Mediano plazo (2-4 años) |

| Expansión de modelos de reembolso de atención basada en valor | +1.2% | Estados Unidos, Europa Occidental | Mediano plazo (2-4 años) |

| Aumento de la población geriátrica con condiciones osteoporóticas del pie | +1.5% | Global, pronunciado en Japón y Europa | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Escalada en la Incidencia de Lesiones Deportivas y de Tráfico

Las fracturas de tobillo de alta energía en atletas adolescentes y adultos mantienen elevados los volúmenes quirúrgicos durante todo el año. Los cirujanos estratifican activamente a los pacientes por riesgo de comorbilidad, dirigiendo a fumadores e individuos con enfermedad pulmonar obstructiva crónica hacia construcciones de fijación reforzada que resisten el fallo temprano. Los programas de medicina deportiva también están estandarizando los protocolos de soporte de peso postoperatorio, lo que acelera la transición de la recuperación hospitalaria a la rehabilitación domiciliaria e impulsa indirectamente las ventas de dispositivos ambulatorios de mayor margen.[1]Journal of Orthopaedic Surgery and Research, "Unplanned Readmissions After ORIF for Ankle Fracture," biomedcentral.com Colectivamente, estos factores fortalecen el poder de fijación de precios para dispositivos de próxima generación diseñados para demandas atléticas rigurosas en todo el mercado de dispositivos para tobillo y pie.

Aumento en Casos de Úlcera del Pie Diabético y Artropatía de Charcot

El aumento de la prevalencia de diabetes impulsa la demanda a largo plazo de hardware para salvar extremidades. Las úlceras del pie diabético afectan al 15-25% de todos los pacientes diabéticos, con gastos de tratamiento que comienzan en USD 8.000 y ascienden más allá de USD 63.100 por caso. El seguimiento clínico confirma que el 34% de los pacientes diabéticos enfrentan un riesgo de ulceración de por vida, posicionando esta comorbilidad como una causa principal de amputaciones no traumáticas en Estados Unidos. Las placas de bloqueo especializadas, los fijadores externos circulares, y las jaulas de fusión de titanio que toleran el hueso osteopénico ahora son estándar para las reconstrucciones de Charcot. Los pagadores apoyan cada vez más las intervenciones quirúrgicas preventivas porque los datos muestran que la fijación más temprana acorta las estancias hospitalarias y limita los episodios de infección severa, alimentando un crecimiento constante y de larga duración para el mercado de dispositivos para tobillo y pie.

Adopción Rápida de Implantes de Tobillo Impresos en 3D Adaptados al Paciente

La manufactura aditiva ha pasado de estudios piloto al uso clínico convencional. La aprobación de la FDA en noviembre de 2023 del Reemplazo Total de Astrágalo restor3D subrayó una tasa de supervivencia del 96,3%, demostrando que los implantes completamente personalizados pueden rivalizar con los dispositivos estándar. Los cirujanos aprecian la congruencia anatómica y los tiempos de operación reducidos, mientras que los hospitales notan costos de inventario reducidos. Los datos a mediano plazo sobre jaulas de titanio impresas en 3D para artrodesis del retropié revelan reducciones del dolor de una media NRS de 6,6 a 2,0, reforzando la confianza en diseños de estructura porosa que fomentan la osteointegración. A medida que los centros de impresión escalan, los costos de fabricación por unidad continúan disminuyendo, ampliando el acceso a hospitales comunitarios más pequeños e impulsando una aceptación más amplia en todo el mercado de dispositivos para tobillo y pie.

Cambio hacia Cirugías de Pie y Tobillo Ambulatorias

La presión económica favorece a los centros ambulatorios, y la evidencia clínica apoya el cambio. Una revisión de cohorte emparejada encontró que la RAFI ambulatoria para fracturas aisladas de tobillo costó USD 1.834 versus USD 4.137 para la atención hospitalaria, reduciendo el gasto de instalaciones en un 56% sin elevar las tasas de complicaciones o readmisiones. El tiempo en quirófano disminuyó en entornos ambulatorios, liberando capacidad y aumentando el rendimiento de casos para los cirujanos.[2]American College of Foot and Ankle Surgeons, "Cost Analysis of Outpatient Versus Inpatient Ankle ORIF," acfas.org Se espera que el segmento de centros quirúrgicos ambulatorios registre una TCAC del 8,99% entre 2025 y 2030, comandando un crecimiento desproporcionado en volúmenes de placas, tornillos y reemplazos de articulaciones pequeñas. Los fabricantes de dispositivos ahora diseñan embalajes para flujos de trabajo de alta el mismo día, un enfoque que acelera aún más el cambio en los entornos de procedimientos dentro del mercado de dispositivos para tobillo y pie.

Análisis de Impacto de Limitaciones

| Limitación | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Brechas de reembolso para fijación bio-integrativa | -1.3% | Estados Unidos, mercados europeos selectos | Mediano plazo (2-4 años) |

| Pautas regulatorias estrictas | -1.6% | Global, más agudo en Asia-Pacífico | Largo plazo (≥ 4 años) |

| Alto costo de dispositivos | -1.4% | Global, pronunciado en mercados emergentes | Mediano plazo (2-4 años) |

| Volatilidad de la cadena de suministro para materias primas de titanio y PEEK | -1.1% | Global | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Brechas de Reembolso para Fijación Bio-integrativa

Las vías de cobertura van rezagadas respecto a la ciencia. Los tornillos y placas metálicos tradicionales se benefician de códigos de facturación bien definidos, pero los nuevos compuestos biorreabsorbibles que incorporan β-fosfato tricálcico carecen de reconocimiento consistente del pagador. Como resultado, los cirujanos a menudo prescinden de estos implantes a menos que los pacientes tengan seguro suplementario o capacidad de pago propio. Los hospitales permanecen cautelosos porque el reembolso retrasado pone en peligro los márgenes ambulatorios extremadamente ajustados. La incertidumbre política ralentiza el aumento de volumen incluso aunque los ensayos aleatorizados confirmen que las construcciones reabsorbibles eliminan procedimientos de remoción posteriores y reducen el riesgo de infección. Cerrar esta brecha requiere cabildeo coordinado y datos robustos de costo-efectividad para asegurar una adopción sostenible en todo el mercado de dispositivos para tobillo y pie.

Pautas Regulatorias Estrictas

Los desarrolladores de dispositivos luchan con obstáculos de cumplimiento específicos de la manufactura aditiva. La vía de novo de la FDA empleada para dispositivos como el Sistema Dermapace ilustra la caracterización extensa demandada para durabilidad y biocompatibilidad. En Asia-Pacífico, los marcos de aprobación fragmentados obligan a las empresas a navegar auditorías país por país, alargando los cronogramas y consumiendo talento regulatorio escaso. La producción en el punto de atención de implantes específicos del paciente introduce mayor complejidad porque los controles GMP tradicionales fueron creados para instalaciones centralizadas de alto volumen. Los innovadores más pequeños a menudo se asocian con fabricantes por contrato o compradores estratégicos globales para soportar estas cargas, sin embargo, el tiempo total al mercado aún se alarga, templando la velocidad de lanzamiento de dispositivos a corto plazo en el mercado de dispositivos para tobillo y pie.

Análisis de Segmentos

Por Tipo de Dispositivo: La Impresión 3D Redefine la Arquitectura del Implante

El segmento de placas aseguró el 21,11% de la participación del mercado de dispositivos para tobillo y pie en 2024 y permanece como el ancla de ingresos porque los volúmenes de reparación de fracturas dominan las salas de trauma. Sin embargo, la cohorte de reemplazo de tobillo, que tenía una base más pequeña, se proyecta que registre una TCAC del 9,42%, superando a todas las demás clases de dispositivos. La publicación continua de tasas de supervivencia a 9 años de casi 88,3% alimenta la confianza del cirujano de que la artroplastia total de tobillo puede emular el éxito del reemplazo de cadera y rodilla. El lanzamiento de Exactech de su implante tibial impreso en 3D, construido para replicar el hueso trabecular, encarna este cambio hacia el biomimetismo. El diseño promueve la fijación temprana, reduciendo el micromovimiento que históricamente limitó la longevidad del componente de tobillo y reforzando las tasas de adopción en todo el mercado de dispositivos para tobillo y pie.

Los proveedores ahora asignan presupuestos de I+D hacia la optimización del diseño de celosía, pruebas de fatiga bajo carga cíclica, y tratamientos superficiales que aceleran la osteointegración. Las placas aún evolucionan, con grapas de nitinol y recubrimientos antibióticos entrando a kits estándar para combatir el riesgo de infección observado en casos de comorbilidad de alto riesgo. Los sistemas híbridos placa-clavo abordan fracturas peri-tobillo complejas en huesos geriátricos, cerrando brechas de tratamiento documentadas por registros de trauma. Las métricas de alta durabilidad importan porque los jubilados activos demandan soporte de peso más temprano y retorno rápido al golf, senderismo y deportes de bajo impacto. Las guerras de precios competitivos persisten en conjuntos de tornillos básicos, pero los sistemas premium de reemplazo de tobillo continúan comandando margen porque permanecen diferenciados. Estas dinámicas apoyan la expansión de la contribución de ingresos de los implantes de reconstrucción sin erosionar la base establecida que las placas proporcionan al mercado de dispositivos para tobillo y pie.

Nota: Las participaciones de segmento de todos los segmentos individuales están disponibles con la compra del informe

Por Procedimiento: Las Técnicas de Precisión Cambian la Mezcla de Casos

La reparación de fracturas representó el 38,54% del tamaño del mercado de dispositivos para tobillo y pie en 2024, debido a los flujos constantes de lesiones deportivas, accidentes laborales y trauma de tráfico. Esa dominancia se mantiene durante el período de pronóstico, sin embargo, las líneas de fusión y artrodesis muestran la mayor TCAC de procedimiento del 8,68%, reflejando presentaciones crecientes de artritis de tobillo en etapa terminal y colapso de Charcot diabético. Los enfoques modernos de fijación sindesmótica, incluyendo construcciones flexibles de botón-sutura, reducen visiblemente el riesgo de osteoartritis post-traumática al asegurar la reducción anatómica. Los registros clínicos demuestran que los umbrales de reducción precisa por debajo de 2 mm se correlacionan directamente con mejores puntuaciones PROMIS y FAOS. A medida que las tasas de revisión disminuyen, la disposición del pagador a financiar estos dispositivos de alto valor crece, alentando a los hospitales a ampliar las carteras de procedimientos.

La adopción de artroplastia total de tobillo aumenta dentro de las cargas de casos electivos. Una revisión de 27.595 pacientes reveló que la participación de artroplastia creció del 73% al 78% de los casos reconstructivos a medida que los cirujanos favorecieron soluciones que preservan el movimiento para adultos mayores que carecen de deformidad severa.[3]Journal of Clinical Medicine, "Total Ankle Arthroplasty Versus Arthrodesis Outcomes," mdpi.com La artrodesis permanece como el estándar de atención para pacientes con diabetes no controlada o antecedentes significativos de tabaquismo porque la fusión tolera mejor la calidad ósea comprometida. El cambio de mezcla obliga a los fabricantes a equilibrar la producción entre placas de trauma de alto volumen e implantes de artroplastia de mayor margen, un determinante clave de la rentabilidad de la cartera en el mercado de dispositivos para tobillo y pie.

Por Usuario Final: Los Centros Ambulatorios Aceleran la Expansión

Los hospitales poseyeron el 56,54% del tamaño del mercado de dispositivos para tobillo y pie en 2024, actuando como el centro de referencia para trauma complejo y salvamento de extremidades diabéticas. Sin embargo, los centros quirúrgicos ambulatorios exhiben la trayectoria más rápida, proyectados a una TCAC del 8,99%, impulsados por incentivos de agrupación de procedimientos y fuerte preferencia del paciente por el alta el mismo día. Los pagadores abrazan los entornos ASC después de que la evidencia confirmó reducciones de costo del 56% para RAFI ambulatoria sin aumentar las complicaciones. Los proveedores de dispositivos han respondido reduciendo las huellas de los kits, introduciendo instrumentos estériles de un solo uso, y diseñando desechables personalizables que se alinean con los horarios estrictos de rotación de ASC. Tales innovaciones mejoran la eficiencia del inventario e impulsan los volúmenes de procedimientos atraídos a entornos de atención menos intensivos en capital.

Las clínicas ortopédicas especializadas están capitalizando la demanda electiva para correcciones de juanetes, transferencias de tendones y reparación de cartílago, capturando cohortes de pacientes que valoran la experiencia enfocada. Las clínicas aprovechan la imagenología avanzada y la impresión 3D interna para planificar correcciones de deformidad, mejorando la precisión quirúrgica y comprimiendo los tiempos de espera. Típicamente compran implantes a través de contratos de compra grupal, lo que eleva la transparencia de precios pero amplía el alcance. Los vendedores que apoyan flujos de trabajo digitales simplificados a menudo aseguran estatus de proveedor preferido. Estas dinámicas redirigen colectivamente los flujos de ingresos lejos de centros terciarios hacia nodos de atención descentralizados, reformando aún más las estrategias de distribución dentro del mercado de dispositivos para tobillo y pie.

Nota: Las participaciones de segmento de todos los segmentos individuales están disponibles con la compra del informe

Análisis Geográfico

América del Norte contribuye con el 36,21% de los ingresos del mercado de dispositivos para tobillo y pie en 2024, anclada por alta densidad de procedimientos y políticas de cobertura generosas que reembolsan implantes avanzados tanto en entornos hospitalarios como de ASC. Estados Unidos impulsa una participación desproporcionada de ventas unitarias porque las redes de trauma fuertes alimentan demanda confiable de placas, y el manejo generalizado de diabetes crea un flujo constante de casos de reconstrucción de Charcot. Las aprobaciones de la FDA para implantes específicos del paciente frecuentemente establecen puntos de referencia de seguridad globales; una vez que la agencia aprueba un dispositivo como el Reemplazo Total de Astrágalo restor3D, muchos reguladores no estadounidenses referencian esos hallazgos, acortando ciclos de revisión posteriores. Los programas de entrenamiento regionales también atraen becarios internacionales que llevan preferencias de dispositivos de vuelta a sus mercados domésticos, reforzando la influencia norteamericana en los patrones de consumo mundial.

Europa comanda una infraestructura robusta de investigación clínica que acelera la generación de evidencia para nuevos biomateriales. Alemania, Reino Unido y Francia mantienen cada uno registros ortopédicos bien apoyados, permitiendo vigilancia en tiempo real de la supervivencia del implante y ayudando a los cirujanos a refinar indicaciones. La defensa del paciente por soluciones que preservan el movimiento estimula el respaldo rápido de reemplazos totales de tobillo en sistemas de salud escandinavos, donde los registros de articulaciones han mejorado durante mucho tiempo los resultados para implantes de cadera y rodilla. El marco regulatorio riguroso pero transparente de Europa recompensa a las empresas que demuestran biocompatibilidad y resistencia mecánica, empujando la línea entre mejoras incrementales y verdaderamente novedosas del diseño. Estos factores mantienen una base de ingresos constante mientras estimulan la adopción selectiva de tornillos biorreabsorbibles, placas recubiertas con antibióticos, y jaulas de fusión impresas en 3D.

Asia registra la expansión más rápida, con una TCAC del 9,27% proyectada de 2025 a 2030 a medida que el aumento de ingresos disponibles y una cobertura de seguro más amplia elevan los volúmenes de procedimientos electivos. China lidera el crecimiento de unidades de implantes después de que los esquemas provinciales de adquisición masiva de medicamentos-dispositivos comiencen a incluir hardware ortopédico, reduciendo precios promedio pero creando poblaciones direccionables más grandes. India sigue, impulsada por turismo médico que atrae pacientes occidentales que buscan reemplazo de tobillo costo-efectivo mientras entrenan cirujanos locales en implantes premium. No obstante, las empresas de tecnología médica deben adaptar tácticas de ventas a hábitos de gasto frugales y brechas de infraestructura; por ejemplo, hospitales comunitarios pequeños a menudo carecen de autoclaves capaces de procesar bandejas de instrumentos complejas, promoviendo que los proveedores prioricen conjuntos estériles de un solo uso. La diversidad regulatoria, extendiéndose desde la PMDA de Japón hasta la NMPA de China y la CDSCO de India, complica los lanzamientos regionales, aunque las iniciativas de armonización muestran progreso. A pesar de estos desafíos, el impulso demográfico asegura que Asia permanezca fundamental para la expansión a largo plazo del mercado de dispositivos para tobillo y pie.

Panorama Competitivo

La competencia se centra en la amplitud de la cartera y la destreza de manufactura aditiva. Stryker, Smith & Nephew, y Zimmer Biomet dominan las ventas de línea superior porque emparejan productos de trauma centrales con ofertas de reconstrucción en expansión. La adquisición de USD 1,1 mil millones de Paragon 28 por parte de Zimmer Biomet anunciada en enero de 2025 subraya la prima adjunta a empresas especialistas enfocadas en el segmento de tobillo y pie. La compra proporcionó a Zimmer Biomet el Clavo Phantom ActivCore y los sistemas APEX 3D Total Ankle, permitiendo cobertura perfecta desde trauma de pie hasta reemplazo complejo. Los planes de integración requieren aprovechar la distribución global de Zimmer para acelerar la base de ingresos centrada en EE.UU. de Paragon a través de Europa y Asia, cerrando brechas competitivas en el mercado de dispositivos para tobillo y pie.

La diferenciación tecnológica permanece como la palanca principal para la ganancia de participación. Exactech se ha movido temprano, comercializando componentes tibiales fabricados con estructuras de celosía que imitan el hueso esponjoso, entregando mejor fijación inicial. La retroalimentación temprana del cirujano destaca la subsidencia reducida y el retorno más rápido a la actividad, promoviendo compromisos de volumen de redes ambulatorias de alto rendimiento. Concurrentemente, Enovis lanzó su sistema de reparación Enofix con Tecnología Constrictor, anunciando rendimiento superior de carga cíclica que aborda fallas observadas en poblaciones de pacientes obesos. Los innovadores más pequeños se agrupan alrededor de indicaciones altamente especializadas, como reemplazos de astrágalo específicos del paciente para pacientes de necrosis avascular que carecen de ajustes de implantes estándar. Una vez que la evidencia clínica se acumula, estos jugadores de nicho a menudo se convierten en objetivos de adquisición para estrategias principales que buscan tapar brechas de cartera.

La presión de precios persiste en conjuntos de tornillos de acero inoxidable convencionales a medida que los proveedores asiáticos de bajo costo cortejan consorcios de compras hospitalarias. Aún así, los sistemas premium de artroplastia sostienen precios de lista debido a la comoditización limitada y la necesidad de kits de instrumentación integrales. Las empresas protegen márgenes agrupando implantes con software de planificación preoperatoria y módulos de navegación intraoperatoria, ofreciendo paquetes de valor integrado que amortiguan comparaciones directas de precios. Los contratos de servicio que cubren esterilización de instrumentación y logística entrincheren aún más las relaciones de proveedores, anclando ingresos recurrentes. Los ciclos continuos de renovación de cartera, reforzados por la innovación de manufactura aditiva, mantienen a los jugadores establecidos por delante de entrantes que erosionan márgenes y refuerzan la lealtad de marca en el mercado de dispositivos para tobillo y pie.

Líderes de la Industria de Dispositivos para Pie y Tobillo

-

Smith & Nephew

-

Arthrex Inc.

-

Stryker Corporation (Wright Medical Group N.V.)

-

Zimmer Biomet

-

Johnson & Johnson (DePuy Synthes)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: Zimmer Biomet anunció la adquisición de Paragon 28 por aproximadamente USD 1,1 mil millones para mejorar su cartera de dispositivos quirúrgicos ortopédicos, particularmente en el segmento de pie y tobillo.

- Octubre 2024: Rothman Orthopaedics destacó avances en cirugía de reemplazo total de tobillo, incluyendo implantes personalizados impresos en 3D, técnicas mínimamente invasivas, y cirugía asistida por robótica.

- Septiembre 2024: Exactech completó las primeras cirugías totales de tobillo usando sus nuevos implantes tibiales Vantage Ankle 3D y 3D+, presentando tecnología impresa en 3D que imita la naturaleza trabecular del hueso para fijación inicial mejorada.

- Abril 2023: Enovis Corporation lanzó Enofix con Tecnología Constrictor, la última adición a la suite creciente de productos de pie y tobillo de Enovis. Enofix con Tecnología Constrictor es un sistema de reparación que demuestra fijación superior bajo carga cíclica.

Alcance del Informe Global del Mercado de Dispositivos para Pie y Tobillo

Según el alcance de este informe, los dispositivos para pie y tobillo se utilizan para tratar lesiones causadas por enfermedades o trastornos, como osteoporosis, artritis reumatoide, osteoartritis, pie diabético, juanetes, y varias otras condiciones, como trauma y trastornos neurológicos. El mercado de dispositivos para pie y tobillo se segmenta por tipo de dispositivo (dispositivos de reemplazo de tobillo, dispositivos de fijación externa, placas, tornillos, biológicos e implantes, y otros tipos de dispositivos), procedimiento (osteotomía, reparación de fracturas, procedimientos de fusión, y otros procedimientos), y geografía (América del Norte, Europa, Asia-Pacífico, Oriente Medio y África, y América del Sur). El informe del mercado también cubre los tamaños de mercado estimados y tendencias para 17 países a través de las principales regiones globalmente. El informe ofrece el valor (en USD) para los segmentos anteriores.

| Herramientas Eléctricas para Huesos Grandes |

| Herramientas Eléctricas para Huesos Pequeños |

| Herramientas Eléctricas de Alta Velocidad |

| Escariadores Ortopédicos |

| Taladros Quirúrgicos |

| Sierras Quirúrgicas |

| Accesorios (Cuchillas, Fresas, Baterías) |

| Sistemas Eléctricos |

| Sistemas a Batería |

| Sistemas Neumáticos |

| Sistemas Modulares Híbridos |

| Sistemas Reutilizables |

| Sistemas de Un Solo Uso / Desechables |

| Hospitales |

| Centros Quirúrgicos Ambulatorios |

| Clínicas Ortopédicas Especializadas |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Oriente Medio y África | CCG |

| Sudáfrica | |

| Resto de Oriente Medio y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Dispositivo | Herramientas Eléctricas para Huesos Grandes | |

| Herramientas Eléctricas para Huesos Pequeños | ||

| Herramientas Eléctricas de Alta Velocidad | ||

| Escariadores Ortopédicos | ||

| Taladros Quirúrgicos | ||

| Sierras Quirúrgicas | ||

| Accesorios (Cuchillas, Fresas, Baterías) | ||

| Por Tecnología | Sistemas Eléctricos | |

| Sistemas a Batería | ||

| Sistemas Neumáticos | ||

| Sistemas Modulares Híbridos | ||

| Por Modalidad de Uso | Sistemas Reutilizables | |

| Sistemas de Un Solo Uso / Desechables | ||

| Por Usuario Final | Hospitales | |

| Centros Quirúrgicos Ambulatorios | ||

| Clínicas Ortopédicas Especializadas | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | CCG | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Qué está impulsando el crecimiento en el mercado de dispositivos para tobillo y pie?

Los catalizadores principales de crecimiento son altos volúmenes de procedimientos por trauma y diabetes, adopción rápida de implantes impresos en 3D específicos del paciente, y el cambio hacia entornos quirúrgicos ambulatorios.

¿Cuál segmento de dispositivos se está expandiendo más rápidamente?

Se pronostica que los sistemas de reemplazo de tobillo registren una TCAC del 9,42% hasta 2030, superando a placas, tornillos, y fijadores externos.

¿Por qué son importantes los centros quirúrgicos ambulatorios para las ventas futuras?

La evidencia muestra que los procedimientos de RAFI ambulatorios cuestan 56% menos que la atención hospitalaria sin comprometer los resultados, promoviendo que pagadores y cirujanos favorezcan entornos ambulatorios, que se proyecta crecerán a una TCAC del 8,7%.

¿Qué tan significativa es la población de pacientes diabéticos para la demanda de dispositivos?

Las úlceras del pie diabético afectan hasta el 25% de pacientes diabéticos, y los casos de artropatía de Charcot están aumentando, creando una base de clientes grande y a largo plazo para dispositivos especializados de fijación y reconstrucción.

¿Qué papel juega la impresión 3D en los nuevos lanzamientos de implantes?

La manufactura aditiva permite geometrías adaptadas al paciente que mejoran el ajuste y la supervivencia; implantes aprobados por la FDA como el Reemplazo Total de Astrágalo restor3D muestran 96,3% de supervivencia, demostrando viabilidad clínica.

Última actualización de la página el: