Tamaño del mercado de biofertilizantes

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 3.93 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 6.05 Mil millones de dólares | |

| Mayor participación por forma | micorrizas | |

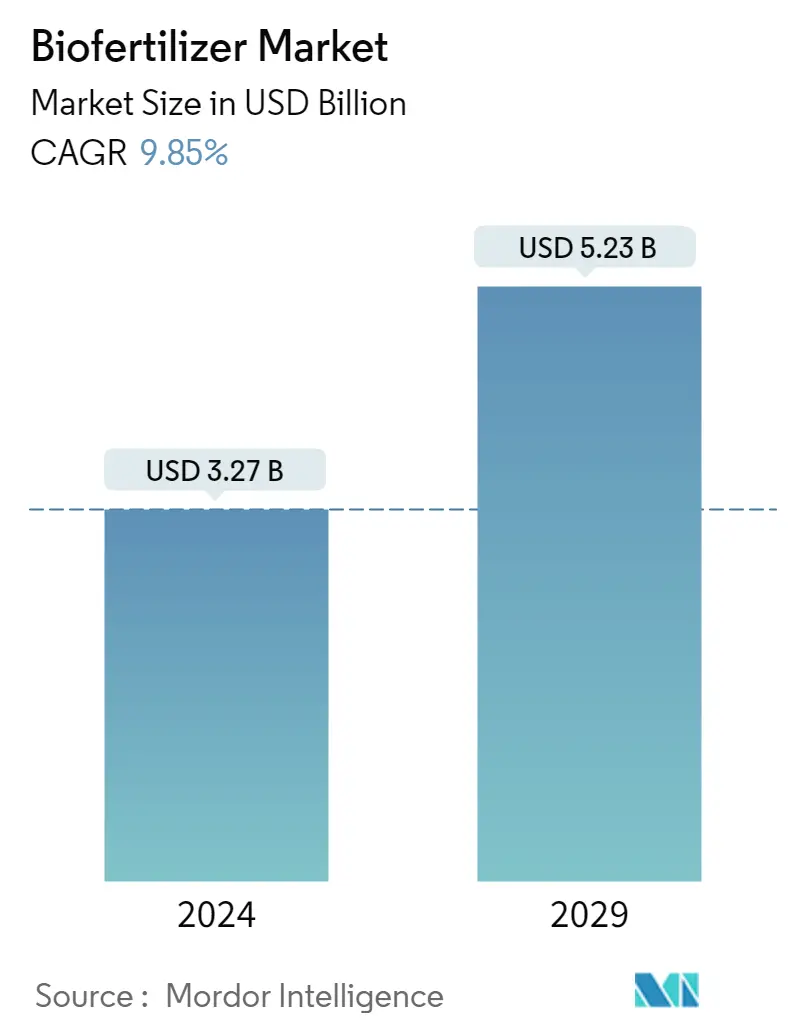

| CAGR (2024 - 2029) | 9.85 % | |

| Mayor participación por región | América del norte | |

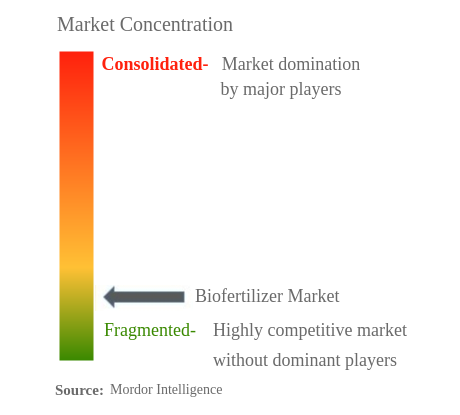

| Concentración del Mercado | Alto | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de biofertilizantes

El tamaño del mercado de biofertilizantes se estima en 3,27 mil millones de dólares en 2024 y se espera que alcance los 5,23 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 9,85% durante el período previsto (2024-2029).

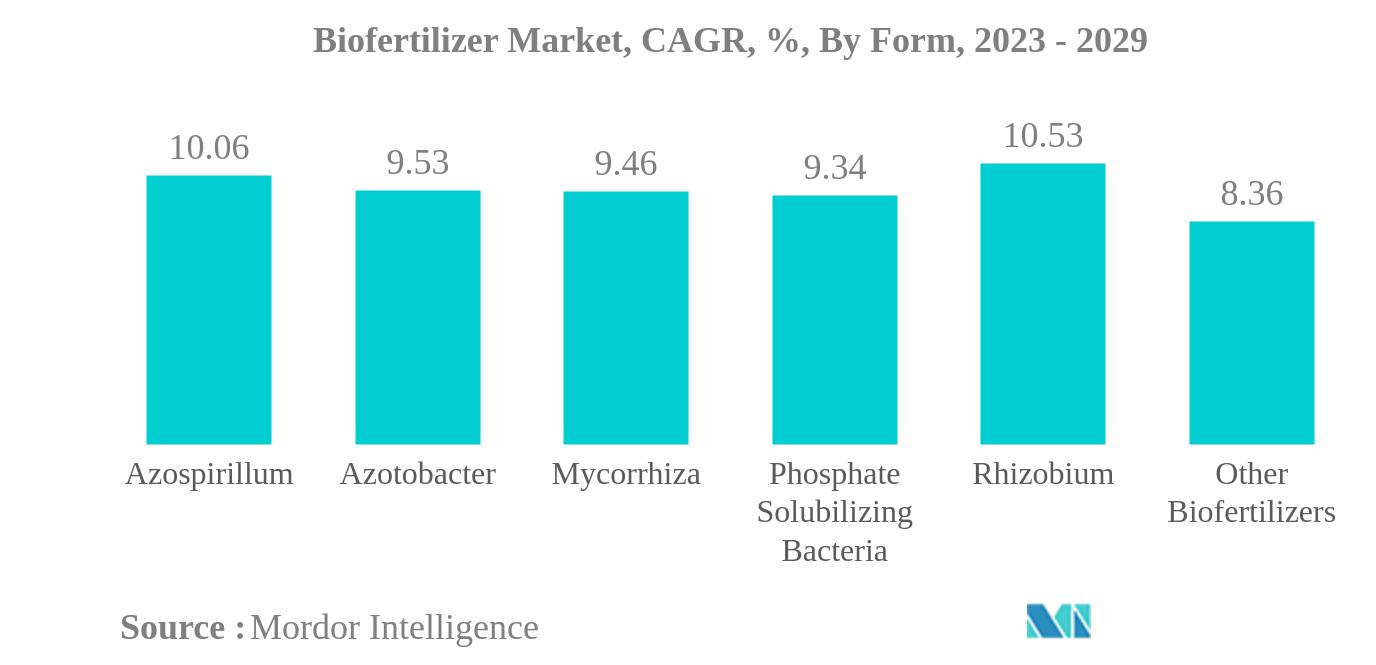

- La micorriza es la forma más grande. Se ha demostrado que las micorrizas, también conocidas como hongos micorrízicos arbusculares (HMA), aumentan significativamente el rendimiento de los cultivos. Es el biofertilizante más consumido a nivel global.

- Rhizobium es la forma de más rápido crecimiento. Rhizobium es la bacteria fijadora de nitrógeno más importante que existe en una relación simbiótica con las plantas y vive en los nódulos de las raíces de las leguminosas.

- Los cultivos en hileras son el tipo de cultivo más grande. Los principales cultivos en hileras que se cultivan en todo el mundo incluyen arroz, cebada, maíz, trigo, colza, centeno, soja, etc. y representaron el 74,6% del consumo de biofertilizantes en 2022.

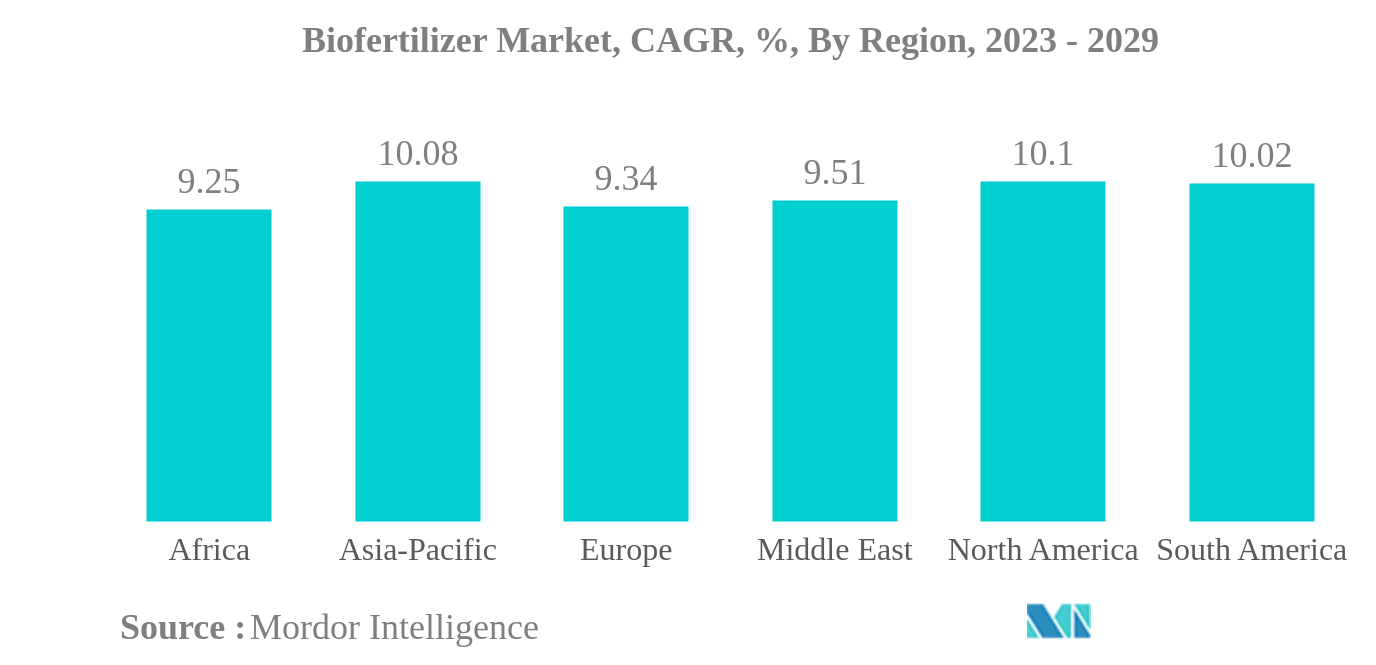

- América del Norte es la región más grande. La superficie dedicada a cultivos orgánicos en la región aumentó un 13,5% durante el período histórico, de 1,4 millones de hectáreas en 2017 a 1,6 millones de hectáreas en 2021.

La micorriza es la forma más grande

- Los biofertilizantes son microorganismos vivos que pueden mejorar la nutrición de las plantas movilizando o aumentando la disponibilidad de nutrientes en los suelos. Los microorganismos más comunes utilizados como biofertilizantes en la agricultura incluyen micorrizas, Azospirillum, Azotobacter, Rhizobium y bacterias solubilizadoras de fosfato.

- Entre ellos, la micorriza es el biofertilizante más consumido a nivel mundial. Representó el 36,3% del segmento de biofertilizantes en 2022, con un valor de mercado de USD 995,3 millones y un volumen de 96,6 mil toneladas métricas. Las micorrizas aumentan la superficie de las raíces de las plantas, mejorando así su absorción de nutrientes.

- Rhizobium es el segundo biofertilizante más consumido a nivel mundial. Representaba el 24,8% del segmento de biofertilizantes en 2022. América del Norte dominó el subsegmento de rizobios con una participación de mercado del 52,7% en el mismo año. Los cultivos en hileras dominaron el subsegmento de rizobios en América del Norte y representaron el 62,4% en 2022. Rhizobium tiene una asociación simbiótica con cultivos de leguminosas, una categoría de cultivos en hileras. Por lo tanto, los cultivos en hileras dominaron el subsegmento de rizobios. América del Norte también tiene una gran superficie de cultivo de cultivos en hileras. Se prevé que el subsegmento de rizobios en el mercado de cultivos en hileras de América del Norte registre una tasa compuesta anual del 10,5% durante el período previsto.

- Azospirillum representó el 16,8% del segmento de biofertilizantes. América del Norte dominó el subsegmento de Azospirillum, representando el 46,4% en 2022. El valor de mercado aumentó aproximadamente un 57,8% durante el período histórico.

- Por lo tanto, se espera que el segmento de biofertilizantes del mercado mundial de productos biológicos agrícolas crezca en los próximos años a medida que más agricultores busquen soluciones sostenibles y ecológicas para mejorar el rendimiento de los cultivos y la salud del suelo.

América del Norte es la región más grande

- Los biofertilizantes son microorganismos vivos que tienen la capacidad de mejorar la nutrición de las plantas, ya sea movilizando o aumentando la disponibilidad de nutrientes en los suelos. América del Norte y Europa son los mayores consumidores de biofertilizantes en el mundo.

- América del Norte representó el 35,9% del mercado mundial de biofertilizantes en 2022. La superficie dedicada a cultivos orgánicos en la región aumentó un 13,5% durante el período histórico, de 1,4 millones de hectáreas en 2017 a 1,6 millones de hectáreas en 2021. La demanda de biofertilizantes orgánicos en 2022 Los alimentos en la región están creciendo rápidamente, con un gasto promedio per cápita en productos alimenticios orgánicos en América del Norte de 109,7 dólares en 2021.

- La región europea representó el 31,9% en 2022 y se situó como el segundo mayor consumidor de biofertilizantes. Europa tenía la mayor superficie dedicada a la agricultura ecológica del mundo, con 6,5 millones de hectáreas en 2021. La Comisión Europea ha presentado un plan de acción para aumentar la superficie ecológica en los países miembros hasta ocupar el 25,0% de la superficie agrícola de la región en 2030. Se espera además que el factor impulse el mercado de biofertilizantes en la región.

- La región de Asia y el Pacífico es un productor líder de cultivos orgánicos como arroz, caña de azúcar y frutas y verduras. China y la India son líderes emergentes, aunque la agricultura orgánica sólo representa una pequeña porción de su superficie agrícola total. La superficie de agricultura orgánica en la región creció de 2017 a 2021 y se espera que esta tendencia impulse el crecimiento en el mercado de biofertilizantes.

- La creciente superficie de cultivos orgánicos y la creciente demanda de productos orgánicos en todo el mundo, particularmente en regiones como Europa y América del Norte, pueden impulsar la demanda de biofertilizantes durante el período de pronóstico.

Descripción general de la industria de biofertilizantes

El Mercado de Biofertilizantes está fragmentado las cinco principales empresas ocupan el 21,97%. Los principales actores en este mercado son Gujarat State Fertilizers Chemicals Ltd, Indian Farmers Fertilizer Cooperative Limited, Koppert Biological Systems Inc., Symborg Inc. y T.Stanes and Company Limited (ordenados alfabéticamente).

Líderes del mercado de biofertilizantes

Gujarat State Fertilizers & Chemicals Ltd

Indian Farmers Fertiliser Cooperative Limited

Koppert Biological Systems Inc.

Symborg Inc.

T.Stanes and Company Limited

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de biofertilizantes

- Octubre de 2022 Koppert tiene la intención de invertir en tres nuevas unidades de producción en Brasil, asegurando su liderazgo en el mercado brasileño y mundial de insumos agrícolas biológicos. La nueva unidad de formulación estará ubicada en más de 8.000 m2. Producirá toda la línea microbiológica, incluyendo productos a base de virus, hongos y bacterias en formulaciones líquidas o sólidas.

- Septiembre de 2022 Corteva Agriscience acordó adquirir Symborg Inc. para fortalecer su presencia global con una sólida red de distribución.

- Marzo 2021 Symborg inauguró una nueva planta de hidrólisis en España, con una inversión total de 28,0 millones de dólares. La planta está diseñada para la fabricación de productos sustentables para la agricultura, como biofertilizantes, bioestimulantes y soluciones de biocontrol que se importan a Estados Unidos.

Informe de mercado de biofertilizantes índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Área bajo cultivo orgánico

- 4.2 Gasto per cápita en productos orgánicos

- 4.3 Marco normativo

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DE MERCADO

- 5.1 Forma

- 5.1.1 Azospirillum

- 5.1.2 Azotobacter

- 5.1.3 micorrizas

- 5.1.4 Bacterias solubilizantes de fosfato

- 5.1.5 rizobio

- 5.1.6 Otros biofertilizantes

- 5.2 Tipo de cultivo

- 5.2.1 Cultivos comerciales

- 5.2.2 Cultivos hortícolas

- 5.2.3 Cultivos en hileras

- 5.3 Región

- 5.3.1 África

- 5.3.1.1 Por país

- 5.3.1.1.1 Egipto

- 5.3.1.1.2 Nigeria

- 5.3.1.1.3 Sudáfrica

- 5.3.1.1.4 Resto de África

- 5.3.2 Asia-Pacífico

- 5.3.2.1 Por país

- 5.3.2.1.1 Australia

- 5.3.2.1.2 Porcelana

- 5.3.2.1.3 India

- 5.3.2.1.4 Indonesia

- 5.3.2.1.5 Japón

- 5.3.2.1.6 Filipinas

- 5.3.2.1.7 Tailandia

- 5.3.2.1.8 Vietnam

- 5.3.2.1.9 Resto de Asia-Pacífico

- 5.3.3 Europa

- 5.3.3.1 Por país

- 5.3.3.1.1 Francia

- 5.3.3.1.2 Alemania

- 5.3.3.1.3 Italia

- 5.3.3.1.4 Países Bajos

- 5.3.3.1.5 Rusia

- 5.3.3.1.6 España

- 5.3.3.1.7 Pavo

- 5.3.3.1.8 Reino Unido

- 5.3.3.1.9 El resto de Europa

- 5.3.4 Oriente Medio

- 5.3.4.1 Por país

- 5.3.4.1.1 Irán

- 5.3.4.1.2 Arabia Saudita

- 5.3.4.1.3 Resto de Medio Oriente

- 5.3.5 América del norte

- 5.3.5.1 Por país

- 5.3.5.1.1 Canada

- 5.3.5.1.2 México

- 5.3.5.1.3 Estados Unidos

- 5.3.5.1.4 Resto de América del Norte

- 5.3.6 Sudamerica

- 5.3.6.1 Por país

- 5.3.6.1.1 Argentina

- 5.3.6.1.2 Brasil

- 5.3.6.1.3 Resto de Sudamérica

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de empresa

- 6.4.1 Andermatt Group AG

- 6.4.2 Atlántica Agrícola

- 6.4.3 Binzhou Jingyang Biological Fertilizer Co. Ltd

- 6.4.4 Biostadt India Limited

- 6.4.5 Ficosterra

- 6.4.6 Gujarat State Fertilizers & Chemicals Ltd

- 6.4.7 Indian Farmers Fertiliser Cooperative Limited

- 6.4.8 Indogulf BioAg LLC (Biotech Division of Indogulf Company)

- 6.4.9 IPL Biologicals Limited

- 6.4.10 Kiwa Bio-Tech

- 6.4.11 Koppert Biological Systems Inc.

- 6.4.12 Microbial Biological Fertilizers International

- 6.4.13 Suståne Natural Fertilizer Inc.

- 6.4.14 Symborg Inc.

- 6.4.15 T.Stanes and Company Limited

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE PRODUCTOS BIOLÓGICOS AGRÍCOLAS

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de biofertilizantes

Azospirillum, Azotobacter, Mycorrhiza, Bacterias solubilizadoras de fosfato y Rhizobium están cubiertos como segmentos por Forma. Los cultivos comerciales, los cultivos hortícolas y los cultivos en hileras se cubren como segmentos por tipo de cultivo. África, Asia-Pacífico, Europa, Medio Oriente, América del Norte y América del Sur están cubiertos como segmentos por región.| Azospirillum |

| Azotobacter |

| micorrizas |

| Bacterias solubilizantes de fosfato |

| rizobio |

| Otros biofertilizantes |

| Cultivos comerciales |

| Cultivos hortícolas |

| Cultivos en hileras |

| África | Por país | Egipto |

| Nigeria | ||

| Sudáfrica | ||

| Resto de África | ||

| Asia-Pacífico | Por país | Australia |

| Porcelana | ||

| India | ||

| Indonesia | ||

| Japón | ||

| Filipinas | ||

| Tailandia | ||

| Vietnam | ||

| Resto de Asia-Pacífico | ||

| Europa | Por país | Francia |

| Alemania | ||

| Italia | ||

| Países Bajos | ||

| Rusia | ||

| España | ||

| Pavo | ||

| Reino Unido | ||

| El resto de Europa | ||

| Oriente Medio | Por país | Irán |

| Arabia Saudita | ||

| Resto de Medio Oriente | ||

| América del norte | Por país | Canada |

| México | ||

| Estados Unidos | ||

| Resto de América del Norte | ||

| Sudamerica | Por país | Argentina |

| Brasil | ||

| Resto de Sudamérica |

| Forma | Azospirillum | ||

| Azotobacter | |||

| micorrizas | |||

| Bacterias solubilizantes de fosfato | |||

| rizobio | |||

| Otros biofertilizantes | |||

| Tipo de cultivo | Cultivos comerciales | ||

| Cultivos hortícolas | |||

| Cultivos en hileras | |||

| Región | África | Por país | Egipto |

| Nigeria | |||

| Sudáfrica | |||

| Resto de África | |||

| Asia-Pacífico | Por país | Australia | |

| Porcelana | |||

| India | |||

| Indonesia | |||

| Japón | |||

| Filipinas | |||

| Tailandia | |||

| Vietnam | |||

| Resto de Asia-Pacífico | |||

| Europa | Por país | Francia | |

| Alemania | |||

| Italia | |||

| Países Bajos | |||

| Rusia | |||

| España | |||

| Pavo | |||

| Reino Unido | |||

| El resto de Europa | |||

| Oriente Medio | Por país | Irán | |

| Arabia Saudita | |||

| Resto de Medio Oriente | |||

| América del norte | Por país | Canada | |

| México | |||

| Estados Unidos | |||

| Resto de América del Norte | |||

| Sudamerica | Por país | Argentina | |

| Brasil | |||

| Resto de Sudamérica | |||

Definición de mercado

- TASA DE DOSIFICACIÓN PROMEDIO - Esto se refiere al volumen promedio de biofertilizantes aplicados por hectárea de tierra agrícola en la región/país respectivo.

- TIPO DE CULTIVO - Cultivos en hileras cereales, legumbres, semillas oleaginosas y cultivos forrajeros. Horticultura frutas y hortalizas. Cultivos comerciales cultivos de plantación y especias.

- FUNCIONES - Biofertilizante

- NIVEL DE ESTIMACIÓN DEL MERCADO - Las estimaciones de mercado para varios tipos de fertilizantes biofertilizantes se han realizado a nivel de producto.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación no forma parte del precio y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción.