Tamaño y Participación del Mercado de Bio-implantes

Análisis del Mercado de Bio-implantes por Mordor Intelligence

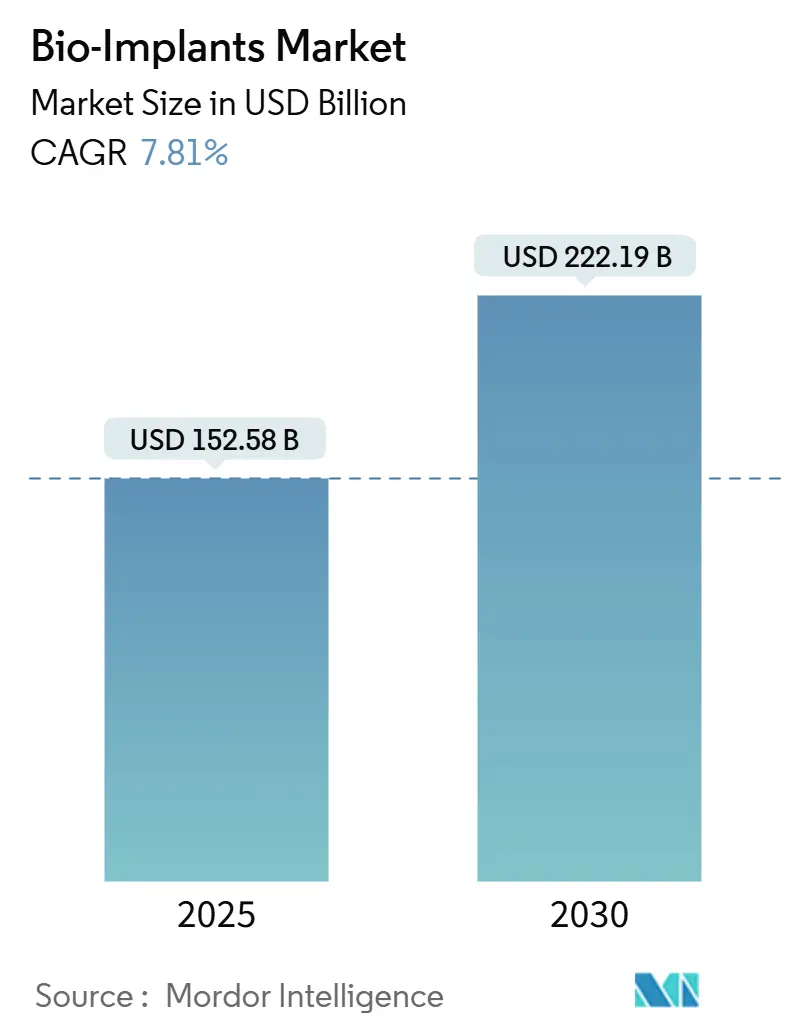

El mercado global de bio-implantes se situó en USD 152.58 mil millones en 2025 y se pronostica que alcanzará USD 222.19 mil millones en 2030, avanzando a una TCAC del 7.81%. La adopción acelerada está impulsada por el envejecimiento de la población, el aumento de la prevalencia de enfermedades crónicas y el uso rutinario de dispositivos habilitados con sensores que transmiten datos clínicos en tiempo real a los equipos de atención médica. La demanda se refuerza con construcciones específicas para pacientes impresas en 3D que reducen el tiempo quirúrgico y mejoran los resultados postoperatorios, mientras que los materiales biorreabsorbibles eliminan las cirugías de extracción de seguimiento. Los movimientos de los sistemas de salud hacia el reembolso basado en valor están acelerando la adopción en economías emergentes donde los proveedores se enfocan en el costo total del episodio en lugar del precio del dispositivo únicamente. La intensidad competitiva está aumentando ya que los principales proveedores adquieren innovadores de nicho para ensamblar carteras musculoesqueléticas y cardiovasculares completas.

Conclusiones Clave del Informe

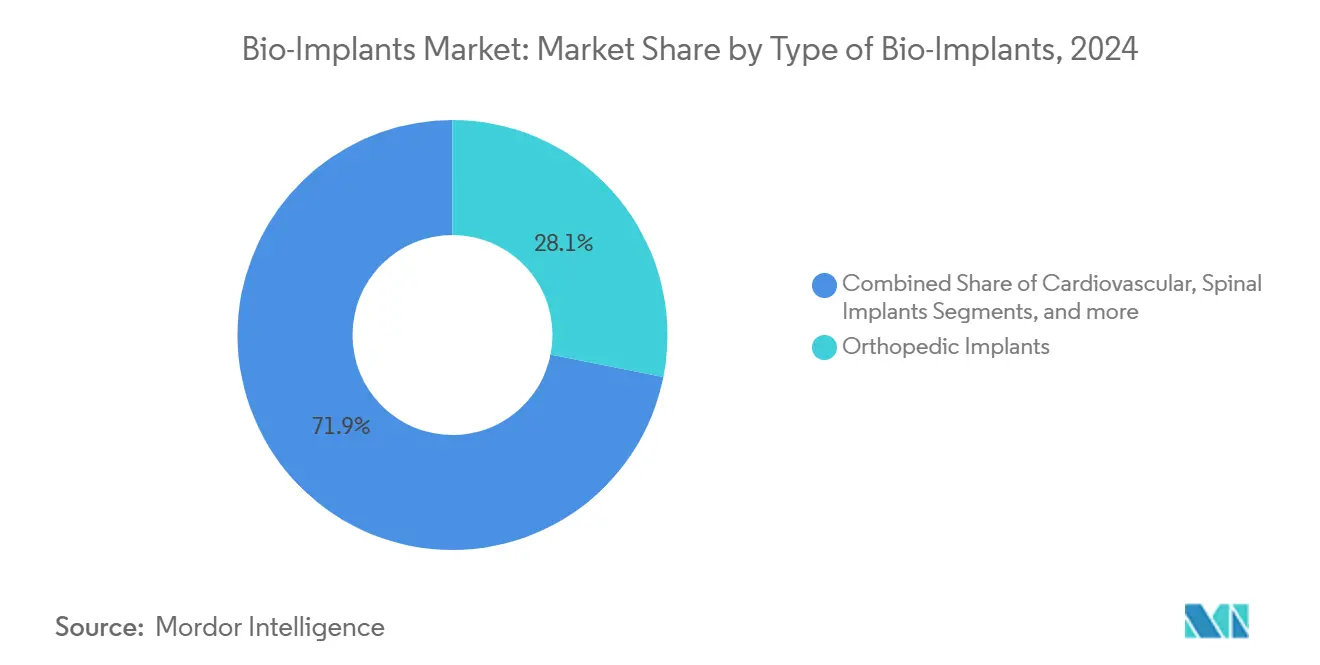

- Por tipo, los implantes ortopédicos lideraron con el 28.12% de la participación del mercado de bio-implantes en 2024; se proyecta que los implantes cardiovasculares se expandan a una TCAC del 8.54% hasta 2030.

- Por material, los metales y aleaciones representaron el 44.34% de la participación del tamaño del mercado de bio-implantes en 2024, mientras que se pronostica que los biomateriales compuestos e híbridos crezcan a una TCAC del 8.43% hasta 2030.

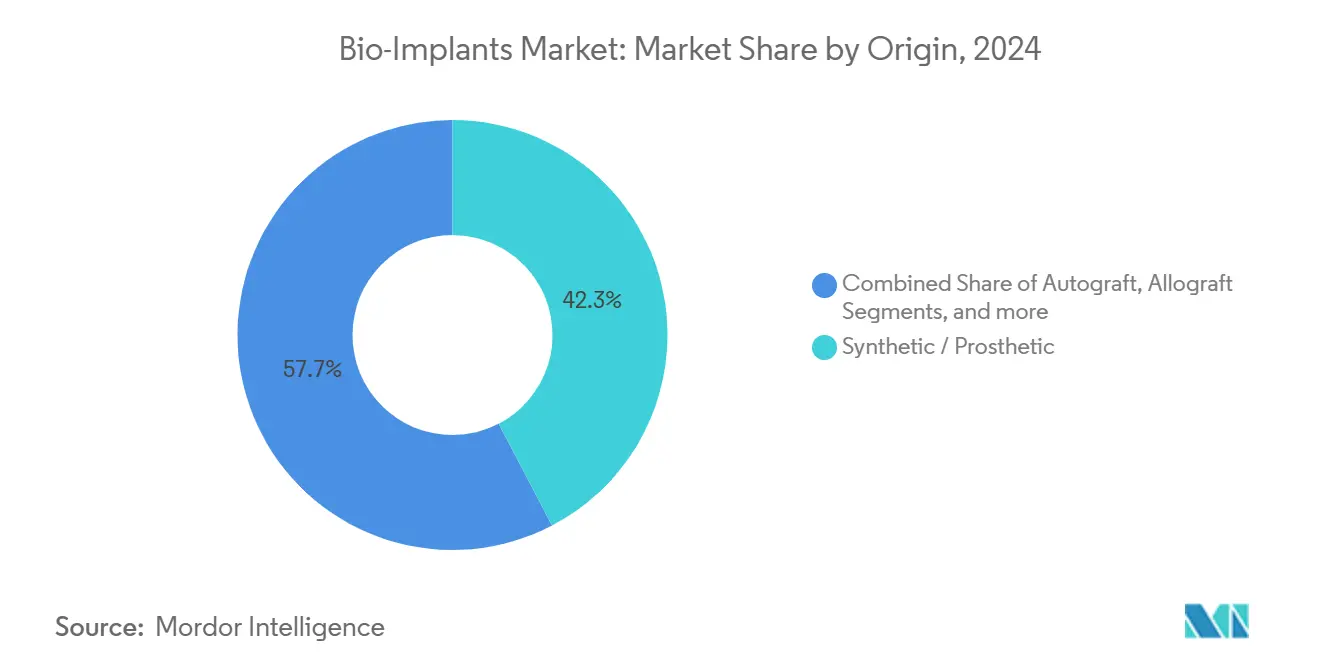

- Por origen, los implantes sintéticos mantuvieron el 42.34% del tamaño del mercado de bio-implantes en 2024; los materiales de xenoinjerto son el segmento que avanza más rápidamente con una TCAC del 8.61%.

- Por usuario final, los hospitales dominaron con el 54.34% de la participación del mercado de bio-implantes en 2024; las clínicas especializadas están acelerando a una TCAC del 8.55% hasta 2030.

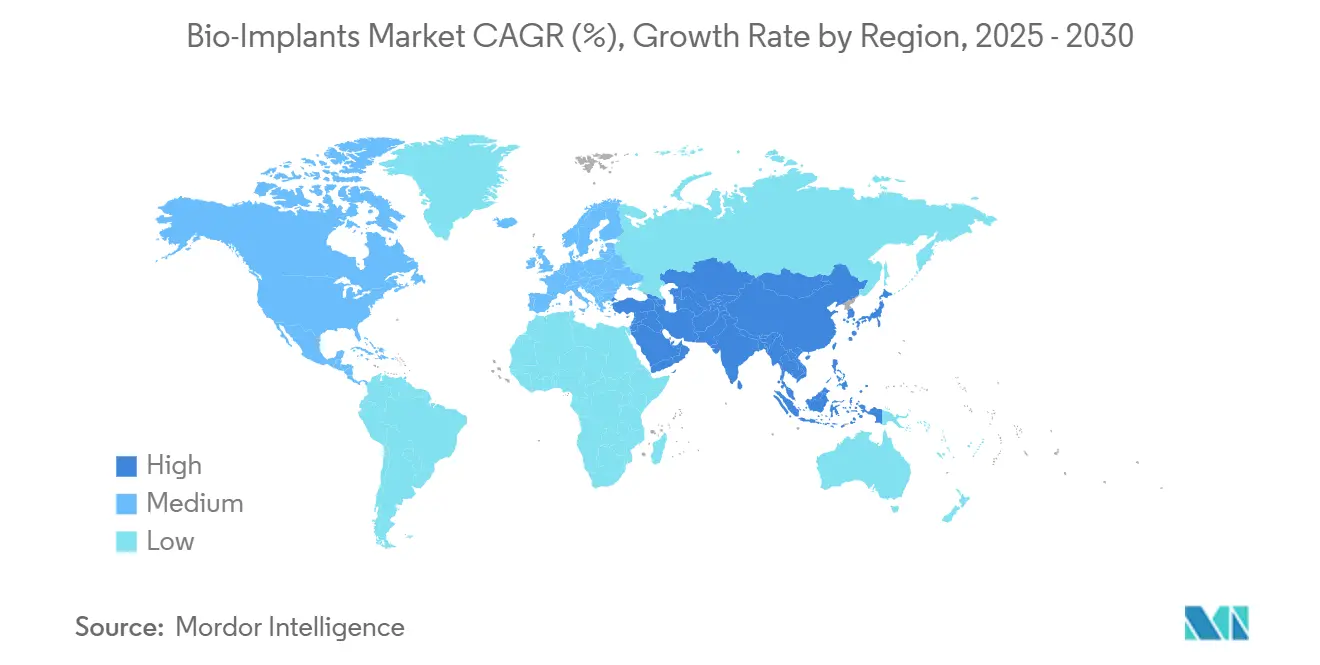

- Por geografía, América del Norte comandó el 48.67% de los ingresos en 2024, mientras que Asia-Pacífico está destinada a registrar una TCAC del 8.45% hasta 2030.

Tendencias e Información del Mercado Global de Bio-implantes

Análisis de Impacto de Motores

| Motor | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Carga creciente de enfermedades crónicas y de estilo de vida | +1.8% | Global, concentrada en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Preferencia creciente por cirugías mínimamente invasivas | +1.2% | América del Norte y UE; extendiéndose a Asia-Pacífico | Mediano plazo (2-4 años) |

| Población envejeciente acelerando volúmenes de reemplazo de articulaciones | +1.5% | Global, liderada por América del Norte, Europa, Japón | Largo plazo (≥ 4 años) |

| Aumento en implantes específicos para pacientes impresos en 3D | +0.9% | Núcleo en América del Norte y UE; adopción en aumento en Asia-Pacífico | Mediano plazo (2-4 años) |

| Comercialización de implantes biorreabsorbibles y habilitados con sensores inteligentes | +1.1% | Adopción temprana en mercados desarrollados, extendiéndose globalmente | Mediano plazo (2-4 años) |

| Paquetes de atención basada en valor impulsando la adopción de implantes en mercados emergentes | +0.7% | Asia-Pacífico, América Latina, Medio Oriente y África | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Carga Creciente de Enfermedades Crónicas y de Estilo de Vida

La diabetes, las enfermedades cardiovasculares y los trastornos musculoesqueléticos están remodelando los patrones de demanda. Susvimo de Genentech recibió la aprobación de la Administración de Alimentos y Medicamentos de Estados Unidos (FDA) en 2025 como el primer implante continuo de administración de medicamentos oculares que requiere solo recargas dos veces al año, subrayando cómo los dispositivos multifuncionales ahora abordan patologías crónicas con menos intervenciones. Los sistemas de atención médica en países de altos ingresos están pivotando hacia el manejo proactivo, favoreciendo implantes de larga duración que reducen la rehospitalización.

Preferencia Creciente por Cirugías Mínimamente Invasivas

Los centros de cirugía ambulatoria realizaron 44 millones de procedimientos en 2024 y continuarán expandiéndose ya que los pagadores reembolsan reemplazos de articulaciones ambulatorios. Los fabricantes de implantes responden creando dispositivos optimizados para ventanas operativas más cortas y protocolos de alta el mismo día, aumentando el mercado de bio-implantes direccionable mucho más allá de los quirófanos hospitalarios tradicionales.

Población Envejeciente Acelerando Volúmenes de Reemplazo de Articulaciones

La cohorte global de 65+ años está en camino de duplicarse para 2050, y los receptores más jóvenes ahora esperan que los implantes sobrevivan más de 30 años. Empresas como Zimmer Biomet están invirtiendo en superficies resistentes al desgaste que limitan la osteolisis y extienden la vida funcional. Los diseños específicos para pacientes que mapean variaciones anatómicas matizadas están ganando tracción ya que la longevidad y el ajuste se convierten en criterios centrales de compra.

Aumento en Implantes Específicos para Pacientes Impresos en 3D

Los reguladores han autorizado la prótesis total del astrágalo de restor3d, ilustrando un camino claro para dispositivos fabricados aditivamente y adaptados al paciente. Los hospitales están instalando impresoras en el punto de atención para acortar los tiempos de entrega y controlar el inventario, un cambio que amplía el acceso y reduce el desperdicio. Las estructuras de celosía que promueven el crecimiento óseo mejoran aún más la fijación a largo plazo.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Vías de reembolso desfavorables / fragmentadas | -1.2% | Mundial, con mayor arrastre en mercados emergentes | Largo plazo (≥ 4 años) |

| Alto costo inicial de implantes avanzados | -0.8% | Global, más agudo en regiones sensibles al precio | Mediano plazo (2-4 años) |

| Vulnerabilidad de la cadena de suministro para biomateriales especializados | -0.6% | Global | Mediano plazo (2-4 años) |

| Escrutinio ESG y de impacto del ciclo de vida retrasando aprobaciones | -0.5% | Global, más afectado en regiones desarrolladas | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Alto Costo Inicial de Implantes Avanzados

Los dispositivos premium basados en sensores siguen siendo costosos, haciendo que los pagadores duden en regiones donde los presupuestos de capital están limitados. Los proveedores están desarrollando carteras escalonadas para que los sistemas de salud puedan hacer coincidir la funcionalidad con la realidad económica sin detener la innovación.

Vías de Reembolso Desfavorables / Fragmentadas

Los reguladores a menudo aprueban la tecnología años antes de que los horarios de reembolso se adapten. La guía borrador de Medicare de 2025 sobre puntos finales clínicos para la osteoartritis de rodilla refleja intentos continuos de alinear estándares de evidencia, sin embargo, la inconsistencia global aún retrasa la comercialización.

Análisis de Segmentos

Por Tipo de Bio-implantes: La Innovación Cardiovascular Impulsa el Crecimiento

Los dispositivos ortopédicos representaron el bloque de ingresos individual más grande en 2024, contribuyendo con el 28.12% de la participación del mercado de bio-implantes. Los implantes cardiovasculares, sin embargo, entregan el mayor impulso con una TCAC del 8.54%, impulsados por válvulas transcatéter y sensores hemodinámicos implantables. El segmento se beneficia de designaciones de dispositivos innovadores de la FDA como el corazón artificial total de BiVACOR que se dirige a la insuficiencia en etapa terminal. En el horizonte de pronóstico, los marcapasos inteligentes integrados con telemetría remota ampliarán aún más la huella cardiovascular dentro del mercado de bio-implantes.

La innovación ortopédica se mantiene robusta a través de la orientación robótica y la tribología mejorada que extiende la vida del cojinete. Los neuroestimuladores aprovechan algoritmos adaptativos para recalibrar en respuesta a la retroalimentación del paciente, mientras que los implantes cocleares avanzan hacia factores de forma completamente implantables; se proyecta que la categoría alcance USD 940.1 millones para 2030. Las plataformas oftálmicas como Susvimo remodelan las expectativas de frecuencia de tratamiento, reforzando la demanda constante en todas las líneas de implantes.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Material: La Innovación Compuesta Desafía el Dominio del Metal

Los metales y aleaciones representaron el 44.34% de los ingresos de 2024 gracias a la relación resistencia-peso inigualable del titanio, pero los compuestos crecerán más rápido al 8.43% ya que las variantes de poliéter-éter-cetona (PEEK) y ácido poliláctico (PLA) mitigan el blindaje de tensión. Las cerámicas dopadas with iones de plata antimicrobiana disminuyen el riesgo de infección, y las matrices de vidrio bioactivo fomentan la osteogénesis sin cascada inflamatoria. Las construcciones de gradiente que cambian de núcleos rígidos a zonas externas compatibles imitan el tejido natural y amplían las indicaciones para la reparación de tejidos blandos.

Por Origen: Dominio Sintético con Aceleración de Xenoinjertos

Las construcciones sintéticas mantuvieron un liderazgo de ingresos del 42.34% en 2024, valoradas por la consistencia y suministro ilimitado. Los xenoinjertos registran el avance más rápido con una TCAC del 8.61% ya que los protocolos de decelularización eliminan las proteínas inmunogénicas pero conservan señales osteoinductivas; el polvo de xenoinjerto derivado de dentina ahora apoya la reconstrucción maxilofacial. Los aloinjertos siguen siendo esenciales en la fusión espinal compleja donde el volumen de recolección de autoinjerto es limitado. Los cirujanos cada vez más despliegan enfoques de injerto híbrido que emparejan portadores de aloinjerto con rellenos de xenoinjerto bioactivos, mejorando la estabilidad volumétrica.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Las Clínicas Especializadas Emergen como Líderes de Crecimiento

Los hospitales retuvieron el 54.34% de las ventas de 2024 ya que los casos cardíacos y neurológicos complejos aún requieren entornos intensivos. El canal de clínicas especializadas, sin embargo, se está expandiendo a una TCAC del 8.55%, impulsado por la aprobación del pagador para artroplastia ambulatoria de hombro y rodilla. Becker's ASC Review señala que la robótica y la navegación ahora migran a teatros ambulatorios, permitiendo alta el mismo día sin comprometer los resultados. Los centros de implantes enfocados que agrupan servicios quirúrgicos y de rehabilitación entregan vías predecibles atractivas para compradores basados en valor.

Análisis Geográfico

América del Norte mantuvo el 48.67% de los ingresos globales en 2024 ya que la paridad de reembolso y los ecosistemas avanzados de I+D aceleran la adopción de neuroestimuladores de bucle cerrado como la plataforma BrainSense de Medtronic, autorizada por la FDA en 2025[1]Medtronic, "FDA Clears BrainSense Adaptive DBS," medtronic.com. Los flujos de pacientes transfronterizos desde Canadá y México apoyan aún más el crecimiento de procedimientos mientras que las mezclas diversificadas de pagadores estabilizan la realización de precios.

Asia-Pacífico es el mercado de bio-implantes que se mueve más rápido con una TCAC del 8.45%. China apoya la fabricación doméstica, India alinea su código regulatorio con estándares internacionales, y la sociedad súper envejecida de Japón prioriza dispositivos articulares y cardíacos. La infraestructura de salud digital en Corea del Sur acelera la adopción de monitoreo remoto, y los centros de investigación australianos albergan ensayos fundamentales que reducen el riesgo de lanzamientos regionales[2]Perspectives in Clinical Research, "Indian Medical Device Regulations," picronline.org.

Europa lucha con cuellos de botella de certificación del Reglamento de Dispositivos Médicos (MDR)-solo 43 organismos notificados supervisan medio millón de dispositivos-ralentizando la entrada al mercado. Las extensiones de transición hasta 2027 otorgan alivio limitado, sin embargo, las empresas aún deben cumplir con requisitos ambientales estrictos incorporados en nuevos criterios de adquisición. Los hospitales con mentalidad de sostenibilidad solicitan cada vez más análisis de ciclo de vida y empaques reciclables como parte de las ofertas de licitación.

Panorama Competitivo

El mercado de bio-implantes está moderadamente consolidado. La cartera DePuy Synthes de Johnson & Johnson cubre ortopedia, trauma y medicina deportiva, entregando una participación estimada de ingresos del 13% en 2024. Medtronic agrega 4.86% con liderazgo en cardiovascular y neuromodulación. Las adquisiciones estratégicas ilustran un empuje hacia ofertas musculoesqueléticas de línea completa, ejemplificado por Enovis cerrando una compra de EUR 800 millones de LimaCorporate para acceder a implantes de hombro específicos para pacientes[3]Enovis Corporation, "Completion of LimaCorporate Acquisition," enovis.com. La adquisición de USD 250 millones de Nevro por parte de Globus Medical extiende su huella espinal hacia la neuromodulación del dolor.

La diferenciación digital está aumentando. Los principales proveedores incorporan software de planificación impulsado por IA que se empareja con hardware cargado de sensores, creando ecosistemas de datos difíciles de igualar para rivales más pequeños. Las asociaciones academia-industria están acelerando la creación de propiedad intelectual en neuroestimuladores adaptativos, y los spin-outs universitarios suministran algoritmos especializados que optimizan el control de bucle cerrado. Las posiciones de sostenibilidad componen la ventaja competitiva ya que los hospitales agregan métricas ambientales a los cuadros de mando.

Líderes de la Industria de Bio-implantes

-

ZimmerBiomet

-

Smith & Nephew Plc

-

Edwards

-

BioTronik Plc

-

aap Implantate AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Genentech aseguró la aprobación de la FDA para el implante ocular rellenable Susvimo (ranibizumab) para retinopatía diabética, reduciendo la frecuencia de inyección de mensual a dos veces al año.

- Abril 2025: El implante Minder EEG de Epiminder recibió autorización De Novo como el primer monitor implantable continuo para epilepsia resistente a medicamentos, con lanzamiento en EE.UU. programado para finales de 2025.

- Marzo 2025: Vivani Medical anunció planes para escindir Cortigent, su unidad de neuroestimulación para ceguera y parálisis, creando dos entidades enfocadas para desbloquear valor para los accionistas.

- Febrero 2025: Medtronic obtuvo la aprobación de la FDA para el sistema de estimulación cerebral profunda adaptativa BrainSense, marcando el mayor lanzamiento comercial de tecnología de neuromodulación de bucle cerrado.

Alcance del Informe Global del Mercado de Bio-implantes

Según el alcance del informe, un bio-implante es una prótesis que se utiliza para normalizar las funciones fisiológicas. Está hecho de materiales biosintéticos, como colágeno, y productos de ingeniería de tejidos, como piel y tejidos artificiales. Algunos de los bio-implantes también están hechos de polímeros o biopolímeros. El Mercado de Bio-implantes está segmentado por Tipo de Bio-implantes (Implantes Cardiovasculares, Implantes Espinales, Implantes Ortopédicos, Implantes Dentales, Implantes Oftálmicos, y Otros Implantes), Material (Biomaterial Metal y Aleaciones, Polímeros, y Otros Materiales), y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe de mercado también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes en las principales regiones a nivel global. El informe ofrece el valor (en millones de USD) para los segmentos anteriores.

| Implantes Cardiovasculares |

| Implantes Ortopédicos |

| Implantes Espinales |

| Implantes Dentales |

| Implantes Oftálmicos |

| Implantes Neurológicos y Cocleares |

| Otros Implantes |

| Metales y Aleaciones |

| Polímeros |

| Cerámicas y Vidrio Bioactivo |

| Biomateriales Compuestos e Híbridos |

| Otros Materiales |

| Autoinjerto |

| Aloinjerto |

| Xenoinjerto |

| Sintético / Protésico |

| Hospitales |

| Centros de Cirugía Ambulatoria |

| Clínicas Especializadas |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Bio-implantes | Implantes Cardiovasculares | |

| Implantes Ortopédicos | ||

| Implantes Espinales | ||

| Implantes Dentales | ||

| Implantes Oftálmicos | ||

| Implantes Neurológicos y Cocleares | ||

| Otros Implantes | ||

| Por Material | Metales y Aleaciones | |

| Polímeros | ||

| Cerámicas y Vidrio Bioactivo | ||

| Biomateriales Compuestos e Híbridos | ||

| Otros Materiales | ||

| Por Origen | Autoinjerto | |

| Aloinjerto | ||

| Xenoinjerto | ||

| Sintético / Protésico | ||

| Por Usuario Final | Hospitales | |

| Centros de Cirugía Ambulatoria | ||

| Clínicas Especializadas | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de bio-implantes y qué tan rápido está creciendo?

El mercado de bio-implantes está valorado en USD 152.58 mil millones en 2025 y se proyecta que ascienda a USD 222.19 mil millones para 2030, registrando una TCAC del 7.81%.

¿Qué categoría de implantes se está expandiendo más rápidamente?

Los implantes cardiovasculares muestran el impulso más fuerte, avanzando a una TCAC del 8.54% hasta 2030 respaldados por válvulas transcatéter y sensores de monitoreo remoto.

¿Por qué las clínicas especializadas están ganando participación de los hospitales?

La aprobación del pagador para artroplastia ambulatoria de articulaciones y hombros, junto con la robótica migrando a entornos ambulatorios, está impulsando una TCAC del 8.55% para las clínicas especializadas.

¿Qué regiones ofrecen el mayor potencial de crecimiento?

Asia-Pacífico lidera el crecimiento con una TCAC del 8.45% hasta 2030, impulsada por inversiones sanitarias a gran escala y vías regulatorias simplificadas.

¿Cómo están cambiando los modelos de negocio los implantes habilitados con sensores inteligentes?

Los dispositivos que transmiten datos fisiológicos continuos habilitan servicios de monitoreo basados en suscripción, cambiando los ingresos de las ventas de hardware únicas hacia ingresos de servicio recurrentes.

¿Cuál es el principal obstáculo regulatorio en Europa?

Los cuellos de botella de certificación del Reglamento de Dispositivos Médicos (MDR), causados por solo 43 organismos notificados manejando aproximadamente 500,000 dispositivos, están retrasando los lanzamientos de productos y amortiguando el crecimiento regional.

Última actualización de la página el: