Tamaño y Participación del Mercado de Agentes Fortificantes de Alimentos

Análisis del Mercado de Agentes Fortificantes de Alimentos por Mordor Intelligence

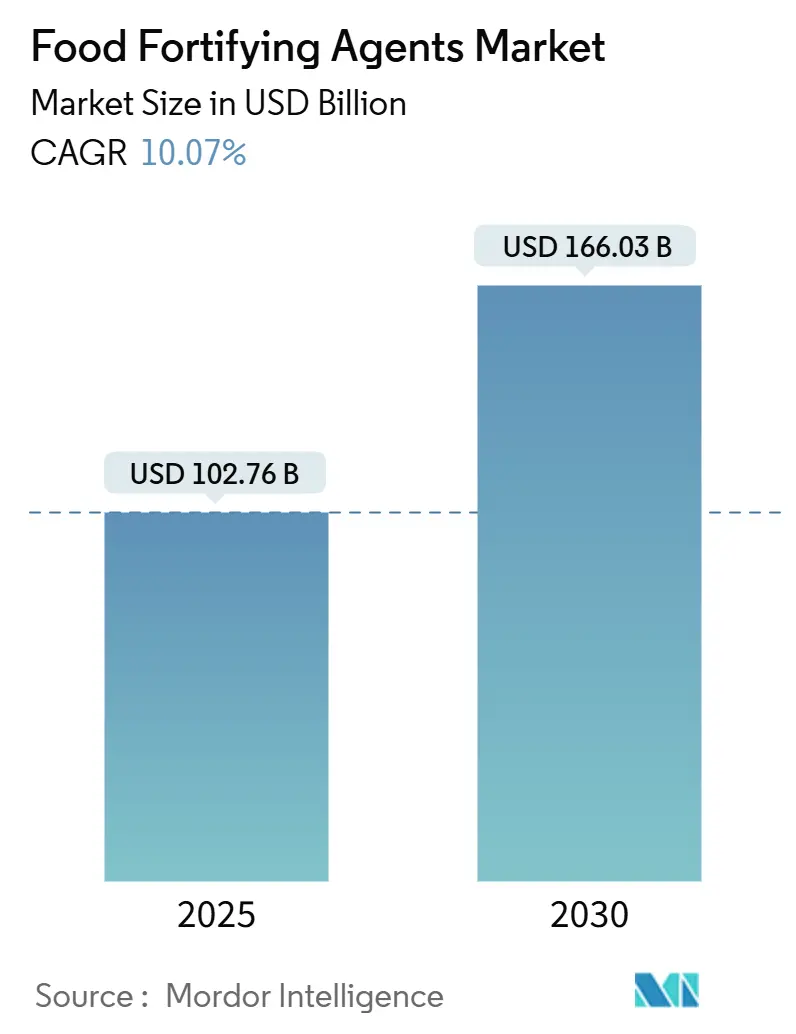

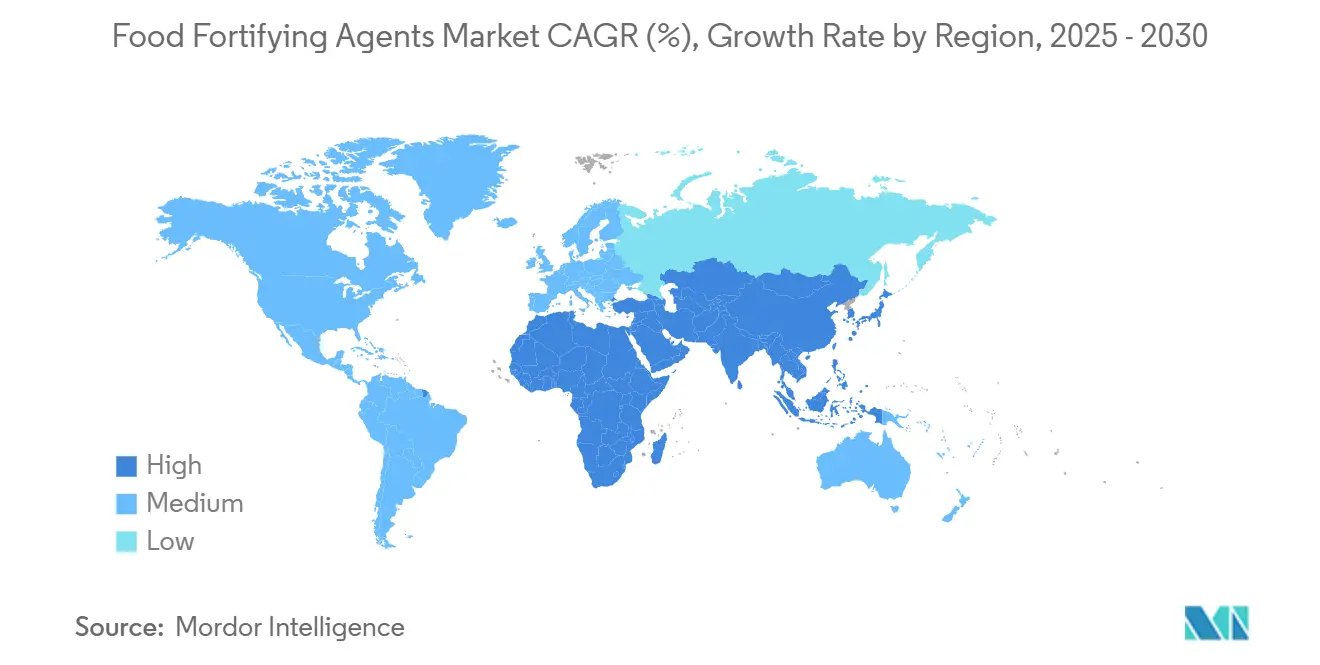

Se proyecta que el tamaño del mercado de agentes fortificantes de alimentos crecerá de USD 102,76 mil millones en 2025 a USD 166,03 mil millones en 2030, registrando una TCAC del 10,07% durante el período de pronóstico (2025-2030). El crecimiento del mercado está impulsado por las crecientes deficiencias de micronutrientes a nivel mundial, especialmente en regiones en desarrollo con brechas nutricionales persistentes. Las regulaciones de fortificación obligatoria en varios países y la creciente demanda del consumidor por alimentos funcionales nutricionalmente mejorados respaldan la expansión del mercado. La consolidación de los fabricantes de ingredientes ha mejorado la eficiencia operacional y reducido los costos de producción. Los avances en fermentación de precisión y tecnologías de microencapsulación han mejorado la estabilidad y biodisponibilidad de nutrientes en productos fortificados. En enero de 2025, la FDA propuso regulaciones de etiquetado frontal del envase que están moldeando las estrategias de desarrollo de productos y procesos de fortificación. La dinámica del mercado difiere por región, con la demanda norteamericana impulsada por consumidores conscientes de la salud, mientras que Asia-Pacífico experimenta un rápido crecimiento a través de programas gubernamentales de fortificación de alimentos que abordan las deficiencias nutricionales.

Conclusiones Clave del Reporte

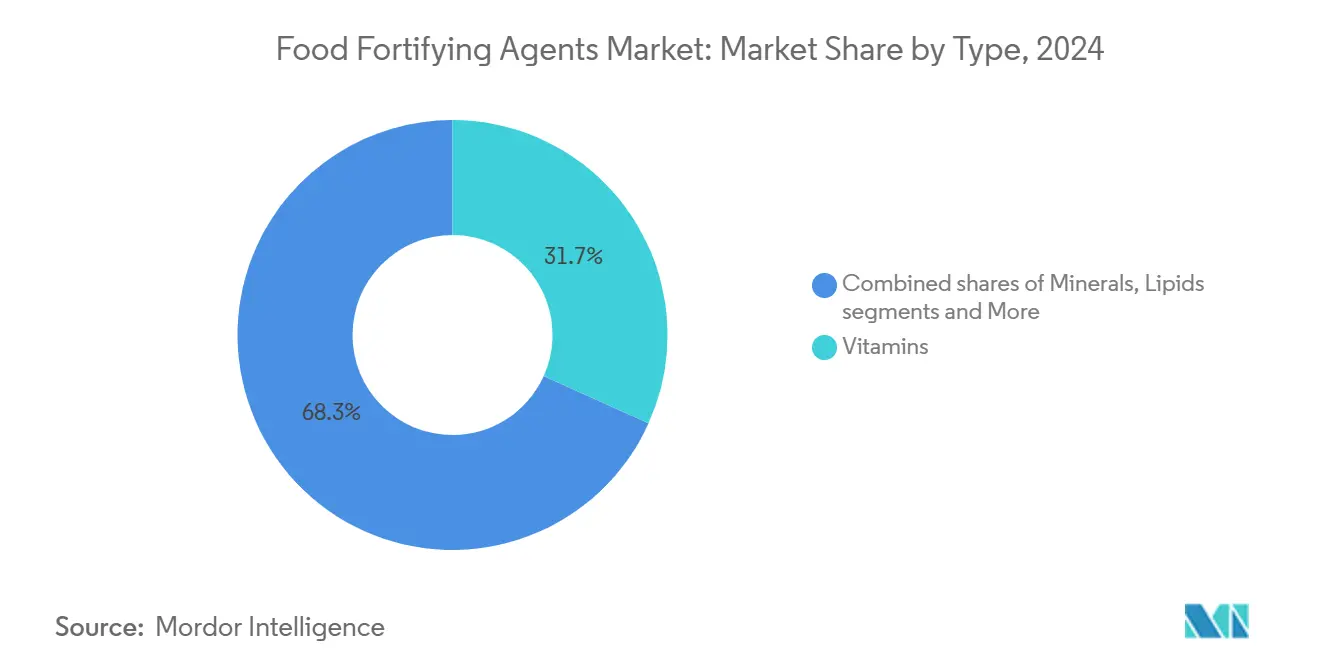

- Por tipo, las vitaminas lideraron con el 31,74% de participación en ingresos en 2024, mientras que los prebióticos y probióticos avanzan a una TCAC del 12,45% hasta 2030.

- Por aplicación, los lácteos y productos lácteos capturaron el 30,42% de la participación del mercado de agentes fortificantes de alimentos en 2024; las bebidas registraron la expansión más rápida con una TCAC del 13,06% hasta 2030.

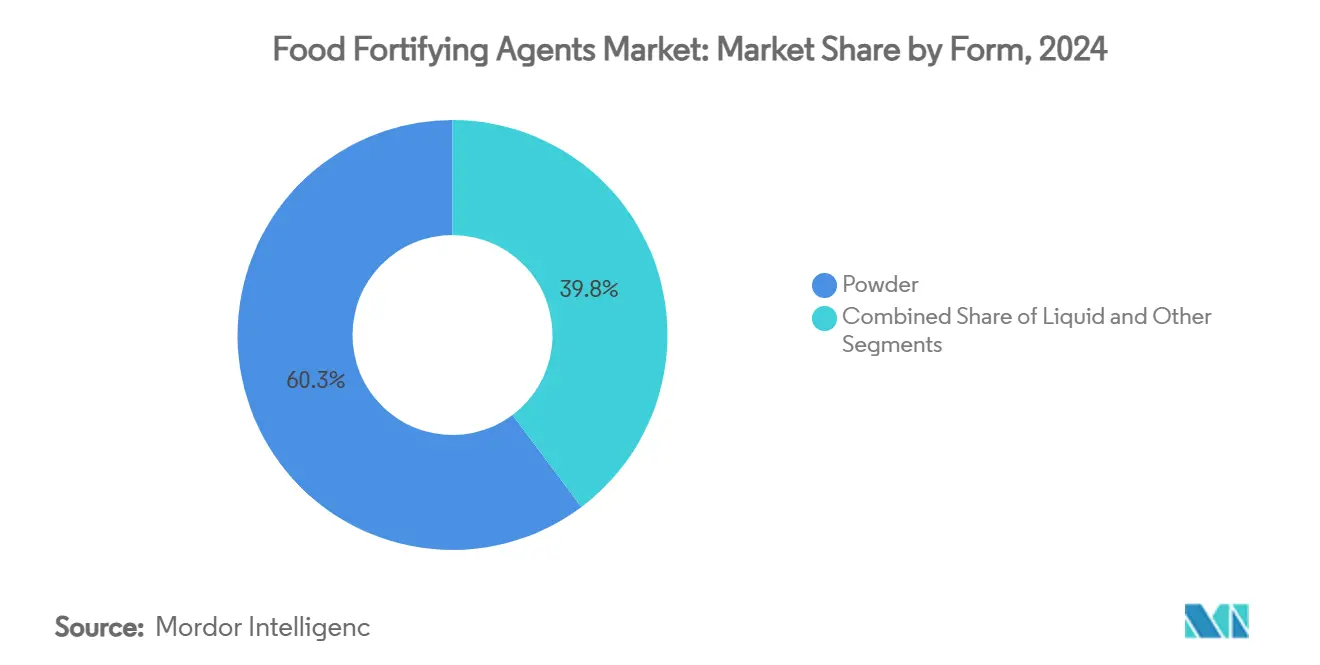

- Por forma, las formulaciones en polvo comandaron el 60,25% del tamaño del mercado de agentes fortificantes de alimentos de 2024, mientras que los formatos líquidos crecieron a una TCAC del 12,66% por biodisponibilidad superior.

- Por geografía, América del Norte mantuvo el 32,89% de los ingresos de 2024; Asia-Pacífico está destinado a crecer más rápido con una TCAC del 12,34% hasta 2030.

Tendencias e Insights del Mercado Global de Agentes Fortificantes de Alimentos

Análisis de Impacto de Impulsores

| IMPULSOR | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Creciente prevalencia de deficiencias de micronutrientes | +2.8% | Global, con mayor impacto en Asia-Pacífico y África Subsahariana | Largo plazo (≥ 4 años) |

| Expansión de regulaciones de fortificación obligatoria | +2.1% | Global, con adopción temprana en América del Norte y Europa, expandiéndose a Asia-Pacífico | Mediano plazo (2-4 años) |

| Creciente demanda del consumidor por alimentos funcionales y fortificados | +1.9% | América del Norte y Europa como núcleo, expansión hacia centros urbanos de Asia-Pacífico | Mediano plazo (2-4 años) |

| Creciente necesidad de alimentos fortificados en programas de nutrición infantil y materna | +1.6% | Asia-Pacífico, África Subsahariana, América Latina | Largo plazo (≥ 4 años) |

| Aumento de la fortificación de alimentos básicos en economías en desarrollo | +1.4% | Asia-Pacífico, África Subsahariana, con enfoque en India, China, Nigeria | Largo plazo (≥ 4 años) |

| Avances en tecnologías de fortificación | +1.2% | Global, con centros de investigación y desarrollo en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Creciente prevalencia de deficiencias de micronutrientes

La crisis global de deficiencia de micronutrientes continúa creciendo, con poblaciones mundiales experimentando una ingesta inadecuada de nutrientes esenciales. Las deficiencias de hierro, vitamina A y yodo son las más prevalentes, afectando particularmente a niños y mujeres embarazadas, con países de ingresos bajos y medios enfrentando la mayor carga. Según la Organización Mundial de la Salud, el 30,7% de las mujeres de 15-49 años sufrieron de anemia en 2023, destacando la necesidad persistente de programas de fortificación.[1]World Health Organization, "WHO Global Anaemia estimates, 2025 Edition", who.int El impacto económico de estas deficiencias, incluyendo productividad reducida y mayores costos de atención médica, ha llevado a los gobiernos a implementar fortificación a gran escala como una intervención de salud costo-efectiva. Como los alimentos básicos sirven como el vehículo principal de entrega de nutrientes para poblaciones vulnerables, los proveedores de ingredientes que cumplan con estándares de adquisiciones del sector público pueden asegurar volúmenes sustanciales de contratos. La carga económica significativa de las deficiencias de micronutrientes en países en desarrollo ha hecho de la fortificación de alimentos una iniciativa prioritaria de salud pública.

Expansión de regulaciones de fortificación obligatoria

Muchos países han implementado programas de fortificación obligatoria para abordar deficiencias nutricionales generalizadas. Estas iniciativas, particularmente en regiones en desarrollo, requieren que los fabricantes de alimentos incorporen agentes fortificantes en alimentos básicos, aumentando la demanda de productos fortificados en varios segmentos demográficos. En marzo de 2025, Tanzania introdujo regulaciones integrales que obligan a todos los molineros de harina a fortificar sus productos con vitaminas y minerales esenciales para diciembre de 2025. El Ministerio de Salud, apoyado por socios como Sanku, lanzó esta iniciativa para mejorar el acceso nutricional y combatir la malnutrición en poblaciones vulnerables. De manera similar, Mauricio promulgó legislación obligatoria de fortificación de harina de trigo en 2023 para abordar deficiencias de micronutrientes, particularmente anemia por deficiencia de hierro, que afecta a una porción significativa de su población. Esta legislación resultó de una colaboración extensa entre el Gobierno de Mauricio, FFI, la Organización de las Naciones Unidas para la Alimentación y la Agricultura (FAO), y la Comunidad de Desarrollo de África Austral (SADC).[2]Food Fortification Initiative, "Mauritius Mandates Wheat Flour Fortification to Combat Micronutrient Deficiencies", ffinetwork.org Estos requisitos de fortificación obligatoria están impulsando el crecimiento sustancial de agentes fortificantes de alimentos en el mercado global.

Creciente demanda del consumidor por alimentos funcionales y fortificados

La creciente comprensión del consumidor sobre el papel de la dieta en mantener la salud impulsa el crecimiento en la categoría de alimentos fortificados. Este cambio se alinea con la tendencia más amplia hacia la atención médica preventiva a través de la nutrición. Según la Encuesta de Alimentos y Salud IFIC 2024, la conciencia sobre el consumo de proteínas entre los consumidores estadounidenses ha aumentado constantemente del 59% en 2022 al 67% en 2023, alcanzando el 71% en 2024.[3]The International Food Information Council, "2024 IFIC Food & Health Survey", ific.orgAdemás, los productos fortificados de origen vegetal continúan ganando participación de mercado entre consumidores flexitarianos, mientras que las afirmaciones de etiqueta limpia fortalecen la confianza del consumidor en los agentes fortificantes de alimentos. El mercado demuestra innovación significativa en bebidas funcionales que contienen vitaminas, minerales e ingredientes para la salud intestinal, ofreciendo soluciones nutricionales convenientes para consumidores urbanos. Las bebidas sustitutos de comida con perfiles integrales de vitaminas y minerales abordan estilos de vida ocupados y necesidades nutricionales. La disposición del consumidor a pagar precios premium por productos fortificados, especialmente aquellos con afirmaciones de salud probadas y aprovisionamiento transparente de ingredientes, indica una clara tendencia de premiumización. Las tecnologías de entrega avanzadas, incluyendo encapsulación liposomal, mejoran la absorción de nutrientes y respaldan puntos de precio más altos.

Creciente necesidad de alimentos fortificados en programas de nutrición infantil y materna

Los programas gubernamentales de alimentación están expandiendo el uso de alimentos básicos enriquecidos con nutrientes para abordar la malnutrición en la primera infancia. A través de intervenciones dirigidas y estrategias nutricionales integrales, estos programas buscan mejorar los resultados de salud en poblaciones vulnerables. La Misión Poshan 2.0, un programa insignia del Gobierno de India, aborda los desafíos de malnutrición y promueve la mejora de la salud, bienestar e inmunidad a través del compromiso comunitario, alcance, cambio de comportamiento y abogacía. El esquema se enfoca en nutrición materna, normas de alimentación infantil y de niños pequeños, tratamiento de Malnutrición Aguda Severa (MAS)/Malnutrición Aguda Moderada (MAM), y anemia. Implementa un enfoque multifacético, incorporando modificaciones dietéticas y educación nutricional junto con esfuerzos de fortificación.[4]Ministry of Health and Family Welfare, "Details of Anemia Mukt Bharat", pib.gov.in Estos contratos incluyen métricas de rendimiento y protocolos de aseguramiento de calidad para mantener estándares consistentes de fortificación. Además, en mayo de 2023, los delegados en la Septuagésima Sexta Asamblea Mundial de la Salud adoptaron una resolución para acelerar esfuerzos para prevenir deficiencias de micronutrientes a través de fortificación de alimentos segura y efectiva.[5]World Health Organization, "New WHA resolution to accelerate efforts on food micronutrient fortification", who.int La resolución insta a los Estados Miembros a tomar decisiones sobre fortificación de alimentos con micronutrientes y suplementación mientras consideran formas de fortalecer mecanismos de financiamiento y monitoreo.

Análisis de Impacto de Limitaciones

| LIMITACIÓN | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Altos costos de ingredientes y procesos de fortificación | -1.8% | Global, con mayor impacto en mercados en desarrollo sensibles al precio | Corto plazo (≤ 2 años) |

| Baja conciencia de alimentos fortificados en áreas rurales y desatendidas | -1.2% | Áreas rurales en Asia-Pacífico, África Subsahariana, América Latina | Mediano plazo (2-4 años) |

| Falta de equipo especializado y fuerza laboral calificada | -0.9% | Economías en desarrollo, particularmente fabricantes de pequeña escala | Mediano plazo (2-4 años) |

| Calidad inconsistente y estandarización entre proveedores de ingredientes | -0.7% | Global, con concentración en mercados proveedores emergentes | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Altos costos de ingredientes y procesos de fortificación

Las disrupciones de cadena de suministro y restricciones de producción están causando aumentos significativos de costos en todas las categorías de vitaminas, con vitamina A y carotenoides enfrentando presiones severas de precios debido a incidentes en instalaciones de producción. Un incendio en la planta de BASF en Ludwigshafen, Alemania, a finales de julio de 2024, resultó en una declaración de fuerza mayor para productos específicos de vitaminas e ingredientes aromáticos. El incidente, que ocurrió en una instalación que manufactura vitamina A, vitamina E, precursores de carotenoides e ingredientes aromáticos, llevó a un cierre de producción y disrupciones de suministro. BASF estimó que la producción de vitaminas A y E, y carotenoides no se reanudará hasta principios de 2025, creando posibles escaseces en la cadena de suministro global de vitaminas. Los fabricantes pequeños de alimentos enfrentan presión financiera de los requisitos de capital para equipos de mezclado, dosificación y control de calidad, que a menudo requiere inversión inicial sustancial y costos de mantenimiento continuos.

Baja conciencia de alimentos fortificados en áreas rurales y desatendidas

La educación limitada del consumidor y los hábitos dietéticos tradicionales restringen el alcance de programas voluntarios en mercados rurales. Los altos costos logísticos de desafíos de distribución, incluyendo infraestructura vial deficiente, instalaciones de almacenamiento inadecuadas y redes de transporte poco confiables, desalientan la entrada al mercado, incluso con apoyo regulatorio. Aunque los trabajadores de salud y agentes de extensión son esenciales para el compromiso comunitario, las brechas en su entrenamiento, recursos y despliegue permanecen generalizadas en regiones rurales. Los canales de mercadeo tradicionales son menos efectivos en áreas con acceso limitado a medios, requiriendo alcance directo a través de ferias de pueblo, demostraciones escolares, campañas puerta a puerta y reuniones comunitarias. El éxito en estos mercados depende de estrategias de comunicación culturalmente apropiadas, compromiso integral de partes interesadas e inversiones conjuntas sustanciales en desarrollo de infraestructura de cadena de suministro rural.

Análisis de Segmentos

Por Tipo: Las Vitaminas Lideran Mientras los Probióticos Impulsan la Innovación

Las vitaminas mantuvieron la posición dominante en el mercado con una participación del 31,74% en 2024, impulsadas por marcos regulatorios establecidos y soluciones de premix económicas. Se espera que el segmento de vitaminas crezca consistentemente, respaldado por requisitos de fortificación obligatoria para harina, arroz y aceite. Los prebióticos y probióticos están experimentando un crecimiento rápido con una TCAC del 12,45%, respaldados por investigación que demuestra la relación entre el equilibrio del microbioma intestinal, función inmune y salud metabólica. Los fabricantes están implementando tecnología de microencapsulación para lograr viabilidad del 85-86% bajo condiciones térmicas y ácidas, mejorando la estabilidad en bebidas con vida útil estable. El segmento de proteínas y aminoácidos se beneficia del crecimiento en nutrición deportiva, mientras que los lípidos omega-3 contribuyen beneficios cardiovasculares a productos alimenticios convencionales. Los minerales, particularmente hierro y zinc, permanecen cruciales para programas de salud pública dirigidos a anemia y deficiencia de crecimiento.

El mercado demuestra innovación continua en sistemas de entrega. Los carbohidratos están ganando interés renovado a través de adiciones de fibra prebiótica, respondiendo al creciente interés del consumidor en salud digestiva. La categoría "otros" incluye compuestos emergentes como polifenoles y proteínas de origen vegetal, creando oportunidades para fabricantes especializados. Se espera que la anticipada simplificación del registro de cepas probióticas y procesos de aprobación de postbióticos transforme la competencia del mercado y aumenten los requisitos de formulación en la industria de agentes fortificantes de alimentos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del reporte

Por Aplicación: Dominio Lácteo Desafiado por Innovación en Bebidas

Los lácteos y productos lácteos mantienen el 30,42% de la participación del mercado en 2024, impulsados por protocolos de fortificación establecidos para vitaminas A y D. Este segmento mantiene su posición a través del consumo doméstico generalizado y programas gubernamentales de leche escolar respaldados. Se proyecta que la categoría de bebidas crezca a una TCAC del 13,06% (2025-2030), impulsada por productos listos para beber que incorporan perfiles integrales de micronutrientes, electrolitos y cultivos vivos. Se espera que el mercado de agentes fortificantes de alimentos en bebidas supere las categorías tradicionales debido a la creciente preferencia del consumidor por conveniencia y nutrición portátil.

El mercado ve avances tecnológicos como vitamina C liposomal en bebidas isotónicas para absorción mejorada, mientras que los sustitutos de comida de origen vegetal combinan proteína, omega-3 y fibras prebióticas. La fortificación obligatoria de harina sostiene la demanda de productos de panadería, aunque la creciente preferencia del consumidor por productos de etiqueta limpia impulsa el interés hacia granos mínimamente procesados. El segmento de nutrición infantil mantiene estándares regulatorios estrictos, requiriendo que los proveedores usen ingredientes de alta pureza, grado farmacéutico. La expansión de la fortificación hacia alternativas de carne, barras de bocadillos y comidas listas para comer indica crecimiento más allá de productos tradicionales, creando oportunidades para fabricantes para desarrollar ofertas premium.

Por Forma: Estabilidad del Polvo Versus Biodisponibilidad Líquida

Los formatos en polvo representaron el 60,25% de los ingresos del mercado de agentes fortificantes de alimentos en 2024. Esta dominancia surge de su estabilidad térmica, vida útil extendida y compatibilidad con líneas de procesamiento de mezcla seca. Las pruebas de aseguramiento de calidad, incluyendo pérdida por secado y protocolos de envejecimiento acelerado, confirman que los polvos de vitaminas y minerales mantienen su potencia bajo condiciones ambientales, haciéndolos adecuados para distribución masiva.

El segmento de formato líquido está creciendo a una TCAC del 12,66%, impulsado por la creciente demanda de bebidas fortificadas y shots. Las formulaciones líquidas, incluyendo suspensiones, emulsiones y tecnologías de nano-dispersión, demuestran absorción de nutrientes mejorada y mayor biodisponibilidad comparado con formatos en polvo. En junio de 2024, Singapur estableció un centro de fermentación de precisión de USD 14,8 millones, señalando un fuerte compromiso institucional con la producción microbiana de líquidos ricos en vitaminas. El segmento de mercado restante comprende tabletas, gomitas y encapsulados, con tecnologías emergentes como nanopartículas auto-ensamblantes ofreciendo propiedades de liberación controlada. Mientras que los formatos en polvo mantienen su posición de mercado debido a costo-efectividad, resistencia al calor y ventajas de transporte masivo, los beneficios nutricionales y conveniencia de los formatos líquidos continúan remodelando la distribución del mercado de agentes fortificantes de alimentos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del reporte

Análisis Geográfico

América del Norte mantuvo el 32,89% de las ventas globales en 2024, respaldado por la orientación de la FDA sobre adición de nutrientes y requisitos de etiquetado. Estados Unidos mantiene altos volúmenes a través de fortificación de harina, cereales y bebidas, mientras que las regulaciones estandarizadas de Canadá facilitan el comercio de ingredientes. La participación de México en el T-MEC mejora las capacidades de aprovisionamiento regional y proporciona beneficios de escala a procesadores. El crecimiento de la región se enfoca en bebidas personalizadas, formulaciones para salud cerebral y mezclas de fortificación vegana.

Asia-Pacífico muestra una TCAC del 12,34% hasta 2030, respaldado por iniciativas gubernamentales y mayor conciencia de salud entre consumidores de clase media. El programa de fortificación de arroz de India se dirige al 65% de la población con suplementación de vitamina B12, hierro y ácido fólico para abordar la anemia. China desarrolla capacidades biotecnológicas para producción de omega-3 y vitaminas, mientras que el sistema FOSHU de Japón valida aplicaciones probióticas y prebióticas. Corea del Sur utiliza su experiencia en productos lácteos y fermentados en fortificación con bacterias del ácido láctico, como lo demuestra el lanzamiento de productos infantiles basados en FGO de LG H&H en junio de 2025. Los países de ASEAN implementan pautas unificadas de fortificación para fideos y aceites comestibles.

Europa mantiene crecimiento moderado basado en regulaciones claras y preferencia del consumidor por ingredientes naturales y sostenibles. América Latina, Medio Oriente y África muestran crecimiento gradual a través de iniciativas de salud pública y programas de fortificación de alimentos básicos respaldados por ONGs. Estos desarrollos regionales contribuyen a la presencia global del mercado de agentes fortificantes de alimentos con factores de crecimiento regionales distintivos.

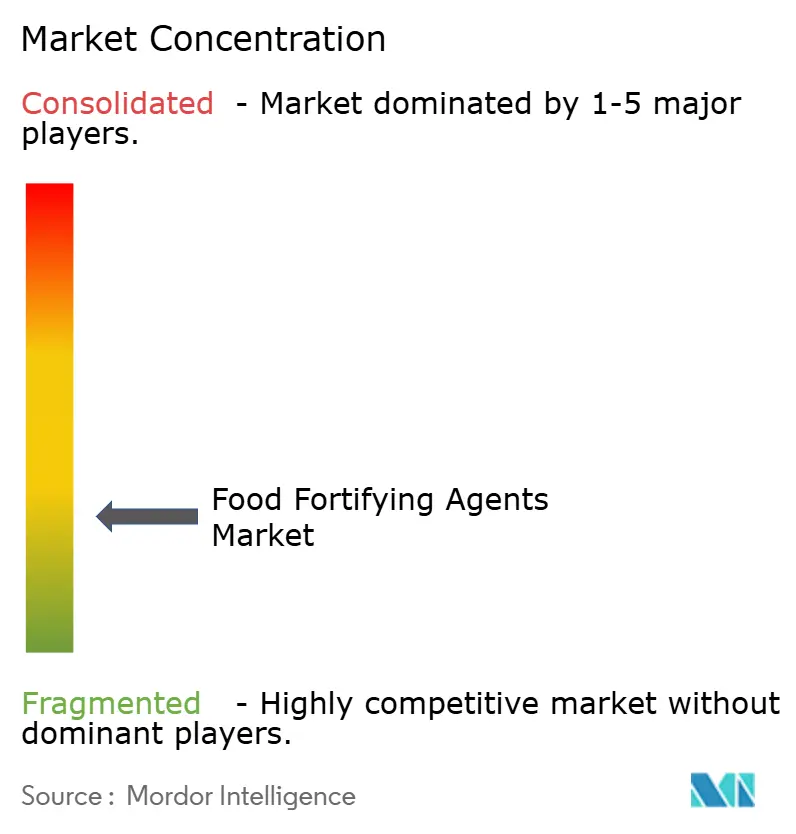

Panorama Competitivo

El mercado de agentes fortificantes de alimentos demuestra una estructura competitiva fragmentada, donde tanto empresas establecidas como nuevos participantes compiten por participación de mercado a través de diferenciación de productos e innovaciones tecnológicas. Las empresas se están enfocando cada vez más en avances tecnológicos, particularmente en microencapsulación, fermentación de precisión y sistemas de entrega para mejorar la biodisponibilidad y estabilidad de nutrientes. Los principales actores en el mercado incluyen BASF SE, DSM-Firmenich AG, Cargill Incorporated, Archer-Daniels-Midland Company y Kerry Group plc.

Los principales actores están implementando estrategias de integración vertical para mantener control de la cadena de suministro y asegurar estándares consistentes de calidad. En contraste, las empresas más pequeñas se concentran en segmentos de nicho, incluyendo fortificación orgánica, nutrientes de origen vegetal y soluciones de nutrición personalizada. El ambiente regulatorio complejo que rodea la fortificación crea barreras de entrada que benefician a empresas establecidas con historiales probados de cumplimiento y conocimiento técnico.

La industria está presenciando un aumento en asociaciones de innovación, como ejemplifica la colaboración expandida de Cargill y ENOUGH en febrero de 2024. Esta asociación busca desarrollar productos alternativos de carne y lácteos nutritivos y sostenibles, con Cargill invirtiendo en la ronda de financiamiento Serie C de ENOUGH y asegurando un acuerdo comercial para utilizar y comercializar su proteína fermentada. La innovación a través de asociaciones, incluyendo colaboraciones universitarias y proyectos de desarrollo proveedor-fabricante, ayuda a las empresas a manejar riesgos y acelerar lanzamientos de productos.

Líderes de la Industria de Agentes Fortificantes de Alimentos

-

BASF SE

-

DSM-Firmenich AG

-

Cargill, Incorporated

-

Archer-Daniels-Midland Company

-

Kerry Group plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Xampla desarrolló una tecnología de microencapsulación de origen vegetal para fortificación con Vitamina D en alimentos y bebidas. La tecnología utiliza proteína de guisante para crear cápsulas microscópicas que protegen la Vitamina D de la degradación durante el procesamiento, almacenamiento y digestión, manteniendo su estabilidad y biodisponibilidad.

- Diciembre 2024: Bühler se unió a Millers for Nutrition, una coalición que ayuda a molineros a fortificar alimentos básicos. La empresa proporciona tecnología, experiencia y entrenamiento para apoyar a clientes en molienda de harina de trigo, maíz, arroz y extrusión con soluciones de fortificación. La coalición asiste a molineros en Bangladesh, Etiopía, India, Indonesia, Kenia, Nigeria, Pakistán y Tanzania en fortificar harinas de trigo y maíz, aceite comestible y arroz.

- Septiembre 2024: dsm-firmenich lanzó vitamina A Palmitato NI seco, una solución estable de etiqueta limpia para abordar la deficiencia de vitamina A a través de fortificación de harina, destacando el enfoque de la industria en mejoras de estabilidad y biodisponibilidad.

- Enero 2024: Evonik Industries introdujo VITAPUR, una nueva gama de vitaminas solubles en agua para fortificación de alimentos y bebidas en la región Asia-Pacífico. El producto busca mejorar el valor nutricional de varios productos alimenticios, abordando la creciente demanda de alimentos fortificados para combatir deficiencias de micronutrientes y mejorar resultados de salud en la región.

Alcance del Reporte Global del Mercado de Agentes Fortificantes de Alimentos

Los agentes fortificantes de alimentos incluyen vitaminas y minerales y, en algunos casos, aminoácidos esenciales y proteínas, que ayudan a impulsar su valor nutricional y beneficiar la salud. El mercado global de agentes fortificantes de alimentos ha sido segmentado por tipos, que incluyen proteínas y aminoácidos, vitaminas, lípidos, prebióticos y probióticos, carbohidratos, minerales y otros. Basado en aplicación, el mercado está segmentado en fórmula infantil, productos lácteos y lácteos, cereales y productos a base de cereales, grasas y aceites, bebidas, suplementos dietéticos y otros, y por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América del Sur, y Medio Oriente y África. El reporte ofrece tamaño de mercado y pronósticos para agentes fortificantes de alimentos en Valor (USD millones) para todos los segmentos mencionados.

| Proteínas y Aminoácidos |

| Vitaminas |

| Lípidos |

| Prebióticos y Probióticos |

| Minerales |

| Carbohidratos |

| Otros |

| Polvo |

| Líquido |

| Otros |

| Productos Lácteos y Lácteos |

| Bebidas |

| Fórmula Infantil y Nutrición Temprana |

| Cereales y Panadería |

| Suplementos Dietéticos |

| Otros |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Reino Unido |

| Alemania | |

| España | |

| Francia | |

| Italia | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Tipo | Proteínas y Aminoácidos | |

| Vitaminas | ||

| Lípidos | ||

| Prebióticos y Probióticos | ||

| Minerales | ||

| Carbohidratos | ||

| Otros | ||

| Por Forma | Polvo | |

| Líquido | ||

| Otros | ||

| Por Aplicación | Productos Lácteos y Lácteos | |

| Bebidas | ||

| Fórmula Infantil y Nutrición Temprana | ||

| Cereales y Panadería | ||

| Suplementos Dietéticos | ||

| Otros | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Reino Unido | |

| Alemania | ||

| España | ||

| Francia | ||

| Italia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Reporte

¿Cuál es el tamaño actual del mercado de agentes fortificantes de alimentos?

El mercado está valorado en USD 102,76 mil millones en 2025 y se proyecta que alcance USD 166,03 mil millones en 2030.

¿Qué tipo de ingrediente tiene la mayor participación?

Las vitaminas lideran con el 31,74% de los ingresos de 2024, impulsadas por la adopción regulatoria de larga data en programas de alimentos básicos.

¿Qué segmento de aplicación se está expandiendo más rápido?

Las bebidas están creciendo a una TCAC del 13,06% hasta 2030 mientras los consumidores buscan nutrición en movimiento en formatos listos para beber.

¿Por qué es Asia-Pacífico la región de crecimiento más rápido?

Mandatos de gran escala como la fortificación de arroz de India y la creciente conciencia de salud de la clase media están empujando a Asia-Pacífico a una TCAC del 12,34%.

Última actualización de la página el: