Tamaño y Participación del Mercado de Gestión de Patrimonio de Europa

Análisis del Mercado de Gestión de Patrimonio de Europa por Mordor Intelligence

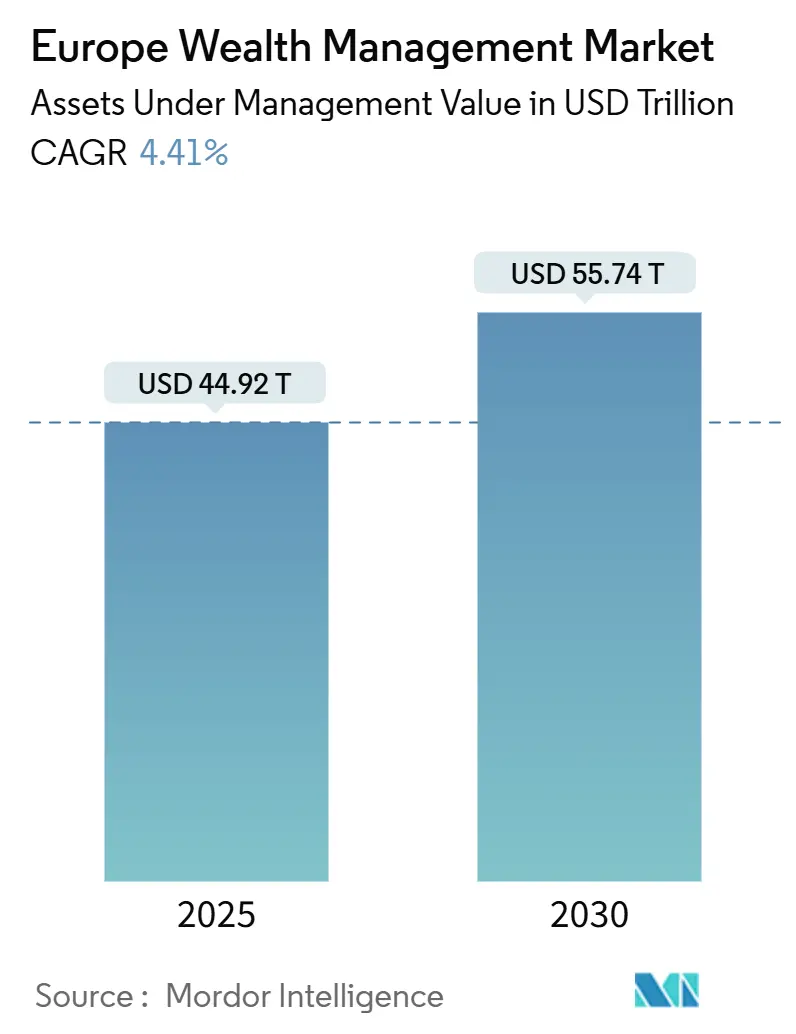

El mercado de gestión de patrimonio de Europa mantiene actualmente un valor de USD 44,92 billones en 2025 y se prevé que alcance USD 55,74 billones en 2030, avanzando a una TCAC del 4,41%. Esta trayectoria de crecimiento posiciona al mercado de gestión de patrimonio europeo como la columna vertebral financiera del impulso continental hacia una Unión de Mercados de Capitales más profunda, con gestores de patrimonio funcionando cada vez más como canales que redirigen los ahorros de los hogares hacia instrumentos de mercados de capitales a largo plazo [1]Banco Central Europeo, "Informe del Sector de Hogares," ecb.europa.eu. La fuerte demanda de carteras alineadas con ESG, cambios acelerados hacia modelos de asesoría habilitados por tecnología y el despliegue completo del marco de Mercados en Cripto-Activos (MiCA) están remodelando las gamas de productos, estructuras de costes operativos y dinámicas competitivas. La armonización regulatoria, especialmente bajo el Reglamento de Divulgación de Finanzas Sostenibles (SFDR) y el piloto de Tecnología de Registro Distribuido (DLT), está fomentando la innovación de productos mientras simultáneamente empuja a jugadores más pequeños hacia la consolidación a medida que aumentan los costes de cumplimiento. Los depósitos en efectivo de los hogares de EUR 13,9 billones siguen siendo un vasto fondo de capital sub-asignado que los gestores de patrimonio buscan migrar hacia productos de inversión a través de capacidades de banca abierta. Los márgenes operativos, sin embargo, enfrentan presión por la transparencia de comisiones de MiFID II, una fuerza laboral de asesores envejeciendo y mayor gasto en ciberseguridad vinculado a la Ley de Resiliencia Operacional Digital (DORA).

Conclusiones Clave del Informe

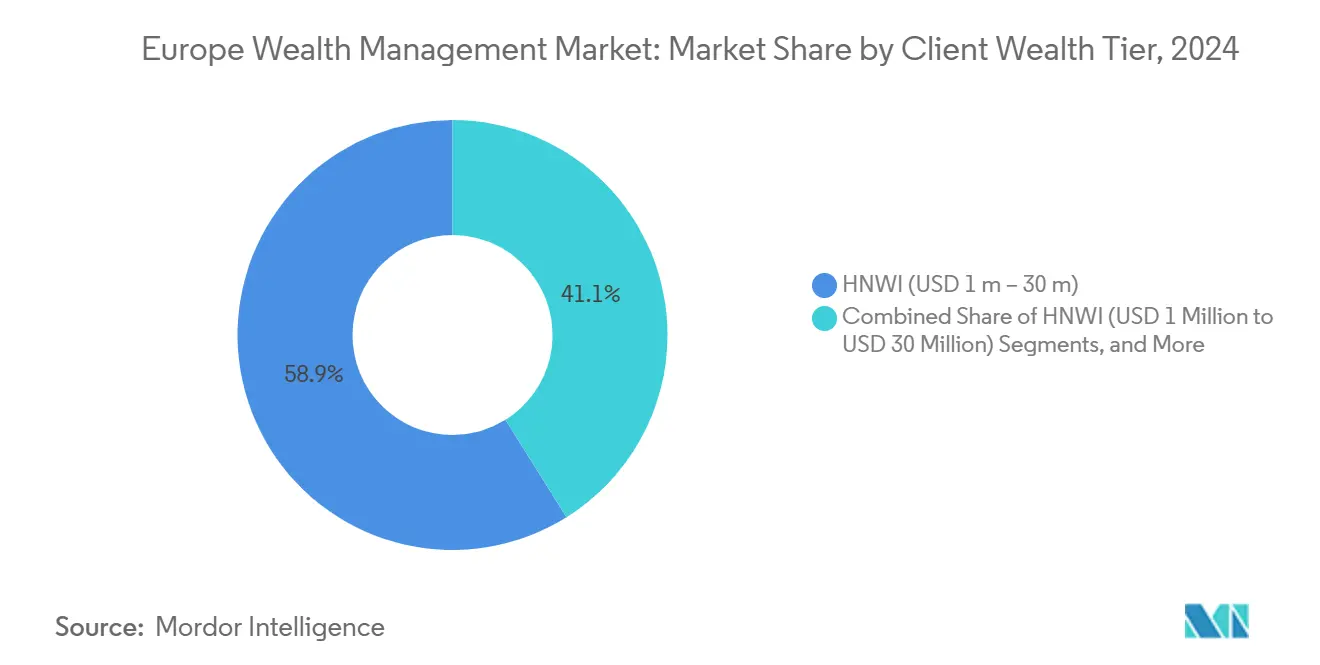

- Por nivel de patrimonio del cliente, los individuos de alto patrimonio neto comandaron el 58,89% de la participación del mercado de gestión de patrimonio de Europa en 2024, mientras que la cohorte de ultra-alto patrimonio neto se proyecta que crezca a una TCAC del 7,24% hasta 2030.

- Por modalidad de asesoría, el asesoramiento humano retuvo una participación del 86,32% del tamaño del mercado de gestión de patrimonio europeo en 2024, mientras que las soluciones de robo-asesoría avanzan a una TCAC del 15,67% hasta 2030.

- Por tipo de empresa, los bancos privados lideraron con una participación del 53,74% del mercado de gestión de patrimonio europeo en 2024; se prevé que los family offices se expandan a una TCAC del 6,56% hasta 2030.

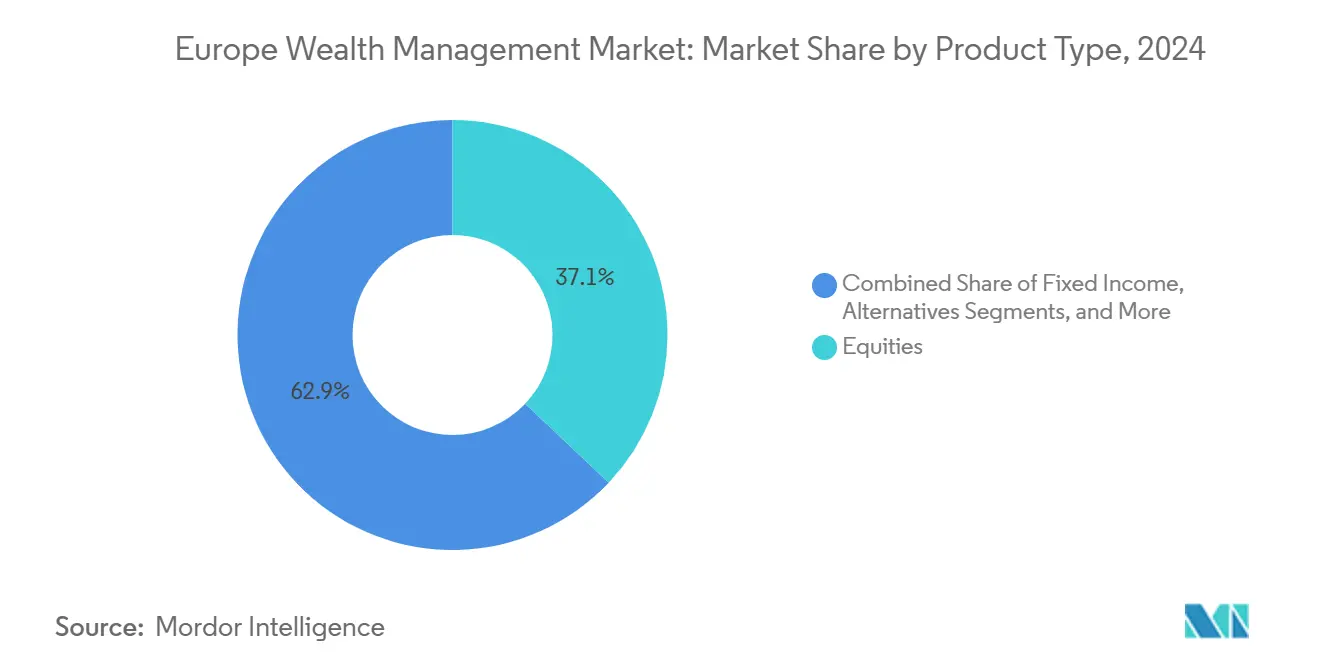

- Por grupo de producto, las acciones mantuvieron el 37,06% del tamaño del mercado de gestión de patrimonio europeo en 2024, sin embargo se espera que las inversiones alternativas registren la TCAC más fuerte del 7,02% hasta 2030.

- Por fuente de gestión, onshore representó el 75,94% del tamaño de gestión de patrimonio europeo en 2024 y se espera que se expanda a una TCAC del 6,88% hasta 2030.

- Por geografía, el Reino Unido representó el 21,65% del mercado de gestión de patrimonio europeo en 2024, mientras que España está en camino de registrar la TCAC más alta del 5,86% hasta 2030.

Tendencias e Insights del Mercado de Gestión de Patrimonio de Europa

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Repunte en AUM de HNWI europeos post-2024 | +0.8% | Reino Unido, Alemania, Francia | Corto plazo (≤ 2 años) |

| Gran Transferencia de Patrimonio de EUR 1,6 billones | +1.2% | Europa Occidental, Países Nórdicos | Mediano plazo (2-4 años) |

| Reducciones de costes híbridas y robo-asesoría | +0.6% | Alemania, Francia, Países Nórdicos | Mediano plazo (2-4 años) |

| Acceso tokenizado a mercados privados del piloto DLT de la UE | +0.4% | Luxemburgo, Países Bajos, Alemania | Largo plazo (≥ 4 años) |

| Fondos de comisiones ESG premium SFDR Nivel-2 | +0.7% | Toda la UE, más fuerte en Alemania, Francia | Corto plazo (≤ 2 años) |

| Migración de depósitos en efectivo de EUR 14 billones | +0.9% | Zona euro, liderada por Alemania, Francia | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Repunte en AUM de HNWI europeos post-2024

Los flujos de dinero nuevo neto repuntaron en 2024 cuando la mejora de rendimientos de renta fija y mercados de acciones estabilizándose restauraron la confianza del cliente, elevando los ingresos por comisiones y liberando capital para actualizaciones tecnológicas. Valores de activos más altos particularmente benefician a bancos privados y family offices porque carteras concentradas naturalmente conllevan márgenes de asesoría más altos. Este impulso está permitiendo a las empresas acelerar la contratación en equipos de planificación fiscal, sucesión e inversiones alternativas, fortaleciendo así la retención de clientes. La gestión activa recuperó tracción después del bajo rendimiento en 2022-2023, revirtiendo la compresión de comisiones causada por fondos pasivos. La durabilidad de este repunte dependerá de inflación moderada, expectativas estables de tasas de interés y control disciplinado de costes en funciones de front-office y cumplimiento.

Gran Transferencia de Patrimonio de EUR 1,6 billones a Millennials y Mujeres para 2030

La transferencia intergeneracional de Europa está remodelando modelos de servicio ya que los beneficiarios demandan compromiso digital-primero, integración ESG y oportunidades de inversión directa[2]Henley & Partners, "Informe Global de Migración de Patrimonio 2025," henleyglobal.com. Los gestores de patrimonio que despliegan contenido educativo y marcos de comisiones transparentes ya están mejorando la retención de herederos de próxima generación. Las herederas mujeres, que reciben una parte creciente de los activos transferidos, están dando mayor valor a la claridad de planificación, catalizando el lanzamiento de equipos de asesoría liderados por mujeres. Las empresas establecidas enfrentan riesgo elevado de rotación-los millennials cambian de proveedores más fácilmente-sin embargo ese riesgo desbloquea oportunidades de adquisición para competidores ágiles que ofrecen carteras personalizadas orientadas al impacto. Para capturar el flujo, los proveedores están ampliando sus ofertas multi-family-office y profundizando el compromiso digital para que los herederos puedan alternar entre asesoramiento humano y herramientas autodirigidas sin fricción.

La Adopción Híbrida y Robo-Asesoría Reduce Costes de Asesoramiento 30-50%

Las arquitecturas híbridas que combinan algoritmos automatizados de cartera con supervisión humana están ahora firmemente establecidas en Alemania y Francia, produciendo ahorros de costes del 30-50% versus modelos puramente humanos. Los motores robo manejan verificaciones de deriva de cartera, puntuación de riesgo y disparadores de rebalanceo, elevando la consistencia del servicio y liberando a gestores de relación para enfocarse en complejidades fiscales y patrimoniales. La aceptación del cliente ha aumentado considerablemente porque tableros móviles intuitivos desmitifican el rendimiento de cartera y desgloses de comisiones. Los hogares de masas-afluentes obtienen diversificación de grado institucional por mínimos mucho menores, expandiendo el mercado total direccionable. El éxito de implementación depende de integración robusta de datos entre plataformas bancarias core y portales de front-office para que los asesores puedan convertir insights automatizados en recomendaciones accionables durante reuniones con clientes.

Régimen Piloto DLT de la UE Impulsa Acceso Tokenizado a Mercados Privados

Luxemburgo y los Países Bajos están liderando lanzamientos de fondos tokenizados que fraccionalizan participaciones de private equity e infraestructura, permitiendo a clientes de alto patrimonio neto obtener exposición con tamaños de ticket tan bajos como EUR 10.000[3]EY Luxembourg, "Preparación del Régimen Piloto DLT," ey.com. Las emisiones basadas en blockchain mejoran la velocidad de liquidación y liquidez secundaria, abordando preocupaciones tradicionales de iliquidez. Los pioneros están empaquetando cosechas multi-estrategia que combinan adquisiciones de mercado medio europeo, bienes raíces y renovables en clases de acciones tokenizadas. Los gestores de patrimonio obtienen comisiones de estructuración más ingresos de administración continua, contrarrestando la presión de márgenes en carteras core. La adopción permanece contingente en educación del cliente e interoperabilidad del proveedor, pero el sandbox regulatorio ha eliminado la incertidumbre legal que anteriormente disuadía a grandes custodios.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Compresión de comisiones por MiFID II y pasivos | −0.9% | Toda la UE, más fuerte en Alemania, Francia | Corto plazo (≤ 2 años) |

| Escasez de talento de gestores de relación | −0.6% | Reino Unido, Alemania, Suiza | Mediano plazo (2-4 años) |

| Zonas grises regulatorias bajo MiCA | −0.3% | Toda la UE, despliegue nacional variable | Corto plazo (≤ 2 años) |

| Escalada de cumplimiento de riesgo cibernético y modelos de IA | −0.5% | Global, más alto en instituciones sistémicamente importantes | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Compresión de Comisiones por MiFID II y Pasivos

Las divulgaciones granulares de costes de MiFID II han aumentado la sensibilidad del cliente a cargos de asesoría, mientras que el auge en ETFs de bajo coste ha erosionado el margen de comisiones de gestión activa. Las prohibiciones de agrupación de investigación fuerzan a gestores de patrimonio a financiar cobertura de analistas independientemente, comprimiendo márgenes. Los bancos privados contrarrestan destacando optimización fiscal, planificación de sucesión y acceso a acuerdos de mercados privados que los ETFs no pueden replicar, pero estos servicios demandan conjuntos de habilidades de asesores más altos y herramientas digitales. La transparencia de precios también limita la venta cruzada de productos bancarios no-cartera, apretando la participación general de billetera. Consecuentemente, las empresas están migrando de comisiones tradicionales basadas en activos hacia honorarios combinados vinculados a complejidad de planificación y métricas de resultados.

Escasez de Talento de Gestores de Relación y Envejecimiento de Base de Asesores

Se espera que más del 30% de los gestores de relación europeos se jubilen dentro de cinco años, sin embargo las pipelines de graduados permanecen delgadas ya que profesionales más jóvenes gravitan hacia roles fintech con participación accionaria más rápida. La brecha de talento resultante pone en peligro la continuidad de relaciones cliente de alto contacto que sustentan la lealtad y flujos de referencia. Los gestores de patrimonio están desplegando programas de mentoría y pistas de certificación acelerada, pero restricciones de visa y obstáculos de movilidad internacional complican la contratación transfronteriza. La inflación de compensación comprime además la rentabilidad, especialmente dentro de bancos suizos de nivel medio que enfrentan competencia cara a cara con boutiques londinenses. Las empresas invierten cada vez más en portales digitales de autoservicio para aliviar a asesores de tareas rutinarias, sin embargo muchos clientes aún insisten en consejo personal para decisiones complejas.

Análisis de Segmentos

Por Nivel de Patrimonio del Cliente: Crecimiento UHNWI Supera al Mercado Masivo

En 2024, los individuos de alto patrimonio neto capturaron el 58,89% de la participación del mercado de gestión de patrimonio de Europa, reflejando una amplia base de profesionales y emprendedores beneficiándose de la recuperación post-pandemia. El segmento de ultra-alto patrimonio neto mantiene la trayectoria más rápida a una TCAC del 7,24%, impulsado por eventos de liquidez en tecnología, salud e infraestructura de energías renovables. Se espera que el tamaño del mercado de gestión de patrimonio europeo vinculado a clientes UHNWI suba constantemente ya que su demanda de inversiones directas personalizadas y estructuras filantrópicas impulsa la densidad de ingresos de asesoría. La concentración de patrimonio favorece a bancos privados y family offices multi-familiares que suministran préstamos personalizados y oportunidades de co-inversión.

Los clientes UHNWI exhiben una mayor disposición a pagar por planes patrimoniales multi-jurisdiccionales, vehículos de inversión de impacto y puertas de co-inversión de private equity no disponibles para inversores minoristas. Los family offices están aprovechando esa demanda extendiendo mesas de originación de acuerdos internas. Los hogares de masas-afluentes, por contraste, permanecen sensibles al precio y gravitan hacia plataformas robo que parcelan carteras modelo diversificadas a comisiones sub-50-puntos-base. Los proveedores exitosos, por tanto, estratifican su stack de servicio: asignación algorítmica para clientes de masas-afluentes, asesoría híbrida para los afluentes superiores y verticales especialistas para familias UHNWI.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Modalidad de Asesoría: La Transformación Digital se Acelera

Los asesores humanos aún comandaron el 86,32% del tamaño del mercado de gestión de patrimonio europeo en 2024, pero los motores robo están amplificando el alcance entre inversores más jóvenes que favorecen grillas de comisiones transparentes y compromiso móvil. La TCAC del 15,67% del segmento subraya la demanda persistente por automatización de bajo coste complementada por puntos de contacto humano selectivos. El mercado de gestión de patrimonio europeo continúa integrando modelos híbridos que incorporan cosecha automatizada de pérdidas fiscales y puntuación ESG mientras reservan gestores de relación para tareas complejas de crédito, filantropía y herencia.

Los jugadores robo puros luchan con costes de adquisición de clientes, empujándolos hacia asociaciones B2B con bancos establecidos que etiquetan blanco carteras. Mientras tanto, bancos privados establecidos retrofitan arquitecturas heredadas con capas open-API, permitiendo a asesores generar propuestas bajo demanda durante sesiones virtuales. La migración hacia asesoría híbrida reduce costes operativos recortando flujos de trabajo rutinarios de rebalanceo de cartera y reasignando capital humano hacia conversaciones estratégicas de mayor margen.

Por Tipo de Empresa: Family Offices Desafían Modelos Tradicionales

Los bancos privados retuvieron una participación del 53,74% del mercado de gestión de patrimonio europeo en 2024, aprovechando amplios estantes de productos y experiencia regulatoria. Sin embargo, se proyecta que los family offices se expandan a una TCAC del 6,56% ya que creadores de patrimonio buscan control directo sobre gobernanza, asignación de activos y mandatos filantrópicos. Se proyecta que el tamaño del mercado de gestión de patrimonio europeo registrado a través de family offices single y multi-familiares aumente considerablemente porque estas entidades pueden suscribir co-inversiones y acuerdos de club sin comisiones de intermediación.

Los gestores de activos independientes también ganan tracción alineando remuneración a obstáculos de rendimiento en lugar de comisiones basadas en activos, resonando con herederos conscientes del precio. Los bancos privados contrarrestan estableciendo unidades dedicadas de asesoría familiar que agrupan servicios de conserjería, carteras de impacto temáticas y consultores de sucesión. Las reglas de capital regulatorio, sin embargo, restringen la flexibilidad de manufactura de productos propiedad de bancos, dejando espacio para empresas no-bancarias para diferenciarse.

Por Tipo de Producto: Alternativas Impulsan Crecimiento Premium

Las acciones representaron una participación del 37,06% del mercado de gestión de patrimonio europeo en 2024 respaldadas por un fuerte rally post-pandemia, sin embargo las inversiones alternativas muestran el mayor potencial al alza con una TCAC del 7,02% hasta 2030. El tamaño del mercado de gestión de patrimonio europeo atribuido a vehículos de bienes raíces, crédito privado e infraestructura está aumentando ya que los clientes buscan protección contra inflación y rendimientos no correlacionados. La tokenización bajo el piloto DLT de la UE reduce el ticket mínimo para tales estrategias, ampliando el acceso entre inversores afluentes superiores.

Las asignaciones de mercados privados obtienen comisiones de asesoría y rendimiento más altas, aislando a proveedores de la compresión de precios MiFID-II. El interés en hedge funds está resurgiendo ya que la volatilidad de tasas alimenta estrategias macro y de valor relativo. Las asignaciones de efectivo están retrocediendo ya que la banca abierta empuja a hogares hacia instrumentos de mayor rendimiento. Dentro de renta fija tradicional, enfoques de duración-barra atraen flujos, explotando senderos de política de banco central divergentes a través de la zona euro y el Reino Unido.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Fuente de Gestión: Dominio Onshore Refleja Tendencias Regulatorias

El segmento onshore mantuvo una participación del 75,94% del mercado de gestión de patrimonio europeo en 2024 y exhibe una perspectiva de TCAC del 6,88%. El cambio del mercado de gestión de patrimonio europeo hacia registro onshore está impulsado por tratados de intercambio automático de información (AEOI) y escrutinio más estricto anti-lavado de dinero que erosionan ventajas de secreto offshore. Luxemburgo e Irlanda prosperan como "hubs onshore regulados" combinando certeza de pasaporte UE con redes eficientes de tratados fiscales.

Bastiones offshore como las Islas del Canal responden enfatizando requisitos de sustancia, experiencia fiduciaria y servicios de fideicomisario personalizados. Los gestores de patrimonio ahora promocionan estructuras onshore como mitigantes de riesgo que protegen a familias de daño reputacional mientras preservan flexibilidad de planificación. Los asesores transfronterizos deben por tanto dominar un mosaico de regímenes fiscales y estándares de reporte sin comprometer escalabilidad operacional.

Por País: España Emerge como Líder de Crecimiento

El Reino Unido permanece como el mercado individual más grande con una participación del 21,65% del mercado de gestión de patrimonio europeo en 2024, gracias al sistema legal de Londres, profundidad de mercados de capitales y conectividad global, incluso cuando la migración saliente de millonarios se acelera. La TCAC del 5,86% de España hasta 2030 está impulsada por regímenes fiscales ventajosos para no residentes y senderos de residencia que atraen patrimonio móvil del Norte de Europa. Mientras tanto, Alemania y Francia proporcionan fondos de comisiones estables anclados en relaciones bancarias privadas arraigadas y creación robusta de patrimonio doméstico.

Las jurisdicciones Benelux se benefician del ecosistema de servicios de fondos de Luxemburgo, capturando mandatos transfronterizos de familias multinacionales. Los mercados nórdicos extienden liderazgo en adopción ESG, alineándose con valores regionales de sostenibilidad e infraestructura digital avanzada. Naciones del sur de Europa como Portugal y Grecia están acelerando vía programas de "Visa Dorada" y regímenes de impuestos planos favorables para nuevos residentes, contribuyendo flujos de activos incrementales sin desplazar hubs establecidos.

Análisis Geográfico

El Reino Unido, con una participación del 21,65% en 2024, permanece como el núcleo del mercado de gestión de patrimonio europeo a pesar de discusiones elevadas sobre impuestos al patrimonio y ajustes regulatorios post-Brexit en curso. El clúster de servicios profesionales de Londres, mercados de capitales líquidos y talento profundo sustentan mandatos internacionales, pero las empresas están reforzando centros de registro en Dublín y Luxemburgo para mitigar riesgo de equivalencia. Una salida neta de 16.500 millonarios proyectada para 2025 intensifica la competencia por activos domésticos, motivando a bancos establecidos a mejorar incorporación digital, préstamos transfronterizos y soporte de planificación fiscal para no domiciliados para proteger ingresos.

Alemania muestra creación resiliente de patrimonio orgánico vía sus exportadores Mittelstand, generando ingresos de comisiones constantes de empresas familiares que buscan soluciones de sucesión. Las instituciones locales aprovechan fuerte confianza de marca para expandir mandatos discrecionales etiquetados ESG, mientras bancos globales invierten en mesas de Frankfurt que se especializan en estructuras filantrópicas transfronterizas. Francia ofrece características similares pero contiene con tributación de patrimonio más alta, impulsando a residentes afluentes a diversificar centros de registro dentro de la UE. La estabilidad política doméstica no obstante sustenta una gran base cautiva para gestión de cartera discrecional y wrappers de seguros de vida.

España registra el ritmo más rápido de la región a una TCAC del 5,86% ya que el tratamiento fiscal favorable de la ley Beckham y ventajas de estilo de vida atraen jubilados y nómadas digitales del Norte de Europa. Este flujo entrante apoya préstamos respaldados por bienes raíces y servicios de asesoría de visa personalizados que aumentan comisiones tradicionales de cartera. Luxemburgo y los Países Bajos consolidan sus posiciones como hubs de estructuración, procesando vehículos de fondos paneuropeos que alimentan plataformas de bancos privados. Los países nórdicos aprovechan marcos de identidad digital establecidos desde hace tiempo para desplegar jornadas de asesoría de patrimonio completamente remotas, atendiendo a hogares enfocados en sostenibilidad. Italia, Portugal y Grecia completan el conjunto de oportunidades con incentivos de visa de inversionista y liberalización incremental de regímenes de mercados de capitales.

Panorama Competitivo

La arena de patrimonio de Europa muestra concentración moderada: los cinco principales grupos bancarios mantienen participaciones significativas de activos, dejando espacio para desafiantes de nicho. Megadeals recientes, como la integración de Credit Suisse por UBS y la compra de operaciones de banco privado alemán de HSBC por BNP Paribas, demuestran cómo las economías de escala en cumplimiento y tecnología se están volviendo decisivas. Las agendas de integración se enfocan en armonizar sistemas bancarios core, racionalizar centros de registro superpuestos y extraer ahorros de adquisición. El mercado de gestión de patrimonio europeo, por tanto, recompensa organizaciones capaces de migración tecnológica post-fusión rápida y comunicaciones con clientes culturalmente sensibles.

La inversión en tecnología ha pasado de diferenciador a requisito base: 74% de las empresas aumentaron presupuestos digitales durante 2024 para cumplir con captura de datos SFDR, reporte MiCA y mandatos de pruebas de estrés DORA. Agregación de datos ESG, perfilado de riesgo de clientes impulsado por IA y bots bancarios conversacionales constituyen las iniciativas más prevalentes. Sin embargo, cada avance aumenta la exposición a amenazas cibernéticas, obligando crecimiento paralelo en gasto de seguridad que come las ganancias de eficiencia. Bancos privados de nivel medio que carecen de economías de escala en adquisición tecnológica son ahora objetivos principales para consolidación.

Family offices, gestores de activos externos y robo asesores fintech intensifican la competencia ofreciendo modelos transparentes de comisiones y acceso a acuerdos de club. Grandes establecidos responden con plataformas de arquitectura semi-abierta que dan bienvenida a fondos especialistas de terceros mientras retienen custodia, préstamos y flujos de tesorería core internamente. Oportunidades de espacio en blanco persisten alrededor de distribución de activos privados tokenizados, coaching de transferencia de patrimonio intergeneracional y verificación de impacto ESG. Las empresas que dominen estas capacidades, mientras preservan el elemento de relación humana que sustenta la confianza, están posicionadas para ganar participación mientras el mercado se expande.

Líderes de la Industria de Gestión de Patrimonio de Europa

-

UBS Group AG

-

JPMorgan Chase & Co.

-

BNP Paribas Wealth Management

-

HSBC Holdings

-

Allianz SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: EFG International acordó adquirir Cité Gestion con sede en Ginebra, añadiendo CHF 7,5 mil millones en AUM y mejorando su presencia en el nicho de ultra-alto patrimonio neto.

- Febrero 2025: Lombard Odier reportó AUM de CHF 215 mil millones para 2024, un aumento del 12%, aunque la utilidad neta cayó 19% debido a mayores costes de depósitos.

- Enero 2025: BPCE y Generali firmaron un MoU para formar un gestor de activos combinado con EUR 1,9 billones en AUM y €4,1 mil millones en ingresos, pendiente de aprobaciones.

- Noviembre 2024: Los bancos privados suizos Gonet & Cie y ONE Swiss Bank anunciaron una fusión que gestionará CHF 12 mil millones en activos, pendiente de autorización FINMA.

Alcance del Informe del Mercado de Gestión de Patrimonio de Europa

El mercado de gestión de patrimonio en Europa es uno de los mercados más grandes y de crecimiento más rápido en gestión de patrimonio porque las personas prefieren plataformas impulsadas por tecnología e innovadoras, lo que hace que las empresas de gestión de patrimonio en Europa sean más eficientes. Un análisis de antecedentes completo del mercado de gestión de patrimonio europeo, que incluye una evaluación de la economía, resumen del mercado, estimación del tamaño del mercado para segmentos clave, tendencias emergentes en el mercado, dinámicas del mercado y perfiles de empresas clave está cubierto en el informe.

El mercado de gestión de patrimonio europeo está segmentado por tipo de cliente (HNWI, minoristas/individuos, masas afluentes y otros tipos de cliente) y tipo de empresa de gestión de patrimonio (banqueros privados, family offices y otras empresas de gestión de patrimonio). El informe ofrece tamaño de mercado y pronósticos para el mercado de gestión de patrimonio europeo en valor (millones USD) para todos los segmentos anteriores.

| UHNWI (Más de USD 30 Millones) |

| HNWI (USD 1 Millón a USD 30 Millones) |

| Masas Afluentes (Menos de USD 1 Millón) |

| Asesoría Humana |

| Robo-Asesoría |

| Bancos Privados |

| Family Offices |

| Otros (Gestores de Activos Independientes/Externos) |

| Renta Fija |

| Acciones |

| Alternativas |

| Efectivo y Depósitos |

| Otros |

| Offshore |

| Onshore |

| Reino Unido |

| Alemania |

| Francia |

| España |

| Italia |

| Benelux (Bélgica, Países Bajos y Luxemburgo) |

| Países Nórdicos (Suecia, Noruega, Dinamarca, Finlandia e Islandia) |

| Resto de Europa |

| Por Nivel de Patrimonio del Cliente | UHNWI (Más de USD 30 Millones) |

| HNWI (USD 1 Millón a USD 30 Millones) | |

| Masas Afluentes (Menos de USD 1 Millón) | |

| Por Modalidad de Asesoría | Asesoría Humana |

| Robo-Asesoría | |

| Por Tipo de Empresa | Bancos Privados |

| Family Offices | |

| Otros (Gestores de Activos Independientes/Externos) | |

| Por Tipo de Producto | Renta Fija |

| Acciones | |

| Alternativas | |

| Efectivo y Depósitos | |

| Otros | |

| Por Fuente de Gestión | Offshore |

| Onshore | |

| Por País | Reino Unido |

| Alemania | |

| Francia | |

| España | |

| Italia | |

| Benelux (Bélgica, Países Bajos y Luxemburgo) | |

| Países Nórdicos (Suecia, Noruega, Dinamarca, Finlandia e Islandia) | |

| Resto de Europa |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de gestión de patrimonio de Europa?

El mercado se sitúa en USD 44,92 billones en 2025 y se proyecta que alcance USD 55,74 billones en 2030.

¿Qué segmento de clientes se está expandiendo más rápido?

Se proyecta que el segmento de individuos de ultra-alto patrimonio neto crezca a una TCAC del 7,24%, superando a todos los otros niveles de patrimonio.

¿Qué tan rápido se están escalando las plataformas robo-asesoría en Europa?

Las soluciones robo avanzan a una TCAC del 15,67% ya que los modelos híbridos reducen costes de asesoría hasta en 50%.

¿Por qué España es el mercado europeo de crecimiento más rápido?

Regímenes fiscales competitivos e incentivos de residencia están atrayendo migrantes de alto patrimonio neto, impulsando una TCAC del 5,86% hasta 2030.

¿Qué cambios regulatorios influyen más en la innovación de productos?

Las reglas SFDR Nivel-2 y el régimen piloto DLT de la UE están estimulando el crecimiento en fondos etiquetados ESG y ofertas de mercados privados tokenizados.

¿Cómo están afectando los costes de cumplimiento a empresas más pequeñas?

Los requisitos DORA y MiCA aumentan el gasto en ciberseguridad y reporte, empujando boutiques sub-escala hacia consolidación o asociaciones estratégicas.

Última actualización de la página el: