Tamaño del mercado de vehículos comerciales ligeros eléctricos de Europa

| Período de Estudio | 2016 - 2029 | |

| Tamaño del Mercado (2024) | 12.86 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 27.67 Mil millones de dólares | |

| Mayor proporción por tipo de subcuerpo | Camionetas pick-up comerciales ligeras | |

| CAGR (2024 - 2029) | 20.96 % | |

| Mayor participación por país | Alemania | |

| Concentración del Mercado | Alto | |

Jugadores principales | ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de vehículos comerciales ligeros eléctricos de Europa

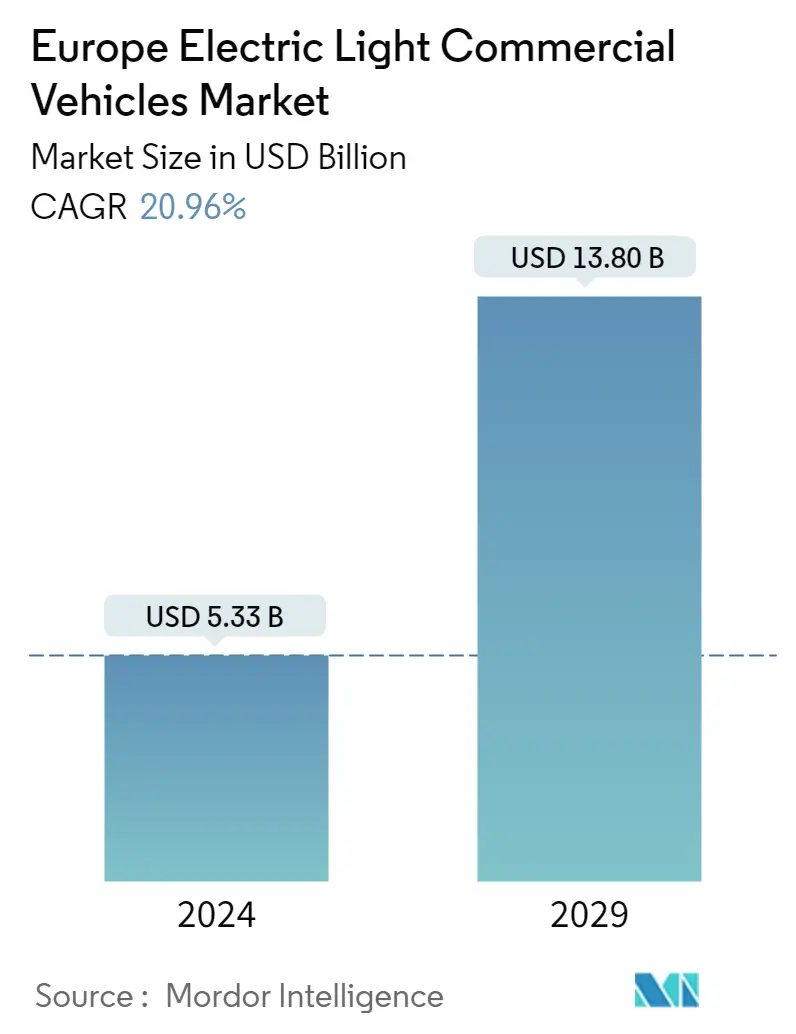

El tamaño del mercado europeo de vehículos comerciales ligeros eléctricos se estima en USD 5.33 mil millones en 2024 y se espera que alcance los USD 13.80 mil millones para 2029, creciendo a una CAGR del 20.96% durante el período de pronóstico (2024-2029).

- Segmento más grande por tipo de combustible - BEV En Europa, los vehículos comerciales ligeros de batería pura tienen las ventas más altas en todos los tipos de combustible. Debido a la mayor eficiencia de combustible y al menor costo de mantenimiento, la demanda del BEV LCV está aumentando significativamente.

- Segmento más grande por tipo de subcuerpo - Light Commercial Pick-up Trucks Un aumento en las compras en línea y el crecimiento en la industria del comercio electrónico ha hecho crecer la logística de última milla, que ha hecho crecer enormemente el mercado de furgonetas para entrega en Europa en los últimos años.

- Segmento de más rápido crecimiento por tipo de combustible - FCEV El enfoque del gobierno en la movilidad ecológica para reducir las emisiones de carbono, y el desarrollo de la infraestructura de carga está convirtiendo a los BEV en el tipo de combustible de más rápido crecimiento en vehículos comerciales en Europa.

- Segmento más grande por país - Alemania Francia ha sido testigo de las mayores ventas de vehículos comerciales ligeros eléctricos de Europa. Las estrictas normas del gobierno y la adopción de la movilidad eléctrica están impulsando la demanda de vehículos comerciales ligeros eléctricos en Francia.

Las camionetas pick-up comerciales ligeras son el segmento más grande por tipo de carrocería secundaria.

- La base de la economía, el crecimiento y la competitividad de Europa es un transporte eficiente. La industria de los vehículos comerciales se ha comprometido a ayudar a la economía europea a cumplir los ambiciosos objetivos climáticos establecidos en el Acuerdo de París. Los combustibles alternativos y los sistemas de propulsión son cada vez más variados, pero todavía hay muy pocos lugares de carga y repostaje apropiados para los vehículos comerciales. Hay 6,3 millones de vehículos en uso en toda la Unión Europea que transportan alrededor de 15 mil millones de toneladas de carga al año, es decir, el 76,7 % de toda la carga transportada por tierra.

- Europa fue el foco de los efectos de la COVID-19, con alrededor de 50.000 unidades de producción perdidas en marzo y abril como resultado de los estrictos cierres de fábricas, las regulaciones laborales en toda la zona, los problemas de la cadena de suministro y las órdenes de quedarse en casa. A finales de 2020, la fabricación de vehículos comerciales en Europa disminuyó casi un 20% con respecto al año anterior. Se espera que países como Polonia en Europa Central e Italia en Europa Occidental, donde la industria del transporte por carretera facilita de manera prominente el flujo de productos básicos en toda Europa, experimenten la mayor caída en la demanda. undefined

- El crecimiento de la actividad de logística, construcción y comercio electrónico aumentó la necesidad de transporte de materiales, lo que impulsó las ventas de vehículos comerciales en todo el mundo. Esto puede impulsar el mercado de vehículos comerciales en un futuro próximo. Se prevé que el mercado se desarrolle como resultado del aumento de las actividades de construcción y comercio electrónico, así como de la transición hacia los vehículos eléctricos, que se prevé que presente oportunidades de expansión del mercado en los próximos años. undefined

Alemania es el segmento más grande por país.

- Las ventas mundiales de vehículos comerciales ascienden a un total de 17,7 millones cada año. Con más de 2,9 millones de nuevas furgonetas, camiones y autobuses, Europa representó el 16,4% de las matriculaciones mundiales. Los hábitos de compra de los consumidores han cambiado a favor de los vehículos eléctricos como resultado de las crecientes preocupaciones ambientales, el plan del gobierno de prohibir los motores de combustión interna para 2030 y una comprensión general de las ventajas de los automóviles ecológicos, como la eficiencia del combustible y las cero emisiones.

- La pandemia de COVID-19 ha tenido repercusiones sin precedentes en la cultura y la economía. La industria automotriz ha experimentado efectos significativos, y aún se espera que el proceso de recuperación sea prolongado y desafiante. A pesar de ello, el gobierno italiano sigue prediciendo que a partir de 2025, el uso de vehículos eléctricos se expandirá significativamente. Además, la Comisión Europea aprobó en diciembre de 2019 una financiación pública de 3 200 millones de euros de siete Estados miembros para proyectos paneuropeos de investigación e innovación. Promueve el desarrollo de tecnologías altamente creativas y sostenibles para baterías de iones de litio, involucrando actividades de investigación e innovación hasta el primer despliegue industrial a lo largo de toda la cadena de valor de las baterías.

- El gobierno ha priorizado el desarrollo de baterías, automóviles, estaciones de carga, aplicaciones de movilidad digital, TIC, movilidad inteligente y servicios energéticos para acelerar la adopción de vehículos eléctricos en los próximos años. Se prevé que la demanda de vehículos comerciales eléctricos aumente debido al crecimiento del comercio electrónico y las actividades logísticas.

Visión general de la industria de vehículos comerciales ligeros eléctricos en Europa

El mercado europeo de vehículos comerciales ligeros eléctricos está moderadamente consolidado, con las cinco principales empresas ocupando el 61,54%. Los principales actores de este mercado son Citroën, Nissan Motor Company Ltd, Opel, Renault Group y Volkswagen AG (ordenados alfabéticamente).

Líderes del mercado europeo de vehículos comerciales ligeros eléctricos

Citroen

Nissan Motor Company Ltd

Opel

Renault Group

Volkswagen AG

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de vehículos comerciales ligeros eléctricos de Europa

- Enero 2022 Nissan ha anunciado la nueva furgoneta Townstar, que saldrá a la venta en junio de 2022. Este modelo sustituirá a la e-NV200. Con opciones de motor de gasolina y totalmente eléctrico, el nuevo Townstar ofrece una oferta completa y competitiva para la categoría de furgonetas pequeñas. El nuevo Townstar, que es completamente eléctrico, está diseñado para acelerar el cambio a la conducción de cero emisiones. El nuevo Townstar, la última incorporación a la serie de vehículos comerciales ligeros compactos totalmente eléctricos de Nissan, está diseñado para ser un socio comercial confiable, eficiente y sostenible que está optimizado para satisfacer las demandas de los clientes que tienen necesidades en constante cambio.

- Enero 2022 Alnatura tiene una asociación con Addax Motors. Aquí es donde entra en juego Addax Motors. La compañía proporcionó una flota de automóviles Addax para apoyar a Alnatura durante la entrega de última milla, ya que la cadena minorista de alimentos orgánicos Alnatura lanza su operación de comercio electrónico junto con una opción de entrega a domicilio.

- Enero de 2022 Allego Holding B.V, la red paneuropea líder en carga de vehículos eléctricos, y Volkswagen Group France anunciaron su asociación con Groupe Bertrand para expandir su red de HPC en Francia mediante la instalación de 15 centros de carga ultrarrápida para mediados de 2023.

Informe de mercado de vehículos comerciales ligeros eléctricos de Europa - Tabla de contenido

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Población

- 4.2 PIB

- 4.3 CVP

- 4.4 Tasa de inflación

- 4.5 Tasa de interés para préstamos para automóviles

- 4.6 Precio de la batería (por Kwh)

- 4.7 Índice de Desempeño Logístico

- 4.8 Impacto de la electrificación

- 4.9 Se anuncian nuevos modelos XEV

- 4.10 Implementación de estaciones de carga

- 4.11 Marco normativo

- 4.12 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DE MERCADO

- 5.1 Tipo de cuerpo

- 5.1.1 Vehículos comerciales ligeros

- 5.1.1.1 Camionetas comerciales ligeras

- 5.1.1.2 Furgonetas comerciales ligeras

- 5.2 Tipo de combustible

- 5.2.1 BEV

- 5.2.2 FCEV

- 5.2.3 JUNTOS

- 5.2.4 PHEV

- 5.3 País

- 5.3.1 Austria

- 5.3.2 Bélgica

- 5.3.3 República Checa

- 5.3.4 Dinamarca

- 5.3.5 Estonia

- 5.3.6 Francia

- 5.3.7 Alemania

- 5.3.8 Irlanda

- 5.3.9 Italia

- 5.3.10 Letonia

- 5.3.11 Lituania

- 5.3.12 Noruega

- 5.3.13 Polonia

- 5.3.14 Rusia

- 5.3.15 España

- 5.3.16 Suecia

- 5.3.17 Reino Unido

- 5.3.18 El resto de Europa

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de empresa

- 6.4.1 AB Volvo

- 6.4.2 ADDAX MOTORS NV.

- 6.4.3 ARRIVAL LTD.

- 6.4.4 Citroen

- 6.4.5 Fiat

- 6.4.6 Ford Motor Company

- 6.4.7 Maxus

- 6.4.8 Nissan Motor Company Ltd

- 6.4.9 Opel

- 6.4.10 Peugeot

- 6.4.11 Renault Group

- 6.4.12 Tesla Inc.

- 6.4.13 Volkswagen AG

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE VEHÍCULOS

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de vehículos comerciales ligeros eléctricos en Europa

Los vehículos comerciales ligeros están cubiertos como segmentos por tipo de carrocería. BEV, FCEV, HEV, PHEV están cubiertos como segmentos por tipo de combustible. Austria, Bélgica, República Checa, Dinamarca, Estonia, Francia, Alemania, Irlanda, Italia, Letonia, Lituania, Noruega, Polonia, Rusia, España, Suecia, Reino Unido, Resto de Europa están cubiertos como segmentos por país.| Vehículos comerciales ligeros | Camionetas comerciales ligeras |

| Furgonetas comerciales ligeras |

| BEV |

| FCEV |

| JUNTOS |

| PHEV |

| Austria |

| Bélgica |

| República Checa |

| Dinamarca |

| Estonia |

| Francia |

| Alemania |

| Irlanda |

| Italia |

| Letonia |

| Lituania |

| Noruega |

| Polonia |

| Rusia |

| España |

| Suecia |

| Reino Unido |

| El resto de Europa |

| Tipo de cuerpo | Vehículos comerciales ligeros | Camionetas comerciales ligeras |

| Furgonetas comerciales ligeras | ||

| Tipo de combustible | BEV | |

| FCEV | ||

| JUNTOS | ||

| PHEV | ||

| País | Austria | |

| Bélgica | ||

| República Checa | ||

| Dinamarca | ||

| Estonia | ||

| Francia | ||

| Alemania | ||

| Irlanda | ||

| Italia | ||

| Letonia | ||

| Lituania | ||

| Noruega | ||

| Polonia | ||

| Rusia | ||

| España | ||

| Suecia | ||

| Reino Unido | ||

| El resto de Europa |

Definición de mercado

- Tipo de cuerpo - Los vehículos comerciales que pesan menos de 6,000 lb (Clase 1) y en el rango de 6,001 a 10,000 lb (Clase 2) están cubiertos por esta categoría.

- Tipo de motor - Los vehículos híbridos y eléctricos son vehículos que funcionan con baterías y utilizan uno o más motores eléctricos para la propulsión.

- Tipo de combustible - Los vehículos híbridos y eléctricos incluyen HEV, PHEV, BEV y FCEV.

- Tipo de subcuerpo - En esta categoría, se han incluido las camionetas comerciales ligeras y las furgonetas comerciales ligeras.

- Tipo de vehículo - Los vehículos comerciales son vehículos motorizados de carretera diseñados para el transporte de personas o mercancías. La categoría incluye vehículos comerciales ligeros (LCV).

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 Identificar las variables clave: Con el fin de construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con los números históricos disponibles del mercado. A través de un proceso iterativo, se establecen las variables necesarias para la previsión del mercado y se construye el modelo sobre la base de estas variables.

- Paso 2 Construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años históricos y de pronóstico se han proporcionado en términos de ingresos y volumen. Para la conversión de ventas en volumen, el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país, y la inflación no forma parte del precio.

- Paso 3 Validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una amplia red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso-4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción