Análisis del mercado de corretaje electrónico en Europa

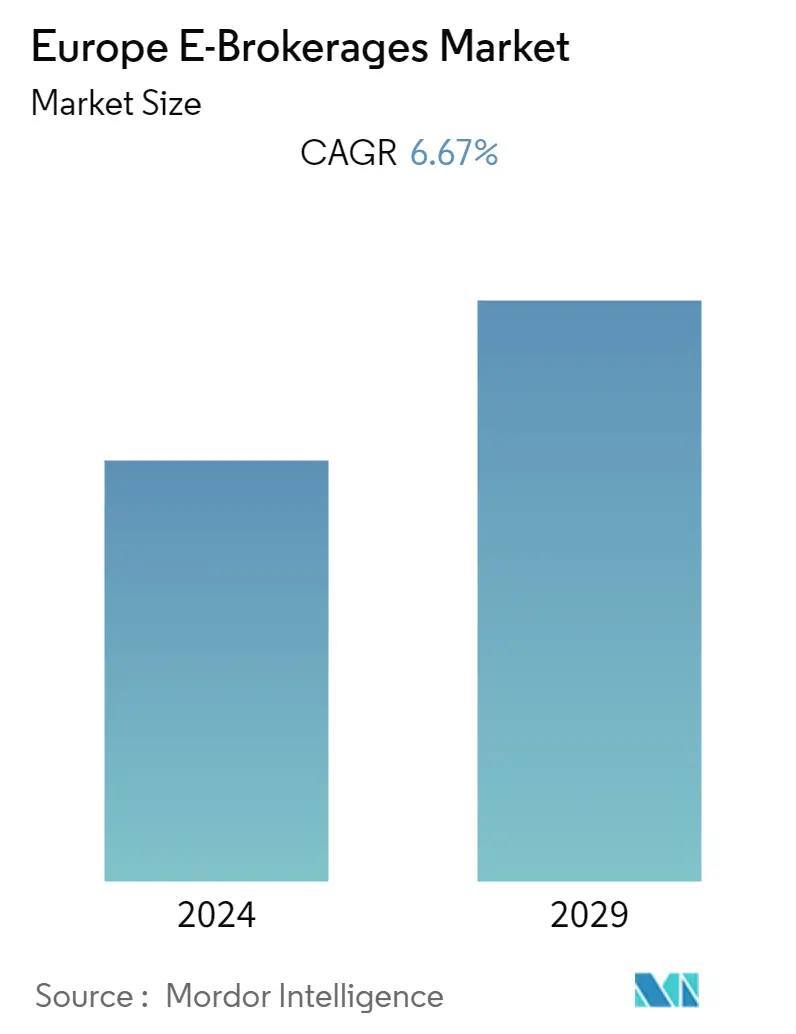

El tamaño del mercado europeo de corretajes electrónicos se estima en EUR 5.26 mil millones en 2023 y se espera que alcance los EUR 7.26 mil millones para 2028, creciendo a una CAGR del 6.67% durante el período de pronóstico (2023-2028).

El corretaje en línea se define como la venta de valores (acciones, bonos, fondos mutuos, warrants, etc., etc.) en Internet. Anteriormente, el mercado europeo de corretaje solía estar dominado por bancos locales que atendían a su base de clientes más grande y operaban inicialmente con un modelo de negocio tradicional. Más tarde, el modelo de negocio de comercio electrónico fue introducido por las empresas de tecnología financiera de la nueva era aprovechando la tecnología y ofreciendo servicios a una estructura de precios muy competitiva. En la actualidad, tanto los bancos como los corredores electrónicos están aprovechando la tecnología y proporcionando plataformas y servicios de negociación en línea de forma virtual. Los impulsores del crecimiento estructural, como el aumento de la penetración de los servicios fintech, el aumento de los activos financieros y el cambio en el comportamiento de los inversores, y muchos otros factores, están impulsando el crecimiento del mercado europeo de corretaje en línea. El mercado de los servicios de corretaje en línea en Europa está en continua evolución y es intensamente competitivo. La industria de corretaje minorista ha experimentado una consolidación significativa que se espera que continúe en el futuro y puede aumentar las presiones competitivas en la industria.

Cada país de Europa tiene un estilo diferente de inversión y el número de operaciones ejecutadas por cuenta en un año también es diferente de un país a otro. El modelo de ingresos dominante de las firmas de corretaje en la zona euro se basa en comisiones comerciales sin monetización activa de los diferenciales de oferta y demanda y el flujo de negociación. Este modelo de aversión al riesgo tiene que ver principalmente con el escrutinio regulatorio y los clientes que exigen una alta transparencia de costos. En Europa, hay una serie de proveedores de corretaje internacionales que operan con diferentes modelos de negocio. Tienden a no tener anclaje regional y, a menudo, solo ofrecen exposición a los mercados financieros a través de derivados como CFD sin ofrecer a sus clientes la opción de poseer activos físicos. Debido a los diferentes negocios principales de estos proveedores de corretaje, también tienden a tener costos de liquidación muy diferentes y estos costos varían según los países.

Tendencias del mercado de corretaje electrónico en Europa

El crecimiento de los inversores minoristas en la región está impulsando el mercado de corretajes electrónicos

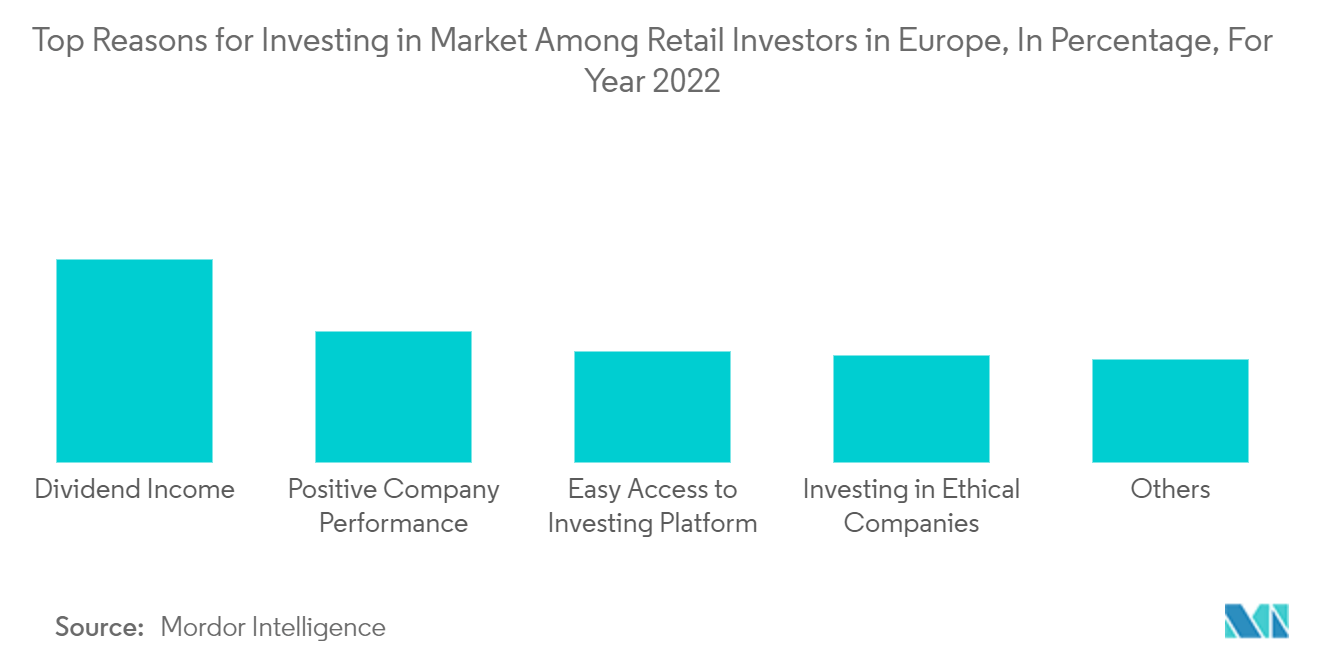

Los inversores minoristas buscan oportunidades para comerciar o invertir utilizando plataformas como el corretaje electrónico que son fácilmente accesibles para los particulares. Desde 2020, se ha producido un notable aumento del número de inversores minoristas en Europa. La cultura del trabajo desde casa durante la pandemia dio a las personas más tiempo para investigar cómo comenzar a invertir. Además, algunas personas buscaron construir una red de seguridad financiera en caso de que sucediera lo peor porque nadie sabía cómo estaría el mercado laboral después de los cierres.

Los inversores minoristas tienen ahora más acceso que nunca a los mercados europeos, con las plataformas de comercio electrónico personalizadas desarrolladas por corredores tradicionales y en línea para atraer a una nueva ola de inversores minoristas. Las barreras financieras para invertir son más bajas que nunca, las cuentas son fáciles de abrir y administrar, y los datos están mucho más disponibles con interfaces de usuario optimizadas y velocidades de conexión más rápidas. Los brókeres minoristas en Europa informan que entre 2020 y 2021, el número de clientes creció drásticamente. Por ejemplo, la plataforma de comercio en línea Freetrade, con sede en el Reino Unido, que debutó a finales de 2018, agregó casi 160,000 nuevos usuarios en enero de 2021, alcanzando la marca del millón de usuarios en octubre de 2021.

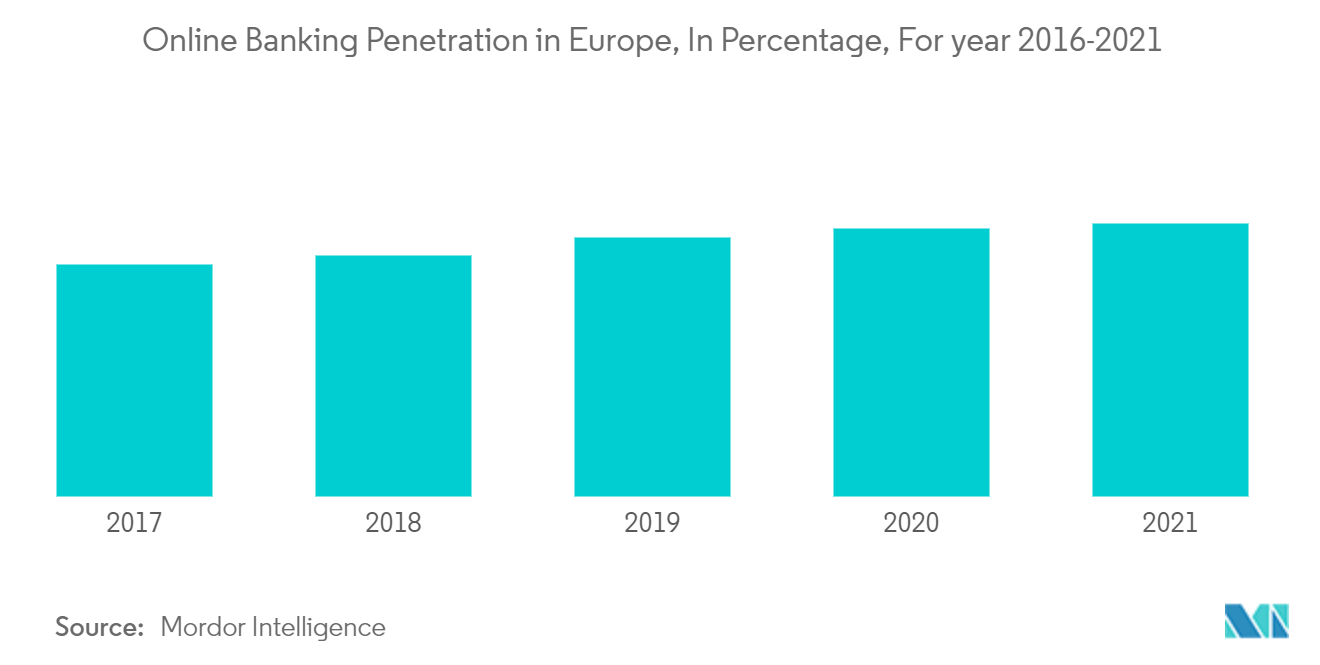

La alta penetración de la banca online en Europa está impulsando el mercado de la correduría electrónica

Más de la mitad de los europeos adultos utilizan la banca por Internet. Esta proporción aumenta constantemente y se ha duplicado con creces desde 2007, cuando se situaba en torno al 25%. La banca por Internet es particularmente popular entre las personas de 25 a 34 años, con más de dos tercios que utilizan este servicio. El uso de la banca por Internet tiende a aumentar de acuerdo con el nivel educativo del usuario. Mientras que solo el 24% de las personas con bajo nivel educativo utilizan la banca electrónica, el 77% de las personas con alto nivel educativo utilizan este servicio. En la región europea, la proporción de personas que utilizan servicios de banca digital aumentó del 36 % al 61 % entre 2010 y 2021. En 2021, se descubrió que el 96 por ciento de la población noruega accedía a sitios de banca en línea, lo que convierte a Noruega en el país con la mayor penetración de la banca por Internet en Europa, seguido de Dinamarca e Islandia. La banca online se está convirtiendo en uno de los métodos de pago más populares en Europa, permitiendo a los clientes de un banco u otra institución financiera desarrollar una amplia gama de transacciones financieras a través de sus sitios web. Con el tiempo, la confianza de los europeos en este sistema de pago electrónico ha aumentado.

Visión general de la industria de corretajes electrónicos en Europa

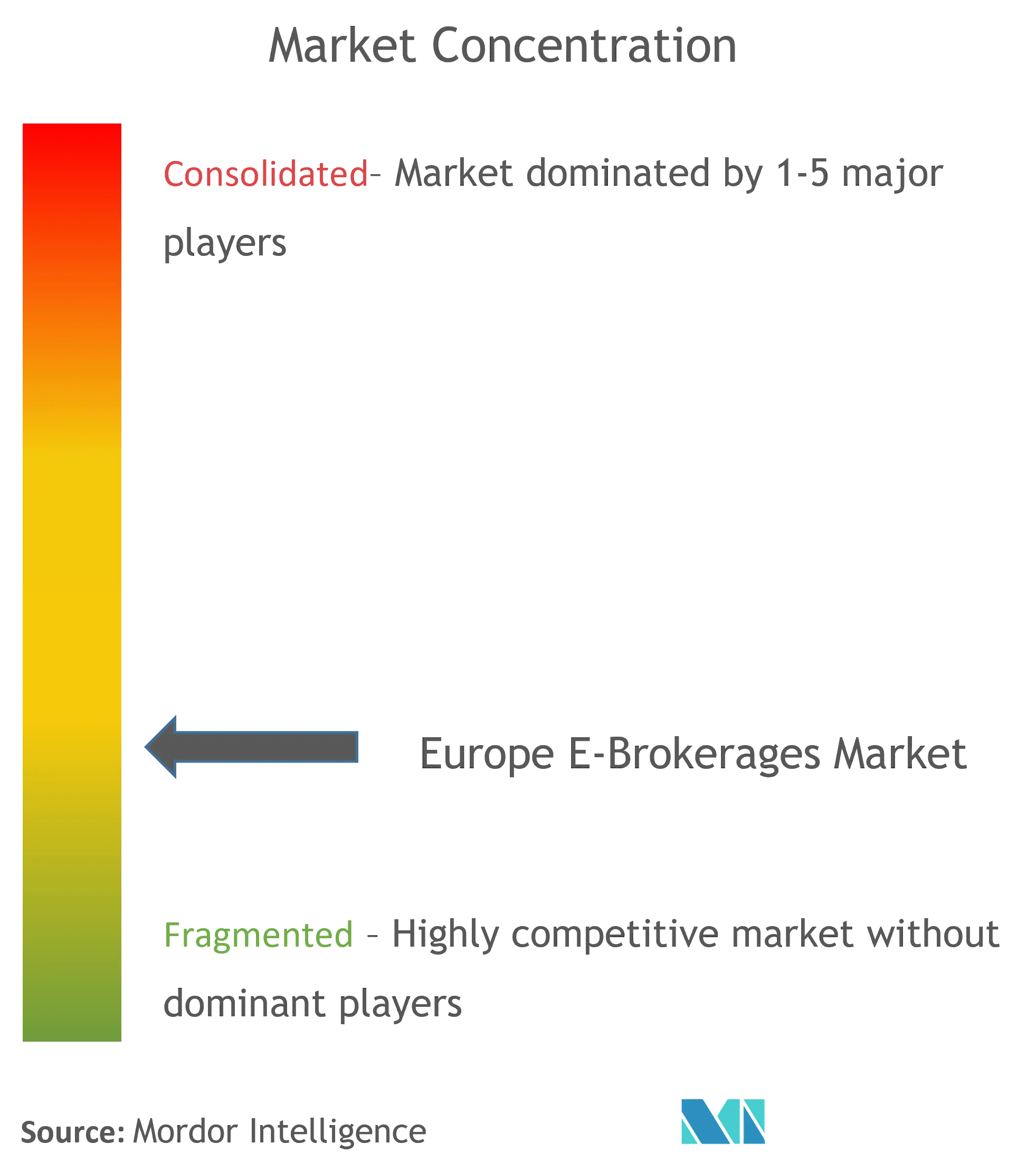

Europa es el hogar de un gran número de empresas de corretaje electrónico. Hay un gran número de actores en cada país que tienen diferentes cuotas de mercado. Europa- El mercado de corretaje electrónico es altamente competitivo. Las grandes empresas de corretaje electrónico están extendiendo sus servicios a muchos países de Europa. Las empresas de corretaje electrónico compiten fuertemente en términos de tarifas para los inversores minoristas. La gran base de usuarios de las plataformas en línea les permite reducir sus tarifas para los inversores. Los principales actores del mercado incluyen Interactive Brokers, EToro, Saxo Group, Degiro, Plus 500, Trading 212, Exante, X-Trade Brokers, Robinhood, Swissquote, etc.

Líderes del mercado europeo de corretajes electrónicos

Interactive Brokers

Etoro

Plus500

Saxo Group

Trading 212

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de corretajes electrónicos

- Febrero de 2023: Interactive Brokers anunció el lanzamiento de su nuevo destino de pedidos IBUSOPT. Con el espectacular aumento de las operaciones de opciones minoristas, Interactive Brokers ha lanzado este nuevo destino de órdenes para ayudar a sus clientes minoristas e institucionales a lograr una mejor ejecución de precios en sus operaciones de opciones.

- Enero de 2023: Etoro anunció el lanzamiento de ValueGurus, una cartera que ofrece a los inversores minoristas exposición a largo plazo a empresas seleccionadas por personalidades financieras influyentes que eligen la inversión en valor.

Segmentación de la industria de corretajes electrónicos en Europa

Un corredor es una persona o empresa entre un inversionista potencial y una bolsa de valores. Una empresa que actúa como agente de un cliente y recibe el pago del cliente en forma de comisión se conoce como corredor. El servicio en línea que proporciona a cambio de tarifas es un servicio de corretaje electrónico. Un análisis completo de antecedentes del mercado europeo de corretaje electrónico incluye una evaluación de la economía, una descripción general del mercado, una estimación del tamaño del mercado para segmentos clave, tendencias emergentes en el mercado, dinámica del mercado y perfiles clave de empresas cubiertos en el informe. El mercado europeo de corretajes electrónicos se puede segmentar por tipo de inversor (minorista e institucional), por servicios ofrecidos (corredores a tiempo completo y corredores de descuento), por operación (nacional y extranjera) y por geografía (Alemania, Reino Unido, Rusia, España, Países Bajos, Dinamarca, Suecia, Finlandia, Noruega y el resto de Europa). El informe ofrece el tamaño del mercado y las previsiones para el mercado europeo de corretaje electrónico en valor (millones de USD) para los segmentos anteriores.

| Minorista |

| Institucional |

| Corredores de tiempo completo |

| Corredores de descuento |

| Doméstico |

| Extranjero |

| Alemania |

| Reino Unido |

| Rusia |

| España |

| Países Bajos |

| Dinamarca |

| Suecia |

| Finlandia |

| Noruega |

| El resto de Europa |

| Por tipo de inversor | Minorista |

| Institucional | |

| Por servicios ofrecidos | Corredores de tiempo completo |

| Corredores de descuento | |

| Por operación | Doméstico |

| Extranjero | |

| Por geografía | Alemania |

| Reino Unido | |

| Rusia | |

| España | |

| Países Bajos | |

| Dinamarca | |

| Suecia | |

| Finlandia | |

| Noruega | |

| El resto de Europa |

Preguntas frecuentes sobre la investigación de mercado de Europe E-Brokerages

¿Cuál es el tamaño actual del mercado europeo de corretajes electrónicos?

Se proyecta que el mercado europeo de corretaje electrónico registre una CAGR del 6,67 % durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado europeo de corretajes electrónicos?

Interactive Brokers, Etoro, Plus500, Saxo Group, Trading 212 son las principales empresas que operan en el mercado europeo de corretaje electrónico.

¿Qué años cubre este mercado europeo de corretajes electrónicos?

El informe cubre el tamaño histórico del mercado europeo de corretajes electrónicos durante años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de corretajes electrónicos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de corretaje electrónico en Europa

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de E-Brokerages en Europa en 2024, elaboradas por Mordor Intelligence™ Industry Reports. El análisis de Europe E-Brokerages incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtener una muestra de este análisis de la industria como un informe gratuito para descargar en PDF.