Análisis del mercado europeo de diagnóstico complementario

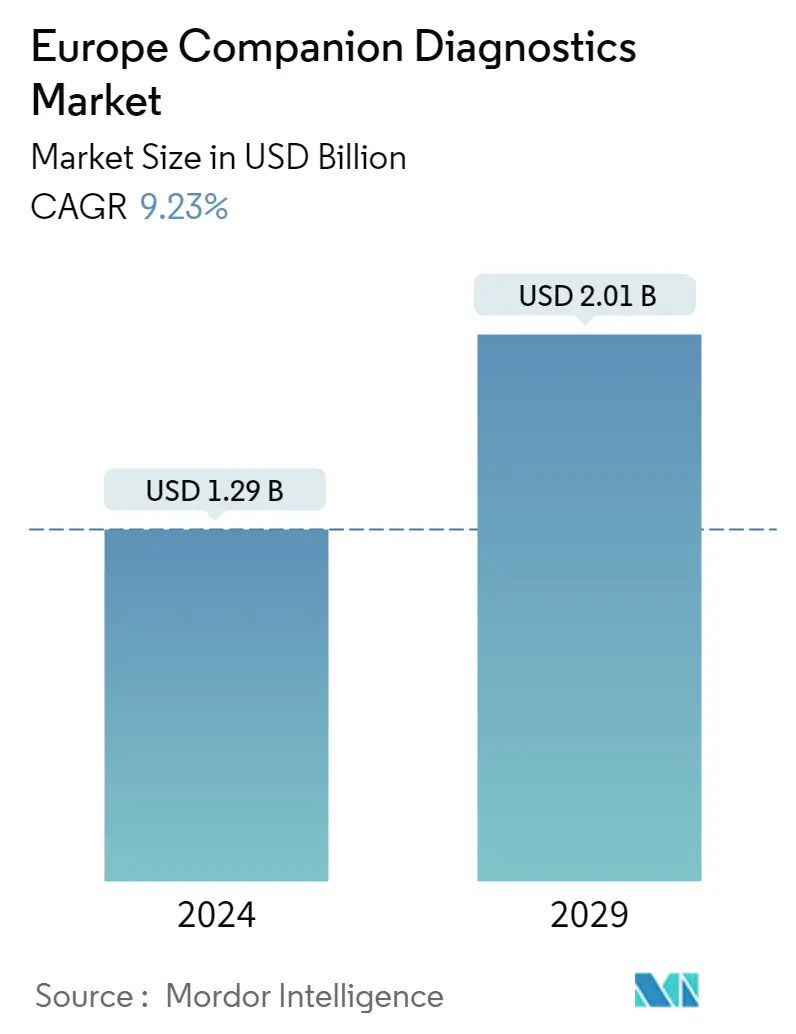

El tamaño del mercado europeo de diagnóstico complementario se estima en 1,29 mil millones de dólares en 2024, y se espera que alcance los 2,01 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 9,23% durante el período previsto (2024-2029).

La pandemia de COVID-19 tuvo inicialmente un impacto sustancial en el mercado de diagnóstico complementario. El uso de productos de diagnóstico complementarios mostró un aumento significativo durante la pandemia a medida que aumentó la investigación de varios productos COVID-19 durante ese período. Por ejemplo, un artículo publicado por Bioanalysis Zone en mayo de 2021 afirmó que los diagnósticos complementarios desempeñaron un papel importante en la orientación, comprensión y gestión de los productos COVID-19. Afirmó además que los diagnósticos complementarios desempeñaban un papel inmenso, ya que ayudaban a comprender la enfermedad COVID-19 y su impacto a corto y largo plazo en la salud. Actualmente, el uso de diagnósticos complementarios se ha vuelto normal ya que la pandemia casi ha disminuido. Así, el brote de COVID-19 afectó favorablemente el crecimiento del mercado en su fase preliminar; sin embargo, se espera que el mercado tenga un crecimiento estable durante el período previsto del estudio.

El crecimiento del mercado europeo de diagnóstico complementario se puede atribuir al creciente interés en la medicina personalizada y al desarrollo conjunto de tecnologías de diagnóstico y fármacos. Además, el aumento de casos de reacciones adversas a medicamentos relacionados con medicamentos impulsa la necesidad de realizar diagnósticos complementarios. Los otros factores que impulsan el mercado incluyen la creciente prevalencia de enfermedades crónicas, el aumento del descubrimiento de biomarcadores, la reducción de los costos de desarrollo de medicamentos y el aumento de las asociaciones entre los actores del mercado y las organizaciones gubernamentales.

Por ejemplo, según un artículo publicado por Future Medicine en abril de 2021, existen sistemas de financiación conjunta presentes en Europa que cooperan con la Comisión Europea (CE) para proporcionar fondos para la investigación básica y traslacional en el desarrollo de medicamentos personalizados. En Europa también se están realizando inversiones en iniciativas de medicina personalizada y genómica, y se están implementando estrategias regionales con la medicina personalizada en el centro. Además, en diciembre de 2021, QIAGEN y Denovo Biopharma LLC anunciaron una colaboración para desarrollar una prueba de diagnóstico complementaria (CDx) basada en sangre para identificar a los pacientes que expresan el marcador genómico 1 de Denovo (DGM1) que probablemente respondan al tratamiento contra el cáncer en investigación DB102 de Denovo. del linfoma difuso de células B grandes (DLBCL), que es uno de los cánceres linfoides más comunes. Además, en julio de 2021, Labcorp anunció la disponibilidad del análisis de mutaciones por PCR therascreen KRAS, un diagnóstico complementario para identificar pacientes con cáncer de pulmón de células no pequeñas (NSCLC) que son elegibles para el tratamiento con LUMAKRAS (sotorasib), una nueva opción de tratamiento desarrollada por Amgen. Por lo tanto, el creciente enfoque en los medicamentos personalizados y otras tecnologías sanitarias emergentes, como los biomarcadores, están preparados para mejorar el crecimiento del mercado estudiado durante el período de previsión.

La oncología es una de las principales áreas que se ha beneficiado significativamente gracias a la llegada de los diagnósticos complementarios. Los diagnósticos complementarios han sido muy beneficiosos para identificar pacientes que necesitan biomarcadores específicos para obtener respuestas adecuadas. Los diagnósticos complementarios tienen el poder de predecir la respuesta de cualquier terapia particular dirigida a una persona específica, lo que, a su vez, da como resultado mejores tratamientos para los pacientes y una reducción del gasto sanitario. Por ejemplo, en noviembre de 2022, Akoya Biosciences, Inc. lanzó los paneles de firma PhenoCode para el descubrimiento de biomarcadores espaciales de alto rendimiento para la inmunoterapia contra el cáncer.

Por lo tanto, debido a los factores antes mencionados, se prevé que el mercado estudiado experimente un crecimiento durante el período de análisis. Sin embargo, es probable que el alto costo del desarrollo de medicamentos y los ensayos clínicos asociados y los problemas de reembolso impidan el crecimiento del mercado.

Tendencias del mercado de diagnóstico complementario en Europa

Se estima que el segmento de inmunohistoquímica registrará un crecimiento significativo durante el período de pronóstico.

La inmunohistoquímica (IHC) es el proceso de detección de antígenos o proteínas en células de tejido aprovechando el principio de unión de anticuerpos a antígenos específicos. El desarrollo de ensayos IHC rigurosos para diagnósticos complementarios, especialmente en la línea de fármacos oncológicos, ha sido un paso importante y una prioridad para muchas de las principales empresas farmacéuticas. La inmunohistoquímica ofrece varias ventajas, como disponibilidad inmediata, bajo costo y tiempo de respuesta rápido, entre otras. Por lo tanto, debido a las ventajas que ofrecen los productos de inmunohistoquímica en oncología, es probable que impulsen el crecimiento del segmento.

Según un artículo publicado por BMC en enero de 2022, la técnica de inmunohistoquímica (IHC) que utiliza anticuerpos monoclonales y policlonales se considera un método de diagnóstico útil para detectar antígenos patógenos en tejidos fijados. Complementa el diagnóstico directo de enfermedades infecciosas mediante PCR y cultivo en tejidos frescos. El artículo señala además que en las últimas décadas la inmunohistoquímica se ha convertido en una alternativa indispensable para los patólogos debido a los importantes avances tecnológicos en la técnica y el uso de anticuerpos específicos contra diversos antígenos. La aplicación de anticuerpos monoclonales o policlonales a antígenos virales, bacterianos o fúngicos para caracterizar agentes infecciosos en inmunohistoquímica se ha convertido en una práctica rutinaria para los patólogos en el diagnóstico de muchas enfermedades infecciosas. Por lo tanto, la creciente adopción de productos de inmunohistoquímica está preparada para impulsar el crecimiento del segmento.

Además, los continuos lanzamientos de productos por parte de los principales actores del mercado están afectando positivamente el crecimiento del segmento. Por ejemplo, en marzo de 2021, Roche anunció el lanzamiento de su kit Discovery Green HRP, que es la última incorporación a la colección completa de kits de detección modulares que proporciona capacidades de multiplexación de inmunohistoquímica y se utiliza para identificar y perfilar biomarcadores y poblaciones celulares. en la investigación basada en tejidos. Los avances en la comprensión de la biología del cáncer mediante el uso de este producto pueden ayudar a allanar el camino para mejorar las pruebas de cáncer para los pacientes.

Por lo tanto, se espera que el segmento de inmunohistoquímica experimente un crecimiento significativo durante el período previsto debido a los factores antes mencionados.

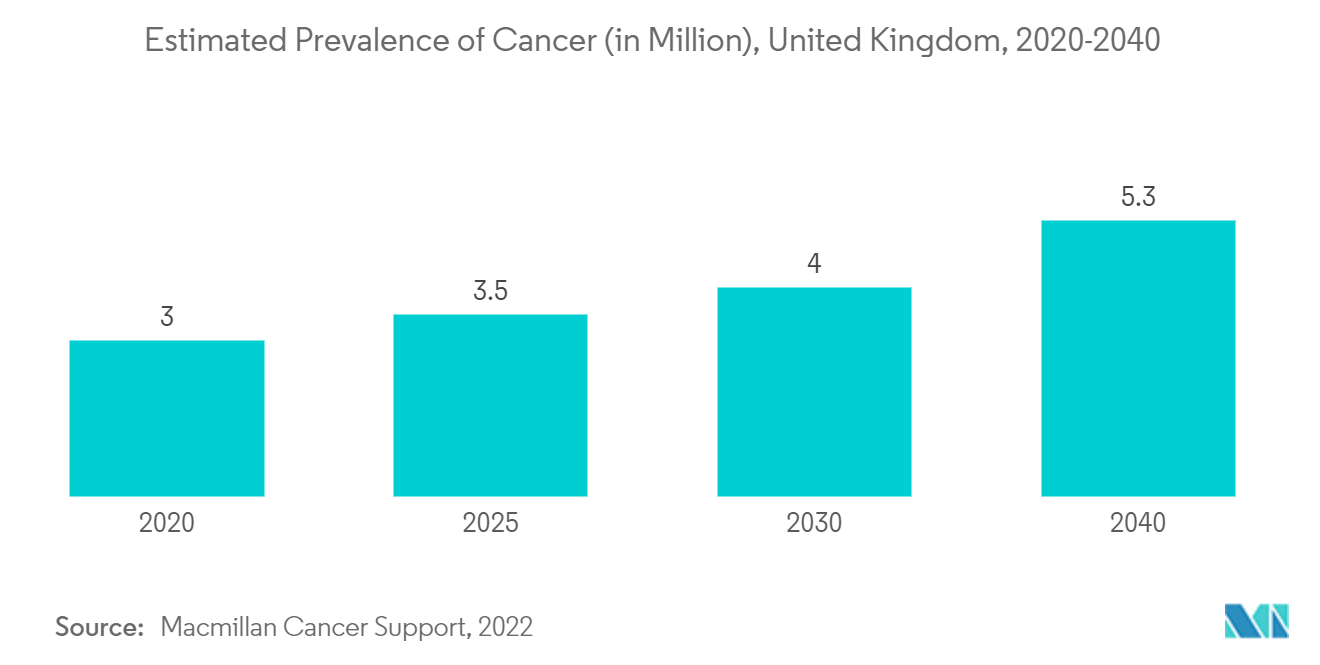

Se espera que el Reino Unido mantenga una cuota de mercado significativa durante el período previsto.

Los principales factores que impulsan el crecimiento del segmento en el Reino Unido son la creciente prevalencia de enfermedades crónicas como el cáncer, la diabetes y la demencia, entre otras, la creciente adopción de diagnósticos complementarios y el aumento de la investigación y el desarrollo relacionados con el descubrimiento de biomarcadores.

Se espera que la creciente prevalencia de enfermedades crónicas como el cáncer, la diabetes y la demencia, entre otras, aumente la adopción de diagnósticos complementarios. Por ejemplo, según un artículo publicado por Elsevier en agosto de 2022, antes de desarrollar diabetes tipo 2, muchas personas desarrollan por primera vez hiperglucemia no diabética, que se caracteriza por niveles elevados de glucosa en sangre que están por debajo del umbral de la diabetes tipo 2, pero por encima de lo normal. rangos. Se estima que el 11% de las personas con obesidad e hiperglucemia no diabética progresarán anualmente a diabetes tipo 2. Un estudio entre adultos en el Reino Unido ha estimado tasas de conversión del 7% durante el primer año.

Además, según los datos de Alzheimer's Research UK de enero de 2022, se estima que actualmente alrededor de 944.000 personas viven con demencia en el Reino Unido, y se espera que el número de personas con demencia en el país crezca rápidamente durante las próximas décadas.. Por lo tanto, se espera que la creciente prevalencia de enfermedades crónicas como la demencia y la diabetes en el país mejore el crecimiento del mercado.

Además, también se espera que varios desarrollos en el país por parte de organizaciones de investigación mejoren el crecimiento del mercado. Por ejemplo, en febrero de 2022, el profesor Henrik Zetterberg (líder de grupo del Instituto de Investigación de la Demencia del Reino Unido en el University College de Londres) estableció la Fábrica de Biomarcadores del Instituto de Investigación de la Demencia del Reino Unido en la primavera de 2021. La plataforma analítica de alto rendimiento se hizo accesible como un servicio para otros investigadores en todo el Reino Unido y más allá.

Por lo tanto, debido a los factores antes mencionados, se espera que el Reino Unido tenga un crecimiento significativo durante el período previsto del estudio.

Descripción general de la industria de diagnóstico complementario en Europa

El mercado del diagnóstico complementario es de naturaleza fragmentada debido a la presencia de varias empresas. El panorama competitivo incluye un análisis de algunas empresas internacionales y locales que poseen cuotas de mercado y son bien conocidas. Los actores clave del mercado incluyen Abbott Laboratories, Agilent Technologies, Beckman Coulter Inc. (Danaher Corporation), BioMerieux SA, F. Hoffmann-La Roche AG, Qaigen Inc., Siemens Healthineers y Thermo Fisher Scientific Inc., entre otros.

Líderes del mercado europeo de diagnóstico complementario

Abbott Laboratories

Agilent Technologies

F. Hoffmann-La Roche AG

Thermo Fisher Scientific Inc.

Qaigen Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de diagnóstico complementario

- Agosto de 2022 BD (Becton, Dickinson y Company) anunció un acuerdo de colaboración con Labcorp para crear un marco para desarrollar, fabricar, comercializar y comercializar diagnósticos complementarios (CDx) basados en citometría de flujo destinados a conectar a los pacientes con tratamientos que cambian la vida para cáncer y otras enfermedades.

- Mayo de 2022 Agilent Technologies Inc. anunció que su PD-L1 IHC 22C3 pharmDx, código SK006, ahora cuenta con la marca CE-IVD de la UE para su uso en el cáncer de cuello uterino. PD-L1 IHC 22C3 pharmDx se puede utilizar como ayuda para identificar pacientes con cáncer de cuello uterino para quienes el tratamiento con KEYTRUDA (pembrolizumab) puede ser apropiado.

- Mayo de 2022 Illumina, Inc., líder mundial en secuenciación de ADN y tecnologías basadas en matrices, anunció la incorporación de una indicación de diagnóstico complementaria (CDx) a su prueba integral (UE) de diagnóstico in vitro TruSight Oncology (TSO) con marca CE.

- Abril de 2022 Amoy Diagnostics Co. anunció que ha firmado un acuerdo marco de colaboración con AstraZeneca en China, Europa y Japón, para desarrollar y comercializar ensayos AmoyDx que pueden cubrir cualquier tipo de indicación o biomarcador para uso de diagnóstico complementario (CDx) con Medicamentos AstraZeneca.

Segmentación de la industria de diagnóstico complementario en Europa

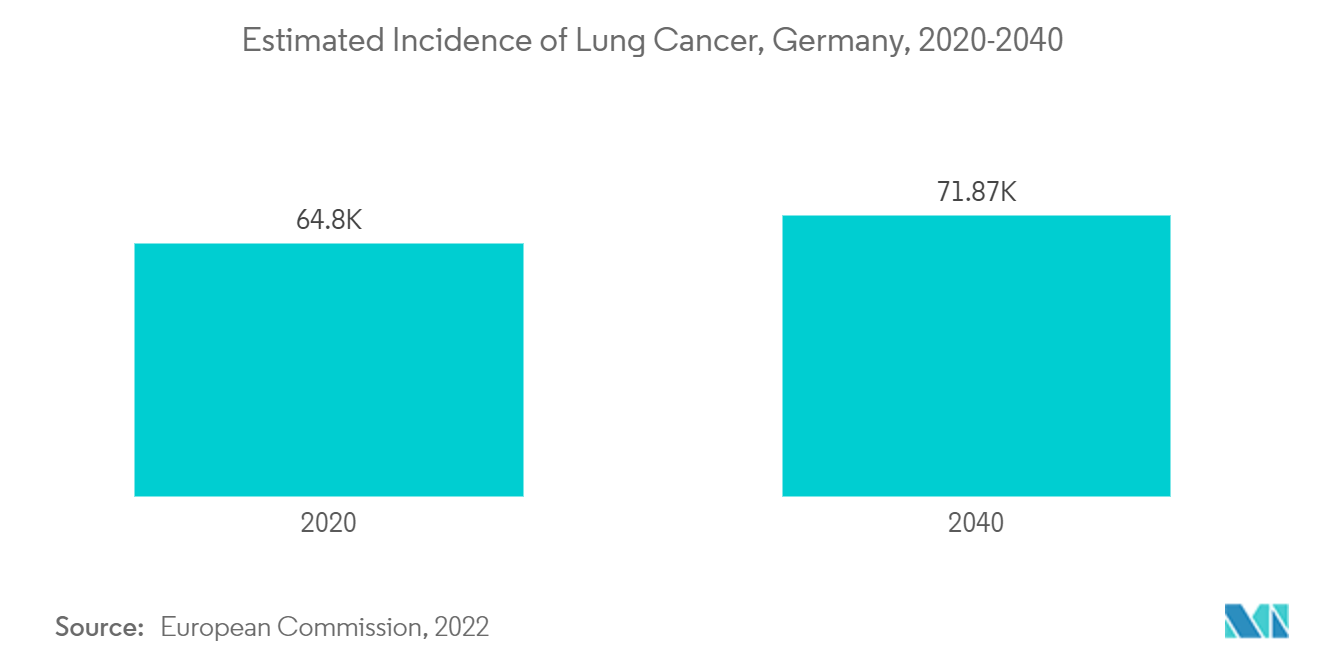

Según el alcance del informe, el diagnóstico complementario se denomina prueba complementaria realizada junto con un tipo de fármaco terapéutico para analizar la accesibilidad y eficacia de los fármacos para individuos específicos. Las pruebas de diagnóstico complementarias proporcionan información esencial para el uso seguro y eficaz del fármaco o producto biológico correspondiente. El mercado europeo de diagnóstico complementario está segmentado por tecnología (inmunohistoquímica (IHC), reacción en cadena de la polimerasa (PCR), hibridación in situ (ISH), secuenciación de genes y otras tecnologías), indicación (cáncer de pulmón, cáncer de mama, cáncer colorrectal, leucemia). , melanoma y otras indicaciones) y geografía (Alemania, Reino Unido, Francia, Italia, España y Resto de Europa). El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Inmunohistoquímica (IHC) |

| Reacción en cadena de la polimerasa (PCR) |

| Hibridación in situ (ISH) |

| Secuenciación de genes |

| Otras tecnologías |

| Cáncer de pulmón |

| Cáncer de mama |

| Cáncer colonrectal |

| Leucemia |

| Melanoma |

| Otras indicaciones |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| España |

| El resto de Europa |

| Por tecnología | Inmunohistoquímica (IHC) |

| Reacción en cadena de la polimerasa (PCR) | |

| Hibridación in situ (ISH) | |

| Secuenciación de genes | |

| Otras tecnologías | |

| Por indicación | Cáncer de pulmón |

| Cáncer de mama | |

| Cáncer colonrectal | |

| Leucemia | |

| Melanoma | |

| Otras indicaciones | |

| Geografía | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de Diagnóstico complementario en Europa

¿Qué tamaño tiene el mercado europeo de diagnóstico complementario?

Se espera que el tamaño del mercado europeo de diagnóstico complementario alcance los 1,29 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 9,23% hasta alcanzar los 2,01 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado europeo de diagnóstico complementario?

En 2024, se espera que el tamaño del mercado europeo de diagnóstico complementario alcance los 1.290 millones de dólares.

¿Quiénes son los actores clave en el mercado europeo Diagnóstico complementario?

Abbott Laboratories, Agilent Technologies, F. Hoffmann-La Roche AG, Thermo Fisher Scientific Inc., Qaigen Inc. son las principales empresas que operan en el mercado europeo de diagnóstico complementario.

¿Qué años cubre este mercado europeo de diagnóstico complementario y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado europeo de diagnóstico complementario se estimó en 1.180 millones de dólares. El informe cubre el tamaño histórico del mercado del mercado europeo de diagnóstico complementario durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de diagnóstico complementario para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de diagnóstico complementario en Europa

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de Diagnóstico complementario en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Europe Companion Diagnostics incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.