Tamaño y Participación del Mercado Global de Fabricación Continua Farmacéutica

Análisis del Mercado Global de Fabricación Continua Farmacéutica por Mordor Intelligence

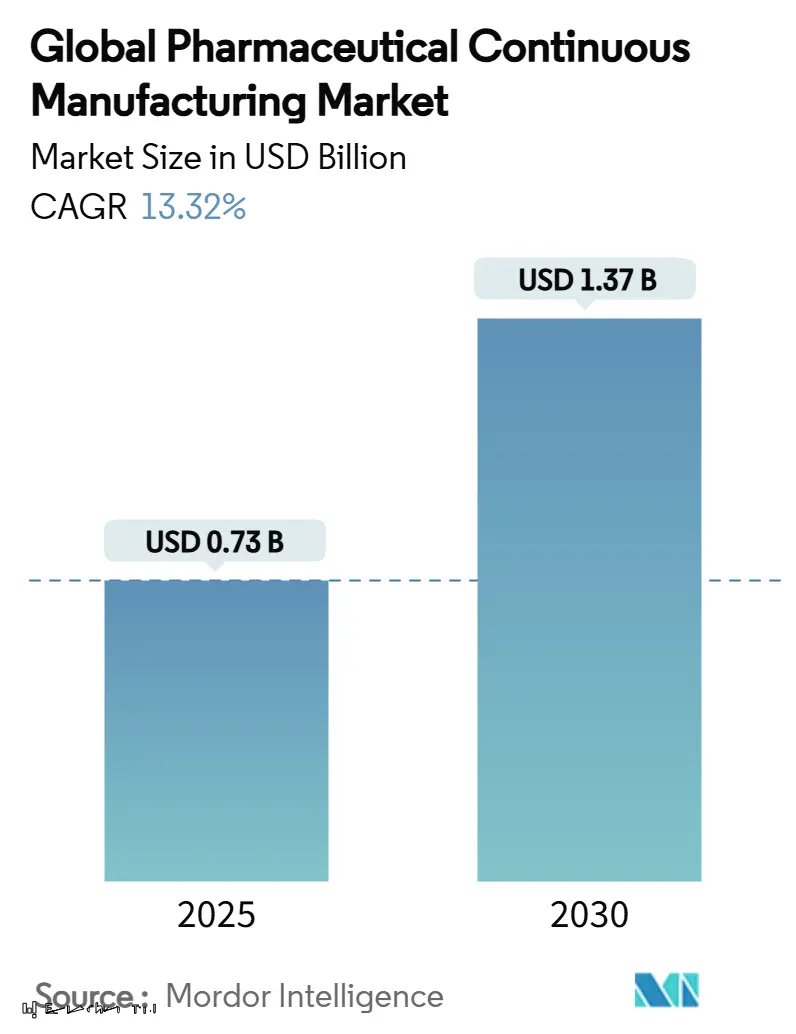

El mercado de fabricación continua farmacéutica está valorado en USD 0,73 mil millones en 2025 y está en camino de alcanzar USD 1,37 mil millones en 2030, reflejando una TCAC del 13,32% que supera a la mayoría de otros segmentos de servicios contractuales. La demanda está impulsada por la creciente externalización de productos biológicos, la presión creciente de contención de costos y un entorno regulatorio que favorece cada vez más a las CDMO experimentadas. Las inversiones a gran escala en Industria 4.0-gemelos digitales, procesamiento continuo y liberación en tiempo real-están mejorando la eficiencia, acortando los tiempos de ciclo y reduciendo las tasas de falla, permitiendo a los proveedores asegurar contratos premium de varios años. Las limitaciones de capacidad en APIs de alta potencia (HPAPIs) y productos biológicos avanzados crean barreras naturales de entrada, mientras que las estrategias de relocalización "China + 1" impulsan a los patrocinadores a diversificar sus huellas hacia América del Norte, Europa y centros costo-competitivos en Asia-Pacífico.

Puntos Clave del Informe

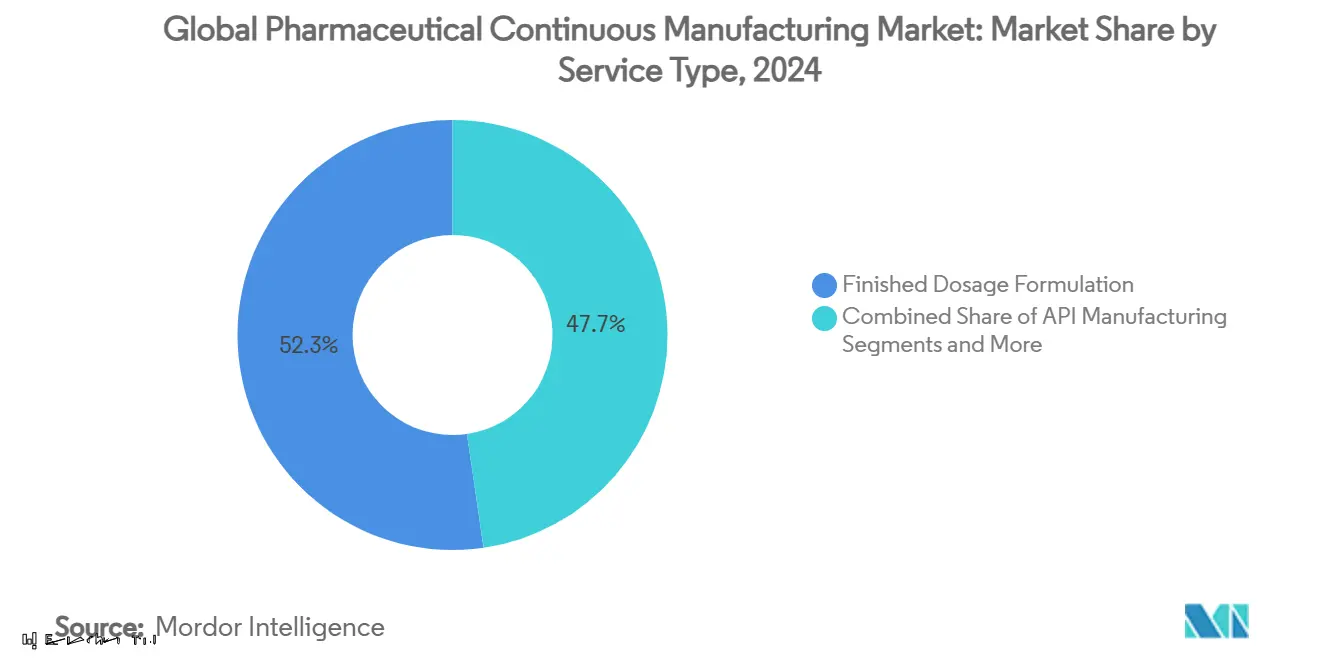

- Por tipo de servicio, la formulación de dosis terminada lideró con 52,35% de participación en ingresos en 2024; se proyecta que la fabricación de API crezca a una TCAC del 14,85% hasta 2030.

- Por tipo de molécula, las moléculas pequeñas mantuvieron el 66,73% de la participación del mercado de fabricación continua farmacéutica en 2024, mientras que se prevé que los productos biológicos se expandan a una TCAC del 13,92% hasta 2030.

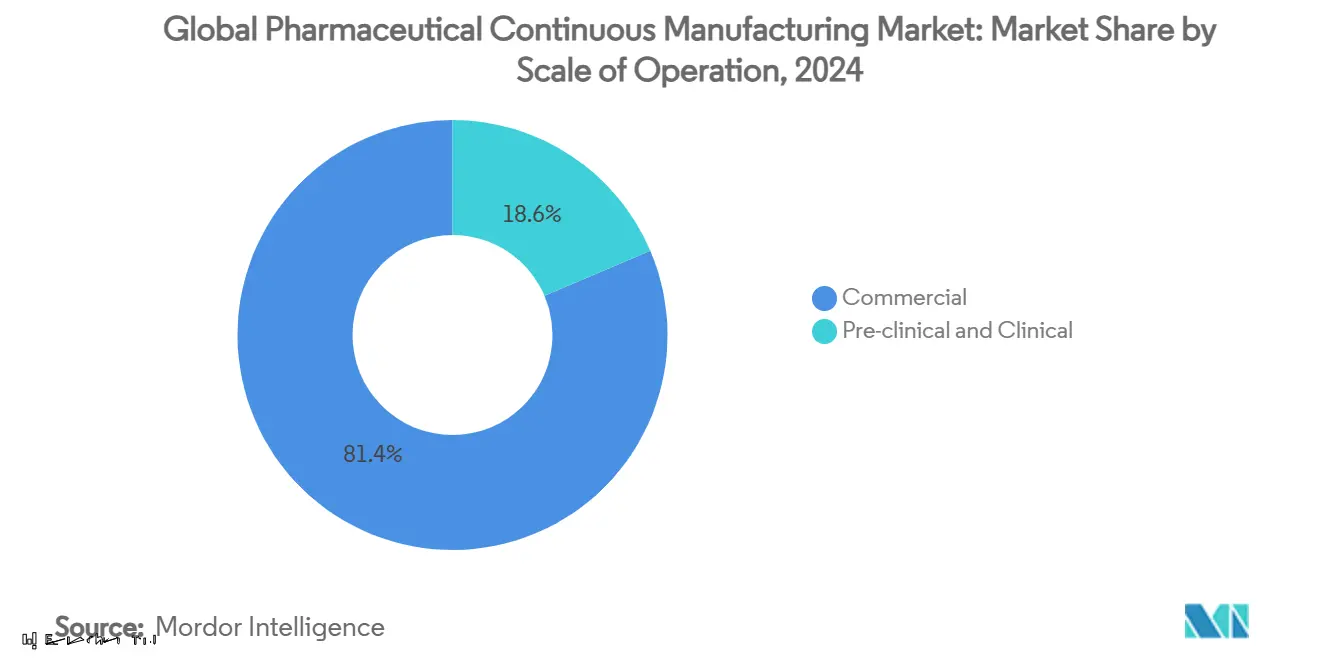

- Por escala de operación, la fabricación comercial representó el 81,45% de participación del tamaño del mercado de fabricación continua farmacéutica en 2024, mientras que los servicios pre-clínicos y clínicos avanzan a una TCAC del 14,18% hasta 2030.

- Por tipo de cliente, big pharma comandó el 47,49% de participación en 2024; las empresas biotecnológicas representan el crecimiento más rápido con una TCAC del 15,04% hasta 2030.

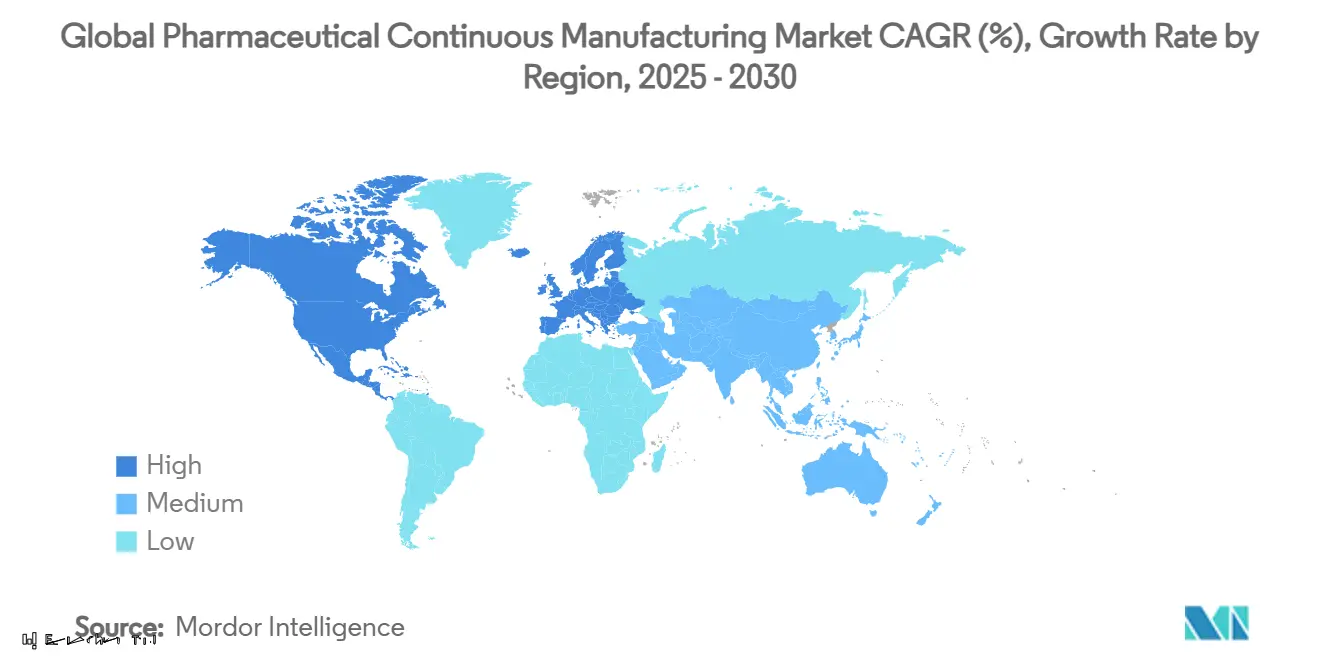

- Por geografía, América del Norte capturó el 43,15% de participación en 2024 y Asia-Pacífico se está expandiendo a una TCAC del 15,27% hasta 2030.

Tendencias e Insights del Mercado Global de Fabricación Continua Farmacéutica

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente Demanda de Externalización de Productos Biológicos | +2.8% | Global, con concentración en América del Norte y Europa | Mediano plazo (2-4 años) |

| Presión de Contención de Costos en Innovadores Farmacéuticos | +2.5% | Global, particularmente aguda en América del Norte | Corto plazo (≤ 2 años) |

| Limitaciones de Capacidad para APIs de Alta Potencia | +2.1% | América del Norte y Europa, emergente en Asia-Pacífico | Mediano plazo (2-4 años) |

| Complejidad Regulatoria que Favorece CDMOs Experimentadas | +1.9% | Global, con mayor impacto en mercados regulados | Largo plazo (≥ 4 años) |

| Estrategias de Relocalización Multi-Regional "China + 1" | +1.2% | Núcleo Asia-Pacífico, derrame a América del Norte y Europa | Mediano plazo (2-4 años) |

| Tecnologías de Industria 4.0-Gemelos Digitales, Liberación en Tiempo Real y Fabricación Continua | +0.8% | América del Norte y Europa liderando, Asia-Pacífico siguiendo | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda de Externalización de Productos Biológicos

La fabricación de productos biológicos está aumentando mientras los patrocinadores evitan instalaciones intensivas en capital al contratar CDMOs con experiencia comprobada en cultivo celular a gran escala, vectores virales y expertise de llenado-acabado. La capacidad de terapia génica, expandiéndose cerca del 30% anualmente, permanece concentrada en un puñado de proveedores de servicios. El pacto de suministro de 10 años por USD 3 mil millones de FUJIFILM Diosynth Biotechnologies con Regeneron subraya el cambio hacia asociaciones estratégicas ancladas en garantías de volumen y riesgo compartido. El movimiento de plataformas autólogas a alogénicas amplía el acceso al permitir verdaderas corridas a escala comercial, mientras que el apoyo de Lonza a más de 70 proyectos de vectores virales resalta el papel de las CDMOs como infraestructura esencial para terapias avanzadas [1]Lonza Group AG, "Lonza Supports Over 70 Viral Vector Projects," lonza.com .

Presión de Contención de Costos en Innovadores Farmacéuticos

El escrutinio intensificado de precios y la erosión de genéricos empujan a los innovadores a externalizar la producción no-core. Las CDMOs absorben capex y riesgos de calificación, ofreciendo suites especializadas de contención o asépticas sobre una base de pago por uso. Para biotecnología en etapa temprana, la fabricación externa es la única ruta viable a la clínica, ilustrada por el acuerdo de USD 150 millones de Viking Therapeutics para medicamentos contra la obesidad con CordenPharma que agrupa capacidad de API, formulación y dosis terminada. Los contratos emergentes basados en hitos alinean aún más los incentivos al vincular los pagos al éxito regulatorio.

Limitaciones de Capacidad para APIs de Alta Potencia

Los pipelines de oncología impulsan volúmenes sin precedentes de conjugados anticuerpo-medicamento y otros HPAPIs que requieren bandas OEL estrictas. Construir suites de presión negativa y multi-grado cuesta decenas de millones, otorgando a los incumbentes con líneas de contención validadas un poder de fijación de precios notable. Catalent y PCI Pharma Services han invertido agresivamente, y la expansión de péptidos de EUR 900 millones de CordenPharma señala cómo la intensidad de capital protege los márgenes.

Complejidad Regulatoria que Favorece CDMOs Experimentadas

Las evaluaciones estrictas de madurez de gestión de calidad (QMM) y los mandatos de serialización DSCSA elevan a los proveedores con historiales de inspección impecables. La compra de USD 292,5 millones de Charles River Laboratories de Vigene Biosciences muestra valuaciones premium para activos que cuentan con sólidos historiales regulatorios. Los análisis en tiempo real y los registros de lotes digitales están transitioning rápidamente de diferenciadores a requisitos de entrada.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Riesgo de Cadena de Suministro y Fallas de Calidad | -1.5% | Global, con impacto agudo en mercados regulados | Corto plazo (≤ 2 años) |

| Auditorías Regulatorias Intensificadas y Cartas de Advertencia | -0.9% | América del Norte y Europa principalmente | Mediano plazo (2-4 años) |

| Insourcing de Big Pharma para Plataformas Estratégicas de mRNA | -0.7% | América del Norte y Europa, impacto limitado en Asia-Pacífico | Mediano plazo (2-4 años) |

| Escasez de Talento Especializado en CDMOs de Modalidad Avanzada | -0.6% | Global, más aguda en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Riesgo de Cadena de Suministro y Fallas de Calidad

Las disrupciones del COVID-19 expusieron dependencias en productores de sitio único, provocando mandatos de dual-sourcing que pueden fragmentar volúmenes a través de múltiples CDMOs. Los patrocinadores ahora evalúan proveedores por planes de redundancia y monitoreo de calidad en tiempo real para prevenir retiros que erosionan el patrimonio de marca. El pivote de PCI Pharma Services a líneas de llenado-acabado de doble sitio ejemplifica el trade-off entre eficiencia de costos y resistencia [2]PCI Pharma Services, "PCI Expands Dual-Site Fill-Finish Strategy to Enhance Supply-Chain Resilience," pci.com . Las fallas conllevan penalizaciones regulatorias, repercusiones reputacionales e implicaciones de seguridad del paciente que rápidamente superan los ahorros de costos.

Auditorías Regulatorias Intensificadas y Cartas de Advertencia

El programa de Madurez de Gestión de Calidad de la FDA aumenta la frecuencia de inspección y eleva las expectativas para integridad de datos, ciberseguridad y gestión proactiva de desviaciones. Las CDMOs más pequeñas luchan con la carga de recursos de actualizaciones de sistemas y capacitación de la fuerza laboral. La armonización de estándares de UE, EE.UU. y mercados emergentes demanda marcos de cumplimiento trans-regionales, agregando complejidad y alargando cronogramas de validación.

Análisis de Segmentos

Por Tipo de Servicio: La Formulación Impulsa el Valor del Mercado

La formulación de dosis terminada generó el 52,35% de los ingresos de 2024, subrayando la prima comandada por convertir APIs en formas listas para el paciente que cumplen con estándares de registro mundial. Los sólidos orales aún dominan el volumen, sin embargo los inyectables estériles, inhalables y oftálmicos aseguran márgenes más altos debido a controles asépticos. El mercado de fabricación continua farmacéutica se beneficia mientras los patrocinadores impulsan cambios rápidos de lotes pequeños hechos posibles por granulación continua y PAT en línea. La fabricación de API, aunque más pequeña en participación actual, se espera que registre una TCAC del 14,85%, reflejando demanda no satisfecha para líneas de HPAPI, péptidos y oligonucleótidos capaces de contención sub-microgramo. El empaque y serialización están respaldados por mandatos DSCSA y EU FMD que obligan inversiones de trazabilidad de extremo a extremo; las CDMOs que agrupan estos servicios capturan mayor participación de cartera y reducen la complejidad de cadena de suministro para patrocinadores.

El crecimiento en formulación está impulsado por el enfoque de biopharma en formas de dosis centradas en el paciente-productos biológicos de alta concentración en jeringas prellenadas, suspensiones orales nano-habilitadas y reformulaciones 505(b)(2) que extienden ciclos de vida. CDMOs como Serán BioScience están comisionando líneas de secado por aspersión y extrusión por fusión caliente para mejorar la biodisponibilidad de medicamentos poco solubles. La consultoría analítica y regulatoria integrada ahora acompaña la mayoría de SOWs de fabricación, ayudando a clientes a acortar cronogramas IND-a-NDA. El mercado de fabricación continua farmacéutica está aprovechando prensas de tabletas continuas y aisladores modulares para reducir huella, minimizar exposición del operador y acelerar cambios, posicionando a los proveedores de servicios como habilitadores críticos de lanzamientos costo-eficientes.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Molécula: Los Productos Biológicos Comandam Posicionamiento Premium

Las moléculas pequeñas retienen el 66,73% de participación pero avanzan constantemente respaldadas por pipelines de oncología, SNC y antiinfecciosos. Las tecnologías de proceso maduras, cadenas de suministro robustas y la adopción creciente de reactores de flujo continuo sostienen la competitividad. Sin embargo, los productos biológicos representan el pool de valor de crecimiento más rápido: anticuerpos monoclonales, recombinantes y vacunas dependen de biorreactores, sistemas de un solo uso y purificación de alto rendimiento que pocos patrocinadores desean mantener internamente. Se proyecta que el tamaño del mercado de fabricación continua farmacéutica para productos biológicos alcance USD 0,64 mil millones en 2030, expandiéndose a casi 14% TCAC mientras se multiplican las aprobaciones comerciales de células y genes.

La entrada de capital es evidente en la expansión del campus de terapia celular de Memphis de Charles River Laboratories con nueve nuevas suites, así como el sitio de terapia celular de USD 300 millones de AstraZeneca en Rockville. Las CDMOs con servicios analíticos integrativos, vectores virales y plásmidos GMP disfrutan precios premium y lock-ins multi-producto. El bioprocesamiento downstream continuo, cultivo de perfusión e inactivación viral en línea están aumentando rendimientos mientras reducen huellas de lotes, reforzando los productos biológicos como el impulsor de valor dentro del mercado de fabricación continua farmacéutica.

Por Escala de Operación: La Fabricación Comercial Domina los Ingresos

La fabricación comercial entregó el 81,45% de la facturación de 2024, reflejando contratos arraigados de alto volumen para terapias maduras. Los acuerdos a largo plazo comprometidos por volumen dan a las CDMOs flujos de ingresos predecibles, habilitando expansiones de capacidad como el Campus Bio Songdo de 120,000 litros y USD 1 mil millones de Lotte Biologics. En contraste, los servicios pre-clínicos y clínicos crecen a 14,18% TCAC mientras el pipeline se hincha con estudios first-in-human, vías de aprobación acelerada y designaciones de medicamentos huérfanos. El equipo continuo es particularmente atractivo en proyectos de etapa temprana porque minimiza el uso de materiales, acorta loops de transferencia de tecnología y permite escalado rápido.

Las suites comerciales están evolucionando hacia líneas completamente continuas integrando granulación, tableteado, recubrimiento y liberación impulsada por PAT. Los patrocinadores valoran CDMOs que ofrecen transición fluida desde lotes clínicos GMP a volúmenes comerciales sin revalidación. El mercado de fabricación continua farmacéutica se beneficia de la racionalización de portafolio, donde activos heredados migran a CDMOs para que los patrocinadores puedan reasignar capital a modalidades novedosas.

Por Tipo de Cliente: Las Asociaciones Biotecnológicas Impulsan la Innovación

Big pharma absorbió el 47,49% de la demanda de 2024, aprovechando el poder de compra para asegurar líneas de alta capacidad para programas blockbuster y de extensión de ciclo de vida. Sin embargo, las empresas biotecnológicas, avanzando a 15,04% TCAC, están reformando los modelos de servicio. Buscan paquetes integrados basados en hitos que cubran desarrollo de procesos, archivos CMC y suministro de lanzamiento. El mercado de fabricación continua farmacéutica se acomoda ofreciendo suites modulares que pueden reconfigurarse rápidamente para productos biológicos de bajo volumen y alto valor o terapias personalizadas.

El compartir riesgos está ganando tracción: las CDMOs difieren porciones de ingresos hasta hitos regulatorios, alineando intereses y reduciendo tasas de quema de biotecnología. Los fabricantes de genéricos permanecen sensibles al precio, impulsando iniciativas lean six-sigma pero contribuyendo menos crecimiento absoluto. Las CDMOs que se diferencian en capacidad de respuesta, orientación regulatoria y transparencia digital ganan lealtad biotecnológica que a menudo florece en pipelines multi-producto.

Análisis Geográfico

América del Norte mantuvo el 43,15% de participación en 2024 y sostiene el liderazgo a través de una red densa de innovadores, reguladores experimentados e inversores ricos en capital. Las expansiones en curso-la red Kalamazoo de Pfizer y las cuatro nuevas plantas de Eli Lilly-refuerzan la prominencia de la región. Los requisitos de serialización bajo DSCSA provocan que los proveedores atrincherados desplieguen rastreo de extremo a extremo, elevando aún más las barreras de entrada. Los pactos a largo plazo como la alianza de USD 3 mil millones de FUJIFILM Diosynth Biotechnologies con Regeneron señalan confianza en la experiencia norteamericana. El mercado de fabricación continua farmacéutica encuentra terreno fértil aquí debido a una fuerza laboral confiable y fuerte protección de PI.

Asia-Pacífico es el territorio de crecimiento más rápido, avanzando a 15,27% TCAC debido a mano de obra costo-competitiva, marcos regulatorios en maduración y grandes pools de pacientes domésticos. WuXi AppTec, Samsung Biologics y CDMOs indias emergentes han alcanzado escala global, atrayendo patrocinadores occidentales con proposiciones híbridas precio-calidad. Las estrategias "China + 1" inspiradas por riesgo geopolítico y la Ley US Biosecure impulsan inversiones en India, Corea del Sur y Sudeste Asiático, ampliando la huella del mercado de fabricación continua farmacéutica a través de la región. El campus Songdo de Lotte Biologics tipifica los compromisos multi-billonarios dirigidos a capturar la demanda creciente de productos biológicos [3]Lotte Biologics, "Lotte Breaks Ground on Songdo Bio Campus," lottebiologics.com .

Europa mantiene una participación robusta, anclada por directrices EMA armonizadas, talento especializado y fuertes clusters de productos biológicos en Alemania, Irlanda y países nórdicos. Inversiones como el proyecto de péptidos de EUR 900 millones de CordenPharma y la instalación de células y genes de Rentschler en Reino Unido extienden las capacidades del continente. Las CDMOs explotan líneas modulares de fabricación continua para servir demanda fragmentada a través de 27 estados miembros mientras mantienen altos estándares GMP. Medio Oriente y África y América del Sur representan porciones menores hoy pero ven reglas crecientes de contenido local y mandatos de seguridad de suministro impulsados por pandemia que abren puertas para hubs regionales. Colectivamente, la diversificación regional amplía el mercado de fabricación continua farmacéutica y mitiga la sobre-dependencia en cualquier geografía única.

Panorama Competitivo

El mercado permanece moderadamente fragmentado pero muestra señales claras de consolidación. La adquisición de USD 16,5 mil millones de Catalent por Novo Holdings eleva la influencia del capital privado, mientras que la compra de Vigene por Charles River Laboratories subraya el apetito por capacidad de modalidad avanzada. Los líderes se diferencian en ofertas de extremo a extremo, madurez digital y destreza regulatoria. La adopción de reactores de flujo continuo, robots autónomos de manejo de materiales y predicción de desviaciones impulsada por IA reduce el costo de bienes y acorta tiempos de entrega, equipando vendedores para contratos premium.

Las alianzas estratégicas proliferan: marcos de suministro a largo plazo, participación en utilidades e co-inversión en suites dedicadas cementan la adherencia del cliente. Los especialistas más pequeños tallan nichos en segmentos de HPAPI, nanopartículas lipídicas o secado por aspersión, comandando márgenes EBITDA desproporcionados a pesar de escala limitada.

Los gigantes de Asia-Pacífico apuntan a replicar modelos occidentales de ventanilla única, intensificando la presión competitiva pero también expandiendo la base de clientes direccionable. El mercado de fabricación continua farmacéutica recompensa a jugadores que equilibran alcance global con capacidad de respuesta local, subrayado por la observación de Provident Healthcare Partners de que las CDMOs integradas superan a pares tanto en utilización como en bookings de nuevos proyectos.

Líderes de la Industria Global de Fabricación Continua Farmacéutica

-

Siemens

-

GEA Group AG

-

Glatt GmbH

-

Thermo Fisher Scientific

-

Scott Equipment

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2024: Aurobindo Pharma USA se asoció con MSD para mejorar la producción de productos biológicos vía plataformas continuas.

- Mayo 2024: L.B. Bohle presentó la línea modular QbCon permitiendo compresión directa y granulación húmeda y seca a 5-25 kg/h.

- Mayo 2024: La FDA lanzó el programa piloto START para acelerar el desarrollo de terapias para enfermedades raras, beneficiando los flujos de trabajo de fabricación continua.

Alcance del Informe del Mercado Global de Fabricación Continua Farmacéutica

Según el alcance del informe, la fabricación continua se refiere al proceso de fabricación de productos sin ninguna interrupción. Es lo opuesto a la fabricación por lotes. La fabricación continua es un método para fabricar productos farmacéuticos de extremo a extremo en una sola línea de producción ininterrumpida. El mercado de fabricación continua está segmentado por Producto (Fabricación Continua Integrada y Fabricación Semi Continua), Aplicación (fabricación de API y Fabricación de Producto Final), Usuario Final (Fabricantes Contractuales, Empresas Farmacéuticas y Otros Usuarios Finales), y Geografía (América del Norte, Europa, Asia-pacífico, Medio Oriente y África, y América del Sur). El informe de mercado también cubre los tamaños de mercado estimados y tendencias de 17 países a través de las principales regiones globalmente. El informe ofrece valores (en millones USD) para los segmentos anteriores.

| Fabricación de API | |

| Formulación de Dosis Terminada | Sólidos Orales |

| Parenterales | |

| Tópicos y Otros | |

| Empaque y Serialización | |

| Otros Servicios de Soporte |

| Moléculas Pequeñas | |

| Moléculas Grandes (Productos Biológicos) | mAbs |

| Terapia Celular y Génica | |

| Vacunas y Otros |

| Pre-clínica y Clínica |

| Comercial |

| Big Pharma |

| Pharma Pequeña y Mediana |

| Empresas Biotecnológicas |

| Fabricantes de Genéricos |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Servicio | Fabricación de API | |

| Formulación de Dosis Terminada | Sólidos Orales | |

| Parenterales | ||

| Tópicos y Otros | ||

| Empaque y Serialización | ||

| Otros Servicios de Soporte | ||

| Por Tipo de Molécula | Moléculas Pequeñas | |

| Moléculas Grandes (Productos Biológicos) | mAbs | |

| Terapia Celular y Génica | ||

| Vacunas y Otros | ||

| Por Escala de Operación | Pre-clínica y Clínica | |

| Comercial | ||

| Por Tipo de Cliente | Big Pharma | |

| Pharma Pequeña y Mediana | ||

| Empresas Biotecnológicas | ||

| Fabricantes de Genéricos | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del Mercado Global de Fabricación Continua?

El mercado está valorado en USD 0,73 mil millones en 2025 y se proyecta alcanzar USD 1,37 mil millones en 2030, creciendo a una TCAC del 13,32%.

¿Quiénes son los jugadores clave en el Mercado Global de Fabricación Continua?

Siemens, GEA Group AG, Glatt GmbH, Thermo Fisher Scientific y Scott Equipment son las principales empresas operando en el Mercado Global de Fabricación Continua.

¿Cuál es la región de crecimiento más rápido en el Mercado Global de Fabricación Continua?

Asia-Pacífico lidera con una TCAC del 15,27% hasta 2030, impulsada por la expansión de capacidad de productos biológicos y diversificación "China + 1".

¿Qué segmento de servicio muestra el mayor potencial de crecimiento?

Se espera que la fabricación de API se expanda a una TCAC del 14,85%, reflejando demanda no satisfecha para sintéticos de alta potencia y complejos.

Última actualización de la página el: