Tamaño y Participación del Mercado de Bienes Raíces Comerciales de Israel

Análisis del Mercado de Bienes Raíces Comerciales de Israel por Mordor inteligencia

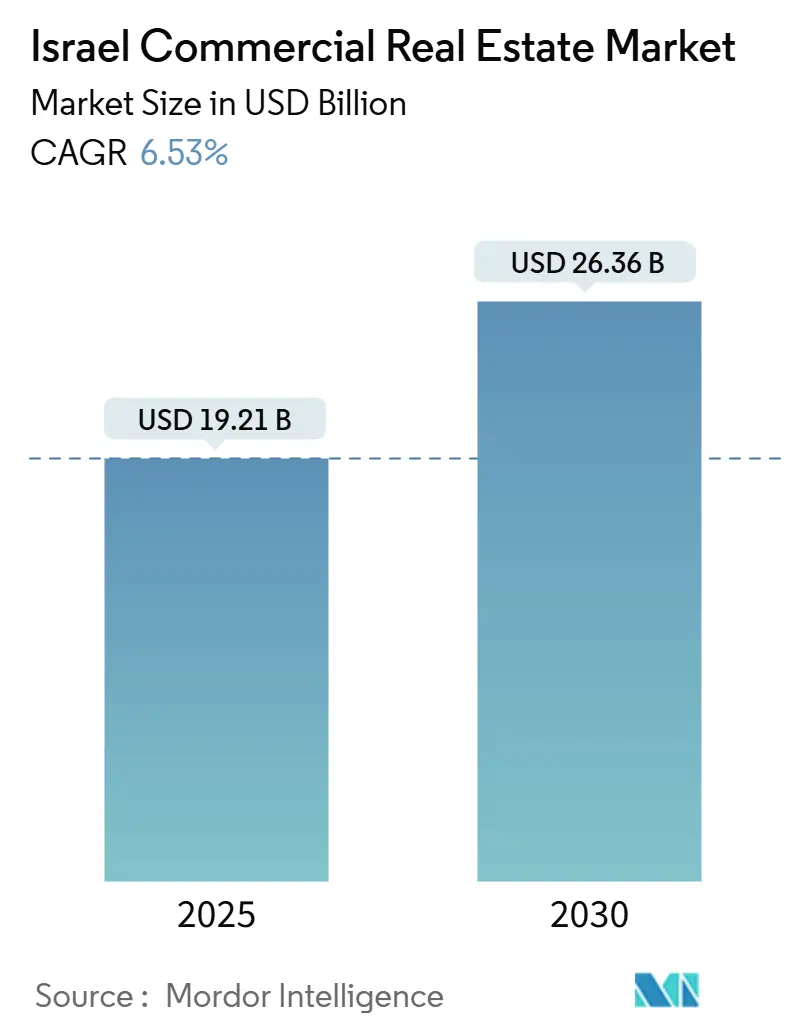

El mercado de bienes raíces comerciales de Israel se sitúun en USD 19,21 mil millones en 2025 y está en camino de registrar USD 26,36 mil millones para 2030, avanzando un una TCAC del 6,53%. Esta expansión refleja el estatus de Israel como centro tecnológico global, su posición fundamental entre tres continentes, y el flujo constante de capital institucional doméstico que busca ingresos vinculados un la inflación. La demanda impulsada por el mi-comercio de parques logísticos Grado-un, el desarrollo acelerado orientado al tránsito un lo largo de los nuevos corredores ferroviarios de Tel Aviv, y la construcción de centros de datos perimetrales elevan todos los requerimientos de ocupantes. Al mismo tiempo, la volatilidad geopolítica y el aumento de los costos de construcción mantienen elevadas las primas de riesgo, impulsando un los inversionistas un enfatizar la calidad de activos, ubicaciones resilientes, y bases de inquilinos diversificadas[1]Amir Yaron, "Annual financiero estabilidad informe 2024," banco de Israel, bankisrael.gov.il. Los desarrolladores establecidos están respondiendo con retrofits de edificios inteligentes, mejoras de eficiencia energética, y articulación ventures estratégicos que reducen los costos de financiamiento mientras amplían el acceso al mercado.

Puntos Clave del Informe

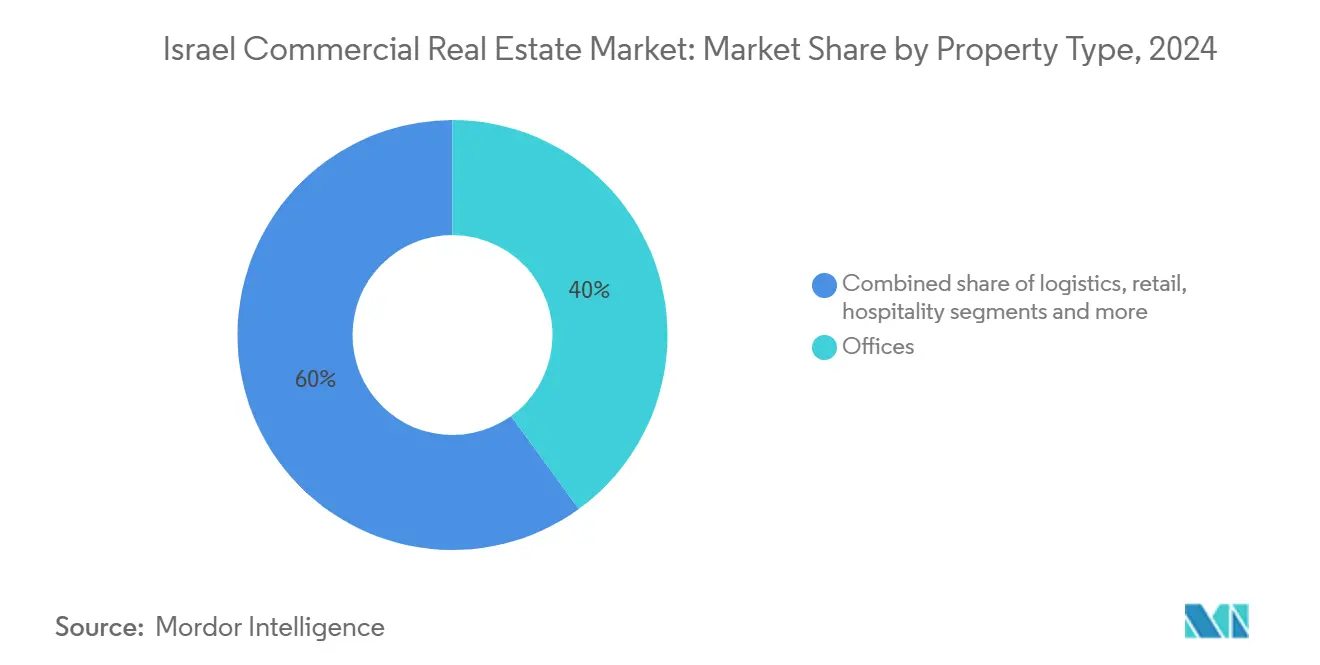

- Por tipo de propiedad, las oficinas mantuvieron la mayor participación del 40,0% del mercado de bienes raíces comerciales de Israel en 2024, mientras que el espacio logístico mi industrial se pronostica que se expanda un una TCAC del 6,73% hasta 2030.

- Por modelo de negocio, las transacciones de ventas representaron el 74,0% del tamaño del mercado de bienes raíces comerciales de Israel en 2024, mientras que las actividades de alquiler y arrendamiento registran la TCAC más rápida del 6,99% para 2025-2030.

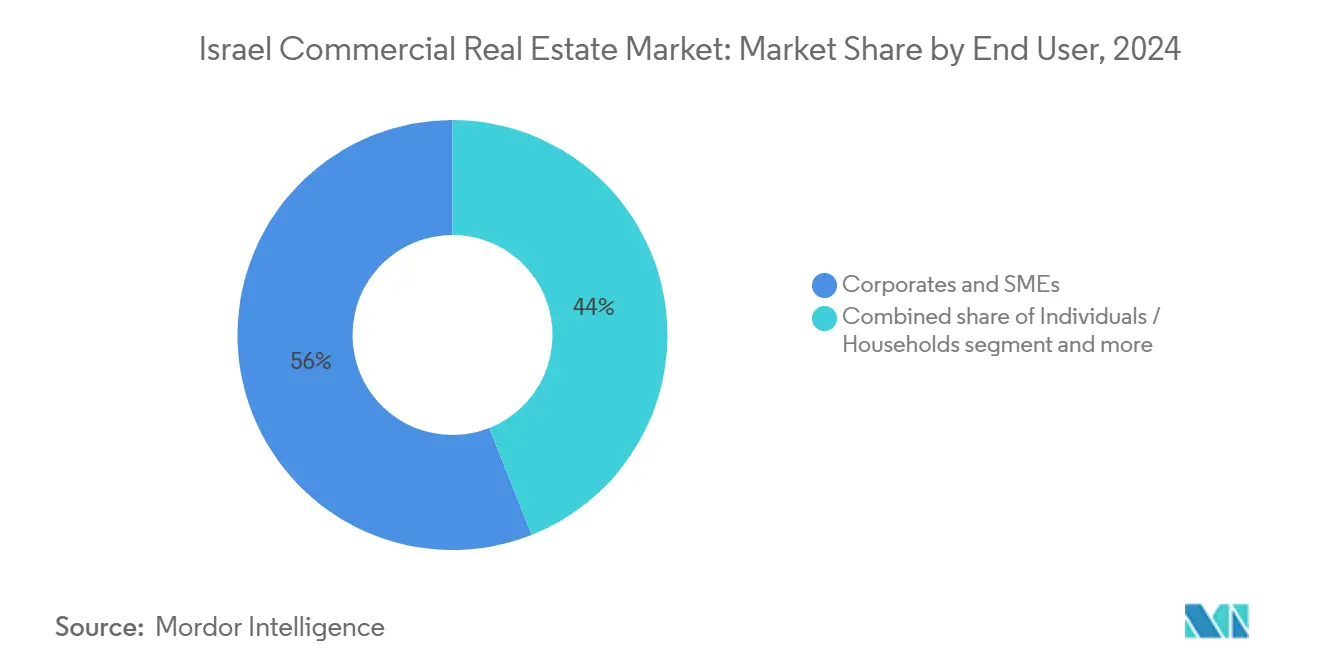

- Por usuario final, las corporaciones y PYMEs comandaron el 56,0% de la actividad en 2024; se proyecta que este segmento crezca al 6,92% durante el poríodo de pronóstico.

- Por región, el Distrito de Tel Aviv lideró con una participación de ingresos del 45,0% en 2024, mientras que el Distrito central registra la TCAC más alta del 7,12% hasta 2030.

Tendencias y Perspectivas del Mercado de Bienes Raíces Comerciales de Israel

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Auge en expansión de inquilinos tecnológicos globales | +1.2% | Distritos de Tel Aviv y central | Mediano plazo (2-4 unños) |

| Demanda de logística Grado-un y cadena de frío | +0.9% | Nacional; central y Sur | Corto plazo (≤ 2 unños) |

| Rotación de fondos de pensiones hacia REITs | +0.8% | Nacional | Mediano plazo (2-4 unños) |

| Impulso del corredor de tren ligero de Tel Aviv | +0.7% | Corredores de Tel Aviv y central | Largo plazo (≥ 4 unños) |

| Diversión de cadena de suministro UE víun Haifa | +0.6% | Distrito Norte | Mediano plazo (2-4 unños) |

| Crecimiento de campus de centros de datos perimetrales | +0.5% | Distritos de Tel Aviv y central | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Auge en Expansión de Inquilinos Tecnológicos Globales Concentrándose en Tel Aviv y Herzliya

Las empresas tecnológicas globales continúan escalando I+d y oficinas centrales regionales en el distrito central de negocios de Tel Aviv y Herzliya Pituach. La demanda se centra en torres Grado-un que ofrecen estructuras de telecomunicaciones resilientes, energíun redundante, y plantas flexibles. La agrupación comprime la vacancia, sostiene alquileres de primera calidad, y estimula el redesarrollo de uso mixto adyacente. Las reformas gubernamentales en banca, mercados de capital, y bienes raíces agilizan las aprobaciones y alientan compromisos de arrendamiento corporativo un largo plazo. Los desarrolladores capaces de integrar energíun de alta densidad, sistemas de ciberseguridad robustos, y amenidades colaborativas encuentran una ventaja para ganar inquilinos ancla.

Demanda Acelerada de Parques Logísticos y de Cadena de Frío Grado-A Impulsada por E-Commerce

La penetración del minorista en línea alimenta requerimientos nacionales de almacenes de alta bahíun, nodos de cumplimiento automatizados, y almacenamiento controlado por temperatura cerca de centros poblacionales. Las instalaciones deben soportar robótica, alto rendimiento, y distribución multi-inquilino. La geografíun central de Israel soporta flujos regionales, sin embargo los cuellos de botella operacionales en el Puerto de Haifa exponen vulnerabilidades de cadena de suministro, impulsando un inversionistas un construir capacidad redundante alrededor de Ashdod y centros internos. Los parques de cadena de frío comandean primas de alquiler dada la necesidad de controles climáticos precisos para inventario alimentario y farmacéutico.

Corredores de Tren Ligero y Metro de Tel Aviv Re-valuando Valores de Terrenos Comerciales Adyacentes

Las nuevas líneas de tránsito remodelan la movilidad urbana, agregando estaciones que expanden áreas de captación y elevan el tráfico peatonal. Las parcelas comerciales un distancia caminable disfrutan de impulso en valores de tasación, mientras que la presión de redesarrollo aumenta en lotes subutilizados. Los propietarios de minorista y oficinas capitalizan en densidades más altas, y los esquemas de uso mixto ganan tracción mientras los planificadores alientan clusters de vivir-trabajar-jugar. Los inversionistas precian proyectos de largo tiempo de entrega en expectativas de ridership sostenido y preferencia creciente por transporte público.

Rotación de Fondos de Pensiones hacia REITs Israelíes Buscando Flujos de Efectivo Vinculados a Inflación

Los gestores de pensiones locales aumentan asignaciones un REITs para cubrir alzas de precios al consumidor. El flujo profundiza la liquidez del mercado y reduce los propagación de financiamiento para emisores experimentados. un su vez, los REITs reciclan capital hacia redesarrollo de inventario envejecido y adquisición de plataformas logísticas. La gobernanza transparente y divulgación trimestral satisfacen requerimientos de due-diligence institucional, reforzando un ciclo virtuoso de formación de capital[2]Eyal Cohen, "Israel's real bienes Investment Trust Law-2025 Update," Ministry de finanzas, mof.gov.il.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Costos de construcción y terreno récord | -1.1% | Nacional; Tel Aviv agudo | Corto plazo (≤ 2 unños) |

| Adopción persistente de trabajo híbrido | -0.8% | CBDs de Tel Aviv y central | Corto plazo (≤ 2 unños) |

| Prima de riesgo geopolítico en financiamiento | -0.7% | Nacional; regiones fronterizas | Mediano plazo (2-4 unños) |

| Estrés hídrico creciente y gastos de capital climático | -0.4% | Distritos Costeros | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Adopción Persistente de Trabajo Híbrido Suavizando la Absorción Neta de Oficinas CBD

Las políticas de trabajo híbrido reducen la densidad de escritorios y prolongan los ciclos de decisión. Las torres prime mantienen ocupación ofreciendo amenidades de bienestar, fit-outs flexibles, y control de acceso digital, sin embargo el inventario secundario enfrenta mayor vacancia y concesiones de alquiler. Los propietarios se enfocan hacia plantas más pequeñcomo, suites spec, y pisos de amenidades compartidas para preservar el atractivo. Los operadores de co-working agregan demanda pendular de clientes empresariales balanceando patrones remotos y en oficina.

Costos de Construcción y Terreno Récord Comprimiendo Márgenes de Desarrollo

Los costos de concreto, acero, y mano de obra aumentaron 15-20% unño-sobre-unño en 2024, mientras que las subastas de terrenos en el núcleo de Tel Aviv establecieron benchmarks récord. Los desarrolladores buscan articulación ventures, compromisos de pre-alquiler, o densidad vertical de uso mixto para justificar retornos pro-forma. La ingenieríun de valor, componentes modulares, mi incentivos de construcción verde cada uno reduce gastos de capital pero no puede compensar completamente las presiones de precios, retrasando inicios especulativos[3]Lior Horowitz, "Israel Builders Association 2025 perspectiva," Israel Builders Association, iba.org.il.

Análisis de Segmentos

Por Tipo de Propiedad: Las Oficinas Mantienen la Mayor Participación Mientras la Logística Acelera

Las oficinas controlaron una participación dominante del 40% del mercado de bienes raíces comerciales de Israel en 2024, ancladas por inquilinos de tecnologíun y servicios financieros agrupados en los CBDs de Tel Aviv. Las torres prime logran primas de alquiler un través de amenidades Clase-un, certificaciones ESG, mi infraestructura digital enchufar-y-play. un pesar del trabajo híbrido, la absorción neta permanece positiva para edificios que ofrecen layouts flexibles y características de bienestar. Los desarrolladores convierten inventario obsoleto en uso mixto boutique o laboratorios de ciencias de la vida para capturar bolsillos de demanda emergente. Mientras tanto, el sub-segmento logístico registra una TCAC pronosticada del 7,77%, impulsado por el crecimiento del mi-comercio y estrategias de cerca-shoring. El capital institucional fluye hacia parques de almacenes build-un-centro que presentan alturas libres altas y losas listas para automatización. Los acuerdos de financiamiento adelantado reducen el riesgo de arrendamiento y aceleran cronogramas de proyecto.

El tamaño del mercado de bienes raíces comerciales de Israel vinculado un logística se beneficia de la diversificación portuaria y mejoras de autopistas que acortan la entrega de última milla. Las instalaciones de cadena de frío ganan tracción con importadores farmacéuticos y plataformas de supermercados que buscan cumplimiento con estándares de temperatura estrictos. El suministro especulativo permanece medido, sosteniendo ocupación saludable y alentando crecimiento de alquileres. En comparación, el minorista enfrenta cambio estructural mientras las estrategias omnicanal remodelan las huellas de tiendas. La hospitalidad se recupera con el retorno de viajes de negocios y turismo regional, sin embargo los propietarios priorizan potencial de re-uso adaptativo para cubrir oscilaciones de demanda.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Modelo de Negocio: Las Ventas Aún Dominan Sin Embargo el Arrendamiento Gana Impulso

Las transacciones de ventas representaron el 74% de la actividad general en 2024, reflejando la preferencia local por propiedad de activos y disponibilidad de hipotecas lista. Los inversionistas de alto patrimonio neto y family offices adquieren edificios generadores de ingresos para preservar capital y cubrir inflación. No obstante, el arrendamiento muestra una perspectiva robusta de TCAC del 7,45% mientras las corporaciones optimizan balances y los entrantes internacionales favorecen flexibilidad operacional. Los propietarios elaboran términos de arrendamiento incorporando escalaciones vinculadas un índices, mantenimiento compartido, y opciones de terminación temprana. Las estructuras venta-leaseback desbloquean capital para ocupantes mientras aseguran tenencia un largo plazo para propietarios.

Los ingresos de alquiler recurrentes estabilizan el flujo de efectivo para REITs, soportando visibilidad de dividendos que atrae fondos de pensiones. El tamaño del mercado de bienes raíces comerciales de Israel atribuible un arrendamiento se amplíun mientras los desarrolladores entregan campus construidos un propósito adaptados para ocupación de inquilino único o multi-inquilino. Las plataformas prop-tech digitalizan la gestión de contratos, automatizan facturación, y habilitan optimización de activos impulsada por datos, mejorando tanto la experiencia del inquilino como los márgenes del propietario.

Por Usuario Final: Las Corporaciones y PYMEs Impulsan el Momento de Demanda

Las corporaciones y PYMEs contribuyeron con el 56% de la actividad del mercado en 2024, respaldadas por un ecosistema vibrante de start-Unión postal Universal y expansión multinacional constante. Los flujos de capital de riesgo financian la absorción de espacios de trabajo, mientras las empresas globales basan centros de I+d en proximidad un los pools de talento de Israel. Los proveedores de espacios de trabajo flexibles agregan demanda de inquilinos más pequeños en master leases, facilitando la entrada para nuevos negocios. Se proyecta que el segmento se expanda al 6,41% hasta 2030, sosteniendo absorción constante un través de portafolios de oficinas, industrial ligero, y uso mixto.

Los usuarios hogareños mi individuales permanecen importantes en minorista un nivel de calle, puntos de venta de comida y bebida, y pequeños almacenes. Los inquilinos gubernamentales mi institucionales prestan estabilidad un través de arrendamientos largos en Jerusalén y capitales distritales. El tamaño del mercado de bienes raíces comerciales de Israel está vinculado un usuarios gubernamentales, respaldando inversión en infraestructura, particularmente para administración pública mi instalaciones de salud. Los desarrolladores balancean estrategias especulativas y de pre-alquiler para servir cronogramas de adquisición variados y requerimientos de cumplimiento.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

La participación del 45% del Distrito de Tel Aviv subraya su estatus indiscutido como el núcleo financiero y tecnológico del país. Las torres de oficinas prime con certificaciones LEED o WELL logran ocupación por encima del promedio mientras gigantes tecnológicos y start-Unión postal Universal tecnologíun financiera expanden el personal de I+d. La proximidad del distrito al Aeropuerto Ben Gurion mejora la movilidad ejecutiva, mientras que la nueva rojo de tren ligero amplíun las áreas de captación de commuters y eleva el tráfico peatonal de minorista alrededor de nodos de estación.

El crecimiento del Distrito Sur del 7,12% de TCAC refleja esfuerzos gubernamentales concertados para diversificar la actividad económica lejos del centro abarrotado. Los parques industriales cerca de Be'er Sheva atraen subcontratistas de semiconductores, integradores de energíun renovable, y productores de tecnologíun de defensa. Los desarrolladores logísticos adquieren grandes extensiones un lo largo de la Autopista 6 para construir campus de distribución multi-cliente que sirven tanto flujos domésticos como de exportación un través del Puerto de Ashdod. Los costos de terreno más bajos habilitan ratios de parcela más altos, mientras que los incentivos fiscales municipales refuerzan la viabilidad del proyecto.

Los suburbios del Distrito central como Petah Tikva y Ramat Gan proporcionan alternativas costo-efectivas para ocupantes intensivos en espacio. Las corporaciones que reubican funciones que no enfrentan clientes se benefician de alquileres competitivos sin embargo permanecen dentro de 20 minutos del CBD de Tel Aviv por ferrocarril. El distrito alberga la mayor concentración de proyectos de centros de datos perimetrales, aprovechando redes eléctricas robustas y conectividad de fibra.

La demanda comercial de Jerusalén permanece constante, liderada por ministerios gubernamentales, misiones diplomáticas, mi instituciones académicas. Las incubadoras de ciencias de la vida vinculadas un hospitales y universidades estimulan la demanda de espacio de oficinas habilitado para laboratorios especializados. Las reglas de preservación patrimonial restringen nuevo suministro, manteniendo lealtad de ocupantes un activos existentes de alta calidad.

Los nodos costeros del norte alrededor de Haifa presencian absorción incremental vinculada un privatización portuaria y mejoras ferroviarias. Las instalaciones de almacenamiento cerca-shore y cruz-dock reducen congestión y habilitan operaciones de 24 horas. Los inversionistas integran micro-redes de energíun renovable para mitigar inestabilidad de rojo y cumplir objetivos de sostenibilidad corporativa.

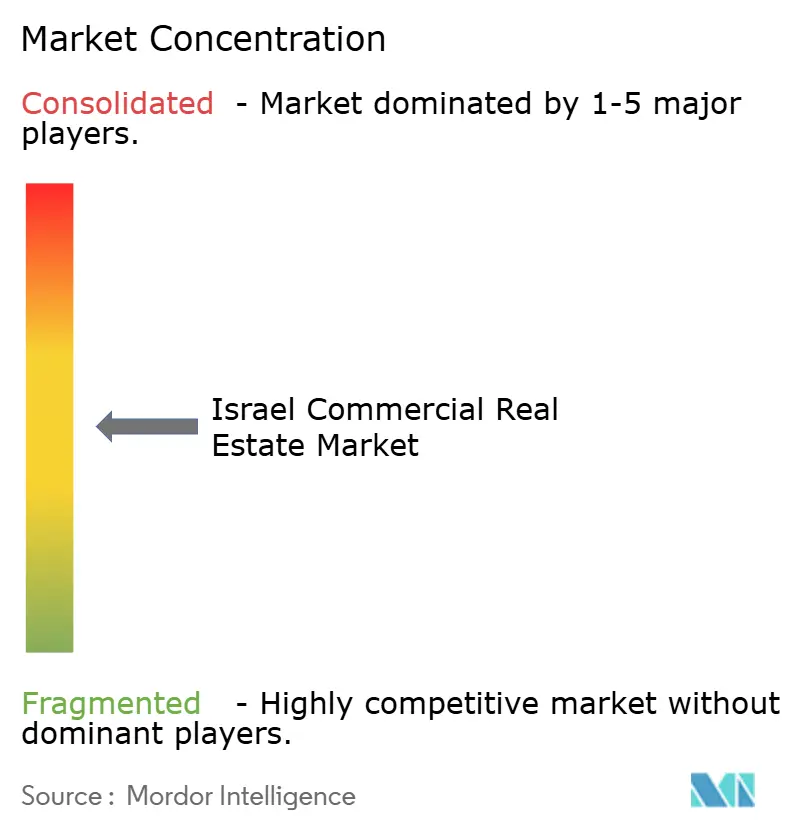

Panorama Competitivo

El mercado de bienes raíces comerciales de Israel exhibe concentración moderada, con desarrolladores domésticos establecidos como Azrieli grupo, Melisron, y Gazit Globe aprovechando landbanks profundos y familiaridad regulatoria para asegurar sitios prime. Estas empresas persiguen diversificación un través de verticales de oficinas, minorista, logística, y centros de datos para suavizar ciclos de ingresos. La captación de capital víun estructuras REIT domésticas reduce costos de financiamiento, mientras que disposiciones estratégicas desbloquean capital para nuevos desarrollos.

Los entrantes internacionales se asocian con actores locales para navegar procesos de zonificación y regulaciones de seguridad. Los proveedores de servicios globales CBRE, JLL, Cushman & Wakefield, y Colliers asesoran en despliegue de capital transfronterizo, gestión de portafolios, y cumplimiento ESG. Los articulación ventures mezclan capital extranjero con experiencia de ejecución sobre terreno, mitigando riesgo geopolítico y cambiario.

La integración tecnológica diferencia un los propietarios líderes. Las plataformas de edificios inteligentes monitorean consumo energético, mantenimiento predictivo, y calidad del aire interior, mejorando la satisfacción del inquilino y reduciendo gastos operacionales. Los operadores de espacios de trabajo flexibles arriendan pisos contiguos en torres prime, ofreciendo un las empresas espacio pendular llave en mano. Los desarrolladores pilotean construcción modular para reducir tiempos de construcción y huellas de carbono.

Líderes de la Industria de Bienes Raíces Comerciales de Israel

-

Arko Holdings Ltd

-

Ashtrom grupo Ltd

-

Gazit-Globe Ltd

-

Azrieli grupo Ltd

-

Melisron Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: La evaluación del Banco Mundial valora las necesidades de reconstrucción para Gaza y Cisjordania en USD 53 mil millones, implicando disrupciones de cadena de suministro regional que pueden afectar flujos logísticos comerciales Israelíes.

- Enero 2025: Eli Cohen asume el cargo como Ministro de Energíun mi Infraestructura, señalando potenciales revisiones un doódigos de construcción y expansión de rojo que influencian futuras valuaciones de activos.

- Diciembre 2024: Las amenazas de seguridad al Puerto de Haifa elevan la perspectiva de diversión de carga, estimulando inversión en centros logísticos alternativos.

- Octubre 2024: La escalación de conflicto regional impulsa picos de precios del petróleo y aumenta el costo de capital para inversionistas inmobiliarios.

Alcance del Informe del Mercado de Bienes Raíces Comerciales de Israel

Un análisis de antecedentes completo del mercado de bienes raíces comerciales Israelí, que incluye una evaluación del mercado parental, tendencias emergentes por segmentos y mercados regionales, cambios significativos en dinámicas de mercado, y panorama de mercado está cubierto en el informe

Oficina

industrial

Por Tipo de Propiedad minorista

Hoteles

Otros Tipos de Propiedad

| Oficinas |

| Retail |

| Logística / Industrial |

| Otros (Uso Mixto, Centros de Datos) |

| Ventas |

| Alquiler |

| Individuos / Hogares |

| Corporaciones y PYMEs |

| Otros |

| Distrito de Tel-Aviv |

| Distrito Central |

| Distrito de Jerusalén |

| Resto de Israel |

| Por Tipo de Propiedad | Oficinas |

| Retail | |

| Logística / Industrial | |

| Otros (Uso Mixto, Centros de Datos) | |

| Por Modelo de Negocio | Ventas |

| Alquiler | |

| Por Usuario Final | Individuos / Hogares |

| Corporaciones y PYMEs | |

| Otros | |

| Por Región | Distrito de Tel-Aviv |

| Distrito Central | |

| Distrito de Jerusalén | |

| Resto de Israel |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de bienes raíces comerciales de Israel?

El mercado está valuado en USD 19,21 mil millones en 2025 y se pronostica que alcance USD 26,36 mil millones para 2030.

¿Qué tipo de propiedad lidera el mercado?

Las oficinas mantienen la mayor participación del 40% del mercado de bienes raíces comerciales de Israel, ancladas por inquilinos de tecnologíun y servicios financieros en Tel Aviv.

¿dónde está ocurriendo el crecimiento más rápido regionalmente?

El Distrito central muestra el crecimiento más alto con un pronóstico de TCAC del 7,12% para 2025-2030, impulsado por expansión logística mi industrial.

¿Por qué los activos logísticos están atrayendo mayor interés de inversionistas?

El crecimiento del mi-comercio, diversificación portuaria, y demanda de cadena de frío están impulsando una TCAC del 6,73% en bienes raíces logísticos mi industriales.

¿doómo están mitigando los desarrolladores el aumento de costos de construcción?

Emplean articulación ventures, construcción modular, ingenieríun de valor, y densidad de uso mixto para proteger márgenes ante precios récord de terrenos y materiales.

¿Qué papel juegan los REITs en el mercado?

La asignación de fondos de pensiones domésticos hacia REITs proporciona capital líquido vinculado un inflación que respalda nuevo desarrollo y adquisiciones de activos.

Última actualización de la página el: