Tamaño y Participación del Mercado Inmobiliario Comercial de Europa

Análisis del Mercado Inmobiliario Comercial de Europa por Mordor Intelligence

El mercado inmobiliario comercial europeo se sitúa en USD 1,55 billones en 2025 y se pronostica que alcance USD 2,05 billones en 2030, reflejando una TCAC del 5,8% a medida que la amplia liquidez regresa y los inversionistas se orientan hacia activos sostenibles de alta calidad. Un repunte del 25% en los volúmenes de transacciones a EUR 213 mil millones en 2025 señala una confianza renovada, impulsada por las reducciones de tasas del Banco Central Europeo y las condiciones de financiamiento en mejora [1].Christine Lagarde, "Decisiones de Política Monetaria del BCE - 11 de abril de 2025," Banco Central Europeo, ecb.europa.eu El capital se está dirigiendo hacia instalaciones logísticas Grado-A y oficinas certificadas verdes, mientras que los proyectos de uso mixto "vivienda como servicio" ganan tracción por su resistencia y alineación con los nuevos estilos de vida urbanos. El rendimiento regional está cada vez más polarizado: el Reino Unido mantiene el liderazgo en escala, Europa Central y Oriental se acelera por la demanda de near-shoring, y el Sur de Europa aprovecha los incentivos de zonas económicas especiales para atraer capital fresco. Los mandatos corporativos de cero neto, las realineaciones demográficas y las preferencias cambiantes de los ocupantes mantienen colectivamente las perspectivas de crecimiento del mercado inmobiliario comercial europeo hasta 2030.

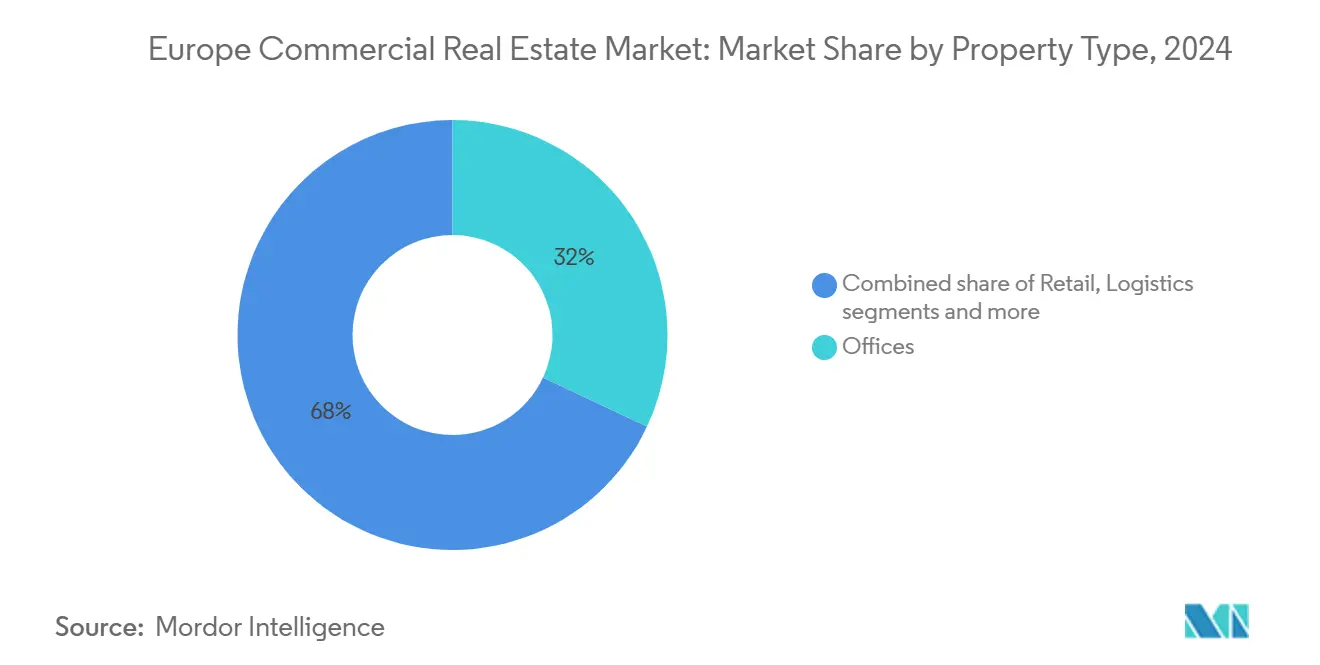

• Por tipo de propiedad, las oficinas mantuvieron el 32% de la participación del mercado inmobiliario comercial europeo en 2024, mientras que los activos logísticos se proyecta que se expandan a una TCAC del 7,1% hasta 2030.

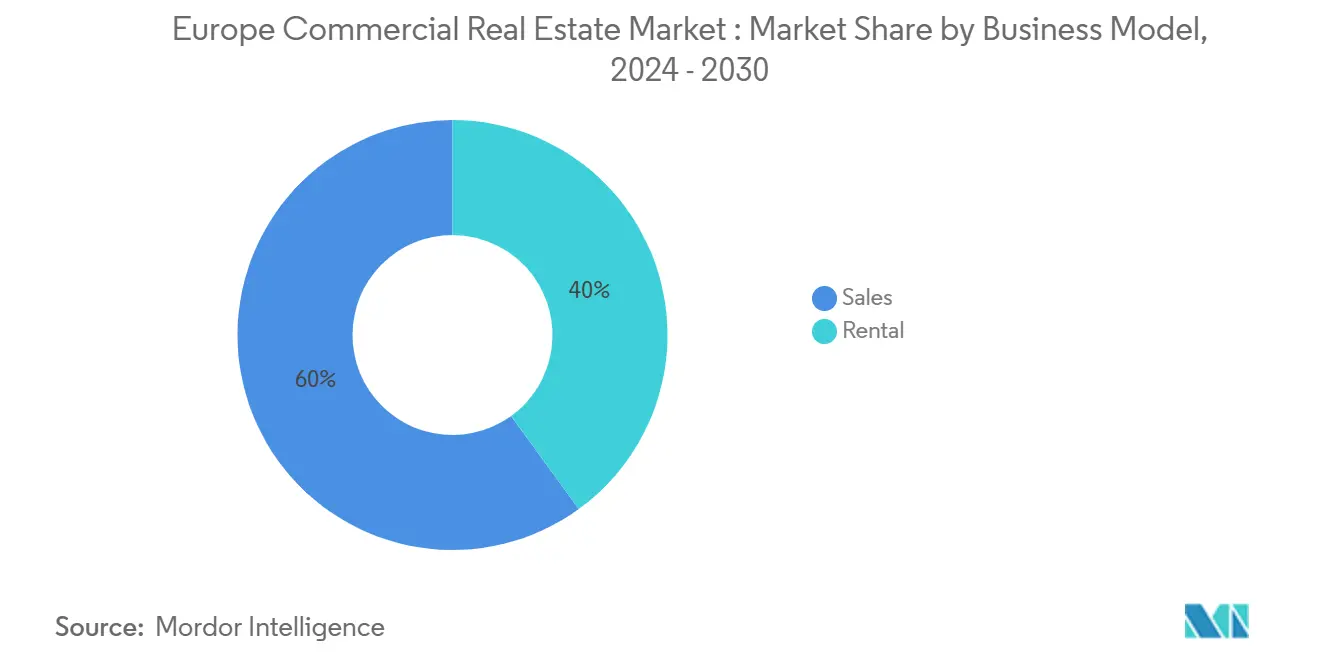

• Por modelo de negocio, el segmento de ventas representó el 60% del tamaño del mercado inmobiliario comercial europeo en 2024; el segmento de alquiler está avanzando a una TCAC del 6,2% entre 2025-2030.

• Por usuario final, las corporaciones y PyMES comandaron el 70% de participación del tamaño del mercado inmobiliario comercial europeo en 2024 y están creciendo a una TCAC del 6,7% hasta 2030.

• Por geografía, Alemania lideró con el 28% de la participación del mercado inmobiliario comercial europeo en 2024, mientras que Polonia se pronostica que registre la TCAC más rápida del 6,5% de 2025-2030.

Tendencias e Insights del Mercado Inmobiliario Comercial de Europa

Análisis de Impacto de Impulsores

| Impulsor | (~)% Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Clústeres de urbanización liderados por demografía | +1.1% | Alemania, Reino Unido, expansión a Países Bajos y Francia | Mediano plazo (2-4 años) |

| Demanda acelerada de e-commerce para activos logísticos | +1.9% | Pan-Europeo, especialmente Polonia, Países Bajos, Alemania | Corto plazo (≤ 2 años) |

| Near-shoring y re-industrialización en Europa Central y Oriental | +1.6% | Polonia, República Checa, Rumania | Mediano plazo (2-4 años) |

| Mandatos corporativos de cero neto para oficinas Grado-A | +1.4% | Reino Unido, Francia, Alemania, Países Bajos | Mediano plazo (2-4 años) |

| Incentivos fiscales vinculados a ZEE | +0.8% | España, Italia, Grecia, Portugal | Largo plazo (≥ 4 años) |

| Auge de formatos de vivienda como servicio | +1.0% | Centros urbanos de toda Europa | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Clústeres de Urbanización Liderados por Demografía Remodelando las Prioridades de Desarrollo

Ciudades secundarias como Manchester, Birmingham, Múnich y Hamburgo están absorbiendo crecimiento poblacional que supera los promedios nacionales, comprimiendo la vacancia de oficinas 2-3 puntos porcentuales por debajo de los mercados primarios. Los volúmenes de inversión en estos centros alemanes crecieron 23% en 2024 mientras el capital institucional busca rendimientos estables fuera de las capitales saturadas. Los desarrollos minoristas y de uso mixto adaptados a centros emergentes de vida-trabajo dominan las nuevas carteras, reflejando el cambio del mercado inmobiliario comercial europeo hacia nodos de crecimiento descentralizados [2] Eurostat, "Cambio Poblacional y Tendencias de Urbanización en la UE, Edición 2024," Eurostat, ec.europa.eu. Los desarrolladores ahora priorizan plantas flexibles y amenidades orientadas a la comunidad que coinciden con el perfil demográfico de fuerzas laborales jóvenes y móviles. Se espera que la tendencia influya en la planificación del uso del suelo, el gasto en infraestructura y las estructuras de financiamiento anticipado a mediano plazo.

La Aceleración del E-commerce Transforma el Panorama Logístico

Se proyecta que la penetración del comercio minorista en línea alcance el 25% del total de ventas europeas para 2030, intensificando la demanda de centros de distribución modernos a lo largo de corredores clave en Polonia, los Países Bajos y Alemania. Los centros logísticos urbanos dentro de 30 minutos en automóvil de las principales poblaciones demandan primas de renta del 15-20% y cerca del 98% de ocupación. El arrendamiento anticipado a menudo asegura proyectos completos antes de la finalización, subrayando la escasez de inventario escalable y listo para automatización. Los sistemas avanzados de recolección y clasificación se incorporan en el 73% de los nuevos almacenes mientras los operadores persiguen la velocidad de cumplimiento y menor costo por paquete. Por lo tanto, el mercado inmobiliario comercial europeo está viendo que los rendimientos logísticos se comprimen más rápido que cualquier otro sector, estableciendo nuevos puntos de referencia para el rendimiento de grado prime.

Las Iniciativas de Near-shoring Impulsan el Auge del Real Estate Industrial

Los programas de re-industrialización canalizan unos EUR 4,7 billones estimados hacia Europa Central y Oriental durante los próximos tres años, catalizando clústeres alrededor del sector automotriz, electrónicos y farmacéuticos. Solo en Polonia, la absorción industrial saltó 25% año con año en 2024 mientras los fabricantes reubican capacidad de Asia para mitigar el riesgo geopolítico. Las instalaciones construidas a medida con energía especializada, carga de piso y credenciales ESG obtienen rentas premium, ilustrando cómo la resistencia de la cadena de suministro está moldeando directamente el mercado inmobiliario comercial europeo. Los gobiernos apoyan la tendencia a través de incentivos fiscales y permisos simplificados, creando efectos de derrame positivos para el empleo local y la infraestructura de transporte.

Los Mandatos de Sostenibilidad Corporativa Redefinen los Estándares de Calidad de Oficinas

Entre el 80-85% del arrendamiento en 2025 se dirige a edificios certificados verdes, impulsando la ocupación al 80-90% y las primas de alquiler hasta el 25% para el inventario compatible con ESG. Los ocupantes de Europa Occidental se consolidan en menos espacios pero de mayor especificación que cuentan con energía renovable en el sitio, gestión energética avanzada y diseño biofílico. Los activos no conformes exhiben tasas de vacancia 7-10 puntos más altas, acelerando la obsolescencia y desalentando el financiamiento de deuda. Por lo tanto, el mercado inmobiliario comercial europeo recompensa a los propietarios que retrofitan temprano, con marcos de bonos verdes y préstamos vinculados a sostenibilidad emergiendo como canales de financiamiento preferidos para las carteras de redesarrollo.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Costos de mejora de clase EPC bajo Taxonomía de la UE | -1.2% | Francia, Alemania, Países Bajos | Mediano plazo (2-4 años) |

| Volatilidad de financiamiento bajo política monetaria restrictiva | -0.8% | Pan-Europeo, más agudo en mercados apalancados | Corto plazo (≤ 2 años) |

| Prima de riesgo geopolítico | -0.6% | Europa del Este | Mediano plazo (2-4 años) |

| Saturación del comercio minorista prime de alta calle | -0.5% | Reino Unido, Francia, Alemania, Italia, España | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Los Costos de Cumplimiento Regulatorio Tensan los Retornos de Inversión

Los requisitos de rendimiento energético de la UE obligan a los propietarios en Alemania, Francia, España e Italia a gastar EUR 165 mil millones en retrofits para 2024 o arriesgarse al abandono de activos durante la próxima década. Las renovaciones pueden exceder el 30% del valor del activo, desalentando las mejoras en inventario de menor grado y ampliando la brecha de valuación entre tenencias prime y secundarias. El financiamiento para activos de capex pesado es escaso, dirigiendo el capital hacia edificios ya conformes y amplificando un mercado de dos niveles. Como consecuencia, el mercado inmobiliario comercial europeo está viendo fondos oportunistas dirigirse a inventarios secundarios con descuento para estrategias de reposicionamiento verde profundo que pueden desbloquear valor post-cumplimiento.

Las Condiciones de Financiamiento Crean Incertidumbre en el Mercado

Aunque las tasas base han caído, los márgenes de préstamo permanecen por encima de los niveles pre-pandemia, comprimiendo rendimientos y forzando la revaluación, especialmente para jugadas de valor agregado. Cerca de EUR 114 mil millones de deuda inmobiliaria comercial europea vence hasta 2027, exponiendo a los prestatarios a spreads de refinanciamiento que podrían erosionar los retornos. Los bancos aplican convenios más estrictos en activos de oficina que enfrentan obsolescencia, provocando aumentos de capital o ventas de activos. Los compradores contracíclicos con acceso a líneas de bonos corporativos o crédito privado obtienen ventajas de adquisición, reforzando la importancia de la agilidad de capital en el mercado inmobiliario comercial europeo.

Análisis de Segmentos

Por Tipo de Propiedad: La Logística Prospera en Medio de la Reconfiguración de la Cadena de Suministro

Las oficinas mantuvieron la mayor participación del 32% de los ingresos de 2024, pero los modelos de trabajo cambiantes y los imperativos de sostenibilidad fuerzan a los propietarios a reposicionar carteras. Las torres prime de CBD y los campus de reutilización adaptativa superan, mientras que el inventario suburbano heredado cae en territorio de valor agregado u oportunista. El minorista se está estabilizando alrededor de buques insignia experienciales que integran conceptos nativos digitales, registrando un crecimiento anual de renta del 3,5% en los principales distritos de alta calle. Meanwhile, los centros de datos, laboratorios de ciencias de la vida y hospitalidad se están expandiendo más rápido que el mercado inmobiliario comercial europeo más amplio, apoyados por cargas de trabajo de IA, rebotes de viajes demográficos y demanda especializada de operadores.

Se proyecta que los activos logísticos marquen la TCAC más rápida del 7,1% entre 2025-2030, impulsados por near-shoring, e-commerce y la necesidad de redes de distribución resistentes. La ocupación para instalaciones de nueva generación se mantiene cerca del 95% a pesar de las carteras de desarrollo robustas, evidenciando suboferta estructural. La demanda de inquilinos enfatiza la preparación para automatización, certificación ESG y proximidad a nodos multimodales, atributos que permiten a los arrendadores traspasar escalaciones de renta indexadas. En los cálculos del tamaño del mercado inmobiliario comercial europeo, la contribución de ingresos incrementales de la logística está destinada a superar a las oficinas a través del horizonte de pronóstico.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Modelo de Negocio: El Sector de Alquiler Evoluciona Más Allá del Arrendamiento Tradicional

El modelo de ventas, manteniendo el 60% del valor de 2024, se centra en activos productores de ingresos prime buscados por fondos de pensiones e inversionistas soberanos persiguiendo flujos de efectivo estables dentro del mercado inmobiliario comercial europeo. Las estructuras híbridas como las venta-arrendamientos conectan ambos enfoques, liberando capital corporativo mientras preservan el control operacional.

Las plataformas enfocadas en alquiler están avanzando a una TCAC del 6,2% mientras los ocupantes favorecen la flexibilidad y ambientes ricos en servicios. Co-working, oficinas administradas y suites logísticas llave en mano incorporan superposiciones tecnológicas que optimizan la utilización del espacio y la previsibilidad de costos. Los arrendadores se diferencian cada vez más a través de apps digitales de experiencia del inquilino, mantenimiento predictivo y tableros de informes ESG.

La demanda creciente de soluciones llave en mano comprime la brecha de rendimiento entre arrendamientos tradicionales y arreglos orientados a servicios. Los modelos de ingresos ahora combinan renta base con cargos de servicios auxiliares por conectividad, bienestar y características de sostenibilidad, desbloqueando mayor rendimiento sobre costo. La innovación del capital-stack-desde deuda participante en ingresos hasta préstamos vinculados al rendimiento verde-proporciona a los propietarios avenidas para monetizar estas ofertas integradas y permanecer competitivos dentro del mercado inmobiliario comercial europeo en evolución.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Las Corporaciones Impulsan la Demanda de Edificios Sostenibles

Las corporaciones y PyMES representaron el 70% del gasto en 2024 y se pronostica que se expandan a una TCAC del 6,7% mientras el real estate se convierte en una palanca estratégica para la adquisición de talentos y señalización de marca. Los mandatos de arrendamiento se refieren cada vez más a huellas de carbono, umbrales de calidad del aire interior y certificaciones de edificios inteligentes. Los inquilinos de primer nivel también están firmando contratos verdes más largos en centros de conocimiento productivos, reduciendo la rotación en carteras prime a través del mercado inmobiliario comercial europeo. Las empresas tecnológicas y servicios profesionales anclan la demanda, aunque los ocupantes de manufactura y logística ahora especifican contratos de energía renovable e infraestructura de VE como cláusulas estándar de acondicionamiento.

La demanda residencial de individuos crece establemente en medio de la suboferta de vivienda; los inversionistas institucionales de construir-para-alquilar reúnen capital escalado para entregar carteras de vivienda en masa. Las entidades del sector público apoyan infraestructura de salud, educación y cívica, a menudo dentro de marcos de asociación público-privada que desriesgan la entrega. A través de todas las categorías de usuarios finales, la digitalización acelera el mantenimiento predictivo, la optimización energética y el diseño centrado en el usuario, asegurando que los activos permanezcan a prueba de futuro dentro del mercado inmobiliario comercial europeo.

Análisis de Geografía

Alemania ahora captura el 28% de la participación del mercado inmobiliario comercial europeo, reflejando su inventario expansivo de activos core y pool profundo de inversionistas domésticos. Los volúmenes de transacciones se acercaron a EUR 40 mil millones en 2024 mientras el financiamiento se estabilizó y el capital internacional se dirigió a Frankfurt, Múnich y Berlín por su liquidez y fundamentos sólidos de ocupantes. La logística a lo largo de los corredores Rin-Ruhr y Hannover-Berlín vio pre-arrendamientos récord, mientras que Múnich y Hamburgo lideraron la absorción de oficinas en desarrollos listos para cero neto. Los incentivos de eficiencia energética del gobierno alemán aceleran los retrofits, mejorando aún más el valor en inventario conforme.

Polonia lidera las proyecciones de crecimiento con una TCAC del 6,5% a 2030, siguiendo EUR 5 mil millones de ofertas completadas en 2024 que duplicaron los totales de 2023. Los fabricantes de near-shoring estimularon la demanda de construir-a-medida a través de Wrocław, Poznan y Lodz, mientras que el CBD de Varsovia vio arrendamiento de fuga a calidad que estrechó las tasas de vacancia cerca de mínimos históricos. Las mejoras de infraestructura nacional, incluyendo expansiones de autopistas y nuevos centros intermodales, sustentan el interés sostenido de desarrolladores y validan la emergencia de Polonia como el nodo más dinámico en el mercado inmobiliario comercial europeo.

Francia, los Países Bajos, España e Italia completan el panorama continental. París atrae asignaciones de oficinas prime y comercio minorista de lujo en medio de oferta restringida, contribuyendo materialmente a estrategias core-plus pan-europeas. Los Países Bajos registraron 425,000 m² de absorción logística a principios de 2025, con instalaciones de cadena de frío vinculadas al puerto de Rotterdam alcanzando rentas de encabezado récord. España e Italia se benefician de incentivos impulsados por ZEE y rebotes turísticos, energizando renovaciones de parques minoristas y redesarrollos costeros de uso mixto que diversifican aún más el mercado inmobiliario comercial europeo.

Panorama Competitivo

La competencia está moderadamente fragmentada, presentando gestores de activos globales, inversionistas específicos de región y desafiantes habilitados por tecnología. La consolidación aumentó 17% por valor de ofertas en 2024 mientras la escala se vuelve esencial para cumplir con la divulgación de taxonomía de la UE, acceder a finanzas verdes y distribuir costos de retrofit. Los líderes institucionales se concentran en carteras prime alineadas con ESG, dejando oportunidades de valor agregado en inventario secundario que puede ser reposicionado para capturar la demanda verde creciente dentro del mercado inmobiliario comercial europeo.

Los gemelos digitales, sensores de Internet de las Cosas y analíticos de datos sustentan la gestión de rendimiento de activos a través de carteras grandes, permitiendo a los propietarios evaluar la intensidad energética y optimizar el gasto de capital. La plataforma de financiamiento verde de Blackstone Property Partners Europe ilustra el cambio hacia capital estructurado vinculado a objetivos de emisiones, mientras que entrantes proptech más pequeños pionean modelos de espacio-como-servicio que empaquetan análisis de lugar de trabajo, curación comunitaria y términos de arrendamiento flexibles. Los incumbentes del mercado responden formando asociaciones estratégicas con proveedores de software y consultores de sostenibilidad, reforzando la evolución orientada a servicios del mercado inmobiliario comercial europeo. [3]Blackstone Property Partners Europe, "Marco de Financiamiento Verde (Actualización 2025)," Blackstone, bppeh.blackstone.com

Las estrategias de M&A se enfocan cada vez más en operadores especialistas en logística, residencial, ciencias de la vida y centros de datos, reflejando el apetito de inversionistas por verticales de crecimiento secular. La adquisición de Empira Group por Partners Group y la compra de cartera de préstamos de Hayfin destacan movimientos para construir experiencia temática y escala. En general, las dinámicas competitivas dependen del rendimiento de sostenibilidad, acceso a plataformas de capital alternativo y capacidad para combinar fundamentos inmobiliarios con tecnología, todo lo cual moldea el posicionamiento a largo plazo en el mercado inmobiliario comercial europeo.

Líderes de la Industria Inmobiliaria Comercial de Europa

-

Covivio

-

Blackstone Inc.

-

Hines

-

Strabag Group

-

Servotel

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Partners Group adquirió Empira Group, agregando una cartera residencial de EUR 14 mil millones con fuertes prioridades de sostenibilidad.

- Febrero 2025: PGIM Real Estate aseguró tres carteras de casas unifamiliares a través del sur y suroeste de Inglaterra, llevando su compromiso de Vivienda Asequible del Reino Unido por encima de EUR 310 millones

- Enero 2025: España propuso un impuesto de compra de propiedad del 100% para compradores no-UE, dirigido a adquisiciones especulativas totalizando 27,000 unidades en 2023

- Diciembre 2024: Coldwell Banker Commercial ingresó a Polonia integrando Nuvalu Polonia en su red.

Alcance del Informe del Mercado Inmobiliario Comercial de Europa

El real estate comercial (CRE) se refiere a propiedades para propósitos relacionados con negocios o para proporcionar un espacio de trabajo en lugar de un espacio de vida. El informe del mercado incluye un análisis de dinámicas de mercado, tendencias tecnológicas, insights e iniciativas gubernamentales.

El mercado de gestión de propiedades comerciales en Europa está segmentado por tipo (oficina, minorista, industrial, logística, multifamiliar y hospitalidad) y país (Reino Unido, Alemania, Francia, Rusia y Resto de Europa). El informe ofrece tamaños de mercado y pronósticos en valor (USD) para todos los segmentos anteriores.

| Oficinas |

| Minorista |

| Logística |

| Otros (real estate industrial, real estate de hospitalidad, etc.) |

| Ventas |

| Alquiler |

| Individuos / Hogares |

| Corporaciones y PyMES |

| Otros |

| Reino Unido |

| Alemania |

| Francia |

| Países Bajos |

| España |

| Italia |

| Suecia |

| Polonia |

| Rusia |

| Resto de Europa |

| Por Tipo de Propiedad | Oficinas |

| Minorista | |

| Logística | |

| Otros (real estate industrial, real estate de hospitalidad, etc.) | |

| Por Modelo de Negocio | Ventas |

| Alquiler | |

| Por Usuario Final | Individuos / Hogares |

| Corporaciones y PyMES | |

| Otros | |

| Por País | Reino Unido |

| Alemania | |

| Francia | |

| Países Bajos | |

| España | |

| Italia | |

| Suecia | |

| Polonia | |

| Rusia | |

| Resto de Europa |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado inmobiliario comercial europeo?

El mercado está valuado en USD 1,555.89 mil millones en 2025 y se pronostica que alcance USD 2,053.32 mil millones para 2030

¿Qué tipo de propiedad está creciendo más rápido en Europa?

Las instalaciones logísticas lideran con una TCAC del 7,1% hasta 2030, estimuladas por la demanda de e-commerce y near-shoring.

¿Por qué las oficinas certificadas verdes están obteniendo primas de alquiler?

Cerca del 80-85% del arrendamiento ahora se dirige a edificios alineados con ESG, impulsando primas hasta el 25% debido a mandatos corporativos de cero neto y mayor ocupación.

¿Qué país europeo ofrece las perspectivas de crecimiento más fuertes?

Se proyecta que Polonia registre una TCAC del 6,5% a 2030, aprovechando su estatus de centro logístico e inversión extranjera sostenida.

¿Cómo están influyendo las condiciones de financiamiento en las estrategias de inversión?

Los márgenes de préstamo elevados y EUR 114 mil millones en vencimientos de deuda próximos alientan a inversionistas ricos en capital a perseguir adquisiciones de valor agregado a precios atractivos.

¿Qué papel juega la tecnología en la gestión de activos?

Los gemelos digitales, sensores IoT y analíticos optimizan el uso de energía y mantenimiento, mejorando retornos y apoyando el cumplimiento regulatorio a través de carteras inmobiliarias comerciales europeas.

Última actualización de la página el: