Tamaño y Participación del Mercado de Helicópteros Comerciales

Análisis del Mercado de Helicópteros Comerciales por Mordor Intelligence

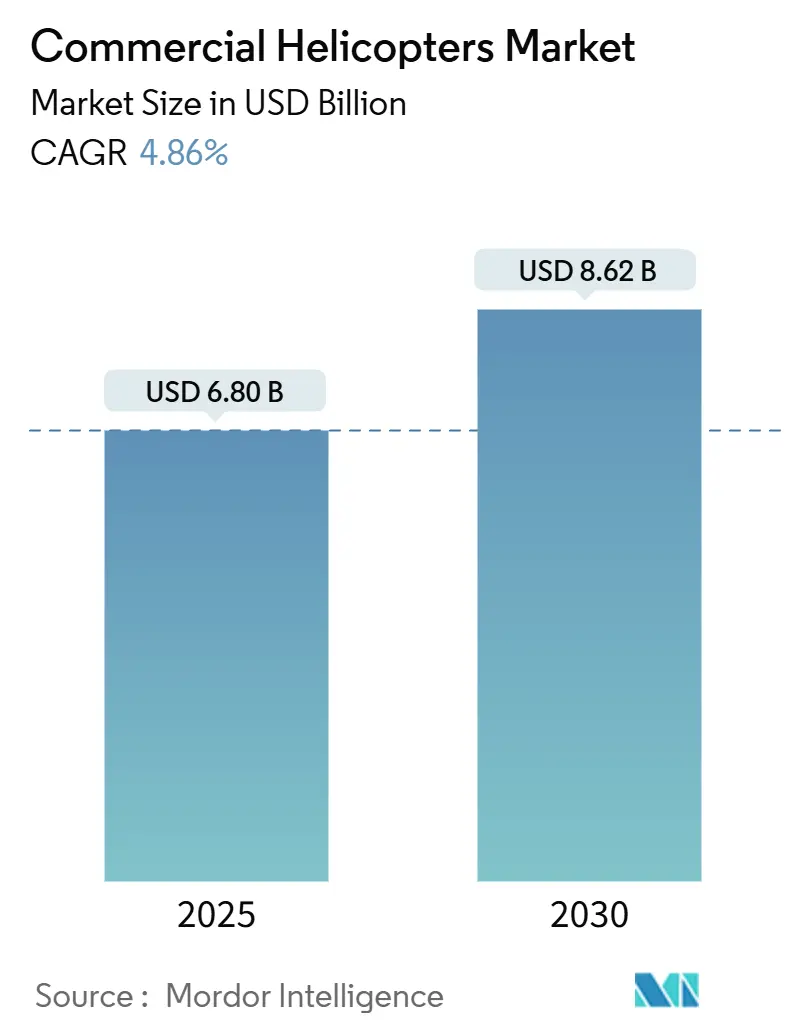

El tamaño del mercado de helicópteros comerciales se sitúa en 6.80 mil millones USD en 2025 y se prevé que alcance 8.62 mil millones USD para 2030, reflejando una TCAC del 4.86%. La expansión muestra la capacidad del sector para absorber presiones económicas adversas mientras los operadores modernizan las flotas para cumplir con normas más estrictas de seguridad y emisiones. Los principales impulsores de ingresos son las construcciones de parques eólicos marinos, la ampliación de contratos médicos de emergencia y la demanda sostenida de VIP en ciudades congestionadas por el tráfico. Al mismo tiempo, la escasez de pilotos y los precios volátiles del combustible siguen siendo presiones de costos que podrían ralentizar las compras discrecionales, aunque los fabricantes están contrarrestando con diseños de bajo consumo y demostradores híbrido-eléctricos. En general, la convergencia tecnológica y el creciente outsourcing del sector público refuerzan la demanda a largo plazo en todas las principales regiones que sirve el mercado de helicópteros comerciales.

Conclusiones Clave del Informe

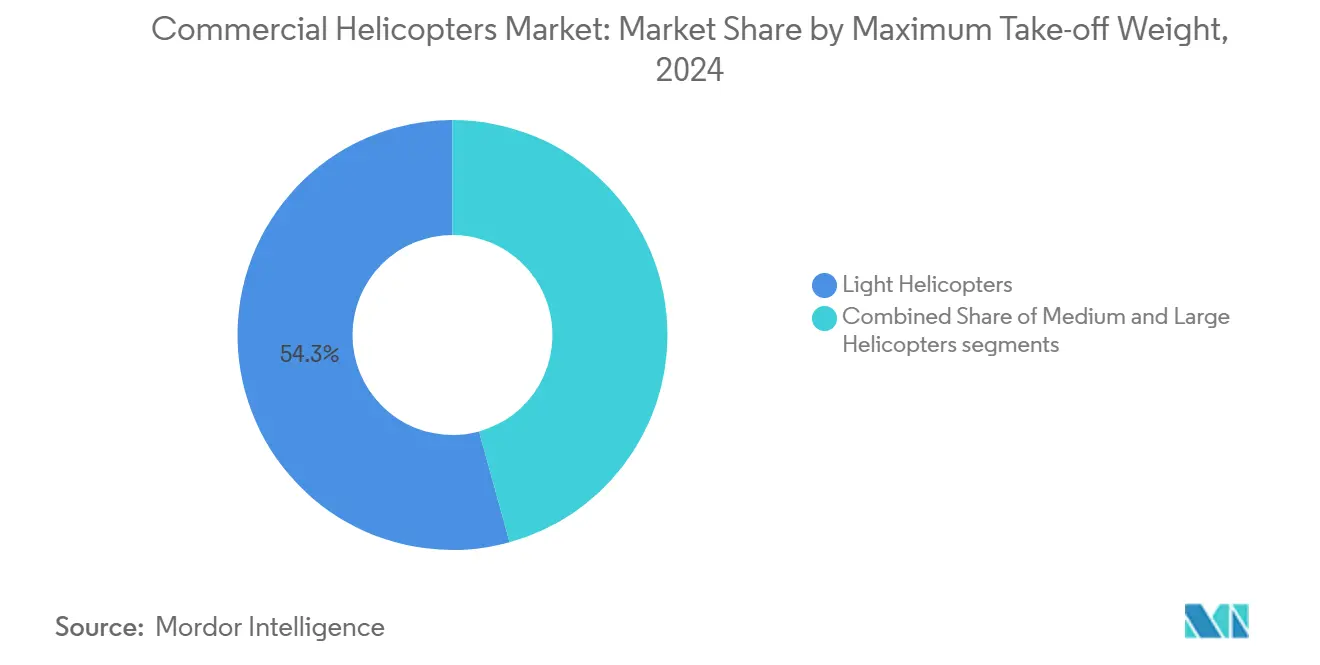

- Por peso máximo de despegue, los helicópteros ligeros lideraron el mercado de helicópteros comerciales con un 54.28% de participación en 2024, mientras que los modelos pesados se proyectan para expandirse a una TCAC del 6.92% hasta 2030.

- Por número de motores, las plataformas monomotor mantuvieron una participación del 63.87% en 2024; las plataformas bimotor registraron el crecimiento más rápido con una TCAC del 6.35% hasta 2030.

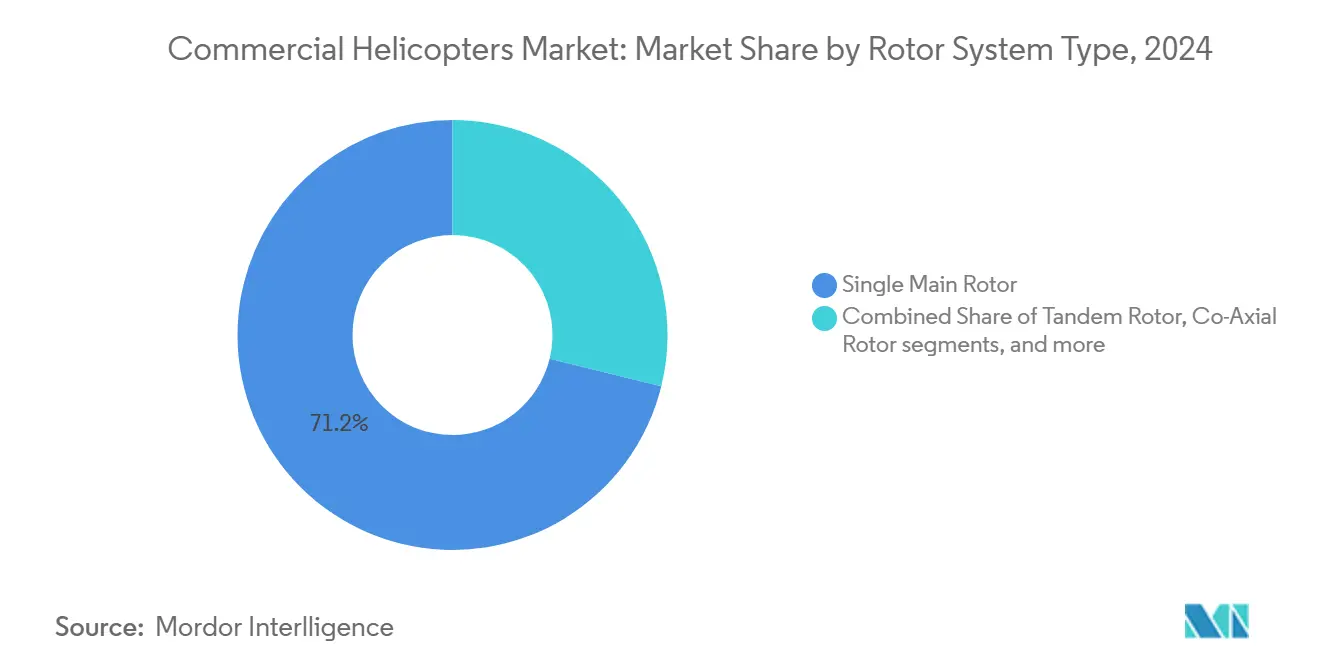

- Por sistema de rotor, los diseños de rotor principal único representaron el 71.17% de los ingresos en 2024; los conceptos de rotor basculante avanzan a una TCAC del 9.90%.

- Por misión, petróleo y gas marino capturó una participación del 35.12% del tamaño del mercado de helicópteros comerciales en 2024, mientras que los servicios médicos de emergencia están creciendo a una TCAC del 8.79% hasta 2030.

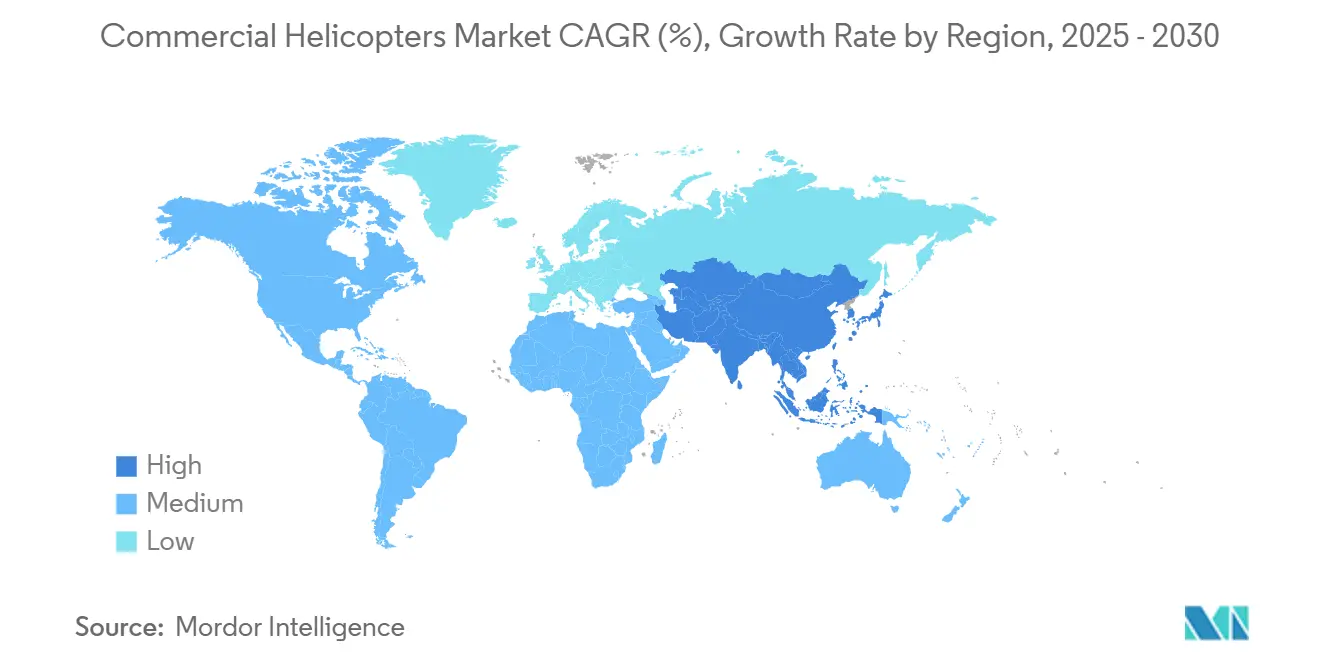

- Por geografía, América del Norte comandó el 39.47% de los ingresos de 2024; Asia-Pacífico se prevé que aumente a una TCAC del 7.20% y agregue el mayor valor incremental.

Tendencias e Insights del Mercado Global de Helicópteros Comerciales

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| La rápida expansión de parques eólicos marinos amplía el alcance de misiones | +1.2% | Mar del Norte, Asia-Pacífico, América del Norte | Mediano plazo (2-4 años) |

| El outsourcing de HEMS desplaza flotas hacia bimotores especializados | +1.5% | Global, principalmente América del Norte y Europa | Mediano plazo (2-4 años) |

| La ola de modernización aborda flotas envejecidas | +0.8% | Global | Largo plazo (≥ 4 años) |

| Los vuelos VIP y chárter ganan tracción en ciudades congestionadas | +0.6% | Asia-Pacífico, Medio Oriente y África, América del Norte | Mediano plazo (2-4 años) |

| El aumento de incendios forestales impulsado por el clima apoya contratos de combate aéreo | +0.5% | América del Norte, Europa, Australia | Corto plazo (≤ 2 años) |

| Comercialización de tecnologías híbrido-eléctricas, compatibles con SAF y de rotor basculante | +0.7% | Global con adopción temprana en Europa y América del Norte | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

La rápida expansión de parques eólicos marinos amplía el alcance de misiones

Los objetivos de energía eólica marina en Europa, América del Norte y mercados asiáticos emergentes están agregando vuelos más allá de los corredores tradicionales de petróleo y gas. Los operadores notan longitudes de sector más largas y estados de mar más severos que favorecen helicópteros bimotores medianos y pesados, impulsando pedidos frescos en Verticon 2025 valorados en aproximadamente 370 millones EUR (422.5 millones USD).[1]Leonardo Press Office, "Verticon 2025: New Orders Confirm Strong Position in Commercial Helicopter Sector," leonardo.com Los planificadores de misiones esperan que la flota de helicópteros de energía eólica marina se quintuplique para 2030, impulsando la adquisición de modelos AW139, AW169 y H145 equipados con IFR.

El outsourcing de HEMS desplaza flotas hacia bimotores especializados

Las agencias de salud pública están contratando cada vez más operadores privados para servicios médicos de emergencia en helicóptero las 24 horas, una tendencia más visible en América del Norte y Europa Occidental. Los costos operativos directos promedio se sitúan cerca de 2,488 EUR (2,843 USD) por hora de vuelo, por lo que se prefieren fuselajes con mayor eficiencia de combustible e interiores de cambio rápido.[2]Leonardo Press Office, "Verticon 2025: New Orders Confirm Strong Position in Commercial Helicopter Sector," leonardo.com Airbus ya ha registrado 74 compromisos para su nuevo H140 bimotor ligero, que está diseñado con una cabina ampliada para camillas de pacientes.

La ola de modernización aborda flotas envejecidas

Más de un tercio de los helicópteros comerciales en servicio superan los 25 años de edad, elevando los costos de mantenimiento y la exposición regulatoria. La demanda de reemplazo es más fuerte en operaciones marinas, donde hasta 800 nuevas aeronaves pueden requerirse esta década para cumplir con las estrictas directrices de seguridad IOGP R690. Los operadores también valoran las reducciones de ruido en cabina y los ahorros de combustible prometidos por las últimas variantes del AW189 y H160.

Los vuelos VIP y chárter ganan tracción en ciudades congestionadas

Los ejecutivos en megaciudades recurren cada vez más a servicios de helicóptero punto a punto para evitar el tráfico terrestre. Leonardo entregó 185 helicópteros VIP en 2023 y sigue siendo el líder del mercado tras nuevas reservas de AW169 y AW109 en 2025. Las empresas de chárter promueven ahorros de tiempo de viaje puerta a puerta y programación predecible para justificar tarifas premium, sustentando la demanda estable dentro del mercado de helicópteros comerciales.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| La inflación de costos operativos comprime márgenes | -0.9% | Global | Mediano plazo (2-4 años) |

| Las limitaciones de suministro de pilotos limitan la utilización | -0.8% | Global, aguda en Asia-Pacífico y Medio Oriente | Corto plazo (≤ 2 años) |

| El endurecimiento de obstáculos globales de certificación de ruido y emisiones | -0.7% | Europa, América del Norte | Mediano plazo (2-4 años) |

| Riesgo de sustitución de eVTOL y drones de largo alcance en segmentos ligeros | -0.6% | América del Norte, Europa, Asia-Pacífico | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

La inflación de costos operativos comprime márgenes

Las oscilaciones de precios del combustible y las crecientes primas de seguros continúan erosionando la rentabilidad, especialmente para operadores de una sola aeronave. Los fabricantes responden con demostradores híbrido-eléctricos y diagnósticos avanzados de vibración como RADS-NG, recientemente aprobado para flotas Bell 505, 429, 412 y 407.[3]GE Aerospace, "Bell Approves GE Aerospace Next-Gen Rotor Analysis Diagnostics for Use Across Fleet," asdnews.com

Las limitaciones de suministro de pilotos limitan la utilización

La demanda de la industria por pilotos IFR experimentados excede la oferta, empujando los salarios por encima de 200,000 USD en roles marinos. La Oficina de Estadísticas Laborales prevé solo 16,800 vacantes anuales de piloto en aerolíneas y operadores de ala rotatoria, dejando brechas para las flotas de Asia-Pacífico en rápido crecimiento.

Análisis de Segmentos

Por Peso Máximo de Despegue: Los helicópteros pesados extienden alcance y elevación

Los modelos de helicópteros ligeros siguen siendo el caballo de batalla del mercado de helicópteros comerciales, manteniendo una participación de ingresos del 54.28% en 2024 a través de versatilidad en turismo, servicios públicos y transporte privado. El atractivo del segmento proviene de menores costos de adquisición y requisitos de mantenimiento sencillos, que mantienen alta la utilización en diversas misiones. Aunque numéricamente menores, las unidades pesadas por encima de 9 toneladas están en camino hacia la TCAC más rápida del 6.92% hasta 2030 mientras la construcción de parques eólicos empuja las distancias de misión bien más allá de 150 mn.

Los operadores citan capacidad de carga útil, rendimiento de grúa y redundancia sobre agua como factores decisivos al seleccionar tipos pesados como AW189K y Sikorsky S-92. A nivel del tamaño del mercado de helicópteros comerciales, se proyecta que las plataformas pesadas agreguen 730 millones USD en ingresos incrementales para 2030, capturando operadores que migran desde bimotores medianos más antiguos. Los fabricantes invierten en motores mejorados y aviónica avanzada para cumplir con estándares IFR nocturno y SAR, posicionando helicópteros pesados para impulso continuo.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Número de Motores: La confiabilidad bimotor apoya el crecimiento impulsado por regulación

Los helicópteros monomotor dominaron el 63.87% de la facturación de 2024, en gran parte debido a segmentos de entrenamiento, agricultura y propiedad privada. Su eficiencia de costos los mantiene atractivos donde las regulaciones permiten misiones VFR diurnas. No obstante, las variantes bimotor se expanden a una TCAC del 6.35% porque reguladores y aseguradoras favorecen la redundancia para vuelos sobre zonas urbanas y agua. Este patrón es evidente en el Golfo de México y el Mar de China Meridional, donde los requisitos bimotor ya son estándar.

Las plataformas bimotor también sustentan el crecimiento de HEMS, ya que las operaciones nocturnas e IFR demandan dos plantas motrices y cabinas de cristal completas. Las familias AW169, H145 y Bell 429 aseguraron pedidos de triple dígito en 2024-2025, fortaleciendo la presencia bimotor dentro del mercado de helicópteros comerciales. Como resultado, el tamaño del mercado de helicópteros comerciales atribuible a categorías bimotor podría superar 4.2 mil millones USD para 2030.

Por Tipo de Sistema de Rotor: Los diseños de rotor basculante apuntan a velocidad y alcance

Las aeronaves convencionales de rotor principal único comandaron el 71.17% de ingresos en 2024 debido a redes de mantenimiento maduras y economías operativas favorables. Sin embargo, las aeronaves de rotor basculante muestran la perspectiva TCAC más fuerte del 9.90% mientras los operadores evalúan misiones sensibles al tiempo que se benefician de velocidades de crucero más altas. El concepto de próxima generación de Bell en el programa DARPA X-plane destaca la confianza industrial en combinar crucero de ala fija con flexibilidad VTOL.

Los sistemas de rotor coaxial también están avanzando, ofreciendo hasta 9% de mejoras de eficiencia al eliminar rotores de cola. Mientras estos diseños progresan hacia la certificación, podrían capturar nichos de servicios públicos, combate de incendios y movilidad aérea urbana ahora servidos por helicópteros ligeros de rotor único

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Uso Final: HEMS supera todos los otros perfiles de misión

Petróleo y gas marino aún entrega el 35.12% de los ingresos de 2024 y ancla la demanda de bimotores medianos y pesados. Aun así, los servicios médicos de emergencia logran la previsión TCAC más alta del 8.79% hasta 2030, reflejando contratos gubernamentales que priorizan transporte rápido de pacientes. Los operadores HEMS típicamente especifican máquinas IFR bimotor con puertas de cabina grandes, atributos encarnados en el nuevo H140 y el AW169 mejorado.

Los vuelos VIP y chárter corporativo continúan floreciendo mientras la congestión urbana empeora los tiempos de viaje. Este nicho ya reclama más de 1,200 helicópteros VIP Leonardo en servicio mundial, un segmento de flota que se espera se expanda más tras las últimas reservas denominadas en EUR. Los contratos de búsqueda y rescate, combate de incendios y trabajo aéreo suministran ingresos contracíclicos que estabilizan los mercados de helicópteros comerciales durante caídas de commodities.

Análisis Geográfico

América del Norte retuvo una participación de ingresos del 39.47% en 2024, respaldada por redes HEMS maduras, plataformas marinas extensas y una comunidad considerable de chárter corporativo. El Commercial Air Tour ARC de la Administración Federal de Aviación, establecido en 2024, está endureciendo la supervisión operacional, alentando a los operadores a refrescar cabinas con herramientas avanzadas de conciencia situacional. La renovación de flota se está acelerando, especialmente entre activos legacy AS350 y Bell 206.

Asia-Pacífico es la región de expansión más rápida, con una TCAC proyectada del 7.20% para 2025-2030. La flota civil de China superó 330 aeronaves a principios de 2025 y continúa creciendo, priorizando búsqueda y rescate, alivio de desastres y vigilancia policial. Australia e India igualmente agregan bimotores medianos para apoyar cobertura médica de áreas remotas y exploración marina, reforzando la atracción a largo plazo del mercado de helicópteros comerciales.

Europa sostiene demanda estable, anclada por operaciones del Mar del Norte cubriendo plataformas petrolíferas y turbinas eólicas de alta mar lejana. Los estándares ambientales elevados empujan a los operadores hacia modelos más silenciosos y de menores emisiones, estimulando interés en motores compatibles con SAF y demostradores híbridos. América Latina aprovecha el leasing de flotas para modernizar caballos de batalla envejecidos, con nuevos AW169s arrendados en HEMS canadiense sugiriendo que estructuras similares podrían servir a Petrobras y otros operadores en Brasil. Medio Oriente y África favorecen VIP y soporte marino, y entregas recientes en Arabia Saudí subrayan capacidad fresca para transporte de lujo y misiones de servicios públicos.

Panorama Competitivo

El mercado de helicópteros comerciales está moderadamente concentrado. Airbus SE, Bell Textron Inc., Leonardo S.p.A, y Lockheed Martin Corporation representan aproximadamente el 90% de entregas anuales civiles y parapúblicas. Airbus aseguró 455 pedidos brutos en 2024 y entregó 361 unidades, lo que equivale a un 57% de liderazgo en participación civil. Leonardo sigue con fortaleza particular en segmentos VIP y marino, ejemplificada por 370 millones EUR (423.39 millones USD) en pedidos frescos anunciados en Verticon 2025.

La innovación, no el precio, define la ventaja competitiva porque los costos de certificación y las redes globales de soporte crean altas barreras de entrada. Los fabricantes invierten en laboratorios de vuelo híbrido-eléctricos, paquetes HUMS avanzados, monitoreo de salud y aviónica de cristal completo. La adopción de RADS-NG de GE por Bell a través de su flota reduce el desgaste relacionado con vibración, extendiendo la vida de componentes y reduciendo el gasto de mantenimiento. Airbus abrió un centro de distribución de 21,000 pies cuadrados en Canadá en 2025 para acortar los tiempos de entrega de repuestos y apoyar la flota H135 de aplicación de la ley en expansión.

Las oportunidades de espacio blanco existen en sistemas autónomos y cruces de movilidad aérea urbana donde los constructores tradicionales de helicópteros enfrentan competencia de start-ups eVTOL. Al integrar controles fly-by-wire y análisis de mantenimiento predictivo, los incumbentes apuntan a retener contratos de servicio de alto margen incluso mientras aparecen nuevas arquitecturas de propulsión.

Líderes de la Industria de Helicópteros Comerciales

-

Bell Textron Inc.

-

Lockheed Martin Corporation

-

Leonardo S.p.A.

-

Russian Helicopters (parte de State Corporation "Rostec")

-

Airbus SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Airbus Helicopters Canada (Airbus SE) inauguró su nuevo centro de distribución integrado en la región de Niágara. La instalación de 21,000 pies cuadrados expande la capacidad de almacenamiento de repuestos y fortalece las operaciones industriales.

- Marzo 2025: Leonardo S.p.A registró casi 30 helicópteros por valor de 370 millones EUR (423.39 millones USD) para roles de energía, servicio público y VIP.

- Febrero 2024: Lockheed Martin Corporation Sikorsky introdujo el demostrador Tiltwing híbrido-eléctrico HEX 2-Rotor con un alcance de 575 millas.

Alcance del Informe Global del Mercado de Helicópteros Comerciales

Los helicópteros comerciales son aeronaves rotatorias diseñadas y utilizadas para varios propósitos comerciales y no militares. Se emplean en múltiples industrias y aplicaciones, ofreciendo versatilidad y flexibilidad en transporte, logística y otras operaciones.

El mercado de helicópteros comerciales está segmentado por peso máximo de despegue, número de motores, usuario final y geografía. Por peso máximo de despegue, el mercado está segmentado en ligero, mediano y pesado. Por número de motores, el mercado está segmentado en monomotor y multimotor. Por usuario final, el mercado se clasifica en comercial, privado y otros usuarios finales. El segmento otros incluye agencias y departamentos gubernamentales y agencias de aplicación de la ley. El informe ofrece el tamaño del mercado y previsiones para los principales países a través de las regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se realizaron basándose en valor (USD).

| Helicópteros Ligeros |

| Helicópteros Medianos |

| Helicópteros Pesados |

| Monomotor |

| Bimotor |

| Rotor Principal Único |

| Rotor Tándem |

| Rotor Coaxial |

| Rotor Basculante |

| Petróleo y Gas Marino |

| Servicios Médicos de Emergencia (HEMS) |

| Chárter Corporativo y VIP |

| Búsqueda y Rescate/Combate de Incendios |

| Trabajo Aéreo (Servicios Públicos, Reconocimiento, Carga) |

| Turismo |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Francia | ||

| Alemania | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudí |

| Emiratos Árabes Unidos | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Peso Máximo de Despegue | Helicópteros Ligeros | ||

| Helicópteros Medianos | |||

| Helicópteros Pesados | |||

| Por Número de Motores | Monomotor | ||

| Bimotor | |||

| Por Tipo de Sistema de Rotor | Rotor Principal Único | ||

| Rotor Tándem | |||

| Rotor Coaxial | |||

| Rotor Basculante | |||

| Por Uso Final | Petróleo y Gas Marino | ||

| Servicios Médicos de Emergencia (HEMS) | |||

| Chárter Corporativo y VIP | |||

| Búsqueda y Rescate/Combate de Incendios | |||

| Trabajo Aéreo (Servicios Públicos, Reconocimiento, Carga) | |||

| Turismo | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Francia | |||

| Alemania | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudí | |

| Emiratos Árabes Unidos | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de helicópteros comerciales en 2025?

El tamaño del mercado de helicópteros comerciales es de 6.80 mil millones USD en 2025 y se prevé que alcance 8.62 mil millones USD para 2030.

¿Qué segmento de uso final está creciendo más rápido?

Los servicios médicos de emergencia en helicóptero muestran el mayor crecimiento, con una TCAC esperada del 8.79% hasta 2030, superando la energía marina, chárter VIP y otras misiones.

¿Por qué están ganando popularidad los helicópteros bimotores?

Las reglas de seguridad más estrictas para vuelos sobre agua y urbanos, combinadas con las preferencias de aseguradoras por redundancia, están elevando la demanda de modelos bimotores que también ofrecen mayor flexibilidad de carga útil.

¿Qué tecnologías darán forma a las flotas futuras de helicópteros?

La propulsión híbrido-eléctrica, la compatibilidad con combustible de aviación sostenible, los sistemas avanzados de monitoreo de salud y las configuraciones de rotor basculante son las innovaciones clave bajo desarrollo activo y adopción temprana.

¿Qué región verá la expansión de flota más rápida?

Asia-Pacífico lidera con una TCAC proyectada del 7.20% hasta 2030, impulsada por el crecimiento de infraestructura, la creciente inversión en salud y la exploración marina a través de China, India y Australia.

Última actualización de la página el: