Análisis del mercado de consumibles para salas limpias

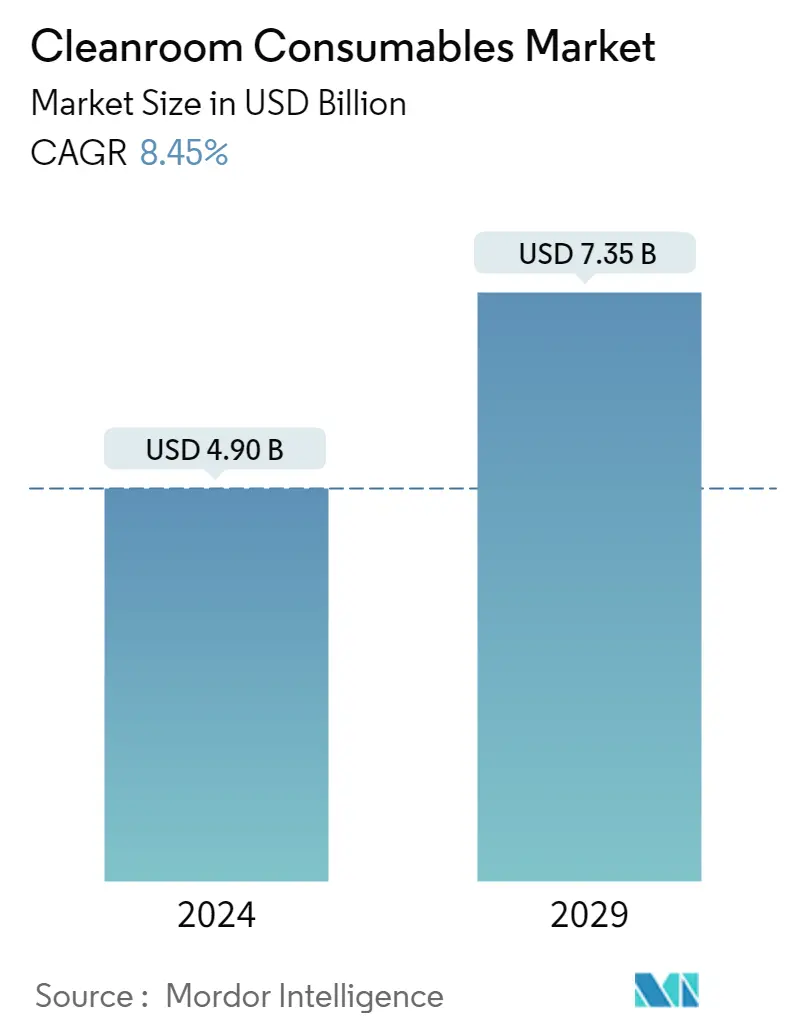

El tamaño del mercado de consumibles para salas blancas se estima en 4,90 mil millones de dólares en 2024 y se espera que alcance los 7,35 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 8,45% durante el período previsto (2024-2029).

Se espera que el crecimiento del mercado mundial de consumibles para salas blancas se vea impulsado por la aparición de la nanotecnología y el aumento de la demanda de sistemas modulares para salas blancas. Varias empresas pueden establecer acuerdos de entrega para aumentar su participación de mercado a nivel mundial durante el período previsto. En los próximos años, se espera que el mercado crezca debido a nuevas tecnologías, fusiones y adquisiciones.

- Las instalaciones de sala limpia son esenciales en diversas aplicaciones, como semiconductores y microelectrónica, debido a la naturaleza sensible de sus productos. Estas salas limpias también incluyen equipos costosos y precisos, incluidas máquinas de grabado, fotolitografía, dopaje, limpieza y corte en cubitos. Por lo tanto, cualquier desviación de los estándares de limpieza puede afectar a todo el proceso de producción.

- Hay muchos compradores en el mercado, incluidas empresas de los sectores de biotecnología, electrónica, nanotecnología y farmacéutico. La importancia de los consumibles para salas blancas atrae a muchos compradores, lo que contribuye a la creciente demanda de estos productos. Hay muchos proveedores de materias primas en el mercado, como empresas que fabrican caucho, celulosa, alcohol y polímeros. Esto hace que a la industria le resulte más difícil negociar precios.

- La creciente demanda de productos como mascarillas quirúrgicas, batas, guantes y gafas protectoras se está convirtiendo en fuentes de ingresos para los participantes del mercado en la industria mundial de consumibles para salas blancas. Los especialistas médicos han estado buscando activamente medicamentos antivirales y vacunas, ya que las cepas de coronavirus cambian constantemente. Los profesionales que trabajan en salas blancas ahora se centran en protegerse de la contaminación ambiental. Los hospitales, los laboratorios de investigación y los consumidores finales de la industria farmacéutica cuentan con proveedores que mantienen cadenas de suministro confiables.

- Las industrias farmacéutica y biotecnológica están adoptando cada vez más consumibles para salas blancas para mejorar la calidad de los medicamentos farmacéuticos. El mercado de consumibles para salas blancas también está impulsado por normas estrictas establecidas por las autoridades reguladoras para garantizar la calidad y validación del producto.

- En agosto de 2023, Thomas Scientific adquirió Quintana Supply, proveedor de productos industriales, embalajes y salas blancas con sede en Massachusetts. La huella nacional de Thomas Scientific al tiempo que mejora su capacidad para proporcionar productos y servicios a empresas de tecnología avanzada y segmentos industriales con entornos industriales y controlados.

- Hay un aumento en la demanda de dispositivos electrónicos debido a los avances en la tecnología de inteligencia artificial, que impulsa las ventas de estos consumibles. De manera similar, la necesidad de estos consumibles en la industria de la salud ha aumentado debido al desarrollo de tratamientos nuevos y mejorados. Los cambios en el estilo de vida de las personas también hacen que deseen alimentos envasados que duren más, sean más limpios y más fáciles de usar.

- Sin embargo, la complejidad de los estrictos requisitos regulatorios y los riesgos biológicos ambientales provocados por los consumibles desechables para salas blancas podrían obstaculizar la expansión del mercado. Además, usar y cuidar una sala limpia es difícil, y el aumento de los costos de las materias primas también dificulta el crecimiento del mercado.

- Los flujos de trabajo en la industria de la salud se han visto afectados a nivel mundial por la epidemia de COVID-19. Varios sectores, incluidas numerosas ramas de la salud, se han visto obligados a cerrar temporalmente sus operaciones debido a la pandemia. Sin embargo, la prevalencia de la enfermedad infecciosa COVID-19 ha tenido un efecto positivo y ha aumentado la demanda de una variedad de servicios, incluidos suministros para salas blancas como guantes, monos, cubrezapatos, mascarillas y otros, ya que existe una necesidad cada vez mayor de mantener un ambiente libre de contaminación mientras toma muestras, recolecta y analiza casos sospechosos de COVID-19. Además, los crecientes esfuerzos de I+D para crear vacunas contra la COVID-19 llevaron a las empresas farmacéuticas y biofarmacéuticas a invertir significativamente en el mercado para mantener un entorno libre de contaminantes.

Tendencias del mercado de consumibles para salas blancas

Se espera que la creciente demanda de medicamentos farmacéuticos seguros y de mejor calidad impulse el crecimiento del mercado

- La importancia de las salas blancas puede atribuirse a su papel en la prevención de la contaminación de los productos producidos. Las especificaciones de las salas blancas para los medicamentos se planifican cuidadosamente para que un producto exitoso pueda permanecer en el mercado.

- La capacidad de gestionar la humedad, el polvo, la presión del aire, los gérmenes e incluso la temperatura hace que las salas blancas sean esenciales en la industria farmacéutica. Esto ayuda a garantizar que los productos de salud que las personas compran, ya sea que los obtengan sin receta o de su médico, no les hagan daño.

- La adopción de un estilo de vida sedentario es la principal razón por la que existen tantas enfermedades crónicas en todo el mundo. Esto ha llevado a la creación de dispositivos electrónicos (como dispositivos para la diabetes), sistemas y medicamentos que pueden ayudar a diagnosticar y tratar enfermedades crónicas.

- Según un informe, las enfermedades crónicas se encuentran entre las afecciones de salud más prevalentes y costosas en los Estados Unidos. Casi la mitad (aproximadamente el 45%, o 133 millones) de todos los estadounidenses padecen al menos una enfermedad crónica, y la cifra va en aumento. Las enfermedades crónicas más comunes son el VIH, el cáncer, la diabetes, la hipertensión, los accidentes cerebrovasculares, las enfermedades cardíacas, las enfermedades respiratorias, la artritis y la obesidad. Y según los Centros para el Control de Enfermedades de Estados Unidos, las enfermedades crónicas representan casi el 75% del gasto sanitario total, o un estimado de 5.300 dólares por persona al año.

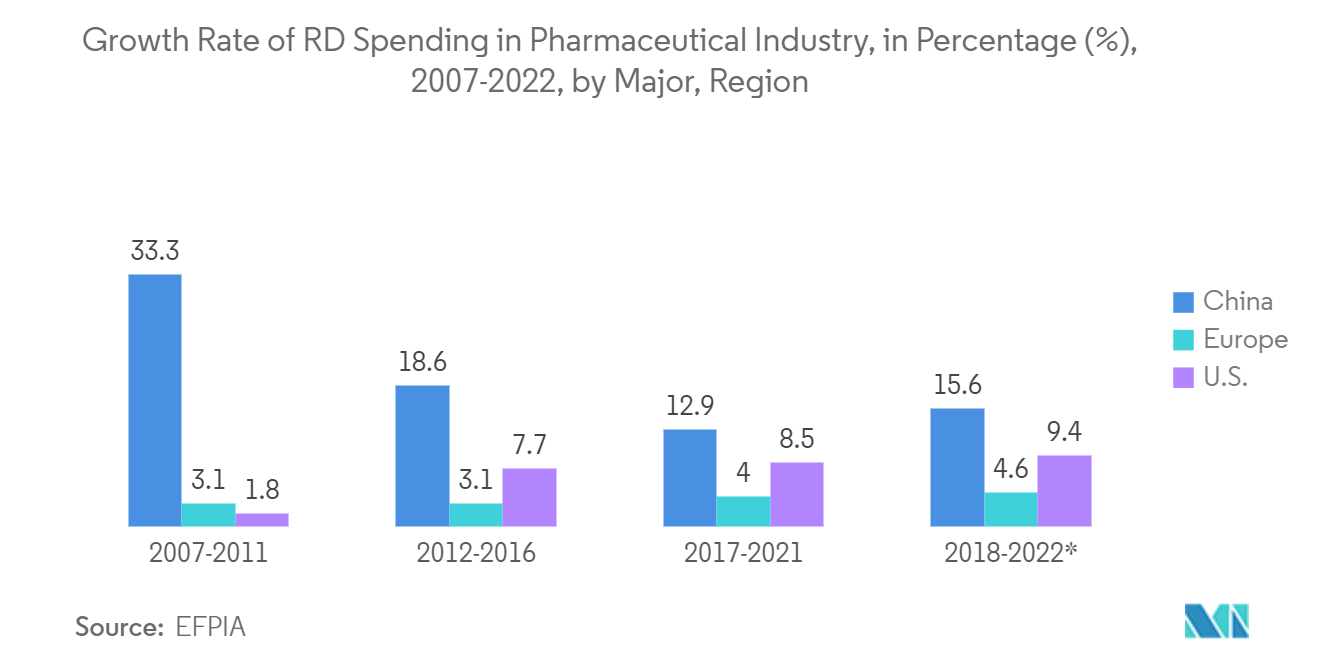

- Según EFPIA, la tasa de crecimiento anual del gasto en investigación y desarrollo farmacéutico en Europa, China y Estados Unidos en períodos seleccionados entre 2007 y 2022. El gasto en I+D de la industria farmacéutica europea creció un 4,6 por ciento anual entre 2018 y 2022.

- Las empresas farmacéuticas están ampliando su capacidad de investigación y desarrollo para realizar ensayos y desarrollar medicamentos eficaces para tratar enfermedades crónicas. Por ejemplo, según la Comisión Conjunta de Investigación de la CE, Ventyx Biosciences registró una tasa de crecimiento significativa del 819 por ciento en 2021. Le siguió Clover Biopharmaceuticals, que registró una tasa de crecimiento del 777 % en el gasto en I+D. Gastos tan importantes incluirían el crecimiento de consumibles para salas blancas en el lugar de trabajo.

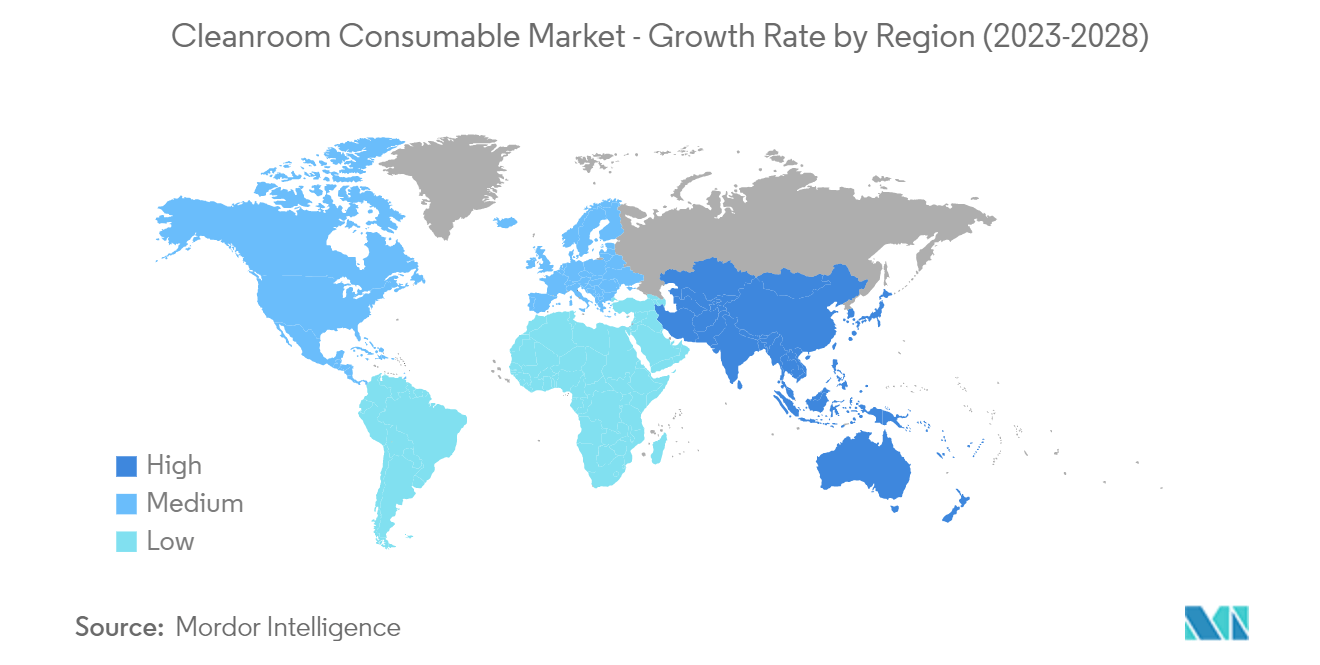

Asia-Pacífico mantendrá una importante cuota de mercado

- Se prevé que Asia-Pacífico experimente un crecimiento de mercado significativo, impulsado principalmente por la alta adopción de dispositivos electrónicos en todo el mundo y la mayor inversión de las empresas en la instalación de plantas de fabricación debido a los menores costos de mano de obra y materias primas. Además, el creciente crecimiento de las industrias farmacéutica y biotecnológica y la creciente necesidad de consumibles para salas blancas en los campos de la atención sanitaria y la investigación serán muy importantes para mantener la calidad de los productos que se fabrican.

- Los países asiáticos tienen una mejor infraestructura farmacéutica y de investigación para realizar investigaciones y desarrollar medicamentos a un costo asequible. Por eso, la mayoría de las empresas extranjeras están trabajando juntas para crear y producir en masa el tratamiento. Alrededor de seis empresas indias, llamadas Serum Institute, Biological E, Bharat Biotech, Indian Immunologicals y Mynvax, estaban trabajando para desarrollar vacunas contra la COVID-19 y se habían unido a los esfuerzos globales para encontrar una cura preventiva rápida para la infección mortal que se propaga rápidamente por todo el mundo. Además, Cipla, Glenmark y Dr. Reddy's (compañías farmacéuticas con sede en India) comenzarían a trabajar con Gilead Sciences para desarrollar Remdesivir, un fármaco experimental desarrollado inicialmente para curar el ébola pero que ahora se especula como la mejor opción contra el COVID-19.

- Las salas blancas son fundamentales en las industrias aeroespacial y de defensa para desarrollar productos y servicios que mantengan la calidad de los componentes utilizados en aviones de combate, helicópteros, hidroaviones de búsqueda y rescate, motores, etc., cumpliendo al mismo tiempo con los requisitos y estándares internacionales. Las naciones de Asia y el Pacífico tienen muchas razones para mejorar sus ejércitos y comprar nuevos equipos de defensa. Con grandes potencias emergentes, nuevas amenazas, dificultades de seguridad y compromisos militares, la zona es, sin duda, una zona con dinámicas de seguridad en constante cambio. Esto requiere nuevas capacidades de productos para salas blancas, lo que impulsa la modernización militar regional.

- Asia-Pacífico mantuvo una porción considerable del mercado mundial de consumibles para salas blancas durante el período de estudio debido al crecimiento de las industrias de alimentos y bebidas, procesamiento, farmacéutica, biotecnología y dispositivos médicos. Durante el período previsto, se espera que el mercado de consumibles para salas blancas en Asia y el Pacífico se vea impulsado por un aumento en el número de enfermedades contagiosas y el aumento de actores nacionales.

Descripción general de la industria de consumibles para salas limpias

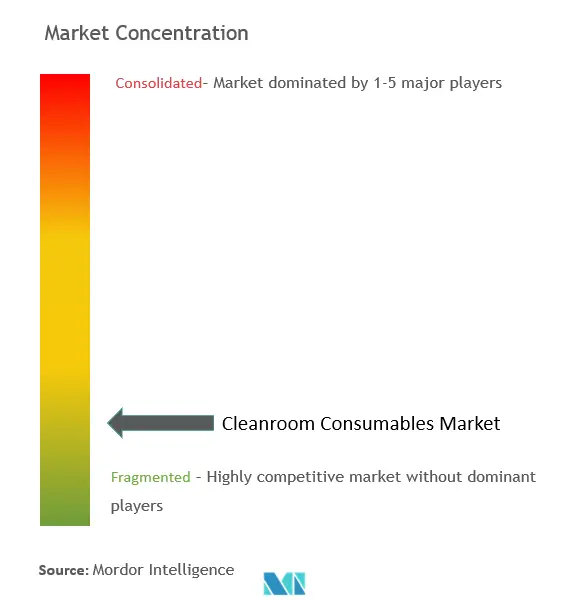

El mercado de consumibles para salas blancas está fragmentado y dominado por unos pocos actores importantes como Kimberly-Clark Corporation, Texwipe, Nitritex Ltd., Valuetek Inc. y Azbil Corporation. Estos actores notables, con una participación destacada del mercado, se están centrando en ampliar su base de clientes en países extranjeros. Estas empresas aprovechan iniciativas de colaboración estratégica para aumentar su participación de mercado y su rentabilidad. Sin embargo, con los avances tecnológicos y las innovaciones de productos, las empresas medianas y pequeñas están aumentando su presencia en el mercado al conseguir nuevos contratos y acceder a nuevos mercados.

British Steel, una gran empresa siderúrgica de Europa, firmó un contrato con Micronclean para seguir obteniendo ropa especializada para más de 4.000 de sus trabajadores en plantas de todo el Reino Unido.

Kimberly-Clark Professional lanzó los guantes Kimtech Opal Nitrile para mayor comodidad durante el uso prolongado y una sólida sensibilidad táctil sin sacrificar la seguridad de los trabajadores. Los nuevos guantes son adecuados para su uso en la fabricación de medicamentos no estériles, instalaciones de investigación y desarrollo y ciencias biológicas.

Líderes del mercado de consumibles para salas blancas

Kimberly-Clark Corporation

The Texwipe Company, LLC (Illinois Tool Works, Inc.)

Nitritex Ltd. (Ansell Limited)

Valutek Inc.

Azbil Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de consumibles para salas blancas

- Marzo de 2023 Millstone Medical Outsourcing, el principal socio preferido para los servicios posfabricación y posventa de fabricantes médicos, comenzó oficialmente a ampliar su espacio de sala blanca. El proyecto de expansión, iniciado en otoño de 2022, ha aumentado las instalaciones con 5000 pies cuadrados adicionales de espacio de sala limpia con clasificación Clase 10,000/ISO7 dedicado a operaciones de embalaje de dispositivos médicos. Esta expansión ha resultado en una superficie total de sala limpia de 20,000 pies cuadrados para Millstone. Debido a la creciente demanda de servicios de embalaje esterilizado y para salas blancas, la empresa ha ampliado sus operaciones, recursos y fuerza laboral.

- Abril de 2023 ABN Cleanroom Technology anunció la introducción de la primera solución para salas blancas de bajo punto de rocío lista para usar en la UE, DryCell. Además. ABN Cleanroom Technology ha lanzado una nueva solución a medida que cada vez más fabricantes se encuentran con el mismo problema

Segmentación de la industria de consumibles para salas limpias

Los consumibles de sala limpia se definen como productos de sala limpia que los trabajadores del taller utilizan durante la fabricación, como toallitas, cubrezapatos, guantes, mascarillas, monos esterilizados, redecillas para el cabello, gafas protectoras, delantales y batas de laboratorio. El mercado para el estudio define los ingresos acumulados por las ventas de productos consumibles para salas blancas entre varios usuarios finales considerados dentro del alcance. El mercado también rastrea las tendencias de consumo de productos consumibles para salas blancas en todo el mundo.

El mercado de consumibles para salas limpias está segmentado por producto (consumibles de seguridad (vestidos, cubrebotas, cubrezapatos, bouffants, pantalones y mascarillas, y otros consumibles de seguridad), consumibles de limpieza (fregonas, cubos, escurridores, escurridores e hisopos de validación, y otros productos de limpieza). Consumibles), Papelería para salas limpias (papeles, cuadernos y almohadillas adhesivas, carpetas y portapapeles, etiquetas y otros artículos de papelería para salas limpias)), Aplicaciones (Electrónica, Farmacéutica y Biotecnología, Alimentos y Bebidas, Aeroespacial y Defensa, Investigación Universitaria, Dispositivos Médicos y Automotriz) y Geografía (América del Norte, Europa, Asia-Pacífico, América Latina y Medio Oriente y África). Los tamaños de mercado y los pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Consumibles de seguridad | vestidos |

| Cubrebotas | |

| Cubrezapatos | |

| Bufantes | |

| Pantalones y mascarillas | |

| Otros consumibles de seguridad | |

| Consumibles de limpieza | trapeadores |

| cubos | |

| escurridores | |

| Escobillas de goma | |

| Hisopos de validación | |

| Otros consumibles de limpieza | |

| Papelería para salas blancas | Documentos |

| Cuadernos | |

| Almohadillas adhesivas | |

| Aglutinante | |

| portapapeles | |

| Etiquetas | |

| Otros artículos de papelería para salas blancas |

| Electrónica |

| Farmacéutica y Biotecnología |

| Alimentos y bebidas |

| Aeroespacial y Defensa |

| Investigación Universitaria |

| Automotor |

| Dispositivo médico |

| América del norte |

| Europa |

| Asia-Pacífico |

| América Latina |

| Medio Oriente y África |

| Producto | Consumibles de seguridad | vestidos |

| Cubrebotas | ||

| Cubrezapatos | ||

| Bufantes | ||

| Pantalones y mascarillas | ||

| Otros consumibles de seguridad | ||

| Consumibles de limpieza | trapeadores | |

| cubos | ||

| escurridores | ||

| Escobillas de goma | ||

| Hisopos de validación | ||

| Otros consumibles de limpieza | ||

| Papelería para salas blancas | Documentos | |

| Cuadernos | ||

| Almohadillas adhesivas | ||

| Aglutinante | ||

| portapapeles | ||

| Etiquetas | ||

| Otros artículos de papelería para salas blancas | ||

| Solicitud | Electrónica | |

| Farmacéutica y Biotecnología | ||

| Alimentos y bebidas | ||

| Aeroespacial y Defensa | ||

| Investigación Universitaria | ||

| Automotor | ||

| Dispositivo médico | ||

| Geografía | América del norte | |

| Europa | ||

| Asia-Pacífico | ||

| América Latina | ||

| Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de consumibles para salas blancas

¿Qué tamaño tiene el mercado de consumibles para salas blancas?

Se espera que el tamaño del mercado de consumibles para salas limpias alcance los 4,90 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 8,45% hasta alcanzar los 7,35 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Consumibles para salas blancas?

En 2024, se espera que el tamaño del mercado de consumibles para salas limpias alcance los 4,90 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Consumibles para salas limpias?

Kimberly-Clark Corporation, The Texwipe Company, LLC (Illinois Tool Works, Inc.), Nitritex Ltd. (Ansell Limited), Valutek Inc., Azbil Corporation son las principales empresas que operan en el mercado de consumibles para salas blancas.

¿Cuál es la región de más rápido crecimiento en el mercado Consumibles para salas blancas?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de Consumibles para salas blancas?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de consumibles para salas limpias.

¿Qué años cubre este mercado de Consumibles para salas limpias y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de consumibles para salas blancas se estimó en 4,52 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Consumibles para salas limpias durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Consumibles para salas limpias para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de consumibles para salas limpias

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Consumibles para salas blancas en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Consumibles para salas blancas incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.