Tamaño y Participación del Mercado de Dispositivos Quirúrgicos Generales de Canadá

Análisis del Mercado de Dispositivos Quirúrgicos Generales de Canadá por Mordor Intelligence

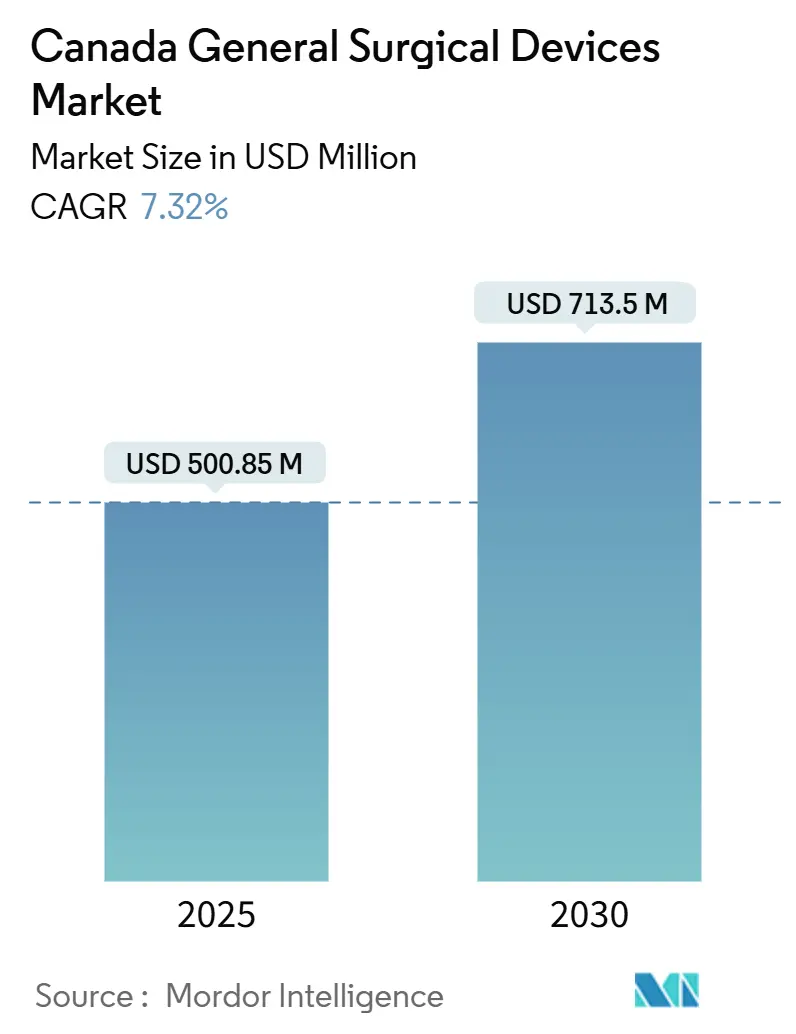

El tamaño del Mercado de Dispositivos Quirúrgicos Generales de Canadá se estima en USD 500,85 millones en 2025, y se espera que alcance USD 713,5 millones para 2030, con una TCAC del 7,32% durante el período de pronóstico (2025-2030). La financiación pública estable, una población que envejece rápidamente y los programas de modernización hospitalaria sustentan este crecimiento. Los ciclos de inversión provinciales agregan impulso; por ejemplo, el programa de atención oncológica de USD 800 millones de Alberta ya está generando pedidos de equipos a varios años.[1]Fuente: Gobierno de Alberta, "El Gobierno de Alberta Invierte $800 millones CAD para Mejorar la Atención del Cáncer," siemens-healthineers.com Las preferencias quirúrgicas cambiantes hacia técnicas mínimamente invasivas y robóticas aceleran la demanda de reemplazo, mientras que la capacidad quirúrgica privada ampliada diversifica la diversidad de compradores. Al mismo tiempo, la simplificación regulatoria a través del piloto eSTAR conjunto de Health Canada con la FDA acorta los plazos de lanzamiento de productos y aumenta la intensidad competitiva.

Conclusiones Clave del Informe

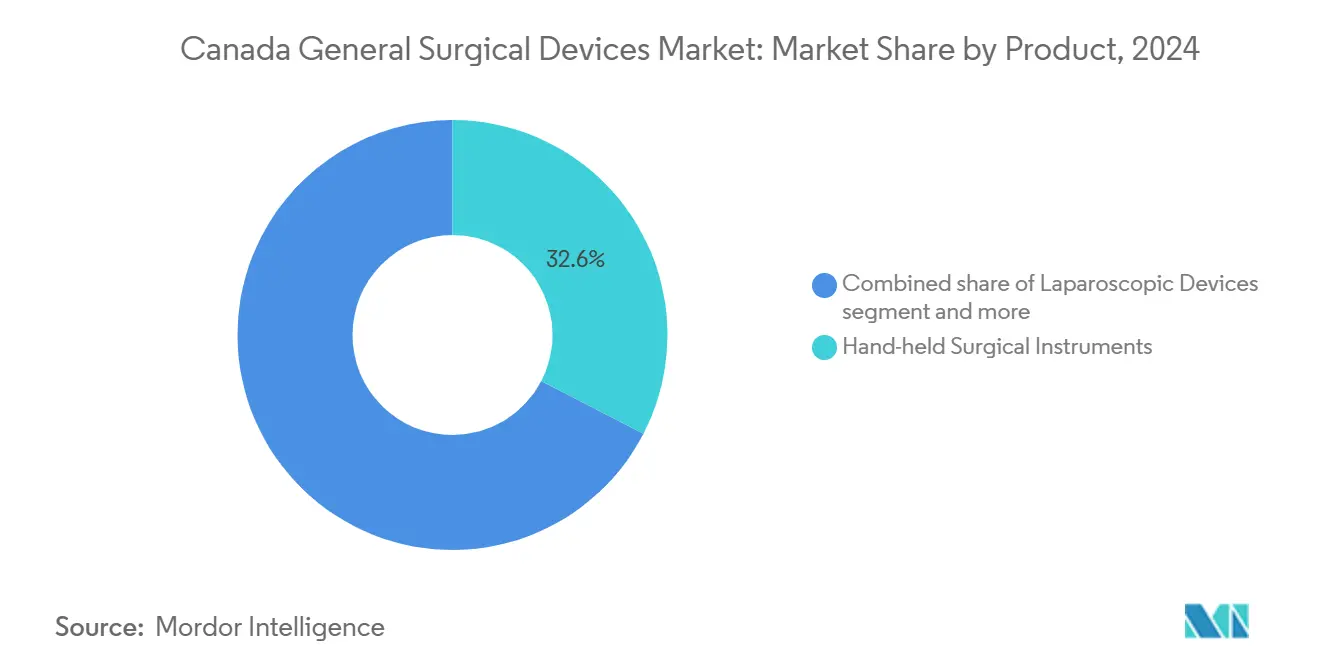

- Por producto, los instrumentos de mano lideraron con el 32,57% de la participación del mercado de dispositivos quirúrgicos generales de Canadá en 2024, mientras que se proyecta que los sistemas robóticos y asistidos por computadora se expandan a una TCAC del 8,91% hasta 2030.

- Por enfoque de procedimiento, la cirugía mínimamente invasiva representó el 72,82% del tamaño del mercado de dispositivos quirúrgicos generales de Canadá en 2024 y avanza a una TCAC del 8,16% hasta 2030.

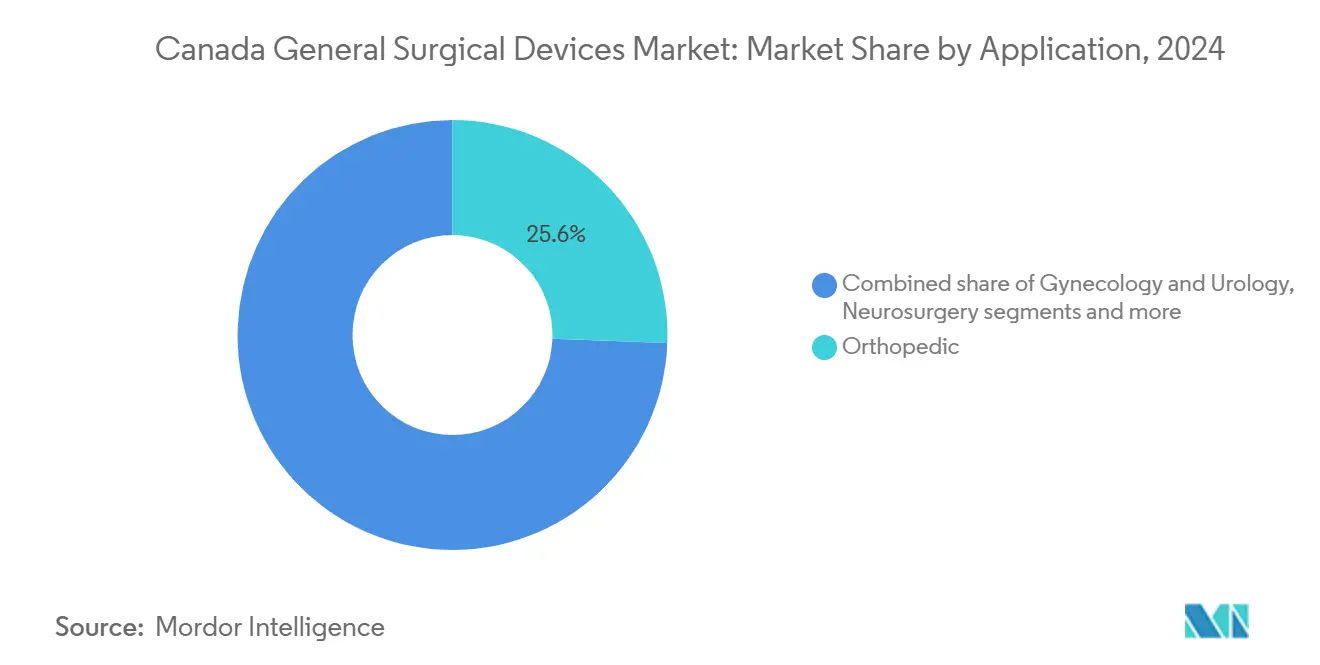

- Por aplicación, la ortopedia capturó el 25,61% de la participación de ingresos en 2024; la neurocirugía es la aplicación de crecimiento más rápido con una TCAC del 8,53% hasta 2030.

- Por usuario final, los hospitales dominaron con una participación del 69,27% en 2024, mientras que los centros quirúrgicos ambulatorios registran la TCAC más alta del 9,01% hasta 2030.

Tendencias e Información del Mercado de Dispositivos Quirúrgicos Generales de Canadá

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento del volumen de procedimientos quirúrgicos debido al envejecimiento poblacional y carga de enfermedades crónicas | +1.8% | Nacional, con impacto concentrado en Ontario, Quebec, Columbia Británica | Largo plazo (≥ 4 años) |

| Adopción rápida de técnicas mínimamente invasivas y robóticas | +1.2% | Centros urbanos y hospitales principales, más fuerte en Alberta, Ontario | Mediano plazo (2-4 años) |

| Impulsos de financiación Federal/Provincial (ej., escalador de Transferencia de Salud de Canadá) | +1.5% | Nacional, con variaciones provinciales en cronograma de despliegue | Mediano plazo (2-4 años) |

| Plataformas robóticas ligeras en activos habilitadas por IA para centros ambulatorios | +0.9% | Áreas metropolitanas, adopción temprana en Columbia Británica, Alberta | Largo plazo (≥ 4 años) |

| Avances tecnológicos y aumento del gasto en atención médica | +0.7% | Nacional, con adopción premium en principales centros urbanos | Mediano plazo (2-4 años) |

| Expansión de hospitales privados y centros quirúrgicos ambulatorios | +0.6% | Alberta, Ontario, con presencia emergente en otras provincias | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Aumento del Volumen de Procedimientos Quirúrgicos Debido al Envejecimiento Poblacional y Carga de Enfermedades Crónicas

La cohorte de ancianos de Canadá se está expandiendo rápidamente, con el segmento de ≥ 85 años proyectado a más que triplicarse entre 2023 y 2073.[2]Fuente: Statistics Canada, "Proyecciones de Población: Canadá, Provincias y Territorios, 2023 a 2073," statcan.gc.ca Las cargas de casos quirúrgicos siguieron el mismo patrón; se completaron más de 2,3 millones de procedimientos en el año fiscal 2023-24, un aumento del 5% versus los niveles prepandémicos. Las condiciones crónicas como el cáncer y las enfermedades cardíacas representaron el 43,7% de las muertes en 2023, subrayando la demanda persistente de operaciones complejas. La alta incidencia en poblaciones rurales concentra las referencias a centros terciarios, reforzando las compras de equipos en hospitales metropolitanos. Los cuellos de botella de acceso permanecen: el 15,6% de los ancianos reporta dificultad para obtener atención especializada, destacando necesidades no satisfechas que impulsan el gasto de capital en infraestructura quirúrgica.

Adopción Rápida de Técnicas Mínimamente Invasivas y Robóticas

La mezcla de procedimientos continúa su migración de enfoques abiertos a mínimamente invasivos. La adopción de cirugía robótica enfrenta limitaciones de capital, con sistemas da Vinci que cuestan entre USD 1,5 millones y USD 2,2 millones más USD 2.000 por procedimiento, sin embargo, los residentes de urología canadienses muestran tasas de participación del 77% en procedimientos asistidos por robots, indicando preparación de la fuerza laboral. La penetración de colectomía laparoscópica varía ampliamente-7,6% en Terranova y Labrador versus 60,2% en Columbia Británica-ilustrando potencial regional sin explotar. La preparación de entrenamiento está mejorando: el 77% de los residentes de urología canadienses participaron en casos asistidos por robots durante la residencia. Aunque los requerimientos de capital permanecen pronunciados, la evidencia de recuperación más rápida y menores tasas de readmisión sostiene la narrativa de actualización.

Impulsos de Financiación Federal/Provincial

Los gastos gubernamentales totales para salud alcanzaron USD 253,2 mil millones en 2023, igual al 23,4% del gasto público agregado. El escalador de Transferencia de Salud de Canadá asegura aumentos anuales predecibles del 5%, permitiendo a las provincias alinear presupuestos de equipos multianual. El plan departamental 2024-25 de Health Canada dedica más de USD 801 millones a programas de protección de la salud que incluyen modernización regulatoria, apoyando directamente autorizaciones de dispositivos más rápidas. La unidad renal de USD 85 millones de Columbia Británica ilustra cómo la financiación provincial emparejada trae dispositivos quirúrgicos avanzados a hospitales secundarios.

Plataformas Robóticas Ligeras en Activos Habilitadas por IA para Centros Ambulatorios

Fraser Health ha desplegado más de 40 proyectos de IA, incluyendo un Gemelo Digital que modela operaciones regionales completas de 16 terabytes de datos, demostrando analítica escalable para programación quirúrgica. El neuroArm compatible con MRI, desarrollado en la Universidad de Calgary, valida la capacidad doméstica en robótica avanzada con 35 casos de neurocirugía clínica completados. El procesamiento en la nube costo-eficiente reduce las barreras de entrada para centros quirúrgicos ambulatorios, alineándose con estrategias provinciales de reducción de tiempos de espera que dependen de volúmenes subcontratados.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto costo de capital y mantenimiento de sistemas avanzados | -1.4% | Nacional, con impacto agudo en hospitales más pequeños y centros rurales | Corto plazo (≤ 2 años) |

| Escasez de cirujanos entrenados en MIS en provincias no metropolitanas | -0.8% | Centros rurales y urbanos más pequeños, particularmente provincias atlánticas | Mediano plazo (2-4 años) |

| Retraso en evaluación de tecnología sanitaria retrasando aprobaciones | -0.6% | Nacional, con variaciones provinciales en capacidad de evaluación | Mediano plazo (2-4 años) |

| Cláusulas de preferencia "Hecho en Canadá" limitando OEMs extranjeros | -0.4% | Adquisiciones federales y provinciales, más fuerte en Quebec y Ontario | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Alto Costo de Capital y Mantenimiento de Sistemas Avanzados

Las plataformas robóticas tienen etiquetas de precio entre USD 1,5 millones y USD 2,2 millones, con desechables que agregan aproximadamente USD 2.000 por caso. El análisis de costo-utilidad para prostatectomía encontró ganancias mínimas de años de vida ajustados por calidad, desafiando los modelos de reembolso. Los contratos de mantenimiento y gastos de certificación de cirujanos estresan aún más los presupuestos, forzando a hospitales más pequeños a retrasar actualizaciones. Las limitaciones presupuestarias provinciales fuerzan a administradores de atención médica a priorizar la adquisición de dispositivos basada en proyecciones de utilización en lugar de superioridad clínica, favoreciendo tecnologías establecidas sobre soluciones innovadoras.

Escasez de Cirujanos Entrenados en MIS en Provincias No Metropolitanas

Una porción sustancial de residentes de urología consideró la cirugía robótica factible dentro del sistema público de Canadá a pesar de la creencia casi unánime en el crecimiento futuro, citando acceso limitado fuera de hospitales de enseñanza. Las instalaciones rurales luchan por mantener volúmenes de casos necesarios para la retención de habilidades, prolongando disparidades regionales. Los requisitos de educación médica continua para certificación MIS crean barreras adicionales para cirujanos en ejercicio en ubicaciones remotas que enfrentan limitaciones de viaje y tiempo para programas de entrenamiento. Las iniciativas de telemedicina y entrenamiento basado en simulación ofrecen soluciones parciales, pero los requisitos de experiencia práctica limitan su efectividad para el desarrollo de habilidades quirúrgicas complejas.

Análisis de Segmentos

Por Producto: La Robótica Impulsa la Innovación A Pesar del Dominio de Instrumentos de Mano

Los instrumentos de mano permanecen indispensables, manteniendo el 32,57% de la participación del mercado de dispositivos quirúrgicos generales de Canadá en 2024. Los ciclos de reemplazo robustos en lápices electroquirúrgicos, fórceps y bisturíes sostienen el volumen, especialmente en hospitales de nivel medio. Por el contrario, la robótica entrega la TCAC más alta del 8,91%, respaldada por evidencia clínica de tasas de conversión reducidas y demanda de cirujanos por ventajas ergonómicas. El neuroArm ejemplifica la innovación local, abriendo oportunidades de exportación para OEMs canadienses. Las torres laparoscópicas, módulos de evacuación de humo y grapadoras inteligentes completan nichos de crecimiento medio que abordan prioridades de eficiencia de sala de operaciones.

El mercado de dispositivos quirúrgicos generales de Canadá se beneficia de mejoras incrementales continuas, como la limpieza de humo basada en nebulización que mejora la visibilidad durante MIS y cumple con las directrices de seguridad ocupacional. Los adjuntos orientados al flujo de trabajo como el sistema C-Flex Traction reducen el tiempo de configuración en 50%, complementando la demanda de dispositivos primarios.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Enfoque de Procedimiento: La Transformación MIS se Acelera

La cirugía mínimamente invasiva dominó el mercado de dispositivos quirúrgicos generales de Canadá con una participación del 72,82% en 2024 y continúa a una TCAC del 8,16%. Los centros ambulatorios y unidades hospitalarias de estancia corta prefieren MIS por menor riesgo de infección y rotación más rápida. La cirugía abierta persiste para trauma y resección oncológica compleja, sin embargo, enfrenta declive de volumen relativo a medida que las técnicas de laparoscopia y disección submucosa endoscópica maduran. La MIS asistida por robots ha logrado una exposición del 77% entre graduados de residencia de urología, asegurando un pipeline calificado una vez que las barreras de capital retrocedan.

Los centros quirúrgicos ambulatorios impulsan la adopción de MIS a través de requisitos de eficiencia operacional, con estudios que demuestran procedimientos laparoscópicos avanzados exitosos logrando estancias postoperatorias medianas de 4,5 horas y tasas de complicación manejables. El desarrollo de infraestructura de entrenamiento apoya la expansión MIS, con programas de residencia incorporando cada vez más técnicas avanzadas durante la educación quirúrgica en lugar de la adquisición de habilidades post-graduación.

Por Aplicación: La Innovación en Neurocirugía Lidera el Crecimiento

La ortopedia generó la porción más grande (25,61%) del tamaño del mercado de dispositivos quirúrgicos generales de Canadá en 2024, impulsada por la demanda de reemplazo articular de cohortes que envejecen. La neurocirugía, sin embargo, registra la TCAC más rápida del 8,53%, alimentada por avances en imágenes intraoperatorias y robótica compatible con MRI. Los sistemas de cánula guiados por imagen, como el prototipo NeurADe, subrayan el potencial futuro para intervenciones de precisión. La ginecología y urología mantienen penetración MIS sólida de doble dígito, mientras que la bariátrica y cirugía colorrectal se expanden gradualmente a través de canales ASC.

La expansión de atención médica privada crea canales de demanda paralelos para procedimientos electivos, con costos de reemplazo de rodilla que van desde USD 32.000 a USD 70.000 en instalaciones privadas, indicando disposición a pagar por tiempos de espera reducidos. Otras aplicaciones incluyendo oftalmología y cirugía plástica representan segmentos de nicho con requisitos de dispositivos especializados y estructuras de precios premium.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: La Expansión de ASC Transforma la Entrega de Atención

Los hospitales mantuvieron el 69,27% de los ingresos de 2024, pero los centros quirúrgicos ambulatorios entregan la TCAC líder del 9,01%. Solo Alberta tiene como objetivo 310.000 procedimientos registrados en 2024-25 para reducir listas de espera, impulsando compras en volumen de torres portátiles y grapadoras de un solo uso. Las redes respaldadas por capital privado como Clearpoint Health operan 53 instalaciones, creando bloques de compradores consolidados que valoran paquetes de entrenamiento de proveedores junto con hardware. Los laboratorios de simulación e institutos de investigación forman un grupo de compradores de nicho que demanda prototipos de vanguardia para ensayos iniciados por investigadores.

La comparación de resultados de cirugía bariátrica entre hospitales de atención terciaria y hospitales ambulatorios revela perfiles de seguridad equivalentes con eficiencia operacional mejorada en sitios ambulatorios, logrando tiempos operatorios y períodos de recuperación más cortos sin comprometer los resultados del paciente. Otras aplicaciones incluyendo oftalmología y cirugía plástica representan segmentos de nicho con requisitos de dispositivos especializados y estructuras de precios premium.

Análisis Geográfico

Ontario y Quebec anclan la demanda, representando más de la mitad de todos los volúmenes quirúrgicos debido a poblaciones densas y amplias redes hospitalarias terciarias. Alberta exhibe la trayectoria de crecimiento más rápida a medida que los modelos público-privados escalan; su iniciativa de cáncer de USD 800 millones con Siemens Healthineers señala compromiso a largo plazo con ecosistemas quirúrgicos de imágenes. Columbia Británica prioriza la expansión diagnóstica, agregando 18 MRIs y 9 CTs en 2024, impulsando así el rendimiento quirúrgico aguas abajo.

Las provincias atlánticas enfrentan las curvas de envejecimiento más pronunciadas, elevando la demanda de procedimientos per cápita pero confrontando escaseces de cirujanos. Estas limitaciones estimulan el interés en MIS tele-mentorada y kits de laparoscopia de bajo mantenimiento. Los territorios del norte, con poblaciones escasas e infraestructura OR limitada, muestran adopción naciente de electrocauterio alimentado por batería y torres de artroscopia portátiles, a menudo financiadas a través de programas federales dirigidos a equidad de atención médica remota.

Los procesos provinciales de evaluación de tecnología sanitaria introducen horarios de adopción escalonados; por ejemplo, la preferencia "hecho en la provincia" de Quebec ralentiza la entrada de OEMs extranjeros pero abre espacio para start-ups domésticas que se alinean con criterios de adquisición.

Panorama Competitivo

El mercado de dispositivos quirúrgicos generales de Canadá equilibra la escala multinacional con el ingenio doméstico. Medtronic, Johnson & Johnson y Stryker combinan fuerte integración de portafolio cruzado y servicio postventa. Estos líderes agrupan instrumentación, imágenes y analíticas postoperatorias en contratos basados en valor, asegurando acuerdos multianual con hospitales de enseñanza. Boston Scientific y Olympus aprovechan la especialización endoscópica para defender participación en consumibles MIS.

Los innovadores canadienses ocupan nichos específicos. Titan Medical avanza un concepto robótico de puerto único pero permanece precomercial pendiente de autorización regulatoria. Baylis Medical sobresale en dispositivos intervencionistas ahora en transición a adjuntos quirúrgicos siguiendo adquisiciones recientes. La petición de bancarrota de abril de 2025 de Synaptive Medical destaca riesgos de intensidad de capital a pesar de posiciones fuertes de PI.[3]Fuente: Canadian Healthcare Technology, "Synaptive Medical entra en protección por bancarrota," canhealth.com

La actividad estratégica presenta alianzas transfronterizas en el país. Los principales actores incorporan cada vez más módulos de soporte de decisiones de IA en consolas, alineándose con iniciativas provinciales de analítica.

Líderes de la Industria de Dispositivos Quirúrgicos Generales de Canadá

-

Boston Scientific Corporation

-

Medtronic

-

B. Braun SE

-

Johnson & Johnson (Ethicon, DePuy)

-

Stryker Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: El Centro de Salud de la Universidad McGill abrió un centro dedicado de robótica quirúrgica en el Hospital General de Montreal.

- Enero 2025: El Hospital Royal Jubilee puso en funcionamiento un nuevo sistema Da Vinci para mejorar la precisión de procedimientos complejos.

- Enero 2024: Thornhill Medical firmó un contrato de ventiladores de USD 356 millones con el Ejército de EE.UU., demostrando capacidad de exportación para dispositivos médicos canadienses.

Alcance del Informe del Mercado de Dispositivos Quirúrgicos Generales de Canadá

Según el alcance del informe, los dispositivos quirúrgicos generales son herramientas o instrumentos especialmente diseñados que sirven un propósito específico durante la cirugía, que incluyen tijeras, fórceps, agujas quirúrgicas, etc. El Mercado de Dispositivos Quirúrgicos Generales de Canadá está Segmentado por Producto (Dispositivos de Mano, Dispositivos Laparoscópicos, Dispositivos Electroquirúrgicos, Dispositivos de Cierre de Heridas, Trocares y Dispositivos de Acceso, y Otros Productos) y Aplicación (Ginecología y Urología, Cardiología, Ortopédica, Neurología, y Otros). El informe ofrece el valor en (millones USD) para los segmentos anteriores.

| Instrumentos de Mano |

| Dispositivos Laparoscópicos |

| Dispositivos Electroquirúrgicos |

| Dispositivos de Cierre de Heridas |

| Sistemas de Trocares y Acceso |

| Sistemas Robóticos y Asistidos por Computadora |

| Otros |

| Cirugía Abierta |

| Cirugía Mínimamente Invasiva |

| Ginecología y Urología |

| Ortopédica |

| Cardiología y Torácica |

| Neurocirugía |

| Gastrointestinal y General |

| Otros |

| Hospitales |

| Centros Quirúrgicos Ambulatorios |

| Clínicas Especializadas |

| Por Producto | Instrumentos de Mano |

| Dispositivos Laparoscópicos | |

| Dispositivos Electroquirúrgicos | |

| Dispositivos de Cierre de Heridas | |

| Sistemas de Trocares y Acceso | |

| Sistemas Robóticos y Asistidos por Computadora | |

| Otros | |

| Por Enfoque de Procedimiento | Cirugía Abierta |

| Cirugía Mínimamente Invasiva | |

| Por Aplicación | Ginecología y Urología |

| Ortopédica | |

| Cardiología y Torácica | |

| Neurocirugía | |

| Gastrointestinal y General | |

| Otros | |

| Por Usuario Final | Hospitales |

| Centros Quirúrgicos Ambulatorios | |

| Clínicas Especializadas |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de dispositivos quirúrgicos generales de Canadá?

El mercado está valorado en USD 500,85 millones en 2025 y se proyecta que crezca a USD 713,05 millones para 2030.

¿Qué categoría de producto se está expandiendo más rápido?

Los sistemas robóticos y asistidos por computadora registran la TCAC más alta del 8,91% hasta 2030 debido al aumento de volúmenes de procedimientos mínimamente invasivos.

¿Qué tan grande es el segmento mínimamente invasivo dentro de los ingresos generales?

La cirugía mínimamente invasiva comanda el 72,82% de los ingresos de 2024 y continúa expandiéndose a medida que los hospitales priorizan vías de estancia corta.

¿Por qué son importantes los centros quirúrgicos ambulatorios para los proveedores de dispositivos?

Los volúmenes de ASC están creciendo a una TCAC del 9,01%, ofreciendo demanda constante de sistemas compactos, fáciles de mantener y desechables.

¿Qué provincias muestran el impulso de compra más fuerte?

Alberta lidera el crecimiento con impulsos de capacidad público-privada agresivos, mientras que Ontario y Quebec permanecen como los mayores compradores absolutos.

¿Qué limita la adopción más amplia de robótica de alta gama?

El costo de capital, gastos de mantenimiento y disponibilidad de entrenamiento de cirujanos en regiones rurales limitan el despliegue a corto plazo a pesar de los beneficios clínicos.

Última actualización de la página el: