Tamaño y Participación del Mercado de Dispositivos Cardiovasculares de Brasil

Análisis del Mercado de Dispositivos Cardiovasculares de Brasil por Mordor Intelligence

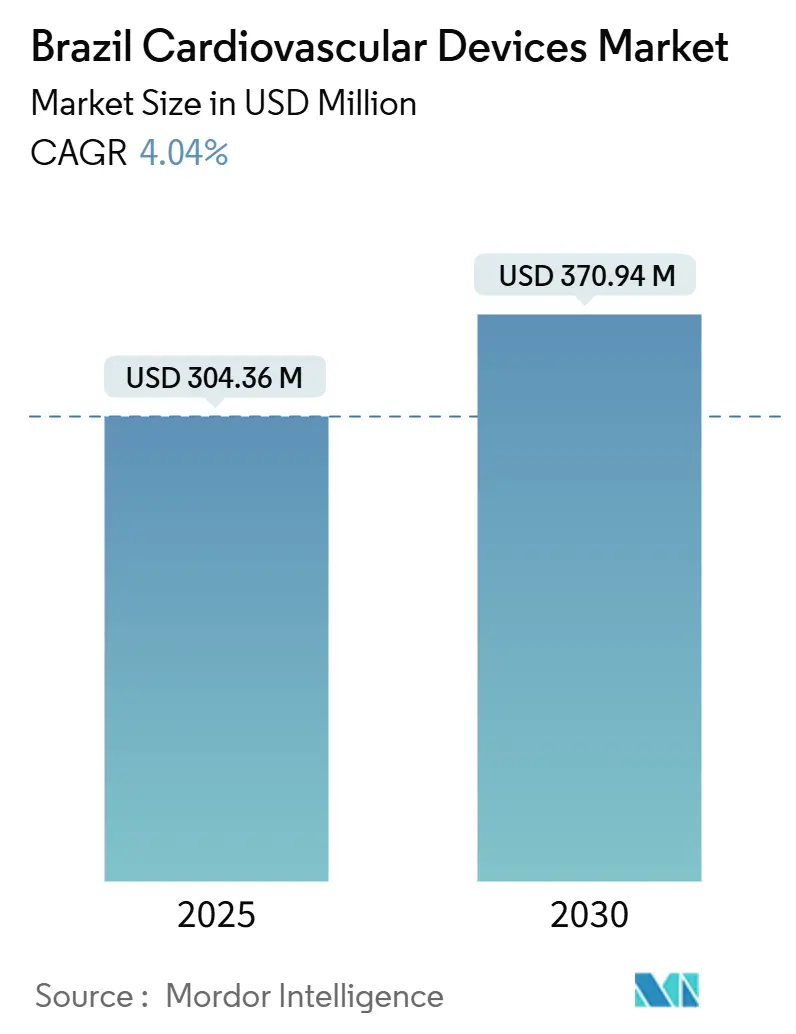

El tamaño del Mercado de Dispositivos Cardiovasculares de Brasil se estima en USD 304.36 millones en 2025, y se espera que alcance USD 370.94 millones en 2030, con una TCAC del 4.04% durante el período de pronóstico (2025-2030).

La demanda está impulsada por la creciente prevalencia de enfermedades coronarias en las grandes ciudades, la rápida adopción de terapias transcatéter en el Sureste, y la expansión continua de planes de salud suplementarios que hacen más asequibles los tratamientos avanzados. Los líderes multinacionales están invirtiendo agresivamente incluso mientras los largos plazos de ANVISA retrasan los lanzamientos locales y la escasez de personal especializado obstaculiza la adopción de dispositivos de alta complejidad. Las regulaciones de salud digital ahora requieren un uso más amplio del monitoreo cardíaco remoto, posicionando los diagnósticos conectados para capturar volúmenes incrementales de procedimientos en sistemas públicos y privados.

Puntos Clave del Informe

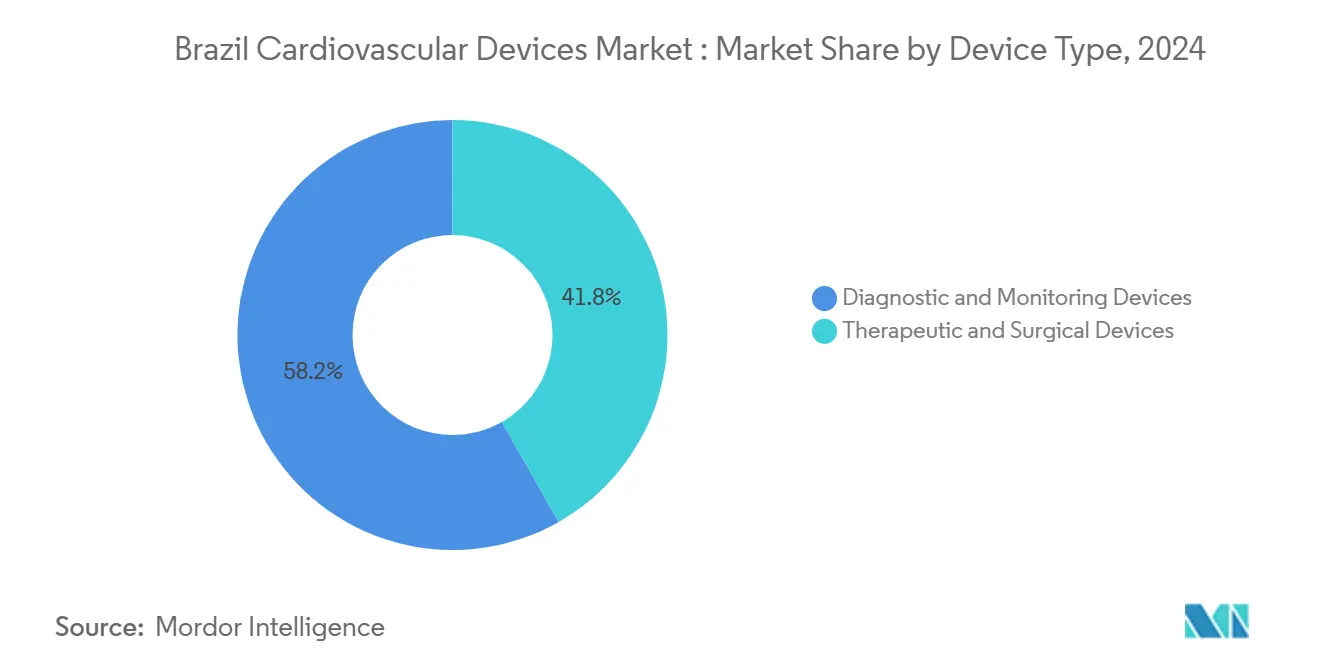

- Por tipo de dispositivo, los productos de diagnóstico y monitoreo lideraron con el 58.20% de la participación del mercado de dispositivos cardiovasculares en 2024 mientras se expandían a una TCAC del 6.13% hasta 2030.

- Por aplicación, la enfermedad arterial coronaria representó el 55.21% de la participación del tamaño del mercado de dispositivos cardiovasculares en 2024; se proyecta que la enfermedad cardíaca estructural aumente a una TCAC del 6.54% hasta 2030.

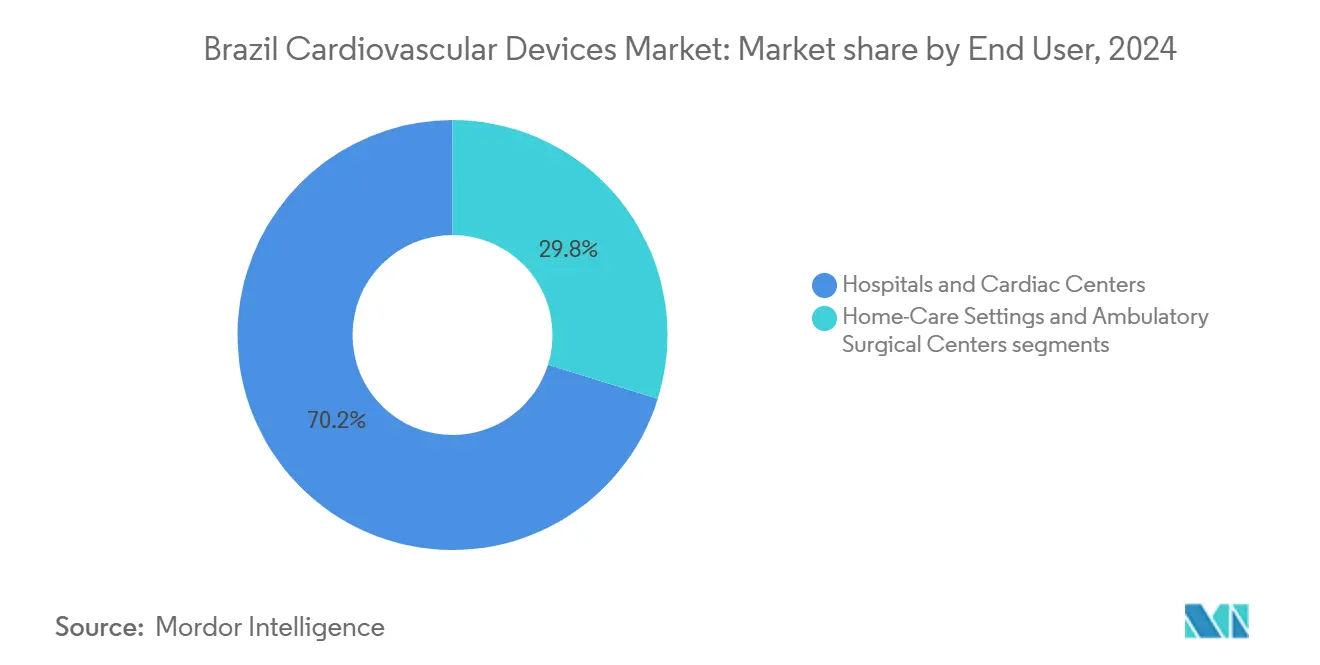

- Por usuario final, los hospitales y centros cardíacos mantuvieron el 70.20% de participación de ingresos en 2024, mientras que los centros de cirugía ambulatoria están avanzando a una TCAC del 7.01% hasta 2030.

Tendencias e Insights del Mercado de Dispositivos Cardiovasculares de Brasil

Análisis de Impacto de Factores Impulsores

| Factor Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Creciente prevalencia de enfermedad arterial coronaria en los centros urbanos de Brasil | 1.80% | Nacional; más alta en Sureste y Sur | Mediano plazo (2-4 años) |

| Crecimiento impulsado por privatización de planes de seguro de salud suplementario aumentando asequibilidad de dispositivos | 1.20% | Principales centros urbanos | Mediano plazo (2-4 años) |

| Rápida adopción de terapias transcatéter en el Sureste de Brasil | 1.50% | Sureste con extensión al Sur y Noreste | Corto plazo (≤2 años) |

| Mandatos de integración de salud digital acelerando adopción de monitoreo cardíaco remoto | 0.90% | Nacional; ganancias tempranas en Sureste y Sur | Mediano plazo (2-4 años) |

| Expansión de códigos de reembolso financiados por SUS para procedimientos cardíacos de alta complejidad | 0.80% | Red nacional de hospitales públicos | Corto plazo (≤2 años) |

| Incentivos de localización bajo PDPs impulsando inversiones manufactureras multinacionales | 0.70% | Centros industriales en Sureste y Sur | Largo plazo (≥4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Prevalencia de Enfermedad Arterial Coronaria en los Centros Urbanos de Brasil

La morbilidad cardiovascular está aumentando bruscamente en São Paulo, Río de Janeiro y otras metrópolis mientras la proporción de residentes de ≥65 años se dirige al 13.6% para 2030. El rendimiento desigual de la atención primaria-peor en el Sureste-empuja más pacientes hacia soluciones intervencionistas en lugar de prevención [1]Agência Nacional de Vigilância Sanitária, "Obter autorização de importação de substância medicamento," gov.br

Fuente: Tarso Accorsi et al., "Clinical Features and Management of Patients Assessed by Cardiology Teleconsultation in the Brazilian Region with the Highest Number of Isolated Cities," abccardiol.org. Las pautas de imagen cardíaca diagnóstica publicadas en 2024 enfatizan la TC y RM como herramientas de primera línea, estimulando actualizaciones de equipos en hospitales de referencia [2]. Las aseguradoras privadas de salud cubren más de la mitad de las consultas especializadas, apoyando un acceso más amplio a stents, válvulas y dispositivos de ritmo. Colectivamente, estos factores elevan los volúmenes de procedimientos y refuerzan las perspectivas de crecimiento del mercado de dispositivos cardiovasculares.

Crecimiento Impulsado por Privatización de Planes de Seguro de Salud Suplementario Aumentando Asequibilidad de Dispositivos

La base de pagadores privados de Brasil sigue expandiéndose, ayudada por la consolidación hospitalaria como la fusión propuesta Dasa-Amil que crearía una red de 4,500 camas con USD 2 mil millones en ventas anuales. Los sistemas más grandes negocian descuentos por volumen pero también demandan tecnología más nueva, elevando el rendimiento para válvulas transcatéter y monitores intracardíacos. Los estudios de reembolso muestran que las tarifas de cuidados intensivos aumentan en línea con la participación de mercado del proveedor, permitiendo a los inversionistas recuperar gastos de capital en dispositivos de alta gama más pronto. Los planes suplementarios ahora cubren una lista más amplia de intervenciones cardiovasculares aprobadas por ANS en octubre de 2024, ampliando la elegibilidad para procedimientos mínimamente invasivos [1]. Un mayor ingreso disponible entre residentes urbanos asegurados acelera la adopción electiva, apoyando la trayectoria del mercado de dispositivos cardiovasculares hasta 2030.

Rápida Adopción de Terapias Transcatéter en el Sureste de Brasil

Los centros cardíacos del Sureste adoptaron rápidamente TAVR una vez que los datos de mediados de 2024 confirmaron la paridad clínica con el reemplazo quirúrgico de válvula. El sistema Evolut FX+ de Medtronic comenzó el lanzamiento completo después de la Marca CE, beneficiándose de las bases de distribuidores establecidas en Brasil medtronic. La presión competitiva se intensificó cuando Abbott y Boston Scientific prepararon plataformas rivales, poniendo en riesgo el liderazgo de Edwards. Las principales empresas globales invirtieron colectivamente más de USD 16.7 mil millones en asistencia cardíaca y USD 13.1 mil millones en tecnología de intervención coronaria durante 2024, destinando mercados emergentes para implementaciones a corto plazo. Los flujos de capital robustos aceleran los programas de capacitación de campo y el almacenamiento de inventarios, posicionando las soluciones transcatéter para superar el mercado más amplio de dispositivos cardiovasculares durante los próximos dos años.

Mandatos de Integración de Salud Digital Acelerando Adopción de Monitoreo Cardíaco Remoto

Las pautas regulatorias ahora empujan a las clínicas a activar funciones de seguimiento remoto en dispositivos cardíacos implantados, impulsando una duplicación casi total en las conexiones de monitoreo de 2018 a 2021 en entornos comparables revista. Los sistemas de gestión de práctica digital pagados operan en el 59% de las clínicas brasileñas, estableciendo infraestructura para cargas telemétricas y análisis de ritmo habilitados por IA doctoralia. Las teleconsultas ya clasifican el 58.1% de pacientes de regiones aisladas con síntomas cardíacos sospechosos, demostrando la escalabilidad de las vías virtuales abccardiol. Los dispositivos adaptativos impulsados por IA contribuyen con un 5.2% de crecimiento anual del sector a enero de 2025, señalando demanda sostenida por implantes ricos en software medtechintelligence. Estas tendencias elevan colectivamente los segmentos de diagnósticos y ritmo por encima de la tasa base del mercado de dispositivos cardiovasculares.

Análisis de Impacto de Restricciones

Cronologías de Aprobación ANVISA Extensas para Tecnologías Cardiovasculares Novedosas

Los fabricantes de dispositivos navegan por presentaciones de múltiples pasos que incluyen auditorías de Buenas Prácticas de Manufactura Brasileñas, expedientes técnicos y representación en el país, agregando 30 días solo para autorización de importación además de la revisión del expediente. Incluso después de la reciente IN 289/2024 dirigida a agilizar ciertos productos, los retrasos de aprobación aún contrastan con los 101 días de autorización de Estados Unidos para válvulas complejas. El retraso ralentiza la ventaja de ser primero en el mercado y puede acortar las ventanas de ventas protegidas por patentes. Los hospitales pueden posponer presupuestos de capital mientras esperan registros, obstaculizando la penetración más rápida de sistemas CRM sin cables o catéteres de ablación de próxima generación. Consecuentemente, el obstáculo regulatorio resta un estimado de 1.3 puntos porcentuales de la TCAC del mercado de dispositivos cardiovasculares hasta que las reformas ganen tracción.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Cronologías de aprobación ANVISA extensas para tecnologías cardiovasculares novedosas | -1.30% | Nacional | Corto plazo (≤2 años) |

| Escasez de electrofisiólogos especializados restringiendo volúmenes de implante CRM avanzado | -0.80% | Mayor impacto en Norte y Noreste | Largo plazo (≥4 años) |

| Volatilidad monetaria elevando costos de importación de dispositivos de alta gama | -1.00% | Nacional; más agudo para importadores privados | Corto plazo (≤2 años) |

| Densidad limitada de laboratorios de cateterización en regiones Norte y Noreste | -0.60% | Norte y Noreste | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Escasez de Electrofisiólogos Especializados Restringiendo Volúmenes de Implante CRM Avanzado

Solo un grupo limitado de clínicos está certificado para implantar sistemas de ritmo de alta complejidad, especialmente fuera de las metrópolis de primer nivel. Las auditorías de capacitación en 2024 encontraron enfermeras de UCI no preparadas para manejar datos de dispositivos en tiempo real, reflejando brechas de habilidades más amplias bmcnursing. Las sociedades profesionales están implementando programas virtuales de mentoría y sostenibilidad, pero el escalamiento sigue siendo lento. La desigualdad regional es marcada: el Sureste ya lucha con métricas básicas de atención primaria, implicando capacidad aún más restringida para electrofisiología sofisticada. La escasez restringe el rendimiento de implantes para marcapasos CRT sin cables que entraron en rutina clínica después de resultados prometedores de ensayos de 2024. Mientras las líneas de personal maduran lentamente, la restricción pesa en la expansión del mercado de dispositivos cardiovasculares hacia la próxima década.

Análisis de Segmentos

Por Tipo de Dispositivo: Los Diagnósticos Dominan mientras el Monitoreo se Vuelve Remoto

En 2024 los productos de diagnóstico y monitoreo capturaron el 58.20% del tamaño del mercado de dispositivos cardiovasculares y avanzan a una TCAC del 6.13% hasta 2030, reflejando la adopción impulsada por pautas de TC cardíaca y RM en centros principales. La adopción también se basa en la implementación de plataformas ECG basadas en la nube que alimentan algoritmos de IA para detección de arritmias. Los segmentos terapéuticos crecen más lentamente pero siguen siendo estratégicos. El manejo de ritmo cardíaco se beneficia del sistema modular sin cables de Boston Scientific que registró alto éxito de implante en ESC 2024, impulsando a electrofisiólogos brasileños a prepararse para una implementación más amplia una vez que ANVISA apruebe. Las válvulas cardíacas transcatéter representan el crecimiento unitario más rápido mientras Medtronic y Abbott canalizan inventario hacia centros urbanos poco después de autorizaciones a nivel CE medtronic. Las inversiones que totalizan USD 25.01 mil millones en dispositivos de ritmo a nivel mundial indican una línea de implantes miniaturizados y herramientas de ablación que expandirán la huella de la industria de dispositivos cardiovasculares en Brasil durante el mediano plazo.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: La Enfermedad Coronaria Mantiene el Control mientras el Corazón Estructural Surge

Los procedimientos de enfermedad arterial coronaria representaron el 55.21% de los ingresos de 2024, subrayando la fuerte demanda de stents, herramientas de aterectomía y angiografía diagnóstica en poblaciones urbanas envejecidas. Las plataformas premium liberadoras de fármacos ingresan a los formularios mientras las aseguradoras amplían la cobertura, sosteniendo volúmenes sólidos en redes privadas. Las intervenciones cardíacas estructurales, incluyendo TAVR y reparación mitral transcatéter, muestran la TCAC más alta del 6.54% gracias a la miniaturización de dispositivos y mejores datos de resultados. La demanda de terapia de arritmias aumenta con sistemas de ablación de campo pulsado que acortan el tiempo de procedimiento y reducen complicaciones, alineándose con restricciones de carga de trabajo en unidades de electrofisiología. Los dispositivos de hipertensión, particularmente catéteres de denervación renal, ganan tracción antes de hitos de comercialización de 2025 y pueden empujar más alta la participación del mercado de dispositivos cardiovasculares de este nicho una vez que los pagadores locales emitan políticas de cobertura.

Por Usuario Final: Los Hospitales Mantienen Primacía pero los ASC se Aceleran

Los hospitales y centros cardíacos entregaron el 70.20% de los ingresos del mercado de dispositivos cardiovasculares en 2024 porque controlan quirófanos híbridos, laboratorios de cateterización y capacidad de cuidados intensivos. La consolidación entre cadenas líderes fortalece el apalancamiento de compras y acelera la estandarización tecnológica. Los centros de cirugía ambulatoria muestran la TCAC más rápida del 7.01% mientras los pagadores fomentan cambios a sitios de menor costo para PCI y reemplazo de generadores de ritmo beckers. Las encuestas de ejecutivos de ASC revelan optimismo de que la cardiología será una especialidad de crecimiento principal durante 2025-2030, asumiendo que las leyes de reembolso neutrales al sitio avancen. Los análisis de consultoría predicen expansión anual de ingresos del 6%-8% para ASC brasileños, lo que se alinea con pronósticos para el mercado de dispositivos cardiovasculares y señala creciente competencia por volúmenes de laboratorios de cateterización hospitalarios.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

El corredor Sureste de São Paulo, Río de Janeiro y Minas Gerais representa la mayor porción del tamaño del mercado de dispositivos cardiovasculares debido a hospitales terciarios densos, alta penetración de aseguradoras y el mayor rendimiento de procedimientos del país. Los centros de referencia especializados como el Hospital Israelita Albert Einstein comisionaron salas híbridas para intervenciones cardíacas estructurales en agosto de 2024, consolidando el liderazgo tecnológico de la región. Los estándares de imagen diagnóstica emitidos por organismos nacionales de cardiología apuntan primero a poblaciones metropolitanas, reforzando la concentración regional.

La región Sur ocupa el segundo lugar en gasto, ayudada por gastos de atención médica por encima del promedio per cápita y asociaciones público-privadas eficientes. Los volúmenes electivos de TAVR y cierre de apéndice auricular izquierdo están aumentando mientras los sistemas a nivel estatal integran aseguradoras privadas bajo planes suplementarios. Mientras tanto, el Noreste registra el crecimiento más rápido del mercado de dispositivos cardiovasculares ya que las puntuaciones de rendimiento de atención primaria superan las de áreas más ricas, desbloqueando nueva demanda para ultrasonido, ECG y procedimientos de stenting por primera vez.

Los territorios Norte y Centro-Oeste permanecen más pequeños pero exhiben fuerte demanda latente. Los programas de teleconsulta conectan clínicas aisladas con cardiólogos metropolitanos, con el 58.1% de referencias dirigiendo síntomas cardiovasculares. Las iniciativas de ANVISA para acelerar las certificaciones de salud digital, más el financiamiento federal de R$150 millones para equipos de diagnósticos remotos en julio de 2024, apoyan un modelo de atención descentralizada. Estas políticas prometen adopción constante de monitores portátiles y centros ECG en la nube en regiones previamente desatendidas por el mercado de dispositivos cardiovasculares.

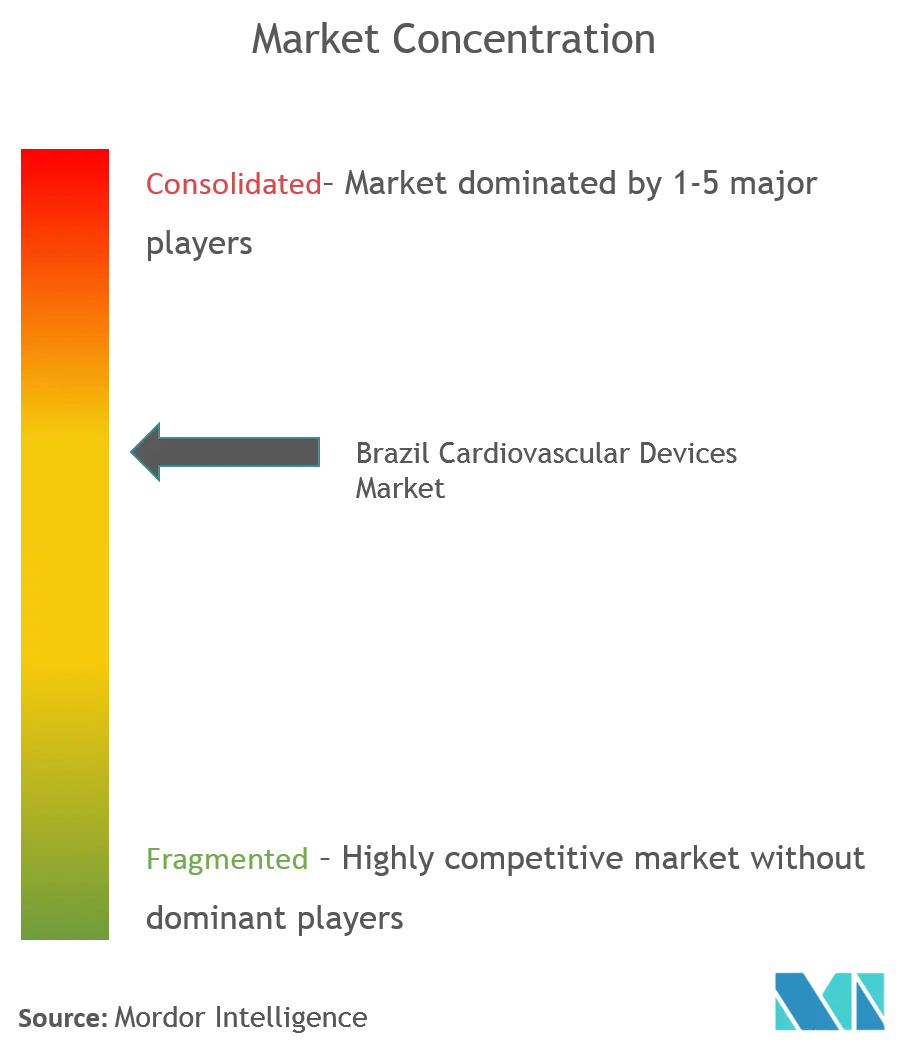

Panorama Competitivo

Los proveedores multinacionales dominan los flujos de ingresos brasileños. La división cardiovascular de Medtronic reportó mayores ventas globales en su último trimestre y está canalizando recursos adicionales hacia implementaciones de válvulas locales. Abbott retiene una fuerte participación mundial y está extendiendo su conectividad estilo Libre para telemetría de dispositivos de ritmo en sitios brasileños. Boston Scientific, impulsado por crecimiento robusto de su tecnología de ablación de campo pulsado, está expandiendo su presencia de ventas alrededor de São Paulo para fortalecer su posición antes que desafiantes domésticos.

El corazón estructural permanece como el campo de batalla más disputado. Edwards enfrenta evaluaciones cara a cara mientras cirujanos brasileños prueban las plataformas Navitor de Abbott y Acurate de Boston Scientific, intensificando comparaciones de precio y resultados medtechdive. Simultáneamente, Medtronic planea desafiar a Boston Scientific por el liderazgo en desfibriladores cardioversores implantables agrupando seguimiento en la nube y diagnósticos de insuficiencia cardíaca, citando datos piloto favorables publicados en septiembre de 2024.

La creciente adopción de salud digital crea oportunidades de espacio blanco para empresas regionales que ofrecen plataformas de telemetría compatibles con hardware importado. Las actualizaciones del sector público bajo PAEMP agregan volumen para sondas de ultrasonido y monitores de cabecera, permitiendo a ensambladores locales asegurar contratos de nicho saude. Las empresas extranjeras mitigan los retrasos de ANVISA co-desarrollando sitios de ensayos clínicos dentro de hospitales académicos, acortando ciclos de recolección de datos y fomentando lealtad de marca entre líderes de opinión clave. Colectivamente, estos movimientos estratégicos subrayan un mercado de dispositivos cardiovasculares moderadamente concentrado donde la innovación y amplitud de distribución deciden la participación futura.

Líderes de la Industria de Dispositivos Cardiovasculares de Brasil

Medtronic, Inc (Covidien Plc)

Boston Scientific Corporation

Abbott Laboratories

Cardinal Health Inc

Edwards Lifesciences

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: La Sociedad Brasileña de Cardiología y el Colegio Brasileño de Radiología emitieron pautas de TC/RM 2024 para diagnóstico cardiovascular, estableciendo nuevos estándares nacionales.

- Enero 2025: La Sociedad Brasileña de Cardiología y el Colegio Brasileño de Radiología emitieron pautas de TC/RM 2024 para diagnóstico cardiovascular, estableciendo nuevos estándares nacionales.

- Septiembre 2024: SBCCV lanzó una iniciativa nacional de capacitación para mitigar escaseces de electrofisiólogos a través de tele-mentoría.

Alcance del Informe del Mercado de Dispositivos Cardiovasculares de Brasil

Según el alcance del informe, las enfermedades cardiovasculares son un grupo de trastornos del corazón y vasos sanguíneos que incluye enfermedad cardíaca coronaria, enfermedad arterial periférica, enfermedad cardíaca congénita y enfermedad cerebrovascular. Los dispositivos cardiovasculares se usan para tratar o prevenir diferentes condiciones cardiovasculares. El Mercado de Dispositivos Cardiovasculares de Brasil está segmentado por tipo de dispositivo.

| Dispositivos de Diagnóstico y Monitoreo | Sistemas ECG | |

| Monitor Cardíaco Remoto | ||

| RM Cardíaca | ||

| TC Cardíaca | ||

| Ecocardiografía/Ultrasonido | ||

| Sistemas de Reserva de Flujo Fraccional (FFR) | ||

| Dispositivos Terapéuticos y Quirúrgicos | Stents Coronarios | Stents Liberadores de Fármacos |

| Stents de Metal Desnudo | ||

| Stents Biorreabsorbibles | ||

| Catéteres | Catéteres de Balón PTCA | |

| Catéteres IVUS/OCT | ||

| Manejo de Ritmo Cardíaco | Marcapasos | |

| Desfibriladores Cardioversores Implantables | ||

| Dispositivos de Terapia de Resincronización Cardíaca | ||

| Válvulas Cardíacas | TAVR/TAVI | |

| Válvulas Mecánicas | ||

| Válvulas de Tejido/Bioprotésicas | ||

| Dispositivos de Asistencia Ventricular | ||

| Corazones Artificiales | ||

| Injertos y Parches | ||

| Otros Dispositivos Quirúrgicos Cardiovasculares | ||

| Enfermedad Arterial Coronaria |

| Arritmia |

| Insuficiencia Cardíaca |

| Enfermedad Cardíaca Estructural |

| Hipertensión |

| Otros |

| Hospitales y Centros Cardíacos |

| Entornos de Cuidado Domiciliario |

| Centros de Cirugía Ambulatoria |

| Por Tipo de Dispositivo | Dispositivos de Diagnóstico y Monitoreo | Sistemas ECG | |

| Monitor Cardíaco Remoto | |||

| RM Cardíaca | |||

| TC Cardíaca | |||

| Ecocardiografía/Ultrasonido | |||

| Sistemas de Reserva de Flujo Fraccional (FFR) | |||

| Dispositivos Terapéuticos y Quirúrgicos | Stents Coronarios | Stents Liberadores de Fármacos | |

| Stents de Metal Desnudo | |||

| Stents Biorreabsorbibles | |||

| Catéteres | Catéteres de Balón PTCA | ||

| Catéteres IVUS/OCT | |||

| Manejo de Ritmo Cardíaco | Marcapasos | ||

| Desfibriladores Cardioversores Implantables | |||

| Dispositivos de Terapia de Resincronización Cardíaca | |||

| Válvulas Cardíacas | TAVR/TAVI | ||

| Válvulas Mecánicas | |||

| Válvulas de Tejido/Bioprotésicas | |||

| Dispositivos de Asistencia Ventricular | |||

| Corazones Artificiales | |||

| Injertos y Parches | |||

| Otros Dispositivos Quirúrgicos Cardiovasculares | |||

| Por Aplicación | Enfermedad Arterial Coronaria | ||

| Arritmia | |||

| Insuficiencia Cardíaca | |||

| Enfermedad Cardíaca Estructural | |||

| Hipertensión | |||

| Otros | |||

| Por Usuario Final | Hospitales y Centros Cardíacos | ||

| Entornos de Cuidado Domiciliario | |||

| Centros de Cirugía Ambulatoria | |||

Preguntas Clave Respondidas en el Informe

¿Qué factores están impulsando el crecimiento del mercado de dispositivos cardiovasculares de Brasil hasta 2030?

La rápida prevalencia urbana de enfermedades coronarias, la cobertura más amplia de seguros privados, y la adopción rápida de tecnologías transcatéter y de monitoreo remoto están elevando colectivamente los volúmenes de procedimientos y la demanda de dispositivos.

¿Qué segmento de dispositivos mantiene actualmente la mayor participación del mercado de dispositivos cardiovasculares de Brasil?

Los productos de diagnóstico y monitoreo lideran el mercado gracias a la adopción impulsada por pautas de TC cardíaca, RM y plataformas ECG conectadas.

¿Por qué los centros de cirugía ambulatoria están ganando tracción para procedimientos cardiovasculares en Brasil?

Los pagadores favorecen los menores costos de sitios ambulatorios, mientras el impulso de políticas hacia reembolso neutral al sitio está trasladando PCI electivo y reemplazos de dispositivos de ritmo a entornos ASC.

¿Cómo afectan las cronologías de aprobación ANVISA la disponibilidad de dispositivos cardiovasculares en Brasil?

Las revisiones de múltiples pasos y autorizaciones de importación pueden agregar meses a la entrada al mercado, retrasando el acceso de pacientes a las válvulas, marcapasos y catéteres de ablación más nuevos.

¿Qué papel juega la salud digital en acelerar la adopción de dispositivos cardiovasculares?

Los mandatos para seguimiento remoto y la difusión de software de gestión de práctica han duplicado las activaciones de monitoreo, apoyando un uso más amplio de implantes conectados y diagnósticos.

¿Qué tan concentrado está el panorama competitivo para dispositivos cardiovasculares en Brasil?

Un puñado de multinacionales representa ligeramente más del 60% de las ventas, creando un mercado moderadamente concentrado donde escala, distribución e innovación moldean la participación.

Última actualización de la página el: