Análisis del mercado de bancos de sangre

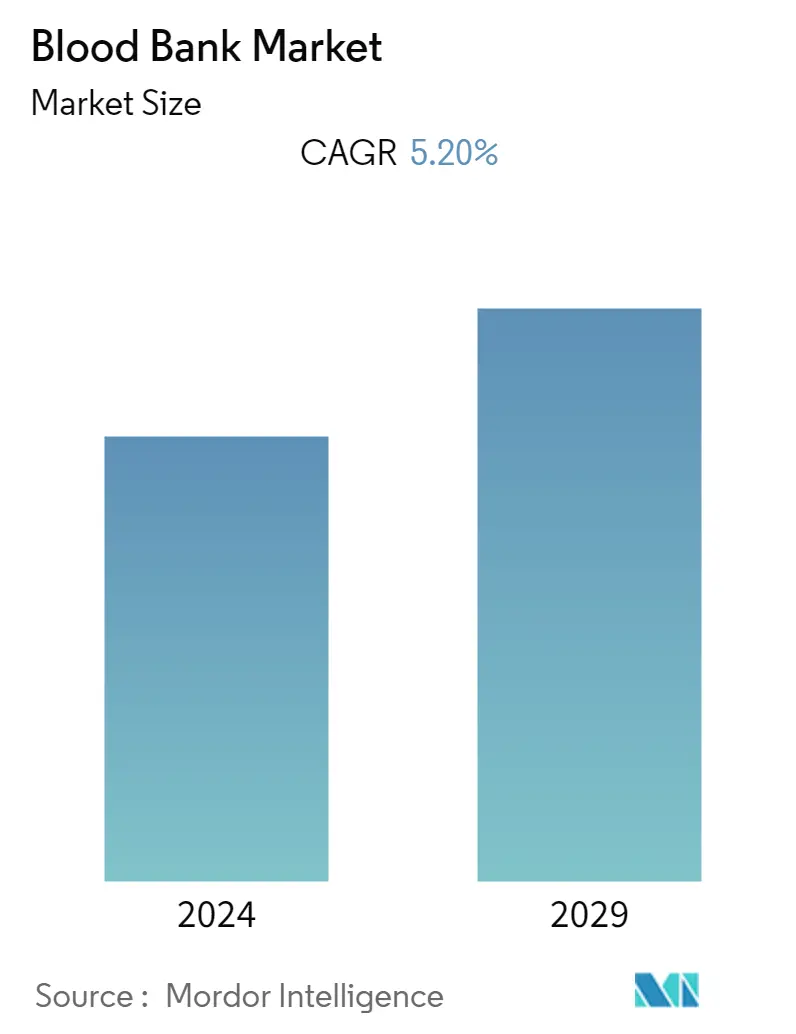

Se espera que el mercado de bancos de sangre registre una tasa compuesta anual del 5,20% durante el período previsto.

El brote de COVID-19 tuvo un impacto significativo en el crecimiento del mercado debido al cierre de las organizaciones de donación de sangre durante la fase inicial de la pandemia, lo que resultó en menos donaciones de sangre. La COVID-19 tuvo un efecto significativo en la recolección de sangre en todo el país, lo que obligó a los bancos de sangre, los centros de sangre y al gobierno de todo el mundo a adoptar nuevas políticas para adaptarse a un menor suministro de sangre, así como para proteger a sus donantes de la COVID-19. Sin embargo, el mercado se está recuperando debido a la reapertura de los centros de recolección de sangre después de la relajación de las restricciones de bloqueo, lo que provocó un aumento en las donaciones de sangre, por lo que se espera que contribuya al crecimiento del mercado durante el período previsto.

Los principales factores que impulsan el crecimiento del mercado incluyen un número creciente de cirugías y casos de accidentes y una alta prevalencia de enfermedades hematológicas. Por ejemplo, según un artículo de agosto de 2021 del Lancet Journal, a nivel mundial hubo 178 millones de nuevas fracturas, 455 millones de casos prevalentes de síntomas agudos o prolongados de una fractura y 258 millones de años vividos con discapacidad (YLD). Se espera que una carga tan elevada de fracturas que requieren atención quirúrgica y transfusión de sangre contribuya al crecimiento del mercado. Además, en los datos de 2022 publicados por la NCRB, el número de accidentes de tráfico en la India aumentó de 36,9 mil en 2020 a 42,3 mil en 2021. Por lo tanto, este creciente número de casos de accidentes resultaron en lesiones graves y procedimientos quirúrgicos que requirieron transfusiones de sangre. , contribuyendo así a la creciente demanda de sangre. Además, se espera que la prevalencia de trastornos relacionados con la sangre contribuya a la necesidad de un mercado de bancos de sangre. Por ejemplo, según los datos del JFMPC de marzo de 2021, se encontró que la prevalencia general de anemia era del 90% entre las mujeres embarazadas en Bengala Occidental, India. Se espera que una prevalencia tan alta de anemia impulse la demanda de transfusiones de sangre, contribuyendo así al crecimiento del mercado de los bancos de sangre. Además, en los últimos años, la carga de enfermedades transmitidas por la sangre también ha aumentado, junto con la creciente prevalencia de infecciones y cirugías transmisibles por transfusiones, una mayor conciencia sobre la donación de sangre y varias iniciativas gubernamentales asociadas con la donación de sangre, que están promoviendo la demanda de bancos de sangre e impulsar el mercado en general.

Por lo tanto, se espera que esta creciente carga de accidentes, el alto volumen de procedimientos quirúrgicos y la creciente prevalencia de trastornos hematológicos impulsen el crecimiento del mercado durante el período previsto. Sin embargo, se espera que normas y regulaciones estrictas limiten el crecimiento del mercado durante el período previsto.

Tendencias del mercado de bancos de sangre

Se estima que el segmento de glóbulos rojos será testigo de un crecimiento saludable en este mercado durante el período de pronóstico

Se espera que el segmento de glóbulos rojos experimente un crecimiento saludable durante el período previsto. El crecimiento de este segmento se atribuye a la alta demanda de transfusiones, un número cada vez mayor de cirugías, un número cada vez mayor de casos de traumatismos y una prevalencia cada vez mayor de anemia inducida por enfermedades crónicas. Por ejemplo, según el artículo del NCBI publicado en abril de 2021, 57,7 millones de personas vivían con amputaciones de extremidades por causas traumáticas en todo el mundo. Las principales causas traumáticas de amputación de extremidades fueron caídas (36,2%), lesiones en accidentes de tráfico (15,7%), otras lesiones relacionadas con el transporte (11,2%) y fuerzas mecánicas (10,4%). Las cirugías de amputación generalmente van acompañadas de una transfusión de glóbulos rojos; por lo tanto, se espera que la tendencia creciente en las cirugías de amputación impulse la demanda de transfusión de glóbulos rojos. De manera similar, según el estudio del NHS de mayo de 2021, que incluyó 13 salas médicas y quirúrgicas, en el Reino Unido, entre 267 pacientes en las salas médicas y quirúrgicas, el 52 % estaban anémicos al ingreso, el 62,2 % estaban anémicos el día del estudio y el 16 % tenía anemia adquirida en el hospital. Se espera que una prevalencia tan alta de anemia impulse la demanda de transfusión de glóbulos rojos, contribuyendo así al crecimiento del segmento estudiado durante el período previsto.

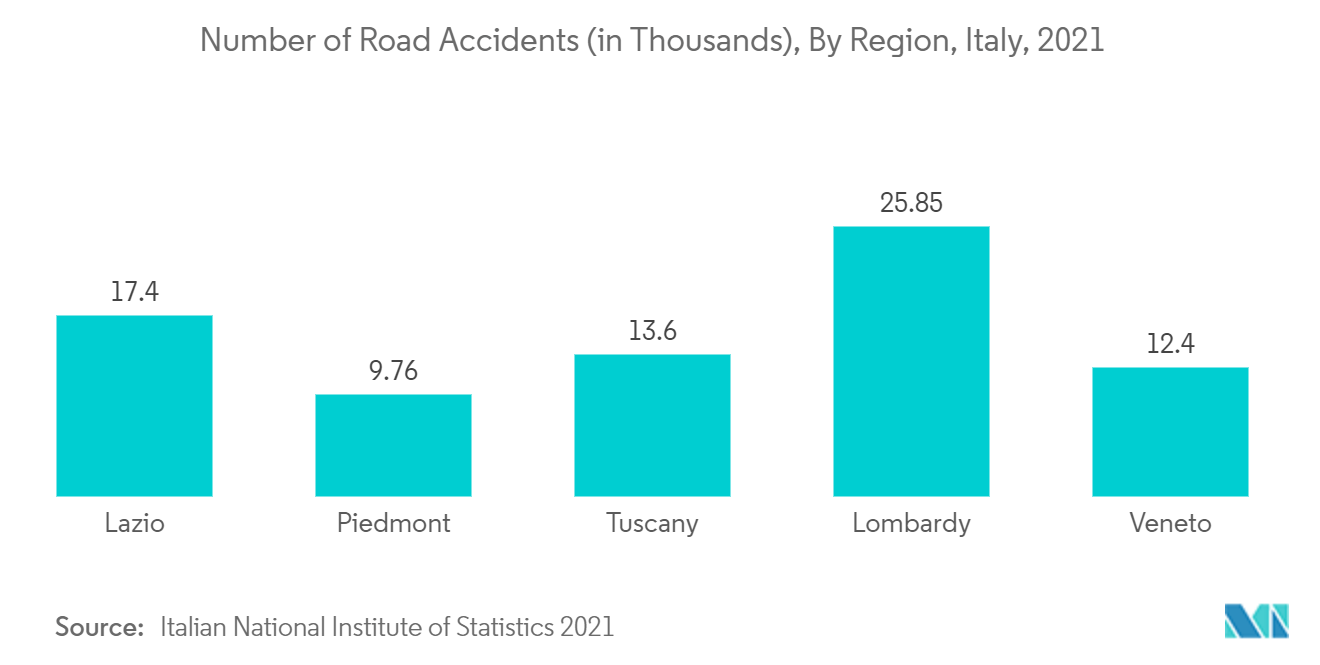

Además, las ventajas asociadas con los glóbulos rojos son la fácil disponibilidad, el bajo costo de almacenamiento y mantenimiento y la creciente demanda de cirugías y transfusiones, que son los principales contribuyentes al crecimiento del segmento. Por lo tanto, se estima que la carga y los crecientes casos de accidentes de tráfico impulsarán la demanda de cirugías, lo que impulsará el crecimiento del segmento estudiado durante el período de pronóstico.

Se espera que América del Norte tenga una participación significativa en el mercado durante el período de pronóstico

Se espera que América del Norte tenga una participación de mercado significativa en el mercado de bancos de sangre debido a la creciente incidencia de trastornos sanguíneos y al creciente número de casos de traumatismos y procedimientos quirúrgicos. Por ejemplo, según datos de marzo de 2022 de los CDC, el número de visitas al departamento de emergencias fue de 130 millones y el número de visitas relacionadas con lesiones fue de 35 millones en los Estados Unidos en 2021. Un volumen tan alto de visitas de emergencia, junto con una alta carga de Se espera que las lesiones conduzcan a una creciente demanda de suministro de sangre principalmente de los bancos de sangre en los Estados Unidos, por lo que se espera que impulse el crecimiento del mercado estudiado. Además, según la Cruz Roja Estadounidense, se requiere una cantidad estimada de 36.000 unidades de glóbulos rojos cada día, y casi 7.000 unidades de plaquetas y aproximadamente 10.000 unidades de plasma cada día en los Estados Unidos. Cada año se transfunden más de 21 millones de componentes sanguíneos en los Estados Unidos. Se espera que una demanda tan alta de suministro de sangre en los Estados Unidos contribuya al crecimiento del mercado durante el período previsto. El linfoma, el mieloma, la leucemia y los trastornos mielodisplásicos son formas de cáncer altamente prevalentes en la región y se espera que tengan un impacto positivo en el mercado. Por ejemplo, según el informe de junio de 2022 de la Sociedad Estadounidense del Cáncer, en 2022 se diagnosticarán alrededor de 60,7 mil nuevos casos de leucemia en los Estados Unidos. Además, según la misma fuente, aproximadamente 526,7 mil sobrevivientes de leucemia vivían en el país en 2022. Se espera que tal prevalencia de leucemia en los Estados Unidos impulse la demanda de transfusiones de sangre, contribuyendo así al crecimiento del mercado.

Los datos publicados por el Gobierno de Canadá en julio de 2021 muestran que hubo 225.208 hospitalizaciones relacionadas con lesiones (excluidas las complicaciones de la atención médica y quirúrgica) en Canadá. Esto genera una gran demanda de sangre e impulsa el mercado de bancos de sangre en esta región. Además, una gran cantidad de donaciones de sangre, una infraestructura sanitaria bien establecida y las iniciativas gubernamentales para la donación de sangre en esta región están impulsando el mercado. Por lo tanto, se espera que los factores mencionados anteriormente, como el aumento de las visitas de emergencia a los centros de salud en relación con lesiones y el aumento de los accidentes de tráfico en los países de América del Norte y la creciente demanda de suministro de sangre, contribuyan al crecimiento del mercado por encima de lo previsto en la región de América del Norte.

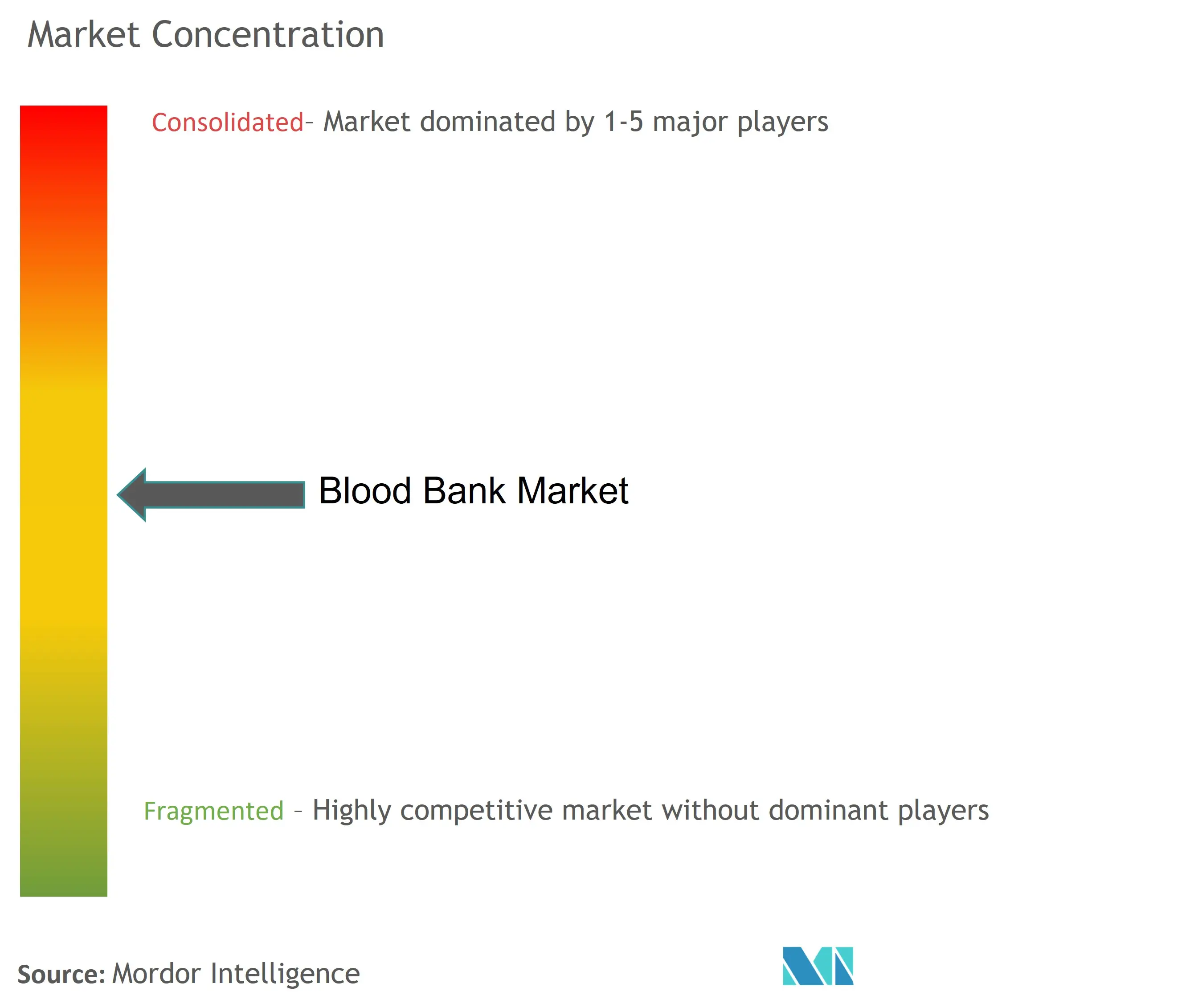

Descripción general de la industria de los bancos de sangre

El mercado de los bancos de sangre es moderadamente competitivo y está formado por varios actores importantes. Algunas de las empresas que actualmente dominan el mercado son Vitalant, New York Blood Center, The American National Red Cross, Australian Red Cross, America's Blood Centers, Canadian Blood Services, Japanese Red Cross Society, AABB y Blood Bank of Alaska. Canadian Blood Services, Fresenius Kabi, Haemonetics, Maco Pharma, Ortho-Clinical, Teruma BCT, Vitalant y otros.

Líderes del mercado de bancos de sangre

Vitalant

New York Blood Center

The American National Red Cross

Australian Red Cross

America’s Blood Centers

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de bancos de sangre

- Abril de 2022 Los Servicios Nacionales de Transfusión de Sangre de Escocia lanzaron una campaña publicitaria, gente como tú, en la que participan donantes de sangre de toda Escocia. Esta campaña tenía el objetivo de reclutar nuevos donantes de sangre y atender a los

hospitales con la demanda de sangre en los hospitales. - Septiembre de 2021 El Distrito Médico de Illinois (IMD) en Chicago se asoció con la Cruz Roja Estadounidense para alentar a las personas de minorías raciales y étnicas a donar sangre.

Segmentación de la industria de bancos de sangre

Según el alcance, los bancos de sangre son los centros donde se recolecta, procesa y almacena la sangre para transfusión. El análisis de sangre es un paso importante en el banco de sangre en el que se realizan pruebas de detección de anticuerpos, tipificación ABO y pruebas cruzadas para verificar dónde la muestra no puede contaminar la otra muestra de sangre. La sangre almacenada se utiliza para diversas aplicaciones y para transportarla al usuario final. El mercado de bancos de sangre está segmentado por producto (glóbulos rojos, sangre total, plaquetas, glóbulos blancos y plasma), tipo de banco (privado y público), usuario final (hospitales, centros de cirugía ambulatoria y otros usuarios finales) y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente, África y América del Sur). El informe de mercado también cubre los tamaños estimados del mercado y las tendencias para 17 países diferentes en las principales regiones del mundo. El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Las células rojas de la sangre |

| Sangre pura |

| Plaqueta |

| Células blancas de la sangre |

| Plasma |

| Privado |

| Público |

| hospitales |

| Centros de cirugía ambulatoria |

| Otros usuarios finales |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por producto | Las células rojas de la sangre | |

| Sangre pura | ||

| Plaqueta | ||

| Células blancas de la sangre | ||

| Plasma | ||

| Por tipo de banco | Privado | |

| Público | ||

| Por usuario final | hospitales | |

| Centros de cirugía ambulatoria | ||

| Otros usuarios finales | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre investigación de mercado de bancos de sangre

¿Cuál es el tamaño actual del mercado de Bancos de sangre?

Se proyecta que el mercado de bancos de sangre registrará una tasa compuesta anual del 5,20% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Banco de sangre?

Vitalant, New York Blood Center, The American National Red Cross, Australian Red Cross, America’s Blood Centers son las principales empresas que operan en el mercado de bancos de sangre.

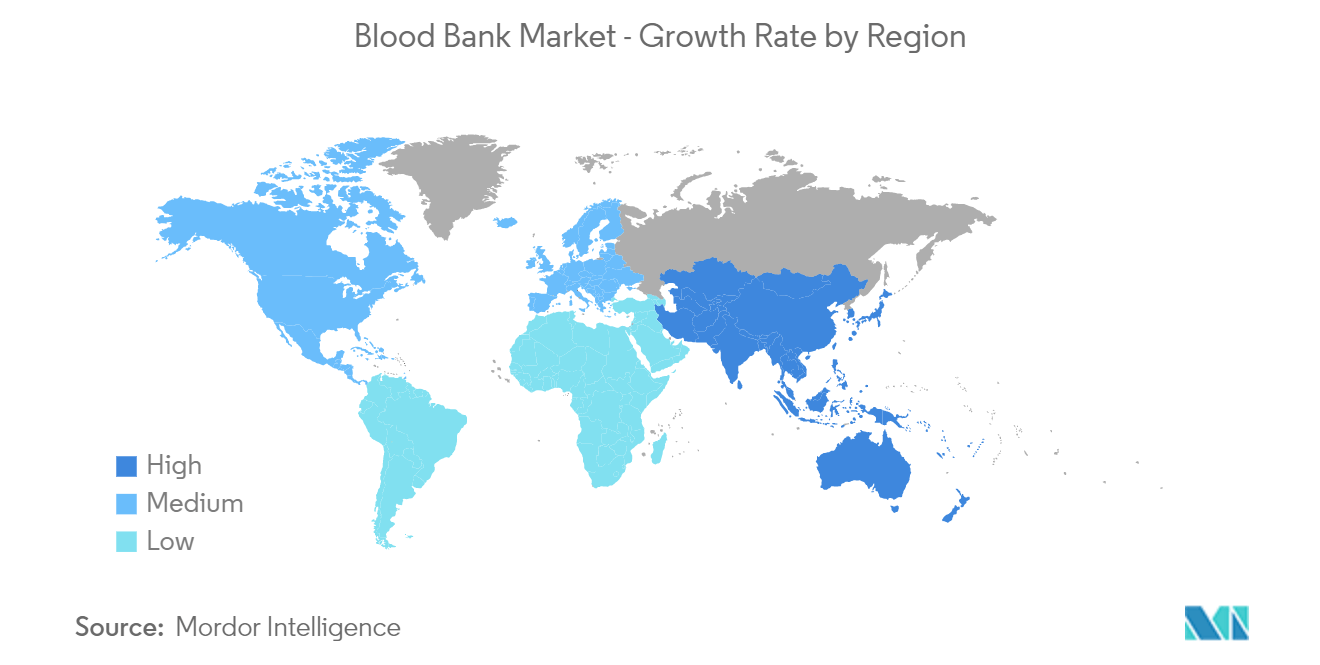

¿Cuál es la región de más rápido crecimiento en el mercado Banco de sangre?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado del banco de sangre?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de bancos de sangre.

¿Qué años cubre este mercado de Banco de sangre?

El informe cubre el tamaño histórico del mercado de Banco de sangre para los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Banco de sangre para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de bancos de sangre

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Bancos de sangre en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del Banco de sangre incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.