Tamaño y Participación del Mercado de Galletas

Análisis del Mercado de Galletas por Mordor Intelligence

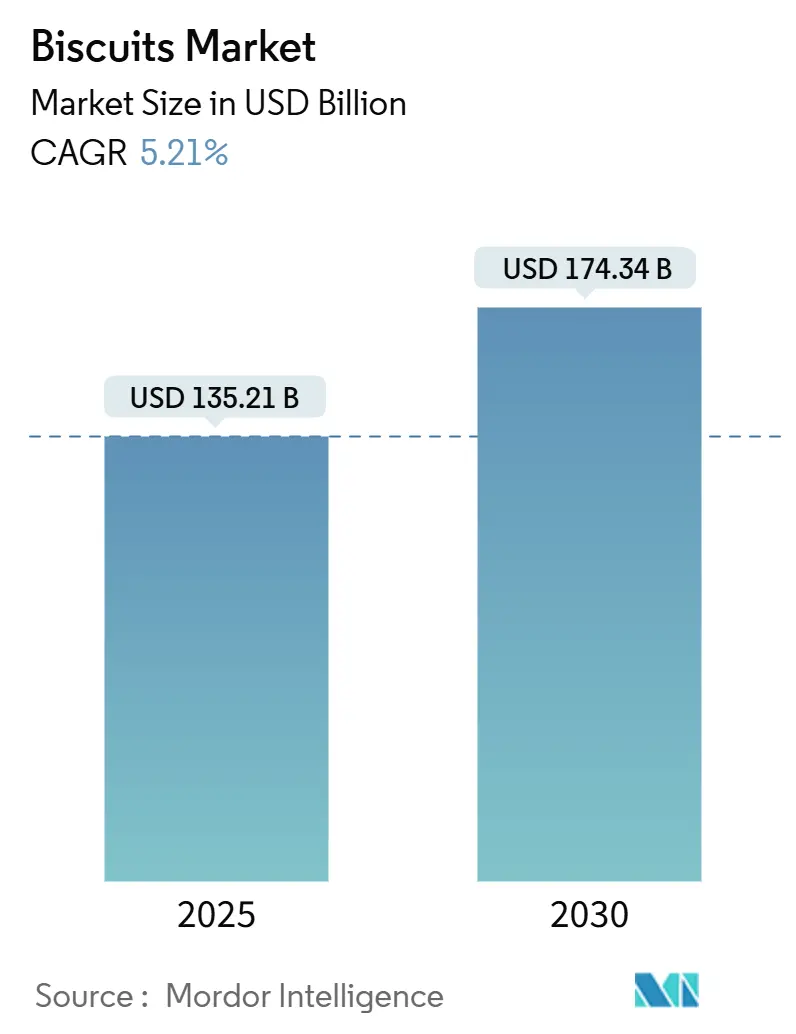

El tamaño del mercado de galletas valorado en USD 135,21 mil millones en 2025 se proyecta que alcance USD 174,34 mil millones para 2030, creciendo a una TCAC del 5,21%. Este crecimiento surge de patrones continuos de consumo doméstico, demografía de clase media urbana en expansión y comportamientos de consumo de snacks establecidos. Los fabricantes están reformulando sus líneas de productos para incluir variantes con azúcar reducido y enriquecidas con fibra mientras mantienen sus ofertas indulgentes tradicionales, dirigiéndose tanto a consumidores conscientes de la salud como a aquellos que buscan golosinas. La expansión del comercio electrónico ha facilitado la distribución de productos premium y los canales directos al consumidor, con formatos de empaque de porción individual capturando el segmento de consumo en movimiento. Los principales fabricantes están fortaleciendo sus cadenas de suministro a través de adquisiciones estratégicas e iniciativas de expansión geográfica para mitigar las fluctuaciones de costos de materias primas.

Puntos Clave del Informe

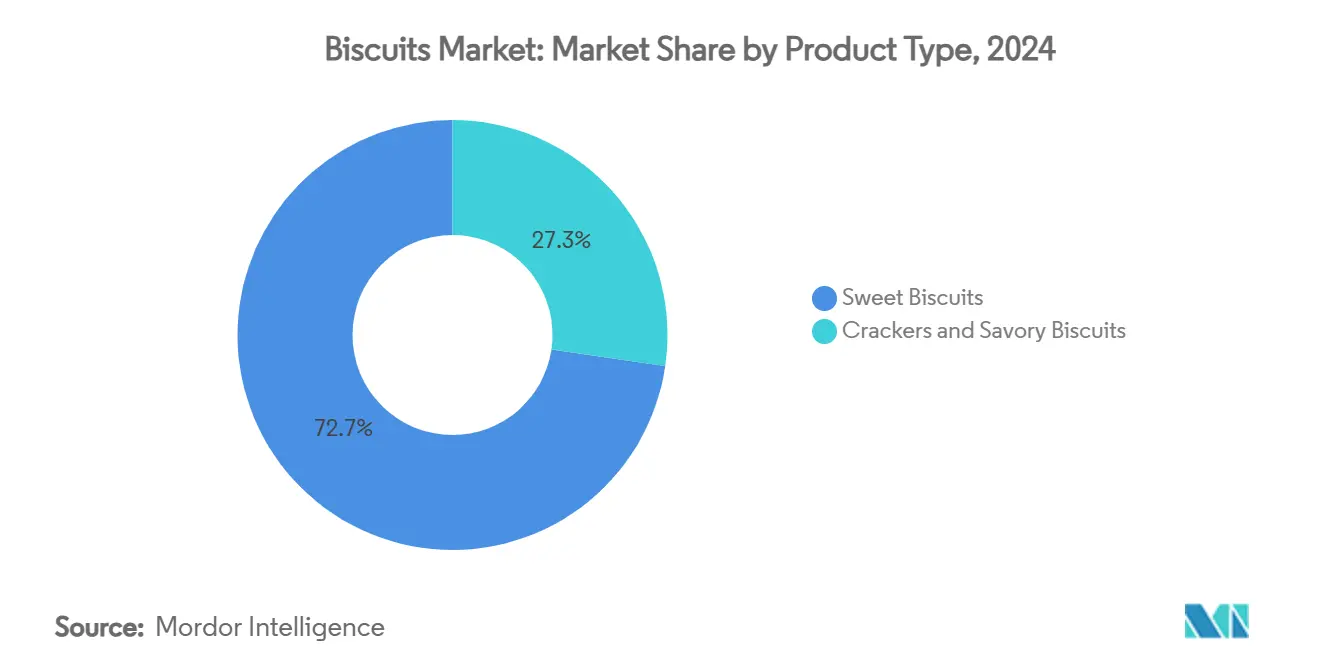

• Por tipo de producto, las galletas dulces lideraron con el 72,69% de participación de ingresos en 2024; se proyecta que las galletitas saladas y crackers avancen a una TCAC del 6,38% hasta 2030.

• Por tipo de empaque, los paquetes de plástico y bolsas para llevar mantuvieron el 58,42% de la participación del mercado de galletas en 2024, mientras que las cajas están destinadas a crecer a una TCAC del 4,12% hasta 2030.

• Por categoría, las SKU convencionales a base de trigo capturaron el 85,31% del tamaño del mercado de galletas en 2024; las opciones libres de se están expandiendo a una TCAC del 6,45% entre 2025-2030.

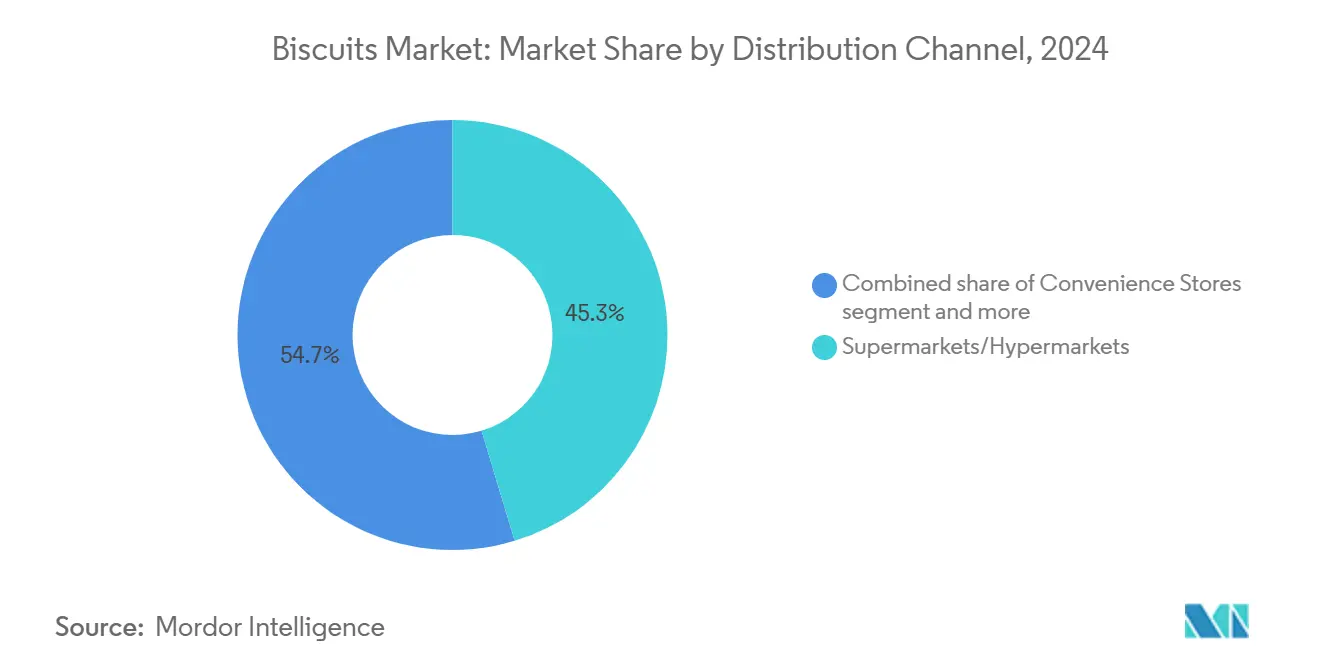

• Por canal de distribución, los supermercados e hipermercados representaron el 45,33% del mercado de galletas en 2024, mientras que el comercio minorista en línea está creciendo a una TCAC del 8,08% hasta 2030.

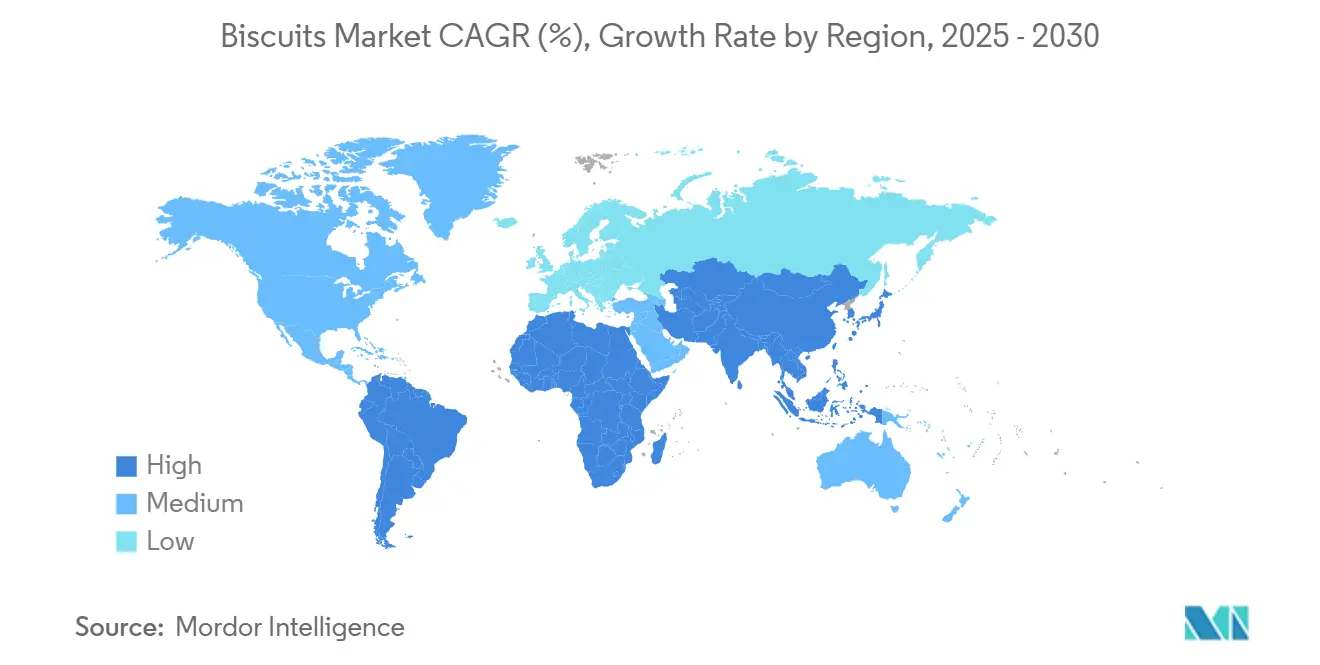

• Por geografía, Europa dominó con una participación del 27,82% del tamaño del mercado de galletas en 2024; la región de América del Sur está en camino hacia la TCAC más rápida del 7,03% durante 2025-2030.

Tendencias e Insights del Mercado Global de Galletas

Análisis del Impacto de los Impulsores

| Impulsores | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente demanda de ocasiones de snacks indulgentes | +1.2% | Global, con mayor impacto en América del Norte y Europa | Mediano plazo (2-4 años) |

| Reformulaciones orientadas a la salud impulsando galletas enriquecidas con fibra | +1.0% | Global, con adopción temprana en Europa y América del Norte | Largo plazo (≥ 4 años) |

| Tendencia de premiumización impulsando paquetes de porción individual | +0.8% | América del Norte, Europa, y APAC urbano | Mediano plazo (2-4 años) |

| Innovación de productos y variedades de sabores | +0.7% | Global, con mayor impacto en mercados desarrollados | Mediano plazo (2-4 años) |

| Expansión de canales minoristas y de comercio electrónico | +0.6% | Global, con crecimiento acelerado en APAC y MEA | Corto plazo (≤ 2 años) |

| Creciente demanda de galletas con ingredientes orgánicos y naturales | +0.4% | América del Norte, Europa, y APAC urbano | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda de Ocasiones de Snacks Indulgentes

El comportamiento del consumidor está cambiando de comidas tradicionales a snacks más frecuentes. Las galletas, una vez golosinas ocasionales, ahora son alternativas funcionales de comidas, impulsando el crecimiento en la categoría a través de innovaciones de productos premium. El informe de tendencias de la industria 2025 de Roland Foods destaca la creciente demanda de porciones compactas y ricas en sabor, expandiendo el consumo de galletas. La conveniencia, asequibilidad y factores psicológicos alimentan este cambio, ya que los consumidores post-pandemia buscan opciones indulgentes pero rentables para el bienestar emocional. Por ejemplo, Mayora Indah logró un crecimiento del 15% en 2024 a pesar de los desafíos económicos. Los consumidores más jóvenes prefieren cada vez más snacks inspirados globalmente, buscando sabores diversos. Esta tendencia destaca oportunidades para la innovación y el crecimiento sostenido en el mercado de galletas.

Reformulaciones Orientadas a la Salud Impulsando Galletas Enriquecidas con Fibra

Los requisitos regulatorios y la creciente conciencia de salud del consumidor están impulsando extensos esfuerzos de reformulación en la industria de galletas. En Irlanda, el Grupo de Trabajo de Reformulación de Alimentos ha establecido objetivos integrales para 2025, requiriendo una reducción del 20% en azúcar y calorías, junto con una reducción del 10% en grasas saturadas y sal en galletas y otras categorías prioritarias de alimentos [1]Fuente: El Grupo de Trabajo de Reformulación de Alimentos (FRTF), "Grupo de Trabajo de Reformulación de Alimentos: Categorías Prioritarias de Alimentos para Reformulación en Irlanda", fsai.ie. Los fabricantes están implementando reducciones estratégicas en el contenido de azúcar, sal y grasa mientras mejoran el valor nutricional general de sus productos. Este cambio se alinea con las preferencias cambiantes de los consumidores, ya que el 62% de los estadounidenses consideran la salubridad como un impulsor clave para las compras de alimentos y bebidas, según el informe de encuesta de salud 2024 del Consejo Internacional de Información Alimentaria. La dinámica actual del mercado crea oportunidades para que los fabricantes desarrollen productos de galletas premium que combinen exitosamente beneficios nutricionales con perfiles de sabor atractivos.

Tendencia de Premiumización Impulsando Paquetes de Porción Individual

El mercado está creciendo debido a la premiumización y la demanda de paquetes de porción individual. El aumento de los ingresos disponibles y los estilos de vida cambiantes están impulsando el interés en snacks de alta calidad. Las galletas premium, elaboradas con ingredientes de primer nivel y sabores innovadores, ahora son símbolos de estilo de vida para los consumidores urbanos. Los compradores conscientes de la salud prefieren opciones de etiqueta limpia, orgánicas y fortificadas, empujando a las marcas hacia empaques sostenibles y abastecimiento responsable. Los sabores estacionales y multiculturales ayudan a las marcas a diversificarse y expandirse. La competencia se está intensificando ya que las marcas privadas y las marcas establecidas se enfocan en la diferenciación e innovación. El marketing digital, las redes sociales y las promociones en línea son clave para construir lealtad e impulsar las ventas. Los avances en empaque mejoran la frescura, vida útil y atractivo visual, reforzando el posicionamiento premium. El mercado de galletas está evolucionando rápidamente, moldeado por las preferencias del consumidor, tendencias de sostenibilidad y progreso tecnológico, impulsando el crecimiento continuo mientras los fabricantes innovan para satisfacer demandas diversas.

Innovación de Productos y Variedades de Sabores

Los fabricantes en el mercado de galletas están aprovechando sabores globales y combinaciones únicas para satisfacer las preferencias cambiantes de los consumidores. Los ingredientes enfocados en el bienestar como la lavanda y el ajo negro están ganando popularidad por sus beneficios para la salud y sabores distintivos. En el segmento de crackers salados, las opciones libres de gluten con sabores innovadores como Todo, Cebolla Tostada y Pimienta Agrietada están atrayendo a consumidores conscientes de la salud. La innovación de sabores ahora cumple roles funcionales, con algas ricas en umami mejorando el sabor mientras satisface la demanda de alternativas a base de plantas. Este enfoque satisface el deseo de los consumidores por opciones únicas, más saludables y sostenibles. Un ejemplo clave es Sunfeast Wowzers de ITC Sunfeast, programado para lanzarse en enero de 2025. Con un diseño recubierto de 14 capas para un crujido incomparable, Wowzers ofrece variantes de Crema de Queso y Crema de Limón, agregando un toque dulce a los crackers salados. Dirigiéndose a amas de casa y adultos jóvenes, ITC Sunfeast posiciona a Wowzers como destacado en el mercado competitivo de galletas.

Análisis del Impacto de las Restricciones

| Restricciones | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Restricciones publicitarias estrictas de HFSS limitando promociones de galletas | -0.8% | Europa, América del Norte, con expansión gradual globalmente | Mediano plazo (2-4 años) |

| Precios fluctuantes de trigo y azúcar afectan márgenes de beneficio | -0.9% | Global, con mayor impacto en mercados dependientes de importación y emergentes | Corto plazo (≤ 2 años) |

| Competencia de snacks salados tradicionales | -0.5% | Global, con mayor impacto en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Intensa competencia de marcas privadas | -0.6% | Europa, América del Norte, con expansión a mercados minoristas organizados | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Restricciones Publicitarias Estrictas de HFSS Limitando Promociones de Galletas

Las restricciones publicitarias sobre productos altos en grasa, azúcar y sal (HFSS) están transformando los enfoques de marketing en la industria de galletas, con los mercados europeos experimentando el impacto más significativo. Las regulaciones publicitarias HFSS del Reino Unido limitan específicamente las promociones de productos durante horas pico de audiencia y en plataformas digitales que atraen audiencias más jóvenes. En respuesta, empresas como PepsiCo y Well & Truly están reformulando estratégicamente sus productos para lograr el cumplimiento no-HFSS para 2025, principalmente a través de la reducción de sal y mejoras nutricionales [2]Fuente: Action on Salt and Sugar, "Oportunidades de Papas Fritas, Nueces y Palomitas para Reformulación", actiononsugar.org. Los fabricantes han cambiado su enfoque de comunicación del sabor solo a destacar la calidad de ingredientes, control de porciones y beneficios funcionales. Esta transformación estratégica demanda inversión considerable en educación del consumidor y canales de marketing alternativos, creando barreras de entrada para empresas más pequeñas mientras favorece a las marcas que comunican exitosamente beneficios para la salud sin comprometer su posicionamiento de indulgencia.

Precios Fluctuantes de Trigo y Azúcar Afectan Márgenes de Beneficio

Los fabricantes de galletas enfrentan presiones en los márgenes debido a precios volátiles de trigo y azúcar. Más allá de la gestión de costos, deben desarrollar estrategias de precios que equilibren la sensibilidad del consumidor y la rentabilidad en un entorno inflacionario. En el año fiscal 2024, Fox's Burton's Companies reportó crecimiento de ingresos impulsado por mayores volúmenes de ventas y ajustes de precios inducidos por la inflación. Los mercados dependientes de importaciones enfrentan desafíos adicionales por fluctuaciones cambiarias, complicando la previsión y planificación financiera. Las interrupciones de la cadena de suministro, como destacó Essfeed, han obstaculizado aún más la producción estable y las estructuras de costos. Para abordar estos problemas, los fabricantes están adoptando estrategias de cobertura, diversificando proveedores y reformulando productos para mantener la calidad y competitividad en un mercado volátil.

Análisis por Segmentos

Por Tipo de Producto: Las Galletas Dulces Dominan Mientras las Saladas se Aceleran

Las galletas dulces dominan con una participación de mercado del 72,69% en 2024, estableciendo su posición como la categoría de producto principal en los mercados globales. El éxito continuo del segmento surge del desarrollo innovador de productos, ejemplificado por las 'Pure Magic Choco Stars' de Britannia con crema de chocolate en una cavidad distintiva en forma de estrella. Los fabricantes mantienen el impulso del mercado equilibrando el cumplimiento de regulaciones de salud con perfiles de sabor superiores. Las Dark Fantasy Choco Fills de ITC ilustran este enfoque a través del posicionamiento premium estratégico en una categoría enfocada en el valor.

El segmento de crackers y galletas saladas exhibe un crecimiento robusto del 6,38% de TCAC (2025-2030), impulsado por las preferencias cambiantes del consumidor hacia sabores diversos y beneficios funcionales. Esta expansión refleja la tendencia creciente de snacks, donde los consumidores gravitan cada vez más hacia sabores internacionales que combinan satisfacción con beneficios para la salud. Food Business News reporta un creciente interés del consumidor en sabores umami derivados de algas y ajo negro, particularmente en ofertas a base de plantas. La evolución del segmento se demuestra además por la introducción de Absolutely! Gluten Free de crackers Todo, Cebolla Tostada y Pimienta Agrietada, que combinan exitosamente consideraciones de salud con perfiles de sabor distintivos.

Por Tipo de Empaque: Las Bolsas de Plástico Lideran Mientras las Cajas Premium Ganan Terreno

Los paquetes de plástico y bolsas para llevar mantienen el 58,42% de participación de mercado en 2024, debido a su combinación de rentabilidad, protección del producto y conveniencia. El crecimiento del comercio rápido y los patrones de compra en evolución ha fortalecido la posición de este formato, ya que los fabricantes adaptan el empaque para varios canales minoristas y escenarios de consumo. El formato sirve efectivamente tanto a segmentos de mercado de valor como premium. En respuesta a preocupaciones ambientales, las empresas están desarrollando soluciones sostenibles, con Greggs apuntando a reducir el empaque en un 25% para 2025 desde los niveles de 2019.

El empaque en cajas se proyecta que crezca a una TCAC del 4,12% de 2025 a 2030, impulsado por tendencias de productos premium y ocasiones de regalo aumentadas. Los consumidores demuestran mayor disposición a pagar precios más altos por presentación mejorada, mientras que las cajas proporcionan oportunidades para narrativas de marca y reutilización. El crecimiento se alinea con el segmento más amplio de galletas premium, donde el empaque diferencia productos en entornos minoristas competitivos. La expansión del comercio electrónico apoya además la adopción de empaque en cajas, ya que proporciona protección superior del producto durante el envío mientras mejora la experiencia de desempaque del consumidor.

Por Categoría: El Trigo Convencional Mantiene el Dominio en Medio del Auge Libre de

Las galletas convencionales a base de trigo comandan una participación de mercado del 85,31% en 2024, subrayando la preferencia duradera del consumidor por formulaciones tradicionales. La prominencia del segmento refleja la adaptación exitosa de los fabricantes a través de reformulación estratégica que aborda preocupaciones de salud mientras preserva perfiles de sabor familiares. Las empresas reducen sistemáticamente el contenido de azúcar, sal y grasa mientras mantienen el atractivo del producto, como evidencian los objetivos 2025 del Grupo de Trabajo de Reformulación de Alimentos en Irlanda: 20% de reducción en azúcar y calorías, y 10% de reducción en grasas saturadas y sal en galletas. El liderazgo de mercado del segmento continúa a través de disponibilidad integral en todos los puntos de precio y canales de distribución.

Las variedades libres de lideran el crecimiento del mercado con una TCAC del 6,45% (2025-2030), señalando una aceptación más amplia del consumidor de productos amigables con restricciones dietéticas. Esta expansión surge de mejoras significativas en los perfiles de sabor y textura que eliminan barreras previas a la adopción generalizada. FoodNavigator reporta ventas aceleradas de productos libres de gluten, destacando su evolución de ofertas de nicho a mainstream. Frontier Biscuit Company ilustra esta transformación a través de sus galletas libres de gluten y veganas, con harinas alternativas como almendra y garbanzo, con productos como variedades Jowar Stick que cumplen requisitos dietéticos sin comprometer la calidad del sabor.

Por Canal de Distribución: El Retail Tradicional Lidera Mientras lo Digital Transforma

Los supermercados e hipermercados dominan el panorama de distribución con una participación del 45,33% en 2024. Estos formatos minoristas sostienen su liderazgo de mercado a través de presencia geográfica amplia, modelos de precios estratégicos y soluciones de compras integradas. Su fuerte posición de mercado resulta de portafolios de productos extensos y campañas promocionales dirigidas que resuenan con múltiples segmentos de consumidores. El entorno de retail de alimentos en mercados emergentes, notablemente Arabia Saudí, muestra un cambio distintivo hacia formatos de retail moderno, ya que los hipermercados se convierten en destinos de compra preferidos. Estos canales minoristas continúan evolucionando optimizando experiencias en tienda mientras integran sin problemas capacidades digitales [3]Fuente: Food Export, "Evaluación del Mercado UES Medio Oriente 2025", foodexport.org.

El segmento de retail en línea proyecta una tasa de crecimiento del 8,08% de TCAC de 2025 a 2030, impulsado por la transformación digital acelerada post-pandemia y redes de entrega fortalecidas. Los comportamientos de compra del consumidor se han transformado fundamentalmente hacia plataformas digitales, que brindan accesibilidad, rangos de productos integrales y jornadas de compra personalizadas. ITC Foods ilustra esta transformación reposicionando estratégicamente su presencia de mercado para alinearse con plataformas de comercio rápido. La expansión del comercio electrónico facilita interacciones directas con el consumidor e iniciativas de marketing basadas en datos. Además, la plataforma permite a marcas emergentes alcanzar consumidores sin requisitos extensos de infraestructura de retail físico.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

En 2024, Europa mantiene el 27,82% del mercado global de galletas, con Alemania, Francia y el Reino Unido liderando innovaciones de productos enfocados en la salud y premium. La adquisición de Patisserie Casteleijn por Biscuit International el 1 de enero de 2025, destaca la respuesta de la industria a estrictas regulaciones de contenido de azúcar y publicidad HFSS, impulsando la reformulación de productos. En América del Norte, el 28% de consumidores estadounidenses y canadienses revisan listas de ingredientes, reflejando una preferencia por productos premium y centrados en la salud. La prohibición próxima de la FDA del Colorante Rojo No. 3, efectiva el 15 de enero de 2027, enfatiza la seguridad alimentaria [4]Fuente: La Administración de Alimentos y Medicamentos de EE.UU. (FDA), "FDA prohíbe el uso del Colorante Rojo 3 en alimentos", fda.gov. La infraestructura minorista avanzada y la adopción digital están impulsando las ventas en línea y el marketing directo al consumidor.

América del Sur es el mercado de crecimiento más rápido, con una TCAC del 7,03% (2025-2030), impulsado por la urbanización y una clase media creciente que demanda snacks convenientes y asequibles. Las marcas locales están innovando con sabores latinoamericanos tradicionales para competir con jugadores globales. La volatilidad económica y fluctuaciones cambiarias desafían los costos de materias primas y precios en Brasil y Argentina. Sin embargo, un cambio hacia galletas más saludables con azúcar reducido y fibra agregada crea oportunidades para productos premium. La expansión del retail moderno y el comercio electrónico mejoran la accesibilidad, impulsando el crecimiento del mercado.

Asia-Pacífico está preparado para el crecimiento, impulsado por urbanización, ingresos crecientes y hábitos de consumo cambiantes. Mayora Indah logró un crecimiento del 15% en 2024 a través de colocaciones estratégicas y respaldos de celebridades. En China, las panaderías artesanales y una preferencia por productos horneados de estilo occidental impulsan la demanda de ofertas premium y sabores innovadores. El Medio Oriente y África también están creciendo. La entrada de CBL Group a Kenia destaca el potencial de África Oriental. En Arabia Saudí, el aumento de ingresos y dietas cambiantes impulsan el mercado de alimentos empacados. Las regulaciones centradas en la salud empujan a los fabricantes hacia reformulaciones. Los Emiratos Árabes Unidos y Sudáfrica se destacan como centros de crecimiento, beneficiándose de la urbanización y el retail moderno. Una demografía juvenil y el compromiso con medios digitales aceleran la adopción de productos que combinan sabores globales y locales.

Panorama Competitivo

El mercado de galletas está moderadamente consolidado, caracterizado por una mezcla de corporaciones multinacionales dominantes y un número creciente de jugadores regionales y de marcas privadas. Las empresas líderes como Mondelēz International, Inc., Britannia Industries Limited, Parle Products Private Limited, ITC Limited, y Yildiz Holding A.Ş. mantienen su dominio del mercado a través de redes de distribución robustas, portafolios de productos extensos e innovación continua. Sin embargo, la creciente preferencia del consumidor por productos más saludables, especializados y artesanales ha creado oportunidades para que marcas más pequeñas establezcan una presencia competitiva. Además, los productos de marca privada están ganando tracción debido a su rentabilidad y penetración minorista en expansión. Este equilibrio competitivo fomenta un entorno de mercado dinámico, combinando estabilidad con innovación, que define la naturaleza moderadamente consolidada del mercado.

La diferenciación estratégica es fundamental para navegar el panorama competitivo en evolución. Empresas como ITC Foods han adoptado una estrategia de doble velocidad, equilibrando ofertas enfocadas en lo rural con productos premium para abordar presiones inflacionarias mientras construyen capital de marca a largo plazo. Este enfoque es cada vez más crítico ya que el mercado se diversifica entre segmentos conscientes de la salud, impulsados por la indulgencia y orientados al valor. Además, la adopción de tecnologías avanzadas, como análisis de datos y escucha social, se ha convertido en una ventaja competitiva significativa. Estas herramientas permiten a las empresas obtener insights más profundos sobre las preferencias del consumidor y responder rápidamente a tendencias emergentes, asegurando que permanezcan relevantes en un mercado fragmentado.

Las estrategias de adquisición están jugando un papel crucial en dar forma a la dinámica competitiva del mercado. Por ejemplo, la afiliada de Ferrero, CTH Invest, está negociando la adquisición de Michel et Augustin de Danone para fortalecer su posición en el segmento de galletas premium. Este movimiento se alinea con las adquisiciones previas de CTH de Burton's Biscuit Company, Fox's, Kelsen Group y Delacre, reflejando un enfoque estratégico en expandir su portafolio de productos premium. Mientras tanto, las interrupciones de la cadena de suministro continúan desafiando a los fabricantes, impactando los niveles de producción y abastecimiento de ingredientes. Estas interrupciones subrayan la importancia de estrategias resilientes de cadena de suministro para asegurar producción consistente y disponibilidad de materias primas.

Líderes de la Industria de Galletas

-

Mondelēz International, Inc.

-

Britannia Industries Limited

-

Parle Products Private Limited

-

Yildiz Holding A.Ş.

-

ITC Limited

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: McVitie's ha ampliado su gama de productos de galletas en Ghana con el lanzamiento de nuevas variedades incluyendo Digestive Multigrain, Speculars Ginger, Choco Chips, Shortbread Bites y Chocolate Shortbread, cada una ofreciendo sabores distintivos e ingredientes saludables para diversas ocasiones de snack.

- Febrero 2025: Britannia se ha asociado con Warner Bros. Discovery Global Consumer Products para lanzar galletas Pure Magic Choco Frames de edición limitada con temática de Harry Potter, cada paquete con cinco galletas inspiradas en las cuatro casas de Hogwarts-Gryffindor, Slytherin, Ravenclaw y Hufflepuff.

- Febrero 2025: Mondelez International se ha asociado con la empresa de quesos familiar de Wisconsin, Sargento, para lanzar una nueva línea de crackers de queso llamada Sargento cheese bakes. Hechos con queso Sargento y hierbas, los crackers vienen en tres sabores: cheddar blanco añejo y romero, pepper jack, y parmesano y orégano, según Mondelez.

- Enero 2025: Oreo introdujo varios nuevos productos para comenzar 2025, incluyendo Oreo Loaded con más crema y pedazos de galleta, y Oreo Minis Peanut Butter. La marca también tiene sabores de tiempo limitado como Oreo Game Day con temática de fútbol americano y Oreo Irish Creme Thins. Además, la empresa introdujo Oreo Bites congelados y Mini Bars, junto con Double Chocolate Cakesters y Golden Birthday Cake Cakesters.

Alcance del Informe Global del Mercado de Galletas

Las galletas son productos alimenticios horneados a base de harina, típicamente duros, planos y sin levadura.

El mercado de galletas está segmentado por tipo, canal de distribución y geografía. Por tipo, el mercado está segmentado en crackers y galletas saladas y galletas dulces. Los crackers y galletas saladas están subsegmentados además en crackers simples y crackers saborizados. Por otro lado, las galletas dulces están subsegmentadas además en galletas simples, cookies, galletas sándwich, galletas cubiertas de chocolate y otras galletas dulces. Por canal de distribución, el mercado está segmentado en supermercados/hipermercados, tiendas de conveniencia, minoristas especializados, tiendas minoristas en línea y otros canales de distribución. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América del Sur, Medio Oriente y África.

El dimensionamiento del mercado se ha realizado en términos de valor en USD para todos los segmentos mencionados anteriormente

| Crackers y Galletas Saladas | |

| Galletas Dulces | Galletas Simples |

| Cookies | |

| Galletas Sándwich | |

| Galletas Cubiertas de Chocolate | |

| Otras |

| Cajas |

| Paquetes de Plástico/Bolsas Para Llevar |

| Otros |

| Convencional |

| Libre de |

| Supermercados/Hipermercados |

| Tiendas de Conveniencia |

| Tiendas Especializadas y Gourmet |

| Tiendas Minoristas en Línea |

| Otros Canales de Distribución |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Francia | |

| Reino Unido | |

| España | |

| Países Bajos | |

| Italia | |

| Suecia | |

| Polonia | |

| Bélgica | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Indonesia | |

| Tailandia | |

| Singapur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Chile | |

| Perú | |

| Resto de América del Sur | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Sudáfrica | |

| Nigeria | |

| Arabia Saudí | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Medio Oriente y África |

| Por Tipo de Producto | Crackers y Galletas Saladas | |

| Galletas Dulces | Galletas Simples | |

| Cookies | ||

| Galletas Sándwich | ||

| Galletas Cubiertas de Chocolate | ||

| Otras | ||

| Por Tipo de Empaque | Cajas | |

| Paquetes de Plástico/Bolsas Para Llevar | ||

| Otros | ||

| Por Categoría | Convencional | |

| Libre de | ||

| Por Canal de Distribución | Supermercados/Hipermercados | |

| Tiendas de Conveniencia | ||

| Tiendas Especializadas y Gourmet | ||

| Tiendas Minoristas en Línea | ||

| Otros Canales de Distribución | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Francia | ||

| Reino Unido | ||

| España | ||

| Países Bajos | ||

| Italia | ||

| Suecia | ||

| Polonia | ||

| Bélgica | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Indonesia | ||

| Tailandia | ||

| Singapur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Chile | ||

| Perú | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Sudáfrica | ||

| Nigeria | ||

| Arabia Saudí | ||

| Egipto | ||

| Marruecos | ||

| Turquía | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de Galletas?

El mercado de galletas se situó en USD 135,21 mil millones en 2025 y se proyecta que alcance USD 174,34 mil millones para 2030 con una TCAC del 5,21%.

¿Qué región mantiene la mayor participación del mercado de Galletas?

Europa lidera con el 27,82% de los ingresos globales, con Alemania, Francia y el Reino Unido liderando innovaciones de productos enfocados en la salud y premium.

¿Qué segmento de producto está creciendo más rápido dentro del mercado de galletas?

Se espera que los crackers y galletas saladas se expandan a una TCAC del 6,38% hasta 2030 debido a la innovación de sabores diversos y posicionamiento funcional.

¿Qué tan grande es el canal en línea en el tamaño del mercado de galletas?

El retail en línea es el canal de avance más rápido, creciendo a una TCAC del 8,08%, reflejando el auge en el comercio rápido y modelos directo al consumidor.

Última actualización de la página el: