Tamaño y Participación del Mercado de Volantes Automotrices

Análisis del Mercado de Volantes Automotrices por Mordor Intelligence

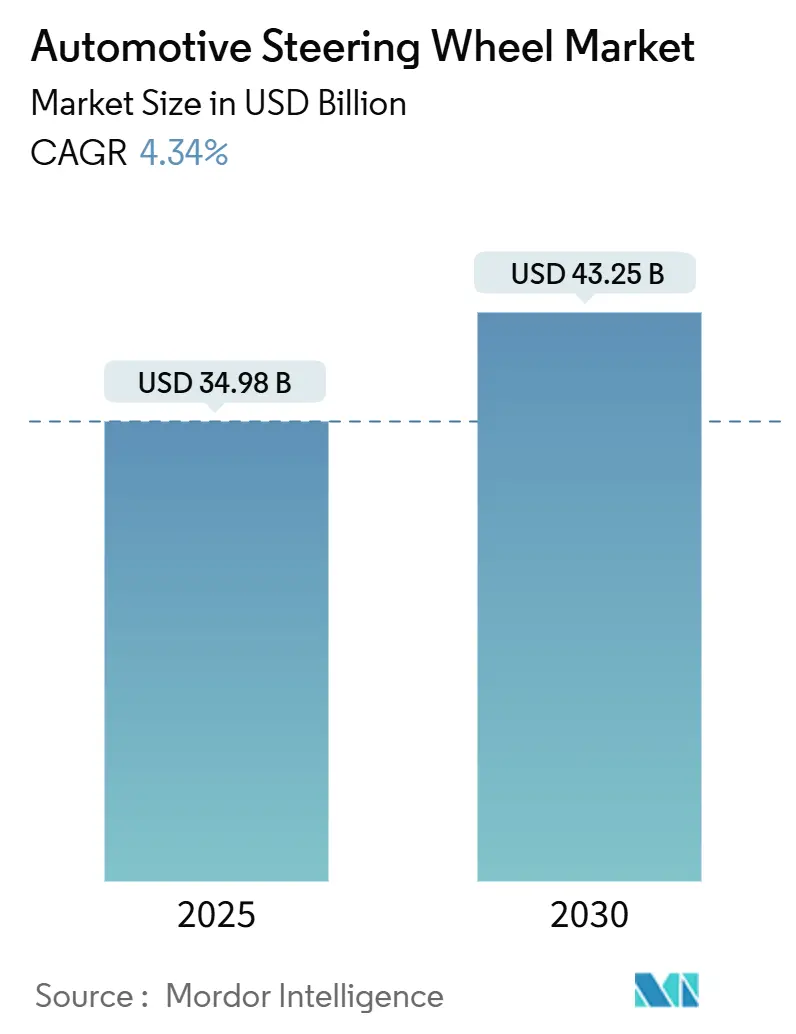

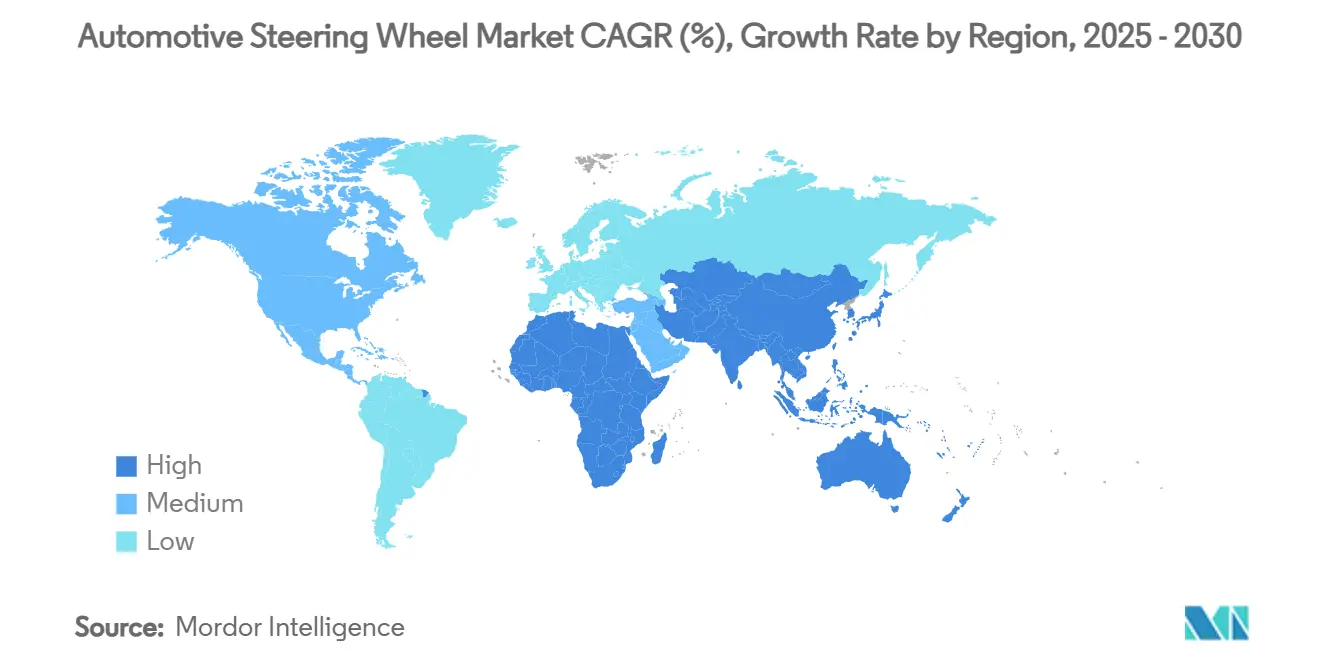

El mercado de volantes automotrices se situó en 34.98 mil millones USD en 2025 y se pronostica que alcance los 43.25 mil millones USD en 2030, avanzando a una TCAC del 4.34% durante el período de pronóstico (2025-2030). El crecimiento es impulsado por la electrificación, el desarrollo de vehículos autónomos de Nivel 3+ y la expansión de mandatos de seguridad que impulsan la integración de airbags y el monitoreo biométrico del conductor en el volante. La Dirección Eléctrica Asistida (EPS) sigue siendo la columna vertebral del volumen, sin embargo, las plataformas de dirección por cable (SbW) están escalando más rápidamente a medida que los programas de vehículos eléctricos premium validan las cabinas sin columna. Los metales ligeros y los compuestos de fibra natural limitan la masa mientras apoyan los objetivos de sostenibilidad de los OEM. Asia-Pacífico domina la participación de producción gracias al boom de vehículos eléctricos a batería de China y la localización de semiconductores, mientras que América del Norte y Europa lideran la demanda de interfaces premium con controles hápticos. La intensidad competitiva es moderada: los líderes tradicionales Autoliv, ZF Friedrichshafen y Joyson extienden la integración vertical. Sin embargo, los especialistas en vehículos definidos por software y los fabricantes de chips están tallando espacios blancos en el control de dirección y las pilas de ciberseguridad.

Puntos Clave del Informe

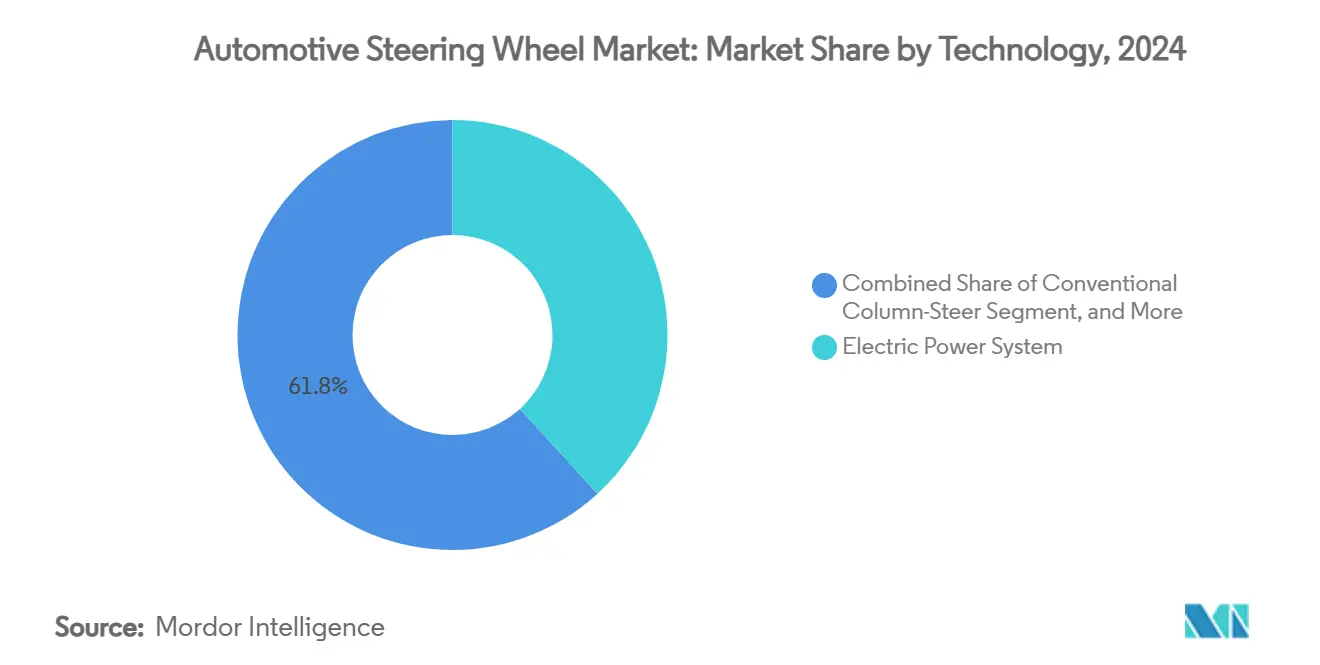

- Por tecnología, la dirección eléctrica asistida mantuvo el 38.23% de la participación del mercado de volantes automotrices en 2024, mientras que la dirección por cable se proyecta que se expanda a una TCAC del 7.90% hacia 2030.

- Por material, el aluminio capturó el 37.45% de la participación de ingresos del mercado de volantes automotrices en 2024; los compuestos de fibra natural están avanzando a una TCAC del 7.65% hasta 2030.

- Por tipo de vehículo, los automóviles de pasajeros representaron el 75.50% del tamaño del mercado de volantes automotrices en 2024; los vehículos comerciales ligeros están posicionados para una TCAC del 8.37% hasta 2030.

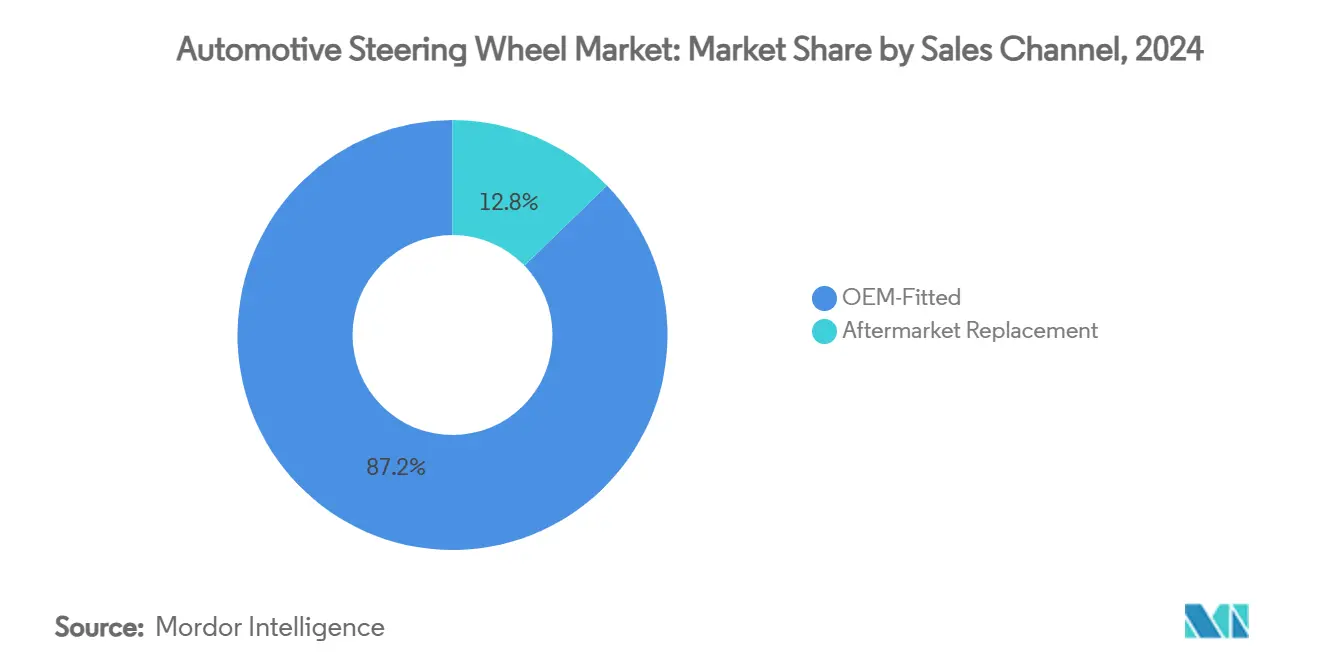

- Por canal de ventas, los volantes equipados por OEM dominaron con el 87.23% del mercado de volantes automotrices en 2024, mientras que se pronostica que la posventa suba a una TCAC del 8.26% entre 2025-2030.

- Por propulsión, los motores de combustión interna aún representaron el 74.54% de la demanda del mercado de volantes automotrices en 2024, sin embargo, los modelos eléctricos a batería están creciendo a una TCAC del 10.26% hacia 2030.

- Por geografía, Asia-Pacífico lideró con el 48.67% de la participación de ingresos del mercado de volantes automotrices en 2024, y se proyecta que registre la TCAC más rápida del 6.80% hasta 2030.

Tendencias e Insights del Mercado Global de Volantes Automotrices

Análisis del Impacto de los Impulsores

| Impulsor | (~) % de Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Adopción Creciente de Plataformas de Dirección por Cable (SBW) | +1.8% | Global, con ganancias tempranas en China, Europa | Mediano plazo (2-4 años) |

| Integración Obligatoria de Airbags Frontales en Volantes | +0.9% | Global, cumplimiento de GSR II de la UE impulsando adopción | Corto plazo (≤ 2 años) |

| Impulso de Reducción de Peso de OEMs de Vehículos Eléctricos | +1.2% | Global, concentrado en mercados líderes en vehículos eléctricos | Mediano plazo (2-4 años) |

| Premiumización y Mejoras de UX en Cabina | +0.7% | América del Norte y UE, derrame hacia Asia-Pacífico | Largo plazo (≥ 4 años) |

| Monitoreo Legislativo de Deterioro de Conducción Vía Sensores del Volante | +0.5% | América del Norte, con la UE siguiendo | Largo plazo (≥ 4 años) |

| Demanda de Cabinas Almacenables/Sin Columna en Vehículos L3+ | +0.3% | Segmentos premium globalmente | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Adopción Creciente de Plataformas de Dirección por Cable (SBW)

Mercedes-Benz lanzará SbW completo en el EQS 2026, siguiendo el lanzamiento de NIO en 2025 del ET9 que presenta la arquitectura sin columna de ZF. La tecnología elimina los enlaces mecánicos, permitiendo relaciones variables y retroalimentación ajustada por software para maniobrabilidad urbana y estabilidad a alta velocidad. ZF ha asegurado contratos multi-OEM que sustentan una TCAC del 7.90% para hardware SbW hasta 2030[1] "Steer-By-Wire Orders Accelerate," ZF Press Office, zf.com. El cambio permite control de chasis definido por software mientras desafía a los proveedores tradicionales a construir competencias electrónicas y de ciberseguridad. Las primeras victorias en China ilustran la disposición de los reguladores a homologar la arquitectura, acelerando la adopción global.

Integración Obligatoria de Airbags Frontales en Volantes

El Reglamento General de Seguridad II de la UE, efectivo desde julio de 2024, obliga a funciones mejoradas de frenado de emergencia y alerta de somnolencia que remodelan el diseño de dirección[2] "GSR II Safety Requirements," Continental Automotive, continental.com. En Estados Unidos, la investigación de NHTSA sobre detección de deterioro del conductor utiliza sensores táctiles embebidos en el aro bajo el programa DADSS. ZF LIFETEC ha diseñado airbags de despliegue superior que combinan estética con rendimiento de choque, cumpliendo límites de empaquetado más estrictos. La convergencia de mandatos aumenta la complejidad del sistema y el costo de integración pero estandariza los requisitos globales, creando apalancamiento de volumen para los tier-ones.

Impulso de Reducción de Peso de OEMs de Vehículos Eléctricos

El uso de aluminio en vehículos eléctricos es 30% mayor que en vehículos ICE, recortando la masa del aro del volante en 40% versus acero[3]"Aluminum Use in EVs," Constellium Technical Team, constellium.com. El aluminio secundario ahorra 95% de energía, apoyando objetivos de costo y ESG. Los compuestos de fibra natural, liderados por el cáñamo, están creciendo a una TCAC del 7.65%; Ford ya aplica fibras de base biológica en 300 partes a través de su línea. Las ganancias de resistencia-peso se alinean con la descarbonización de OEM, aunque el ingreso de humedad y la clasificación de fin de vida siguen siendo obstáculos de ingeniería.

Monitoreo Legislativo de Deterioro de Conducción Vía Sensores del Volante

La Ley de Infraestructura de EE.UU. exige detección de conductores deteriorados en nuevos modelos, con sensores táctiles del volante vistos como una vía primaria[4]"Driver Alcohol Detection System for Safety Update," SAE International, sae.org. Joyson y Forciot están co-desarrollando láminas de sensores impresos que capturan económicamente la fuerza de agarre y biométricos. La nueva regulación DCAS de UN ECE para sistemas SAE L2 exige monitoreo de agarre, anclando demanda a largo plazo para aros ricos en sensores[5]"Driver Control Assistance Systems Regulation," UNECE Secretariat, unece.org.

Análisis del Impacto de las Restricciones

| Restricción | (~) % de Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Precios Volátiles de Aluminio y Magnesio | -0.6% | Global, particularmente afectando segmentos sensibles al costo | Corto plazo (≤ 2 años) |

| Retraso Global en Homologación SbW y Cumplimiento de Ciberseguridad | -0.8% | Global, con cronogramas regulatorios variables | Mediano plazo (2-4 años) |

| Escasez a Nivel de Chip para Módulos Hápticos/Sensor del Conductor | -0.7% | Global, aguda en regiones dependientes de semiconductores | Corto plazo (≤ 2 años) |

| Riesgo de Cambio de Participación por Joystick/HMI de Voz en Robo-Taxis | -0.4% | Centros urbanos en mercados desarrollados | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Precios Volátiles de Aluminio y Magnesio

Los precios spot para aluminio y magnesio han oscilado más del 20% en 2024-2025, comprimiendo márgenes en aros y radios ligeros. Los proveedores se protegen a través de contratos de suministro a largo plazo y sustitución de aleaciones, sin embargo, los picos de costo disuaden la adopción en segmentos sensibles al costo. Los OEMs exploran materia prima reciclada para compensar la volatilidad, pero las tiendas de fundición tier-dos permanecen expuestas al riesgo de materia prima.

Retraso Global en Homologación SbW y Cumplimiento de Ciberseguridad

El despliegue universal de la tecnología SbW (Seguridad por Cable) enfrenta desafíos debido a la necesidad de redundancia estricta ASIL-D, implementaciones de mecanismos de arranque seguro y cumplimiento con protocolos de actualización por aire (OTA), que varían significativamente entre regiones. Además, los altos costos de certificación imponen una carga sustancial a los fabricantes más pequeños, potencialmente limitando su competitividad y capacidad para adoptar estos avances, particularmente fuera de los segmentos premium del mercado.

Análisis de Segmentos

Por Tecnología: EPS Domina Mientras SbW Escala Rápidamente

EPS controló el 38.23% del mercado de volantes automotrices en 2024 mientras los OEMs actualizaron sistemas hidráulicos a asistencia eléctrica para eficiencia y preparación ADAS. La dirección de columna convencional persiste en mercados que priorizan bajo costo y simplicidad mecánica. La dirección por cable permanece nicho pero se pronostica a 7.90% TCAC hasta 2030 gracias a lanzamientos premium de vehículos eléctricos y programas de conducción autónoma.

La porción pesada en EPS del tamaño del mercado de volantes apoya la electrificación actual, mientras que SbW prepara el terreno para modos sin manos de Nivel 3+. El contrato ET9 de ZF muestra viabilidad comercial, entregando una relación variable y sensación definida por software sin fluido hidráulico. En camiones comerciales, las unidades EPS proporcionan hasta 8,000 Nm de torque sin embargo recortan el consumo de energía comparado con bombas hidráulicas, subrayando el caso de eficiencia.

Los efectos de segundo orden moldean el posicionamiento del proveedor. Las unidades EPS dependen de sensores de torque integrados que alimentan funciones de mantenimiento de carril y auto-estacionamiento, elevando barreras de entrada para jugadores de bajo costo. Las arquitecturas SbW crean bienes raíces frescos para columnas retráctiles, habilitando conceptos de cabina tipo sala de estar. La integración de controladores de dominio basados en CAN-FD o Ethernet de alto ancho de banda difumina aún más las líneas entre dominios de chasis e infoentretenimiento, ofreciendo espacio blanco para integradores de software en lugar de especialistas de columna clásicos.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles al comprar el informe

Por Tipo de Material: Las Fibras Naturales Ganan Impulso

El aluminio se mantuvo como líder con el 37.45% de la participación del mercado de volantes automotrices en 2024, acreditado a ahorros de masa del 40% y reciclabilidad infinita. El acero perdura para flotas de trabajo pesado donde la durabilidad supera al peso. Los aros de magnesio sirven nichos de alto rendimiento pero enfrentan obstáculos de costo de procesamiento y corrosión. Los compuestos de fibra natural, notablemente cáñamo y lino, están configurados para crecer 7.65% TCAC hasta 2030, impulsados por objetivos de CO2 de cuna a puerta de los fabricantes de automóviles. Los respaldos ampliTex de Cupra recortan 49% CO2 versus fibra de carbono, señalando escalabilidad para partes interiores.

El mercado de volantes se beneficia de pieles bio-compuestas sobre esqueletos de aluminio, combinando integridad estructural con señales de sostenibilidad táctil. Los desafíos persisten: la absorción de humedad demanda sistemas de resina avanzados, y las partes de bio-fibra no pueden exceder los ciclos de horneado de 200 °C comunes en líneas de pintura de vehículos eléctricos. Sin embargo, las directivas europeas que urgen 25% de contenido reciclado o de base biológica en interiores post-2028 fortalecen el tirón para fibras naturales.

Por Tipo de Vehículo: Los Automóviles de Pasajeros Dominan mientras la Electrificación de LCV se Acelera

Los automóviles de pasajeros contribuyeron con el 75.50% al tamaño del mercado de volantes automotrices en 2024. Los vehículos comerciales pesados mantienen una demanda estable de conjuntos de volantes robustos mientras los operadores de flotas persiguen tiempo operativo. Los vehículos comerciales ligeros (LCV) son el segmento de crecimiento más rápido a 8.37% TCAC hasta 2030, alimentado por la electrificación de entrega de comercio electrónico. La unidad EPS para camiones de ZF reduce el mantenimiento y cumple con el despliegue ADAS, apelando al costo total de propiedad de flotas.

El crecimiento de LCV remoldea especificaciones, volantes calentados y sensores táctiles capacitivos migran de autos premium a furgonetas de entrega, donde los conductores pasan turnos extendidos. Los gerentes de flotas priorizan ganancias de eficiencia energética de EPS más armonía de frenado regenerativo, reforzando demanda para paquetes integrados de control dirección-freno.

Por Canal de Ventas: La Posventa Ve Ventaja de Personalización

Los volantes instalados por OEM poseyeron el 87.23% de la participación del mercado de volantes automotrices en 2024 debido a la validación de seguridad obligatoria de módulos de airbag y electrónicos de monitoreo del conductor. Las regulaciones de seguridad restringen la libertad de posventa, sin embargo, el reemplazo y personalización impulsan un pronóstico de TCAC del 8.26% para canales independientes. El parque vehicular envejecido en economías emergentes y el interés en aros estilizados deportivos apoyan el volumen. Los proveedores indios apuntan a triplicar sus exportaciones mientras los aranceles de EE.UU. comprimen envíos chinos, catalizando expansión de capacidad.

Los escaparates digitales mejoran la trazabilidad de componentes, mientras que los agarres personalizados impresos en 3D personalizan viajes dentro de límites regulatorios. Sin embargo, la integración avanzada de sensores complica la instalación DIY, inclinando el crecimiento de posventa hacia talleres certificados.

Por Tipo de Propulsión: El Impulso BEV Remoldea Especificaciones

Los vehículos ICE aún mantuvieron el 74.54% de la demanda del mercado de volantes automotrices en 2024, pero su participación se erosiona mientras los vehículos eléctricos a batería (BEVs) suben 10.26% TCAC hasta 2030. Los volantes BEV se enfocan en reducción de masa y gestión térmica para compensar la carga útil de batería, aumentando la adopción de aluminio y bio-compuestos. Las arquitecturas E/E centradas en software crean terreno fértil para la adopción de dirección por cable, que elimina columnas mecánicas y complementa el chasis skateboard. Los vehículos híbridos sirven como puente intermedio, demandando compatibilidad de doble voltaje en sensores de torque y calentadores.

Más allá del hardware, los BEVs aprovechan actualizaciones por aire para refinar la sensación de dirección post-venta, impulsando a proveedores a embeber micro-controladores flasheables en módulos de aro. Las pilas de ciberseguridad certificadas bajo UNECE R155 se convierten en la línea base, obligando a ECUs de dirección a soportar diagnósticos encriptados y arranque seguro.

Análisis Geográfico

Asia-Pacífico lideró el mercado de volantes automotrices con el 48.67% de participación en 2024 y está creciendo a 6.80% TCAC sobre la fuerza del auge de vehículos eléctricos de China y localización de chips respaldada por políticas. Beijing apunta a 25% de contenido semiconductor local para 2025, anclando suministro para sensores integrados en volantes y ECUs. La producción a gran escala y eficiencias de costo permiten migrar rápidamente características premium como retroalimentación háptica a vehículos de segmento medio. Sin embargo, las restricciones de exportación en imanes de tierras raras han interrumpido cronogramas de producción de OEM, como se vio en cierres temporales en plantas de Suzuki y Ford.

América del Norte permanece como adoptante de tecnología en lugar de líder de costos. La legislación de infraestructura de EE.UU. exige detección de deterioro del conductor, estimulando demanda de volantes ricos en sensores, mientras que plantas canadienses y mexicanas escalan producción EPS para servir programas de vehículos eléctricos de Detroit Three. El nuevo centro técnico de Nexteer en México añade 350 roles para 2026 para perfeccionar validación EPS tipo columna y SbW, explotando tendencias de nearshoring. La incertidumbre de política comercial alrededor de aranceles potenciales de EE.UU. sobre ensambles mexicanos podría cambiar el abastecimiento de vuelta a Asia a pesar de primas de flete.

Europa equilibra premiumización con mandatos estrictos de seguridad. Los requisitos de botón físico GSR II de la UE y Euro NCAP 2026 anclan demanda para controles integrados de volante y sensores de agarre. La planta húngara de Bosch ahora produce cremalleras EPS para OEMs regionales, evidenciando expansión de capacidad más cerca de clientes premium. En el lado de suministro, los tier-ones alemanes impulsan validación SbW a través de autoridades TÜV y KBA, estableciendo puntos de referencia de rendimiento que se propagan a través de homologación global.

Las regiones emergentes - América del Sur, Medio Oriente y África - muestran crecimiento unitario de dos dígitos desde bases bajas. Los fabricantes de componentes de India persiguen una ambición de exportación de 100 mil millones USD, con ensambles de volantes vistos como carga de volumen amigable con aranceles. La adquisición de TRW Sun Steering Wheels por ZF Rane añade plantas en Gurugram y Pune, mejorando contenido doméstico para airbags y sensores localizados. Los estados del Golfo aceleran adopción de vehículos eléctricos para descarbonización de flotas, sin embargo, brechas de infraestructura retrasan despliegue SbW a gran escala.

Panorama Competitivo

El mercado de volantes está moderadamente concentrado. Autoliv lidera con portafolios integrados de seguridad; las ventas Q1 2024 alcanzaron 2.6 mil millones USD, superando la producción global de vehículos por 5 puntos[6]"Q1 2024 Results," Autoliv Investor Relations, autoliv.com. Su alianza con BASF entrega aros de espuma de poliuretano reciclables sin embargo recorta costos de material en medio de inflación. La empresa conjunta ZF-Foxconn, valorada en 1 mil millones EUR, amplía acceso a manufactura PCBA grado electrónica de consumo y acelera integración vertical.

Joyson Electronics registró ingresos RMB 27.1 mil millones H1 2024, con 60% de nuevos pedidos vinculados a vehículos de nueva energía y una capacidad anual de cuatro millones de unidades de volantes en su hub Hefei. Los volantes ocultos plegables de la empresa para cabinas autónomas ilustran iteración rápida de diseño. Continental y Bosch permanecen fuertes en mecatrónica, pero entrantes software-primero como HARMAN aprovechan plataformas UX impulsadas por IA; su revelación CES 2025 mostró personalización basada en nube en capas sobre unidades de cómputo central.

Las alianzas interdisciplinarias se intensifican. Gigantes de semiconductores co-desarrollan microcontroladores seguros dirigidos al cumplimiento ISO 21434, mientras startups suministran algoritmos de monitoreo de conductor IA de borde licenciados en ECUs de volante. El giro hacia ciberseguridad y soporte OTA disminuye barreras entre niveles de hardware e integradores de software, dando ventaja a proveedores que combinan mecatrónica con experiencia en nube.

Líderes de la Industria de Volantes Automotrices

-

Autoliv Inc.

-

ZF Friedrichshafen AG

-

Joyson Safety Systems

-

TOYODA GOSEI CO., LTD.

-

Nexteer Automotive Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Nexteer Automotive introdujo su Dirección Eléctrica Asistida de Columna de Alto Rendimiento (HO CEPS). Esta nueva adición mejora el portafolio líder de dirección de Nexteer y ofrece a los OEMs flexibilidad excepcional.

- Febrero 2025: ZF inició producción en serie de sistemas de dirección por cable para el NIO ET9, el primer despliegue SbW completo del mercado. Estos sistemas permiten control de relación variable sin enlace mecánico.

- Enero 2025: ZF reservó contratos de frenado por cable para casi 5 millones de vehículos, empaquetando frenado electromecánico con engranaje de dirección de bola recirculante eléctrico valorado en 2 mil millones USD.

Alcance del Informe del Mercado Global de Volantes Automotrices

Un volante y el mecanismo al que está conectado son principalmente responsables de controlar la dirección de un vehículo. Convierte los comandos rotacionales del conductor en movimientos giratorios de las ruedas delanteras del automóvil. Las articulaciones y líneas hidráulicas del sistema de dirección permiten que el movimiento del conductor eventualmente llegue a los neumáticos cuando contacta el camino.

El informe del mercado de volantes automotrices ha sido segmentado por tipo de tecnología, tipo de vehículo, tipo de material, canal de ventas y geografía. Por tipo de tecnología (convencional y control embebido), tipo de material (aluminio, acero, magnesio y otros), tipo de vehículo (automóviles de pasajeros y vehículos comerciales), canal de ventas (OEMs y posventa), y geografía (América del Norte, Europa, Asia-Pacífico, América del Sur y Medio Oriente y África).

El informe ofrece tamaño de mercado y pronóstico para el Mercado de Volantes Automotrices en valor (USD) para todos los segmentos anteriores.

| Columna de Dirección Convencional |

| Asistencia Eléctrica de Energía (EPS) |

| Dirección por Cable (SbW) |

| Aro de Aluminio |

| Aro de Magnesio |

| Aro de Acero |

| Aro Compuesto de Fibra Natural |

| Automóviles de Pasajeros |

| Vehículos Comerciales Ligeros |

| Vehículos Comerciales Pesados |

| Autobuses y Autocares |

| Equipamiento OEM |

| Repuesto de Posventa |

| Motor de Combustión Interna |

| Vehículo Eléctrico a Batería |

| Vehículo Eléctrico Híbrido |

| Vehículos Eléctricos Híbridos Enchufables |

| Vehículos Eléctricos de Celda de Combustible |

| Combustibles Alternativos |

| América del Norte | Estados Unidos |

| Canadá | |

| Resto de América del Norte | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Filipinas | |

| Indonesia | |

| Vietnam | |

| Australia | |

| Nueva Zelanda | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Turquía | |

| Sudáfrica | |

| Egipto | |

| Resto de Medio Oriente y África |

| Por Tecnología | Columna de Dirección Convencional | |

| Asistencia Eléctrica de Energía (EPS) | ||

| Dirección por Cable (SbW) | ||

| Por Tipo de Material | Aro de Aluminio | |

| Aro de Magnesio | ||

| Aro de Acero | ||

| Aro Compuesto de Fibra Natural | ||

| Por Tipo de Vehículo | Automóviles de Pasajeros | |

| Vehículos Comerciales Ligeros | ||

| Vehículos Comerciales Pesados | ||

| Autobuses y Autocares | ||

| Por Canal de Ventas | Equipamiento OEM | |

| Repuesto de Posventa | ||

| Por Tipo de Propulsión | Motor de Combustión Interna | |

| Vehículo Eléctrico a Batería | ||

| Vehículo Eléctrico Híbrido | ||

| Vehículos Eléctricos Híbridos Enchufables | ||

| Vehículos Eléctricos de Celda de Combustible | ||

| Combustibles Alternativos | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| Resto de América del Norte | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Filipinas | ||

| Indonesia | ||

| Vietnam | ||

| Australia | ||

| Nueva Zelanda | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Turquía | ||

| Sudáfrica | ||

| Egipto | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de volantes?

El mercado de volantes fue valorado en 34.98 mil millones USD en 2025 y se proyecta que alcance los 43.25 mil millones USD en 2030.

¿Qué segmento de tecnología está creciendo más rápido?

Los sistemas de dirección por cable están creciendo a una TCAC del 7.90% hasta 2030 mientras los vehículos eléctricos premium y vehículos autónomos adoptan arquitecturas sin columna.

¿Por qué Asia-Pacífico domina la producción de volantes?

Asia-Pacífico posee el 48.67% de participación gracias a la escala de vehículos eléctricos de China, objetivos de localización de semiconductores y cadenas de suministro tier-one bien establecidas.

¿Qué regulaciones están dando forma a los futuros volantes?

GSR II de la UE, legislación estadounidense de conductores deteriorados y reglas DCAS de UNECE exigen airbags y sensores de monitoreo del conductor, empujando integración electrónica en el volante.

¿Es significativa la oportunidad de posventa?

Sí, a pesar del dominio OEM, se establece que la posventa se expanda a una TCAC del 8.26% debido a flotas envejecidas y demanda de personalización, especialmente en mercados emergentes.

Última actualización de la página el: