Tamaño y Participación del Mercado de Dirección Asistida Eléctrica

Análisis del Mercado de Dirección Asistida Eléctrica por Mordor Intelligence

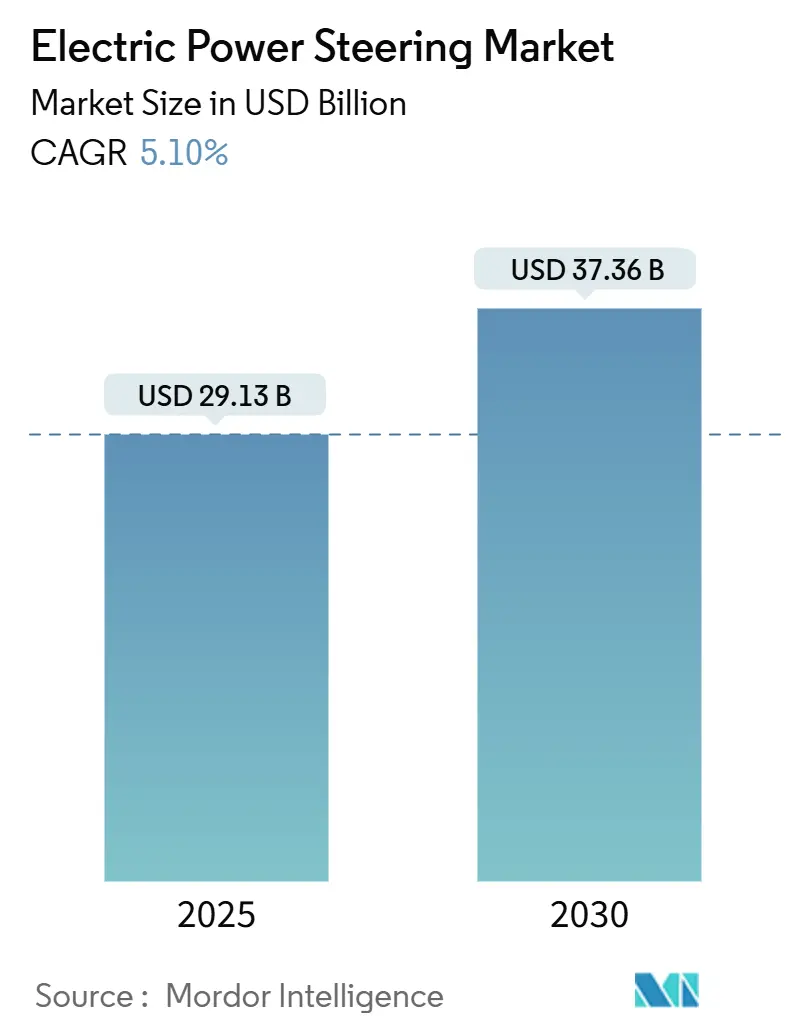

El mercado de dirección asistida eléctrica generó USD 29,13 mil millones en 2025 y alcanzará USD 37,36 mil millones en 2030, representando una TCAC del 5,10%. La creciente penetración de steer-by-wire, regulaciones más estrictas de eficiencia de combustible y el cambio hacia vehículos definidos por software sustentan esta trayectoria constante. Los fabricantes de automóviles ahora enfatizan la calibración inteligente de software entregada a través de actualizaciones inalámbricas, utilizando el sistema de dirección como puerta de entrada para la personalización masiva. Los proveedores están pivotando desde una experiencia puramente mecánica hacia arquitecturas electrónicas integradas que cumplen con las reglas de ciberseguridad ISO/SAE 21434 y UN R155. Al mismo tiempo, la participación dominante de Asia-Pacífico se basa en la escala de vehículos eléctricos de China y el patrimonio de componentes de precisión de Japón. La adopción acelerada de vehículos eléctricos en Sudamérica señala la próxima ola de demanda en mercados sensibles a los costos. Los Tier-1 establecidos defienden su posición agrupando unidades de control electrónico, sensores y diseños de motores en módulos llave en mano que pueden validarse contra mandatos ADAS en evolución.

Conclusiones Clave del Informe

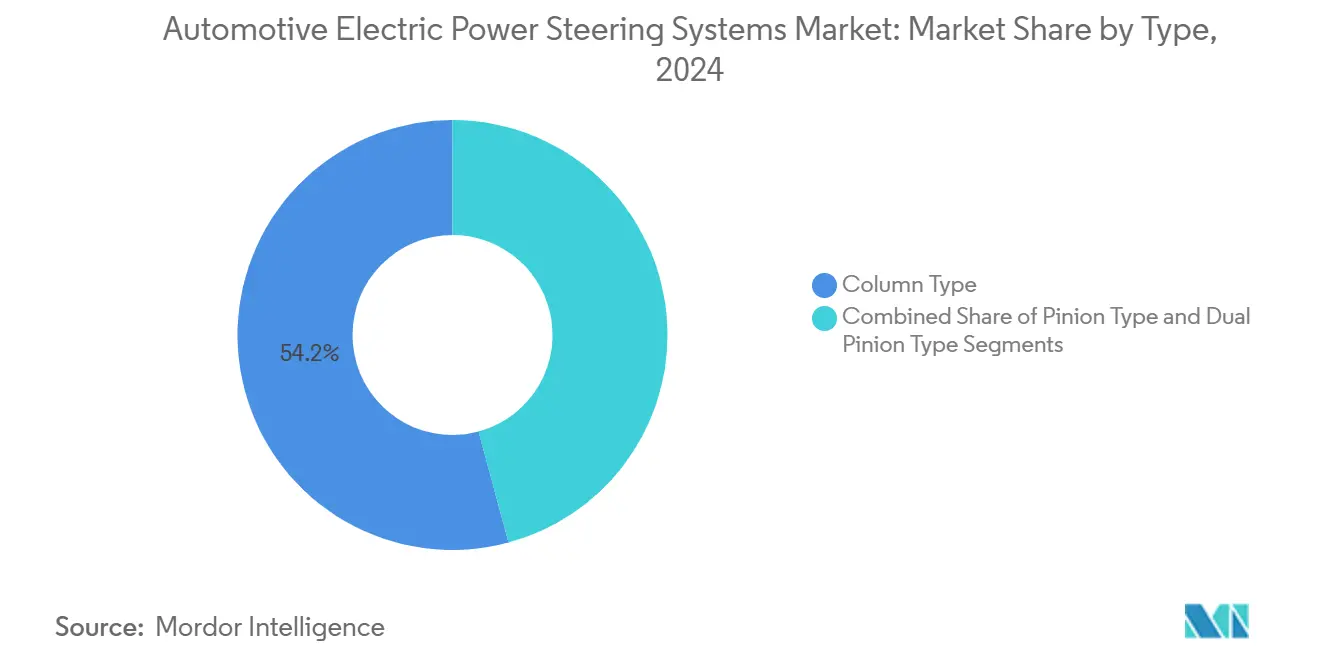

- Por tipo, los sistemas tipo columna lideraron con el 54,23% de la participación del mercado de dirección asistida eléctrica en 2024; se proyecta que el Tipo Piñón Dual se expanda a una TCAC del 11,50% hasta 2030.

- Por propulsión, los vehículos de motor de combustión interna mantuvieron el 61,50% del mercado de dirección asistida eléctrica en 2024, mientras que los vehículos eléctricos de batería registrarán la TCAC más rápida del 16,50%.

- Por componente, la cremallera/columna de dirección representó el 42,61% del tamaño del mercado de dirección asistida eléctrica en 2024; los componentes de sensor registran la TCAC más alta del 10,20% hasta 2030.

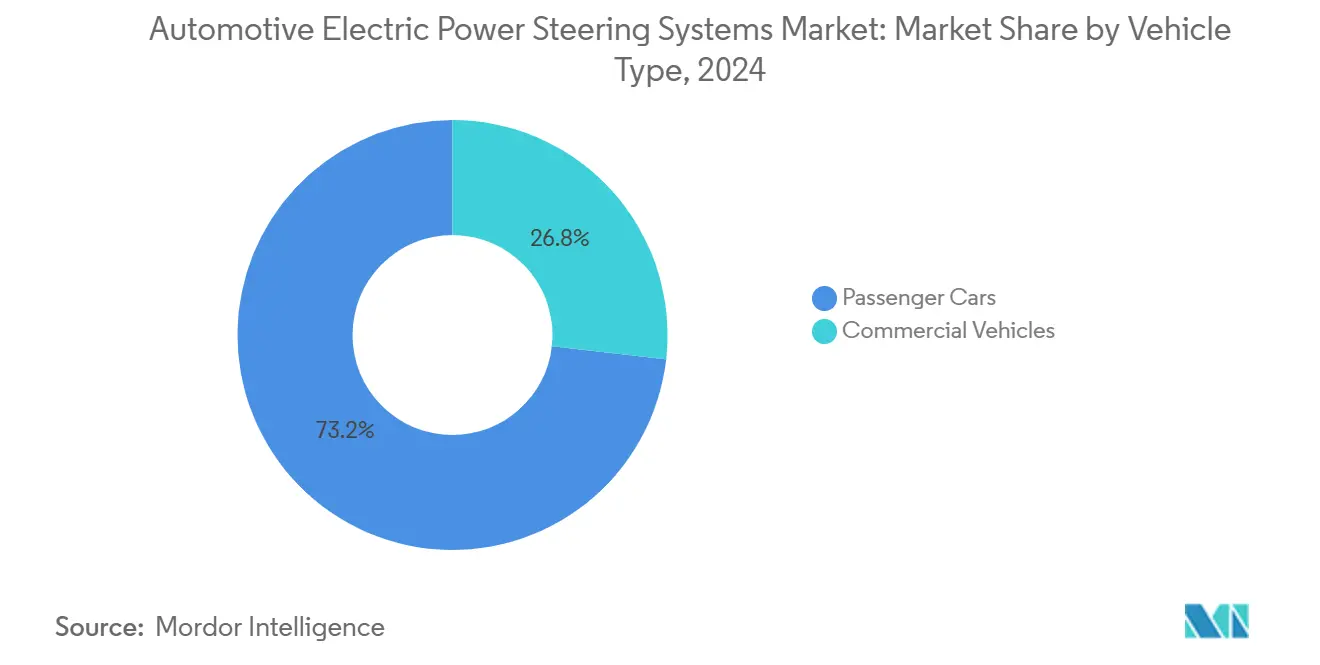

- Por categoría de vehículo, los automóviles de pasajeros dominaron con una participación del 73,20% en 2024, mientras que los vehículos comerciales están establecidos para una TCAC del 9,70%.

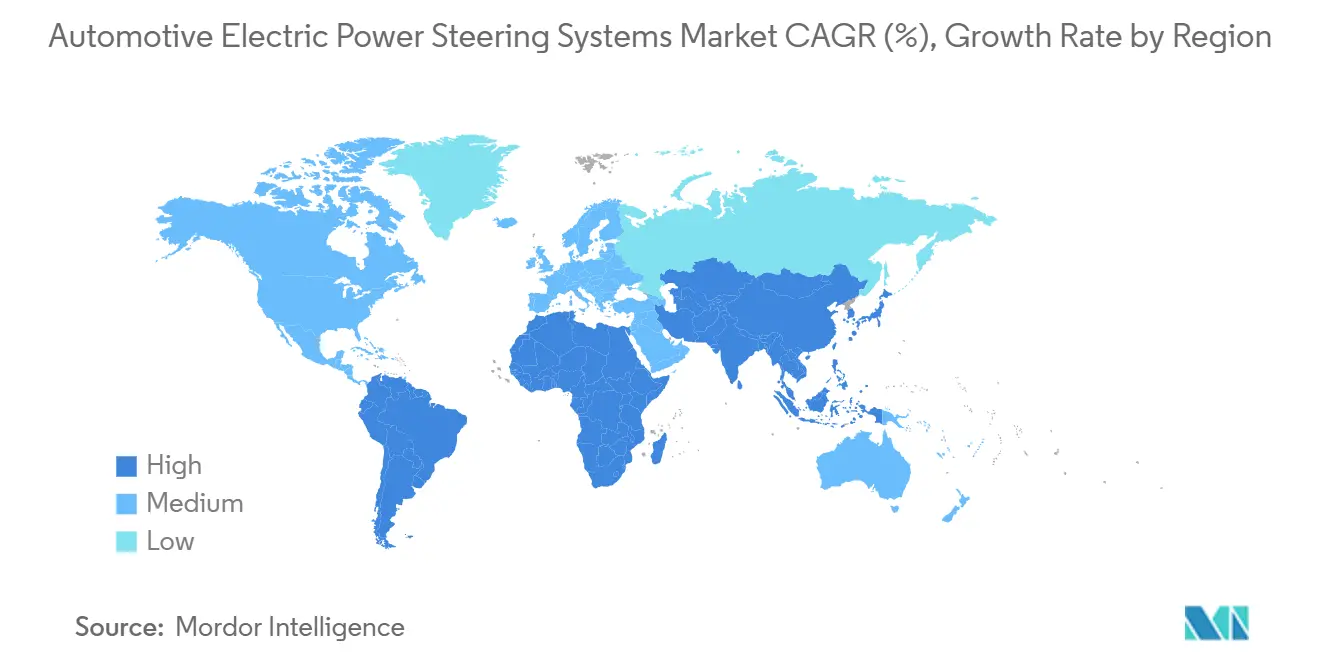

- Por región, Asia-Pacífico capturó el 46,80% de los ingresos en 2024; se prevé que Sudamérica avance a una TCAC del 9,28% hasta 2030.

Tendencias e Insights del Mercado Global de Dirección Asistida Eléctrica

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Electrificación Rápida de Plataformas Vehiculares | +1.8% | Global, con Asia-Pacífico y Europa liderando la adopción | Mediano plazo (2-4 años) |

| Creciente Demanda de Eficiencia de Combustible y Reducción de Emisiones | +1.2% | Global, impulsada por regulaciones CAFE de NHTSA y de la UE | Largo plazo (≥ 4 años) |

| Mandatos Regulatorios para Integración de ADAS | +0.9% | América del Norte y UE principales, expandiéndose a Asia-Pacífico | Corto plazo (≤ 2 años) |

| Avances en I+D de Steer-by-Wire | +0.7% | Segmentos premium globalmente, adopción temprana en China | Largo plazo (≥ 4 años) |

| Colaboración Tier-1/2 en Módulos de Tren Motriz Eléctrico de 48-V | +0.4% | Enfoque en Europa y América del Norte | Mediano plazo (2-4 años) |

| Calibración de Software de Dirección OTA para Personalización Masiva | +0.3% | Mercados de vehículos definidos por software globalmente | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Electrificación Rápida de Plataformas Vehiculares

La electrificación vehicular remodela fundamentalmente los patrones de adopción de EPS al eliminar las pérdidas parasitarias inherentes en los sistemas hidráulicos que drenan la potencia del motor ICE. Los vehículos eléctricos demandan soluciones de dirección energéticamente eficientes, con sistemas EPS híbridos que demuestran más del 50% de reducción en el consumo de energía comparado con la dirección asistida hidráulica convencional en aplicaciones de vehículos comerciales. La transición se acelera a medida que los fabricantes de automóviles reconocen el EPS como una infraestructura esencial para la integración del frenado regenerativo y la optimización del alcance de la batería. Los estándares de Economía Promedio de Combustible Corporativo de NHTSA para los años modelo 2027-2031 exigen mejoras anuales del 2% en eficiencia de combustible, haciendo que la adopción de EPS sea económicamente inevitable para vehículos ICE mientras proporciona ventajas competitivas para los vehículos eléctricos[1]"Corporate Average Fuel Economy Standards for Passenger Cars and Light Trucks for Model Years 2027 and Beyond and Fuel Efficiency Standards for Heavy-Duty Pickup Trucks and Vans for Model Years 2030 and Beyond", NHTSA, nhtsa.gov. . Esta presión regulatoria crea una dinámica de doble mercado donde el EPS se vuelve impulsado por el cumplimiento para vehículos tradicionales y mejorador del rendimiento para plataformas eléctricas.

Creciente Demanda de Eficiencia de Combustible y Reducción de Emisiones

Los mandatos de eficiencia de combustible impulsan la adopción de EPS a través de beneficios de consumo medibles, con estudios del Consejo Nacional de Investigación que indican una reducción de combustible del 1,3% para automóviles medianos y del 1,1% para automóviles grandes al reemplazar sistemas hidráulicos. Las ganancias de eficiencia se componen en las operaciones de flotas, haciendo que el EPS sea económicamente atractivo para operadores de vehículos comerciales que enfrentan costos crecientes de combustible y mecanismos de fijación de precios de carbono. El Reglamento General de Seguridad II de la Unión Europea, efectivo desde julio de 2024, exige tecnologías de seguridad avanzadas que se integran perfectamente con los sistemas EPS, creando sinergias regulatorias que aceleran la adopción. La convergencia de requisitos de eficiencia y seguridad convierte al EPS en una tecnología fundamental en lugar de equipamiento opcional. Los operadores de flotas reconocen cada vez más al EPS como una inversión en infraestructura que ofrece reducciones inmediatas de costos operativos mientras habilita capacidades autónomas futuras.

Mandatos Regulatorios para Integración de ADAS

Los requisitos de integración de Sistemas Avanzados de Asistencia al Conductor crean dependencias técnicas que favorecen al EPS sobre las alternativas hidráulicas debido a la precisión de control electrónico y las capacidades de velocidad de respuesta. La Comisión Económica de las Naciones Unidas para Europa adoptó disposiciones para sistemas steer-by-wire y actualizó los Reglamentos de la ONU Nos. 79 y 171, estableciendo marcos internacionales que estandarizan los protocolos de integración EPS-ADAS. Las actualizaciones del Programa de Evaluación de Automóviles Nuevos de NHTSA para el año modelo 2026 exigen evaluaciones de Advertencia de Punto Ciego, Asistencia de Mantenimiento de Carril y Frenado Automático de Emergencia para Peatones, todas requiriendo precisión a nivel de EPS para una operación efectiva[2]"New Car Assessment Program Final Decision Notice-Advanced Driver Assistance Systems and Roadmap", Federal Register, federalregister.gov.. El cronograma regulatorio crea urgencia en el mercado ya que los fabricantes deben integrar estos sistemas para fechas límite específicas, eliminando estrategias de adopción gradual. Las regulaciones europeas enfatizan particularmente la protección de usuarios vulnerables de la carretera, requiriendo sistemas de dirección capaces de maniobras de intervención de emergencia que exceden las capacidades de respuesta de los sistemas hidráulicos.

Avances en I+D de Steer-by-Wire

La tecnología steer-by-wire elimina las conexiones mecánicas entre el volante y las ruedas de la carretera, habilitando relaciones de dirección variables y mayor seguridad a través de arquitecturas electrónicas redundantes. El cronograma de lanzamiento 2026 de Mercedes-Benz para steer-by-wire en el EQS actualizado representa el primer despliegue de fabricante alemán, presentando retroalimentación de dirección personalizable y maniobrabilidad mejorada para estacionamiento. Los contratos de producción en volumen de ZF y la integración del NIO ET9 demuestran viabilidad comercial más allá de segmentos premium, con ZF reclamando potencial significativo de captura de participación de mercado para 2030. La tecnología habilita flexibilidad de diseño interior al permitir volantes retráctiles y soporta la conducción autónoma a través de control electrónico preciso. Las aplicaciones de vehículos comerciales muestran promesa, con los sistemas EPS de ZF proporcionando hasta 8,000 Nm de torque de salida sin requisitos de fluido hidráulico, reduciendo la complejidad de mantenimiento y mejorando la confiabilidad.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto | |

|---|---|---|---|---|

| Mayor Costo Unitario vs. Sistemas Hidráulicos en Automóviles de Bajo Costo | -0.8% | Mercados emergentes, segmentos sensibles al precio globalmente | Corto plazo (≤ 2 años) | |

| Sensación de Dirección Limitada y Preocupaciones de Seguridad en Mercados Emergentes | -0.6% | Mercados emergentes de Asia-Pacífico, aplicaciones rurales | Mediano plazo (2-4 años) | |

| Volatilidad de la Cadena de Suministro de Semiconductores para Controladores de Motor | -0.4% | Global, con impacto agudo en manufactura de Asia-Pacífico | Corto plazo (≤ 2 años) | |

| Riesgos de Ciberseguridad en Columnas Accionadas Electrónicamente | -0.2% | Mercados de vehículos conectados globalmente | Largo plazo (≥ 4 años) | |

| Fuente: Mordor Intelligence | ||||

Mayor Costo Unitario vs. Sistemas Hidráulicos en Automóviles de Bajo Costo

La competitividad en costos sigue siendo desafiante en segmentos de mercado sensibles al precio donde los sistemas hidráulicos mantienen ventajas económicas a pesar de las ineficiencias operacionales. Los fabricantes de automóviles indios demuestran enfoques variados para la gestión de costos, con Tata Motors logrando un 80% de localización para componentes del Harrier EV mientras que empresas como Ola Electric desarrollan motores sin imanes para evitar dependencias de materiales de tierras raras. La diferencial de costos se vuelve más pronunciada a medida que las restricciones de exportación de tierras raras de China crean presiones en la cadena de suministro, con India considerando la relajación de los requisitos de localización del 50% para mantener la viabilidad de manufactura de vehículos eléctricos. La economía de escala de manufactura favorece a los proveedores establecidos de sistemas hidráulicos en segmentos de volumen, creando bifurcación del mercado donde los vehículos premium adoptan EPS mientras que los segmentos económicos resisten la transición. El desafío se intensifica en aplicaciones de vehículos comerciales donde los costos iniciales de capital impactan directamente la rentabilidad de la flota, requiriendo una demostración clara de ahorros operacionales para justificar precios de adquisición más altos.

Sensación de Dirección Limitada y Preocupaciones de Seguridad en Mercados Emergentes

Los desafíos de aceptación del consumidor persisten en mercados donde los conductores esperan características de retroalimentación de dirección hidráulica tradicional, particularmente en aplicaciones comerciales y agrícolas que requieren detección precisa de carga. Los fabricantes japoneses de partes automotrices reconocen la dificultad de adaptar sistemas EPS para vehículos más pesados, manteniendo la dependencia en dirección asistida hidráulica controlada electrónicamente para aplicaciones que requieren fuerza de dirección sustancial. La brecha de percepción de seguridad se vuelve crítica en mercados emergentes donde las condiciones de infraestructura demandan sistemas de dirección robustos capaces de manejar superficies de carreteras pobres y condiciones operativas extremas. Las preocupaciones de ciberseguridad componen los problemas de aceptación ya que los requisitos de cumplimiento ISO/SAE 21434 crean complejidad que puede no alinearse con prioridades del mercado local o capacidades técnicas. Los operadores rurales y comerciales valoran particularmente la confiabilidad mecánica sobre la sofisticación electrónica, creando resistencia del mercado que ralentiza las tasas de adopción en segmentos geográficos específicos.

Análisis de Segmentos

Por Tipo: Dominio del Tipo Columna, Enfrenta Desafío del Piñón Dual

Los sistemas EPS Tipo Columna comandaron una participación de mercado del 54,23% en 2024, reflejando sus ventajas de integración establecidas y costo-efectividad para plataformas vehiculares principales. Sin embargo, las configuraciones tipo piñón dual emergen como el segmento de crecimiento más rápido con una TCAC del 11,50% hasta 2030, impulsado por requisitos de precisión para aplicaciones de conducción autónoma y características de respuesta de dirección mejoradas. Los sistemas Tipo Piñón mantienen una presencia estable del mercado en aplicaciones de rango medio, ofreciendo rendimiento equilibrado entre costo y capacidad. La evolución del segmento refleja el posicionamiento estratégico de los fabricantes para requisitos de movilidad futuros, donde la precisión de dirección se vuelve crítica para funciones autónomas críticas de seguridad.

El despliegue de tecnología steer-by-wire de ZF en el ET9 de NIO demuestra cómo la arquitectura avanzada habilita nuevos diseños de volante y maniobrabilidad mejorada, beneficiando particularmente a las plataformas de vehículos eléctricos. Los sistemas Tipo Columna retienen ventajas en aplicaciones de retroadaptación y segmentos sensibles a costos, mientras que las configuraciones de Piñón Dual atraen a fabricantes premium que buscan experiencias de conducción diferenciadas. La progresión tecnológica sugiere bifurcación del mercado donde los segmentos de volumen priorizan la confiabilidad probada del Tipo Columna mientras que las aplicaciones orientadas al rendimiento migran hacia capacidades de precisión de Piñón Dual.

Nota: Las participaciones de segmento de todos los segmentos individuales están disponibles con la compra del informe

Por Tipo de Componente: Crecimiento de Sensores Supera al Hardware Tradicional

Los componentes de Cremallera/Columna de Dirección mantuvieron una participación de mercado del 42,61% en 2024, representando la base mecánica de los sistemas EPS en todos los tipos de vehículos. Los componentes de Sensor se aceleran más rápido con una TCAC del 10,20% hasta 2030, reflejando la sofisticación creciente de mecanismos de retroalimentación requeridos para la integración de sistemas avanzados de asistencia al conductor. Los segmentos de Motor de Dirección proporcionan rendimiento consistente como el componente de actuación primario, mientras que Otros Tipos de Componentes abarcan tecnologías emergentes como módulos de ciberseguridad y capacidades de actualización OTA. La evolución de la mezcla de componentes indica maduración del mercado más allá de la electrificación básica hacia arquitecturas de sistemas inteligentes.

La trayectoria de crecimiento de sensores se alinea con requisitos regulatorios para sistemas mejorados de seguridad vehicular, donde la retroalimentación precisa habilita intervenciones de dirección de emergencia y funciones de asistencia de mantenimiento de carril. El desarrollo de NSK de Actuadores de Retroalimentación de Fuerza y Actuadores de Rueda de Carretera para aplicaciones steer-by-wire ejemplifica la sofisticación de componentes requerida para sistemas de dirección de próxima generación. Los componentes mecánicos tradicionales enfrentan presión de comoditización mientras que los componentes electrónicos comandean precios premium a través de funcionalidad avanzada, reformando las proposiciones de valor de proveedores y dinámicas competitivas.

Por Tipo de Vehículo: Los Vehículos Comerciales Impulsan Crecimiento Inesperado

Los Automóviles de Pasajeros dominaron con una participación de mercado del 73,20% en 2024, reflejando la adopción temprana de EPS del segmento y ventajas de producción en volumen. Los Vehículos Comerciales emergen como el segmento de crecimiento más rápido con una TCAC del 9,70% hasta 2030, impulsado por el reconocimiento de operadores de flotas de beneficios de costos operacionales y requisitos de cumplimiento regulatorio. La aceleración de vehículos comerciales refleja patrones de adopción retrasada donde el escepticismo inicial da paso a ganancias de eficiencia demostradas y reducciones de costos de mantenimiento. Las aplicaciones de flotas valoran los requisitos de mantenimiento reducidos de los sistemas EPS comparados con alternativas hidráulicas, con ahorros de energía traduciéndose directamente a rentabilidad operacional.

Los sistemas de dirección asistida eléctrica híbrida en vehículos comerciales demuestran más del 50% de reducción en consumo de energía comparado con sistemas hidráulicos convencionales, haciendo que la adopción sea económicamente convincente para operadores de flotas que enfrentan presiones de costos de combustible[3]Ji In Park, "An investigation on the energy-saving effect of a hybrid electric-power steering system for commercial vehicles", Sage Journals, journals.sagepub.com. . La transición de vehículos comerciales se acelera a medida que los fabricantes desarrollan sistemas capaces de manejar requisitos de torque más altos mientras mantienen estándares de confiabilidad para operaciones comerciales. Los sistemas EPS de vehículos comerciales de ZF proporcionan hasta 8,000Nm de torque de salida sin fluido hidráulico, abordando preocupaciones tradicionales sobre capacidad de potencia mientras eliminan la complejidad de mantenimiento.

Por Tipo de Propulsión: Los Vehículos Eléctricos de Batería Lideran la Transformación

Los vehículos de motor de combustión interna retuvieron una participación de mercado del 61,50% en 2024, representando la base instalada de plataformas automotrices tradicionales que aún están en transición a sistemas de dirección eléctrica. Los Vehículos Eléctricos de Batería impulsan el crecimiento del mercado con una TCAC del 16,50% hasta 2030, creando demanda para sistemas EPS optimizados para eficiencia energética e integración de frenado regenerativo. Los Vehículos Híbridos ocupan el término medio, requiriendo sistemas EPS capaces de operación perfecta a través de múltiples modos de tren motriz. La segmentación por tipo de propulsión revela cómo la electrificación vehicular remodela fundamentalmente los requisitos del sistema de dirección y las expectativas de rendimiento.

Las aplicaciones de vehículos eléctricos de batería demandan sistemas EPS que minimicen las pérdidas parasitarias mientras soportan características avanzadas como conducción con un pedal y coordinación de frenado regenerativo. El imperativo de eficiencia energética impulsa la innovación en diseño de motores y algoritmos de control, con fabricantes desarrollando soluciones libres de tierras raras para abordar vulnerabilidades de la cadena de suministro destacadas por las restricciones de exportación de China. Las aplicaciones de vehículos ICE se enfocan en mejoras de eficiencia de combustible, donde los sistemas EPS proporcionan beneficios medibles de consumo que ayudan a los fabricantes a cumplir requisitos regulatorios cada vez más estrictos.

Análisis Geográfico

Asia-Pacífico ancló el 46,80% de los ingresos del mercado de dirección asistida eléctrica en 2024. El ecosistema de vehículos eléctricos verticalmente integrado de China empaqueta controladores de motor domésticos, dominios vehiculares y engranajes de dirección en módulos competitivos en costos que sirven programas locales y de exportación. La adopción de NIO de steer-by-wire de ZF subraya la disposición de China para saltar directamente a arquitecturas avanzadas. Japón, mientras tanto, protege el liderazgo en rodamientos de alta precisión y sensores de ángulo, habilitando a proveedores locales para vender subensambles críticos a Tier-1s globales. Los incentivos gubernamentales para la neutralidad de carbono aceleran la demanda, y la capacidad regional asegura la disponibilidad de componentes.

Europa representa una arena madura pero impulsada por regulaciones. El Reglamento General de Seguridad II de la UE fuerza a los OEMs a ajustar funciones de mantenimiento de carril y evitación de peatones que dependen de la precisión del EPS. Los proveedores ganan de ciclos de planificación estables ya que las fechas de implementación están fijadas. Las reglas de ciberseguridad a mediados de década elevan aún más las barreras, consolidando el volumen entre empresas con equipos de software dedicados.

América del Norte se enfoca en mandatos de eficiencia. Los estándares CAFE de NHTSA imponen ganancias anuales del 2% para flotas de pasajeros hasta 2031. Sudamérica, liderada por Brasil, es la región de expansión más rápida con una TCAC del 9% hasta 2030. Un aumento del 90% en ventas de vehículos eléctricos en 2024 demostró demanda reprimida una vez que se eliminaron los impuestos para módulos de batería importados. Stellantis siguió con un compromiso de EUR 5,6 mil millones para desarrollar trenes motrices Bio-Híbridos que integran EPS para flexibilidad de combustible dual. El crecimiento de la región ilustra el salto tecnológico, evitando la incumbencia hidráulica.

Panorama Competitivo

La competencia es moderada pero tecnológicamente intensa. Cinco proveedores largamente establecidos-JTEKT, ZF, Nexteer, Bosch y NSK-aún representan una porción dominante de ingresos. JTEKT cita su posición de liderazgo global, enviando más unidades de dirección asistida que rivales. ZF, con el objetivo de superar a pares en arquitectura de próxima generación, consolidó sus divisiones de chasis para agilizar la inversión en steer-by-wire. El proveedor aseguró contratos de volumen con marcas de vehículos eléctricos chinas y OEMs de lujo alemanes, anclando la participación futura de plataforma.

Nexteer construye centros técnicos regionales como su nuevo laboratorio mexicano para localizar la validación y acortar cronogramas de lanzamiento. Bosch agregó capacidad de EPS europea en Hungría para mitigar riesgos de cadena de suministro. Las fusiones estratégicas, notablemente la adquisición de Vitesco Technologies por Schaeffler, remodelan el ecosistema al combinar electrónicos de tren motriz con know-how de chasis, extrayendo sinergias de EBIT de EUR 600 millones para 2029.

A medida que maduran los mandatos de ciberseguridad, los proveedores con flujos de desarrollo certificados ISO/SAE 21434 disfrutan de arrastre a través de múltiples programas. Los jugadores más pequeños o de nicho luchan por financiar electrónicos redundantes y ciclos largos de homologación. La arena competitiva, por lo tanto, depende de la escala de software embebido, hojas de ruta de ASIC y contratos de servicio de ciclo de vida en lugar de diferenciación puramente mecánica.

Líderes de la Industria de Dirección Asistida Eléctrica

-

JTEKT Corporation

-

Nexteer Automotive Group Ltd

-

NSK Ltd

-

ZF Friedrichshafen AG

-

Robert Bosch GmbH

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: ZF comenzó la producción en serie de sistemas de dirección steer-by-wire para el vehículo ET9 del fabricante chino NIO, marcando un hito significativo en la eliminación de conexiones mecánicas entre el volante y el engranaje de dirección. Este despliegue representa una de las primeras aplicaciones comerciales de arquitectura de dirección completamente electrónica en vehículos de producción, posicionando a ZF como líder en tecnologías de chasis de próxima generación.

- Diciembre 2024: Bosch inició la producción de sistemas de dirección eléctrica en Hungría, representando una expansión significativa de capacidad de manufactura en el mercado europeo. Este desarrollo refleja la creciente demanda de sistemas EPS y el posicionamiento estratégico de Bosch para servir a fabricantes automotrices europeos con componentes producidos localmente.

Alcance del Informe del Mercado Global de Dirección Asistida Eléctrica

El sistema de dirección asistida eléctrica (EPS) utiliza un motor eléctrico, en lugar de una bomba, para dirigir la rueda. El uso de la bomba coloca continuamente una carga en el motor, a su vez, afectando el consumo de combustible y el rendimiento del vehículo.

El Mercado de Dirección Asistida Eléctrica (EPS) Automotriz está Segmentado por Tipo (Tipo Columna, Tipo Piñón y Tipo Piñón Dual), por Tipo de Componente (Cremallera/Columna de Dirección, Sensor, Motor de Dirección y Otros Componentes), por Tipo de Vehículo (Automóviles de Pasajeros y Vehículos Comerciales), y por Geografía (América del Norte, Europa, Asia-Pacífico, Sudamérica y Medio Oriente y África).

| Tipo Columna |

| Tipo Piñón |

| Tipo Piñón Dual |

| Cremallera/Columna de Dirección |

| Sensor |

| Motor de Dirección |

| Otros Tipos de Componentes |

| Automóviles de Pasajeros |

| Vehículos Comerciales |

| Vehículos de Motor de Combustión Interna |

| Vehículos Híbridos |

| Vehículos Eléctricos de Batería |

| América del Norte | Estados Unidos |

| Canadá | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Turquía | |

| Sudáfrica | |

| Egipto | |

| Resto de Medio Oriente y África | |

| Sudamérica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por Tipo | Tipo Columna | |

| Tipo Piñón | ||

| Tipo Piñón Dual | ||

| Por Tipo de Componente | Cremallera/Columna de Dirección | |

| Sensor | ||

| Motor de Dirección | ||

| Otros Tipos de Componentes | ||

| Por Tipo de Vehículo | Automóviles de Pasajeros | |

| Vehículos Comerciales | ||

| Por Tipo de Propulsión | Vehículos de Motor de Combustión Interna | |

| Vehículos Híbridos | ||

| Vehículos Eléctricos de Batería | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Turquía | ||

| Sudáfrica | ||

| Egipto | ||

| Resto de Medio Oriente y África | ||

| Sudamérica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de dirección asistida eléctrica?

El mercado generó USD 29,13 mil millones en 2025 y se pronostica que crezca a USD 37,36 mil millones en 2030 con una TCAC del 5,10%.

¿Qué segmento de vehículo se está expandiendo más rápido para la adopción de EPS?

Los Vehículos Comerciales están proyectados para registrar una TCAC del 9,70% hasta 2030 ya que las flotas capitalizan los beneficios de ahorro de combustible y mantenimiento.

¿Qué región lidera los ingresos de EPS y cuál crece más rápido?

Asia-Pacífico lideró con una participación del 46,80% en 2024, mientras que Sudamérica registra la TCAC más alta del 9,28% debido a la rápida adopción de vehículos eléctricos en Brasil.

¿Qué tendencia tecnológica interrumpirá más el panorama de EPS para 2030?

Steer-by-wire, que ya está entrando en producción en serie, está configurado para redefinir el diseño de cabina y habilitar funciones de dirección definidas por software que pueden actualizarse por aire.

Última actualización de la página el: