Tamaño y Participación del Mercado de Semiconductores Automotrices

Análisis del Mercado de Semiconductores Automotrices por Mordor Intelligence

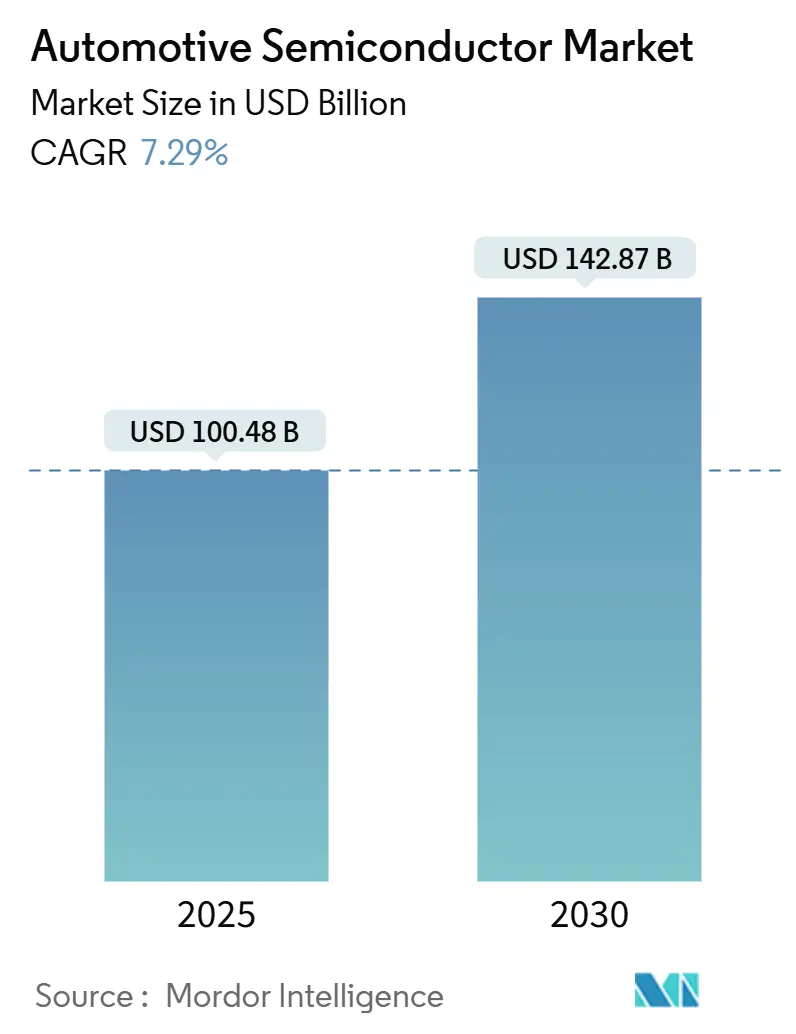

El tamaño del mercado de semiconductores automotrices alcanzó USD 100.48 mil millones en 2025 y se pronostica que se expanda a una TCAC del 7.29%, elevando el valor del mercado a USD 142.87 mil millones en 2030. Los crecientes mandatos de electrificación, la rápida adopción de características avanzadas de asistencia al conductor y el giro hacia vehículos definidos por software están impulsando el contenido de silicio hacia arriba en cada clase de vehículo. Los fabricantes de automóviles están compitiendo para asegurar capacidad de fundición a largo plazo, y la expansión de arquitecturas zonales está concentrando el gasto en procesadores de alto rendimiento, memoria y dispositivos de potencia. Los programas de resistencia de la cadena de suministro combinados con estrategias de múltiples fuentes están remodelando las adquisiciones, mientras que los dispositivos de banda ancha amplia y los módulos de potencia integrados abren nuevas oportunidades de diseño que sostienen el poder de fijación de precios incluso cuando los componentes de nodos maduros se normalizan.

Puntos Clave del Informe

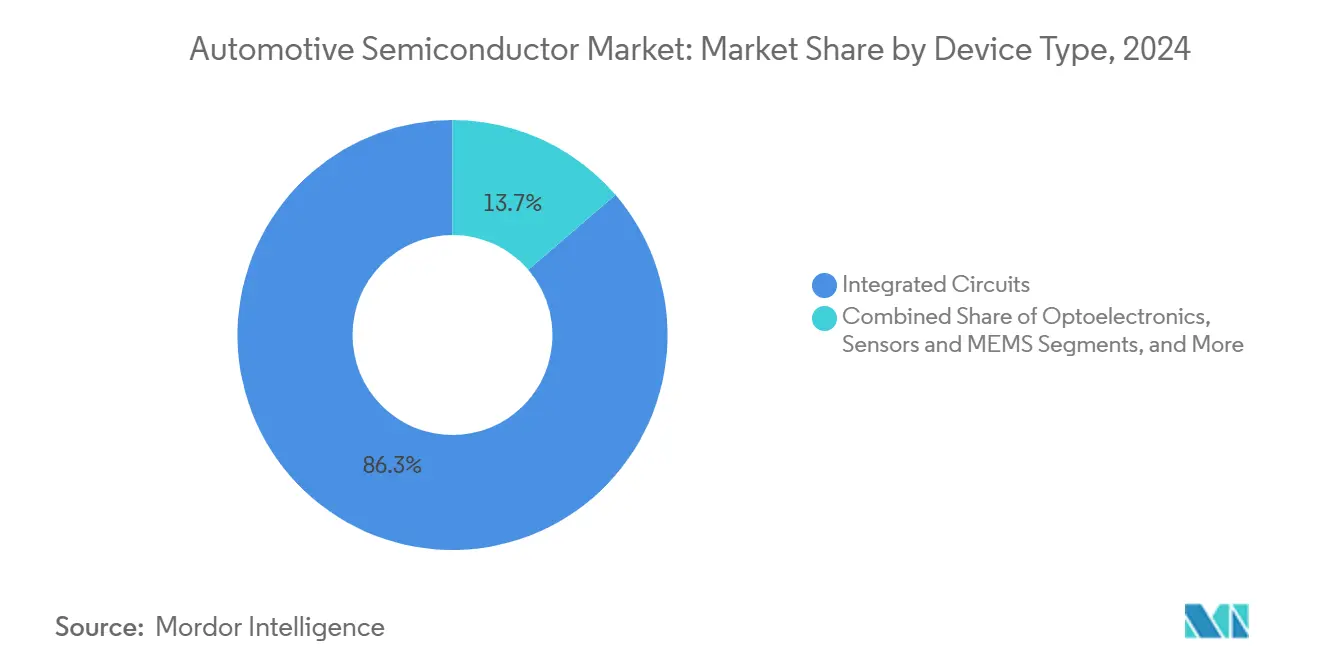

- Por tipo de dispositivo, los circuitos integrados mantuvieron el 86.3% de la participación del mercado de semiconductores automotrices en 2024, mientras que se proyecta que los sensores y MEMS registren una TCAC del 8.5% hasta 2030.

- Por modelo de negocio, los proveedores de diseño/fabless representaron el 67.3% del tamaño del mercado de semiconductores automotrices en 2024, mientras que se espera que la misma cohorte registre el mayor crecimiento con una TCAC del 8.7% hasta 2030.

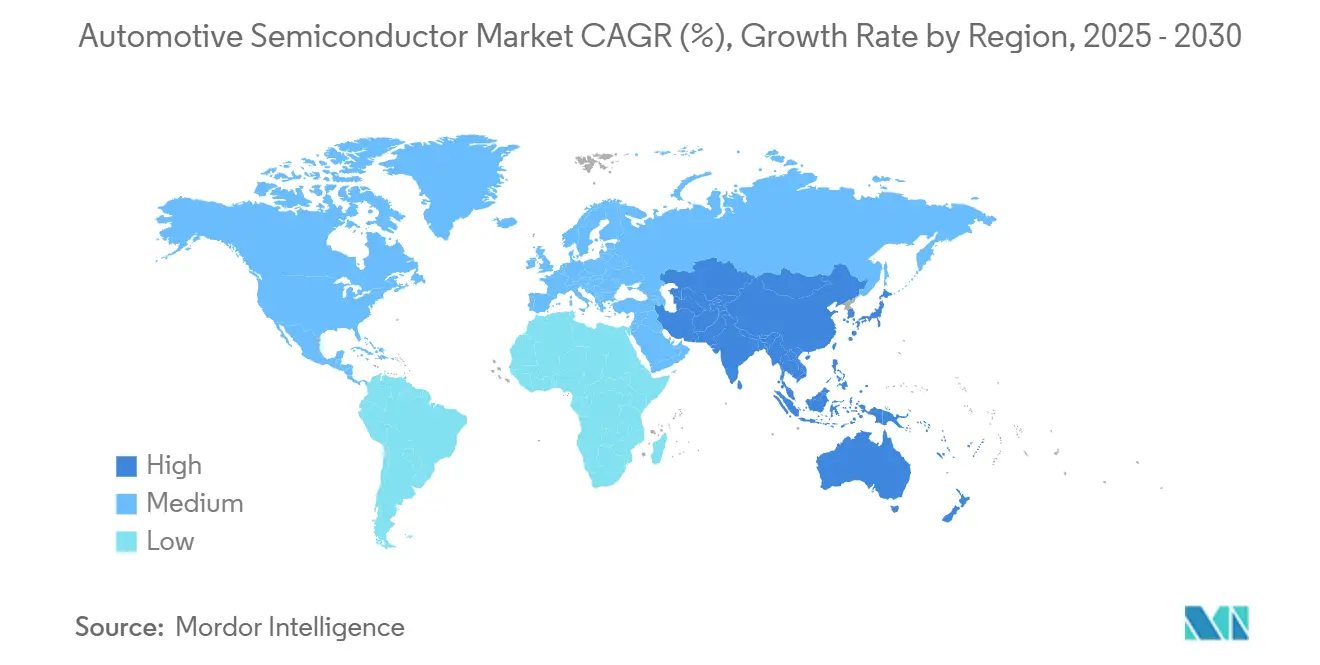

- Por geografía, Asia-Pacífico capturó el 63.2% del tamaño del mercado de semiconductores en 2024 y se proyecta que crezca a una TCAC del 7.1%, manteniendo su liderazgo a pesar de la diversificación activa en América del Norte y Europa.

Tendencias e Insights del Mercado Global de Semiconductores Automotrices

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aumento de la producción de vehículos en economías emergentes | +1.2% | Asia-Pacífico, América Latina, MEA | Mediano plazo (2-4 años) |

| Creciente demanda de sistemas avanzados de seguridad y comodidad | +1.8% | Global, con adopción temprana en América del Norte y la UE | Corto plazo (≤ 2 años) |

| La electrificación está aumentando el contenido de semiconductores por vehículo | +2.1% | Global, liderado por China y los mandatos regulatorios de la UE | Mediano plazo (2-4 años) |

| Las arquitecturas E/E zonales y los vehículos definidos por software impulsan procesadores de gama alta | +1.5% | Segmentos premium de América del Norte y UE, expandiéndose globalmente | Largo plazo (≥ 4 años) |

| Subsidios gubernamentales para capacidad de fundición de grado automotriz | +0.8% | EE.UU., UE, China, Corea del Sur | Largo plazo (≥ 4 años) |

| Adopción de dispositivos de potencia SiC y GaN en trenes de potencia de VE | +1.3% | Mercados globales de VE, concentrados en China, la UE y América del Norte | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

La Electrificación Aumenta el Contenido de Semiconductores por Vehículo

Las plataformas de vehículos eléctricos de batería añaden electrónica de potencia, ICs de gestión de batería y controladores de gestión térmica ausentes en los modelos de combustión interna. La transición de sistemas eléctricos de 400 V a 800 V demanda MOSFETs de carburo de silicio (SiC) que sostienen voltajes más altos con menores pérdidas de conmutación. Los dispositivos SiC de super-unión basados en trinchera de Infineon ofrecen 40% menor resistencia y 25% mayor capacidad de corriente, permitiendo inversores de tracción más pequeños y tiempos de carga más rápidos.[1]NXP Semiconductors, "NXP Extends Industry-First 28 nm RFCMOS Radar One-Chip Family," nxp.com El sistema inalámbrico de gestión de batería de banda ultra ancha de NXP elimina el cableado pesado, reduce el peso del vehículo y libera espacio para paquetes de mayor densidad energética. Las arquitecturas de mayor voltaje también necesitan aislamiento reforzado, drivers de compuerta y sensores de corriente de precisión que comandan precios de venta promedio premium. Colectivamente, estos factores elevan el contenido en dólares de semiconductores por VE a múltiplos de los vehículos convencionales.

Creciente Demanda de Sistemas Avanzados de Seguridad y Comodidad

Los paquetes de asistencia al conductor de Nivel 2+ integran suites de sensores multimodales-radar, LiDAR y cámaras de alta resolución-produciendo terabytes de datos por hora. Las cargas de trabajo de fusión de sensores en tiempo real requieren procesadores específicos de aplicación y aceleradores de redes neuronales embebidos. La familia de chips únicos de radar RFCMOS de 28 nm de NXP ahora ofrece cobertura de 360 grados y clasificación de objetos AI integrada, reduciendo la lista de materiales y simplificando la arquitectura del sistema. Las innovaciones ópticas complementarias, como los láseres pulsados de ocho canales de ams OSRAM, entregan 1,000 W de potencia óptica pico, extendiendo el alcance LiDAR para características de piloto automático en carretera. Las demandas regulatorias bajo ISO 26262 refuerzan la adopción de rutas de cómputo redundantes y diagnósticos de seguridad, elevando aún más el gasto en silicio.

Las Arquitecturas E/E Zonales y los Vehículos Definidos por Software Impulsan Procesadores de Gama Alta

Pasar de docenas de unidades de control electrónico distribuidas a un puñado de controladores de zona reduce la complejidad del cableado pero concentra la demanda de cómputo en microcontroladores avanzados. La familia S32K5 de NXP explota un proceso FinFET de 16 nm y RAM magnetorresistiva embebida para entregar velocidades de escritura 15 veces más rápidas que la flash, permitiendo actualizaciones por aire sin comprometer los límites del ciclo de trabajo. Infineon y Flex lanzaron conjuntamente una plataforma de referencia de controlador de zona que integra funciones de gateway, distribución de potencia y control de motor, acortando los ciclos de diseño de los fabricantes de automóviles. A medida que los vehículos definidos por software ganan tracción, los fabricantes de automóviles evalúan cada vez más las hojas de ruta de semiconductores en tasas de actualización de clase smartphone, acelerando la demanda de silicio automotriz de alto rendimiento.

Adopción de Dispositivos de Potencia SiC y GaN en Trenes de Potencia de VE

Los MOSFETs SiC y los HEMTs de nitruro de galio (GaN) conmutan más rápido y funcionan más caliente que los IGBTs de silicio, reduciendo las huellas de los inversores y mejorando el alcance. La capacidad global de obleas SiC de 8 pulgadas está aumentando en 14 fábricas anunciadas, incluyendo la expansión de onsemi en Corea del Sur y la megafábrica Catania de STMicroelectronics. Sin embargo, la escasez de sustratos mantiene los precios elevados; Renesas salió del segmento SiC después de terminar su asociación con Wolfspeed, citando economías desfavorables. Los dispositivos GaN apuntan a cargadores a bordo y convertidores DC-DC; Navitas recientemente aseguró la calificación AEC-Q101 para su tecnología Gen-3 Fast SiC, posicionando GaN como una opción viable para cargadores de 6.6 kW y superiores.[2]ams OSRAM, "New Era for LiDAR Applications," ams-osram.com

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Alto costo de vehículos con características avanzadas | -0.9% | Global, particularmente mercados emergentes sensibles al precio | Corto plazo (≤ 2 años) |

| Restricciones persistentes de la cadena de suministro y escasez de chips | -1.1% | Global, con impacto agudo en la manufactura de Asia-Pacífico | Corto plazo (≤ 2 años) |

| Escasez y costo de sustratos de banda ancha amplia (SiC/GaN) | -0.7% | Global, afectando segmentos premium de VE | Mediano plazo (2-4 años) |

| Los ciclos largos de calificación automotriz ralentizan el tiempo al mercado | -0.5% | Global, impactando todas las categorías de semiconductores automotrices | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Restricciones Persistentes de la Cadena de Suministro y Escasez de Chips

Los tiempos de entrega automotrices permanecen más largos que las normas de electrónicos de consumo, especialmente para microcontroladores de nodos maduros, sensores y componentes analógicos. La capacidad especializada de empaquetado de grado automotriz está fuertemente concentrada en Asia Oriental, creando puntos únicos de falla. Para abordar el riesgo geográfico, GlobalFoundries y NXP ampliaron su colaboración en producción 22FDX dividida entre Dresden y Nueva York, dando a los fabricantes de automóviles una vía de doble fuente que cumple con la calificación Grado 1.[3]Infineon Technologies AG, "Infineon and Flex Showcase Zone Controller Design Platform," infineon.com Los fabricantes de automóviles ahora están incorporando cláusulas de capacidad de fundición en acuerdos de suministro a largo plazo para proteger los lanzamientos de vehículos de la escasez de componentes.

Escasez y Costo de Sustratos de Banda Ancha Amplia (SiC/GaN)

Los costos de sustrato pueden igualar la mitad del costo del dispositivo terminado para SiC y GaN, y las obleas prístinas demandan ciclos largos de crecimiento de cristal y un escrutinio meticuloso de defectos. Wolfspeed domina la producción de sustratos de 150 mm, aunque STMicroelectronics e Infineon se están integrando verticalmente para reducir la dependencia. La diversidad limitada de proveedores infla los precios y alarga los cronogramas de calificación, poniendo las plataformas VE premium al frente mientras los segmentos de mercado masivo esperan que las curvas de costos caigan. Las restricciones de materiales de galio e indio añaden otra capa de volatilidad a la economía de dispositivos GaN.

Análisis por Segmento

Por Tipo de Dispositivo: Los Circuitos Integrados Impulsan la Evolución del Mercado

Los circuitos integrados representaron USD 86.6 mil millones del tamaño del mercado de semiconductores automotrices en 2024 y se pronostica que registren una TCAC del 8.5% hasta 2030. Los microcontroladores lideran el grupo mientras los dominios de gateway, carrocería y tren de potencia migran a velocidades de reloj más altas y huellas de memoria expandidas. Infineon capturó el 28.5% de participación del mercado de semiconductores automotrices dentro de microcontroladores al expandir su familia AURIX a una arquitectura RISC-V, reforzando la agitación tecnológica del segmento. Los ICs analógicos mantienen un papel fundamental en la gestión de potencia, interfaz de sensores y regulación de voltaje, aunque la consolidación de sistema-en-chip ejerce presión de precios en dispositivos de nodos más antiguos.

Los dispositivos discretos, optoelectrónicos y las categorías de sensor/MEMS representan el balance. Los IGBTs y MOSFETs discretos sustentan inversores de tracción y interruptores de reemplazo de relés, pero los diseños favorecen cada vez más los módulos de potencia integrados que colapsan múltiples dados en un solo sustrato. Los optoelectrónicos se benefician de la iluminación LED adaptativa y las unidades LiDAR emergentes, mientras que los acelerómetros MEMS, giroscopios y sensores de presión proliferan a través de características ADAS y de comodidad. Las arquitecturas zonales agrupan componentes anteriormente independientes en ICs de mayor valor, explicando por qué los circuitos integrados continúan superando al mercado de semiconductores automotrices más amplio.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Modelo de Negocio: Los Proveedores Fabless Remodelan la Dinámica de la Industria

Las empresas de diseño/fabless controlaron USD 67.6 mil millones del tamaño del mercado de semiconductores automotrices en 2024 y se proyecta que se expandan a una TCAC del 8.7%. Los fabricantes de automóviles buscan iteraciones rápidas de silicio alineadas con las cadencias de lanzamiento de software; las casas fabless como NXP, Qualcomm y AMD aprovechan el acceso a fundiciones de vanguardia sin poseer fábricas intensivas en capital. La adquisición de USD 307 millones de NXP del especialista en edge-AI Kinara subraya cómo los jugadores fabless compran IP de nicho para acelerar los lanzamientos de características.

Los IDMs retienen sockets heredados en dominios de potencia, analógicos y críticos para la seguridad donde los ciclos de vida largos del producto y controles de fabricación probados permanecen primordiales. Para mantenerse al ritmo de los nodos avanzados, los IDMs establecen cada vez más asociaciones de fundición; STMicroelectronics co-desarrolla plataformas automotrices de 5 nm con TSMC mientras mantiene capacidad interna de 90 nm y 40 nm para partes de cola larga. Los modelos híbridos de externalización se están volviendo comunes, sin embargo, la complejidad de integración de sistemas de vehículos definidos por software favorece los ciclos ágiles de tape-out típicos de los proveedores fabless.

Análisis por Geografía

Asia-Pacífico comandó el 71.5% de los envíos de semiconductores automotrices en 2024 y se espera que crezca a una TCAC del 7.8% hasta 2030. La penetración de vehículos de nueva energía de China superó el 39% en 2024, y más de 300 empresas nacionales de diseño de chips se establecieron ese año para perseguir el objetivo de abastecimiento del 100% de Beijing. Horizon Robotics con sede en Shanghái aseguró importantes victorias de diseño, reclamando el 33.97% de participación del volumen local de procesadores ADAS, mientras que la fundición SMIC estableció un objetivo de ingresos automotrices del 10% para la producción de 2026. India está escalando su ecosistema de semiconductores bajo la India Semiconductor Mission de USD 76,000 crores; las propuestas aprobadas totalizan USD 21 mil millones, incluyendo asociaciones de display y AI de ultra bajo consumo entre Tata Electronics, Himax y PSMC.

América del Norte ocupa el segundo lugar, impulsada por los incentivos de USD 39 mil millones del CHIPS and Science Act y proyectos marquesina como la expansión de USD 6.6 mil millones de TSMC en Arizona. Tesla firmó un pacto de suministro de obleas de USD 16.5 mil millones a ocho años con Samsung, asegurando capacidad de nodos avanzados para silicio de conducción autónoma fabricado en Texas. El Semiconductor Council de Canadá añadió a Infineon como miembro para impulsar la alineación de políticas en cadenas de valor de movilidad eléctrica.

Europa persigue autonomía estratégica a través del EU Chips Act de EUR 43 mil millones (USD 48.6 mil millones), con el objetivo de capturar el 20% de la producción global para 2030. STMicroelectronics rompió terreno en una fábrica SiC integrada en Catania, Italia, mientras que un consorcio de Dresden aseguró EUR 5 mil millones (USD 5.7 mil millones) en ayuda estatal para una nueva instalación lógica. Los fabricantes de automóviles como Stellantis co-desarrollan sistemas de conversión de potencia con Infineon, asegurando acceso preferencial al suministro de MOSFETs SiC.[4]Navitas, "Navitas Qualifies Gen-3 Fast SiC to Auto-Grade," navitassemi.com Oriente Medio, África y América del Sur permanecen nacientes pero exhiben trayectorias de adopción de VE de doble dígito, posicionándolos como nodos de crecimiento futuro una vez que las cadenas de suministro locales maduren.

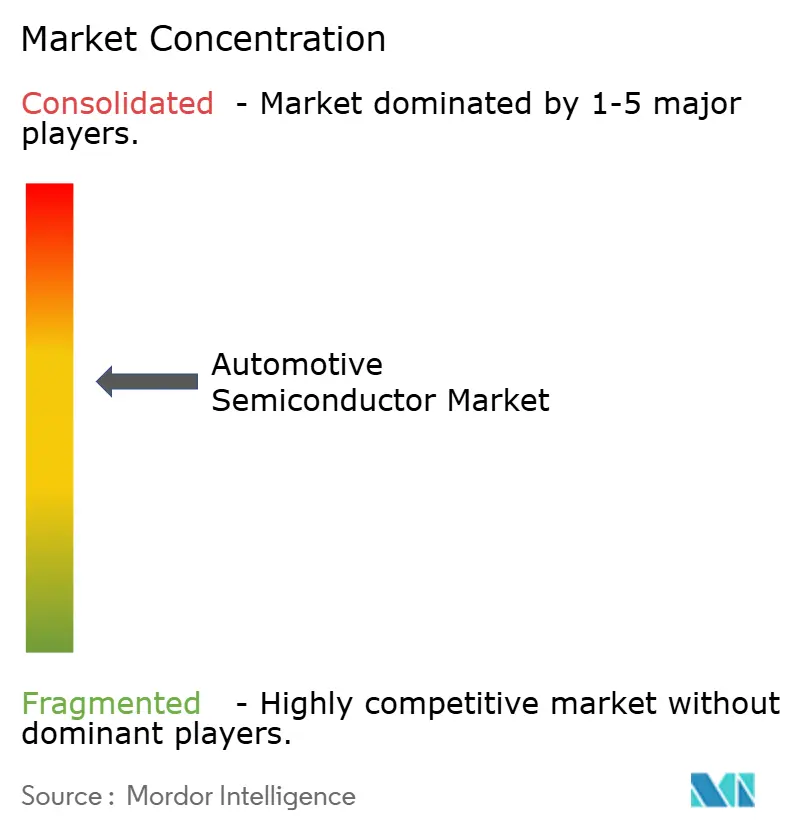

Panorama Competitivo

El mercado de semiconductores automotrices exhibe concentración moderada: los cinco principales proveedores controlan colectivamente una participación significativa de los ingresos globales, reflejando relaciones atrincheradas con clientes y portafolios amplios calificados AEC-Q. NXP consolida IP de edge-AI y radar; Infineon aprovecha la escala en potencia y microcontroladores; Renesas mantiene fortaleza en diseños de señal mixta heredados; STMicroelectronics domina el suministro de dispositivos SiC; y Texas Instruments sostiene un vasto catálogo de bloques de construcción analógicos. Las M&A estratégicas continúan: Infineon adquirió los activos Ethernet automotrices de Marvell por USD 2.5 mil millones para fortificar soluciones de redes zonales, mientras que ROHM y Denso formaron una alianza de desarrollo enfocada en ICs analógicos para sistemas autónomos.

Los entrantes chinos intensifican la competencia. BYD Semiconductor capturó el 28.9% del segmento nacional de módulos IGBT al integrar dispositivos en su tren de potencia de batería blade. Los programas de silicio internos de OEM se multiplican; General Motors co-desarrolla cómputo personalizado con Qualcomm, mientras que Hyundai toca a Infineon para inversores de tracción SiC programados para producción en volumen en 2027. El cambio hacia vehículos definidos por software inclina el poder de negociación hacia empresas que controlan IP crítica alrededor de plataformas de cómputo seguras, cadenas de herramientas de redes neuronales y stacks de conectividad.

Las oportunidades emergentes de espacio blanco abarcan aceleradores de grado automotriz para modelos AI basados en transformadores, PHYs Ethernet de ultra baja latencia para comunicación determinística y materiales de gestión térmica de circuitos impresos compatibles con temperaturas de unión SiC. Los proveedores capaces de casar tecnología de proceso de vanguardia con conocimiento de seguridad funcional automotriz están mejor posicionados para capturar los próximos ciclos de diseño.

Líderes de la Industria de Semiconductores Automotrices

-

Infineon Technologies AG

-

NXP Semiconductors N.V.

-

STMicroelectronics N.V.

-

Texas Instruments Inc.

-

Renesas Electronics Corp.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Julio 2025: Tesla y Samsung Electronics anunciaron un acuerdo de suministro de obleas de USD 16.5 mil millones para procesadores AI que se producirán en la nueva fábrica de Samsung en Texas, asegurando capacidad de 4 nm y 3 nm a largo plazo para la hoja de ruta de conducción autónoma de Tesla.

- Mayo 2025: Renesas Electronics se retiró del desarrollo de dispositivos de carburo de silicio, terminando su asociación con Wolfspeed y reasignando I+D hacia MCUs de señal mixta.

- Mayo 2025: Denso y ROHM lanzaron una alianza estratégica que cubre desarrollo conjunto de IC analógicos, abastecimiento compartido de materias primas y fabricación co-localizada de módulos SiC.

- Mayo 2025: Infineon introdujo MOSFETs de super-unión CoolSiC basados en trinchera, proporcionando 40% menor resistencia para inversores de tracción; Hyundai se comprometió a la adopción de primera ola en VE del año modelo 2027.

Alcance del Informe Global del Mercado de Semiconductores Automotrices

El mercado de semiconductores automotrices fue evaluado analizando los tamaños de mercado de diferentes componentes utilizados en la industria automotriz, como sensores, procesadores, dispositivos de memoria, dispositivos de potencia discretos y circuitos integrados. El alcance del informe comprende el análisis de varios tipos de vehículos a nivel mundial, incluyendo vehículos comerciales ligeros, vehículos comerciales pesados y vehículos de pasajeros.

Los semiconductores automotrices se segmentan por tipo de vehículo (vehículo de pasajeros, vehículo comercial ligero y vehículo comercial pesado), componente (procesadores, sensores, dispositivos de memoria, circuitos integrados, dispositivos de potencia discretos y dispositivos RF), aplicación (chasis, electrónica de potencia, seguridad, electrónica de carrocería, unidad de comodidad/entretenimiento y otras aplicaciones), y geografía (América del Norte, Europa, Asia-Pacífico, América Latina y Oriente Medio y África). El informe ofrece el tamaño del mercado en términos de valor en USD para todos los segmentos antes mencionados.

| Semiconductores Discretos | Diodos | ||

| Transistores | |||

| Transistores de Potencia | |||

| Rectificador y Tiristor | |||

| Otros Dispositivos Discretos | |||

| Optoelectrónicos | Diodos Emisores de Luz (LEDs) | ||

| Diodos Láser | |||

| Sensores de Imagen | |||

| Optoacopladores | |||

| Otros Tipos de Dispositivos | |||

| Sensores y MEMS | Presión | ||

| Campo Magnético | |||

| Actuadores | |||

| Aceleración y Velocidad de Guiñada | |||

| Temperatura y Otros | |||

| Circuitos Integrados | Por Tipo de Circuito Integrado | Analógico | |

| Micro | Microprocesadores (MPU) | ||

| Microcontroladores (MCU) | |||

| Procesadores de Señal Digital | |||

| Lógica | |||

| Memoria | |||

| Por Nodo Tecnológico (Volumen de Envío No Aplicable) | < 3nm | ||

| 3nm | |||

| 5nm | |||

| 7nm | |||

| 16nm | |||

| 28nm | |||

| > 28nm | |||

| IDM |

| Proveedor de Diseño/Fabless |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | Oriente Medio | Arabia Saudí |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto de Oriente Medio | ||

| África | Sudáfrica | |

| Nigeria | ||

| Egipto | ||

| Resto de África | ||

| Por Tipo de Dispositivo (Volumen de Envío para Tipo de Dispositivo es Complementario) | Semiconductores Discretos | Diodos | ||

| Transistores | ||||

| Transistores de Potencia | ||||

| Rectificador y Tiristor | ||||

| Otros Dispositivos Discretos | ||||

| Optoelectrónicos | Diodos Emisores de Luz (LEDs) | |||

| Diodos Láser | ||||

| Sensores de Imagen | ||||

| Optoacopladores | ||||

| Otros Tipos de Dispositivos | ||||

| Sensores y MEMS | Presión | |||

| Campo Magnético | ||||

| Actuadores | ||||

| Aceleración y Velocidad de Guiñada | ||||

| Temperatura y Otros | ||||

| Circuitos Integrados | Por Tipo de Circuito Integrado | Analógico | ||

| Micro | Microprocesadores (MPU) | |||

| Microcontroladores (MCU) | ||||

| Procesadores de Señal Digital | ||||

| Lógica | ||||

| Memoria | ||||

| Por Nodo Tecnológico (Volumen de Envío No Aplicable) | < 3nm | |||

| 3nm | ||||

| 5nm | ||||

| 7nm | ||||

| 16nm | ||||

| 28nm | ||||

| > 28nm | ||||

| Por Modelo de Negocio | IDM | |||

| Proveedor de Diseño/Fabless | ||||

| Por Geografía | América del Norte | Estados Unidos | ||

| Canadá | ||||

| México | ||||

| América del Sur | Brasil | |||

| Argentina | ||||

| Resto de América del Sur | ||||

| Europa | Alemania | |||

| Reino Unido | ||||

| Francia | ||||

| Italia | ||||

| España | ||||

| Resto de Europa | ||||

| Asia-Pacífico | China | |||

| Japón | ||||

| Corea del Sur | ||||

| India | ||||

| Resto de Asia-Pacífico | ||||

| Oriente Medio y África | Oriente Medio | Arabia Saudí | ||

| Emiratos Árabes Unidos | ||||

| Turquía | ||||

| Resto de Oriente Medio | ||||

| África | Sudáfrica | |||

| Nigeria | ||||

| Egipto | ||||

| Resto de África | ||||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de semiconductores automotrices en 2025?

El tamaño del mercado de semiconductores automotrices alcanzó USD 100.48 mil millones en 2025 y se pronostica que crezca a una TCAC del 7.29% hasta 2030.

¿Qué segmento contribuye más a los ingresos hoy?

Los circuitos integrados dominan, representando el 86.3% de los ingresos globales en 2024.

¿Por qué los proveedores fabless están creciendo más rápido que los IDMs?

Los fabricantes de automóviles favorecen los ciclos de diseño más cortos y el acceso a nodos avanzados típicos de los proveedores fabless, impulsando una TCAC del 8.7% para ese modelo hasta 2030.

¿Qué impulsa la demanda de dispositivos de banda ancha amplia?

La transición a sistemas de batería de 800 V y la necesidad de mayor densidad de potencia en inversores de tracción impulsan la adopción de dispositivos de potencia SiC y GaN.

¿Cómo se están mitigando los riesgos de la cadena de suministro?

Los fabricantes diversifican la producción geográfica, firman acuerdos de capacidad a largo plazo y califican múltiples fundiciones para reducir la exposición a disrupciones de punto único.

¿Qué región lidera el consumo de semiconductores automotrices?

Asia-Pacífico lidera con 71.5% de participación, impulsada por la rápida electrificación de China y la gran producción de vehículos.

Última actualización de la página el: