Tamaño del mercado de plásticos de ingeniería de Asia y el Pacífico

| Período de Estudio | 2017 - 2029 | |

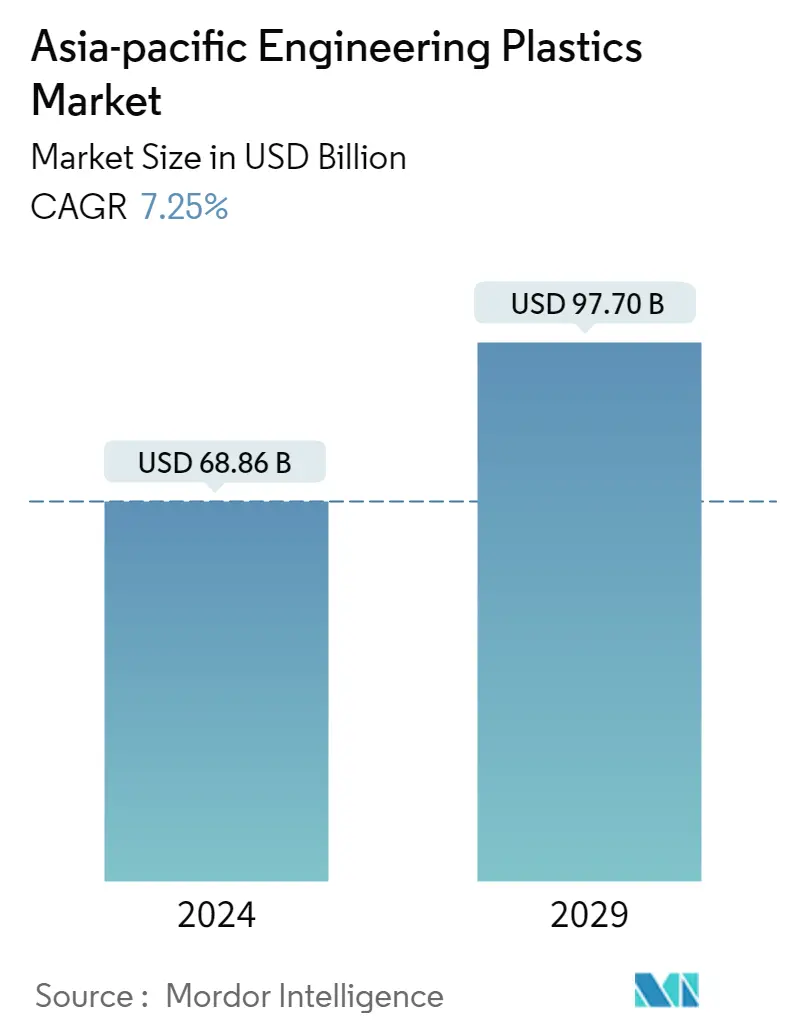

| Tamaño del Mercado (2024) | 68.86 mil millones de dólares | |

| Tamaño del Mercado (2029) | 97.70 mil millones de dólares | |

| Mayor participación por industria del usuario final | Electricidad y Electrónica | |

| CAGR (2024 - 2029) | 7.25 % | |

| Mayor participación por país | Porcelana | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de plásticos de ingeniería de Asia y el Pacífico

El tamaño del mercado de plásticos de ingeniería de Asia y el Pacífico se estima en 68,86 mil millones de dólares en 2024, y se espera que alcance los 97,70 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 7,25% durante el período previsto (2024-2029).

La industria del embalaje perderá su cuota de volumen frente a la industria eléctrica y electrónica

- Los plásticos de ingeniería son versátiles y encuentran aplicaciones en todo, desde paneles de paredes interiores y puertas en el sector aeroespacial hasta envases rígidos y flexibles. El mercado de plásticos de ingeniería de Asia y el Pacífico está impulsado principalmente por las industrias del embalaje, la eléctrica y electrónica y la automotriz. En 2022, los envases y los productos eléctricos y electrónicos representaron aproximadamente el 43,80% y el 31,32% del volumen total del mercado de plásticos de ingeniería, respectivamente.

- En 2020, los ingresos por consumo combinados en todas las industrias cayeron un 6,02% en comparación con el año anterior debido a interrupciones en la cadena de suministro global. Sin embargo, el mercado se recuperó en 2021 y siguió creciendo de manera constante, aumentando un 7,18% en 2022.

- La industria del embalaje es la industria de usuarios finales más grande de la región en términos de participación en volumen. Sin embargo, según los datos de ingresos, la industria eléctrica y electrónica tiene la mayor participación en la región debido al precio relativamente bajo del PET, entre otros plásticos de ingeniería, que se utilizan ampliamente en aplicaciones de embalaje. Los cambios significativos en la urbanización y la demografía familiar han aumentado la demanda de productos alimenticios funcionales, preenvasados y convenientes. Por ejemplo, la producción de envases de plástico de Asia y el Pacífico alcanzó un volumen de 68 millones de toneladas en 2022, lo que representa el 51% del total mundial.

- La industria eléctrica y electrónica es el mercado más prometedor, con una tasa compuesta anual esperada del 8,21% por ingresos durante el período previsto (2023-2029). Se prevé que los ingresos por producción de componentes electrónicos en la región alcancen los 6,74 billones de dólares para 2029, impulsados por la creciente demanda de dispositivos electrónicos inteligentes, la creciente demanda de vehículos eléctricos, robots autónomos y tecnologías de defensa avanzadas.

China y Japón seguirán siendo los mayores generadores de demanda

- Asia-Pacífico representó el 56,7% en volumen del consumo de plásticos de ingeniería a nivel mundial en 2022. Los plásticos de ingeniería exhiben propiedades versátiles, por lo que encuentran aplicaciones en diversas industrias, como la automoción, el embalaje y la eléctrica y electrónica.

- China es el mayor consumidor de plásticos de ingeniería en la región debido a sus crecientes industrias eléctrica y electrónica, de embalaje, automotriz y otras. En 2022, la industria eléctrica y electrónica de China tuvo una participación en los ingresos del 29,26% en comparación con la región de Asia y el Pacífico en general. En China, los ingresos por la producción de componentes eléctricos y electrónicos representaron 2.920 millones de dólares en 2022.

- Japón es el segundo mayor consumidor de plásticos de ingeniería de la región. El país registró una participación en los ingresos del 8,29% en 2022 debido a su rápido crecimiento en las industrias de la construcción y de la electricidad y la electrónica. En 2022, la superficie construida de nueva construcción de la industria japonesa de la edificación y la construcción aumentó a una tasa del 7,47% y el 4,11% en 2021 y 2022 por ingresos, respectivamente. Se prevé que el aumento de la producción de componentes eléctricos y electrónicos impulse la demanda de plásticos de ingeniería en el país en el futuro.

- Se espera que China sea testigo del crecimiento más rápido en el mercado de plásticos de ingeniería de Asia y el Pacífico, con una tasa compuesta anual del 7,50% en términos de valor durante el período previsto, debido al rápido crecimiento de industrias como la automotriz y la electrónica. A partir de 2022, China levantó las restricciones a la inversión extranjera en la fabricación de automóviles de pasajeros, lo que permitió que la inversión máxima en empresas conjuntas entre el gobierno chino y las empresas de ingeniería automotriz alcanzara una proporción de 50:50. Este cambio presenta una oportunidad de crecimiento en la industria automotriz china a través de una mayor inversión.

Tendencias del mercado de plásticos de ingeniería de Asia y el Pacífico

- Rápido crecimiento de la aviación civil para impulsar la producción de componentes aeroespaciales

- Los vehículos eléctricos impulsarán el mercado del automóvil en los próximos años

- La creciente IED, junto con iniciativas gubernamentales de apoyo, para impulsar la industria de la construcción

- Las tendencias de consumo en evolución y el creciente sector del comercio electrónico amplificarán la industria de los envases de plástico

- China seguirá siendo el mayor importador y exportador de fluoropolímeros

- Asia-Pacífico seguirá siendo importador neto de resina de poliamida

- Gran brecha entre oferta y demanda en países como China e India prolongará la dependencia de las importaciones

- Las exportaciones chinas ayudarán a Asia-Pacífico a mantener su dominio en el comercio mundial de PET

- Enorme demanda de países como China e India para promover el comercio en la región

- Corea del Sur dominará las exportaciones regionales de POM

- Alta rentabilidad de la producción de copolímeros de estireno en la región para impulsar el comercio internacional

- Los precios de las resinas seguirán influenciados por los precios del petróleo crudo en el mercado internacional

- Los avances tecnológicos hicieron económicamente viable la comercialización de diversos plásticos de ingeniería reciclados.

- Se espera que la resina de PC alcance los 4,95 millones de toneladas en 2029 para fomentar la producción de PC reciclado.

- La tasa de reciclaje de PET es alta en países como China (94%) India (90%) y Japón (86%)

- El creciente desperdicio eléctrico de alrededor de 24,9 millones de toneladas es una oportunidad para que muchos fabricantes de ABS en toda la región produzcan R-ABS.

Descripción general de la industria de plásticos de ingeniería de Asia y el Pacífico

El mercado de plásticos de ingeniería de Asia y el Pacífico está fragmentado las cinco principales empresas ocupan el 22,59%. Los principales actores en este mercado son CHIMEI, China Resources (Holdings) Co., Ltd., Far Eastern New Century Corporation, LG Chem y Sanfame Group (ordenados alfabéticamente).

Líderes del mercado de plásticos de ingeniería de Asia y el Pacífico

CHIMEI

China Resources (Holdings) Co.,Ltd.

Far Eastern New Century Corporation

LG Chem

Sanfame Group

Other important companies include Asahi Kasei Corporation, China Petroleum & Chemical Corporation, Covestro AG, Formosa Plastics Group, Lotte Chemical, Mitsubishi Chemical Corporation, Sinochem, Solvay, Sumitomo Chemical Co., Ltd., Toray Industries, Inc..

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de plásticos de ingeniería de Asia y el Pacífico

- Febrero de 2023 Covestro AG presentó el policarbonato Makrolon 3638 para aplicaciones de atención médica y ciencias biológicas, como dispositivos de administración de medicamentos, dispositivos portátiles y de bienestar, y contenedores de un solo uso para la fabricación biofarmacéutica.

- Agosto de 2022 Toray Industries Inc. presentó Toraypearl PA6, que afirma proporcionar una alta resistencia, resistencia al calor y suavidad de superficie excepcionales para impresoras 3D de fusión de lecho de polvo.

- Agosto de 2022 Covestro AG anunció planes para construir su primera línea dedicada al reciclaje mecánico (MCR) de policarbonatos en Shanghai, China, para crear soluciones más sostenibles, principalmente para aplicaciones eléctricas y electrónicas, automotrices y de bienes de consumo.

Informe del mercado de plásticos de ingeniería de Asia y el Pacífico índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Tendencias del usuario final

- 4.1.1 Aeroespacial

- 4.1.2 Automotor

- 4.1.3 Construcción y edificación

- 4.1.4 Electricidad y Electrónica

- 4.1.5 embalaje

- 4.2 Tendencias de importación y exportación

- 4.2.1 Comercio de fluoropolímeros

- 4.2.2 Comercio de poliamida (PA)

- 4.2.3 Comercio de policarbonato (PC)

- 4.2.4 Comercio de tereftalato de polietileno (PET)

- 4.2.5 Comercio de polimetacrilato de metilo (PMMA)

- 4.2.6 Comercio de polioximetileno (POM)

- 4.2.7 Comercio de Copolímeros de Estireno (ABS y SAN)

- 4.3 Tendencias de precios

- 4.4 Descripción general del reciclaje

- 4.4.1 Tendencias en el reciclaje de poliamida (PA)

- 4.4.2 Tendencias en el reciclaje de policarbonato (PC)

- 4.4.3 Tendencias en el reciclaje de tereftalato de polietileno (PET)

- 4.4.4 Tendencias en el reciclaje de copolímeros de estireno (ABS y SAN)

- 4.5 Marco normativo

- 4.5.1 Australia

- 4.5.2 Porcelana

- 4.5.3 India

- 4.5.4 Japón

- 4.5.5 Malasia

- 4.5.6 Corea del Sur

- 4.6 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 5.1 Industria del usuario final

- 5.1.1 Aeroespacial

- 5.1.2 Automotor

- 5.1.3 Construcción y edificación

- 5.1.4 Electricidad y Electrónica

- 5.1.5 Industriales y Maquinaria

- 5.1.6 embalaje

- 5.1.7 Otras industrias de usuarios finales

- 5.2 Tipo de resina

- 5.2.1 fluoropolímero

- 5.2.1.1 Por tipo de subresina

- 5.2.1.1.1 Etilentetrafluoroetileno (ETFE)

- 5.2.1.1.2 Etileno-propileno fluorado (FEP)

- 5.2.1.1.3 Politetrafluoroetileno (PTFE)

- 5.2.1.1.4 Fluoruro de polivinilo (PVF)

- 5.2.1.1.5 Fluoruro de polivinilideno (PVDF)

- 5.2.1.1.6 Otros tipos de subresinas

- 5.2.2 Polímero de cristal líquido (LCP)

- 5.2.3 Poliamida (PA)

- 5.2.3.1 Por tipo de subresina

- 5.2.3.1.1 Actuación

- 5.2.3.1.2 Poliamida (PA) 6

- 5.2.3.1.3 Poliamida (PA) 66

- 5.2.3.1.4 poliftalamida

- 5.2.4 Tereftalato de polibutileno (PBT)

- 5.2.5 Policarbonato (PC)

- 5.2.6 Poliéter éter cetona (PEEK)

- 5.2.7 Tereftalato de polietileno (PET)

- 5.2.8 Poliimida (PI)

- 5.2.9 Polimetacrilato de metilo (PMMA)

- 5.2.10 Polioximetileno (POM)

- 5.2.11 Copolímeros de estireno (ABS y SAN)

- 5.3 País

- 5.3.1 Australia

- 5.3.2 Porcelana

- 5.3.3 India

- 5.3.4 Japón

- 5.3.5 Malasia

- 5.3.6 Corea del Sur

- 5.3.7 Resto de Asia-Pacífico

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Asahi Kasei Corporation

- 6.4.2 CHIMEI

- 6.4.3 China Petroleum & Chemical Corporation

- 6.4.4 China Resources (Holdings) Co.,Ltd.

- 6.4.5 Covestro AG

- 6.4.6 Far Eastern New Century Corporation

- 6.4.7 Formosa Plastics Group

- 6.4.8 LG Chem

- 6.4.9 Lotte Chemical

- 6.4.10 Mitsubishi Chemical Corporation

- 6.4.11 Sanfame Group

- 6.4.12 Sinochem

- 6.4.13 Solvay

- 6.4.14 Sumitomo Chemical Co., Ltd.

- 6.4.15 Toray Industries, Inc.

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE PLÁSTICOS DE INGENIERÍA

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 Marco de las cinco fuerzas de Porter (análisis del atractivo de la industria)

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de plásticos de ingeniería de Asia y el Pacífico

Aeroespacial, Automotriz, Edificación y Construcción, Electricidad y Electrónica, Industrial y Maquinaria, Embalaje están cubiertos como segmentos por la Industria del Usuario Final. Fluoropolímero, polímero de cristal líquido (LCP), poliamida (PA), tereftalato de polibutileno (PBT), policarbonato (PC), poliéter éter cetona (PEEK), tereftalato de polietileno (PET), poliimida (PI), polimetacrilato de metilo (PMMA), polioximetileno (POM), los copolímeros de estireno (ABS y SAN) están cubiertos como segmentos por tipo de resina. Australia, China, India, Japón, Malasia y Corea del Sur están cubiertos como segmentos por país.

- Los plásticos de ingeniería son versátiles y encuentran aplicaciones en todo, desde paneles de paredes interiores y puertas en el sector aeroespacial hasta envases rígidos y flexibles. El mercado de plásticos de ingeniería de Asia y el Pacífico está impulsado principalmente por las industrias del embalaje, la eléctrica y electrónica y la automotriz. En 2022, los envases y los productos eléctricos y electrónicos representaron aproximadamente el 43,80% y el 31,32% del volumen total del mercado de plásticos de ingeniería, respectivamente.

- En 2020, los ingresos por consumo combinados en todas las industrias cayeron un 6,02% en comparación con el año anterior debido a interrupciones en la cadena de suministro global. Sin embargo, el mercado se recuperó en 2021 y siguió creciendo de manera constante, aumentando un 7,18% en 2022.

- La industria del embalaje es la industria de usuarios finales más grande de la región en términos de participación en volumen. Sin embargo, según los datos de ingresos, la industria eléctrica y electrónica tiene la mayor participación en la región debido al precio relativamente bajo del PET, entre otros plásticos de ingeniería, que se utilizan ampliamente en aplicaciones de embalaje. Los cambios significativos en la urbanización y la demografía familiar han aumentado la demanda de productos alimenticios funcionales, preenvasados y convenientes. Por ejemplo, la producción de envases de plástico de Asia y el Pacífico alcanzó un volumen de 68 millones de toneladas en 2022, lo que representa el 51% del total mundial.

- La industria eléctrica y electrónica es el mercado más prometedor, con una tasa compuesta anual esperada del 8,21% por ingresos durante el período previsto (2023-2029). Se prevé que los ingresos por producción de componentes electrónicos en la región alcancen los 6,74 billones de dólares para 2029, impulsados por la creciente demanda de dispositivos electrónicos inteligentes, la creciente demanda de vehículos eléctricos, robots autónomos y tecnologías de defensa avanzadas.

| Aeroespacial |

| Automotor |

| Construcción y edificación |

| Electricidad y Electrónica |

| Industriales y Maquinaria |

| embalaje |

| Otras industrias de usuarios finales |

| fluoropolímero | Por tipo de subresina | Etilentetrafluoroetileno (ETFE) |

| Etileno-propileno fluorado (FEP) | ||

| Politetrafluoroetileno (PTFE) | ||

| Fluoruro de polivinilo (PVF) | ||

| Fluoruro de polivinilideno (PVDF) | ||

| Otros tipos de subresinas | ||

| Polímero de cristal líquido (LCP) | ||

| Poliamida (PA) | Por tipo de subresina | Actuación |

| Poliamida (PA) 6 | ||

| Poliamida (PA) 66 | ||

| poliftalamida | ||

| Tereftalato de polibutileno (PBT) | ||

| Policarbonato (PC) | ||

| Poliéter éter cetona (PEEK) | ||

| Tereftalato de polietileno (PET) | ||

| Poliimida (PI) | ||

| Polimetacrilato de metilo (PMMA) | ||

| Polioximetileno (POM) | ||

| Copolímeros de estireno (ABS y SAN) |

| Australia |

| Porcelana |

| India |

| Japón |

| Malasia |

| Corea del Sur |

| Resto de Asia-Pacífico |

| Industria del usuario final | Aeroespacial | ||

| Automotor | |||

| Construcción y edificación | |||

| Electricidad y Electrónica | |||

| Industriales y Maquinaria | |||

| embalaje | |||

| Otras industrias de usuarios finales | |||

| Tipo de resina | fluoropolímero | Por tipo de subresina | Etilentetrafluoroetileno (ETFE) |

| Etileno-propileno fluorado (FEP) | |||

| Politetrafluoroetileno (PTFE) | |||

| Fluoruro de polivinilo (PVF) | |||

| Fluoruro de polivinilideno (PVDF) | |||

| Otros tipos de subresinas | |||

| Polímero de cristal líquido (LCP) | |||

| Poliamida (PA) | Por tipo de subresina | Actuación | |

| Poliamida (PA) 6 | |||

| Poliamida (PA) 66 | |||

| poliftalamida | |||

| Tereftalato de polibutileno (PBT) | |||

| Policarbonato (PC) | |||

| Poliéter éter cetona (PEEK) | |||

| Tereftalato de polietileno (PET) | |||

| Poliimida (PI) | |||

| Polimetacrilato de metilo (PMMA) | |||

| Polioximetileno (POM) | |||

| Copolímeros de estireno (ABS y SAN) | |||

| País | Australia | ||

| Porcelana | |||

| India | |||

| Japón | |||

| Malasia | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

Definición de mercado

- Industria del usuario final - Embalaje, electricidad y electrónica, automoción, edificación y otras son las industrias de usuarios finales consideradas en el mercado de plásticos de ingeniería.

- Resina - En el alcance del estudio, se considera el consumo de resinas vírgenes como fluoropolímero, policarbonato, tereftalato de polietileno, tereftalato de polibutileno, polioximetileno, polimetacrilato de metilo, copolímeros de estireno, polímero de cristal líquido, poliéter éter cetona, poliimida y poliamida en sus formas primarias. El reciclaje se proporciona por separado en su capítulo individual.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Las variables clave cuantificables (industria y extrañas) pertenecientes al segmento de producto específico y al país se seleccionan de un grupo de variables y factores relevantes basados en investigaciones documentales y revisión de la literatura; junto con aportes primarios de expertos. Estas variables se confirman aún más mediante modelos de regresión (cuando sea necesario).

- Paso 2 construir un modelo de mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción