Tamaño y Participación del Mercado de Amoníaco

Análisis del Mercado de Amoníaco por Mordor Intelligence

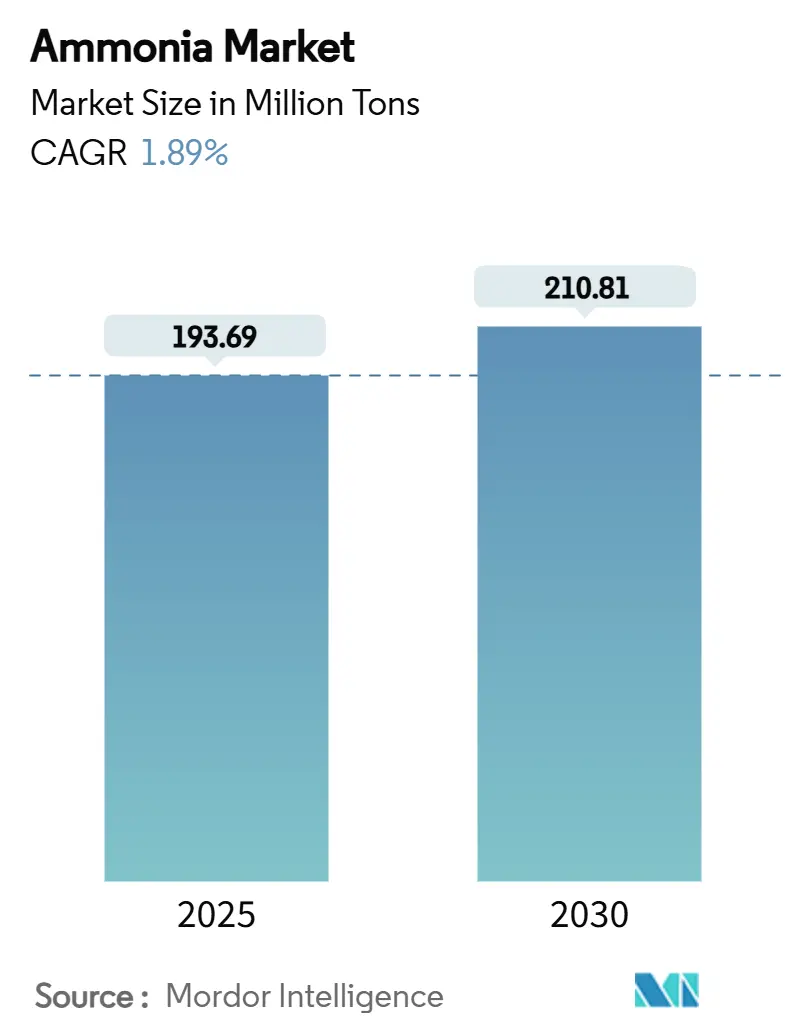

El tamaño del Mercado de Amoníaco se estima en 193,69 millones de toneladas en 2025, y se espera que alcance 210,81 millones de toneladas para 2030, con una TCAC del 1,89% durante el período de pronóstico (2025-2030). Este crecimiento constante oculta una transición fundamental en las tecnologías de producción, estrategias de materias primas y usos finales, mientras los objetivos de descarbonización se intensifican, persiste la volatilidad de los precios del gas natural y los combustibles marítimos bajos en carbono ganan tracción. Las inversiones estratégicas en instalaciones verdes y azules, las actualizaciones de carbón a gas en China, y el surgimiento del amoníaco como portador de hidrógeno están reposicionando las cadenas de suministro, mientras que los requisitos de seguridad en aumento y el exceso de oferta de urea mantienen los precios a corto plazo volátiles. Los productores capaces de asegurar materias primas bajas en carbono, obtener energía renovable y formar alianzas tecnológicas están mejorando la competitividad de costos, mientras que los activos europeos expuestos al gas permanecen bajo presión de márgenes. A medida que estas fuerzas estructurales remodelan el mercado de amoníaco, las tasas de crecimiento regional, mezclas de productos y flujos comerciales están divergiendo más marcadamente de lo que sugiere el tonelaje general.

Conclusiones Clave del Informe

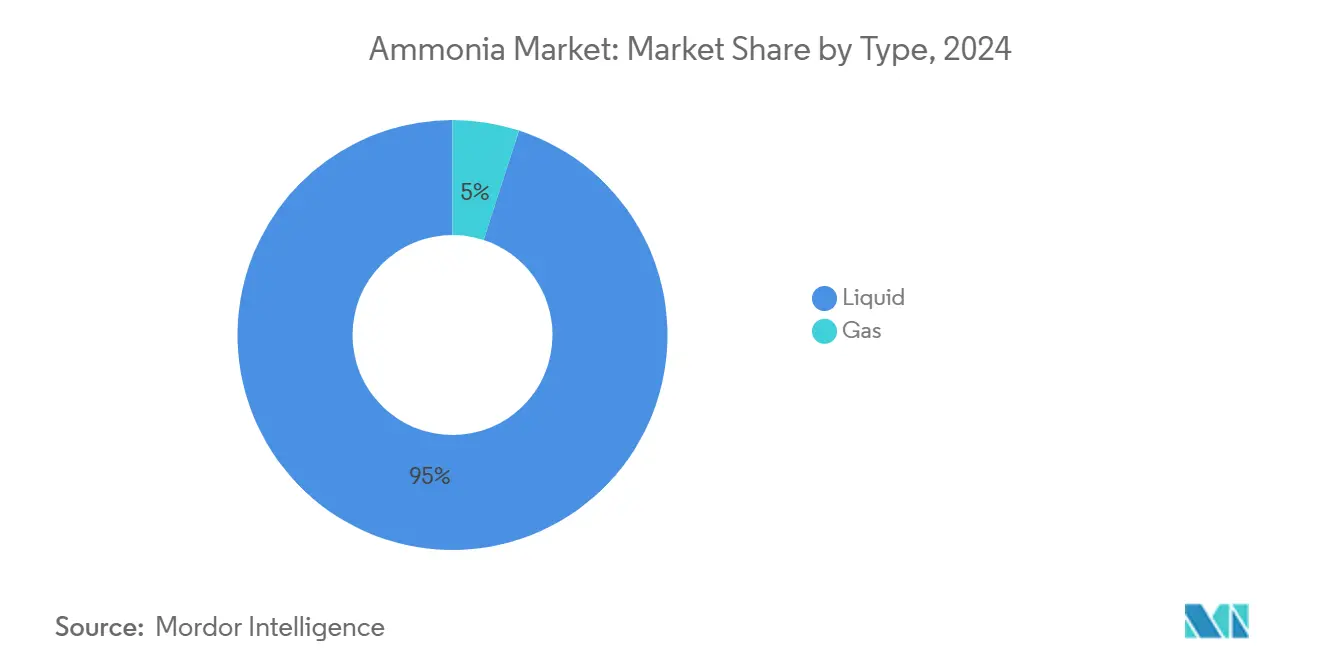

- Por tipo, el producto líquido dominó con el 95% de participación de ingresos en 2024 y está preparado para expandirse a una TCAC del 1,94% hasta 2030.

- Por aplicación, el fertilizante nitrogenado representó el 78% de participación en 2024, mientras que los refrigerantes comandaron el crecimiento más alto al 3,10% anual (2025-2030), superando a los intermedios de fertilizantes.

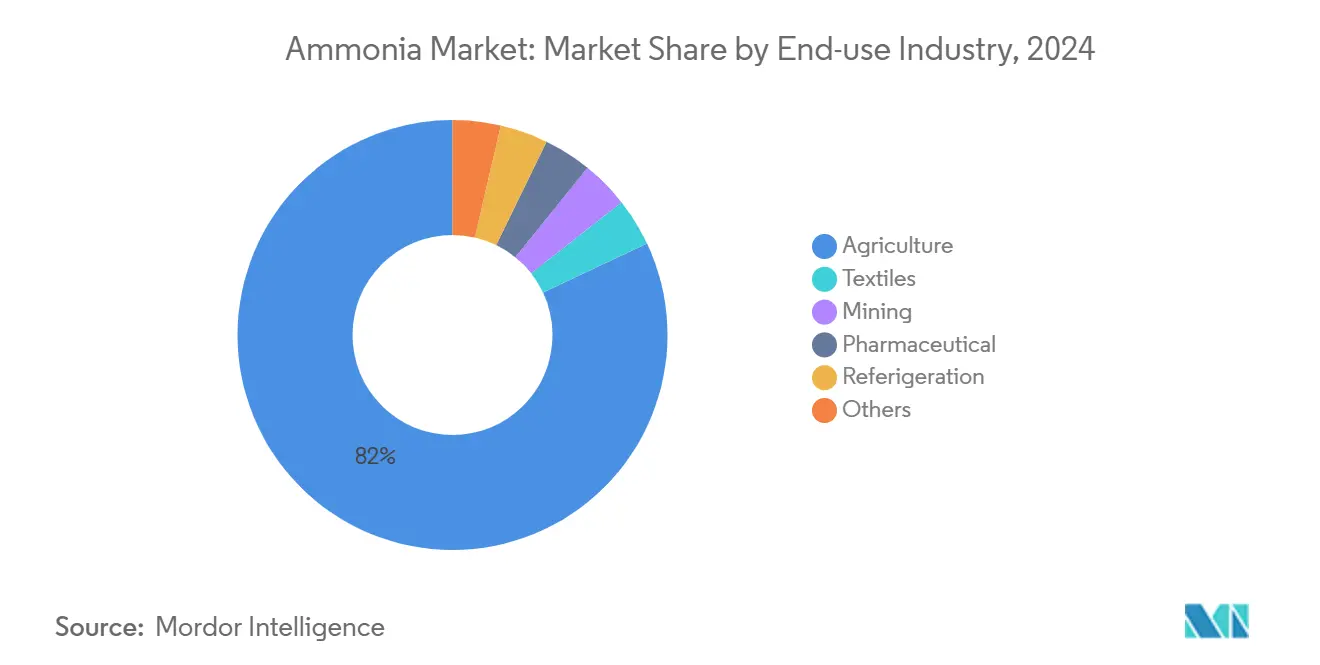

- Por industria de uso final, la agricultura representó el 82% del tamaño del mercado de amoníaco en 2024 y se pronostica que crezca a una TCAC del 1,99% hasta 2030.

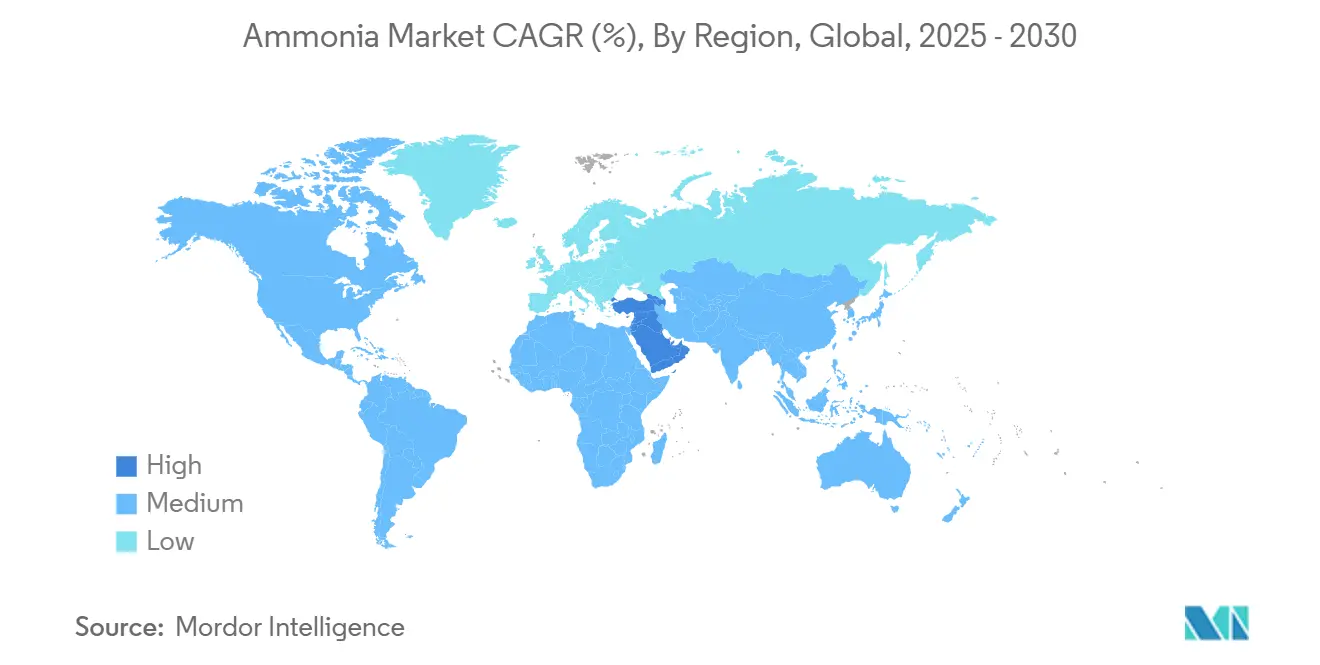

- Por geografía, Asia-Pacífico mantuvo el 51,40% de la participación del mercado de amoníaco en 2024, mientras que se proyecta que la región de Oriente Medio y África registre la TCAC más rápida del 2,67% hasta 2030.

Tendencias e Insights del Mercado Global de Amoníaco

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aumento en la Demanda de Fertilizantes Bajos en Carbono en Asia | +0.60% | Asia-Pacífico | Mediano plazo (2-4 años) |

| Adopción del Amoníaco como Portador de Hidrógeno para Combustible Marítimo en Japón y Corea del Sur | +0.40% | Japón, Corea del Sur, centros globales | Largo plazo (≥ 4 años) |

| Conversión de Carbón a Gas de Plantas Chinas de Urea Impulsando la Absorción de Amoníaco | +0.30% | China | Corto plazo (≤ 2 años) |

| Incremento en el Uso para Producir Explosivos | +0.20% | Australia, América del Sur, África | Mediano plazo (2-4 años) |

| Creciente Demanda de Amoníaco Verde | +0.70% | Global, con concentración en Europa, Oriente Medio y Australia | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aumento en la Demanda de Fertilizantes Bajos en Carbono en Asia

El giro agrícola de Asia hacia la sostenibilidad está acelerando la adopción de fertilizantes bajos en carbono. China está actualizando activos basados en carbón con electricidad renovable y sistemas de captura de carbono, elevando la demanda de mezclas de amoníaco renovable. El proyecto GAIA de Indonesia introduce la primera planta híbrida que co-alimenta gas natural e hidrógeno electrolítico, proporcionando una plantilla escalable para instalaciones de transición. Los incentivos de política, como programas de préstamos preferenciales para insumos sostenibles y límites de emisiones más estrictos en plantas convencionales de urea, están empujando a los agricultores hacia productos premium. El efecto dominó ya es evidente en pedidos de equipos para electrolizadores modulares y en contratos de compra a largo plazo entre distribuidores de fertilizantes y desarrolladores de electricidad renovable.

Adopción como Portador de Hidrógeno para Combustible Marítimo

El compromiso de descarbonización del sector marítimo está posicionando al amoníaco como un vector práctico de hidrógeno. Japón y Corea del Sur completaron la primera operación mundial de combustible de camión a barco en 2024, demostrando la seguridad de manejo integral y reforzando la confianza entre las autoridades portuarias[1]Offshore Energy, "JERA and NYK Complete World's First Truck-to-Ship Ammonia Bunkering," offshore-energy.biz . El objetivo de la Organización Marítima Internacional de reducir a la mitad las emisiones del transporte marítimo para 2050 ha motivado a los transportistas a asegurar acuerdos de suministro de amoníaco verde. Las aprobaciones de sociedades de clasificación para motores preparados para amoníaco y el despliegue de diseños de transportistas costeros están reduciendo el riesgo técnico, mientras que los pronósticos de precios de carbono mejoran la economía del proyecto.

Conversión de Carbón a Gas de Plantas Chinas de Urea

La sustitución del carbón por gas natural en complejos chinos de urea ofrece alivio inmediato en la intensidad de carbono. Proyectos como la renovación de USD 1,8 mil millones de Ningxia Coal Industry reducen las emisiones de CO₂ en 2,20 millones de toneladas anuales y liberan volúmenes incrementales de amoníaco para ventas comerciales[2]Ningxia Coal Industry Company, "MTP Revamp Project Enters Field Construction Stage," asiachem.org . La mejora de eficiencia, aplicada a través de activos que representan casi un tercio de la capacidad global, equivale a un impulso potencial de suministro de 3-4 millones de toneladas. La transición está incentivada financieramente por esquemas regionales de comercio de CO₂ que monetizan las emisiones evitadas.

Incremento en el Uso para Producir Explosivos

La demanda de nitrato de amonio está aumentando junto con la actividad minera elevada en Australia, América del Sur y África. A medida que los mineros expanden proyectos de mineral de hierro y metales para baterías, el consumo de agentes explosivos construidos sobre materia prima de amoníaco sigue el mismo patrón. Debido a que la demanda de explosivos se mueve contra-cíclicamente a los ciclos de fertilizantes, los productores están diversificando ingresos y reduciendo las fluctuaciones estacionales de rendimiento[3]CAS, "Ammonium Nitrate: Making It Safer Today," cas.org .

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Precios Volátiles del Gas Natural Inflando Costos de Producción Europeos | -0.50% | Europa | Corto plazo (≤ 2 años) |

| Preocupaciones de Seguridad y Toxicidad Ralentizando su uso en varias industrias | -0.30% | Global | Mediano plazo (2-4 años) |

| Exceso de Oferta de Urea Suprimiendo la Demanda Spot de Amoníaco | -0.30% | Global, con concentración en principales mercados agrícolas | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Precios Volátiles del Gas Natural Inflando Costos de Producción Europeos

Los productores europeos enfrentan inflación crónica de costos ya que los precios spot del gas natural permanecen por encima de los niveles previos a 2022. Varias plantas operadas por CF Industries y BASF han reducido la producción, eliminando hasta 7 millones de toneladas de capacidad efectiva. Las importaciones de urea rusa están llenando el vacío, complicando los objetivos de política regional. A menos que los contratos de abastecimiento de energía aseguren precios competitivos o las retrofits de amoníaco azul procedan rápidamente, se espera que el suministro europeo quede rezagado respecto a la demanda global.

Preocupaciones de Seguridad y Toxicidad

La toxicidad del amoníaco requiere contención rigurosa. Los estudios advierten que la combustión de combustible a gran escala podría aumentar la exposición a partículas finas, causando potencialmente impactos sustanciales en la salud en ciudades portuarias densamente pobladas. Las fugas industriales, como las 47 liberaciones en plantas procesadoras de alimentos de EE.UU. durante 2012-2021, mantienen a los reguladores atentos. La inversión adicional en tanques de doble pared, depuradores y entrenamiento de tripulación eleva el capex del proyecto y puede retrasar la puesta en servicio de instalaciones.

Análisis de Segmentos

Por Tipo: El Líquido Domina con Ventaja de Versatilidad

El producto líquido representó el 95% del tonelaje del mercado de amoníaco en 2024. Esta forma se beneficia de una mayor densidad de energía volumétrica que el hidrógeno comprimido, facilitando el almacenamiento rentable para proveedores de combustible marítimo y mezclas de tuberías de larga distancia. Se pronostica que el segmento crezca al 1,94% anual, ligeramente más rápido que el mercado general de amoníaco, a medida que entren en línea nuevos centros de combustible portuario, sistemas de refrigeración in situ y transportistas costeros especializados. Los avances tecnológicos, incluyendo los prototipos de transportistas costeros grandes de Japón, soportan tamaños de paquetes más grandes que reducen el costo entregado por tonelada. Las inversiones en aislamiento criogénico y sistemas de detección mitigan las pérdidas por evaporación, reforzando aún más las ventajas de liquidez.

El segmento gaseoso permanece esencial para procesos que requieren gasificación inmediata, como ciertas síntesis de polímeros o caprolactama, sin embargo su participación está limitada por mayores costos de manejo. Las regulaciones de seguridad limitan las presiones de transporte y demandan cilindros de paredes más gruesas, lo que infla los gastos de logística en relación al envío líquido refrigerado. Aunque se espera crecimiento incremental en procesos petroquímicos de nicho, el producto líquido continuará dominando el mercado de amoníaco hasta 2030.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: Los Refrigerantes Superan los Usos Tradicionales

La refrigeración con amoníaco capturó una participación menor que los intermedios de fertilizantes en 2024, sin embargo está creciendo más rápido al 3,10% TCAC. Las políticas ambientales que eliminan gradualmente los hidrofluorocarburos impulsan el cambio a refrigerantes naturales. Los sistemas industriales que usan amoníaco entregan hasta 20% mayor eficiencia de carga completa y se benefician de materia prima que puede costar una décima parte de las alternativas sintéticas. Los operadores de cadena de frío, procesadores de alimentos y terminales de almacenamiento petroquímico están comisionando grandes sistemas en cascada de amoníaco, estimulando actualizaciones de compresores e intercambiadores de calor.

Los intermedios de fertilizante nitrogenado retuvieron el 78% del tamaño del mercado de amoníaco en 2024 porque la agricultura permanece como un pilar esencial de demanda. La síntesis farmacéutica, explosivos y mezclas emergentes de combustible de abastecimiento diversifican el portafolio de usos, amortiguando a los productores contra las oscilaciones de precios agrícolas. El desarrollo de turbinas de amoníaco de pequeña escala y retrofits de combustión interna pueden ampliar la mezcla downstream más allá de 2030, sin embargo la demanda de refrigerantes permanecerá como el sub-segmento de aplicación más dinámico.

Por Industria de Usuario Final: La Agricultura Mantiene el Dominio a Pesar de la Diversificación

La agricultura mantuvo una participación del 82% de la absorción total en 2024 y se proyecta que se expanda al 1,99% TCAC hasta 2030, ya que el crecimiento poblacional y los cambios en la dieta sostienen el uso de fertilizantes. Las herramientas de aplicación de precisión, recubrimientos de urea mejorados y prácticas de agricultura regenerativa pueden optimizar la eficiencia del nitrógeno, pero la expansión de superficie cultivable en África y el Sudeste Asiático sustenta el crecimiento de tonelaje absoluto. La adopción de amoníaco renovable permite a los productores alinearse con compromisos de suministro de alimentos bajos en carbono, manteniendo al sector estructuralmente importante.

La demanda no agrícola continúa ampliándose, con instalaciones de refrigeración representando el crecimiento unitario más rápido y explosivos mineros proporcionando un flujo de ingresos anti-correlacionado. Los usos farmacéuticos y textiles mantienen líneas base estables. Pequeños pero prometedores bolsillos de demanda se están formando en aditivos de tratamiento de agua y sistemas de almacenamiento de energía distribuidos que aprovechan la densidad energética del amoníaco. Estas tendencias apoyan colectivamente un portafolio de mercado de amoníaco más equilibrado con el tiempo.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Asia-Pacífico dominó el mercado de amoníaco con el 51,40% de participación en 2024. Las renovaciones de carbón a gas de China y el proyecto Hygenco de 750 toneladas por día de India expanden la capacidad baja en carbono, mientras que los puertos japoneses y surcoreanos son pioneros en pilotos de abastecimiento. Los paquetes de políticas regionales que ofrecen transmisión de energía renovable y rebajas fiscales reducen aún más los costos entregados. La planta híbrida de Indonesia en Aceh demuestra vías de transición adecuadas para ubicaciones ricas en recursos pero limitadas en energía.

La región de Oriente Medio y África es la geografía de crecimiento más rápido con una TCAC del 2,67% proyectada para 2025-2030. El pipeline de acuerdos de USD 33 mil millones de Egipto, el proyecto Dakhla de mil millones de dólares de Marruecos, y la expansión brownfield de USD 1,2 mil millones de Qatar ilustran ambiciones soberanas de monetizar recursos solares y eólicos a través de exportaciones de amoníaco verde o azul. Las firmas de ingeniería de la Costa del Golfo y alianzas de astilleros proporcionan experiencia técnica, acelerando cronogramas de construcción.

América del Norte aprovecha el abundante gas de esquisto y centros de captura de carbono para mantener bajos los costos de producción marginal. La capacidad de 10,4 millones de toneladas de CF Industries y 37 propuestas de proyectos estadounidenses podrían elevar la producción regional de 21 millones a 79 millones de toneladas anuales si son sancionadas. Los créditos fiscales federales de hidrógeno limpio mejoran la economía para instalaciones azules, y los puertos de la Costa del Golfo ofrecen acceso de aguas profundas a mercados europeos y asiáticos.

Europa lucha con altos precios del gas y aranceles fronterizos de carbono inciertos. Las reducciones de producción continúan mientras los precios spot permanecen volátiles, aunque los proveedores de tecnología están acelerando retrofits de amoníaco azul con tasas de captura de CO₂ de hasta 99%. La dependencia de importaciones está aumentando, destacada por crecientes flujos de entrada de urea rusa. Aunque la Unión Europea busca promover la seguridad energética doméstica, la asignación de capital favorece acuerdos de absorción de combustibles limpios downstream más que nueva capacidad indígena.

América Latina y Oceanía agregan crecimiento incremental a través de demanda de minería y combustible de abastecimiento. El Puerto de Açu de Brasil reserva tierra para una instalación de amoníaco verde de 1 millón de toneladas, mientras que la expansión de mineral de hierro de Australia impulsa el consumo de explosivos.

Panorama Competitivo

El mercado global de amoníaco está moderadamente fragmentado, con los cinco principales productores controlando menos del 35% de la capacidad instalada en 2024, indicando concentración moderada. CF Industries lidera la producción con 10,4 millones de toneladas y capitaliza los bajos precios del gas estadounidense. Yara International sigue con 6,4 millones de toneladas y un portafolio diversificado que abarca Europa, África y América del Norte, ahora complementado por planes greenfield de la Costa del Golfo de EE.UU. que apuntan hasta 1,4 millones de toneladas por planta. Nutrien, OCI y SABIC completan el grupo líder con huellas regionalmente equilibradas.

Las alianzas estratégicas están redefiniendo las ventajas competitivas. Johnson Matthey y thyssenkrupp Uhde ofrecen una solución integrada de amoníaco azul capturando hasta el 99% del CO₂ del proceso, atrayendo a propietarios de activos en EE.UU. y Oriente Medio. CF Industries y JERA evalúan conjuntamente un sitio greenfield en Louisiana para asegurar absorción japonesa. Las asociaciones tecnológicas entre fabricantes de compresores, proveedores de electrolizadores y firmas de logística aceleran el tiempo al mercado para proyectos pioneros y crean sinergias transfronterizas.

Las principales empresas energéticas están entrando al mercado de amoníaco para diversificar ingresos y cubrir contra ciclos de precios del petróleo. Equinor, BP y TotalEnergies están co-financiando grandes complejos de amoníaco verde con desarrolladores renovables, aprovechando brazos comerciales para gestionar riesgo de absorción. Comerciantes de commodities como Trafigura y Mitsui están reservando espacios en terminales en anticipación del crecimiento del envío de amoníaco líquido. A medida que los esquemas de certificación baja en carbono ganan tracción, el valor migra a firmas que pueden verificar la intensidad de emisiones e integrar la contratación de energía upstream con la distribución downstream.

Líderes de la Industria del Amoníaco

-

CF Industries Holdings Inc.

-

Nutrien

-

OCI

-

SABIC

-

Yara

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2024: CF Industries y Topsoe han anunciado una colaboración en un proyecto de amoníaco bajo en carbono con base en EE.UU., con el objetivo de mejorar la capacidad de producción doméstica mientras se reducen las emisiones. Se espera que esta iniciativa fortalezca el mercado de amoníaco promoviendo prácticas sostenibles y satisfaciendo la creciente demanda de soluciones bajas en carbono.

- Mayo 2024: Yara International ha mejorado su presencia en Asia al entrar en un acuerdo de suministro de amoníaco con una empresa energética india. Se espera que esta asociación estratégica fortalezca el mercado regional de amoníaco asegurando una cadena de suministro estable y fomentando una mayor colaboración dentro de la industria.

Alcance del Informe del Mercado Global de Amoníaco

El amoníaco es un compuesto inorgánico compuesto por un solo átomo de nitrógeno unido covalentemente a tres átomos de hidrógeno, un inhibidor de amidasa y una neurotoxina. Además, más del 80% del amoníaco producido por la industria se utiliza como fertilizante en la agricultura. También se utiliza como gas refrigerante, para purificación de agua, y en la producción de plásticos, explosivos, textiles, pesticidas, tintes y otros químicos.

El mercado de amoníaco está segmentado por tipo, industria de usuario final y geografía. Por tipo, el mercado está segmentado en líquido y gaseoso. Por industria de usuario final, el mercado está segmentado en agricultura, textiles, minería, farmacéutica, refrigeración y otras industrias de usuario final. El informe también cubre el tamaño del mercado y pronósticos para el mercado de amoníaco en 15 países a través de las principales regiones. Para cada segmento, el dimensionamiento del mercado y pronósticos se han realizado sobre la base del volumen (toneladas).

| Líquido |

| Gaseoso |

| Intermedio de Fertilizante Nitrogenado |

| Refrigerantes (Industrial y Cadena de Frío) |

| Explosivos y Nitratos de Minería |

| Intermedios Farmacéuticos |

| Otros (Productos de Limpieza y Hogar y Combustible Marítimo / Portador de Hidrógeno) |

| Agricultura |

| Textiles |

| Minería |

| Farmacéutica |

| Refrigeración |

| Otros (Industrias de Alimentos y Bebidas, Caucho, Tratamiento de Agua, Petróleo, y Pulpa y Papel) |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| ASEAN | |

| Australia | |

| Nueva Zelanda | |

| Resto de Asia-Pacífico | |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Países Nórdicos | |

| Resto de Europa | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Oriente Medio y África | Arabia Saudí |

| Emiratos Árabes Unidos | |

| Qatar | |

| Turquía | |

| Sudáfrica | |

| Egipto | |

| Nigeria | |

| Resto de Oriente Medio y África |

| Por Tipo | Líquido | |

| Gaseoso | ||

| Por Aplicación | Intermedio de Fertilizante Nitrogenado | |

| Refrigerantes (Industrial y Cadena de Frío) | ||

| Explosivos y Nitratos de Minería | ||

| Intermedios Farmacéuticos | ||

| Otros (Productos de Limpieza y Hogar y Combustible Marítimo / Portador de Hidrógeno) | ||

| Por Industria de Uso Final | Agricultura | |

| Textiles | ||

| Minería | ||

| Farmacéutica | ||

| Refrigeración | ||

| Otros (Industrias de Alimentos y Bebidas, Caucho, Tratamiento de Agua, Petróleo, y Pulpa y Papel) | ||

| Por Geografía | Asia-Pacífico | China |

| India | ||

| Japón | ||

| Corea del Sur | ||

| ASEAN | ||

| Australia | ||

| Nueva Zelanda | ||

| Resto de Asia-Pacífico | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Países Nórdicos | ||

| Resto de Europa | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Arabia Saudí | |

| Emiratos Árabes Unidos | ||

| Qatar | ||

| Turquía | ||

| Sudáfrica | ||

| Egipto | ||

| Nigeria | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño proyectado del mercado de amoníaco para 2030?

Se pronostica que el mercado de amoníaco alcance 210,81 millones de toneladas para 2030, creciendo a una TCAC del 1,89% durante 2025-2030.

¿Qué región crecerá más rápido en los próximos cinco años?

Se espera que la región de Oriente Medio y África registre la TCAC regional más alta del 2,67% entre 2025 y 2030, impulsada por inversiones de amoníaco verde a gran escala.

¿Por qué el amoníaco está ganando interés como combustible marítimo?

Los ensayos exitosos de abastecimiento de JERA y NYK, junto con los objetivos de emisiones de la Organización Marítima Internacional, posicionan al amoníaco como un portador de hidrógeno viable para descarbonizar el transporte marítimo.

¿Cómo están afectando los altos precios del gas europeo a los productores de amoníaco?

Los costos elevados del gas han forzado a varias plantas europeas a reducir la producción, cambiando patrones de importación y reduciendo la competitividad del suministro regional.

¿Qué segmento de aplicación se está expandiendo más rápido?

Los usos de refrigeración están creciendo al 3,10% anual debido a eliminaciones regulatorias de refrigerantes hidrofluorocarburos y la eficiencia termodinámica superior del amoníaco.

¿Qué medidas de seguridad son críticas para nuevos proyectos de amoníaco?

El almacenamiento de doble pared, detección continua de fugas, entrenamiento de tripulación y adhesión a estándares de emisión emergentes son esenciales para mitigar riesgos de toxicidad en producción, transporte y abastecimiento.

Última actualización de la página el: