Tamaño y Participación del Mercado de Agroquímicos

Análisis del Mercado de Agroquímicos por Mordor Intelligence

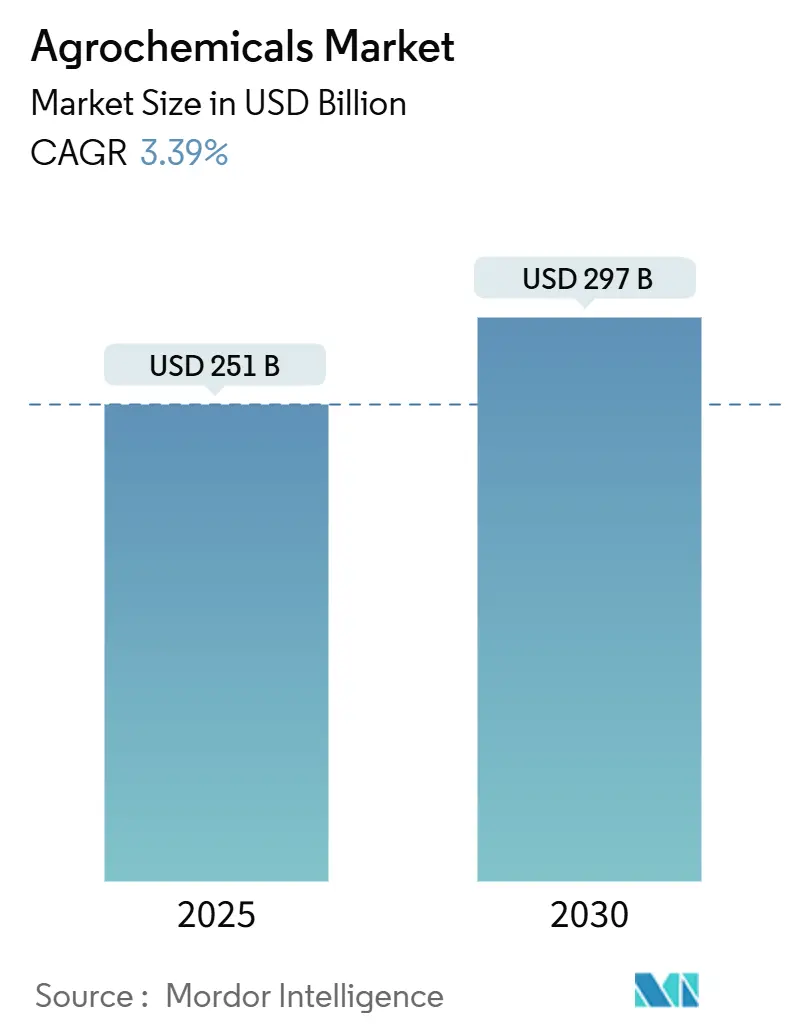

El mercado de agroquímicos alcanzó USD 251 mil millones en 2025 y se pronostica que aumentará a USD 297 mil millones en 2030, traduciéndose en una TCAC constante del 3,39%. El crecimiento está respaldado por la demanda sostenida de fertilizantes en las grandes economías cerealeras, la rápida penetración de productos biológicos de protección de cultivos y el despliegue más amplio de herramientas de agricultura de precisión que elevan la eficiencia del uso de insumos. Al mismo tiempo, el mandato de la Unión Europea "De la granja a la mesa" de reducir a la mitad el uso de pesticidas químicos para 2030, las restricciones periódicas de exportación de fertilizantes de China y los límites de residuos cada vez más estrictos en los principales mercados de importación están obligando a los productores a acelerar los cambios de cartera hacia químicos de baja toxicidad y servicios de asesoramiento digital. Los biológicos se están escalando rápidamente respaldados por regímenes de impuestos a pesticidas ahora activos en 30 países y vías de registro simplificadas brasileñas e indias, mientras que los herbicidas premium con nuevos modos de acción abordan el costoso aumento de malezas resistentes. La intensidad competitiva está creciendo a medida que los genéricos erosionan los márgenes en moléculas maduras y los nuevos modelos de "insumo como servicio" recompensan los precios basados en resultados sobre el volumen de productos, estableciendo el escenario para una década definida por la integración tecnológica y las credenciales de sostenibilidad dentro del mercado de agroquímicos[1]Fuente: Comisión Europea, "Estrategia De la Granja a la Mesa," ec.europa.eu.

Puntos Clave del Informe

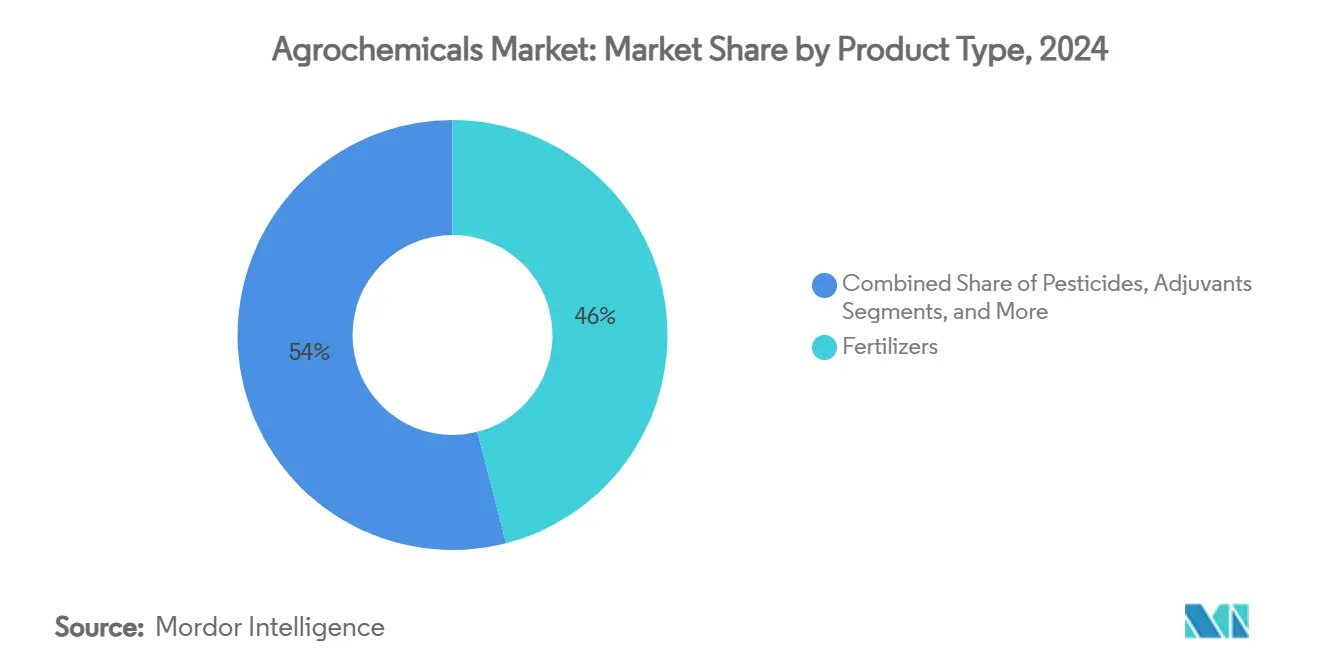

- Por tipo de producto, los fertilizantes lideraron con una participación de ingresos del 46,0% del mercado de agroquímicos en 2024, y se proyecta que los pesticidas biológicos se expandan a una TCAC del 14,7% hasta 2030.

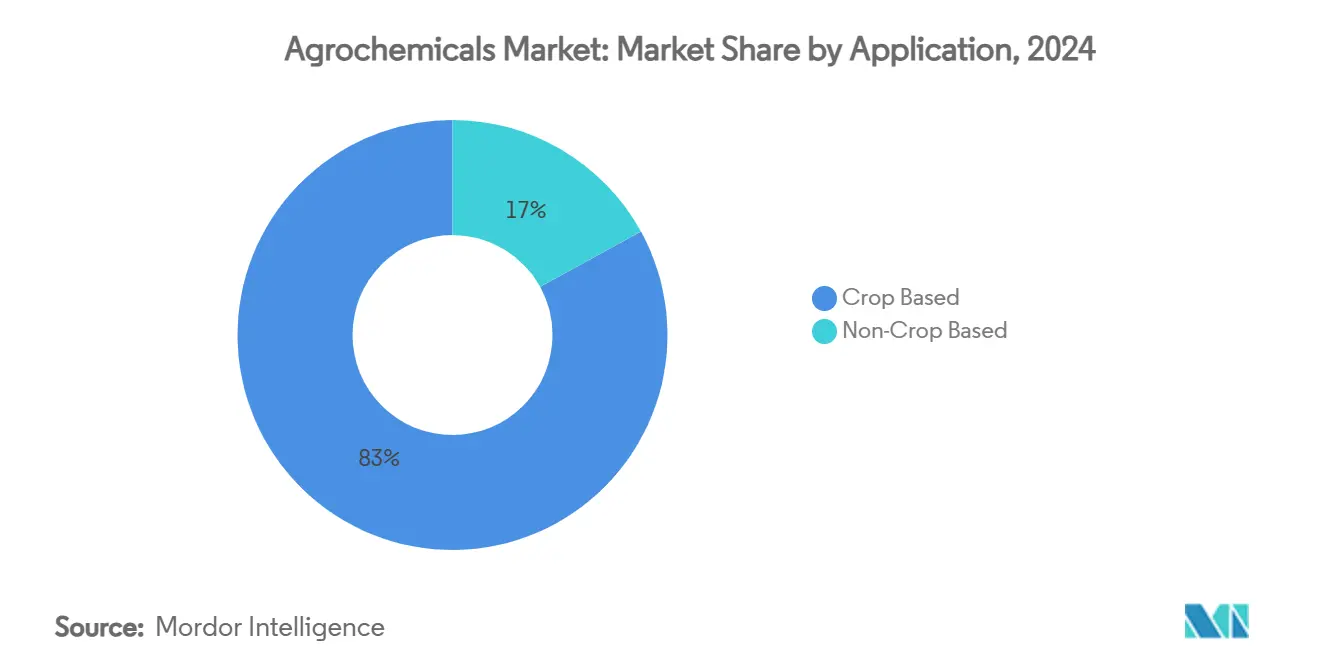

- Por aplicación, los usos basados en cultivos mantuvieron el 83,0% de la participación del mercado de agroquímicos en 2024, mientras que la categoría no basada en cultivos avanza a una TCAC del 9,9% hasta 2030.

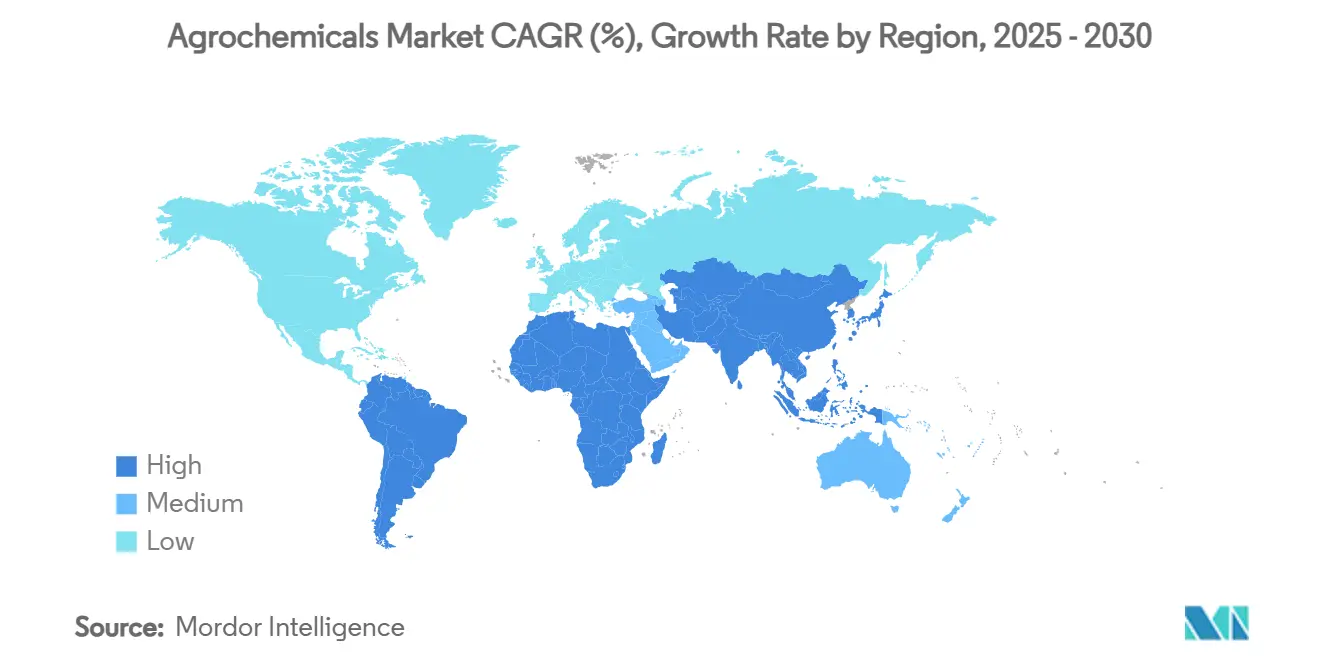

- Por geografía, Asia-Pacífico comandó el 48,5% del tamaño del mercado de agroquímicos en 2024; América del Sur registra la TCAC más rápida del 4,4% hasta 2030.

- Syngenta Group, Bayer Crop Science, BASF Agricultural Solutions, Corteva Agriscience y Nutrien controlaron colectivamente el 55,6% de los ingresos de 2024 dentro del mercado de agroquímicos.

Tendencias e Insights del Mercado Global de Agroquímicos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| El Aumento de Malezas Resistentes a Herbicidas Impulsa la Demanda de Herbicidas Premium | +0.8% | Global, más fuerte en América del Norte y América del Sur | Mediano plazo (2-4 años) |

| Convergencia de Modelos de Negocio de Insumo-como-Servicio Habilitados por IA | +0.6% | América del Norte y Europa, expandiéndose a Asia-Pacífico | Largo plazo (≥4 años) |

| Auge de Biológicos Impulsado por Regímenes de Impuestos a Pesticidas | +0.9% | Europa lidera, extendiéndose a Asia-Pacífico y América del Sur | Mediano plazo (2-4 años) |

| Monetización de Créditos de Carbono de Productos de Eficiencia de Nitrógeno | +0.4% | América del Norte y Europa, pilotos en Brasil | Largo plazo (≥4 años) |

| Expansión Generalizada de Fertilizantes de Liberación Controlada | +0.5% | Global, liderado por Asia-Pacífico y América del Norte | Mediano plazo (2-4 años) |

| Diversificación de Cultivos en Granjas Verticales e Interiores | +0.3% | Centros urbanos globalmente, concentrados en mercados desarrollados | Largo plazo (≥4 años) |

| Fuente: Mordor Intelligence | |||

El Aumento de Malezas Resistentes a Herbicidas Impulsa la Demanda de Herbicidas Premium

Las malezas resistentes a herbicidas ahora infestan más de 270 millones de acres en todo el mundo, empujando a los productores hacia activos premium que ofrecen nuevos modos de acción. El activo Dodhylex de FMC, el primer nuevo modo de herbicida en tres décadas, aseguró su registro inaugural en Perú y se dirige a malezas gramíneas resistentes en arroz, con un lanzamiento comercial programado para agosto de 2025. El marco de manejo de resistencia de 2024 de la Agencia de Protección Ambiental de Estados Unidos refuerza los protocolos integrados de manejo de malezas, brindando apoyo regulatorio a formulaciones innovadoras. El registro de Rapidicil de Sumitomo Chemical en Argentina apuntala la carrera competitiva para servir sistemas de siembra directa, apuntando a JPY 100 mil millones (USD 0,65 mil millones) en ventas anuales de herbicidas de labranza de conservación. La disposición de pago de los productores sigue siendo fuerte porque las malezas resistentes imponen pérdidas anuales globales de rendimiento superiores a USD 15 mil millones.

Convergencia de Modelos de Negocio de Insumo-como-Servicio Habilitados por IA

Las plataformas de agricultura digital están desplazando la distribución tradicional de solo productos al agrupar asesoramiento agronómico, prescripciones de tasa variable y garantías basadas en resultados. La plataforma CROPWISE de Bayer ahora integra sensores de campo, datos meteorológicos e imágenes satelitales para ajustar finamente los horarios de pulverización y fertilización. BASF y Agmatix aplican diagnósticos de aprendizaje automático para detectar el estrés del nematodo quiste de soja antes de que aparezcan los síntomas visuales, protegiendo los rendimientos mientras reducen la carga química. La alianza de Syngenta con Taranis equipa a los minoristas con exploración impulsada por IA para impulsar la colocación precisa de insumos, convirtiendo las ventas únicas en ingresos por suscripción. Estos servicios reducen la intensidad química por acre hasta en un 20%, alineando la rentabilidad con los imperativos de sostenibilidad en el mercado de agroquímicos.

Auge de Biológicos Impulsado por Regímenes de Impuestos a Pesticidas

Los gravámenes a pesticidas que van desde EUR 1,50 a EUR 70 por kilogramo (USD 1,6 - USD 75) en 30 países están redirigiendo la demanda hacia biológicos de menor riesgo[2]Fuente: Instituto de Recursos Mundiales, "Política de Agricultura Inteligente para el Clima de Dinamarca," wri.org. El paquete de agricultura inteligente para el clima de Dinamarca y el Programa Nacional de Bio-insumos de Brasil han agilizado las aprobaciones, impulsando el mercado brasileño de biológicos a BRL 5 mil millones (USD 1 mil millones) en ventas de 2024 con un crecimiento anual del 15%. India aceleró los registros para activos de Trichoderma y Beauveria, ampliando el acceso de los productores a soluciones microbianas indígenas. La colaboración de Syngenta con Provivi en la disrupción de plagas basada en feromonas en arroz y maíz asiáticos agrega impulso adicional.

Monetización de Créditos de Carbono de Productos de Eficiencia de Nitrógeno

Los productores están acoplando soluciones de nitrógeno de liberación controlada o microbiano con programas voluntarios de carbono que pagan a los productores por menores emisiones de gases de efecto invernadero. El marco N-OVATOR de Pivot Bio recompensa a los agricultores con créditos comerciables por reemplazar la urea sintética, proporcionando un flujo de ingresos incremental por acre que compensa la prima de precio en nitrógeno biológico. La iniciativa de carbono de Bayer en India vincula a los pequeños agricultores con compradores globales de compensación, profundizando la lealtad al repertorio de fertilizantes de la empresa. Los fertilizantes recubiertos de polímero reducen las pérdidas por volatilización en un 20-30%, ofreciendo tanto estabilidad de rendimiento como potencial de monetización de carbono.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Eliminación Acelerada de Activos de Alta Toxicidad en UE, Brasil y China | -0.7% | Europa, Brasil, China | Corto plazo (≤2 años) |

| Precios Volátiles de Glifosato Comprimen Márgenes de Formuladores | -0.5% | Global, alto para genéricos | Corto plazo (≤2 años) |

| Costos Crecientes de Paquetes de Datos Regulatorios | -0.4% | Global, más pesado en mercados desarrollados | Mediano plazo (2-4 años) |

| Riesgo Crónico de Litigio Activista en América del Norte | -0.3% | América del Norte, efectos globales | Largo plazo (≥4 años) |

| Fuente: Mordor Intelligence | |||

Eliminación Acelerada de Activos de Alta Toxicidad en UE, Brasil y China

Los reguladores están acortando los períodos de gracia para ingredientes activos marcados por toxicidad, obligando a los fabricantes a dar de baja inventario y acelerar las tuberías de reformulación. La última propuesta de la Unión Europea elimina ciertos organofosforados de hábitats sensibles, mientras que Brasil alinea los criterios de aprobación con la UE, eliminando casi 200 moléculas heredadas para 2026[3]Fuente: Comisión Europea, "Estrategia De la Granja a la Mesa," ec.europa.eu. BASF cerró su planta de glufosinato en 2024, registrando cargos por deterioro vinculados a las perspectivas regulatorias más estrictas. Las políticas chinas priorizan fungicidas de baja toxicidad y biopesticidas, esperando volúmenes comerciales de 90.000 toneladas métricas para 2025.

Precios Volátiles de Glifosato Comprimen Márgenes de Formuladores

Los precios spot de glifosato oscilaron entre USD 2,90 y USD 5,90 por kilogramo durante 2024, erosionando el capital de trabajo para formuladores que no pueden cubrirse efectivamente. La exploración de Bayer de alternativas estratégicas para los activos de glifosato subraya las presiones reputacionales y de litigio que amenazan la estabilidad futura del suministro. Las restricciones de exportación y la escasez de energía en China, que suministra más del 60% del material técnico, amplifican la volatilidad que se propaga a través del mercado de agroquímicos.

Análisis de Segmentos

Por Tipo de Producto: Los Biológicos Avanzan Aunque los Fertilizantes Dominan

Los fertilizantes representaron el 46,0% de los ingresos de 2024 dentro del mercado de agroquímicos, reflejando su papel indispensable en la entrega de macronutrientes a granos y oleaginosas. Sin embargo, los precios volátiles del gas natural inflaron los costos del amoníaco, comprimiendo los márgenes para los productores de nitrógeno y señalando un giro hacia tecnologías de eficiencia como inhibidores de ureasa y recubrimientos de liberación controlada que reducen las tasas de aplicación en un 15-25% sin pérdida de rendimiento. Se pronostica que el tamaño del mercado de agroquímicos para fertilizantes se expandirá a solo 2,3% TCAC, más lento que el mercado general debido a las tasas de aplicación que se estabilizan en las economías desarrolladas. Los productores, por lo tanto, enfatizan las líneas premium recubiertas de polímero y las ofertas vinculadas a créditos de carbono que capturan valor más allá del volumen.

El segmento biológico, que abarca microbianos, botánicos, feromonas y bioquímicos, creció 14,7% en 2024 y se proyecta que alcance USD 25 mil millones para 2030. Dentro de ese total, se prevé que el tamaño del mercado de agroquímicos para bio-insecticidas avance a 15,2% TCAC, impulsado por el endurecimiento de los límites de residuos europeos y los registros acelerados brasileños. Como resultado, los programas integrados de manejo de plagas ahora mezclan herramientas químicas y biológicas en rotaciones de una sola temporada, permitiendo a los proveedores vender de forma cruzada cepas propietarias y adyuvantes. Los principales actores como Syngenta Biologicals y FMC giran agresivamente hacia este espacio, acelerando fusiones y adquisiciones para llenar vacíos en la cartera. Los herbicidas, fungicidas, adyuvantes y reguladores de crecimiento vegetal siguen siendo críticos; y se proyecta que su participación combinada del mercado de agroquímicos disminuya ligeramente a medida que los biológicos canibalizan el volumen mientras obtienen márgenes más altos.

Nota: Las participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: La Agricultura Vertical Acelera la Adopción No Agrícola

Las aplicaciones de cultivos, granos, cereales, legumbres, oleaginosas, frutas y verduras capturaron el 83,0% de los ingresos en 2024. El segmento se beneficia del sólido área de soja y maíz en Brasil y Estados Unidos, representando juntos más del 40% de la producción mundial. Solo la producción de soja se proyecta que aumente a 235 millones de toneladas métricas para 2040, afianzando los inoculantes fijadores de nitrógeno y herbicidas de pre-emergencia como productos básicos. En China, se apunta a 50 millones de toneladas métricas adicionales de producción de granos para 2030, elevando la demanda de productos de eficiencia de uso de nutrientes. Se proyecta que la participación del mercado de agroquímicos para aplicaciones de cultivos disminuya ligeramente a 80,5% para 2030 a medida que se expande la agricultura interior, pero aún contribuye más de tres cuartas partes del volumen futuro.

Los usos no agrícolas, césped, ornamentales y agricultura de ambiente controlado forman una base menor pero muestran una TCAC del 9,9% hasta 2030, superando a la agricultura tradicional. Las granjas verticales entregan verduras de hoja a rendimientos hasta 20 veces más altos por acre mientras utilizan fertirrigación dirigida por sensores, creando un nicho premium para fertilizantes especializados solubles en agua y aerosoles foliares biológicos. Los proyectos de desarrollo de ciudades inteligentes en el Medio Oriente y el Sudeste Asiático incluyen cada vez más granjas en azoteas o contenedores, diversificando la exposición geográfica. En consecuencia, los proveedores desarrollan paquetes de nutrientes adaptados a la conductividad hidropónica y parámetros de pH, una capacidad que diferencia a los operadores habilitados por tecnología en el mercado de agroquímicos.

Análisis Geográfico

Asia-Pacífico mantuvo los ingresos regionales más altos en 2024, representando el 48,5% dentro del mercado de agroquímicos, respaldado por el cultivo intensivo en China e India. China fabrica el 50% de la producción mundial de ingredientes activos, pero las reglas ambientales domésticas ahora favorecen las líneas de baja toxicidad, estimulando la inversión en capacidad de biopesticidas. Las organizaciones indias de desarrollo y fabricación por contrato aseguran contratos multianuales que llenan los vacíos de la tubería occidental, impulsando un crecimiento de ingresos de doble dígito. Japón acelera la adopción de fertilizantes de liberación controlada para cumplir los objetivos de emisiones, Australia equilibra la demanda de fertilizantes con ajustes de sequía inducida por el clima. Los programas gubernamentales de subsidios que promueven pruebas digitales de suelo y nutrición equilibrada mejoran los patrones de consumo de referencia.

América del Sur es el territorio de crecimiento más rápido, expandiéndose a 4,4% TCAC hasta 2030. El mercado biológico de Brasil alcanzó BRL 5 mil millones (USD 1 mil millones) en 2024, con adopción concentrada en soja y algodón. Los cuellos de botella logísticos persisten; el 62% de las carreteras agrícolas brasileñas están por debajo de la calidad óptima, elevando costos y alentando plantas de formulación localizadas. El área de siembra directa de Argentina supera el 90%, apuntalando la demanda de herbicidas compatibles con residuos como Rapidicil. La volatilidad climática, especialmente la sequía, impulsa las ventas de productos de micronutrientes y eficiencia hídrica, dando forma a un caso comercial resistente para tecnologías adaptativas dentro del mercado de agroquímicos.

América del Norte y Europa, aunque maduras, siguen siendo centros de innovación. Estados Unidos enfrenta propuestas arancelarias sobre potasa canadiense que podrían elevar los costos del agricultor en USD 100 por tonelada, provocando interés en el reemplazo de nitrógeno biológico y microbios solubilizadores de potasio. Canadá promueve la certificación de administración de nutrientes 4R, vinculando incentivos de prestamistas con mejores prácticas de fertilizantes. La estrategia De la Granja a la Mesa de Europa exige recortes de pesticidas del 50% para 2030, desencadenando aprobaciones biológicas aceleradas y sistemas de trazabilidad digital. El Medio Oriente y África crecieron 3,4% y 4,1%, respectivamente, impulsados por inversiones soberanas de seguridad alimentaria, adopción hidropónica y agricultura de desierto recuperado, aunque desde bases más pequeñas. Colectivamente, estas dinámicas mantienen el mercado de agroquímicos en un camino de crecimiento gradual de volumen complementado por sustitución de productos de mayor valor.

Panorama Competitivo

Una concentración moderada define el mercado de agroquímicos: los cinco principales proveedores comandaron el 55,6% de los ingresos de 2024. Syngenta Group lideró con 14,5%, pero sus ventas de 2024 cayeron 10% a USD 28,8 mil millones en medio del desabastecimiento de canales y clima adverso. Bayer Crop Science siguió con 13,0%, mientras que BASF Agricultural Solutions, Corteva Agriscience y Nutrien completaron el grupo. Los cinco asignan 7-10% de las ventas a investigación y desarrollo, enfocándose en biológicos y plataformas digitales para defender su participación de la competencia genérica. La presentación de BASF para un insecticida heteroarilo (EP 4389210 A1) muestra la continua innovación en química sintética junto con flujos de trabajo biológicos[4]Fuente: Oficina Europea de Patentes, "EP 4389210 A1 - Compuestos Heteroarilos para Controlar Plagas Invertebradas," epo.org.

Los especialistas emergentes desafían a los operadores establecidos. RovensaNext se concentra únicamente en biológicos, aprovechando datos rápidos de ensayos de campo para asegurar aprobaciones locales antes que rivales más grandes. Los productores indios y chinos expanden carteras fuera de patente, capitalizando ventajas de costos para ganar licitaciones en África y el Sudeste Asiático. Para proteger los márgenes, las multinacionales persiguen precios basados en resultados y servicios digitales agrupados, ilustrado por la asociación 2025 de Corteva con NEVONEX que fusiona software en cabina con activos propietarios para pulverización de tasa variable.

Las transacciones estratégicas remodelan el panorama. Syngenta vendió su plataforma de tratamiento de semillas FarMore a Gowan para optimizar el enfoque, mientras que BASF se asoció con Agmatix para diagnósticos de nematodos con IA. Sumitomo Chemical adquirió al distribuidor rumano Naturevo, ampliando su presencia europea en fertilizantes especializados. La intensidad de fusiones y adquisiciones es más alta en biológicos, donde la diversificación tecnológica es imperativa para cumplir con las trayectorias regulatorias. La carrera competitiva finalmente recompensará a quienes alineen la agronomía digital, químicos sostenibles y suministro confiable dentro del mercado de agroquímicos en evolución.

Líderes de la Industria de Agroquímicos

-

Syngenta Group

-

Bayer Crop Science AG

-

BASF Agricultural Solutions

-

Corteva Agriscience

-

Nutrien Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Corteva Agriscience y NEVONEX lanzaron una colaboración para entregar prescripciones de protección de cultivos habilitadas digitalmente que integran análisis de datos en la granja.

- Abril 2025: FMC Corporation obtuvo su primer registro comercial para Dodhylex en Perú, dirigido a malezas gramíneas resistentes con ventas comerciales proyectadas para agosto de 2025.

- Marzo 2025: FMC y Bayer acordaron co-comercializar la tecnología herbicida Isoflex en Europa, con aprobación regulatoria anticipada durante 2025.

- Marzo 2025: Syngenta Group reportó ingresos de 2024 de USD 28,8 mil millones y destacó una fuerte adopción para las plataformas PLINAZOLIN y ADEPIDYN a pesar de los vientos en contra relacionados con el clima.

Alcance del Informe del Mercado Global de Agroquímicos

Los agroquímicos se utilizan para prevenir el deterioro de los cultivos por insectos e infestación de plagas y enfermedades. El informe del mercado de agroquímicos ofrece las últimas tendencias, factores de crecimiento, competitividad de la industria, oportunidades de inversión y un perfil detallado de los principales actores en el mercado.

El mercado de agroquímicos está segmentado por tipo de producto (fertilizantes, pesticidas, adyuvantes y reguladores de crecimiento vegetal), aplicación (basado en cultivos y no basado en cultivos), y geografía (América del Norte, Europa, Asia-Pacífico, América del Sur y África). El informe ofrece tamaño de mercado y pronósticos para el mercado en términos de valor en USD para todos los segmentos anteriores.

| Fertilizantes | Nitrogenados |

| Fosfáticos | |

| Potásicos | |

| Pesticidas | Herbicidas |

| Insecticidas | |

| Fungicidas | |

| Bio-pesticidas | |

| Adyuvantes | |

| Reguladores de Crecimiento Vegetal |

| Basado en cultivos | Granos y Cereales |

| Legumbres y Oleaginosas | |

| Frutas y Verduras | |

| No basado en cultivos | Césped y Hierba Ornamental |

| Otros No basados en cultivos |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Francia | |

| Reino Unido | |

| Italia | |

| España | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Resto del Medio Oriente | |

| África | Sudáfrica |

| Egipto | |

| Resto de África |

| Por Tipo de Producto | Fertilizantes | Nitrogenados |

| Fosfáticos | ||

| Potásicos | ||

| Pesticidas | Herbicidas | |

| Insecticidas | ||

| Fungicidas | ||

| Bio-pesticidas | ||

| Adyuvantes | ||

| Reguladores de Crecimiento Vegetal | ||

| Por Aplicación | Basado en cultivos | Granos y Cereales |

| Legumbres y Oleaginosas | ||

| Frutas y Verduras | ||

| No basado en cultivos | Césped y Hierba Ornamental | |

| Otros No basados en cultivos | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Francia | ||

| Reino Unido | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Egipto | ||

| Resto de África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor proyectado del mercado de agroquímicos para 2030?

Se proyecta que el mercado alcance USD 297 mil millones para 2030, creciendo a una TCAC del 3,39%.

¿Qué categoría de producto se está expandiendo más rápidamente?

Los pesticidas biológicos lideran con un pronóstico de 14,7% TCAC gracias al apoyo regulatorio y la adopción de programas integrados de manejo de plagas por parte de los agricultores.

¿Por qué los fertilizantes de liberación controlada están ganando tracción?

Reducen las pérdidas de nutrientes hasta en un 30% y a menudo califican para programas de créditos de carbono, mejorando tanto el rendimiento ambiental como económico.

¿Qué región está creciendo más rápidamente?

América del Sur registra la TCAC más rápida del 4,4%, impulsada por la adopción a gran escala de biológicos de Brasil y la expansión del área de cultivo.

¿Qué tan concentrado está el panorama competitivo?

Los cinco principales actores controlan alrededor del 55,6% de los ingresos, señalando una concentración moderada con un alcance significativo para los desafiantes.

¿Qué tendencias digitales están influyendo en los agroquímicos?

Los modelos de insumo-como-servicio que combinan análisis de IA con aplicaciones de tasa variable están reduciendo los volúmenes químicos mientras abren flujos de ingresos recurrentes.

Última actualización de la página el: