Análisis del mercado de acrilamida

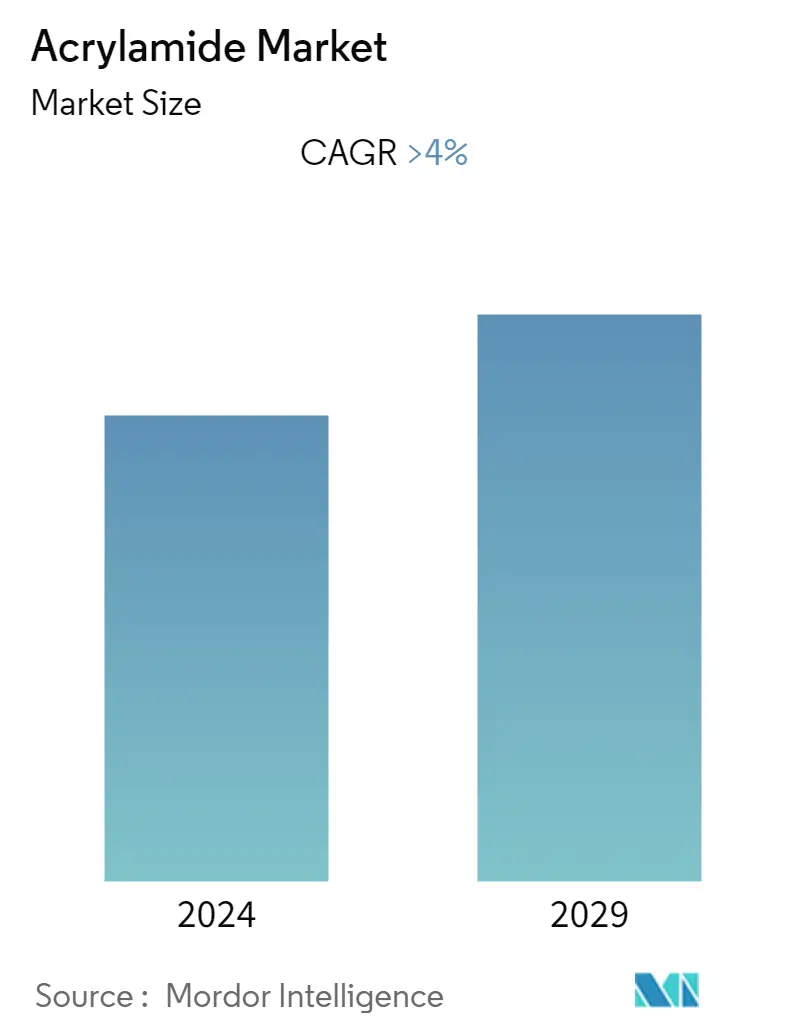

Se espera que el mercado de acrilamida registre una tasa compuesta anual de más del 4% durante el período previsto.

COVID-19 afectó negativamente al mercado. Debido a la pandemia, varios países de todo el mundo cerraron sus puertas para frenar la propagación del virus. Esto alteró por completo la cadena de oferta y demanda, lo que afectó negativamente al mercado. Actualmente, el mercado se ha recuperado de la pandemia de COVID-19 y está creciendo a un ritmo importante.

- Es probable que el mercado crezca en el corto plazo debido a la creciente demanda de procesos de recuperación mejorada de petróleo (EOR), que utilizan muchas poliacrilamidas. A largo plazo, es probable que el mercado crezca debido a las estrictas regulaciones europeas sobre el agua, que utilizan mucha acrilamida en el tratamiento del agua.

- Sin embargo, la acrilamida se obtiene mediante interacciones con comidas calientes y humo de cigarrillo. Se prevé que los impactos desfavorables para la salud de esta exposición sean un obstáculo importante para la industria mundial de la acrilamida.

- Aún así, se espera que las crecientes inversiones en tratamiento de agua en países como China creen inmensas oportunidades para el crecimiento del mercado.

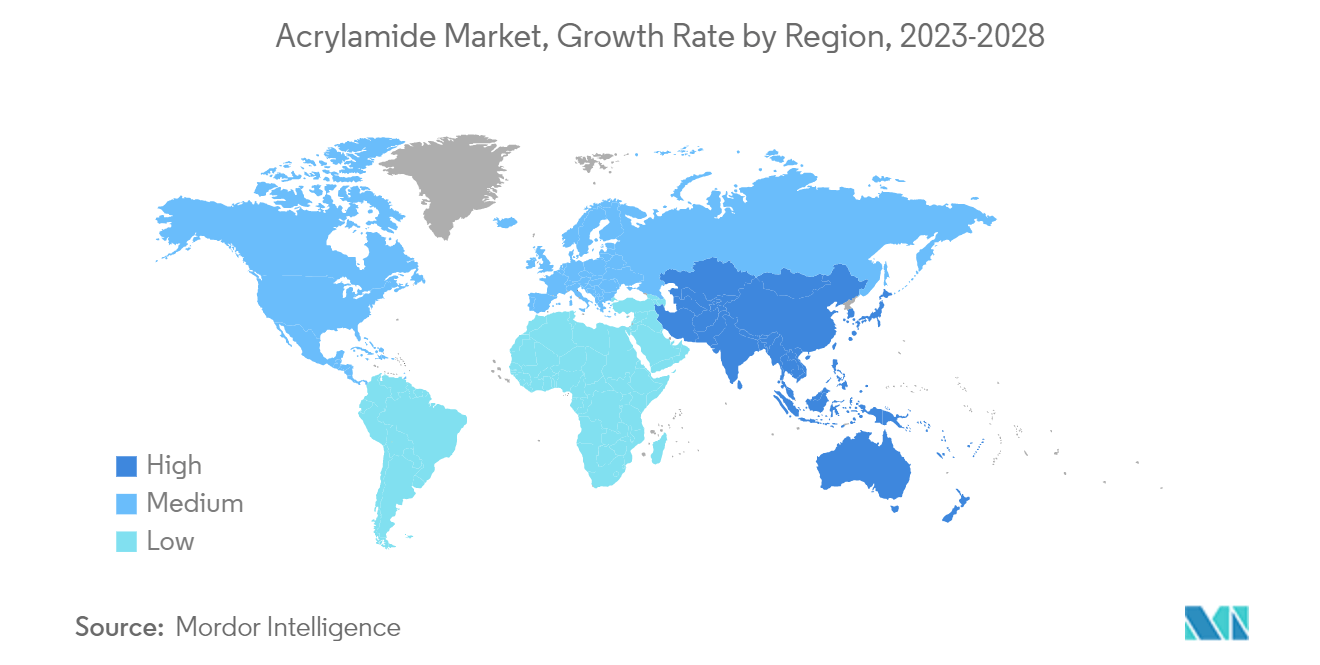

- Asia-Pacífico representó una cuota de mercado significativa, seguida de América del Norte y Europa.

Tendencias del mercado de acrilamida

Aplicación de tratamiento de agua para dominar el mercado

- La acrilamida es un polímero lineal formado por unidades monoméricas con grupos amida que se adhieren a las partículas de la superficie. La extensa cadena de polímeros conecta estas partículas entre sí. Este proceso se llama floculación y se usa ampliamente en métodos de tratamiento de aguas residuales.

- Cuando las soluciones acuosas de acrilamida o poliacrilamida (PAM) se mezclan con aguas residuales, forman flóculos más grandes, lo que puede mejorar las tasas de sedimentación en los clarificadores, las tasas de flotación en los sistemas de flotación por aire disuelto (DAF) y la eliminación de agua en los equipos de espesamiento de lodos. La poliacrilamida se usa mucho en industrias como el tratamiento de aguas residuales, la fabricación de pulpa y papel, productos químicos, petroquímicos, textiles, arenas bituminosas y minería.

- La mayor demanda industrial de agua ha sido el principal impulsor del fuerte crecimiento de la industria del tratamiento de agua. Dado que el agua se utiliza en enormes cantidades en numerosas industrias, como la energía, el acero, la minería y la metalurgia, la petroquímica, el petróleo y el gas, los alimentos y bebidas, y los textiles y tintes, los gobiernos de todo el mundo están implementando regulaciones relacionadas con el tratamiento de aguas residuales en estas industrias. antes de liberar el agua nuevamente al medio ambiente.

- En el tratamiento de aguas residuales, se prefiere la poliacrilamida no iónica a sus alternativas si el sistema de alcantarillado es de naturaleza ácida. Además, el floculante inorgánico polialuminio o sulfato de aluminio proporciona un mejor rendimiento en el proceso de tratamiento de agua.

- La poliacrilamida catiónica es altamente soluble en agua y tiene un excelente efecto de floculación. Se utiliza en una variedad de aplicaciones, incluido el tratamiento de aguas residuales urbanas, la fabricación de papel, el procesamiento metalúrgico y petroquímico, el procesamiento de alimentos, el teñido, el tratamiento minero y el tratamiento de aguas residuales industriales.

- La Fase 2 de Ampliación de la Planta Purificadora de Agua del Noreste (NEWPP) en Texas, Estados Unidos; el Proyecto de Filtración Bull Run en Oregón, Estados Unidos; el Proyecto de Reconstrucción de la Planta de Tratamiento de Agua de Linville en el Sudeste de Queensland, Australia; etc., son algunos de los próximos proyectos que pueden impactar la demanda de polímeros.

- El Proyecto de Ampliación de la Planta de Purificación de Agua del Noreste (NEWPP) de la ciudad de Houston es un proyecto de diseño y construcción que aumentará la capacidad de la planta de agua existente en 320 millones de galones por día (MGD) para 2024. El proyecto permitirá a la ciudad y agencias regionales de agua para satisfacer la demanda prevista.

- Además, el mercado fue testigo de una creciente demanda de PAM de las centrales nucleares debido a la creciente demanda de agua tratada de estas plantas. Existen numerosas plantas de tratamiento de agua que pueden instalarse en nuevas centrales eléctricas, cuya construcción está prevista para 2023.

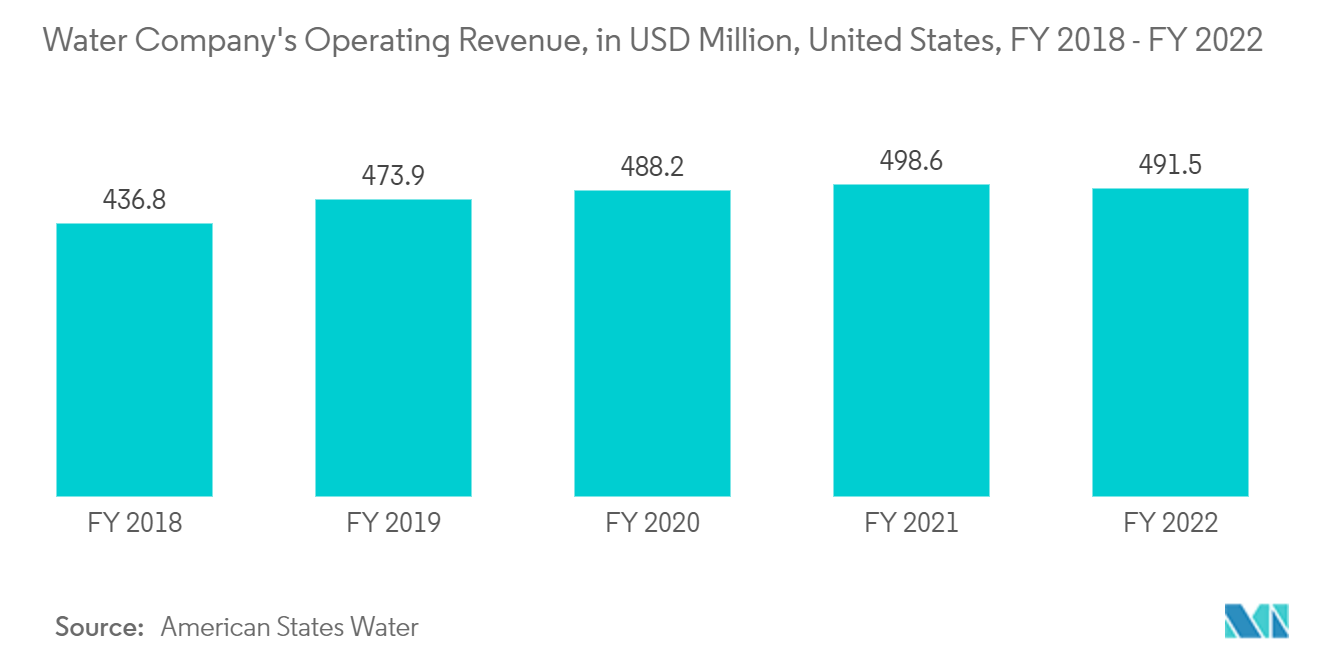

- Según American States Water, durante el año fiscal que finalizó el 31 de diciembre de 2022, los ingresos operativos de American States Water Company fueron de 491,5 millones de dólares. American States Water Corporation es un proveedor de agua y energía con sede en California.

- Por lo tanto, dado que se espera que estos proyectos entren en funcionamiento, es probable que aumente la demanda de acrilamida para aplicaciones de tratamiento de agua durante el período de pronóstico.

La región de Asia y el Pacífico dominará el mercado

- Se prevé que Asia-Pacífico aumente a un ritmo modesto durante el período de proyección. El aumento del ingreso disponible en los países emergentes está impulsando la demanda de artículos de conveniencia, lo que contribuye al crecimiento del mercado mundial de acrilamida. China tiene la mayor cuota de mercado y será el principal usuario de acrilamida durante el período de proyección.

- El número de nuevos pozos de desarrollo perforados en China llegó recientemente a 15.178, lo que supone un aumento del 4,9 por ciento respecto al valor del año anterior. Esta tendencia continuará en los próximos años debido al desarrollo del gas de esquisto en el país.

- En 2021, China anunció un objetivo sustancialmente menor de crear 20 millones de m3/d de capacidad adicional de tratamiento de aguas residuales durante los próximos cinco años. La cifra es menos de la mitad del último objetivo quinquenal de 50,22 millones de m3/d, lo que indica el éxito excepcional del país en la universalización de los servicios.

- A principios de 2022, China aprobó nuevas directrices para la reutilización de aguas residuales, que exigen que el 25% de las aguas residuales sean tratadas según los estándares de reutilización para 2025. Esto refleja el objetivo del país de alejarse de la expansión de la capacidad y centrarse más en la calidad de los efluentes tratados. Como parte del proyecto, China pretende construir y renovar 80.000 kilómetros de tuberías de recogida de aguas residuales en los próximos cinco años.

- El Plan de Acción para la Prevención de la Contaminación del Agua, también llamado Jujo del Agua, detalla los objetivos de China para reducir la contaminación del agua hasta 2030.

- Debido a que no hay tanta recuperación mejorada de petróleo y fracking en el país como en otros lugares, la acrilamida no se usa tanto en la industria del petróleo y el gas como en otras áreas. Por otro lado, los gigantes energéticos chinos están avanzando al extraer gas natural de las formaciones rocosas de esquisto.

- Como resultado, se prevé que todas las causas enumeradas anteriormente aumenten la demanda del mercado de acrilamida en la región de Asia y el Pacífico en el futuro.

Descripción general de la industria de la acrilamida

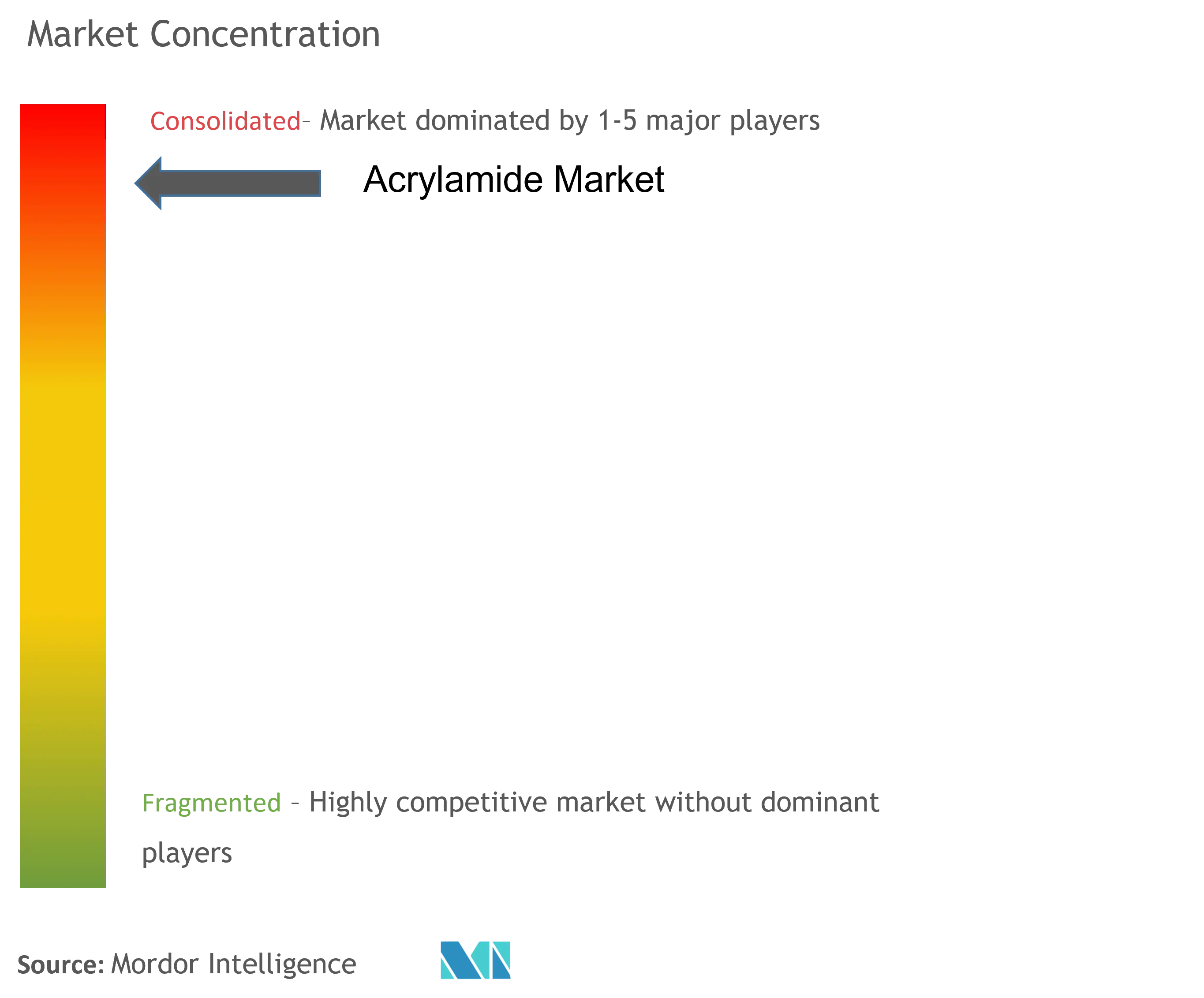

El mercado de la acrilamida está consolidado y unos pocos actores ocupan la mayor parte de la cuota de mercado. Las principales empresas que operan en el mercado son SNF Group, CNPC, BASF SE, Mitsui Chemical Inc., Beijing Hengju Chemical Group Corporation y Ashland, entre otras.

Líderes del mercado de acrilamida

SNF Group

BASF SE

Mitsui Chemicals, Inc.

Beijing Hengju Chemical Group Corporation

Ashland

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de acrilamida

Noviembre de 2022 Kerry lanzó Acryleast Pro, la versión avanzada de la levadura no transgénica (no modificada genéticamente) reductora de acrilamida característica de la compañía, Acryleast.

Marzo de 2022 Renaissance BioScience obtuvo nuevas patentes para su levadura reductora de acrilamida (ARY) no transgénica en India, China, Australia, Vietnam y Rusia.

Segmentación de la industria de acrilamida

La hidrólisis del acrilonitrilo por parte de la nitrilo hidratasa da como resultado el compuesto químico conocido como acrilamida. La acrilamida se emplea más comúnmente en operaciones industriales para producir poliacrilamidas, que son espesantes solubles en agua. La poliacrilamida representa aproximadamente el 90% del consumo total de acrilamida. Está presente en el humo del cigarrillo. La acrilamida se forma durante el calentamiento de los carbohidratos. El mercado de la acrilamida está segmentado por aplicación y geografía. Por aplicación, el mercado se segmenta en floculantes para tratamiento de agua, recuperación mejorada de petróleo, fabricación de pulpa y papel, y otras aplicaciones. El informe también ofrece tamaños de mercado y pronósticos para 15 países en las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (millones de dólares).

| Floculante para tratamiento de agua |

| Fabricación de pulpa y papel |

| Recuperación mejorada de petróleo |

| Otras aplicaciones |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Solicitud | Floculante para tratamiento de agua | |

| Fabricación de pulpa y papel | ||

| Recuperación mejorada de petróleo | ||

| Otras aplicaciones | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de acrilamida

¿Cuál es el tamaño actual del mercado Acrilamida?

Se proyecta que el mercado Acrilamida registrará una CAGR superior al 4% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Acrilamida?

SNF Group, BASF SE, Mitsui Chemicals, Inc., Beijing Hengju Chemical Group Corporation, Ashland son las principales empresas que operan en el mercado de acrilamida.

¿Cuál es la región de más rápido crecimiento en el mercado Acrilamida?

Se estima que América del Norte crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de acrilamida?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de acrilamida.

¿Qué años cubre este mercado de Acrilamida?

El informe cubre el tamaño histórico del mercado de Acrilamida para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Acrilamida para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de acrilamida

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de acrilamida en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de acrilamida incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.