Marktanalyse für Holzwerkstoffe

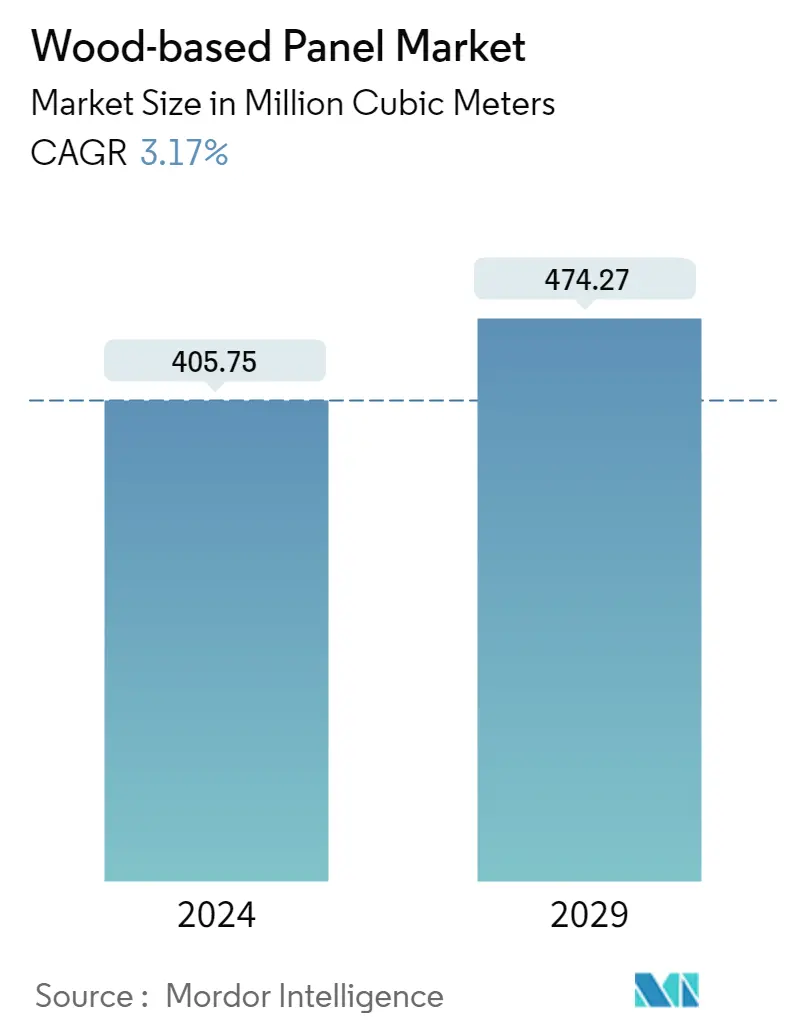

Die Marktgröße für Holzwerkstoffe wird im Jahr 2024 auf 405,75 Millionen Kubikmeter geschätzt und soll bis 2029 474,27 Millionen Kubikmeter erreichen, was einem jährlichen Wachstum von 3,17 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Mehrere Länder führten Antidumpingzölle auf die Einfuhr einer bestimmten Art von Faserplatten für Möbel ein, um inländische Hersteller zu unterstützen. Um die Ausbreitung des Virus einzudämmen, wurden alle Bauarbeiten und sonstigen Aktivitäten ausgesetzt, was sich negativ auf den Markt auswirkte. Aufgrund der zunehmenden Bautätigkeit im Jahr 2021 wird der Markt jedoch voraussichtlich stetig wachsen.

- Kurzfristig sind positive Wachstumstrends im Wohnungs- und Gewerbebau sowie eine steigende Nachfrage aus der Möbelindustrie wesentliche Treiber für das Wachstum des untersuchten Marktes.

- Allerdings ist die Formaldehydemission aus Holzwerkstoffen ein Schlüsselfaktor, der das Wachstum der Zielbranche im Prognosezeitraum voraussichtlich bremsen wird.

- Dennoch dürfte der zunehmende Einsatz von OSB in Strukturisolierplatten (SIPS) bald lukrative Wachstumschancen für den Weltmarkt schaffen.

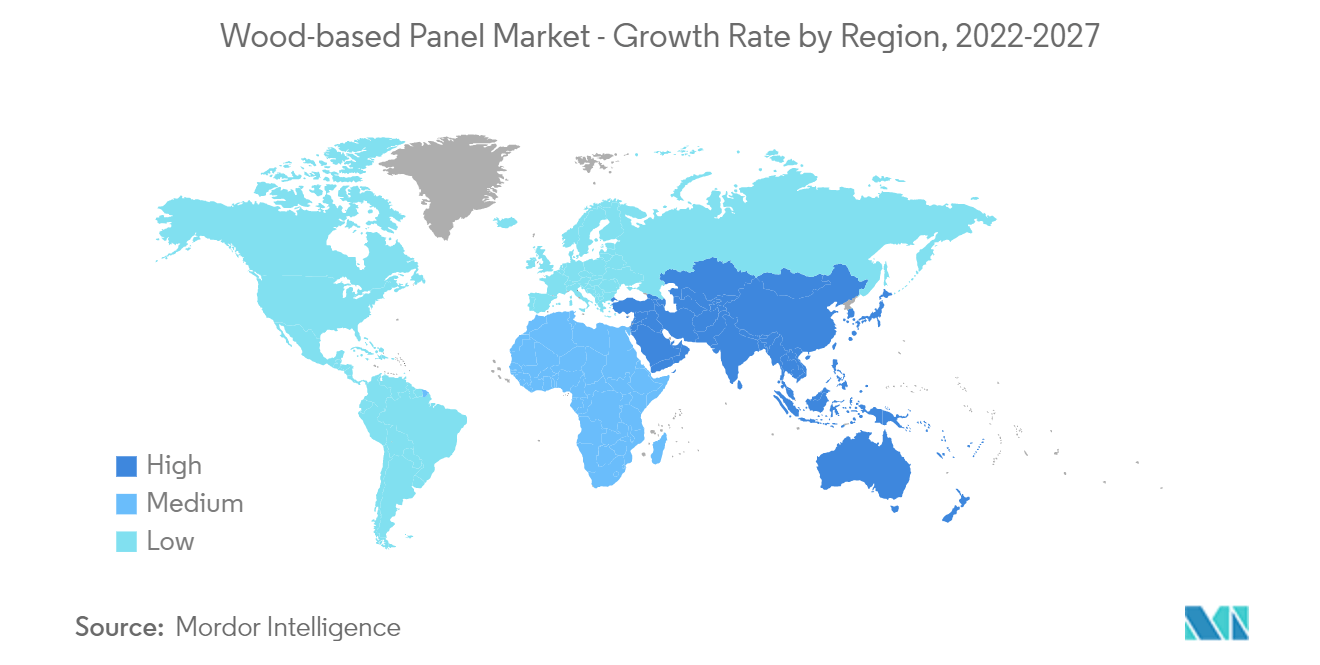

- Es wird geschätzt, dass der asiatisch-pazifische Raum im Beurteilungszeitraum ein gesundes Wachstum des Marktes für Holzwerkstoffe verzeichnen wird, da Holzwerkstoffe aufgrund ihrer Beliebtheit in Endanwendungssegmenten wie Möbeln, Bauwesen und Verpackungen weit verbreitet sind Eigenschaften.

Markttrends für Holzwerkstoffplatten

Steigende Nachfrage aus der Möbelindustrie

- Aufgrund ihrer zahlreichen Vorteile werden Holzwerkstoffplatten häufig in Wohnmöbeln verwendet. Es gibt verschiedene Alternativen zu Holzmöbeln, aber die Nachfrage danach ist immer noch am höchsten. Holzplatten sind langlebig, wirtschaftlich, leicht zu reinigen und vielseitig einsetzbar.

- Der weltweite Möbelmarkt umfasst 65 % der heimischen Wohnmöbel, gefolgt von Gewerbemöbeln (einschließlich Büros, Hotels und anderen). Der asiatisch-pazifische Raum ist der weltweit größte Hersteller von Wohnmöbeln, wobei China, Indien, Japan und andere die führenden Produzenten sind.

- China ist weltweit der führende Hersteller im Wohnmöbelsegment. Durch die Urbanisierung sind in der chinesischen Möbelindustrie neue Marken entstanden. Ihre treuesten Kunden sind jüngere Menschen, die neue Trends eher annehmen und über eine enorme Kaufkraft verfügen. Darüber hinaus hat der wachsende technologische Fortschritt im Land eine neue Generation in der Möbelindustrie aufgekauft. Im Jahr 2020 ging IKEA eine Partnerschaft mit dem chinesischen E-Commerce-Riesen Alibaba ein, um virtuelle Geschäfte auf der Website von Alibaba zu eröffnen. Dies ist ein äußerst kluger Marktschritt, denn der virtuelle Laden ermöglicht es dem schwedischen Möbelunternehmen, mehr Verbraucher zu erreichen und mit einer neuen Art der Werbung für seine Produkte zu experimentieren.

- Das größte Segment der indischen Möbelindustrie sind Wohnmöbel. Schlafzimmermöbel haben den höchsten Anteil am indischen Wohnmöbelmarkt, gefolgt von Wohnzimmermöbeln. Allerdings sind Kleiderschränke und Küchen die teuersten Anschaffungen, Kunden geben für Küchenmöbel etwa 7.000 bis 10.000 US-Dollar aus.

- Die europäische Wohnmöbelindustrie ist stark von importierten Produkten aus asiatischen Ländern abhängig, und die jüngsten Unterbrechungen der Lieferkette erschweren ihre Beschaffungsstrategien. Infolgedessen haben Einzelhändler ihren Anteil an Importen aus Nachbarländern im Vergleich zu asiatischen Ländern erhöht, um Transportkosten und Lieferzeiten zu reduzieren.

- Im Oktober 2022 hat MoKo Home + Living eine Debt-Equity-Finanzierungsrunde der Serie B im Wert von 6,5 Milliarden US-Dollar aufgenommen, gemeinsam angeführt vom US-Investmentfonds Talanton und dem Schweizer Investor AlphaMundi Group. Ziel ist es, die Produktion von Wohnmöbeln zu steigern und eine gute Qualität beizubehalten. Diese Initiative hat das Wachstum des Wohnmöbelsegments im Land vorangetrieben.

- Durch den anhaltenden Arbeitsalltag, beispielsweise das Arbeiten von zu Hause aus, ist die Nachfrage nach kompakten, langlebigen und einfach zu handhabenden Wohnmöbeln gestiegen. Die Verlagerung von Büroarbeitsplätzen hin zu Wohnumgebungen hat die Nachfrage nach funktionelleren und flexibleren Wohnmöbeln erhöht. Mehrere Hersteller haben damit begonnen, effiziente Möbel aus Holzplatten anzubieten. Ganz gleich, ob es sich um einen ergonomischen Stuhl, einen Büroschreibtisch oder einen Arbeitstisch handelt – bei der Arbeit von zu Hause aus rückt die Inneneinrichtung wieder in den Fokus, was zu einer Zunahme des Möbelsegments führt.

- Es wird erwartet, dass alle oben genannten Faktoren den Markt für Holzwerkstoffplatten in den kommenden Jahren antreiben werden.

Asien-Pazifik wird den Markt dominieren

- Der asiatisch-pazifische Raum dominierte den Weltmarktanteil. Mit der wachsenden Bautätigkeit und der steigenden Nachfrage nach Möbeln in Ländern wie China, Indien und Japan steigt die Nachfrage nach Holzwerkstoffplatten in der Region.

- Nach Angaben der China Timber and Wood Products Distribution Association war China mit einer Jahresproduktion von rund 315 Millionen Kubikmetern im vergangenen Jahr der größte Holzwerkstoffproduzent. Insgesamt hatte die Sperrholzproduktion mit einem Produktionswert von 201 Millionen Kubikmetern den größten Anteil an der gesamten Holzwerkstoffproduktion des Landes. Darüber hinaus belief sich die Produktion von Faserplatten und Spanplatten im vergangenen Jahr auf 63 Millionen Kubikmeter bzw. 33 Millionen Kubikmeter.

- Die Produktion von Holzplatten in China konzentriert sich auf die Provinzen Shandong, Jiangsu und Guangxi, auf die etwa 60 % der Gesamtproduktion entfallen. Nach Angaben der China Timber and Wood Products Distribution Association wurden im vergangenen Jahr rund 44 % der Holzwerkstoffplatten Chinas für die Möbelherstellung, Dekoration oder Renovierung verwendet.

- China befindet sich inmitten eines Megabooms im Baugewerbe. Nach Angaben des National Bureau of Statistics of China stieg der Produktionswert der Bauarbeiten im Land von 23,27 Billionen CNY (3,16 Billionen US-Dollar) im Jahr 2020 auf 25,92 Billionen CNY (4,02 Billionen US-Dollar) im Jahr 2021. Darüber hinaus wird erwartet, dass China fast 200 Milliarden US-Dollar ausgibt Bis 2030 werden 13 Billionen US-Dollar für Gebäude ausgegeben, was positive Aussichten für Holzwerkstoffplatten schafft.

- Darüber hinaus belief sich der Exportwert von Sperrholz und seinen Produkten aus Indien nach Angaben des Handelsministeriums (Indien) im Geschäftsjahr 2021 auf 1.152,04 Millionen US-Dollar, verglichen mit 1.086,88 Millionen US-Dollar im Geschäftsjahr 2020.

- Darüber hinaus treibt die Informationstechnologie (IT) mit einem Anteil von 49,2 % an der Gesamtvermietung im vergangenen Jahr weiterhin die Nachfrage nach Büroflächen an. Banken, Finanzdienstleistungen und Versicherungen (BFSI) hatten einen Anteil von 15,2 % am gesamten Büroflächenmarkt und verzeichneten eine Wachstumsrate von etwa 3 % im Vergleich zu 2020.

- Die Make in India-Initiative der Regierung lockte mehrere multinationale Unternehmen dazu, im Land zu investieren, was voraussichtlich in absehbarer Zeit die Nachfrage nach neuen Bürogebäuden erhöhen und die Nachfrage nach verschiedenen Holzwerkstoffen wie Spanplatten für Möbel stützen wird Produktion.

- Es wird erwartet, dass Indiens riesiger Bausektor bis 2022 zum drittgrößten Baumarkt der Welt wird. Verschiedene von der indischen Regierung umgesetzte Maßnahmen, wie das Smart Cities-Projekt und Housing For All bis 2022, sollen dem sich verlangsamenden Bauwesen den nötigen Schwung verleihen Industrie.

- Die oben genannten Faktoren tragen dazu bei, dass die Nachfrage nach Holzwerkstoffplatten in der Region im Prognosezeitraum steigt.

Überblick über die Holzwerkstoffindustrie

Der Markt für Holzwerkstoffe ist stark fragmentiert. Zu den Hauptakteuren zählen Kronoplus Limited, West Frazer, ARAUCO, EGGER Group und Kastamonu Entegre.

Marktführer für Holzwerkstoffplatten

Kronoplus Limited

West Frazer

ARAUCO

EGGER Group

Kastamonu Entegre

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Holzwerkstoffplatten

- Im September 2022 schloss LP Building Solutions ein millionenschweres Umbau- und Erweiterungsprojekt zur Produktion von LP SmartSide Trim and Siding-Produkten in seinem Werk in New Limerick, Maine, ab.

- Im Juni 2022 investierte Kronoplus 400 Millionen Euro (473,26 Millionen US-Dollar) in den Bau einer neuen Produktionsanlage für Holzwerkstoffe mit einer geplanten Produktion von 720.000 m³/Jahr auf einer Fläche von 25 Hektar in Tortosa.

Segmentierung der Holzwerkstoffindustrie

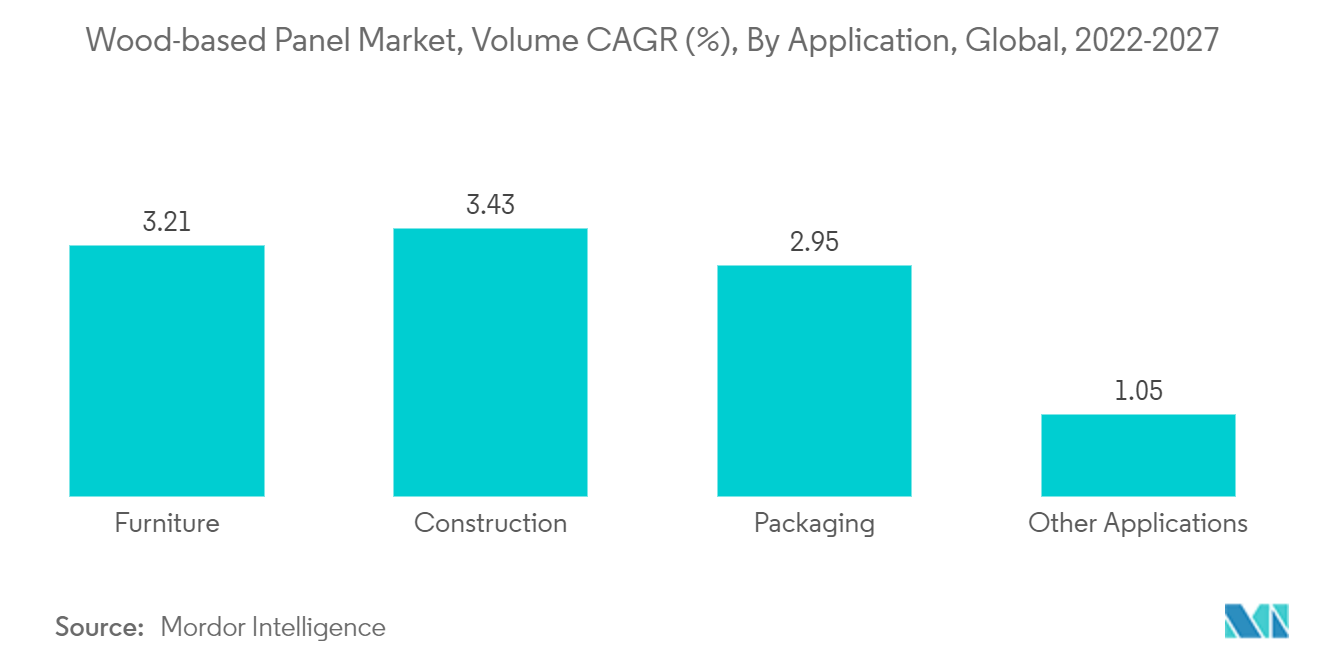

Holzwerkstoffplatten sind ein Sammelbegriff für eine Vielzahl unterschiedlicher Plattenprodukte, die sich durch eine Vielzahl technischer Eigenschaften auszeichnen. Zu den wichtigsten Arten von Holzwerkstoffplatten gehören Sperrholz, Faserplatten und Spanplatten. Der Markt für Holzwerkstoffe ist nach Produkttyp, Anwendung und Geografie segmentiert. Nach Produkttyp ist der Markt in mitteldichte Faserplatten (MDF)/hochdichte Faserplatten (HDF), OSB-Platten (Oriented Strand Board), Spanplatten, Hartfaserplatten, Sperrholz und andere Produkttypen unterteilt. Je nach Anwendung ist der Markt in Möbel, Bauwesen, Verpackung und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Holzwerkstoffmarkt in 15 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Millionen Kubikmeter) erstellt.

| Mitteldichte Faserplatte (MDF)/Hochdichte Faserplatte (HDF) |

| Oriented Strand Board (OSB) |

| Spanplatte |

| Hartfaserplatte |

| Sperrholz |

| Andere Produkttypen |

| Möbel | Wohnen |

| Kommerziell | |

| Konstruktion | Boden und Dach |

| Wand | |

| Tür | |

| Andere Konstruktionen | |

| Verpackung | |

| Andere Anwendungen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Produktart | Mitteldichte Faserplatte (MDF)/Hochdichte Faserplatte (HDF) | |

| Oriented Strand Board (OSB) | ||

| Spanplatte | ||

| Hartfaserplatte | ||

| Sperrholz | ||

| Andere Produkttypen | ||

| Anwendung | Möbel | Wohnen |

| Kommerziell | ||

| Konstruktion | Boden und Dach | |

| Wand | ||

| Tür | ||

| Andere Konstruktionen | ||

| Verpackung | ||

| Andere Anwendungen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Holzwerkstoffplatten

Wie groß ist der Holzwerkstoffmarkt?

Es wird erwartet, dass die Marktgröße für Holzwerkstoffplatten im Jahr 2024 405,75 Millionen Kubikmeter erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,17 % auf 474,27 Millionen Kubikmeter wachsen wird.

Wie groß ist der Markt für Holzwerkstoffplatten derzeit?

Im Jahr 2024 wird die Marktgröße für Holzwerkstoffe voraussichtlich 405,75 Millionen Kubikmeter erreichen.

Wer sind die Hauptakteure auf dem Holzwerkstoff-Markt?

Kronoplus Limited, West Frazer, ARAUCO, EGGER Group, Kastamonu Entegre sind die wichtigsten Unternehmen, die auf dem Markt für Holzwerkstoffe tätig sind.

Welches ist die am schnellsten wachsende Region im Holzwerkstoffmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Holzwerkstoffe?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Holzwerkstoffmarkt.

Welche Jahre deckt dieser Holzwerkstoffmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Holzwerkstoffe auf 393,28 Millionen Kubikmeter geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Holzwerkstoffe für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Holzwerkstoffe für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Holzwerkstoffplatten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Holzwerkstoffplatten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Holzwerkstoffplatten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.