Marktgröße und Marktanteil für Versorgungs- und Energieanalytik

Marktanalyse für Versorgungs- und Energieanalytik von Mordor Intelligence

Die Marktgröße für Versorgungs- und Energieanalytik beträgt 5,1 Milliarden USD im Jahr 2025 und wird voraussichtlich 11,48 Milliarden USD bis 2030 erreichen, was einer CAGR von 17,68% entspricht. Das Wachstum wird durch steigende Elektrifizierung, schärfere Dekarbonisierungsziele und die Notwendigkeit angetrieben, zunehmend komplexe Netze zu optimieren. Mehr als 55% der Versorgungsunternehmen setzen mittlerweile nahezu echtzeitnahe Analytik ein, um Netzanlagen und Kundenverbrauch zu überwachen, während ein prognostizierter fünffacher Anstieg der Stromlast-von 23 GW im Jahr 2025 auf 128 GW im Jahr 2030-den Druck auf Betreiber aufrechterhält, Dateninfrastruktur und Entscheidungsprozesse zu modernisieren. Verstärkte Volatilität der Großhandelspreise, beschleunigte Smart-Meter-Einführungen und breitere Cloud-Adoption erweitern den adressierbaren Raum für fortschrittliche Lösungen weiter. Die Wettbewerbsintensität steigt, da Hyperscale-Cloud-Unternehmen Versorgungsunternehmen mit branchenspezifischen KI-Diensten umwerben, während traditionelle Betriebstechnologie-Anbieter ihre Analytik-Portfolios durch Akquisitionen und Partnerschaften vertiefen. [1] Grid Strategies LLC, "National Load Growth Report 2024," gridstrategiesllc.com

Treiber % Auswirkung auf CAGR-Prognose Geografische Relevanz Auswirkungszeithorizont

- Nach Bereitstellungsmodell führte das On-Premises-Segment mit 59% des Marktanteils für Versorgungs- und Energieanalytik im Jahr 2024, während Cloud-Bereitstellung voraussichtlich mit einer CAGR von 24,10% bis 2030 expandieren wird.

- Nach Komponente behielt Software 69% Umsatzanteil im Jahr 2024; Dienstleistungen entwickeln sich mit einer CAGR von 20,80% zwischen 2025-2030 fort.

- Nach Anwendung hielten Zählerbetrieb und Datenmanagement 28% der Marktgröße für Versorgungs- und Energieanalytik im Jahr 2024; Demand Response und Flexibilität sind die am schnellsten wachsende Anwendung mit einer CAGR von 28,60% bis 2030.

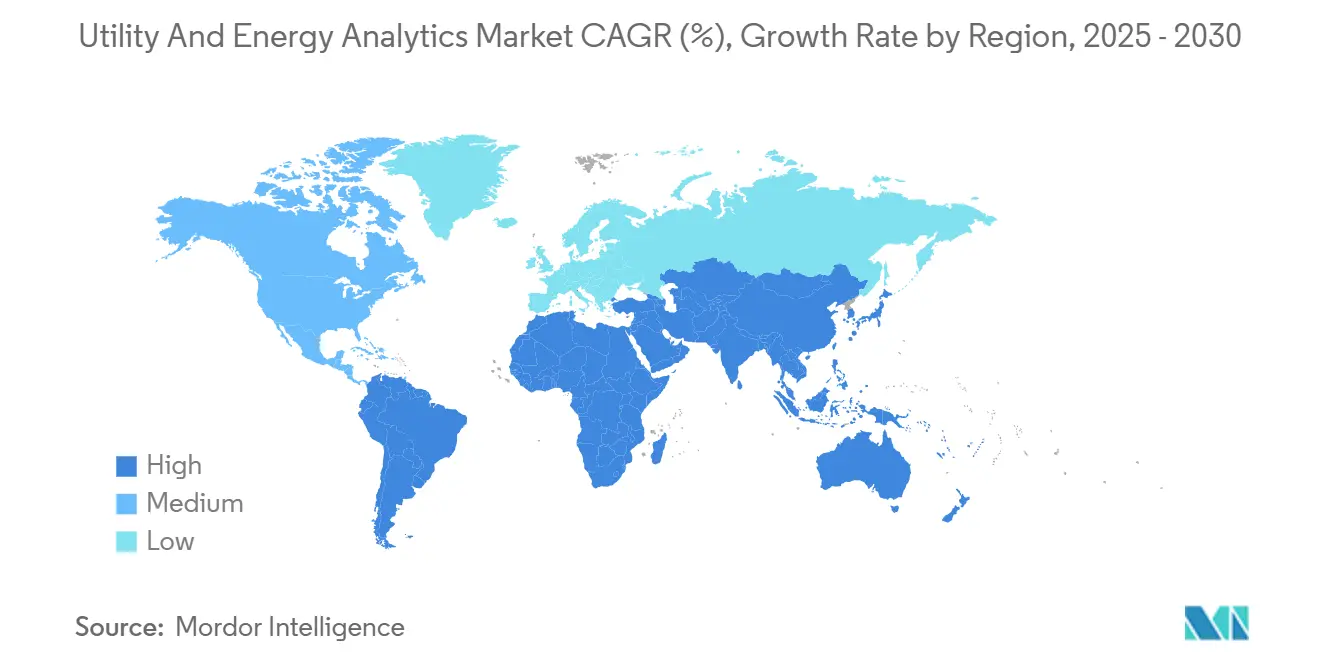

- Nach Geografie kommandierte Nordamerika 38% Anteil der Marktgröße für Versorgungs- und Energieanalytik im Jahr 2024, wohingegen Asien-Pazifik für die höchste regionale CAGR von 21,30% während 2025-2030 positioniert ist.

Globale Trends und Einblicke des Marktes für Versorgungs- und Energieanalytik

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Verbindliche erneuerbare Mandate & Dekarbonisierungsausgaben | 4.50% | Global, mit höchster Auswirkung in Europa und Nordamerika | Langfristig (≥ 4 Jahre) |

| AMI 2.0-Einführung & Edge-Analytics-Adoption | 3.80% | Nordamerika, Europa und fortgeschrittene APAC-Märkte | Mittelfristig (2-4 Jahre) |

| Volatilität der Großhandelspreise treibt Lastprognosepräzision an | 3.20% | Nordamerika, Europa, Australien | Kurzfristig (≤ 2 Jahre) |

| Cloud-native Versorgungs-Analytics-Frameworks | 2.90% | Global, mit früher Adoption in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| EU/US Cyber-Resilienz-Compliance-Anforderungen | 2.30% | Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verbindliche erneuerbare Mandate & Dekarbonisierungsausgaben

Globale Verpflichtungen zur Reduzierung von Kohlenstoffemissionen beschleunigen Investitionen in hochentwickelte Prognose- und Optimierungstools. Erneuerbare Energien werden voraussichtlich ein Drittel des globalen Stroms bis Anfang 2025 erzeugen und beispiellose Variabilität in die Netze bringen. Staatliche Anreize verstärken den Trend; das US-Energieministerium schätzt, dass aggregierte virtuelle Kraftwerke 10-20% der Spitzenlast bis 2030 liefern könnten, vorausgesetzt Versorgungsunternehmen können verteilte Ressourcen in Echtzeit orchestrieren. Diese Entwicklungen zwingen Betreiber dazu, Analytik-Plattformen einzusetzen, die hochfrequente Telemetrie verarbeiten, wetterbedingte Leistungsschwankungen modellieren und Gebotsstrategien über Day-ahead- und Intraday-Märkte optimieren können. [2]U.S. Department of Energy, "Pathways to Commercial Liftoff: Virtual Power Plants 2025 Update," liftoff.energy.gov

AMI 2.0-Einführung & Edge-Analytics-Adoption

Smart-Meter-Projekte der nächsten Generation schaffen kontinuierliche Datenströme, die Legacy-Verarbeitungstools übersteigen. Globale Smart-Meter-Umsätze werden voraussichtlich von 26,65 Milliarden USD im Jahr 2024 auf 29,29 Milliarden USD im Jahr 2025 steigen und granulare Intervalldaten produzieren, die Versorgungsunternehmen am Edge analysieren können. Das Netzwerk von Thames Water erkennt bereits mehr als 80.000 Lecks täglich und vermeidet 57 Millionen Liter Wasserverluste durch die Einbettung von Analytik in Zähler. Das lokale Ausführen von Algorithmen minimiert Latenz, reduziert Back-Haul-Bandbreite und ermöglicht Verteilnetzbetreibern, schnelle Spannungs- oder Druckanpassungen auszulösen, was die Netzresilienz stärkt und gleichzeitig Kosten eindämmt.

Volatilität der Großhandelspreise treibt Lastprognosepräzision an

Dramatische Preisschwankungen in organisierten Strommärkten vergrößern die finanziellen Kosten von Prognosefehlern. ERCOT erwartet, dass die Nachfrage von großen flexiblen Lasten 54 Milliarden kWh im Jahr 2025 erreicht, 60% höher als 2024, was die Ausgleichsherausforderungen intensiviert. Machine-Learning-Modelle, die Echtzeit-Wetter, DER-Leistung und Verbraucherverhalten aufnehmen, haben die Day-ahead-Prognosepräzision um bis zu 30% gesteigert und ermöglichen es Versorgungsunternehmen, kostspielige Spitzenlast-Einsätze zu reduzieren und Marktspannen effektiver zu arbitrieren. [3]U.S. Energy Information Administration, "ERCOT Expects Demand from Large Flexible Load Customers to Increase 60% in 2025," eia.gov

Cloud-native Versorgungs-Analytics-Frameworks

Versorgungsunternehmen zögerten traditionell, missionskritische Workloads in externe Clouds zu verlagern, doch steigende Datenvolumen und gehärtete branchenspezifische Sicherheitskontrollen verändern die Einstellungen. Anbieter zertifizieren nun branchenkonforme, verschlüsselungsreiche Umgebungen, die Smart-Meter-, SCADA- und DER-Telemetrie mit elastischer Rechenkapazität verarbeiten. Early Adopters berichten von 70% kürzeren Batch-Verarbeitungszyklen und 30% geringeren Infrastrukturausgaben nach der Übertragung von Analytik-Pipelines auf Cloud-Plattformen. Die Flexibilität, KI-Dienste hochzufahren, beschleunigt Pilot-zu-Produktion-Zeitpläne und unterstützt schnellere Feature-Releases für kundenorientierte Anwendungen.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Legacy OT-IT-Integrationskosten & Datensilos | 2.10% | Global, mit höchster Auswirkung in reifen Märkten | Mittelfristig (2-4 Jahre) |

| Datenwissenschafts-Talentmangel im Energiebereich | 1.80% | Global, mit akuter Auswirkung in Schwellenmärkten | Langfristig (≥ 4 Jahre) |

| Cybersicherheits- & Datensouveränitätsbedenken | 1.60% | Global, mit höchster Auswirkung in Europa und regulierten Märkten | Mittelfristig (2-4 Jahre) |

| Tariffallprüfung begrenzt digitale Budgets | 1.30% | Nordamerika und regulierte Märkte | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Legacy OT-IT-Integrationskosten & Datensilos

Viele Versorgungsunternehmen betreiben noch jahrzehntealte SCADA-, Ausfall- und Abrechnungssysteme, die nie für die Vernetzung konzipiert waren. Die Integration dieser Anlagen mit Cloud-Gateways und modernen Data-Lakes verdoppelt oder verdreifacht oft das ursprüngliche Analytik-Budget und verzögert Projektzeitpläne. Vorausschauende Betreiber standardisieren Datenmodelle, setzen API-Gateways ein und sequenzieren Upgrades, um Ausgaben zu begrenzen und gleichzeitig ein offenes Architekturfundament für zukünftige Analytik-Schichten zu legen.

Datenwissenschafts-Talentmangel im Energiebereich

Wenige Fachkräfte kombinieren tiefes Energiesystem-Wissen mit fortgeschrittenen Analytik-Fähigkeiten, was die Projektkapazität einschränkt. Versorgungsunternehmen arbeiten nun mit Universitäten zusammen, sponsern beschleunigte Umschulungsprogramme und setzen Low-Code-KI-Tools ein, damit Ingenieure grundlegende Modelle ohne Python-Kenntnisse ausführen können. Während der Ansatz die Teilnahme erweitert, bleibt die Sicherung von Spitzentalenten eine langfristige Hürde.

Segmentanalyse

Nach Bereitstellung: Cloud-Adoption beschleunigt trotz Sicherheitsbedenken

Cloud-Plattformen eroberten 41% der Zusatzausgaben im Jahr 2025, doch das On-Premises-Modell behielt 59% des Marktanteils für Versorgungs- und Energieanalytik aufgrund strenger Compliance-Anforderungen. Betreiber hielten historisch missionskritische Apps innerhalb von Firewalls; jedoch verändern elastisches Computing, verwaltete KI-Dienste und Pay-as-you-go-Ökonomie die Kosten-Nutzen-Gleichungen. Die Marktgröße für Versorgungs- und Energieanalytik für Cloud-Bereitstellungen wird voraussichtlich mit 24,10% CAGR bis 2030 wachsen, angetrieben von Greenfield-AMI-, Demand-Response- und DERMS-Einführungen, die horizontal skalierbare Architekturen benötigen. IBMs sektorfokussierte Software-as-a-Service-Suite veranschaulicht die steigende Anbieterbetonung auf gehärtete, auditbereite Umgebungen mit netzspezifischen Vorlagen. Hybrid-Strategien sind üblich: sensible Betriebsdatensätze bleiben in Rechenzentren, während Vorhersage-Pipelines und kundenorientierte Dashboards in der Cloud laufen, was Versorgungsunternehmen ermöglicht, Migration zu stagen und Souveränitätsbedenken zu mindern.

Neben Resilienz schätzen Versorgungsunternehmen den schnellen Innovationszyklus der Cloud. Neue Features-geospatiale Visualisierung, Was-wäre-wenn-Dispatch-Simulatoren oder Kunden-Self-Service-Portale-können ohne langwierige Hardware-Refreshs bereitgestellt werden. Anbieter veröffentlichen versorgungsspezifische Compliance-Roadmaps, die Risikomanagern helfen, Vorstandsgenehmigungen zu sichern. Mit steigendem Vertrauen pilotieren Übertragungsnetzbetreiber Cloud-native Historian-Ersatz und zielen auf 50% geringere Gesamtbetriebskosten über einen Fünf-Jahres-Horizont ab.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar bei Berichtskauf

Nach Komponente: Dienstleistungswachstum übertrifft Software da Implementierungskomplexität steigt

Software-Lizenzen machten immer noch 69% der Umsätze von 2024 aus und spiegeln die etablierte Abhängigkeit von anbietergelieferten Zählerdatenmanagement-, Ausfallanalytik- und Prognose-Tools wider. Doch Dienstleistungsumsatz beschleunigt sich mit 20,80% CAGR und signalisiert den Bedarf der Versorgungsunternehmen für Integrations-Support, Datenqualitäts-Remediation und kontinuierliche Modell-Abstimmung. Feldevidence zeigt, dass Professional-Services-Ausgaben Software-Ausgaben während mehrjähriger Bereitstellungen entsprechen können, besonders wo Legacy-Überwachungssteuerungs- und Datenerfassungsplattformen Middleware-Adapter benötigen. Cognizants 6,8% Jahr-über-Jahr-Umsatzanstieg in Q4 2024, teilweise angetrieben von Versorgungs-Analytik-Mandaten, unterstreicht die Verschiebung zu wertschöpfenden Engagements.

Edge-Hardware-Uptake steigt ebenfalls, da Versorgungsunternehmen Umspannwerk-Phasormessgeräte und Feeder-Level-Sensoren einsetzen. Diese Geräte verarbeiten hochvolumige Wellenformen vor und leiten nur ereignisbasierte Zusammenfassungen an zentrale Repositories weiter. Edge ermöglicht nahezu sofortige Fehlerlokalisierung und Spannungsregelungsaktionen, verlängert Equipmentleben und verbessert Stromqualität.

Nach Anwendung: Demand Response entwickelt sich zum Wachstumsführer inmitten von Netzvolatilität

Zählerbetrieb und Datenmanagement verankerten 28% der Umsätze von 2024 und unterstreichen die grundlegende Rolle der Datenintegrität in jedem nachgelagerten Use-Case. Versorgungsunternehmen nehmen nun Milliarden täglicher Ablesungen auf, die Abrechnungs-, Ausfall- und Asset-Management-Engines speisen. Doch Demand-Response- und Flexibilitätslösungen repräsentieren den schnellsten Expansionspfad mit einer CAGR von 28,60% bis 2030. Anreizbasierte Programme, Kapazitätsauktionen und virtuelle Kraftwerksschemata erweitern die wirtschaftliche Aufwärtsmöglichkeit für Teilnehmer hinter dem Zähler. FERC registrierte 33.055 MW eingeschriebener Demand-Response-Kapazität im Jahr 2023, entsprechend 6,5% der US-Spitzenlast und demonstrierend kommerzielle Rentabilität. Da Programmgranularität steigt-bis hinunter zu Feeder- oder sogar Transformatorebene-lehnen sich Versorgungsunternehmen an Machine-Learning-Modelle, um Umsatzströme über Energie-, Kapazitäts- und Nebendienstleistungsmärkte zu stapeln.

Prognose- und Planungstools entwickeln sich ebenfalls. Lasterzeugungs-Ausgleichs-Algorithmen integrieren nun hochauflösende Wetter-, Solarirradiance- und verteilte Batterie-Ladezustand-Daten. Versorgungsunternehmen, die diese Modelle einsetzen, erreichen Day-ahead-Prognoseverbesserungen, die Ungleichgewichtsstrafen um zweistellige Prozentsätze reduzieren und Kapital für Netzhärtungsarbeiten freisetzen. [4]Federal Energy Regulatory Commission, "Annual Assessment of Demand Response and Advanced Metering," ferc.gov

Nach Versorgungstyp: Elektrizitätsversorger führen während Multi-Utility-Plattformen an Zugkraft gewinnen

Elektrizitätsversorger kommandieren den Löwenanteil der Ausgaben aufgrund komplexer Echtzeit-Ausgleichsanforderungen. Gas- und Wasserversorger adoptieren zunehmend ähnliche analytische Toolkits-Pipeline- oder Hauptintegrität, Leckerkennung und Nachfrageprognose-oft piggybackend auf unternehmensweiten Cloud-Bereitstellungen. Multi-Utility-Konglomerate in Europa und Asien drängen Anbieter, vereinheitlichte Dashboards zu liefern, die Elektro-, Gas- und Wasserdatensätze zusammenführen, Asset-Interdependenzen hervorheben und gemeinsames Kundenengagement ermöglichen. Glendale Water and Power integriert beispielsweise Smart-Meter-, SCADA- und IT-Daten, um Ausfallreaktion und Feldteam-Planung zu verbessern. Obwohl Integrations-Herausforderungen bestehen bleiben, versprechen kombinierte Plattformen operative Synergien und reichere Kundeneinblicke.

Nach Endnutzer: Übertragungs- & Verteilnetzbetreiber treiben Innovation durch Netzmodernisierung voran

Übertragungs- und Verteilnetzbetreiber (T&D) sind die größten Käufer von Analytik-Plattformen und zielen auf Fehlvorhersage, Asset-Health-Scoring und Topologie-Optimierung ab. Viele nordamerikanische T&D-Versorger setzen 2025-Budgets mit Priorität auf Waldbrand-Mitigation und alternde Transformator-Ersatz, Bereiche wo prädiktive Analytik Ausfallwahrscheinlichkeiten quantifiziert und Patrouillenrouten optimiert. Erzeugungsbesitzer nutzen zustandsbasierte Wartungs-Algorithmen, um Turbinen-Überholungsintervalle zu verlängern und Wärmerate-Effizienz zu steigern. Einzelhandelslieferanten konzentrieren sich auf Churn-Detection-Modelle und granulare Segmentierung, um personalisierte Tarife anzubieten.

Wertschöpfungskettenübergreifende Zusammenarbeit intensiviert sich. T&D-Betreiber partner mit Einzelhändlern, um nachfrageseitige Flexibilität zu liefern und hochvolumige Smart-Meter-Daten für vereinheitlichte Sichtbarkeit zu pooln. Oracles modulare Analytik-Suite veranschaulicht Marktbewegungen hin zu Multi-Tenant-Architekturen, die verschiedene Versorgungssparten durch geteilte Daten-Fabrics bedienen.

Geografieanalyse

Nordamerika behielt einen 38% Umsatzanteil im Jahr 2024, unterstützt durch reife digitale Infrastruktur, AMI-Penetration über 70% und unterstützende regulatorische Konstrukte, die leistungsbasierte Tarifgestaltung belohnen. Staatliche Resilienz-Programme kanalisieren Mittel zu Ausfallanalytik, Vegetations-Encroachment-Modellierung und Waldbrand-Risiko-Scoring. Texas exemplifiziert Nachfragewachstum, mit flexiblem Lastverbrauch, der 54 Milliarden kWh im Jahr 2025 erreichen soll, was Versorgungsunternehmen zwingt, Lastprognose-Genauigkeit zu verfeinern und Netzautomatisierung zu stärken. Cloud-Bereitstellungen übertreffen On-Premises-Zuwächse, da Versorgungsunternehmen elastisches Computing nutzen, um hochfrequente Zählerablesungen und Umspannwerk-Wellenformen zu verarbeiten.

Asien-Pazifik repräsentiert die am schnellsten expandierende Tasche mit einer CAGR von 21,30% für 2025-2030. Chinas schneller Solar- und Speicher-Aufbau und Indiens ländliche Elektrifizierungsprojekte schaffen großangelegte Daten-Herausforderungen, die Analytik freischalten kann. Etablierte Akteure in Japan und Australien betonen Kundenengagement und DER-Orchestrierung, während Schwellenmärkte Legacy-Dispatch-Systeme überspringen und Smart-Grid-Technologien von Anfang an installieren. Staatlich unterstützte Smart-City-Initiativen häufen zusätzliche Datenströme an-Verkehr, Umweltsensoren und Mikronetze-die mit Versorgungsdatensätzen konvergieren und den Analytik-Plattform-Umfang erhöhen.

Europa erhält bedeutende Ausgaben aufrecht, da ehrgeizige Dekarbonisierungsverpflichtungen Versorgungsunternehmen dazu treiben, variable erneuerbare Integration und elektrifizierte Nachfrage wie Wärmepumpen und EVs zu optimieren. Enge Cybersicherheits-Regeln und DSGVO-Compliance erhöhen Datensouveränitäts-Anforderungen und formen Architektur-Entscheidungen zu regionalen Cloud-Zonen und lokalisierten Data-Lakes. Der Drang der Europäischen Kommission für grenzüberschreitende Marktkopplung stimuliert Nachfrage für Analytik, die Scheduling, Überlastungsmanagement und Energieungleichgewichts-Settlements über Mitgliedsstaaten hinweg ausrichtet. Nordische Betreiber zeigen fortgeschrittene Flexibilitätsmärkte, wo Verteilungs-Level-Kapazität nahezu in Echtzeit handelt und hochauflösende Telemetrie und KI-basierte Dispatch-Engines erfordert.

Wettbewerbslandschaft

Der Markt für Versorgungs- und Energieanalytik zeigt moderate Konzentration. Oracle, IBM, Siemens und SAP liefern End-to-End-Suites, die von Zählerdatenmanagement bis zu KI-gestützter Prognose reichen. IBMs 2025-Produktauffrischung enthüllte domänenspezifische Orchestrierungs-Agents, die Asset-Wartungs-Workflows automatisieren und Analytik-Workloads zu optimalen Compute-Tiers dispatchen. Siemens vertiefte erneuerbare Energien-Analytik über eine Partnerschaft mit TURN2X, um Biogas-Daten in seine Plattform zu integrieren und eine Strategie der vertikalen Spezialisierung zu veranschaulichen.

Cloud-Hyperscaler-Amazon Web Services, Microsoft Azure und Google Cloud-wetteifern um Marktanteile mit sektorgehärteten Referenz-Architekturen, eingebauten Compliance-Artefakten und serverlosen KI-Diensten. Ihr Maßstab beschleunigt Modell-Trainingszyklen und zieht Versorgungsunternehmen an, denen hauseigene GPU-Cluster fehlen. Inzwischen erobern fokussierte Innovatoren wie Bidgely und AutoGrid Nischen in Kunden-Disaggregation und DER-Optimierung. Bidgelys KI-Engine analysiert Intervalldaten, um bis zu 15% Haushalts-Energieeinsparungen zu treiben und überwacht bereits mehr als 25 Millionen Zähler über Versorgungsunternehmen hinweg.

Akquisitionsaktivität ist lebhaft. Uplights Kauf von AutoGrid von Schneider Electric erweiterte seinen Demand-Flexibilitäts-Stack und ermöglichte eine einheitliche Plattform, die Kundenengagement und DER-Orchestrierung umfasst. Anbieter schließen auch Datensharing-Allianzen; beispielsweise teamen Zählerhersteller mit Cloud-Anbietern, um Edge-to-Cloud-Ingestion-Pipelines zu optimieren. Wettbewerbsvorteile hängen zunehmend von offenen APIs, Interoperabilität mit bestehenden Betriebstechnologie-Flotten und bewiesenen Cybersicherheits-Credentials ab.

Branchenführer für Versorgungs- und Energieanalytik

-

Oracle Corporation

-

Capgemini SE

-

ABB Limited

-

IBM Corporation

-

General Electric Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Schneider Electric eröffnete ein Innovationszentrum in Houston, das sich fortgeschrittener Analytik für Netzzuverlässigkeit widmet und sein Engagement für digitale Transformation für Versorgungsunternehmen hervorhebt.

- Mai 2025: IBM enthüllte verbesserte Watsonx-Orchestrierungs-Tools auf der Think 2025, die die schnelle Erstellung von Agents ermöglichen, die auf Versorgungsbetriebe zugeschnitten sind, wie automatisierte Ausfallticket-Weiterleitung.

- März 2025: Siemens Digital Industries Software partner mit TURN2X, um erneuerbare Gasproduktion zu skalieren und KI-gestützte Analytik einzubetten, die Rohstoffkonvertierung optimiert.

- Februar 2025: Oracle sicherte sich einen Vertrag mit einem großen nordamerikanischen Versorgungsunternehmen, um seine Utilities Analytics-Suite einzuführen und 15% Spitzennachfrage-Reduzierungen über personalisierte Energieeffizienz-Angebote anzustreben.

Globaler Berichtsumfang des Marktes für Versorgungs- und Energieanalytik

Mit neuen strukturierten und unstrukturierten Datenquellen, einschließlich IoT-Daten, und zunehmendem Wettbewerb von Anbietern alternativer Energie entwickelt sich die Analytik-Landschaft für Energie- und Versorgungsunternehmen schnell. Versorgungsorganisationen benötigen Datenlösungen, die direkt auf Unternehmensleistung einwirken, indem sie Kosten reduzieren, Dienstleistungen verbessern, Gefahren identifizieren und Kundenengagement effektiv unterstützen, um Nachfrage genau zu schätzen, Ausgaben zu reduzieren und Geschäftsentscheidungen zu erweitern. Der Umfang der Studie umfasst verschiedene Bereitstellungsmethoden über verschiedene Typen in mehreren Geografien.

Der Markt für Versorgungs- und Energieanalytik ist segmentiert nach Bereitstellung (Cloud, On-Premise), Typ (Software, Dienstleistungen), Anwendung (Zählerbetrieb, Lastprognose, Demand Response, Verteilungsplanung) und Geografie.

| On-Premise |

| Cloud |

| Hybrid |

| Software |

| Dienstleistungen |

| Hardware / Edge-Geräte |

| Zählerbetrieb und Datenmanagement |

| Last- und Erzeugungsprognose |

| Demand Response und Flexibilität |

| Verteilungsplanung und -optimierung |

| Asset-Performance-Management |

| Ausfallmanagement und Zuverlässigkeit |

| Strom |

| Gas |

| Wasser |

| Multi-Utility |

| Erzeugungsversorger |

| Übertragungs- und Verteilnetzbetreiber |

| Einzelhandels-Energielieferanten |

| Unabhängige Stromproduzenten |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Nordische Länder | ||

| Russland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien und Neuseeland | ||

| ASEAN | ||

| Restlicher Asien-Pazifik-Raum | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Israel | ||

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Ägypten | ||

| Nigeria | ||

| Restliches Afrika | ||

| Nach Bereitstellung | On-Premise | ||

| Cloud | |||

| Hybrid | |||

| Nach Komponente | Software | ||

| Dienstleistungen | |||

| Hardware / Edge-Geräte | |||

| Nach Anwendung | Zählerbetrieb und Datenmanagement | ||

| Last- und Erzeugungsprognose | |||

| Demand Response und Flexibilität | |||

| Verteilungsplanung und -optimierung | |||

| Asset-Performance-Management | |||

| Ausfallmanagement und Zuverlässigkeit | |||

| Nach Versorgungstyp | Strom | ||

| Gas | |||

| Wasser | |||

| Multi-Utility | |||

| Nach Endnutzer | Erzeugungsversorger | ||

| Übertragungs- und Verteilnetzbetreiber | |||

| Einzelhandels-Energielieferanten | |||

| Unabhängige Stromproduzenten | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Restliches Südamerika | |||

| Europa | Vereinigtes Königreich | ||

| Deutschland | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Nordische Länder | |||

| Russland | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Australien und Neuseeland | |||

| ASEAN | |||

| Restlicher Asien-Pazifik-Raum | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Israel | |||

| Türkei | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Ägypten | |||

| Nigeria | |||

| Restliches Afrika | |||

Schlüsselfragen, die im Bericht beantwortet werden

Wie hoch ist der aktuelle Wert des Marktes für Versorgungs- und Energieanalytik?

Die Marktgröße für Versorgungs- und Energieanalytik wird auf 5,1 Milliarden USD im Jahr 2025 bewertet und voraussichtlich 11,48 Milliarden USD bis 2030 erreichen.

Welche Region führt den Markt heute?

Nordamerika kommandiert 38% der globalen Umsätze, angetrieben durch hohe Smart-Meter-Penetration und unterstützende regulatorische Anreize.

Was ist der am schnellsten wachsende Anwendungsbereich?

Demand Response und Flexibilitätsmanagement entwickelt sich mit einer CAGR von 28,60% fort, da Versorgungsunternehmen kundenseitige Flexibilität monetarisieren, um erneuerbare Variabilität auszugleichen.

Warum wachsen Dienstleistungen schneller als Software in diesem Markt?

Die Integration legacy Betriebstechnologie, Datenbereinigung und KI-Modell-Abstimmung benötigen Spezialisten-Expertise, was Dienstleistungsumsätze dazu bringt, mit einer CAGR von 20,80% bis 2030 zu wachsen.

Wie schnell steigen Cloud-Bereitstellungen?

Cloud-basierte Lösungen werden voraussichtlich eine CAGR von 24,10% zwischen 2025-2030 registrieren, da Versorgungsunternehmen skalierbare Computing- und eingebettete KI-Fähigkeiten suchen.

Was ist das größte Hemmnis für Analytik-Adoption?

Hohe Integrationskosten, die von Legacy-OT-IT-Silos und unterschiedlichen Datenformaten stammen, bleiben das führende Hindernis und trimmen die Markt-CAGR um geschätzte 2,1%.

Seite zuletzt aktualisiert am: