Marktgröße für Erbsenprotein in den Vereinigten Staaten

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 354.41 Millionen US-Dollar | |

| Marktgröße (2029) | 443.54 Millionen US-Dollar | |

| Größter Anteil nach Endbenutzer | Tierfutter | |

| CAGR (2024 - 2029) | 5.28 % | |

| Am schnellsten wachsend nach Endbenutzer | Essen und Getränke | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Erbsenprotein in den USA

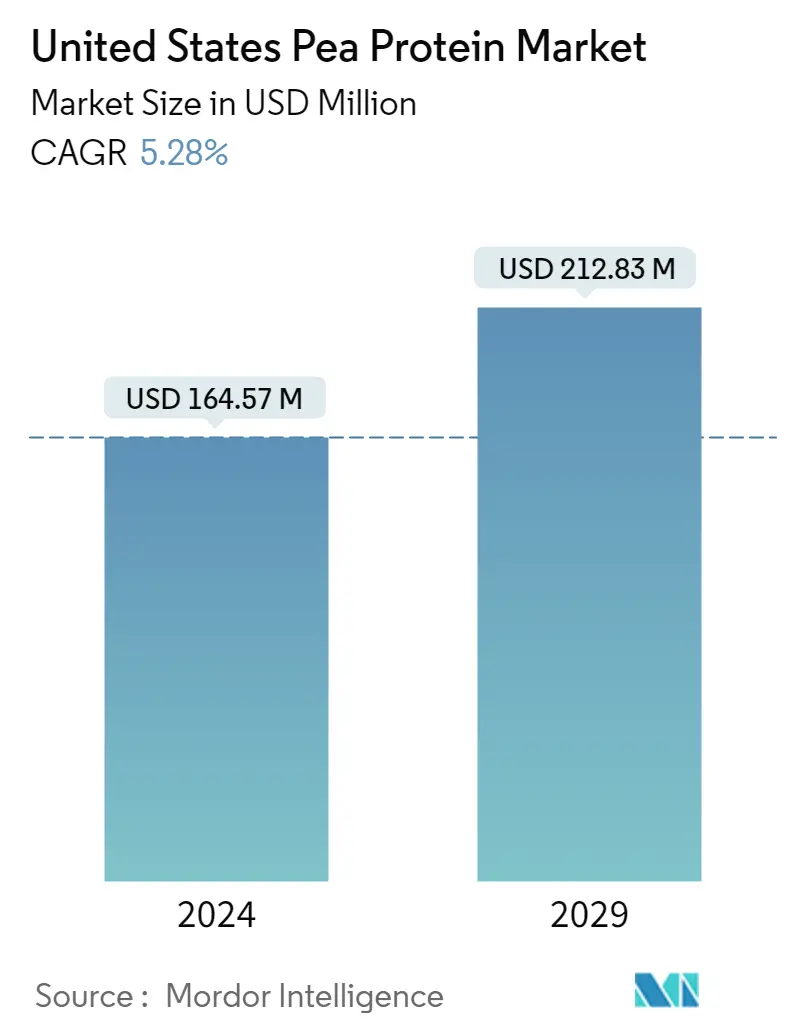

Die Größe des Erbsenproteinmarkts in den Vereinigten Staaten wird im Jahr 2024 auf 164,57 Millionen US-Dollar geschätzt und soll bis 2029 212,83 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,28 % im Prognosezeitraum (2024–2029) entspricht.

Hersteller, die sich die strukturelle Funktionalität von Erbsenprotein zunutze machen, ermöglichen einen immensen Einsatz von Erbsenprotein in verschiedenen Branchen

- Nach Tierfutter bleibt der FB-Sektor der zweitgrößte Sektor, der vor allem von der Fleischalternativenindustrie angeführt wird. Allein auf die Branche entfielen im Jahr 2022 über 38,3 % des im FB-Sektor verbrauchten Erbsenproteinvolumens. Dies lässt sich auf die Eigenschaften von Erbsenprotein zurückführen, darunter ein ähnliches Aminosäureprofil wie Fleisch und seine hypoallergene Qualität, die es von der Masse abhebt Quellen wie Soja. Wichtige Formulierer wie Lightlife Foods und Beyond Meat entwickeln zunehmend pflanzliche Fleischalternativen, wobei Erbsenprotein eine Hauptzutat ist.

- Abgesehen von seinen zahlreichen Funktionalitäten verliert Erbsenprotein auch bei hohen Temperaturen nicht seine strukturelle Funktionalität, was der Hauptfaktor für seine Nachfrage auf dem Lebensmittel- und Getränkemarkt ist. Mit einer prognostizierten Volumen-CAGR von 8,56 % im Prognosezeitraum blieb der Sektor auch weiterhin der am schnellsten wachsende. Es wird erwartet, dass die Verwendung von Erbsenprotein in der US-amerikanischen Snackindustrie ein deutliches Wachstum verzeichnen wird. Proteinreich, fettarm und kohlenhydratarm sind die neuen Trendschlagworte, die Snackunternehmen zu ihren Produkteigenschaften hinzufügen möchten. Einige große Marken, die Snacks mit Erbsenprotein als Zutat anbieten, sind Siren Snacks, Larabar und Simply Protein.

- Ein weiteres schnell wachsendes Untersegment für Erbsenproteine ist die Kategorie der Sport- und Leistungsernährungsprodukte, die von 2023 bis 2029 voraussichtlich eine jährliche Wachstumsrate von 8,12 % verzeichnen wird. Einige Fitnessbefürworter empfehlen Erbsenprotein, um den Proteinkonsum von Veganern und Vegetariern zu steigern. Außerdem können die Aminosäuren in Erbsenproteinen fast genauso gut verwertet werden wie die in tierischen Proteinen. Im Vergleich zu Milchprodukten und Soja verursachen Erbsen weniger Allergien, verschlimmern die Laktoseintoleranz nicht und werden im Gegensatz zu Soja normalerweise nicht aus gentechnisch veränderten Pflanzen hergestellt.

Markttrends für Erbsenprotein in den Vereinigten Staaten

- Babynahrung wird nach der Pandemie ein stetiges Wachstum verzeichnen

- Das Wachstum der Bäckereibranche wird von großen kommerziellen Akteuren vorangetrieben

- Innovation ist der Schlüssel zur Aufrechterhaltung einer stetigen Wachstumsrate

- Nachhaltige und innovative Verpackungstrends beeinflussen den Markt für Frühstückscerealien

- Die Vorlieben der Verbraucher verlagern sich hin zu Premium-Gewürzen und Soßen, weg von verpackten Suppen

- Hauptakteure konzentrieren sich auf die Anreicherung und Nährstoffanreicherung

- Milchalternativen verzeichnen deutliche Wachstumsraten

- Betonung von Bewusstsein und Innovation; treibende Kraft hinter dem Wachstum des Marktes für Ernährung für ältere Menschen

- Große Chancen für Fleischalternativen

- E-Commerce wird sich zu einem der beliebtesten Kanäle entwickeln

- Wichtige Akteure konzentrieren sich nach COVID-19 stärker auf gesunde Inhaltsstoffe

- Sport-/Leistungsernährung wird im Prognosezeitraum ein deutliches Wachstum verzeichnen

- Steigende US-Futtermittelexporte und Futtermittelpreise werden sich voraussichtlich auf die Produktion auswirken

- Die US-amerikanische Kosmetikindustrie treibt die Synergie von Innovation und Social-Media-Einfluss voran

Überblick über die Erbsenproteinindustrie der Vereinigten Staaten

Der US-amerikanische Erbsenproteinmarkt ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 56,55 % ausmachen. Die Hauptakteure in diesem Markt sind Archer Daniels Midland Company, Bunge Limited, International Flavors Fragrances, Inc., Kerry Group PLC und The Scoular Company (alphabetisch sortiert).

Marktführer für Erbsenprotein in den Vereinigten Staaten

Archer Daniels Midland Company

Bunge Limited

International Flavors & Fragrances, Inc.

Kerry Group PLC

The Scoular Company

Other important companies include AGT Food and Ingredients Inc., Anchor Ingredients Co. LLC, Axiom Foods Inc., Cargill Incorporated, Farbest-Tallman Foods Corporation, Glanbia PLC, Ingredion Incorporated, Roquette Frères.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Erbsenproteinmarkt der Vereinigten Staaten

- Juni 2022 Roquette, ein Global Player für pflanzliche Inhaltsstoffe und Pionier bei Pflanzenproteinen, kündigt die Einführung seiner neuen NUTRALYS®-Reihe organischer Texturproteine aus Erbsen und Ackerbohnen an

- November 2021 Der weltweite Innovator für gesunde und funktionelle Inhaltsstoffe und Lösungen, FrieslandCampina Ingredients, betritt den Markt für pflanzliche Proteine mit zwei Pulverlösungen, die in Zusammenarbeit mit AGT Foods entwickelt wurden, einem der größten Anbieter von Hülsenfrüchten, Grundnahrungsmitteln mit Mehrwert usw Zutaten. Das Plantaris™-Sortiment umfasst zunächst Plantaris™ Pea Isolate 85 A und Plantaris™ Faba Isolate 90 A.

- April 2021 Anchor Ingredients investiert in den Bau einer Erbsenverarbeitungsanlage in North Dakota, um sowohl den Lebensmittel- als auch den Tiernahrungsmarkt zu bedienen. Es wird erwartet, dass diese strategische Investition dem Unternehmen eine führende Position im schnell wachsenden Bereich der Hülsenfruchtzutaten verschafft. Die wachsende Nachfrage nach pflanzlichen Proteinen, insbesondere Erbsenprotein, auf den Lebensmittel- und Tiernahrungsmärkten war der Hauptgrund für das Unternehmen, in solche Erweiterungen zu investieren.

US-Erbsenprotein-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Anlage

- 3.3 Produktionstrends

- 3.3.1 Anlage

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Vereinigte Staaten

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Bilden

- 4.1.1 Konzentrate

- 4.1.2 Isoliert

- 4.1.3 Strukturiert/hydrolysiert

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 4.2.2.1.8 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.9 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 AGT Food and Ingredients Inc.

- 5.4.2 Anchor Ingredients Co. LLC

- 5.4.3 Archer Daniels Midland Company

- 5.4.4 Axiom Foods Inc.

- 5.4.5 Bunge Limited

- 5.4.6 Cargill Incorporated

- 5.4.7 Farbest-Tallman Foods Corporation

- 5.4.8 Glanbia PLC

- 5.4.9 Ingredion Incorporated

- 5.4.10 International Flavours & Fragrances, Inc.

- 5.4.11 Kerry Group PLC

- 5.4.12 Roquette Frères

- 5.4.13 The Scoular Company

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der Erbsenproteinindustrie in den Vereinigten Staaten

Konzentrate, Isolate, texturiert/hydrolysiert werden als Segmente nach Form abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt.

- Nach Tierfutter bleibt der FB-Sektor der zweitgrößte Sektor, der vor allem von der Fleischalternativenindustrie angeführt wird. Allein auf die Branche entfielen im Jahr 2022 über 38,3 % des im FB-Sektor verbrauchten Erbsenproteinvolumens. Dies lässt sich auf die Eigenschaften von Erbsenprotein zurückführen, darunter ein ähnliches Aminosäureprofil wie Fleisch und seine hypoallergene Qualität, die es von der Masse abhebt Quellen wie Soja. Wichtige Formulierer wie Lightlife Foods und Beyond Meat entwickeln zunehmend pflanzliche Fleischalternativen, wobei Erbsenprotein eine Hauptzutat ist.

- Abgesehen von seinen zahlreichen Funktionalitäten verliert Erbsenprotein auch bei hohen Temperaturen nicht seine strukturelle Funktionalität, was der Hauptfaktor für seine Nachfrage auf dem Lebensmittel- und Getränkemarkt ist. Mit einer prognostizierten Volumen-CAGR von 8,56 % im Prognosezeitraum blieb der Sektor auch weiterhin der am schnellsten wachsende. Es wird erwartet, dass die Verwendung von Erbsenprotein in der US-amerikanischen Snackindustrie ein deutliches Wachstum verzeichnen wird. Proteinreich, fettarm und kohlenhydratarm sind die neuen Trendschlagworte, die Snackunternehmen zu ihren Produkteigenschaften hinzufügen möchten. Einige große Marken, die Snacks mit Erbsenprotein als Zutat anbieten, sind Siren Snacks, Larabar und Simply Protein.

- Ein weiteres schnell wachsendes Untersegment für Erbsenproteine ist die Kategorie der Sport- und Leistungsernährungsprodukte, die von 2023 bis 2029 voraussichtlich eine jährliche Wachstumsrate von 8,12 % verzeichnen wird. Einige Fitnessbefürworter empfehlen Erbsenprotein, um den Proteinkonsum von Veganern und Vegetariern zu steigern. Außerdem können die Aminosäuren in Erbsenproteinen fast genauso gut verwertet werden wie die in tierischen Proteinen. Im Vergleich zu Milchprodukten und Soja verursachen Erbsen weniger Allergien, verschlimmern die Laktoseintoleranz nicht und werden im Gegensatz zu Soja normalerweise nicht aus gentechnisch veränderten Pflanzen hergestellt.

| Konzentrate |

| Isoliert |

| Strukturiert/hydrolysiert |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Bilden | Konzentrate | ||

| Isoliert | |||

| Strukturiert/hydrolysiert | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.