Marktgröße für Erbsenproteinzutaten in Nordamerika

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 511.92 Millionen US-Dollar | |

| Marktgröße (2029) | 633.68 Millionen US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 5.58 % | |

| Größter Anteil nach Land | Vereinigte Staaten | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Erbsenproteinzutaten in Nordamerika

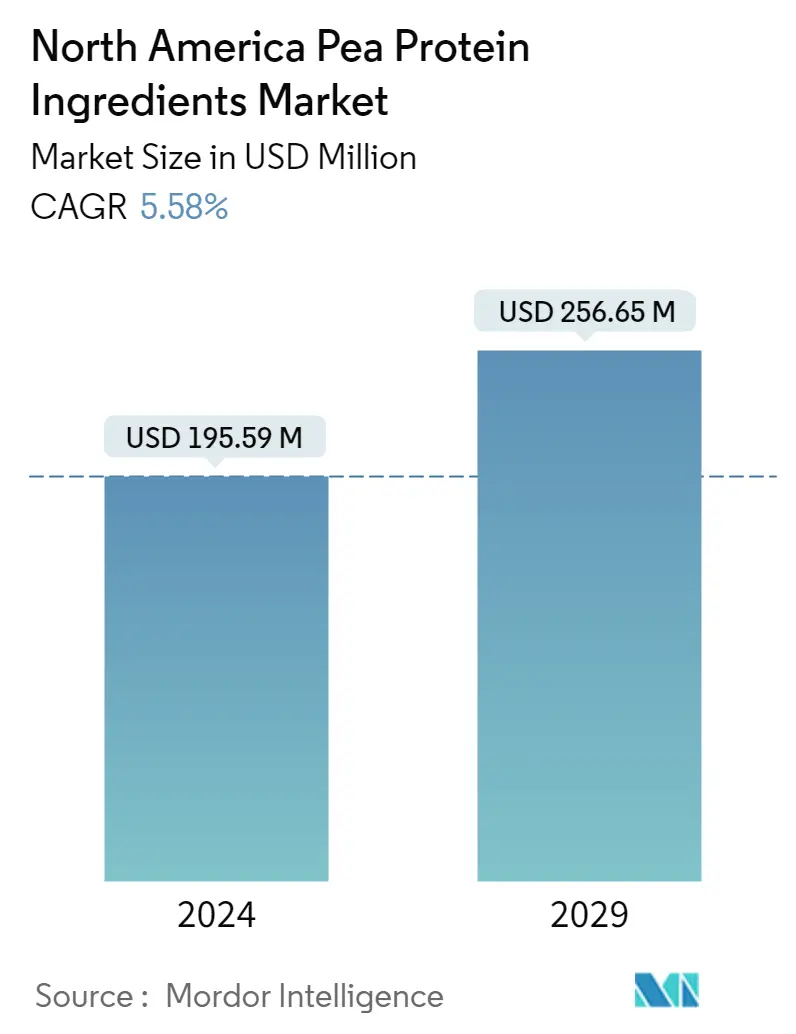

Die Marktgröße für Erbsenproteinzutaten in Nordamerika wird im Jahr 2024 auf 195,59 Millionen US-Dollar geschätzt und soll bis 2029 256,65 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,58 % im Prognosezeitraum (2024–2029) entspricht.

Der FB-Sektor hatte im Jahr 2022 einen großen Anteil an der wachsenden Nachfrage nach Fleischalternativen.

- Das Lebensmittel- und Getränkesegment ist das führende Anwendungssegment für Erbsenproteine in der Region, angeführt von Fleischalternativen und RTE/RTC-Lebensmitteln. Im Jahr 2022 hatten diese beiden Teilsegmente einen Mengenanteil von 57 % am gesamten Erbsenproteinkonsum in Nordamerika. Ein weiteres wichtiges Segment für Erbsenprotein ist das Nahrungsergänzungsmittelsegment, das im Untersuchungszeitraum eine jährliche Wachstumsrate von 4,47 % verzeichnete. Dieser Fortschritt deutet darauf hin, dass Nahrungsergänzungsmittel zu einem festen Bestandteil des täglichen Lebens werden und als gesünder, sättigender und nahrhafter gelten.

- Die zunehmende Vorliebe für Lebensmittel und Getränke auf pflanzlicher Proteinbasis veranlasst Unternehmen dazu, strategisch in die Branche zu investieren. Nordamerika entwickelt sich weltweit zu einem der etabliertesten Märkte für pflanzliches Fleisch, wobei das Segment Fleisch und Fleischalternativen im Hinblick auf Erbsenprotein voraussichtlich am schnellsten wachsen wird. Das Segment wird im Prognosezeitraum voraussichtlich eine CAGR von 10,48 % verzeichnen.

- In der Region erfreut sich Veganismus immer größerer Beliebtheit. Immer mehr Menschen stellen auf vegane Ernährung um und kaufen nur noch pflanzliche Produkte. Es wird erwartet, dass die zunehmende Akzeptanz veganer Ernährung für Hersteller von pflanzlichen Proteinpräparaten von Vorteil sein wird. Im Jahr 2021 lebten schätzungsweise 0,5 % der US-Bevölkerung (1,62 Millionen) vegan. Während nur wenige Amerikaner vegan leben, ist die Zahl derjenigen, die nicht vollständig vegan leben, es aber anstreben, in Wirklichkeit weitaus höher. 39 % der Amerikaner geben an, dass ihre Ernährung nicht ausschließlich aus pflanzlichen Lebensmitteln besteht, sie jedoch vollständig vegan werden möchten, indem sie so viele tierische Lebensmittel wie möglich meiden.

- Die Vereinigten Staaten behielten ihre Spitzenposition in der Region im Jahr 2022. Erbsenprotein hat im Land aufgrund der breiten Verbraucherakzeptanz der Vielseitigkeit in verschiedenen Anwendungen erheblich an Bedeutung gewonnen. Hersteller bevorzugen auch Erbsenprotein und verweisen auf dessen Fähigkeit, die Nährwert-, Funktions- und Kennzeichnungsziele zu erfüllen. Gemessen am Marktwert folgten dem Land Mexiko und Kanada, angetrieben vom Lebensmittel- und Getränkesektor.

- Unternehmen steigern ihre Produktion, um der wachsenden Nachfrage nach Erbsenprotein in den Vereinigten Staaten gerecht zu werden. Im Jahr 2021 eröffnete Puris von Cargill seine neue US-Anlage mit der Prognose, die Produktion seines Erbsenproteinbestandteils zu verdoppeln. In ähnlicher Weise hat Ingredion sein trendiges Sortiment pflanzlicher Lösungen für die FB-Industrie erweitert und seine Erbsenproteinfabrik in Nebraska um zwei erbsenbasierte Zutaten erweitert. Es wird erwartet, dass solche konstanten Wettbewerbsentwicklungen in der Region das Wachstum des FB-Sektors weiter vorantreiben und im Prognosezeitraum eine durchschnittliche jährliche Wachstumsrate (CAGR) von 5,49 % nach Volumen verzeichnen.

- Mexiko ist das am schnellsten wachsende Land auf dem globalen Erbsenproteinmarkt. Es wird prognostiziert, dass der Wert im Prognosezeitraum eine CAGR von 8,05 % verzeichnen wird. Es besteht ein zunehmendes Interesse daran, die Gefahr schwerer Krankheiten wie Herz-Kreislauf-Erkrankungen und Fettleibigkeit einzudämmen, die mit dem übermäßigen Verzehr von Fleisch, dem Hauptbestandteil mexikanischer Lebensmittel, einhergehen. Etwa 73 % der mexikanischen Bevölkerung sind übergewichtig. Dies führt dazu, dass die Menschen auf gesündere Alternativen wie Proteinprodukte auf Erbsenbasis umsteigen, was zu einem Marktwachstum führt.

Markttrends für Erbsenproteinzutaten in Nordamerika

- Bio-Babynahrung soll den Markt der Zukunft vorantreiben

- Große kommerzielle Akteure tragen zum Wachstum der Bäckereibranche bei

- Angereicherte Getränke werden im Prognosezeitraum einen Umsatzanstieg verzeichnen

- Die Verlagerung der Verbraucher hin zu kohlenhydratarmen Diäten stellt eine Bedrohung für das Marktwachstum dar

- Die steigende Nachfrage nach Einzelportionspackungen könnte die Produktion steigern

- Hauptakteure konzentrieren sich auf die Anreicherung und Nährstoffanreicherung

- Milchalternativen verzeichnen deutliche Wachstumsraten

- Betonung von Bewusstsein und Innovation; treibende Kraft hinter dem Wachstum des Marktes für Ernährung für ältere Menschen

- Große Chancen für Fleischalternativen

- E-Commerce wird sich zu einem der beliebtesten Kanäle entwickeln

- Wichtige Akteure konzentrieren sich nach COVID-19 stärker auf gesunde Inhaltsstoffe

- Sport-/Leistungsernährung wird im Prognosezeitraum ein deutliches Wachstum verzeichnen

- Ständige Nachfrage aus den Vereinigten Staaten zur Unterstützung des Marktes

- Die Kosmetikindustrie soll durch die Synergie von Innovation und Social-Media-Einfluss vorangetrieben werden

Überblick über die nordamerikanische Erbsenproteinzutaten-Branche

Der nordamerikanische Markt für Erbsenproteinzutaten ist mäßig konsolidiert, wobei die fünf größten Unternehmen 55,72 % ausmachen. Die Hauptakteure in diesem Markt sind Archer Daniels Midland Company, Bunge Limited, International Flavors Fragrances, Inc., Kerry Group PLC und The Scoular Company (alphabetisch sortiert).

Marktführer für Erbsenproteinzutaten in Nordamerika

Archer Daniels Midland Company

Bunge Limited

International Flavors & Fragrances, Inc.

Kerry Group PLC

The Scoular Company

Other important companies include Cargill Incorporated, Farbest-Tallman Foods Corporation, Glanbia PLC, Ingredion Incorporated, Roquette Frères.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Erbsenproteinzutaten in Nordamerika

- Juni 2022 Roquette, ein Global Player für pflanzliche Inhaltsstoffe und Pionier bei Pflanzenproteinen, kündigt die Einführung seiner neuen NUTRALYS®-Reihe organischer Texturproteine aus Erbsen und Ackerbohnen an

- April 2021 Ingredion Inc. hat seinem Segment pflanzliches Erbsenprotein zwei neue Inhaltsstoffe hinzugefügt. Das Unternehmen brachte das Erbsenproteinisolat Vitessense Pulse 1853 und die Erbsenstärke Purity P 1002 auf den Markt, die zu 100 % nachhaltig von nordamerikanischen Farmen bezogen werden.

- Februar 2021 DuPonts Nutrition Biosciences und das Zutatenunternehmen IFF geben ihre Fusion im Jahr 2021 bekannt. Das kombinierte Unternehmen wird weiterhin unter dem Namen IFF firmieren. Die komplementären Portfolios verschaffen dem Unternehmen eine führende Position bei einer Reihe von Inhaltsstoffen, darunter auch Erbsenprotein.

Nordamerika-Marktbericht für Erbsenproteinzutaten – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Anlage

- 3.3 Produktionstrends

- 3.3.1 Anlage

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Vereinigte Staaten

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Bilden

- 4.1.1 Konzentrate

- 4.1.2 Isoliert

- 4.1.3 Strukturiert/hydrolysiert

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 4.2.2.1.8 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.9 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Land

- 4.3.1 Kanada

- 4.3.2 Mexiko

- 4.3.3 Vereinigte Staaten

- 4.3.4 Rest von Nordamerika

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Bunge Limited

- 5.4.3 Cargill Incorporated

- 5.4.4 Farbest-Tallman Foods Corporation

- 5.4.5 Glanbia PLC

- 5.4.6 Ingredion Incorporated

- 5.4.7 International Flavors & Fragrances, Inc.

- 5.4.8 Kerry Group PLC

- 5.4.9 Roquette Frères

- 5.4.10 The Scoular Company

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Branchensegmentierung für Erbsenproteinzutaten in Nordamerika

Konzentrate, Isolate, texturiert/hydrolysiert werden als Segmente nach Form abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Kanada, Mexiko und die Vereinigten Staaten werden als Segmente nach Ländern abgedeckt.

- Das Lebensmittel- und Getränkesegment ist das führende Anwendungssegment für Erbsenproteine in der Region, angeführt von Fleischalternativen und RTE/RTC-Lebensmitteln. Im Jahr 2022 hatten diese beiden Teilsegmente einen Mengenanteil von 57 % am gesamten Erbsenproteinkonsum in Nordamerika. Ein weiteres wichtiges Segment für Erbsenprotein ist das Nahrungsergänzungsmittelsegment, das im Untersuchungszeitraum eine jährliche Wachstumsrate von 4,47 % verzeichnete. Dieser Fortschritt deutet darauf hin, dass Nahrungsergänzungsmittel zu einem festen Bestandteil des täglichen Lebens werden und als gesünder, sättigender und nahrhafter gelten.

- Die zunehmende Vorliebe für Lebensmittel und Getränke auf pflanzlicher Proteinbasis veranlasst Unternehmen dazu, strategisch in die Branche zu investieren. Nordamerika entwickelt sich weltweit zu einem der etabliertesten Märkte für pflanzliches Fleisch, wobei das Segment Fleisch und Fleischalternativen im Hinblick auf Erbsenprotein voraussichtlich am schnellsten wachsen wird. Das Segment wird im Prognosezeitraum voraussichtlich eine CAGR von 10,48 % verzeichnen.

- In der Region erfreut sich Veganismus immer größerer Beliebtheit. Immer mehr Menschen stellen auf vegane Ernährung um und kaufen nur noch pflanzliche Produkte. Es wird erwartet, dass die zunehmende Akzeptanz veganer Ernährung für Hersteller von pflanzlichen Proteinpräparaten von Vorteil sein wird. Im Jahr 2021 lebten schätzungsweise 0,5 % der US-Bevölkerung (1,62 Millionen) vegan. Während nur wenige Amerikaner vegan leben, ist die Zahl derjenigen, die nicht vollständig vegan leben, es aber anstreben, in Wirklichkeit weitaus höher. 39 % der Amerikaner geben an, dass ihre Ernährung nicht ausschließlich aus pflanzlichen Lebensmitteln besteht, sie jedoch vollständig vegan werden möchten, indem sie so viele tierische Lebensmittel wie möglich meiden.

| Konzentrate |

| Isoliert |

| Strukturiert/hydrolysiert |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Kanada |

| Mexiko |

| Vereinigte Staaten |

| Rest von Nordamerika |

| Bilden | Konzentrate | ||

| Isoliert | |||

| Strukturiert/hydrolysiert | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Kanada | ||

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.