Größe des britischen Proteinmarktes

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 661.25 Millionen US-Dollar | |

| Marktgröße (2029) | 858.39 Millionen US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 5.11 % | |

| Am schnellsten wachsend nach Endbenutzer | Ergänzungen | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des britischen Proteinmarktes

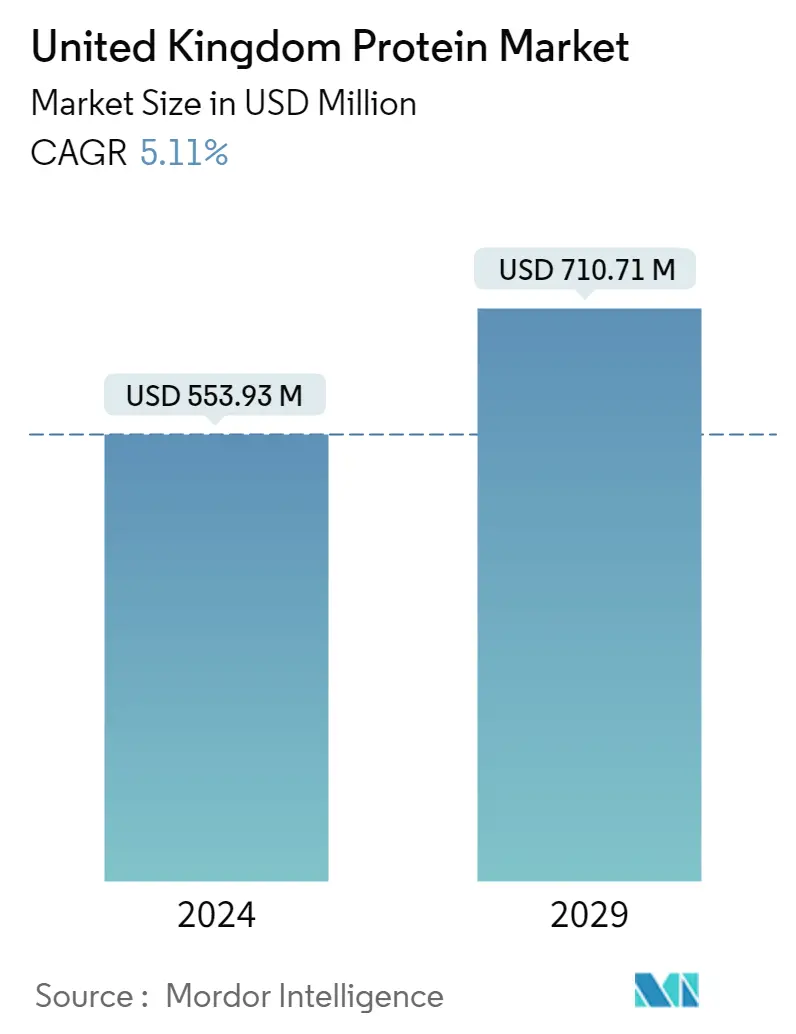

Die Größe des britischen Proteinmarkts wird im Jahr 2024 auf 553,93 Millionen US-Dollar geschätzt und soll bis 2029 710,71 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,11 % im Prognosezeitraum (2024–2029) entspricht.

Der aufkommende Genuss gesundheitsorientierter Produkte mit öffentlichem Bewusstsein für Protein wirkt sich auf das Wachstum aus

- Gemessen an der Anwendung war im Jahr 2022 die FB-Industrie der führende Anwendungssektor für Protein in der Region, gefolgt vom Tierfuttersektor. In der FB-Kategorie hatte das Segment Fleisch/Fleischalternativen mit 32,40 % den größten Volumenanteil, gefolgt vom Segment Milchprodukte und Milchalternativen mit einem Volumenanteil von 27,9 % im Jahr 2022. Das Vereinigte Königreich ist der führende Markt für Fleisch und Milchalternativen alternative Milchprodukte. Der Markt bringt ständig gesunde Proteinquellen auf den Markt, die aus Pflanzen, Algen, nicht-tierischen Zellkulturen, Fermentation oder kultiviertem Fleisch gewonnen werden und eine Alternative zu traditionelleren Proteinquellen darstellen.

- Das Tierfuttersegment nahm im Jahr 2020 den zweitgrößten Marktanteil ein, nämlich 35,5 % nach Volumen, was den Markt voraussichtlich mit einem nominalen CAGR-Wert von 2,65 % im Prognosezeitraum antreiben wird. Einer der Hauptfaktoren für die Marktexpansion ist das wachsende öffentliche Bewusstsein für die gesundheitlichen Vorteile algenbasierter Proteinbestandteile in Tierfutter. In den frühen Stadien der Rinderentwicklung sind Mikroalgen für die Nährstoffzufuhr zum Tierfutter von entscheidender Bedeutung. Es fördert auch das körperliche Wachstum und sorgt für die Produktion hochwertiger Eier, Milch und Fleisch.

- Wertmäßig wird von allen Endverbrauchersegmenten erwartet, dass das Nahrungsergänzungsmittelsegment im Prognosezeitraum die schnellste Wachstumsrate von 6,47 % verzeichnen wird. Der aufkommende Genuss gesundheitsorientierter Produkte sowie das steigende Interesse an der Zutatenliste treiben das Marktwachstum maßgeblich voran. In der Kategorie der Nahrungsergänzungsmittel nimmt die Sport- und Leistungsernährung einen bedeutenden Marktanteil ein, vor allem aufgrund des steigenden Bewusstseins für die tägliche Nahrungsaufnahme, und Sporternährungsprodukte helfen dabei, Nährstoffverluste bei der Verdauung und dem Verzehr auszugleichen.

Proteinmarkttrends im Vereinigten Königreich

- Die Marktreife und sinkende Geburtenraten sind für das langsame Wachstum verantwortlich

- Handwerklich und glutenfrei zur Unterstützung der Bäckereiindustrie

- Funktionelle Getränke spielen eine Schlüsselrolle für zukünftiges Marktwachstum

- Stärkeres Einzelhandelswachstum, da mehr Verbraucher zu Hause frühstücken

- Kochsaucen verzeichnen die größte Nachfrage auf dem britischen Markt

- Zuckerreduzierungsprogramme behindern das Segmentwachstum im Prognosezeitraum

- Milchalternative zur Ankurbelung des Marktwachstums

- Demografischer Wandel hin zu Nahrungsergänzungsmitteln

- Fleischalternativen verzeichnen deutliche Wachstumsraten

- Der Markt für pflanzenbasierte, verzehrfertige, verpackte Lebensmittel wird im Prognosezeitraum voraussichtlich wachsen.

- Steigende Nachfrage nach herzhaften Snacks in Großbritannien

- Als wichtigster Markttreiber erwies sich die Neigung der Millennials zur Fitness

- Steigende Nachfrage nach Produkten tierischen Ursprungs

- Der Trend zum Skinimalismus ist in Großbritannien sehr gefragt

- Der zunehmende Konsum pflanzlicher Proteine eröffnet Chancen für wichtige Akteure im Zutatensektor

- Das Vereinigte Königreich konzentriert sich darauf, die Produktionskapazitäten für Weizen und Erbsen zu erhöhen

Überblick über die Proteinindustrie im Vereinigten Königreich

Der Proteinmarkt im Vereinigten Königreich ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 30,45 % einnehmen. Die Hauptakteure in diesem Markt sind Archer Daniels Midland Company, Arla Foods AmbA, Darling Ingredients Inc., International Flavors Fragrances Inc. und Kerry Group PLC (alphabetisch sortiert).

Marktführer für Proteine im Vereinigten Königreich

Archer Daniels Midland Company

Arla Foods AmbA

Darling Ingredients Inc.

International Flavors & Fragrances Inc.

Kerry Group PLC

Other important companies include A. Costantino & C. SpA, Agrial Enterprise, Glanbia PLC, Kernel Mycofood, Roquette Frères, Volac International Limited.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

News zum britischen Proteinmarkt

- Dezember 2021 Das auf Pilzen basierende Protein-Startup Kernel Mycofoods hat in einer institutionellen Finanzierungsrunde über 15 Millionen US-Dollar eingesammelt.

- August 2021 Arla Foods Ingredients bringt MicelPure™, ein mizellares Kaseinisolat, auf den Markt. Das neue mizellare Kaseinisolat enthält mindestens 87 % natives Protein, ist laktose- und fettarm, hitzestabil und geschmacksneutral. Es wird hauptsächlich in RTD-Getränken, proteinreichen Getränken und Pulvershakes verwendet.

- Mai 2021 Darling Ingredients Inc. gab bekannt, dass seine Marke Rousselot ihr Sortiment an gereinigten, modifizierten Gelatinen in pharmazeutischer Qualität mit der Einführung von X-Pure® GelDAT – Gelatin Desaminotyrosine – erweitert hat.

Proteinmarktbericht für das Vereinigte Königreich – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.2.2 Anlage

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.3.2 Anlage

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Großbritannien

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Quelle

- 4.1.1 Tier

- 4.1.1.1 Nach Proteintyp

- 4.1.1.1.1 Kasein und Kaseinate

- 4.1.1.1.2 Kollagen

- 4.1.1.1.3 Eiprotein

- 4.1.1.1.4 Gelatine

- 4.1.1.1.5 Insektenprotein

- 4.1.1.1.6 Milch eiweiß

- 4.1.1.1.7 Molkenprotein

- 4.1.1.1.8 Anderes tierisches Protein

- 4.1.2 Mikrobiell

- 4.1.2.1 Nach Proteintyp

- 4.1.2.1.1 Algenprotein

- 4.1.2.1.2 Mykoprotein

- 4.1.3 Anlage

- 4.1.3.1 Nach Proteintyp

- 4.1.3.1.1 Hanfprotein

- 4.1.3.1.2 Erbsenprotein

- 4.1.3.1.3 Kartoffelprotein

- 4.1.3.1.4 Reisprotein

- 4.1.3.1.5 Ich bin Protein

- 4.1.3.1.6 Weizenprotein

- 4.1.3.1.7 Anderes Pflanzenprotein

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 4.2.2.1.8 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.9 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Agrial Enterprise

- 5.4.3 Archer Daniels Midland Company

- 5.4.4 Arla Foods AmbA

- 5.4.5 Darling Ingredients Inc.

- 5.4.6 Glanbia PLC

- 5.4.7 International Flavors & Fragrances Inc.

- 5.4.8 Kernel Mycofood

- 5.4.9 Kerry Group PLC

- 5.4.10 Roquette Frères

- 5.4.11 Volac International Limited

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der britischen Proteinindustrie

Tier, Mikrobiell und Pflanze werden als Segmente nach Quelle abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt.

- Gemessen an der Anwendung war im Jahr 2022 die FB-Industrie der führende Anwendungssektor für Protein in der Region, gefolgt vom Tierfuttersektor. In der FB-Kategorie hatte das Segment Fleisch/Fleischalternativen mit 32,40 % den größten Volumenanteil, gefolgt vom Segment Milchprodukte und Milchalternativen mit einem Volumenanteil von 27,9 % im Jahr 2022. Das Vereinigte Königreich ist der führende Markt für Fleisch und Milchalternativen alternative Milchprodukte. Der Markt bringt ständig gesunde Proteinquellen auf den Markt, die aus Pflanzen, Algen, nicht-tierischen Zellkulturen, Fermentation oder kultiviertem Fleisch gewonnen werden und eine Alternative zu traditionelleren Proteinquellen darstellen.

- Das Tierfuttersegment nahm im Jahr 2020 den zweitgrößten Marktanteil ein, nämlich 35,5 % nach Volumen, was den Markt voraussichtlich mit einem nominalen CAGR-Wert von 2,65 % im Prognosezeitraum antreiben wird. Einer der Hauptfaktoren für die Marktexpansion ist das wachsende öffentliche Bewusstsein für die gesundheitlichen Vorteile algenbasierter Proteinbestandteile in Tierfutter. In den frühen Stadien der Rinderentwicklung sind Mikroalgen für die Nährstoffzufuhr zum Tierfutter von entscheidender Bedeutung. Es fördert auch das körperliche Wachstum und sorgt für die Produktion hochwertiger Eier, Milch und Fleisch.

- Wertmäßig wird von allen Endverbrauchersegmenten erwartet, dass das Nahrungsergänzungsmittelsegment im Prognosezeitraum die schnellste Wachstumsrate von 6,47 % verzeichnen wird. Der aufkommende Genuss gesundheitsorientierter Produkte sowie das steigende Interesse an der Zutatenliste treiben das Marktwachstum maßgeblich voran. In der Kategorie der Nahrungsergänzungsmittel nimmt die Sport- und Leistungsernährung einen bedeutenden Marktanteil ein, vor allem aufgrund des steigenden Bewusstseins für die tägliche Nahrungsaufnahme, und Sporternährungsprodukte helfen dabei, Nährstoffverluste bei der Verdauung und dem Verzehr auszugleichen.

| Tier | Nach Proteintyp | Kasein und Kaseinate |

| Kollagen | ||

| Eiprotein | ||

| Gelatine | ||

| Insektenprotein | ||

| Milch eiweiß | ||

| Molkenprotein | ||

| Anderes tierisches Protein | ||

| Mikrobiell | Nach Proteintyp | Algenprotein |

| Mykoprotein | ||

| Anlage | Nach Proteintyp | Hanfprotein |

| Erbsenprotein | ||

| Kartoffelprotein | ||

| Reisprotein | ||

| Ich bin Protein | ||

| Weizenprotein | ||

| Anderes Pflanzenprotein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Quelle | Tier | Nach Proteintyp | Kasein und Kaseinate |

| Kollagen | |||

| Eiprotein | |||

| Gelatine | |||

| Insektenprotein | |||

| Milch eiweiß | |||

| Molkenprotein | |||

| Anderes tierisches Protein | |||

| Mikrobiell | Nach Proteintyp | Algenprotein | |

| Mykoprotein | |||

| Anlage | Nach Proteintyp | Hanfprotein | |

| Erbsenprotein | |||

| Kartoffelprotein | |||

| Reisprotein | |||

| Ich bin Protein | |||

| Weizenprotein | |||

| Anderes Pflanzenprotein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.