Marktgröße und Marktanteil für Bernsteinsäure

Bernsteinsäure-Marktanalyse von Mordor Intelligence

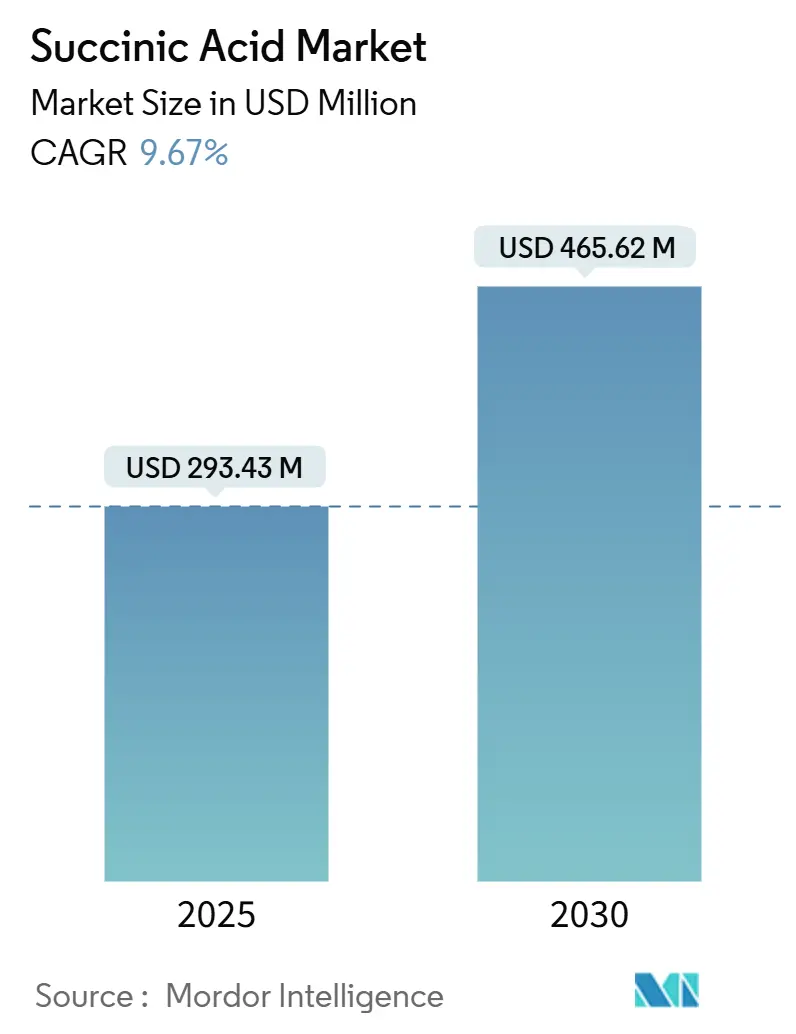

Die Marktgröße für Bernsteinsäure, bewertet mit USD 293,43 Millionen im Jahr 2025, wird voraussichtlich USD 465,62 Millionen bis 2030 erreichen und mit einer CAGR von 9,67% wachsen. Das Marktwachstum wird durch den Wandel von erdölbasierten zu biobasierten Produktionsmethoden, reduzierte Fermentationskosten und verstärkte Nachhaltigkeitsinitiativen von Unternehmen angetrieben, die sich auf erneuerbare Zwischenprodukte konzentrieren. Die Marktexpansion wird durch steigende Nachfrage nach biologisch abbaubaren Polymeren, insbesondere Polybutylensuccinat, sowie breitere Akzeptanz in Lebensmittel- und Kosmetikanwendungen unterstützt. Regulatorische Unterstützung in Europa und Nordamerika trägt zur Marktentwicklung bei. Unternehmen investieren in fortschrittliche Fermentationstechnologien, die CO₂-Emissionen während der Produktion reduzieren und sich an Netto-Null-Zielen ausrichten. Die Region Asien-Pazifik etabliert Produktionszentren, um die Rohstoffvielfalt sicherzustellen und die Lieferkettenstabilität zu stärken.

Wichtige Erkenntnisse des Berichts

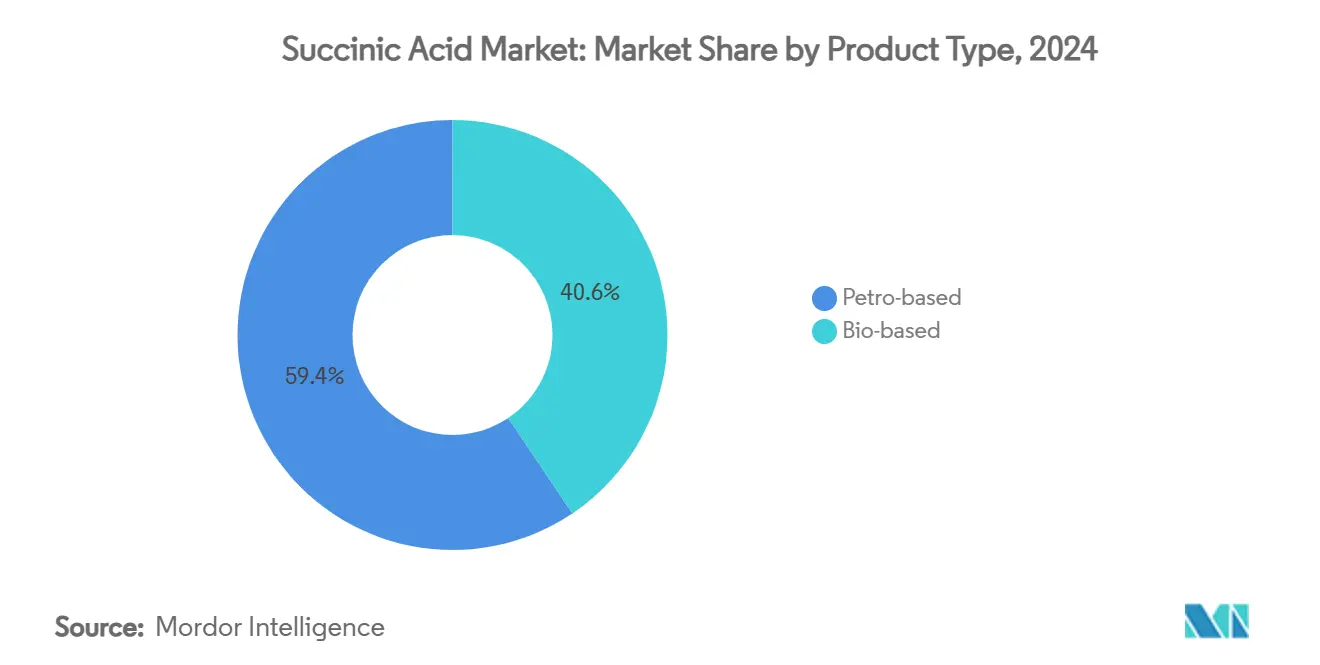

- Nach Produkttyp führte die erdölbasierte Produktion mit 59,42% des Bernsteinsäure-Marktanteils im Jahr 2024, während die biobasierte Produktion voraussichtlich mit 11,38% CAGR von 2025-2030 wachsen wird.

- Nach Qualität machte die industrielle/technische Qualität 36,17% der Bernsteinsäure-Marktgröße im Jahr 2024 aus; Kosmetikqualität wird voraussichtlich mit 10,92% CAGR während 2025-2030 expandieren.

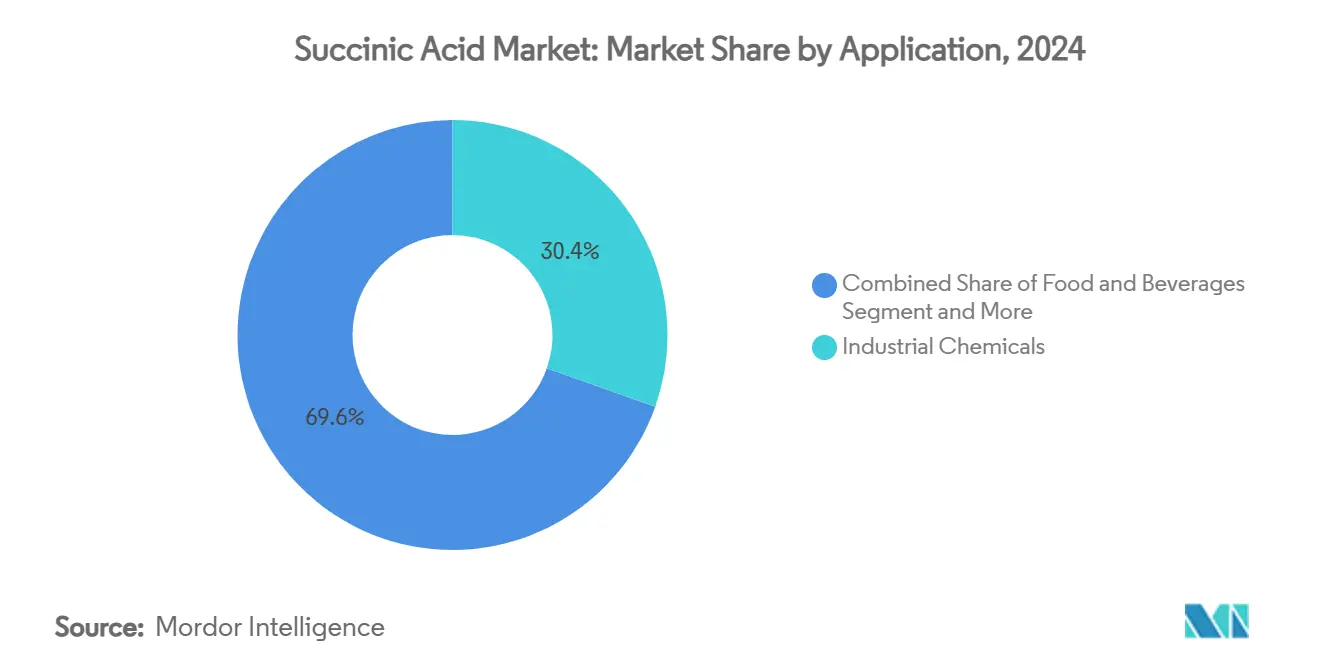

- Nach Anwendung hielten Industriechemikalien 30,41% der Bernsteinsäure-Marktgröße im Jahr 2024, während Körperpflege und Kosmetik mit 10,49% CAGR bis 2030 voranschreitet.

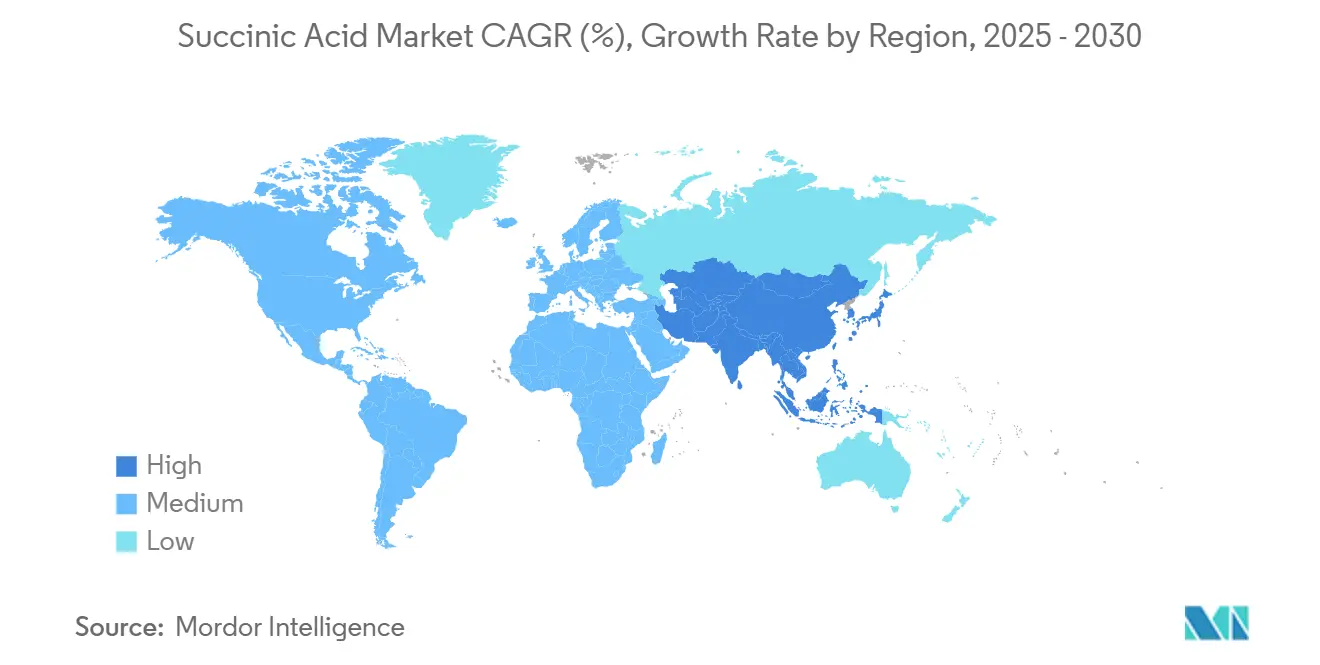

- Nach Geografie kommandierte Europa 32,09% des Bernsteinsäure-Marktes im Jahr 2024, und Asien-Pazifik wird voraussichtlich die schnellste 10,58% CAGR zwischen 2025-2030 verzeichnen.

Globale Bernsteinsäure-Markttrends und Erkenntnisse

Analyse der Treiberwirkung

| Treiber | (~) % Auswirkung auf CAGR-Prognosen | Geografische Relevanz | Zeitrahmen der Auswirkung |

|---|---|---|---|

| Steigende Nachfrage nach biologisch abbaubaren Polymeren | +2.1% | Global, mit Asien-Pazifik und Europa als führende Anwender | Mittelfristig (2-4 Jahre) |

| Regulatorische Unterstützung für biobasierte Chemikalien | +1.8% | Primär Europa und Nordamerika | Langfristig (≥ 4 Jahre) |

| Erweiterte Nutzung in Lebensmitteln und Getränken als Säureregulator und Geschmacksverstärker | +1.4% | Global, mit schnellem Wachstum in Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Wachsende Nachfrage in Körperpflege und Kosmetik | +1.6% | Nordamerika und Europa, Expansion nach Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Fortschritte in biobasierten Produktionstechnologien | +1.9% | Global, mit Technologie-Hubs in entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Steigende Nachfrage nach grünen Lösungsmitteln und Industriechemikalien | +1.3% | Industrieregionen weltweit | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach biologisch abbaubaren Polymeren

Die Polybutylensuccinat (PBS)-Produktion hat sich als primärer Wachstumskatalysator für die Bernsteinsäure-Nachfrage herausgestellt, wobei Automobil- und Verpackungsindustrie biologisch abbaubare Alternativen zu herkömmlichen Kunststoffen vorschreiben. Forscher der Technischen Universität München erzielten einen Durchbruch in der Fermentationseffizienz unter Verwendung des Meeresbakteriums Vibrio natriegens und reduzierten die Produktionszeit auf 2-3 Stunden im Vergleich zu herkömmlichen 24-48-Stunden-Zyklen. Dieser technologische Fortschritt adressiert den kritischen Engpass der Fermentationsskalierbarkeit, der zuvor die Wettbewerbsfähigkeit biobasierter Bernsteinsäure begrenzte. Polymerhersteller spezifizieren zunehmend biobasierte Bernsteinsäure für die PBS-Produktion, um Kreislaufwirtschaftsvorschriften zu erfüllen, insbesondere in Europa, wo erweiterte Herstellerverantwortungsrahmen nicht biologisch abbaubare Verpackungsmaterialien bestrafen.

Regulatorische Unterstützung für biobasierte Chemikalien

Regierungspolitische Rahmen haben sich um Anreize für biobasierte Chemikalien kristallisiert, wobei der Runde Tisch für nachhaltige Chemie des US-Energieministeriums 2025 Bernsteinsäure als prioritäre Plattformchemikalie für die industrielle Dekarbonisierung identifizierte [1]Quelle: U.S. Department of Energy, \"2025 Sustainable Chemistry Framework, \" energy.gov. Aufgrund der steigenden Nachfrage nach biobasierten Chemikalien investieren verschiedene Länder stark in Biotechnologie-Initiativen. Nach Daten des Ministeriums für Wissenschaft und Technologie von 2024 startete die indische Regierung die BioF3 (Biotechnology for Economy, Environment and Employment)-Politik zur Förderung leistungsstarker Biotechnologie-Fertigung im Land [2]Quelle: Ministry of Science & Technology, \"The Rise of India's Bioeconomy From $10bn to $165.75bn in a Decade, \" pib.gov.in. Die FDA-Anerkennung von Bernsteinsäure als Generally Recognized as Safe (GRAS) für Lebensmittelanwendungen beseitigt regulatorische Barrieren für erweiterte Nutzung in Lebensmittel- und Getränkeformulierungen, wobei maximale zulässige Mengen für Gewürze und Fleischprodukte festgelegt wurden. Diese regulatorischen Bestätigungen schaffen präferenziellen Marktzugang für biobasierte Bernsteinsäure-Produzenten und etablieren gleichzeitig Qualitätsstandards, die etablierte Hersteller mit bewährten Produktionskapazitäten bevorzugen.

Erweiterte Nutzung in Lebensmitteln und Getränken als Säureregulator und Geschmacksverstärker

Die Akzeptanz in der Lebensmittelindustrie beschleunigt sich, da Hersteller Clean-Label-Alternativen zu synthetischen Zusatzstoffen suchen, wobei das natürliche Vorkommen von Bernsteinsäure in Pflanzen und Tieren Verbraucherakzeptanzvorteile gegenüber künstlichen Konservierungsstoffen bietet. Die duale Funktionalität der Verbindung sowohl als pH-Kontrollmittel als auch als Geschmacksverstärker ermöglicht es Formulierern, die Komplexität der Inhaltsstoffe zu reduzieren und gleichzeitig Produktstabilität und Geschmacksprofile aufrechtzuerhalten. Die durchschnittliche tägliche Aufnahme bleibt mit weniger als 0,01 mg pro Person deutlich unter Toxizitätsschwellen und schafft erheblichen Spielraum für erweiterte Lebensmittelanwendungen ohne Sicherheitsbedenken. Lebensmittelverarbeiter in Schwellenmärkten spezifizieren zunehmend biobasierte Bernsteinsäure, um sich an Nachhaltigkeitspositionierung anzupassen, insbesondere in Bio- und Premiumprodukt-kategorien, wo Umweltverträglichkeit Kaufentscheidungen beeinflusst. Die Rolle der Verbindung im Zitronensäurezyklus bietet metabolische Kompatibilität, die synthetische Alternativen nicht bieten können, was ihre Akzeptanz in funktionellen Lebensmitteln und Nutraceutical-Anwendungen unterstützt.

Wachsende Nachfrage in Körperpflege und Kosmetik

Kosmetikformulierer haben die entzündungshemmenden und peelenden Eigenschaften der Bernsteinsäure als Schlüsseldifferenzierer in Premium-Hautpflegeprodukten identifiziert. Der natürliche Ursprung und die biologische Abbaubarkeit der Verbindung entsprechen den Verbraucherpräferenzen für nachhaltige Schönheitsprodukte, insbesondere bei Millennials und Gen-Z-Demografien, die Umweltauswirkungen bei Kaufentscheidungen priorisieren. Die Molekularstruktur biobasierter Bernsteinsäure ermöglicht sanftes Peeling ohne die Irritation, die mit synthetischen Alpha-Hydroxysäuren verbunden ist, was Möglichkeiten in Formulierungen für empfindliche Haut schafft. Körperpflegehersteller spezifizieren zunehmend USDA-zertifizierte biobasierte Inhaltsstoffe, um Nachhaltigkeitsziele zu erreichen, wobei Roquettes BIOSUCCINIUM® eine 100%ige biobasierte Inhaltszertifizierung erreichte. Die Kompatibilität der Verbindung mit anderen natürlichen Inhaltsstoffen erleichtert Clean-Beauty-Formulierungen, die Premiumpreise erzielen und gleichzeitig die regulatorische Komplexität in internationalen Märkten reduzieren.

Analyse der Hemmnisauswirkung

| Hemmnisse | (~) % Auswirkung auf CAGR-Prognosen | Geografische Relevanz | Zeitrahmen der Auswirkung |

|---|---|---|---|

| Hohe Produktionskosten | -2.3% | Global, insbesondere Schwellenmärkte betreffend | Kurzfristig (≤ 2 Jahre) |

| Begrenzte kommerzielle Produktionsinfrastruktur | -1.9% | Primär Entwicklungsregionen | Mittelfristig (2-4 Jahre) |

| Energieintensive Reinigung untergräbt Öko-Vorteile | -1.4% | Alle Produktionsregionen | Langfristig (≥ 4 Jahre) |

| Konkurrenz von alternativen biobasierten Säuren | -1.1% | Global, mit unterschiedlicher Intensität je Anwendung | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Begrenzte kommerzielle Produktionsinfrastruktur

Der Zusammenbruch mehrerer Pionierunternehmen, einschließlich BioAmber, hat die verfügbare Produktionskapazität reduziert und gleichzeitig neue Investitionen in Fertigungsinfrastruktur abgeschreckt. Entwicklungsregionen fehlen die technische Expertise und der Kapitalzugang, die für den Bau von Fermentationsanlagen erforderlich sind, was die Produktion in etablierten chemischen Fertigungsstandorten konzentriert. Die spezialisierte Natur der biobasierten Produktion erfordert andere Ausrüstung und Prozesse im Vergleich zu traditionellen Chemieanlagen, was die Fähigkeit zur Umwidmung bestehender Anlagen begrenzt und Kapitalanforderungen erhöht. Die Entwicklung der Rohstofflieferkette hinkt hinter den Produktionskapazitätsbedarfen her, insbesondere für Nicht-Lebensmittel-Biomasse-Quellen, die Investitionen in die Vorverarbeitungsinfrastruktur erfordern.

Konkurrenz von alternativen biobasierten Säuren

Die Adipinsäure-Produktion aus biomassebasierten Rohstoffen stellt direkte Konkurrenz für Anwendungen in der Polyester- und Nylonherstellung dar, mit etablierten Lieferketten und niedrigeren Wechselkosten für nachgelagerte Nutzer. Malonsäure und andere Dicarbonsäuren bieten ähnliche Funktionalität in spezifischen Anwendungen und profitieren von unterschiedlichen Produktionsökonomien und Rohstoffverfügbarkeit. Die Entwicklung alternativer biobasierter Plattformchemikalien schafft Konkurrenz um dieselben Rohstoffressourcen, was potenziell Rohstoffkosten und Angebotsvolatilität erhöht. Etablierte erdölbasierte Chemieproduzenten haben auf biobasierte Konkurrenz reagiert, indem sie Prozesseffizienz verbesserten und Preise reduzierten, wodurch Kostenvorteile in preissensitiven Anwendungen beibehalten werden. Die Entstehung neuer biobasierter Säuren mit überlegenen Leistungsmerkmalen oder niedrigeren Produktionskosten bedroht die Position der Bernsteinsäure in sich entwickelnden Anwendungen vor der Marktestablierung.

Segmentanalyse

Nach Produkttyp: Biobasierte Transformation beschleunigt

Biobasierte Bernsteinsäure wird voraussichtlich mit einer CAGR von 11,38% während 2025-2030 wachsen, während erdölbasierte Bernsteinsäure einen 59,42%igen Marktanteil im Jahr 2024 beibehält. Die höhere Wachstumsrate der biobasierten Produktion spiegelt die zunehmende Akzeptanz nachhaltiger Fertigungsmethoden wider, angetrieben von regulatorischen Anforderungen und Unternehmensumweltzielen. Der Wandel zur biobasierten Produktion entspricht globalen Nachhaltigkeitsinitiativen und wachsendem Umweltbewusstsein in verschiedenen Industrien. Erdölbasierte Produktion behält ihre Marktführerschaft aufgrund etablierter Infrastruktur und niedrigerer Kosten, insbesondere in industriellen Anwendungen, wo Preissensitivität Umweltbedenken überwiegt.

Der Kostenvorteil der erdölbasierten Produktion stammt aus jahrzehntelanger Prozessoptimierung und Skaleneffekten in bestehenden Anlagen. Biobasierte Alternativen gewinnen Zugkraft in Premiumsegmenten wie Lebensmittel, Pharmazeutika und Kosmetik, wo Nachhaltigkeitsanforderungen höhere Preise rechtfertigen und Verbraucherpräferenzen Kaufentscheidungen beeinflussen. Diese Premiumsegmente zeigen eine zunehmende Bereitschaft, die zusätzlichen Kosten zu absorbieren, die mit biobasierten Produktionsmethoden verbunden sind, angetrieben von Endverbrauchernachfrage nach umweltverantwortlichen Produkten.

Nach Qualität: Kosmetikanwendungen treiben Premiumwachstum

Anwendungen der Industriellen/Technischen Qualität dominieren mit 36,17% Marktanteil im Jahr 2024. Dieses Segment dominiert aufgrund seiner umfangreichen Nutzung in der Chemieherstellung, Polymerproduktion und industriellen Verarbeitung, wo Betriebskosten eine primäre Überlegung gegenüber Umweltfaktoren bleiben. Das industrielle/technische Qualitätssegment dient als entscheidende Komponente in Fertigungsprozessen, insbesondere in der Produktion von Kunststoffen, Harzen und Industriechemikalien. Diese Anwendungen erfordern große Mengen von Rohstoffen, um kontinuierliche Produktionszyklen aufrechtzuerhalten und die Anforderungen verschiedener Endverbrauchsindustrien zu erfüllen.

Das Kosmetikqualitätssegment wird voraussichtlich mit einer CAGR von 10,92% bis 2030 wachsen, angetrieben von Premiumpreisen und erhöhter Akzeptanz in Körperpflegeformulierungen. Dieses Wachstum ist primär der steigenden Verbrauchernachfrage nach natürlichen und nachhaltigen Inhaltsstoffen in Körperpflegeprodukten zuzuschreiben, insbesondere bei jüngeren Verbrauchern, die Umweltüberlegungen in ihren Kaufentscheidungen priorisieren. Die Expansion des Segments wird weiterhin durch steigendes verfügbares Einkommen, wachsendes Bewusstsein für Clean-Beauty-Produkte und strenge Vorschriften unterstützt, die die Verwendung umweltfreundlicher Inhaltsstoffe fördern. Hersteller investieren in Forschung und Entwicklung, um innovative, nachhaltige Materialien in Kosmetikqualität zu schaffen, die sowohl Leistungsanforderungen als auch Umweltstandards erfüllen. Zusätzlich haben der Aufstieg von Clean-Beauty-Trends und natürlichen Kosmetika Formulierer ermutigt, mehr pflanzenbasierte und biologisch abbaubare Inhaltsstoffe zu integrieren, was das Marktwachstum in diesem Segment weiter stimuliert.

Nach Anwendung: Körperpflege-Auftauchen fordert industrielle Dominanz heraus

Die Anwendung in Industriechemikalien behält 30,41% Marktanteil im Jahr 2024. Die Vielseitigkeit der Bernsteinsäure als chemisches Zwischenprodukt hat sie zunehmend wertvoll in der Produktion verschiedener Industriechemikalien gemacht, einschließlich Lösungsmitteln, Schmierstoffen und Polymeren. Ihre biobasierten Produktionsmethoden entsprechen der wachsenden globalen Betonung nachhaltiger Fertigungsprozesse und machen sie zu einer umweltfreundlichen Alternative zu erdölbasierten Chemikalien. Darüber hinaus hat die Rolle der Bernsteinsäure als entscheidender Rohstoff in der Synthese biologisch abbaubarer Polymere, insbesondere PBS (Polybutylensuccinat), ihr Marktpotenzial erweitert. Die Anwendungen der Verbindung in Metallbeschichtung, Beschichtungsadditiven und als Korrosionsinhibitor haben ebenfalls zu ihrer wachsenden industriellen Nachfrage beigetragen.

Anwendungen in Körperpflege und Kosmetik zeigen das schnellste Wachstum mit 10,49% CAGR für 2025-2030. Primär haben die außergewöhnlichen feuchtigkeitsspendenden und Anti-Aging-Eigenschaften der Bernsteinsäure sie zu einem begehrten Inhaltsstoff in Hautpflegeformulierungen gemacht. Ihre Fähigkeit, die Hautbarrierefunktion zu verbessern und Kollagenproduktion zu fördern, hat Aufmerksamkeit von führenden Kosmetikherstellern erhalten. Darüber hinaus hat die steigende Verbraucherpräferenz für nachhaltige und biobasierte Inhaltsstoffe die Attraktivität der Bernsteinsäure gesteigert, da sie durch umweltfreundliche Fermentationsprozesse produziert werden kann. Die Vielseitigkeit der Verbindung als pH-Einstellmittel, antimikrobielles Mittel und Emollient hat ihre Verwendung in verschiedenen Kosmetikprodukten erweitert, einschließlich Gesichtscremes, Seren und Haarpflegeprodukten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Europa kommandiert 32,09% Marktanteil im Jahr 2024 und nutzt etablierte regulatorische Rahmen, die biobasierte Chemikalien unterstützen, sowie reife Fertigungsinfrastruktur. Deutschland und Frankreich führen die regionale Produktionskapazität mit integrierten Chemiekomplexen an, die nachgelagerte Verarbeitung und Vertrieb erleichtern. Die erweiterten Herstellerverantwortungsrahmen der Region für Verpackungsmaterialien schaffen präferenzielle Nachfrage nach biologisch abbaubaren Polymeren aus biobasierter Bernsteinsäure.

Asien-Pazifik entwickelt sich zur am schnellsten wachsenden Region mit 10,58% CAGR für 2025-2030, angetrieben von rascher Industrialisierung und expandierender Fertigungskapazität in China, Indien und Südostasien. Hyosungs USD 1 Milliarde Investition in Vietnam für biobasierte 1,4-Butandiol-Produktion veranschaulicht die strategische Positionierung der Region in der biobasierten chemischen Fertigung, wobei die Anlage 50.000 metrische Tonnen jährliche Kapazität bis 2026 anstrebt. Chinas Dominanz in der Chemieherstellung bietet etablierte Infrastruktur für Bernsteinsäure-Produktionshochlauf, während Indiens wachsende Pharma- und Körperpflegeindustrien expandierende Nachfrage nach höherwertigen Produkten schaffen. Die Region profitiert von reichlich landwirtschaftlichen Abfallrohstoffen, einschließlich Reisstroh und Maisstängeln, die kosteneffektive Rohstoffe für biobasierte Produktion bieten. Regierungspolitiken, die industrielle Dekarbonisierung und Kreislaufwirtschaftsentwicklung unterstützen, schaffen günstige Bedingungen für biobasierte Chemieannahme in der gesamten Region.

Nordamerika behält eine bedeutende Marktpräsenz trotz Konkurrenzdruck von kostengünstigerer asiatischer Produktion. Der Biomasse-Lieferkettenbericht des US-Landwirtschaftsministeriums 2024 identifiziert reichlich Rohstoffverfügbarkeit als Schlüsselwettbewerbsvorteil, mit etablierter landwirtschaftlicher Infrastruktur, die erneuerbare Rohstoffversorgung unterstützt [3]Quelle: U.S. Department of Agriculture, \"2024 Biomass Supply Chain Report, \" usda.gov. Der Runde Tisch für nachhaltige Chemie des US-Energieministeriums priorisiert Bernsteinsäure als Plattformchemikalie für industrielle Dekarbonisierung und bietet politische Unterstützung für inländische Produktionsentwicklung. Kanadas Erfahrung mit BioAmbers gescheiterter Kommerzialisierung bietet Lektionen für Risikomanagement und Marktentwicklungsstrategien und hebt die Wichtigkeit realistischer Kostenprojektionen und Marktpreisannahmen hervor.

Wettbewerbslandschaft

Der Bernsteinsäure-Markt weist moderate Fragmentierung auf, wobei Marktfragmentierung erhebliche Möglichkeiten für Industriekonsolidierung schafft, da Produktionstechnologien weiterhin reifen und Skalenerfordernisse steigen. Die Wettbewerbslandschaft ist durch strategische Partnerschaften zwischen etablierten Chemieherstellern und spezialisierten Biotechnologiefirmen charakterisiert, die groß angelegte Fertigungskapazitäten mit fortgeschrittener Fermentationsexpertise kombinieren, um kommerzielle Lebensfähigkeit im Markt zu erreichen.

Unternehmen investieren in technologische Fortschritte zur Verbesserung der Fermentationseffizienz und nachgelagerten Verarbeitung. Sie konzentrieren sich auf Metabolic Engineering und Separationstechnologien zur Reduzierung von Produktionskosten und Verbesserung der Produktqualität. Die Neuorganisation der Industrie in Kundenspezifische Lösungen und Fortschrittliche Technologien-Segmente spiegelt einen Wandel zur Spezialisierung wider, der hochwertige Anwendungen anvisiert, die Premiumpreise befehlen.

Viele Unternehmen demonstrieren eine bedeutende strategische Verschiebung, indem sie Derivate direkt produzieren anstatt Rohstoff-Bernsteinsäure, wodurch sie Rohstoffpreisdruck im Markt effektiv vermeiden. Geografische Expansionsstrategien priorisieren systematisch Regionen mit vorteilhafter Rohstoffverfügbarkeit und unterstützenden regulatorischen Rahmen, insbesondere in Asien-Pazifik-Märkten, wo anhaltendes Industriewachstum erhöhte Nachfrage nach biobasierten Chemikalien über mehrere Anwendungen hinweg antreibt.

Marktführer der Bernsteinsäure-Industrie

-

Roquette Frères

-

Mitsubishi Chemical Group

-

Nippon Shokubai Co., Ltd.

-

Air Water Performance Chemical Inc.

-

Anhui Sunsing Chemicals

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- Oktober 2024: Pfanstiehl, Inc., ein Hersteller von injizierbaren Hilfsstoffen, cGMP-Bioprozess-Komponenten und Wirkstoffen (APIs), führte High Purity Low Endotoxin Low Metals (HPLE-LMTM) Bernsteinsäure ein. Das Produkt dient pharmazeutischen, biopharmazeutischen und injizierbaren Anwendungen. Pfanstiehl's HPLE-LMTM Bernsteinsäure ist für Forschung und Entwicklung sowie kommerzielle Fertigungsgrößenordnungen verfügbar.

- September 2024: Lygos partnerschaftete mit CJ Bio zur Etablierung einer 40.000 metrische Tonnen pro Jahr biobasierten Chemikalienanlage in Fort Dodge, Iowa, mit Fokus auf Polyaspartate und Malonate-Produktion mit potentieller Expansion auf 100.000 Tonnen jährlich

- Mai 2024: Sustainea Joint Venture zwischen Braskem und Sojitz kündigte strategische Partnerschaft mit Origin Materials für 100% biobasierte Materialentwicklung an, was erweiterte Marktchancen für erneuerbare Chemikalien hervorhebt

- April 2024: Evonik, ein Spezialchemieunternehmen mit Hauptsitz in Deutschland, eröffnete sein neues Büro und F&E-Zentrum in Thane. Die 100.000 Quadratfuß große Evonik India-Anlage umfasst Labore, die pharmazeutische, Mundpflege-, Körperpflege-, Lebensmittel-, Futtermittel- und Landwirtschaftsindustrien bedienen.

Umfang des globalen Bernsteinsäure-Marktberichts

Bernsteinsäure ist eine organische Säure, die natürlich vorkommt und für die Verwendung zur Erzeugung von Lösungsmitteln, Farbstoffen, fotografischen Chemikalien usw. synthetisiert werden kann.

Der Bernsteinsäure-Markt ist nach Typ und Anwendung segmentiert. Basierend auf dem Typ ist der Markt in biobasiert und erdölbasiert segmentiert. Basierend auf der Anwendung ist der Markt in Lebensmittel und Getränke, Pharmazeutika, Industrie und andere Anwendungen segmentiert. Außerdem bietet die Studie eine Analyse des Bernsteinsäure-Marktes in Schwellen- und etablierten Märkten weltweit, einschließlich Nordamerika, Europa, Asien-Pazifik, Südamerika, Naher Osten und Afrika.

Für jedes Segment wurden Marktgrößenbestimmung und Prognosen basierend auf dem Wert (in USD Millionen) durchgeführt.

| Erdölbasiert |

| Biobasiert |

| Industrielle/Technische Qualität |

| Lebensmittelqualität |

| Pharmazeutische Qualität |

| Kosmetikqualität |

| Industriechemikalien |

| Lebensmittel und Getränke |

| Pharmazeutika |

| Körperpflege und Kosmetik |

| Sonstige |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Restliches Nordamerika | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Spanien | |

| Russland | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Restlicher Asien-Pazifik-Raum | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Restlicher Naher Osten und Afrika |

| Nach Produkttyp | Erdölbasiert | |

| Biobasiert | ||

| Nach Qualität | Industrielle/Technische Qualität | |

| Lebensmittelqualität | ||

| Pharmazeutische Qualität | ||

| Kosmetikqualität | ||

| Nach Anwendung | Industriechemikalien | |

| Lebensmittel und Getränke | ||

| Pharmazeutika | ||

| Körperpflege und Kosmetik | ||

| Sonstige | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Restliches Nordamerika | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Restlicher Asien-Pazifik-Raum | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

Schlüsselfragen im Bericht beantwortet

Wie groß ist der aktuelle Bernsteinsäure-Markt?

Der Bernsteinsäure-Markt beträgt USD 293,43 Millionen im Jahr 2025 und wird voraussichtlich USD 465,62 Millionen bis 2030 bei einer 9,67% CAGR erreichen.

Welche Region führt den Bernsteinsäure-Markt an?

Europa hielt 32,09% des globalen Umsatzes im Jahr 2024, unterstützt durch starke regulatorische Anreize und reife Produktionsinfrastruktur.

Welches Anwendungssegment wächst am schnellsten?

Körperpflege und Kosmetik wird voraussichtlich mit einer 10,49% CAGR bis 2030 expandieren, angetrieben von der Nachfrage nach natürlichen und nachhaltigen Hautpflege-Inhaltsstoffen.

Was sind die Haupthemmnisse für die Bernsteinsäure-Akzeptanz?

Hohe Produktionskosten, begrenzte groß angelegte Fermentationskapazität, energieintensive Reinigung und Konkurrenz von anderen Biosäuren verlangsamen kurzfristige Akzeptanz.

Seite zuletzt aktualisiert am: