Marktanalyse für Drittanbieter-Logistik (3PL) in Spanien

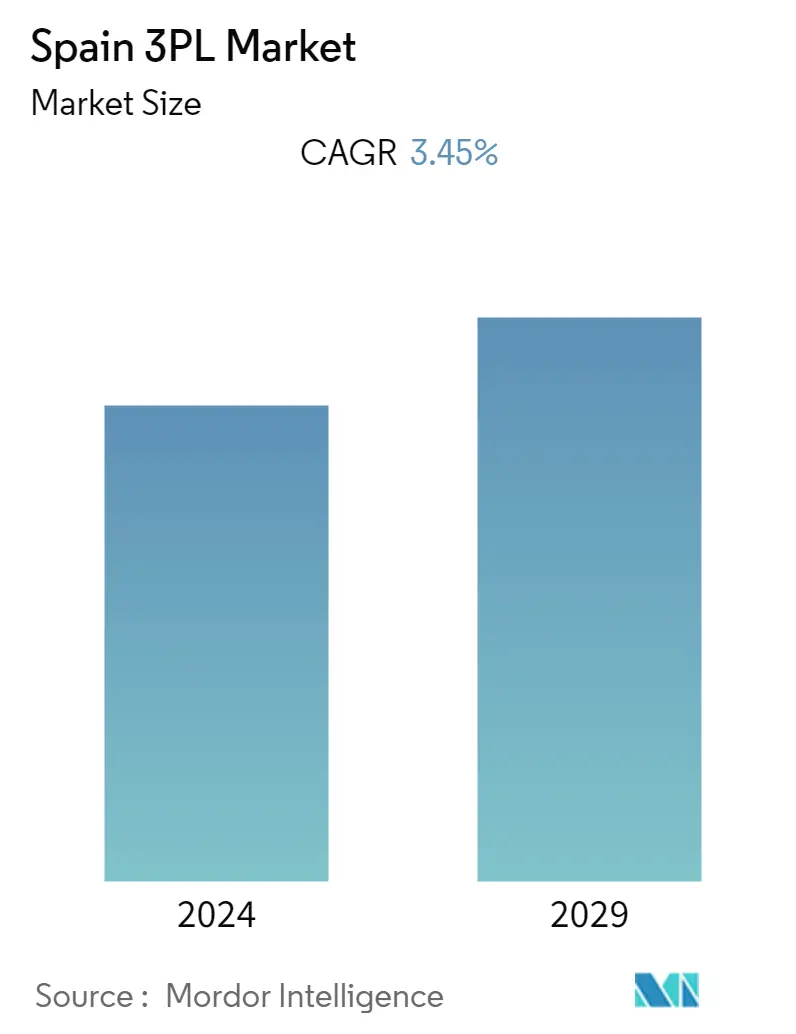

Die Größe des spanischen Drittlogistikmarktes (3PL) wird im Jahr 2023 auf 15,44 Milliarden US-Dollar geschätzt und soll bis 2028 18,29 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 3,45 % im Prognosezeitraum (2023–2028) entspricht.

- Spanien zeichnet sich weltweit durch sein erstklassiges Netzwerk an Luft-, Land-, Schienen- und Seeinfrastrukturen sowie die Qualität seiner Dienstleistungen aus. Eine Struktur begünstigt die Entwicklung und das Wachstum von Logistik und Transport in der spanischen Wirtschaft.

- Spanien liegt privilegiert in Südeuropa, wo die wichtigsten Güterverkehrswege zusammenlaufen. Die Osterweiterung der Europäischen Union (EU) begünstigt die strategische Position Spaniens hinsichtlich der Handelsströme und der Umverteilungszentren des Außenhandels in der EU und im Rest der Welt.

- Connectivity fördert die Entwicklung des Transeuropäischen Verkehrsnetzes (TEN-T). In Spanien umfasst es zwei der neun multimodalen europäischen Korridore, die von der Europäischen Union als vorrangig angesehen werden den Atlantikkorridor und den Mittelmeerkorridor. In den Hauptverkehrsadern konzentrieren sich die wichtigsten Waren- und Personenströme.

- Spanien verfügt über mehr als 152 Logistikparks mit einer Gesamtfläche von über 80 Millionen Quadratmetern. Diese Logistikinfrastrukturen sind hauptsächlich mit dem Seeverkehr (Anteil 49,8 %) und dem Straßenverkehr (37,4 %) verbunden.

- Die Auswirkungen von Covid-19 waren gravierend auf dem Markt und da ab und zu neue Varianten auftauchen, sind teilweise Lockdowns an der Tagesordnung.

Markttrends für Third-Party-Logistics (3PL) in Spanien

Wachstum in der Kühllogistik

In den letzten Jahren hat der Aufstieg des E-Commerce dazu geführt, dass sich die Kühlung auf andere Bereiche ausgeweitet hat, in denen traditionell keine Kühlung erforderlich war oder die zumindest nicht die fortschrittlichsten verfügbaren Lösungen benötigten. So entsteht Kaltlogistik.

Dieser Wandel steht zwar noch am Anfang, ist aber bereits dringlich, da der Logistiksektor in Spanien Jahr für Jahr wächst. Nach Angaben des Branchenverbandes wurden in diesem Bereich Investitionen in Höhe von 2.200 Millionen Euro (2.409 Milliarden US-Dollar) getätigt, und das Vertragsvolumen im Land erreichte im Jahr 2021 2.716.000 m2, ein historisches Ergebnis. Darüber hinaus sind nach Angaben des Ministeriums für Integration, soziale Sicherheit und Migration in diesem Sektor 981.606 Fachkräfte beschäftigt, was ihn zu einem der größten Beschäftigungsbringer Spaniens macht.

Was die häufigste Art von gekühlten Produkten betrifft, gibt der spanische Verband für Kühllagerung, Logistik und Vertrieb (ALDEFE) an, dass es sich um Fisch (19,59 %) handelt, gefolgt von Fleisch und Gemüse. Letztendlich bedeutet dies, dass der Logistiker, da er dafür verantwortlich ist, den bestmöglichen Service zu entwickeln, um das Produkt während seiner Lagerung und Verteilung in einwandfreiem Zustand zu halten, Kühlfachleute einbeziehen muss, um die Rückverfolgbarkeit und Qualität des Produkts zu gewährleisten und die Sicherheit der Anlagen und des Personals aus Sicht der Kälte. Das bedeutet, dass Lieferketten Aspekte, die eng mit der Kühlung des Produkts zusammenhängen, stärker berücksichtigen müssen, wie z. B. die Eingangs- und Ausgangstemperatur, die Luftfeuchtigkeit, den Abstand zwischen den Verpackungen, die Art der Verpackung usw.

Steigende Nachfrage nach einer intelligenten und erneuerbaren Lieferkette

Nach Angaben der spanischen Regierung überstieg der E-Commerce in Spanien im ersten Quartal 2022 den Wert von 15.600 Millionen Euro (etwas mehr als 16 Millionen US-Dollar). Diese Zahl stellt eine um 25,3 % höhere Abrechnung als im gleichen Zeitraum im Jahr 2021 dar und spiegelt das höchste jährliche Wachstum seit der Ankunft von Covid wider. Auch die Transaktionen im ersten Quartal 2022 sind günstig. Es gab 312,8 Millionen Transaktionen, ein Wachstum von 8,2 % gegenüber dem Vorjahr.

In Spanien kauften im Jahr 2021 51,2 % der Bevölkerung online ein (im Vergleich zu 42,1 % im Jahr 2019), und die Zahl der E-Commerce-Nutzer wird in drei bis vier Jahren voraussichtlich 70 % erreichen. Darüber hinaus wuchs der spanische E-Commerce-Sektor von einem Anteil von 7,8 % im Jahr 2019 (ca. 24 Mrd. EUR oder 26,29 Mrd. USD) auf 10,9 % im Jahr 2021 (ca. 33 Mrd. EUR oder 36,15 Mrd. USD). Die jüngsten globalen Ereignisse spielten eine wichtige Rolle bei der Beschleunigung der Akzeptanz digitaler Kanäle durch Käufer.

Der Trend zur Digitalisierung war bereits vor der COVID-19-Pandemie spürbar. Dennoch haben die in ganz Spanien verhängten Lockdowns viele Veränderungen im Verbraucherverhalten beschleunigt, darunter die zunehmende Beliebtheit von Online- und Omnichannel-Einkäufen.

Daher legen Kunden Werte wie Authentizität oder Vielfalt hoch und erwarten zunehmend personalisierte Einkaufserlebnisse. Dies ist einer der Gründe, warum soziale Medien im Jahr 2022 an Bedeutung gewannen und Social Commerce bei spanischen Käufern zunehmend an Bedeutung gewann.

Überblick über die spanische Third-Party-Logistics-Branche (3PL).

Der Markt ist relativ fragmentiert, wobei viele lokale und internationale Akteure, darunter CEVA Logistics, Groupe CAT, Naeko und OIA Global, die Hauptakteure sind. Die Nachfrage nach integrierten und spezialisierten Logistiklösungen auf dem Markt steigt und von den Unternehmen im Land wird erwartet, dass sie Transport- und Lagerverwaltungssysteme, Big Data und Analysen einführen, um wettbewerbsfähig zu bleiben. Beispielsweise hat DB Schenker, ein führender Logistikdienstleister, in Zusammenarbeit mit Plug and Play, einer führenden globalen Innovationsplattform, sein Corporate Innovation Network aufgebaut. Es ermöglicht einen offenen Austausch mit Innovatoren aus über 300 Konzernen und Zehntausenden Startups.

Marktführer im Bereich Third Party Logistics (3PL) in Spanien

CEVA Logistics

Groupe CAT

Naeko Logistics

OIA Global

Rhenus Logistics

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Drittanbieterlogistik (3PL) in Spanien

- Juni 2023 Der externe Logistikbetreiber Factor 5 hat kürzlich eine Ware-zur-Person-Lösung mit dem automatisierten Lager- und Kommissioniersystem AutoStore™ des intelligenten Automatisierungslösungsanbieters Dematic in Betrieb genommen. Die Lösung verbessert den Bestellprozess für Parfüm- und Kosmetikprodukte mit dem Ziel, den Umsatz zu steigern und die Wettbewerbsfähigkeit nachhaltig zu stärken. Die Lösung wurde im März am Standort Alovera von Factor 5 nordöstlich von Madrid in Betrieb genommen.

- April 2023 CEVA Logistics erweitert seine Dienstleistungen im Bereich Fertigfahrzeuglogistik (FVL), indem es heute die volle Kontrolle über sein 50/50-Joint Venture BERGÉ GEFCO übernimmt. Die restlichen 50 Prozent des Joint Ventures wurden von BERGÉ gekauft, wobei die Transaktion von der spanischen Markt- und Wettbewerbskommission (CNMC) genehmigt wurde.

Branchensegmentierung der Third-Party-Logistik (3PL) in Spanien

Ein 3PL-Anbieter (Third Party Logistics) bietet ausgelagerte Logistikdienstleistungen an, die alles umfassen, was die Verwaltung eines oder mehrerer Aspekte der Beschaffungs- und Erfüllungsaktivitäten umfasst.

Der spanische Third-Party-Logistics-Markt (3PL) ist nach Dienstleistungen (inländisches Transportmanagement, internationales Transportmanagement sowie Mehrwertlagerung und -verteilung) und Endverbrauchern (Fertigung und Automobilindustrie, Öl und Gas sowie Chemikalien, Vertriebshandel (Großhandel und)) segmentiert Einzelhandel einschließlich E-Commerce), Pharma Gesundheitswesen, Baugewerbe und andere Endverbraucher). Der Bericht bietet Marktgrößen und Prognosen für den spanischen Third Party Logistics (3PL)-Markt in Wert (USD) für alle oben genannten Segmente.

| Inländisches Transportmanagement |

| Internationales Transportmanagement |

| Mehrwertige Lagerung und Distribution |

| Fertigung und Automobil |

| Öl & Gas und Chemikalien |

| Vertriebshandel (Groß- und Einzelhandel einschließlich E-Commerce) |

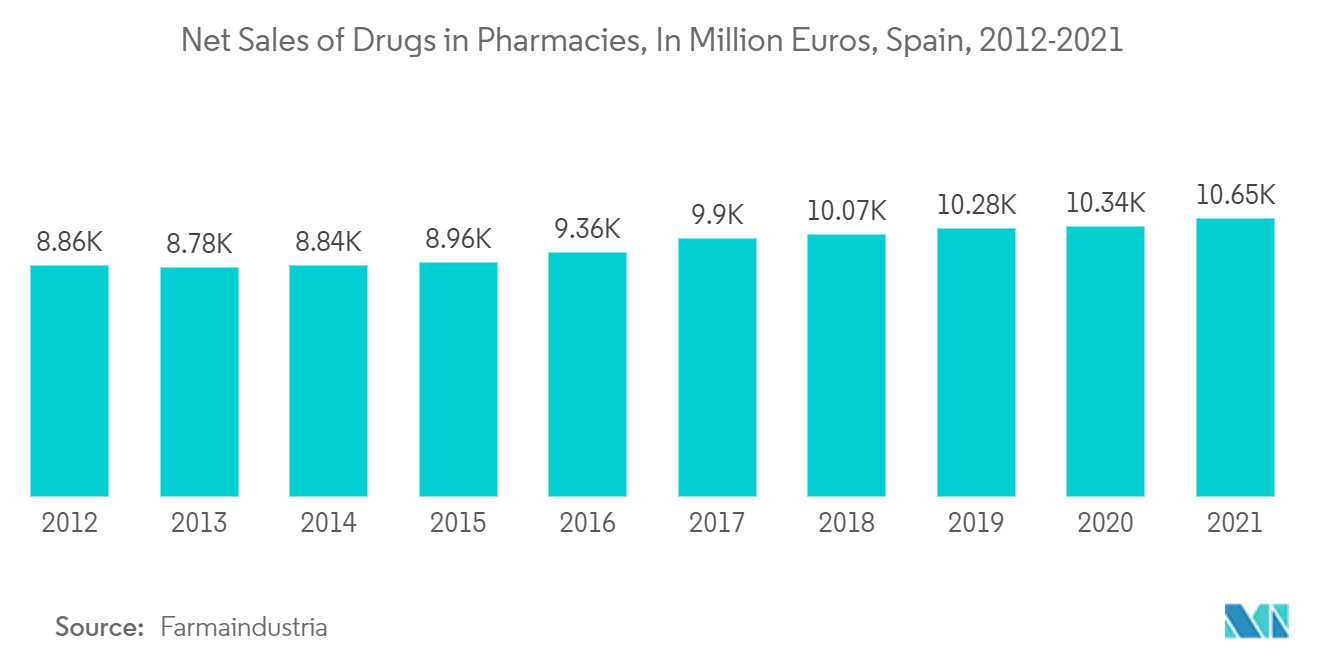

| Pharma & Gesundheitswesen |

| Konstruktion |

| Andere Endbenutzer |

| Durch Service | Inländisches Transportmanagement |

| Internationales Transportmanagement | |

| Mehrwertige Lagerung und Distribution | |

| Vom Endbenutzer | Fertigung und Automobil |

| Öl & Gas und Chemikalien | |

| Vertriebshandel (Groß- und Einzelhandel einschließlich E-Commerce) | |

| Pharma & Gesundheitswesen | |

| Konstruktion | |

| Andere Endbenutzer |

Häufig gestellte Fragen zur Marktforschung für Drittanbieterlogistik (3PL) in Spanien

Wie groß ist der spanische 3PL-Markt derzeit?

Der spanische 3PL-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 3,45 % verzeichnen.

Wer sind die Hauptakteure auf dem spanischen 3PL-Markt?

CEVA Logistics, Groupe CAT, Naeko Logistics, OIA Global, Rhenus Logistics sind die größten Unternehmen, die auf dem spanischen 3PL-Markt tätig sind.

Welche Jahre deckt dieser spanische 3PL-Markt ab?

Der Bericht deckt die historische Marktgröße des spanischen 3PL-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des spanischen 3PL-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht 3PL in Spanien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von 3PL in Spanien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von 3PL in Spanien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.