Marktgröße und -anteil für südamerikanische Zuckerersatzstoffe

Südamerikanischer Zuckerersatzstoff-Marktanalyse von Mordor Intelligence

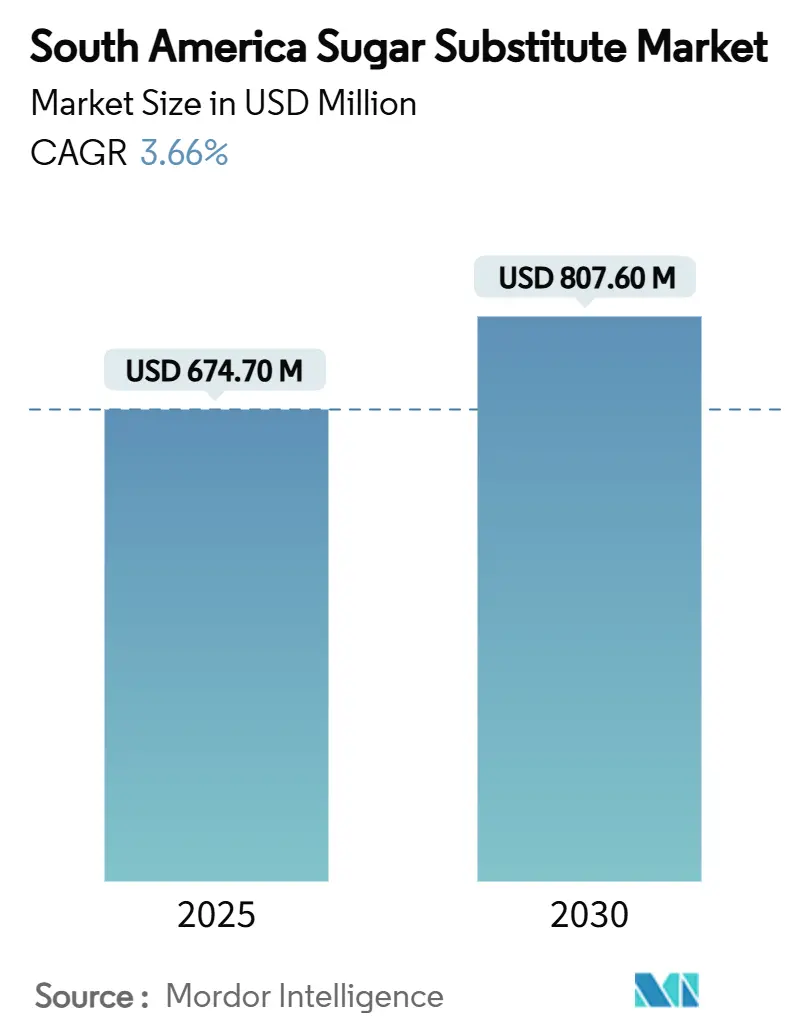

Der südamerikanische Zuckerersatzstoff-Markt erreichte USD 674,7 Millionen in 2025 und wird voraussichtlich eine Marktgröße von USD 807,6 Millionen bis 2030 erreichen, was einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 3,66% entspricht. Gesunde Ernährungstrends, rasche Urbanisierung und stetige Investitionen in die Produktreformulierung unterstützen weiterhin die Marktexpansion. Das Momentum ist besonders stark bei natürlich gewonnenen Molekülen, da Lebensmittel- und Getränkeformulierer auf Clean-Label-Kaufkriterien reagieren, während multinationale Softdrink- und Molkereimarken traditionelle Rezepturen reformulieren, um freiwilligen Zuckerreduktionsverpflichtungen zu entsprechen. Parallel dazu setzen Pharmahersteller Polyole ein, um die Schmackhaftigkeit in pädiatrischen und geriatrischen Darreichungsformen zu verbessern und feuchtigkeitsempfindliche Wirkstoffe zu schützen. Strategische Beschaffungsprogramme, die rohrzuckerbasierte Ausgangsstoffe bevorzugen, kombiniert mit Südamerikas reifender Biotech-Fermentationskapazität, senken die Produktionskosten, verringern die Preislücken zu raffiniertem Zucker und fördern die Akzeptanz weiter. Gleichzeitig erweitert die Handelsliberalisierung innerhalb des Mercosur grenzüberschreitende Liefernetzwerke für Stevia-Blätter, Erythrit und Mönchsfrucht-Extrakte und verstärkt die Wettbewerbsintensität innerhalb der Region.

Wichtige Erkenntnisse des Berichts

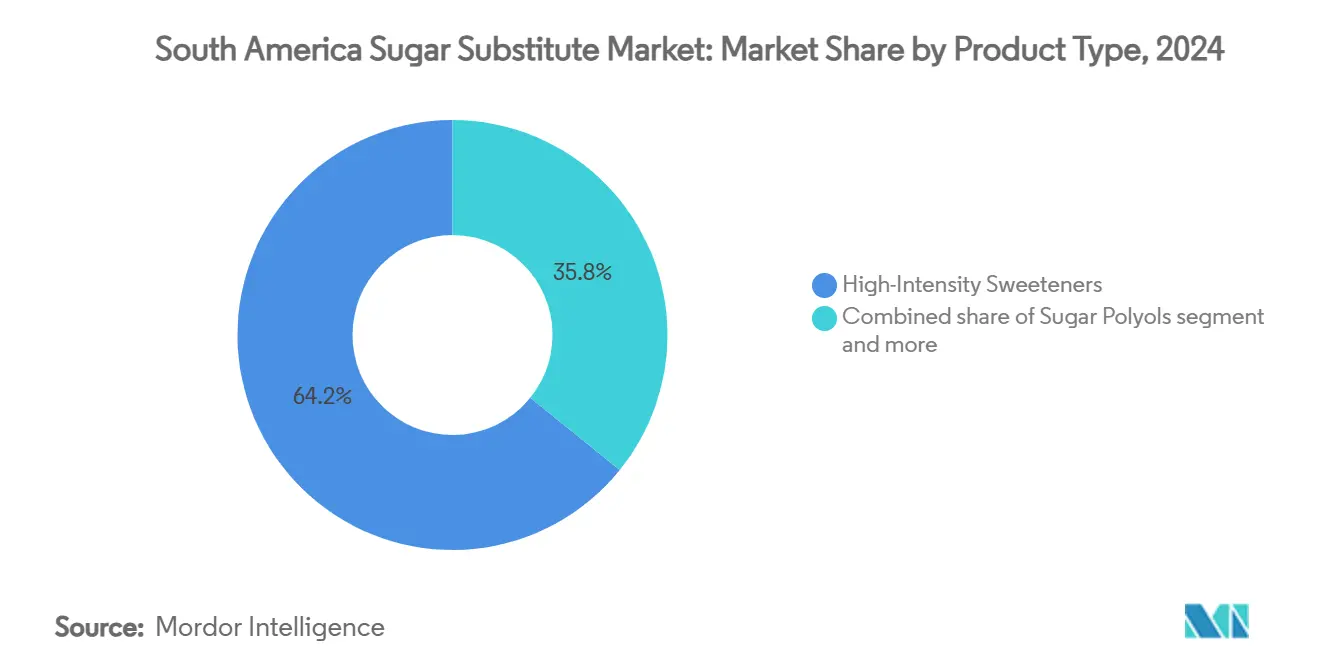

- Nach Produkttyp führten hochintensive Süßstoffe mit 64,20% Umsatzanteil in 2024, während Zuckerpolyole voraussichtlich mit einer CAGR von 8,10% bis 2030 expandieren werden.

- Nach Herkunft hielten synthetische Inhaltsstoffe 48,90% des südamerikanischen Süßstoff-Marktanteils in 2024; biotechnologisch fermentierte Inhaltsstoffe stellen das am schnellsten wachsende Herkunftssegment mit einer CAGR von 8,80% für 2025-2030 dar.

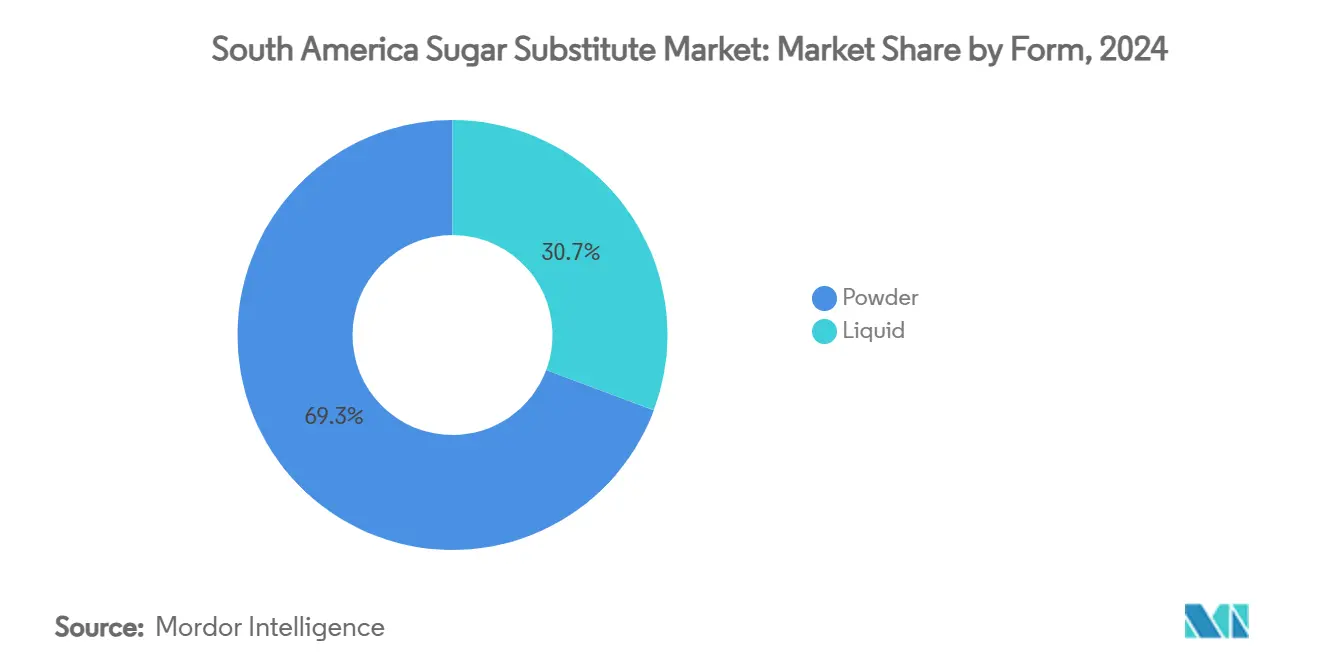

- Nach Form machten Pulverprodukte 69,30% der südamerikanischen Süßstoff-Marktgröße in 2024 aus; flüssige Formulierungen werden am schnellsten mit 7,90% CAGR bis 2030 wachsen.

- Nach Anwendung beherrschten Getränke 41,20% des Umsatzes von 2024, während pharmazeutische Anwendungen voraussichtlich mit einer CAGR von 8,30% über den Prognosezeitraum wachsen werden.

- Nach Geografie trug Brasilien 53,70% des Umsatzes von 2024 bei, und Argentinien wird voraussichtlich das höchste Wachstum mit 7,89% CAGR zwischen 2025 und 2030 verzeichnen.

Trends und Einblicke des südamerikanischen Zuckerersatzstoff-Marktes

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Akzeptanz natürlicher Süßstoffe aufgrund der Clean-Label-Nachfrage | +0.8% | Brasilien und Argentinien zentral, Expansion nach Kolumbien, Peru | Mittelfristig (2-4 Jahre) |

| Wachsendes Gesundheitsbewusstsein und Wechsel zu kalorienarmen Diäten | +0.9% | Global in ganz Südamerika, am stärksten in städtischen Zentren | Langfristig (≥ 4 Jahre) |

| Steigende Prävalenz von Diabetes und Adipositas in der gesamten Region | +0.7% | Brasilien, Argentinien, mit Übergriff auf Rest Südamerikas | Langfristig (≥ 4 Jahre) |

| Zunehmende Verwendung von Zuckerersatzstoffen in verarbeiteten Lebensmitteln | +0.6% | Brasilianische Produktionszentren, argentinische Lebensmittelverarbeitungszentren | Mittelfristig (2-4 Jahre) |

| Zunehmende Verlagerung zu Inhaltsstoffen mit geringerem CO2-Fußabdruck | +0.4% | Brasilianische Stevia-Regionen, paraguayische Anbaugebiete | Langfristig (≥ 4 Jahre) |

| Regierungsinitiativen zur Förderung gesünderer Lebensstile und Zuckerreduktion | +0.5% | Brasilien, Argentinien, Venezuela, mit MERCOSUR-Harmonisierung | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Akzeptanz natürlicher Süßstoffe aufgrund der Clean-Label-Nachfrage

Lebensmittelprozessoren fügen Stevia-Glykoside, Mönchsfrucht-Mogroside und fermentiertes Erythrit hinzu, um Zutatenlisten zu verkürzen und chemisch klingende Zusatzstoffe zu ersetzen. Nationale Supermarktketten in der Region widmen nun prominente Regalflächen Produkten mit der Kennzeichnung 100% natürlich gesüßt

und verstärken die Sichtbarkeit im Mainstream. Zutatenhersteller haben reagiert, indem sie Blattextraktions- und Präzisions-Fermentationsanlagen in der Nähe von Zuckerrohr-Zentren im Bundesstaat São Paulo skaliert haben, wodurch Frachtentfernungen und Treibhausgasemissionen reduziert wurden. Kontinuierliche Investitionen in Reinheitsverbesserungstechnologien haben Geschmacksfehler reduziert, die historisch die Verwendungsmengen begrenzten. Infolgedessen erlebt der südamerikanische Süßstoff-Markt höhere Einschlussraten in Molkerei-, Getreide- und trinkfertigen Kategorien. Die wachsende Verbrauchernachfrage nach Clean-Label-Produkten hat die Forschung und Entwicklung bei natürlichen Süßstoffextraktionsmethoden beschleunigt. Produktionsstätten implementieren fortschrittliche Filtrationssysteme und enzymatische Prozesse, um das Geschmacksprofil dieser Alternativen zu verbessern und gleichzeitig ihre natürliche Attraktivität zu erhalten.

Wachsendes Gesundheitsbewusstsein und Wechsel zu kalorienarmen Diäten

Post-pandemische Verbraucherumfragen zeigen, dass der Kaloriengehalt zu den drei wichtigsten Eigenschaften auf der Vorderseite der Verpackung gehört, die Kaufentscheidungen in Brasilien und Kolumbien beeinflussen. Getränkemultinationale haben folglich die durchschnittliche Zuckerkonzentration pro Portion gesenkt und eine Mischung aus Sucralose und Steviol-Glykosiden substituiert, um den Geschmack zu bewahren und gleichzeitig null-Kalorien-Vorteile zu liefern. Mahlzeitersatzmarken ersetzen ähnlich Maltodextrin-Füllstoffe durch funktionelle Polyole, die Süße neben weniger verdaulichen Kohlenhydraten bieten. Massenmedien-Gesundheitskampagnen regionaler Ministerien beschleunigen diese Präferenzen und positionieren kalorienarme Süßstoffe als zugängliches Werkzeug für das Gewichtsmanagement. Die zunehmende Prävalenz von Diabetes und Adipositas in südamerikanischen Ländern hat die Verbrauchernachfrage nach Zuckeralternativen weiter intensiviert. Zusätzlich haben Regierungsinitiativen zur Förderung der Zuckerreduktion in verarbeiteten Lebensmitteln Hersteller dazu gedrängt, ihre Produkte mit Zuckerersatzstoffen zu reformulieren [1]Quelle: Panamerikanische Gesundheitsorganisation, Positionierung kalorienarmer Süßstoffe als zugängliches Werkzeug für das Gewichtsmanagement,

paho.org.

Steigende Prävalenz von Diabetes und Adipositas in der gesamten Region

Die Weltgesundheitsorganisation zeigt, dass die Adipositasraten bei Erwachsenen in Argentinien 2024 über 30% kletterten, während die diagnostizierten Diabetesfälle in Brasilien nun 17 Millionen überschreiten [2]Quelle: Weltgesundheitsorganisation, Adipositasraten bei Erwachsenen in Argentinien,

data.who.int. Ärzte und Ernährungsberater empfehlen nicht-nutritive Süßstoffe, um Patienten zu helfen, die glykämische Last zu senken, ohne die Schmackhaftigkeit zu opfern. Pharmamarken haben schnell orale Rehydratationssalze, Hustensäfte und Brausetabletten mit Xylitol und Sorbitol reformuliert, um post-dose Hyperglykämie zu vermeiden. Folglich steigt auch die Krankenhausnachfrage nach Beutelformat-hochintensiven Süßstoffen und stärkt die Volumina im institutionellen Kanal weiter. Das wachsende Bewusstsein für Stoffwechselstörungen und ihre Verbindung zum Zuckerkonsum hat Verbraucher dazu veranlasst, aktiv nach Zuckeralternativen in ihrer täglichen Ernährung zu suchen. Zusätzlich haben Regierungsinitiativen zur Förderung gesünderer Lebensmittelwahlen und die Implementierung von Zuckersteuern den Wechsel zu Zuckerersatzstoffen in der gesamten Region beschleunigt.

Regierungsinitiativen zur Förderung gesünderer Lebensstile und Zuckerreduktion

Front-of-Pack-Warnlabel-Regelungen in Chile und neue Nutri-Score-ähnliche Richtlinien in Brasilien verlangen, dass zuckerreiche Lebensmittel prominente schwarze Achtecke anzeigen, was Hersteller zu nicht-nutritiven Süßstoffen drängt. Darüber hinaus setzt Argentiniens kürzlich erlassene Verbrauchssteuer auf zuckergesüßte Getränke eine höhere Abgabe auf Getränke mit mehr als 4 g Zucker pro 100 ml fest und schafft Anreize für Reformulierungen laut brasilianischem Gesundheitsministerium. Branchenverbände berichten, dass große Hersteller von kohlensäurehaltigen Softdrinks bereits den Zuckergehalt um 22% seit der Steuerankündigung gesenkt haben und ihn durch Sucralose-Stevia-Mischungen ersetzt haben [3]Quelle: Brasilianisches Gesundheitsministerium, Reduktion des Zuckergehalts,

gov.br. Diese regulatorischen Maßnahmen in ganz Südamerika haben einen Dominoeffekt erzeugt und Lebensmittel- und Getränkehersteller dazu veranlasst, ihre Zuckerreduktionsinitiativen zu beschleunigen. Die Implementierung ähnlicher Richtlinien in anderen Regionen wird voraussichtlich die Nachfrage nach Zuckerersatzstoffen weiter steigern, da Unternehmen darauf abzielen, gesundheitsfokussierte Regelungen einzuhalten und gleichzeitig Produktgeschmacksprofile zu erhalten.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Regulatorische Beschränkungen bei Verwendungsgrenzen und Kennzeichnung künstlicher Süßstoffe | -0.3% | ANVISA-Zuständigkeit Brasilien, ANMAT-Aufsicht Argentinien, MERCOSUR-Harmonisierung | Kurzfristig (≤ 2 Jahre) |

| Kulturelle Präferenz für traditionelle zuckerbasierte Lebensmittel und Getränke | -0.5% | Ländliches Brasilien, traditionelle argentinische Märkte, Paraguay, Rest Südamerikas | Langfristig (≥ 4 Jahre) |

| Höhere Kosten natürlicher und kalorienarmer Süßstoffe im Vergleich zu konventionellem Zucker | -0.4% | Preissensitive Segmente in ganz Südamerika, Schwellenmärkte | Mittelfristig (2-4 Jahre) |

| Geschmacks- und Nachgeschmacksbedenken, die die Verbraucherakzeptanz beeinträchtigen | -0.2% | Verbrauchersegmente in Brasilien, Argentinien, Kolumbien, Venezuela | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Regulatorische Beschränkungen bei Verwendungsgrenzen und Kennzeichnung künstlicher Süßstoffe

Chile begrenzt die Acesulfam-K-Verwendung in kohlensäurehaltigen Getränken auf 350 mg/L, niedriger als Codex Alimentarius-Benchmarks, was lokalisierte Reformulierung erzwingt, die die Formulierungskomplexität und -kosten erhöhen kann, so das chilenische Gesundheitsministerium. Uruguay schreibt Front-Label-Kennzeichnungen wie enthält nicht-nutritive Süßstoffe

vor, was ältere Verbraucher abschrecken kann, die synthetischen Zusatzstoffen gegenüber skeptisch sind. Kennzeichnungsbestimmungen, die eine quantitative Deklaration jedes hochintensiven Süßstoffs erfordern, komplizieren das platzeingeschränkte Verpackungsdesign weiter. Einige Nutraceutical-Exporteure sehen sich auch zusätzlichen analytischen Tests am Zoll gegenüber, um die Compliance zu verifizieren, was Lieferzeiten verlängert und zu Betriebskapitalanforderungen beiträgt, so das chilenische Gesundheitsministerium. Diese regulatorischen Rahmen variieren erheblich zwischen Regionen und schaffen operative Herausforderungen für Hersteller, die globale Marktexpansion anstreben. Die inkonsistenten Regelungen zwischen Ländern erfordern oft mehrere Produktformulierungen, was die Produktionskosten erhöht und die operative Effizienz reduziert.

Kulturelle Präferenz für traditionelle zuckerbasierte Lebensmittel und Getränke

In Argentinien stehen Dulce de Leche-Produzenten vor Herausforderungen bei der Verbraucherakzeptanz von stevia-gesüßten Varianten, selbst bei aggressiven Marketinganstrengungen. Verbraucher nennen Geschmack und Nachgeschmack als primäre Bedenken und assoziieren oft Süßeintensität mit Produktqualität. Getränkemarken mit einer "traditionellen Rezept"-Markenführung heben noch immer prominente Rohrzucker hervor und betonen seine Wichtigkeit. Während es eine allmähliche Verlagerung zu Hybridformeln gibt, die minimalen Zucker mit Polyol-Füllmitteln mischen, bleiben bestimmte traditionsreiche Kategorien resistent gegen die vollständige Ersetzung von Saccharose. Umfragen zeigen eine tiefe kulturelle Bindung an traditionelle zuckerbasierte Rezepte, was Hürden für die Reformulierung in uralten Lebensmittelprodukten darstellt. Darüber hinaus hindern die erhöhten Kosten von Zuckerersatzstoffen im Vergleich zu normalem Zucker ihre Akzeptanz durch Hersteller, besonders in preissensitiven Märkten. Hersteller erforschen auch Verbraucherbildungskampagnen, um Missverständnisse über Zuckerersatzstoffe zu adressieren. Diese Anstrengungen zielen darauf ab, die Akzeptanz zu verbessern, indem sie die gesundheitlichen Vorteile und Sicherheit alternativer Süßstoffe hervorheben.

Segmentanalyse

Nach Produkttyp: Hochintensive führen, Polyole holen auf

Der Verkauf hochintensiver Moleküle wie Aspartam, Sucralose und Steviol-Glykoside erreichte 64,20% des Umsatzes in 2024 und machte sie zum größten Beitragenden zum südamerikanischen Süßstoff-Markt. Über das Prognosefenster werden stabile Kostenprofile, hohe Süßkraft und umfangreiche Sicherheitsdossiers diese Moleküle in Mainstream-Getränke-, Süßwaren- und Pharmaformulierungen halten. Marken bevorzugen auch Sucralose für ihre Hitzestabilität während der UHT-Verarbeitung, während neue Stevia Reb M-Lösungen verbesserte sensorische Leistung demonstrieren. Dennoch werden Zuckerpolyole voraussichtlich eine CAGR von 8,10% verzeichnen, was das gesamte Kategorienwachstum übertrifft, aufgrund steigender Anwendung in Kaugummi, Schokoladenbeschichtungen und diabetischen Backwaren.

Formulierer überwachen sich entwickelnde regulatorische Einstellungen genau. Während Aspartam nach globalen toxikologischen Überprüfungen erneute Aufmerksamkeit erhielt, behielten regionale Behörden bestehende akzeptable tägliche Aufnahmemengen bei, was kurzfristige Stabilität für Getränke- und Tischsüßstoff-Volumina bietet. Sucralose gewinnt weiterhin Marktanteile in gemischten Systemen, oft gepaart mit Acesulfam-K, um temporale Bitterkeit zu maskieren. Währenddessen nutzen unternehmerische Marken Erythrits günstigen glykämischen Einfluss, um gesundheitsbewusste Verbraucher zu gewinnen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Herkunft: Synthetische Basis, biotechnologiegetriebenes Wachstum

Synthetische Moleküle wie Sucralose und Aspartam eroberten 48,90% des südamerikanischen Süßstoff-Marktanteils in 2024, aufgrund ihrer vorhersagbaren Qualitätsparameter und reifen Beschaffungsnetzwerke. Sie bleiben bevorzugt in Mainstream-CSD-Linien, großangelegter Eiscreme-Produktion und Pulver-Softdrink-Mischungen, wo konsistenter Geschmack, Lieferzuverlässigkeit und wettbewerbsfähige Kosten natürliche Positionierung überwiegen. Jedoch werden biotechnologisch fermentierte Inhaltsstoffe für das schnellste Wachstum mit einer CAGR von 8,80% zwischen 2025 und 2030 prognostiziert. Fortschritte in der Präzisionsfermentation von Reb M Stevia und neuartiger seltener Zuckersynthese haben die Ausbeute erhöht, den Lösungsmittelverbrauch gesenkt und die Stückkosten reduziert.

Pflanzenbasierte Inhaltsstoffe wie Mönchsfrucht-Extrakte genießen weiterhin einen "natürlichen Heiligenschein", aber Lieferengpässe aufgrund begrenzter landwirtschaftlicher Anbauflächen in Asien und komplexer Extraktionsprozesse dämpfen ihre Skalierbarkeit. Da Fermentationstechnologien reifen, verwischt sich jedoch die Linie zwischen natürlich und synthetisch und verschiebt Narrative hin zu "naturidentischer" Positionierung. Top-Getränkemarken kommunizieren zunehmend CO2-Fußabdruck-Metriken auf der Verpackung, wobei biotech-fermentiertes Reb M geringere Landnutzung im Vergleich zur traditionellen Stevia-Blatt-Landwirtschaft demonstriert.

Nach Form: Pulver dominiert, doch Flüssigkeit steigt

Pulverformate machten 69,30% der südamerikanischen Süßstoff-Marktgröße in 2024 aus aufgrund ihrer Handhabungseinfachheit, verlängerten Haltbarkeit und Kompatibilität mit Trockenmischungs-Getränkeprämixen, Tischsachets und trockenen Backzutaten. Multinationale Getränkekonzentratanlagen in Brasilien sind stark auf gepuderte hochintensive Süßstoffe für effiziente Großcharge-Mischungen angewiesen. Jedoch werden flüssige Formulierungen, die derzeit unterpenetriert sind, voraussichtlich mit 7,90% CAGR wachsen, angetrieben von aseptischen Verarbeitungsinvestitionen, die es ermöglichen, Sucralose-Stevia-Mischungen als sterile Konzentrate zu versenden, wodurch die Herstellungskomplexität für nachgelagerte Abfüller reduziert wird. Ihre Akzeptanz steigt auch in trinkfertigen Tee-, Kaltabfüllungs-Molkerei- und UHT-aromatisierten-Milchsegmenten.

Foodservice-Ketten beschleunigen den Wechsel zu Bag-in-Box-Flüssigsüßstoff-Systemen für Getränkebrunnen und führen Vorteile bei Hygiene, Kostenkontrolle und präziser Dosierung an. Tischflaschen mit Tropfern mit Stevia-Mischungen verzeichneten starke E-Commerce-Verkäufe in Argentinien und Chile in 2025, was weitere Haushaltspenetration signalisiert. Pulverprodukte werden in zurückgezogenen logistischen Korridoren vorherrschend bleiben, wo klimatische Variabilität die Stabilität flüssiger Produkte bedroht.

Nach Anwendung: Getränke bleiben Anker, Pharmazeutika beschleunigen

Getränke generierten 41,20% des Umsatzes in 2024 und stehen als Ankerkategorie für den südamerikanischen Süßstoff-Markt. Kohlensäurehaltige Softdrinks, Säfte und milchbasierte Getränke durchlaufen Formulierungsverschiebungen, um Front-of-Pack-Zuckerschwellen zu erfüllen. Unternehmen nutzen synergistische Mischungen aus Stevia und Acesulfam-K, um Süßkurven und Kosten auszubalancieren. Trinkfertige Kaffeehersteller sind auch zu Erythrit-Mönchsfrucht-Systemen migriert, die Geschmack erhalten und gleichzeitig die Kalorienlast mindern. Umgekehrt wird das Pharmasegment das stärkste Wachstum mit 8,30% CAGR über 2025-2030 verzeichnen, da Tablettenbeschichtungsunternehmen Polyole einsetzen, um die Kompressibilität zu verbessern, und da Hustensaft-Formulierer sich Sucralose zuwenden, um konsistente Süße über Temperaturbereiche zu gewährleisten.

Lebensmittelkategorien wie Saucen und Dressings erleben allmähliche Einbeziehung von Allulose für Bräunung und Feuchtigkeit, während Bäckereihersteller Tagatose testen, um die funktionelle Leistung von Saccharose in Maillard-Reaktionen zu replizieren, ohne zu Netto-Kohlenhydraten beizutragen. Sporternährungsmarken fördern zuckerfreie Hydratationspulver mit Glucono-delta-lacton und Erythrit, was Mundgefühl und Elektrolytaufnahme steigert. Diese produktspezifischen Funktionalitätsgewinne unterstreichen, warum Prozessoren Anwendungen auf einer Matrix aus Süßkraft, Füllbedürfnissen und Label-Positionierung zerlegen, um die ideale Zutat auszuwählen.

Geografieanalyse

Brasilien behielt 53,70% des Umsatzes in 2024 bei, unterstützt von seiner umfangreichen Getränkekonzentrat-Infrastruktur, robuster inländischer Nachfrage und Nähe zu Zuckerrohr-Ausgangsstoffen. Investitionszuflüsse zu Fermentationsanlagen im Bundesstaat São Paulo senken die Abhängigkeit von importierten Zwischenprodukten, während Gesundheitsauswirkung-Kennzeichnungsregelungen kontinuierliche Reformulierungspipelines fördern. Argentinische Hersteller stehen vor Währungsvolatilität, die Kaufentscheidungen zu lokal produzierten Polyolen neigt, und Regierungssubventionen für Biotech-Projekte nähren Start-ups, die sich auf seltene Zucker konzentrieren. Argentinien wird voraussichtlich am schnellsten mit 7,89% CAGR bis 2030 wachsen und von diesen politischen Unterstützungen und steigendem inländischen Bewusstsein für Stoffwechselstörungen profitieren.

Chile und Peru, die bedeutende Anteile des Rests Südamerikas repräsentieren, schlagen weiterhin über ihr BIP-Gewicht beim Konsum kalorienarmer Getränke aufgrund strenger Zuckersteuer-Regime und höherer verfügbarer Einkommen in städtischen Gebieten. Chilenische Supermärkte widmen eigene Regalflächen für zuckerfreie Süßwaren, was den Wettbewerbsdruck intensiviert. Perus Süßwarensektor integriert Maltitol in schokoladenüberzogene Quinoa-Riegel, die auf Exportmärkte abzielen. Währenddessen experimentieren Kolumbiens Softdrink-Produzenten mit lokal bezogenem Stevia, um Inputkosten bei Peso-Schwankungen zu verwalten.

Handelsausrichtung über Mercosur harmonisiert Zusatzstoff-Codes, vereinfacht Zolldokumentation und senkt Zölle auf intra-block Süßstoffflüsse. Verbesserte Straßenkonnektivität, insbesondere der Biozeanische Korridor, verkürzt Lieferzeiten zwischen Produktionsstätten in Campo Grande und Verbraucherzentren im Norden Chiles. Dieses gestraffte Logistiknetzwerk reduziert Frachtkosten für Masse-Pulversendungen und ermutigt kleine und mittlere Unternehmen, neuartige Süßstoffsysteme zu testen. Lokale Zutatenhäuser, die agro-industrielle Abfall-zu-Xylitol-Technologien nutzen, stärken Kreislaufwirtschafts-Narrative und ermöglichen es Länderebenen-Marketingteams, Nachhaltigkeitsanmeldungen auf der Verpackung hervorzuheben.

Wettbewerbslandschaft

Der Markt ist mäßig konsolidiert und umfasst eine Mischung aus globalen Zutaten-Majors, regionalen agro-industriellen Gruppen und spezialisierten Biotech-Unternehmen. Cargill, Incorporated, und Tate & Lyle plc setzen Multi-Zutaten-Portfolios und lokale Lagerhaltung ein, um Lieferung am nächsten Tag zu Getränkewerken zu gewährleisten und bevorzugten Lieferantenstatus zu erhalten. Ingredion integriert vertikal von Rohextraktverarbeitung zu hochreinen Reb M-Kristallen, was ihm einen Kostenkontrollvorteil verschafft. Währenddessen nutzt Raízen Zuckerrohr-Nebenproduktströme zur Produktion erneuerbarer Kohlenstoff-Ausgangsstoffe für Fermentation, was mit den Verpflichtungen zu geringerem CO2-Fußabdruck wichtiger Kunden übereinstimmt.

Nischen-Innovatoren wie SweeGen und Evolva setzen proprietäre Biokatalyse-Plattformen ein, um seltene Süßmoleküle im Maßstab herzustellen und langfristige Liefervereinbarungen mit Premium-Getränkemarken zu sichern, die auf millennial Verbraucher abzielen. GLG Life Tech und Stevia One Peru betonen rückverfolgbare Blatt-Beschaffung, ein Merkmal, das von Clean-Label-Koalitionsmitgliedern geschätzt wird. Ajinomoto do Brasil nutzt tiefes Aminosäure-Fermentations-Know-how, um einen Fuß in Aspartam zu behalten, während es zu Allulose-Synthese schwenkt.

Strategische Züge der letzten Zeit veranschaulichen intensivierte Positionskämpfe um Marktanteile. Ingredion erwarb eine Mehrheitsbeteiligung an einem Curitiba-basierten Präzisions-Fermentations-Start-up und verdoppelte sofort seine regionale Kapazität für Reb M. Cargill in Betrieb genommen eine USD 200 Millionen Polyol-Anlage in Minas Gerais, wodurch die Importabhängigkeit von Nordamerika getrimmt wurde. Tate & Lyle unterzeichnete einen Vertriebspakt mit dem Santiago-basierten Logistikspezialisten Agunsa und erweiterte die Zwei-Tage-Abdeckung über den südlichen Kegel.

Branchenführer im südamerikanischen Zuckerersatzstoff-Markt

Cargill, Incorporated.

International Flavors & Fragrances, Inc.

DSM-Firmenich

Tate & Lyle PLC

Givaudan SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: BlueTree Technologies erweiterte seine Zuckerreduktions-Technologie nach Südamerika und zielte auf Saft- und Molkereiprodukte mit Systemen ab, die 33% Zuckerreduktion in Orangensaft erreichen, während Geschmacksprofile erhalten bleiben und regulatorische Zulassungen in der gesamten Region vorangetrieben werden.

- Dezember 2024: Argentiniens Nationale Lebensmittelsicherheitskommission genehmigte Mönchsfrucht-Extrakt als Süßstoff mit einer maximalen Verwendungsgrenze von 8 Gramm pro Kilogramm, erweiterte natürliche Süßstoffoptionen und richtete sich nach globalen regulatorischen Trends zur Akzeptanz neuartiger Lebensmittelzutaten.

- Dezember 2024: Tate & Lyle und Manus gründeten The Natural Sweetener Alliance zur Einführung von Stevia Reb M, der ersten großangelegten, ganz-amerikanisch bezogenen und hergestellten biokonvertierten Stevia-Zutat, unter Nutzung von Manus' BioFacility in Georgia für Produktion und Lieferkettensicherheit.

- August 2024: Venezuela kündigte obligatorische Warnlabels für Lebensmittel mit hohem Zucker-, Salz-, gesättigten Fett- und Transfettgehalt mit Wirkung ab Dezember 2024 an, nach südamerikanischen regulatorischen Harmonisierungstrends, die Reformulierungsstrategien in der gesamten Region beeinflussen.

Berichtsumfang für den südamerikanischen Zuckerersatzstoff-Markt

Der südamerikanische Zuckerersatzstoff-Markt ist nach Typ segmentiert in Sucralose, Ace-K, Aspartam, Stevia, Saccharin und Andere. Nach Anwendung ist der Markt segmentiert in Molkerei- und Tiefkühlprodukte, Bäckerei, Getränke, Süßwaren, Andere. Die regionale Analyse des Marktes ist ebenfalls im Bericht enthalten.

| Hochintensive Süßstoffe | Acesulfam-Kalium |

| Advantam | |

| Aspartam | |

| Neotam | |

| Saccharin | |

| Sucralose | |

| Stevia | |

| Mönchsfrucht | |

| Andere hochintensive Süßstoffe | |

| Zuckerpolyole | Sorbitol |

| Xylitol | |

| Maltitol | |

| Erythrit | |

| Andere Zuckerpolyole |

| Pflanzenbasiert |

| Synthetisch |

| Biotechnologisch fermentiert |

| Pulver |

| Flüssigkeit |

| Lebensmittel | Bäckerei und Cerealien |

| Süßwaren | |

| Molkerei und Molkereialternativen | |

| Saucen, Gewürze und Dressings | |

| Andere Lebensmittelanwendungen | |

| Getränke | Kohlensäurehaltige Softdrinks |

| RTD-Tee und -Kaffee | |

| Sport- und Energiegetränke | |

| Andere Getränke | |

| Pharmazeutika | |

| Andere Anwendungen |

| Brasilien |

| Argentinien |

| Rest Südamerikas |

| Nach Produkttyp | Hochintensive Süßstoffe | Acesulfam-Kalium |

| Advantam | ||

| Aspartam | ||

| Neotam | ||

| Saccharin | ||

| Sucralose | ||

| Stevia | ||

| Mönchsfrucht | ||

| Andere hochintensive Süßstoffe | ||

| Zuckerpolyole | Sorbitol | |

| Xylitol | ||

| Maltitol | ||

| Erythrit | ||

| Andere Zuckerpolyole | ||

| Nach Herkunft | Pflanzenbasiert | |

| Synthetisch | ||

| Biotechnologisch fermentiert | ||

| Nach Form | Pulver | |

| Flüssigkeit | ||

| Nach Anwendung | Lebensmittel | Bäckerei und Cerealien |

| Süßwaren | ||

| Molkerei und Molkereialternativen | ||

| Saucen, Gewürze und Dressings | ||

| Andere Lebensmittelanwendungen | ||

| Getränke | Kohlensäurehaltige Softdrinks | |

| RTD-Tee und -Kaffee | ||

| Sport- und Energiegetränke | ||

| Andere Getränke | ||

| Pharmazeutika | ||

| Andere Anwendungen | ||

| Nach Geografie | Brasilien | |

| Argentinien | ||

| Rest Südamerikas | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist die aktuelle Größe des südamerikanischen Süßstoff-Marktes?

Der Markt ist mit USD 674,7 Millionen in 2025 bewertet und wird voraussichtlich USD 807,6 Millionen bis 2030 erreichen.

Welcher Süßstofftyp hält den größten Marktanteil?

Hochintensive Süßstoffe führten mit 64,20% Umsatzanteil in 2024.

Welche Anwendung wächst am schnellsten?

Pharmazeutische Formulierungen werden voraussichtlich mit einer CAGR von 8,30% zwischen 2025 und 2030 expandieren.

Welches Land wird voraussichtlich das höchste Wachstum verzeichnen?

Argentinien wird voraussichtlich mit 7,89% CAGR aufgrund von politischen Anreizen und steigendem inländischen Gesundheitsbewusstsein wachsen.

Seite zuletzt aktualisiert am: