Marktanalyse für Zucker in Indien

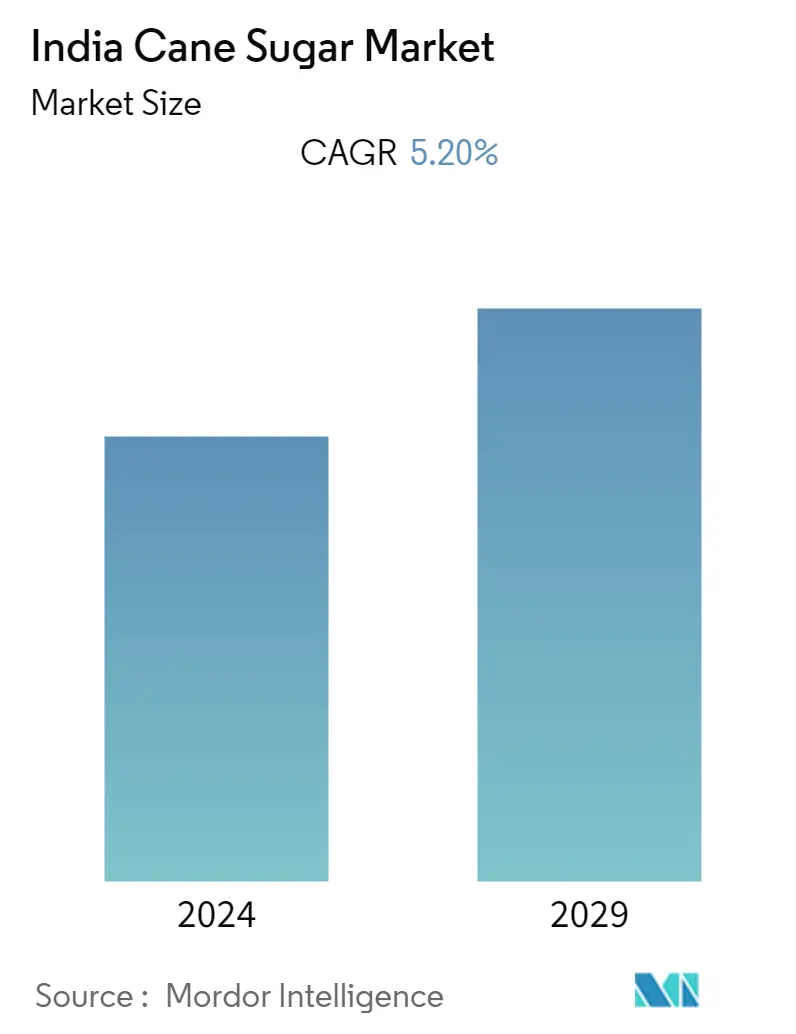

Es wird erwartet, dass der indische Rohrzuckermarkt im Prognosezeitraum eine jährliche Wachstumsrate von 5,2 % verzeichnen wird.

- Trotz der Covid-19-Beschränkungen und ungünstiger Bedingungen in der Lieferkette wuchs der indische Rohrzuckermarkt aufgrund der steigenden Zuckernachfrage im Land. Nach Angaben der Indian Sugar Mills Association werden in der Zuckersaison 2022–2023 365 Lakh Tonnen Zucker produziert. Nach Angaben des Verbraucherministeriums aus diesem Jahr wurden im Jahr 2022 35 LMT Zucker für die Ethanolproduktion umgeleitet, und Zuckermühlen produzierten 359 LMT Zucker.

- Zuckerrohr wird hauptsächlich in neun Bundesstaaten Indiens angebaut, nämlich Punjab, Uttar Pradesh, Maharashtra, Andhra Pradesh, Bihar, Gujarat, Haryana, Karnataka und Tamil Nadu. Die Zuckerindustrie ist eine wichtige Agrarindustrie, die sich auf die Lebensgrundlage vieler Menschen auf dem Land auswirkt. Die Nachfrage nach Rohr- und Biozucker steigt in Indien aufgrund ihres umfangreichen Einsatzes in verschiedenen Anwendungsbereichen wie Lebensmitteln und Getränken, Bäckereien, Süßwaren und vielen mehr.

- Verbraucher in Indien verwenden Zucker täglich auch in ihren Tees, Kaffees, Fruchtsäften und Medikamenten. Ayurveda-Medikamente und -Kräuter sind in Indien sehr berühmt und brauner Zucker oder Bio-Rohrzucker liegt in Indien im Trend. Darüber hinaus wächst in Indien die Nachfrage nach natürlichen und chemiefreien Inhaltsstoffen. Daher steigt die Nachfrage nach Bio-Zucker. Allerdings können Zuckerverfälschungen und der Einsatz von Chemikalien bei der Produktion eine Hemmschwelle für den Markt darstellen

Markttrends für Zucker in Indien

Anstieg der Exporte und Importe von Bio-Rohrzucker in Indien

- Bio-Rohrzucker verzeichnete in Indien einen Anstieg der Exporte und Importe. Bio-Zucker weist im Vergleich zu normalem Zucker einige Eigenschaften auf, darunter Umweltfreundlichkeit, ernährungsphysiologische Vorteile, Textur und einen reichhaltigen Zuckerrohrgeschmack. Bio-Zucker wird durch natürliche Verarbeitung und ohne den Einsatz von Chemikalien hergestellt. Organischer Zucker ist reich an Kalzium, Kohlenhydraten und anderen Mineralien. Sie werden in großen Mengen in Lebensmitteln und Getränken verwendet. Da Bio-Rohrzucker alle Nährstoffe im Originalzustand beibehält, hat er ein besonderes Melassearoma, das Verbraucher anzieht.

- Aufgrund der steigenden Nachfrage nach Bio- und Naturprodukten wächst auch in Indien die Nachfrage nach Bio-Zucker. Darüber hinaus ist Indien für seine ayurvedischen Arzneimittel bekannt und in den meisten ayurvedischen Arzneimitteln und Tränken wird Bio-Zucker verwendet.

- Nach Angaben der Agricultural and Processed Food Products Export Development Authority (APEDA) exportierte Indien im Zeitraum 2021-2022 21932,591 Tonnen Bio-Zucker. Biozuckerhersteller wie unter anderem Jaini International Export Private Limited, Vijayawada Chemicals und Shree Ambika Sugars Limited exportieren Biozucker von Indien aus in viele Länder.

Indien ist das größte Zuckerrohrproduzentland

- Indien ist eines der größten Agrarländer und aufgrund des wachsenden Zuckerkonsums im Land ein idealer Markt für die Expansion. Mit neuen Regulierungsrichtlinien und Änderungen in den älteren besteht für Landwirte und Müller eine größere Chance, ihre Anstrengungen in der Produktion und Verarbeitung von Rohrzucker zu verstärken.

- Indien ist der größte Zuckerproduzent der Welt und gleichzeitig der größte Verbraucher. Darüber hinaus werden Arbeitsplätze in einer Reihe von Nebentätigkeiten im Zusammenhang mit dem Transport, der handwerklichen Wartung von Maschinen und der Lieferung landwirtschaftlicher Betriebsmittel geschaffen.

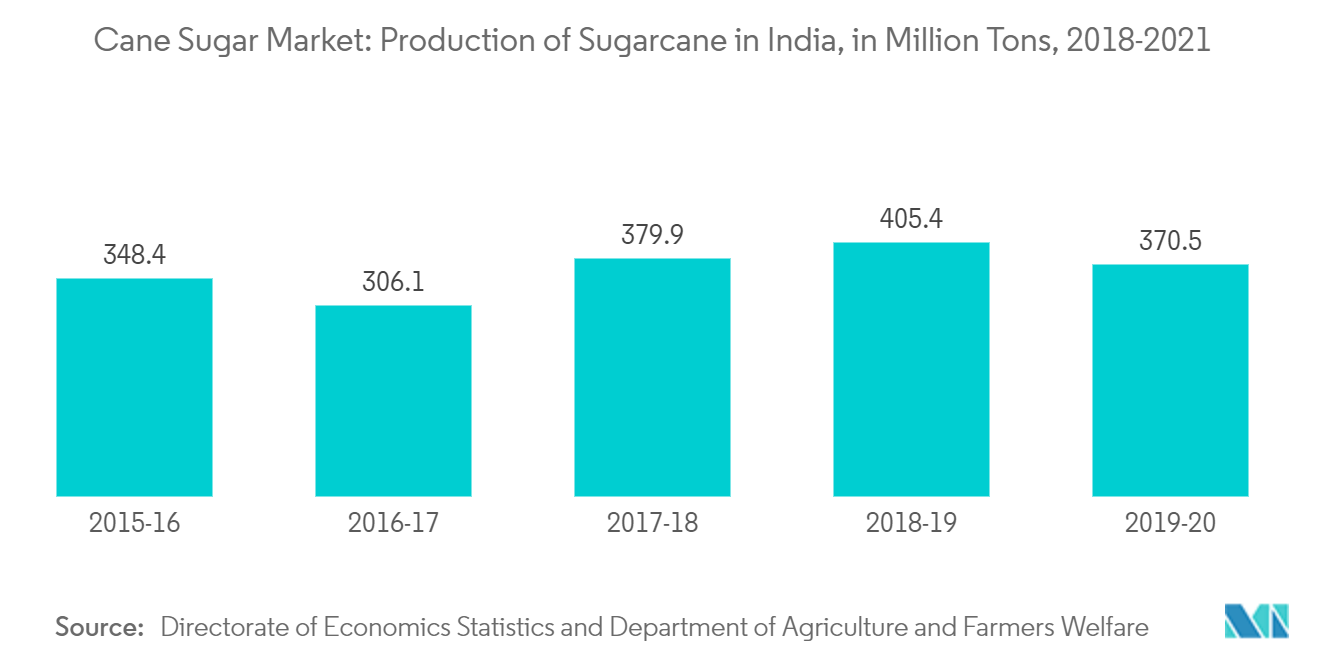

- Nach Angaben des Ministeriums für Verbraucherangelegenheiten vom Oktober 2022 wurden in Indien 5.000 Millionen Tonnen Zuckerrohr produziert, wovon Zuckermühlen etwa 3.574 LMT Zuckerrohr zerkleinerten, um etwa 394 LMT Zucker (Saccharose) zu produzieren. Indien ist der weltweit größte Zuckerproduzent und -konsument; mittelfristig ist daher mit einem Anstieg der Nachfrage zu rechnen.

Überblick über die Zuckerindustrie in Indien

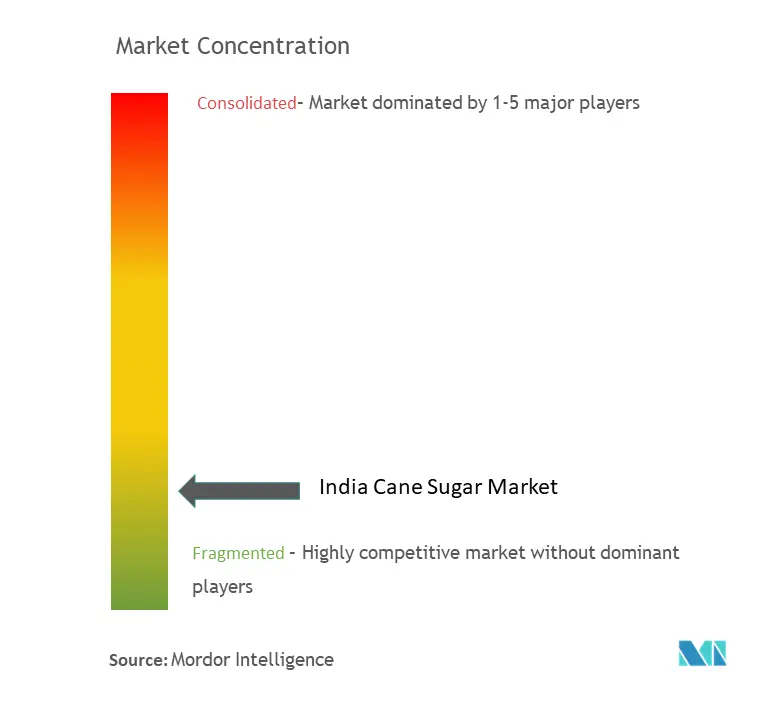

Der indische Rohrzuckermarkt ist aufgrund der Präsenz großer regionaler und inländischer Akteure fragmentiert. Die Unternehmen legen Wert auf Fusionen, Erweiterungen, Übernahmen und Partnerschaften sowie neue Produktentwicklungen als strategische Ansätze zur Steigerung ihrer Markenpräsenz bei Verbrauchern. Die Hauptakteure auf dem untersuchten Markt sind DCM Shriram Consolidated Limited, Triveni Engineering Industries Ltd (Ganga Sugar Corporation), Wilmar International Limited (Shree Renuka Sugars Limited), Murugappa Group (EID Parry India Limited) und Louis Dreyfus Holding BV Mittelfristig wird erwartet, dass der Markt in der Region aufgrund der steigenden Nachfrage nach Bio-Zucker aufgrund seiner gesundheitlichen Vorteile wächst.

Zucker in Indien ist Marktführer

DCM Shriram Consolidated Limited

Triveni Engineering & Industries Ltd (Ganga Sugar Corporation)

Wilmar International Limited (Shree Renuka Sugars Limited)

Murugappa Group (EID Parry India Limited)

Louis Dreyfus Holding B.V.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Zucker in Indien Marktnachrichten

- November 2021 DCM Shriram Ltd kündigt eine Investition von über 350 crore INR an, um die Kapazität der Zuckerfabriken zu erweitern. Das Unternehmen genehmigte drei Investitionsvorschläge für das Zuckergeschäft, um von der zunehmenden Verfügbarkeit von Zuckerrohr in seinem Einzugsgebiet zu profitieren, die Kapazität für die Produktion von raffiniertem Zucker aufgrund der Verbraucherpräferenz zu erhöhen und die Rohstoffflexibilität für seine Brennereien zu erhöhen.

- September 2021 EID-Parry (Indien) der Murugappa Group gab bekannt, dass sie in ihrer Sankili-Einheit in Andhra Pradesh eine Brennerei auf Getreide-/Zuckersirup-/Melassebasis mit einer Kapazität von 120 KL pro Tag (KLPD) errichten wird.

- März 2021 Dalmia Bharat Sugar Industries Ltd. (DBSIL) kündigt die Einführung von verpacktem Zucker unter dem Markennamen Dalmia Utsav an, um in das B2C-Segment einzusteigen. DBSIL brachte kristallinen Weißzucker und braunen Zucker auf den Markt.

Zucker in der indischen Industriesegmentierung

Rohrzucker ist der Zucker, der bei der Verarbeitung von Zuckerrohr anfällt. Der indische Rohrzuckermarkt ist in Kategorien, Formen und Anwendungen unterteilt. Basierend auf der Kategorie wird der Markt in Bio und konventionell unterteilt. Je nach Form wird der Markt in Kristallzucker und flüssigen Sirup unterteilt. Basierend auf der Anwendung wird der Markt in Back- und Süßwaren, Milchprodukte, Getränke und andere Anwendungen unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen basierend auf dem Wert (in Mio. USD) erstellt.

| Bio |

| Konventionell |

| Kristallisierter Zucker |

| Flüssiger Sirup |

| Bäckerei und Konditorei |

| Molkerei |

| Getränke |

| Andere Anwendungen |

| Kategorie | Bio |

| Konventionell | |

| Bilden | Kristallisierter Zucker |

| Flüssiger Sirup | |

| Anwendung | Bäckerei und Konditorei |

| Molkerei | |

| Getränke | |

| Andere Anwendungen |

Häufig gestellte Fragen zur Marktforschung zu Zucker in Indien

Wie groß ist der indische Rohrzuckermarkt derzeit?

Der indische Rohrzuckermarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5,20 % verzeichnen.

Wer sind die Hauptakteure auf dem indischen Rohrzuckermarkt?

DCM Shriram Consolidated Limited, Triveni Engineering & Industries Ltd (Ganga Sugar Corporation), Wilmar International Limited (Shree Renuka Sugars Limited), Murugappa Group (EID Parry India Limited), Louis Dreyfus Holding B.V. sind die wichtigsten Unternehmen, die auf dem indischen Rohrzuckermarkt tätig sind.

Welche Jahre deckt dieser indische Rohrzuckermarkt ab?

Der Bericht deckt die historische Marktgröße des indischen Rohrzuckermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des indischen Rohrzuckermarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der indischen Zuckerindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von India Sugar im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von India Sugar umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.