Simulatoren-Marktgröße und -Anteil

Simulatoren-Marktanalyse von Mordor Intelligence

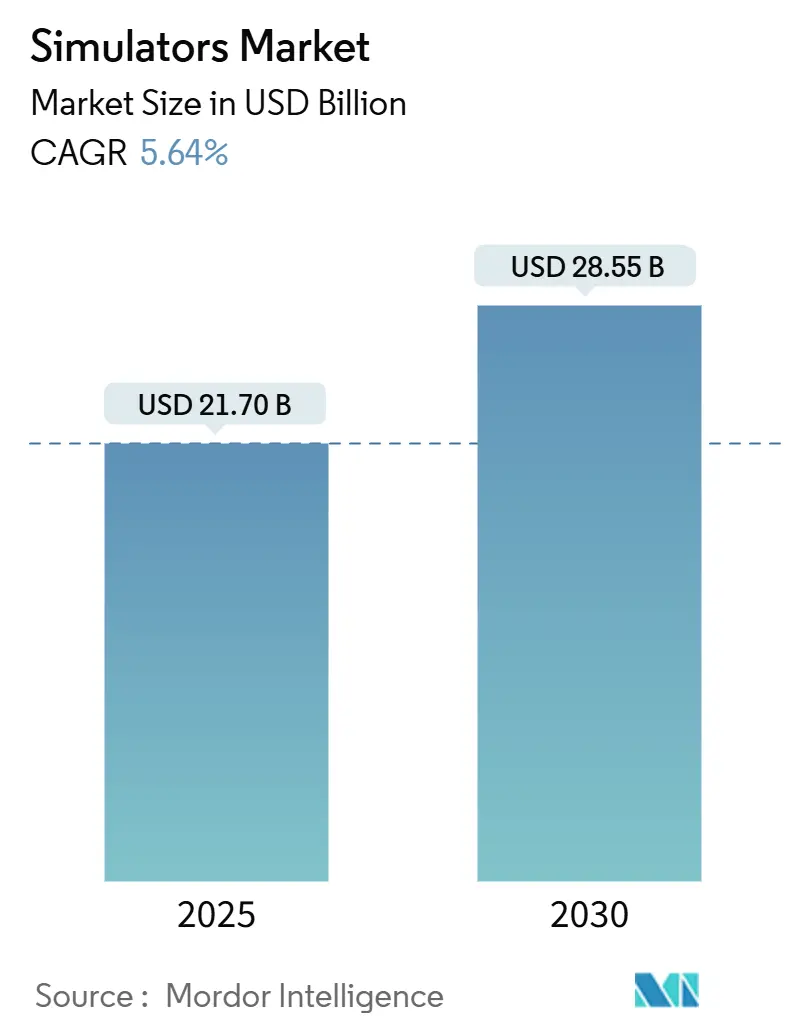

Der Simulatoren-Markt belief sich 2025 auf 21,70 Milliarden USD und wird voraussichtlich bis 2030 28,55 Milliarden USD erreichen, mit einem Wachstum von 5,64% CAGR. Das Wachstum resultierte aus beschleunigten Verteidigungsmodernisierungszyklen, verschärften Luftfahrt-Trainingsvorschriften und der Einführung serviceorientierter Liefermodelle, die die Einstiegskosten für Nutzer senken. Militärische Käufer dominierten weiterhin die Ausgaben, doch kommerzielle Fluggesellschaften, Drohnenbetreiber und Unternehmen der Prozessindustrie erweiterten die Nachfrage, da sich Digital-Twin- und KI-gestützte Nachbesprechungstools als wertvoll erwiesen. Von der NATO und dem US Indo-Pacific Command vorgeschriebene Plattform-Interoperabilitäts-Upgrades schufen eine Ersatzwelle. Gleichzeitig verlängerten Lieferkettenengpässe bei Präzisions-Servomotoren und UHD-Projektoren die Lieferzeiten und begünstigten größere Anbieter, die mehrjährige Verträge mit Verteidigungsbehörden halten. Wet-Lease- und Simulation-as-a-Service-Angebote demokratisierten den Zugang weiter und ermöglichten es kleineren Fluggesellschaften und Militärs aus Schwellenmärkten, auf hochauflösenden Geräten zu trainieren, ohne große Kapitalausgaben zu tätigen.

Wichtige Berichts-Erkenntnisse

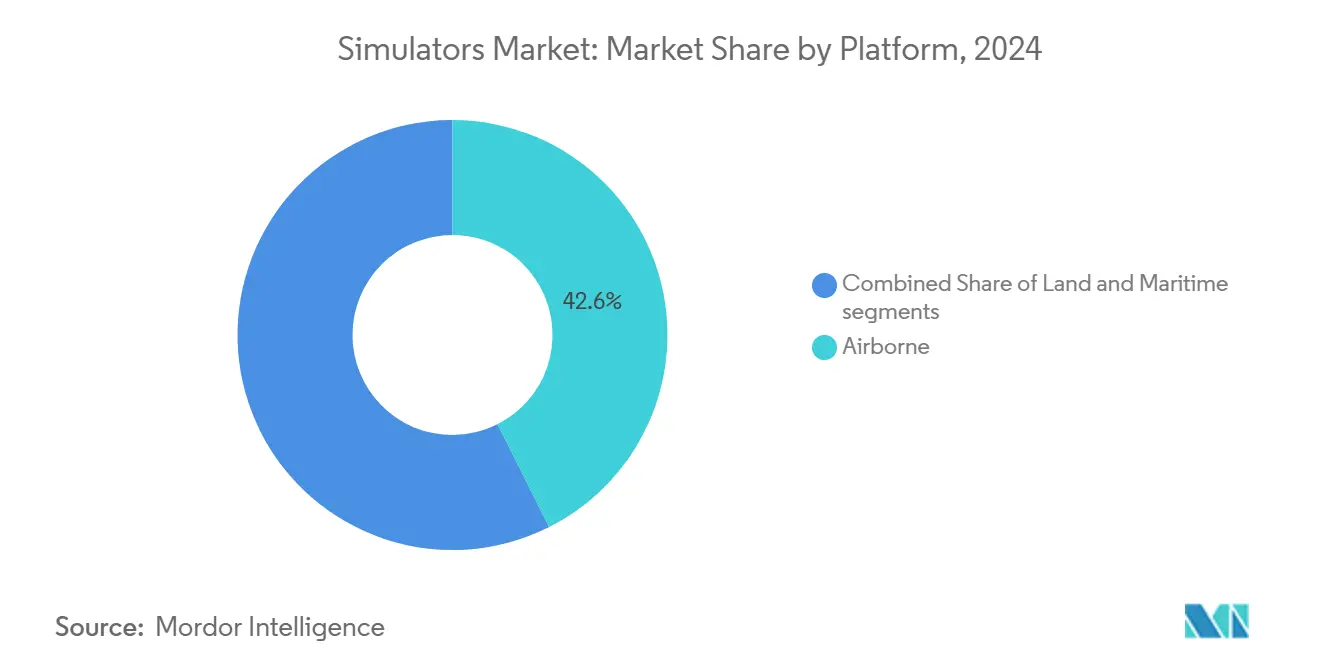

- Nach Plattform führte die luftgestützte Schulung mit 42,58% Simulatoren-Marktanteil im Jahr 2024; der maritime Bereich wird voraussichtlich die schnellste CAGR von 6,42% bis 2030 verzeichnen.

- Nach Technik hielt Live, Virtual, and Constructive (LVC) 35,17% des Simulatoren-Marktes im Jahr 2024; Gaming- und Serious-Games-Techniken werden voraussichtlich mit einer CAGR von 8,03% expandieren.

- Nach Lösung befehligte Hardware 55,87% der Umsätze, während Dienstleistungen voraussichtlich die höchste CAGR von 7,95% verzeichnen werden.

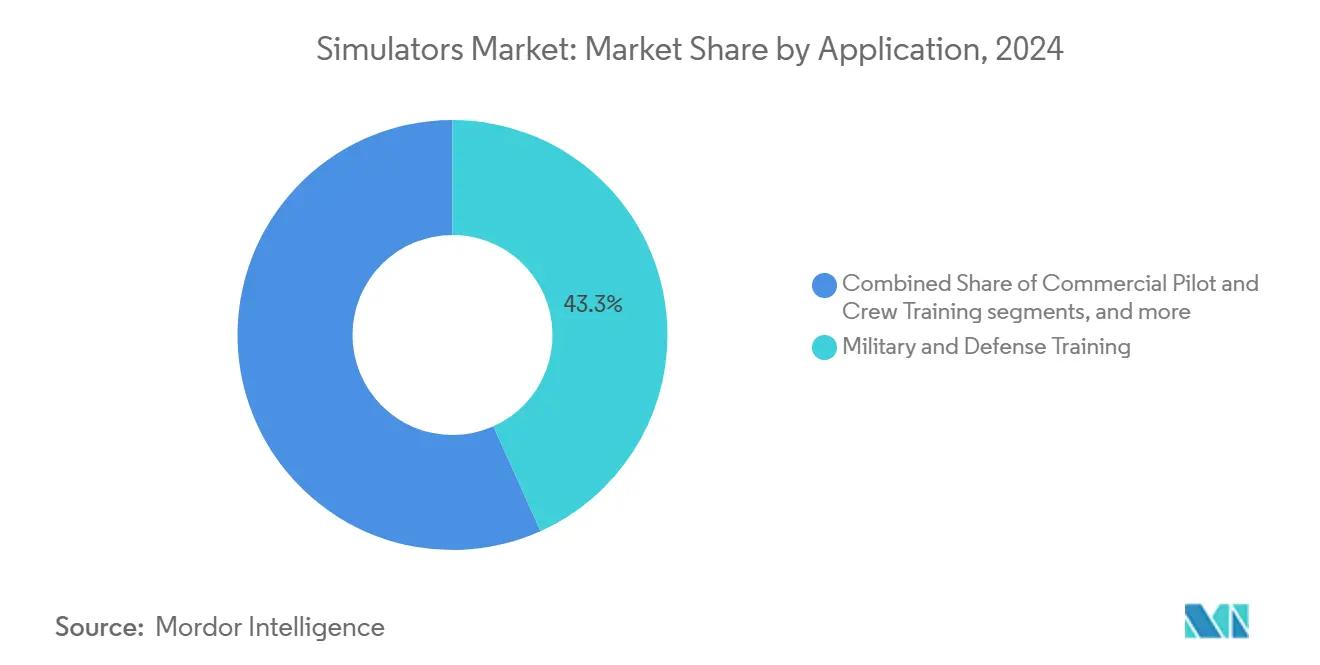

- Nach Anwendung entfielen auf Militär und Verteidigung 43,29% Anteil der Simulatoren-Marktgröße im Jahr 2024; Forschung und Testing wächst mit einer CAGR von 9,63% bis 2030.

- Nach Endverwendung behielten militärische Nutzer einen Anteil von 50,94%, und kommerzielle Nutzer werden mit einer CAGR von 7,26% voranschreiten.

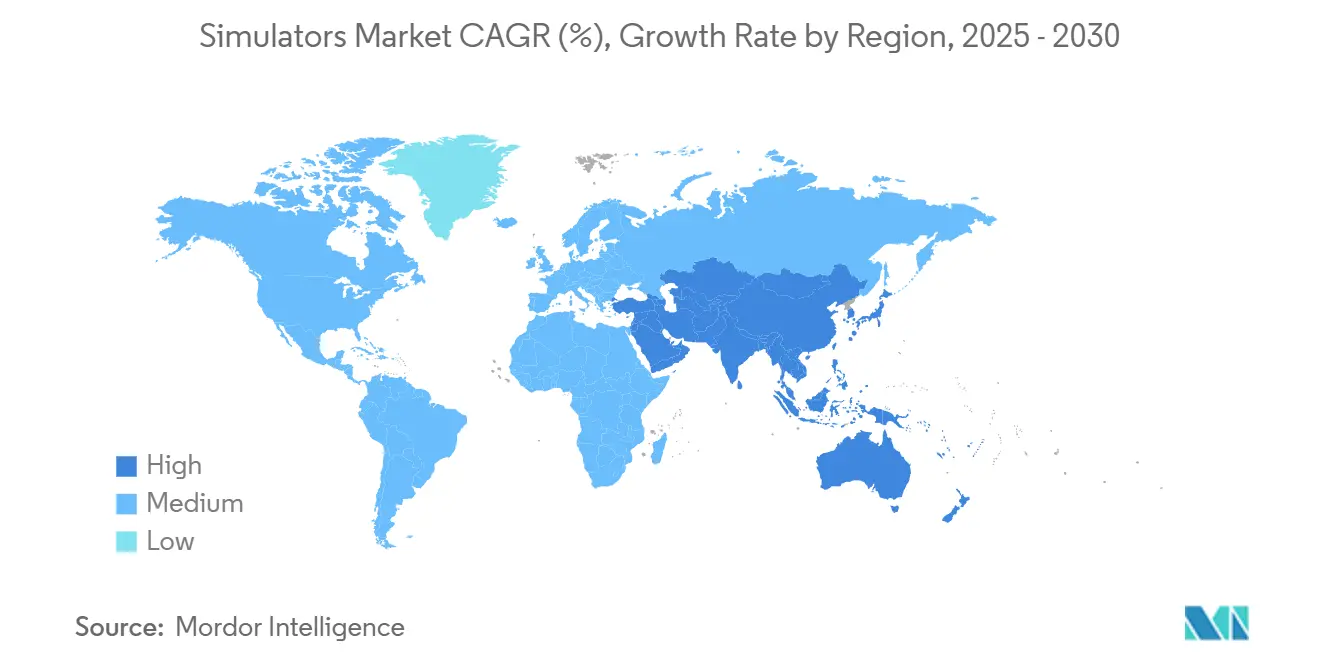

- Nach Geografie eroberte Nordamerika 37,42% des Simulatoren-Marktanteils im Jahr 2024, während Asien-Pazifik die am schnellsten wachsende Region mit einer CAGR von 6,28% ist.

Globale Simulatoren-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| NATO- und Indo-Pazifik-Modernisierungsprogramme schreiben LVC-Vernetzung vor | +1.2% | Nordamerika, Europa, Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| EASA/FAA Evidence-Based Training-Regeln erfordern mehr Level-D Simulator-Stunden | +0.8% | Global; Konzentration in Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Asiens UAV-Logistik-Boom steigert Nachfrage nach kostengünstigen Drohnenpilot-Simulatoren | +0.6% | Asien-Pazifik-Kern; Übertragung auf Nahen Osten und Afrika | Mittelfristig (2-4 Jahre) |

| Globale Verteidigungsministerien zielen auf 25% Kostenreduktion im Live-Training | +0.7% | Global | Langfristig (≥ 4 Jahre) |

| Digital-Twin- und KI-basierte Nachbesprechungstools dringen in Betreiberschulungs-Simulatoren ein | +0.5% | Nordamerika und EU; Expansion nach Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Schwellenmarkt-Fluggesellschaften übernehmen Wet-Lease Sim-as-a-Service-Modelle | +0.4% | Asien-Pazifik, Naher Osten und Afrika, Südamerika | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

NATO- und Indo-Pazifik-Modernisierungsprogramme treiben LVC-Integration voran

Das NATO Standardization Agreement 4603 und die Pacific Multi-Domain Training and Experimentation Capability des US Indo-Pacific Commands verknüpften zuvor isolierte Übungsgebiete und zwangen Anbieter dazu, High-Level Architecture Gateways und Distributed Interactive Simulation Bridges in neue Geräte einzubetten.[1]Quelle: Commander, Naval Air Forces, "Naval Aviation Playbook 2025," airpac.navy.mil Kanada, Australien und Japan zogen nach, indem sie netzwerkfähige Simulatoren in jüngsten Ausschreibungen vorschrieben und einen Beschaffungspool über traditionelles Flugtraining hinaus in Cyber-, See- und Weltraum-Missionsproben erweiterten.

EASA/FAA Evidence-Based Training-Mandate gestalten Pilotenzertifizierung neu

Die Europäische Agentur für Flugsicherheit finalisierte Evidence-Based Training-Leitlinien, die Fluggesellschaften von Aufgabenlisten-Lehrplänen zu kompetenzbasierten Szenarien bewegen und die Anzahl der Level-D Simulator-Stunden pro Typenberechtigung erhöhen. Die US-Bundesluftfahrtbehörde spiegelte diesen Ansatz durch ihr Simulation and Training Engineering Support-Programm wider, das auf etwa 2,3 Milliarden USD geschätzt wird.[2]Quelle: Federal Aviation Administration, "SETIS Pre-Award Briefing," faa.govDie Gerätenutzungsraten stiegen und schufen eine stetige Aftermarket-Nachfrage nach Software-Upgrades und Datenanalyse-Paketen zur Dokumentation von Kompetenznachweisen.

Asiens UAV-Logistik-Expansion beschleunigt Drohnentraining-Nachfrage

Medizin- und Last-Mile-Lieferdrohnen verbreiteten sich in Japan, Taiwan und Südostasien und spornen Bestellungen für leichte VR-basierte Simulatoren an, die deutlich unter bemannten Flugzeuggeräten preislich liegen. Akademische Studien zeigten eine 32%ige Steigerung der Flugleistung nach strukturiertem Sim-Training und validierten die Übernahme durch Regulatoren, die Simulator-Kompetenz für kommerzielle Drohnenlizenzen verlangen. Anbieter integrierten Gaming-Engines und kostengünstige Headsets, um die Budgetprofile von Trainingsschulen und Logistikunternehmen zu erfüllen.

Verteidigungs-Kostenreduktionsinitiativen beschleunigen virtuelle Training-Übernahme

Verteidigungsministerien planten, Live-Übungsausgaben um 25% zu kürzen und stattdessen auf hochauflösende virtuelle Umgebungen zu setzen. Die US Mass Virtual-Fallstudien berichteten 40% kürzere Ausfallzeiten und 35% höhere Wissensretention gegenüber traditionellem Klassenzimmerunterricht. Ähnliche Wirtschaftlichkeit trieb die US Army dazu, 26 Milliarden USD für gamifizierte Trainingsplattformen bis 2028 zu veranschlagen und damit robuste langfristige Geräteerneuerungszyklen zu untermauern.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Interoperabilitätslücken zwischen NATO DIS, HLA und Asien-Pazifik FOM-Architekturen | -0.8% | Global; stärkste Auswirkung während multinationaler Übungen | Mittelfristig (2-4 Jahre) |

| Präzisions-Servomotor- und UHD-Projektor-Engpässe verlängern Hardware-Lieferzeiten | -1.1% | Fertigungszentren weltweit; konzentrierte Belastung in Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Konfliktzonenregierungen verlagern Trainingsmittel zu Live-Munition | -0.6% | Ukraine, Israel; regionale Übertragung | Kurzfristig (≤ 2 Jahre) |

| Hohe CAPEX hemmen kleine Flugschulen in Südamerika und Afrika | -0.4% | Südamerika, Afrika | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Interoperabilitätslücken beschränken multinationale Trainingsübungen

Coalition Warrior Interoperability-Versuche 2023 offenbarten, dass NATO DIS- und HLA-Verkehr taktische Netzwerke überladete, wenn sie mit Asien-Pazifik Federation Object Models verbunden wurden, was die Wiedergabetreue während Düsenjet-Szenarien beeinträchtigte. Das NATO Modelling & Simulation Centre of Excellence (M&S COE) veröffentlichte ein neues Federation Object Model, aber die Nachrüstung von Legacy-Systemen bleibt für kleinere Nationen teuer und verzögert die Planung gemeinsamer Übungen.

Hardware-Lieferkettenstörungen verlängern Beschaffungszeitpläne

Eine globale Verknappung von Präzisions-Servomotoren und Ultra-High-Definition-Projektoren drückte Lieferzyklen für Level-D Fluggeräte über 18 Monate hinaus. Regierungsberichte verknüpften Verzögerungen in vielen US-Waffenprogrammen mit Halbleiterengpässen. Größere Originalgerätehersteller milderten Risiken durch mehrjährige Lieferantenverträge und verschärften Wettbewerbsbarrieren für Nischenanbieter, denen Volumen-Einkaufskraft fehlt.

Segmentanalyse

Nach Plattform: Luftgestützte Dominanz, Maritime Beschleunigung

Das luftgestützte Segment generierte 42,58% der 2024er Umsätze und bestätigte seine zentrale Rolle im Simulatoren-Markt. Trägerpilotenmangel, evidenzbasiertes Wiederholungstraining und neue Flugzeugeinführungen hielten Auftragsbücher voll. Das maritime Segment, obwohl kleiner, wird voraussichtlich mit einer CAGR von 6,42% expandieren, da Marinen Klassenzimmer-Brückentrainer durch netzwerkfähige, hochbewegte Geräte ersetzen, die Küstenkampfszenarien unterstützen. Kongsbergs DP3 Ankerhandling-Simulator-Verkauf an einen Offshore-Kunden unterstrich diese Verschiebung. Landgestützte Panzerfahrzeug-Trainer profitierten weiterhin vom Synthetic Training Environment-Programm der US Army, doch das Wachstum blieb moderat im Vergleich zu seegestützten Anwendungen.

Maritime Käufer verlangten eingebettete Lösungen, die es Besatzungen ermöglichen, zu trainieren, während Schiffe im Einsatz bleiben. L3Harris stellte Bordkonsolen auf, die sich mit operationellen Sensoren integrieren und Ausfallzeiten und Missionsstörungen reduzieren. Colleges und Handelsmarine-Akademien investierten auch in integrierte Maschinenräume und Navigationssuiten und signalisierten eine sich erweiternde Nutzerbasis jenseits der Verteidigung.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Technik: LVC-Führerschaft mit Gaming-Disruption

Live-Virtual-Constructive (LVC)-Methoden besaßen einen 35,17%igen Umsatzanteil im Jahr 2024, da NATO und die US Air Force Multi-Domain-synthetische Umgebungen für Kräftegenerierungsbereitschaft vorschrieben. Geräte replizieren nun Luft-, See-, Land-, Cyber- und Weltraumelemente innerhalb einer einzigen Föderation und drängen Käufer dazu, Legacy-Hardware und Middleware zu erneuern. Jedoch wird die Gaming- und Serious-Games-Untergruppe eine CAGR von 8,03% verzeichnen, die stärkste Rate jeder Technik, da Verteidigungsministerien kommerzielle Game-Engines für Erschwinglichkeit und Agilität übernehmen.

Die Übernahme von Serious-Games-Plattformen schuf eine Pipeline von Einstiegsanbietern, die Unreal- oder Unity-Frameworks lizenzieren und militärische Inhalte aufschichten, was Preispunkte senkt. Diese Verschiebung verbesserte die Zugänglichkeit in Schwellenländern, wo vollbewegliche LVC-Geräte kostenunerschwinglich bleiben.

Nach Lösung: Hardware-Fundament mit Dienstleistungs-Aufschwung

Hardware verankerte weiterhin Umsätze mit einem 55,87%igen Anteil, angetrieben durch den hohen Einheitenwert von Vollflug-Bewegungsbasen und kollimierten visuellen Systemen. Dennoch wird die Dienstleistungskategorie voraussichtlich mit einer CAGR von 7,95% steigen, da Wet-Lease- und Abonnementmodelle an Traktion gewinnen. Fluggesellschaften in Asien und dem Nahen Osten sicherten sich stündlichen Zugang zu Level-D-Geräten in regionalen Hubs, anstatt Einheiten direkt zu kaufen. Pan Am Flight Academys Expansion auf 23 aktive Vollflug-Simulatoren untermauerte diesen Trend.

Integratoren bündelten Lehrplandesign, Ausbilderpersonal und Gerätewartung in mehrjährigen Verträgen und appellierten an Betreiber, denen interne Trainingsabteilungen fehlen. CAE nutzte sein globales Netzwerk, um schlüsselfertige Piloten-Kompetenz-Pakete anzubieten und Umsatzströme von Hardware-Beschaffungszyklen zu isolieren.

Nach Anwendung: Militärische Dominanz mit F&E-Innovation

Militärtraining generierte 43,29% der gesamten 2024er Ausgaben und spiegelte anhaltende US- und Alliierten-Verteidigungsbudgets wider. Virtuelle Missionsproben, elektronische Kriegsführungstaktiken und Multi-Schiff-konstruktive Übungen verlangten höhere Wiedergabetreue-Umgebungen. Parallel wird erwartet, dass Forschung und Testing eine CAGR von 9,63% verzeichnen, da Digital-Twin-Modelle Prototypzyklen für Flugzeuge, Reaktoren und Weltraumfahrzeuge verkürzen. Curtiss-Wrights Auswahl durch TerraPower zur Erstellung eines Natrium-Reaktor-Simulators validierte die Expansion in fortgeschrittene Energieprojekte.

Kommerzielles Pilotentraining blieb stabil, da evidenzbasierte Vorschriften die Simulatorzeit pro Kontrollfahrt verlängerten. Prozessindustrie-Betreiber, angeführt von Chemie- und Öl-und-Gas-Anlagen, investierten in Kontrollraum-Digital-Twins, um abnormale Operationen zu proben. Folglich wird die Simulatoren-Marktgröße, die Forschung und Testing zugeschrieben wird, wahrscheinlich die Prozessindustrie-Nachfrage innerhalb von fünf Jahren überholen und eine Nische herausschneiden, die KI- und Datenanalyse-Innovatoren belohnt.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Endverwendungs-Industrie: Militär führt, Kommerziell beschleunigt

Verteidigungsagenturen kontrollierten 50,94% der Umsätze im Jahr 2024 und nutzten mehrjährige Akquisitionsprogramme, die Hardware, Software und Lebenszyklusunterstützung bündeln. Das kommerzielle Segment wird mit einer CAGR von 7,26% voranschreiten, unterstützt durch starke Pilotennachfrage in Asien-Pazifik und dem Nahen Osten. Wet-Lease-Modelle ermöglichten kleinen Carriern, Level-D-Anforderungen zu erfüllen, ohne multimillionen-Dollar-Geräte zu kaufen. Darüber hinaus bildeten UAV-Betreiber und eVTOL-Startups eine neue Nachfrageschicht, besonders in medizinischer Logistik und städtischen Luftmobilitätskorridoren.

Einige militärische Investitionen übertrugen sich auch in die Zivilluftfahrt. Obwohl für die Königlich Niederländische Luftwaffe beschafft, wird Embraers und Rheinmetalls Vollflug-Simulator für den C-390-Transport in zukünftige zivile Fracht-Variantenprogramme übertragen. Kreuzbestäubung unterstreicht, wie Verteidigungsausgaben oft kommerzielles Fähigkeitswachstum innerhalb des breiteren Simulatoren-Marktes säen.

Geografieanalyse

Nordamerika sicherte sich 37,42% der globalen Umsätze im Jahr 2024, nachdem das US-Verteidigungsministerium 833 Milliarden USD für das Haushaltsjahr 2025 zugewiesen hatte, einschließlich beträchtlicher Simulator-Beschaffung und F&E-Finanzierung. Kanadas P-8A-Patrouillenflugzeug- und Cormorant-Hubschrauber-Mid-Life-Programme fügten weiteres Volumen durch gebündelte Simulator-Käufe hinzu. Federal Aviation Administration-Verträge unterstützten ziviles Wachstum, und Lockheed Martins THAAD- und F-35-Upgrade-Bemühungen hielten Gerätehersteller mit Raketenabwehr- und Stealth-Fighter-Trainern beschäftigt.

Asien-Pazifik entwickelte sich als schnellstwachsendes Theater mit einer CAGR von 6,28% bis 2030. Japans Haushaltsjahr-2025-Verteidigungsbudget priorisierte unbemannte Systeme, KI und Cyber, alle abhängig von virtuellen Testbeds.[3]Quelle: Verteidigungsministerium Japan, "Progress and Budget in Fundamental Reinforcement of Defense Capabilities," mod.go.jp Wie Simaeros sechsplätiges Zentrum in Changsha veranschaulicht, setzte sich Chinas Zivilluftfahrt-Expansion fort. Taiwans eVTOL-Medizininitiative und Australiens AUKUS-U-Boot-Trainingspipeline fügten spezialisierte Marine- und Drehflüglernachfrage hinzu und erweiterten die regionale Lösungsmischung.

Europa hielt aufgrund von NATO-Interoperabilitätsmandaten konstant. EASAs Evidence-Based Training-Regel erhöhte Fluggesellschafts-Simulator-Stunden, und Mitgliedsstaaten wie Rumänien integrierten Modellierungs- und Simulationsziele in nationale Verteidigungsstrategien. Das UK-Verteidigungsministerium förderte die Übernahme offener Standards zur Entschärfung von Beschaffungskosten, während Deutschland Marine- und Drehflügeltrainer modernisierte und Bestellpipelines trotz makroökonomischer Gegenwinds konsistent hielt.

Wettbewerbslandschaft

Der Simulatoren-Markt blieb mäßig konzentriert. CAE, Collins Aerospace und L3Harris nutzten Zertifizierungs-Know-how und Multi-Domain-Portfolios, um die Amtsinhaberschaft bei großen Verteidigungsrahmen zu schützen. L3Harris berichtete 19,4 Milliarden USD Umsatz 2023, wobei 76% aus US-Regierungsverträgen stammten und ihren eingebetteten Status unterstrich. Diese Unternehmen sicherten sich auch Komponentenzuteilungspriorität während der Halbleiterverknappung und erweiterten Barrieren für kleinere Marken.

Herausfordernde Neulinge wie Zen Technologies, HAVELSAN und Ternion nutzten Gaming-Engine-Toolchains aus, um schnelle Prototyp-Trainer zu niedrigeren Einheitspreisen zu liefern. Ihr Reiz lag in nationalen Souveränitätsprojekten, wo Quellcode-Kontrolle über Legacy-Markenkapital hinausging. Jedoch begrenzte das Fehlen vollbeweglicher Hardware-Portfolios das Exportwachstum und hielt sie auf software-dominante Nischen beschränkt.

Technologiedifferenzierung drehte sich weiterhin um Standards-Compliance. Die Simulation Interoperability Standards Organization veröffentlichte Cyber- und elektronische Kriegsführungs-Datenmodelle, die kontinuierliche Überarbeitung erfordern und Amtsinhaber mit dedizierten Standards-Mitarbeitern begünstigen. Dennoch öffnete Digital-Twin-Integration Freiraum für Industrieakteure wie Siemens, dessen CES 2025-Showcase demonstrierte Blended-Wing-Aerostruktur-Twins für JetZero.

Simulatoren-Industrieführer

-

Collins Aerospace (RTX Corporation)

-

FlightSafety International Inc.

-

L3Harris Technologies, Inc.

-

Thales Group

-

CAE, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- April 2025: Pan Am Flight Academy erwarb einen B767-300ER Level-D Simulator für ihren Miami-Campus.

- Februar 2025: Embraer unterzeichnete einen Deal mit Rheinmetall zur Bereitstellung von C-390 Flugsimulatoren für die Königlich Niederländische Luftwaffe. Rheinmetall aus Düsseldorf, Deutschland, wird einen Full Flight and Mission Simulator zusammen mit einem Cargo Handling Station Trainer liefern. Die Produktion dieser hochmodernen Simulatoren beginnt sofort mit einer voraussichtlichen Lieferung bis Ende 2026.

- Januar 2025: Textron Aviation sicherte sich Verträge von SkyAlyne und KF Aerospace zur Lieferung von sieben Beechcraft King Air 260 Flugzeugen. Parallel hat SkyAlyne zusammen mit CAE Textron Aviation für Komponenten für einen Vollflug-Simulator und Flugtrainingsgeräte engagiert und damit die Ground-Based Training Systems (GBTS) des Flugzeugs gestärkt. Laut Vertragsbedingungen wird CAE der Haupthersteller dieser Komponenten sein.

Globaler Simulatoren-Marktbericht Umfang

Die militärischen Simulatoren verwenden ausgeklügelte Computer, um die Fähigkeiten und Grenzen eines Fahrzeugs innerhalb einer stationären Computerstation zu replizieren. Die Luftwaffe, Armee und Marine verwenden Flugsimulatoren, um Piloten aller Kampffahrzeuge und militärischen Flugzeuge zu trainieren.

Der Militär-Simulatoren-Markt ist segmentiert basierend auf Plattform und Geografie. Nach Plattform ist der Markt segmentiert in Luft, Land und See. Nach Geografie ist der Markt klassifiziert in Nordamerika, Europa, Asien-Pazifik, Lateinamerika und Naher Osten und Afrika.

Der Bericht bietet Marktgrößen und Prognosen im Wert (USD) für alle oben genannten Segmente.

| Luftgestützt |

| Landgestützt |

| Seegestützt |

| Live, Virtual, and Constructive (LVC) Simulation |

| Synthetische Umgebungssimulation |

| Gaming/Serious-Games Simulation |

| Hardware |

| Software |

| Dienstleistungen |

| Kommerzielle Piloten- und Besatzungsschulung |

| Militär- und Verteidigungstraining |

| Forschung und Testing/F&E |

| Kommerziell |

| Militärisch |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Restliches Südamerika | ||

| Europa | Vereinigtes Königreich | |

| Frankreich | ||

| Deutschland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

| Restlicher Asien-Pazifik | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Restliches Afrika | ||

| Nach Plattform | Luftgestützt | ||

| Landgestützt | |||

| Seegestützt | |||

| Nach Technik | Live, Virtual, and Constructive (LVC) Simulation | ||

| Synthetische Umgebungssimulation | |||

| Gaming/Serious-Games Simulation | |||

| Nach Lösung | Hardware | ||

| Software | |||

| Dienstleistungen | |||

| Nach Anwendung | Kommerzielle Piloten- und Besatzungsschulung | ||

| Militär- und Verteidigungstraining | |||

| Forschung und Testing/F&E | |||

| Nach Endverwendungs-Industrie | Kommerziell | ||

| Militärisch | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Restliches Südamerika | |||

| Europa | Vereinigtes Königreich | ||

| Frankreich | |||

| Deutschland | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Südkorea | |||

| Indien | |||

| Restlicher Asien-Pazifik | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Türkei | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Restliches Afrika | |||

Schlüsselfragen im Bericht beantwortet

Wie groß ist der aktuelle Simulatoren-Markt?

Er wurde 2025 auf 21,70 Milliarden USD bewertet und wird voraussichtlich bis 2030 28,55 Milliarden USD erreichen, was eine CAGR von 5,64% widerspiegelt.

Welche Plattform generiert den höchsten Umsatz?

Luftgestützte Simulatoren führten mit 42,58% Marktanteil im Jahr 2024 aufgrund anhaltender Pilotentraining-Nachfrage.

Warum wachsen Dienstleistungen schneller als Hardware?

Wet-Lease- und Abonnementmodelle lassen Betreiber auf Level-D-Geräte zugreifen, ohne sie zu kaufen, was eine CAGR von 7,95% für Dienstleistungen antreibt.

Welche Region expandiert am schnellsten?

Asien-Pazifik wird voraussichtlich mit einer CAGR von 6,28% wachsen, unterstützt durch Verteidigungsmodernisierung und Zivilluftfahrt-Expansion.

Wie beeinflussen NATO-Standards die Beschaffung?

Sie erfordern Live-Virtual-Constructive-Interoperabilität und drängen Käufer dazu, Legacy-Geräte zu erneuern oder zu ersetzen, um Vernetzungsmandate zu erfüllen.

Was ist das Hauptrisiko der Lieferkette für Simulatoren-Hersteller?

Engpässe bei Präzisions-Servomotoren und UHD-Projektoren haben Hardware-Lieferzeiten über 18 Monate verlängert, was besonders kleinere Anbieter betrifft.

Seite zuletzt aktualisiert am: