Scopolamin-Marktgröße und -anteil

Scopolamin-Marktanalyse von Mordor Intelligence

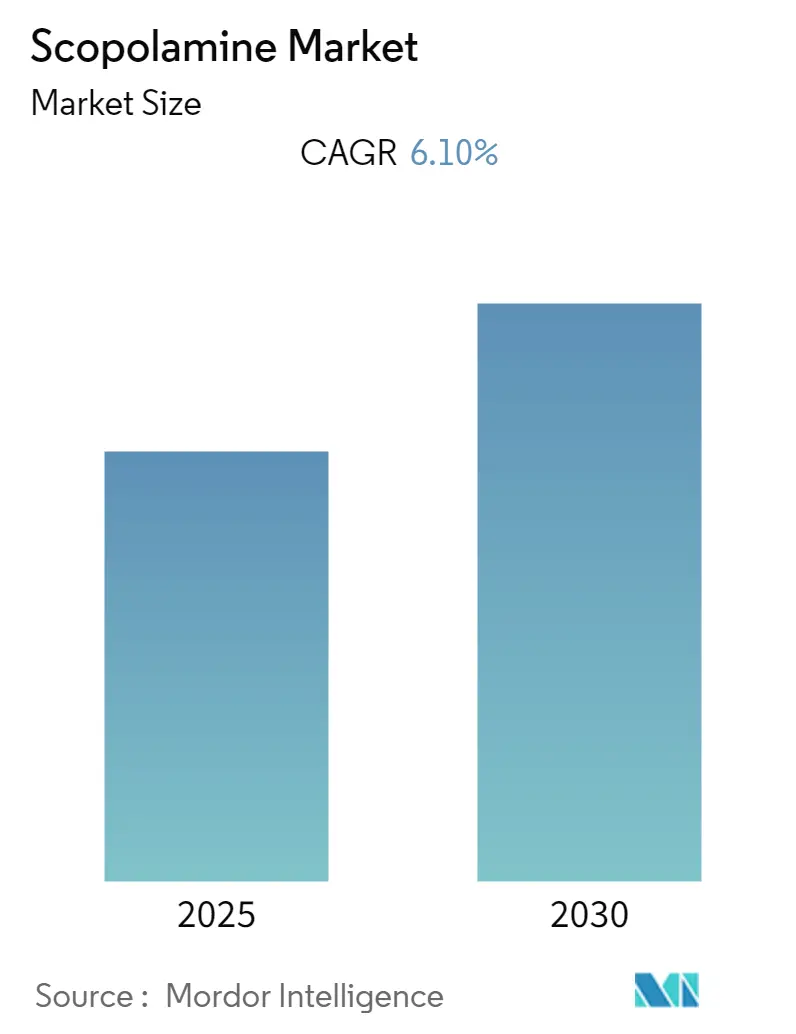

Die globale Scopolamin-Marktgröße beträgt USD 459,97 Milliarden im Jahr 2025 und wird voraussichtlich USD 601,88 Milliarden bis 2030 erreichen, mit einer CAGR von 5,53%. Das Wachstum spiegelt eine Konvergenz aus Reiseerholung, steigenden elektiven Operationsvolumen und Technologie-Upgrades in der transdermalen Verabreichung wider. Gesundheitsdienstleister betrachten transdermale Pflaster weiterhin als das Arbeitspferd für nachhaltige antiemetische Abdeckung, während injizierbare Produkte dort einen Halt behalten, wo ein schneller Wirkungseintritt essentiell ist. Die kommerzielle Kultivierung von Duboisia-Sträuchern in Australien gewährleistet eine zuverlässige Wirkstoff-Versorgung, doch klimabedingte Ernterisiken drängen Hersteller in Richtung kontrollierte Umwelt-Landwirtschaft. Die Wettbewerbsintensität ist moderat, da API-Extraktion und Pflaster-Montage streng regulierte Fertigungskapazitäten erfordern, die neue Marktteilnehmer abschrecken.

Wichtige Berichtsergebnisse

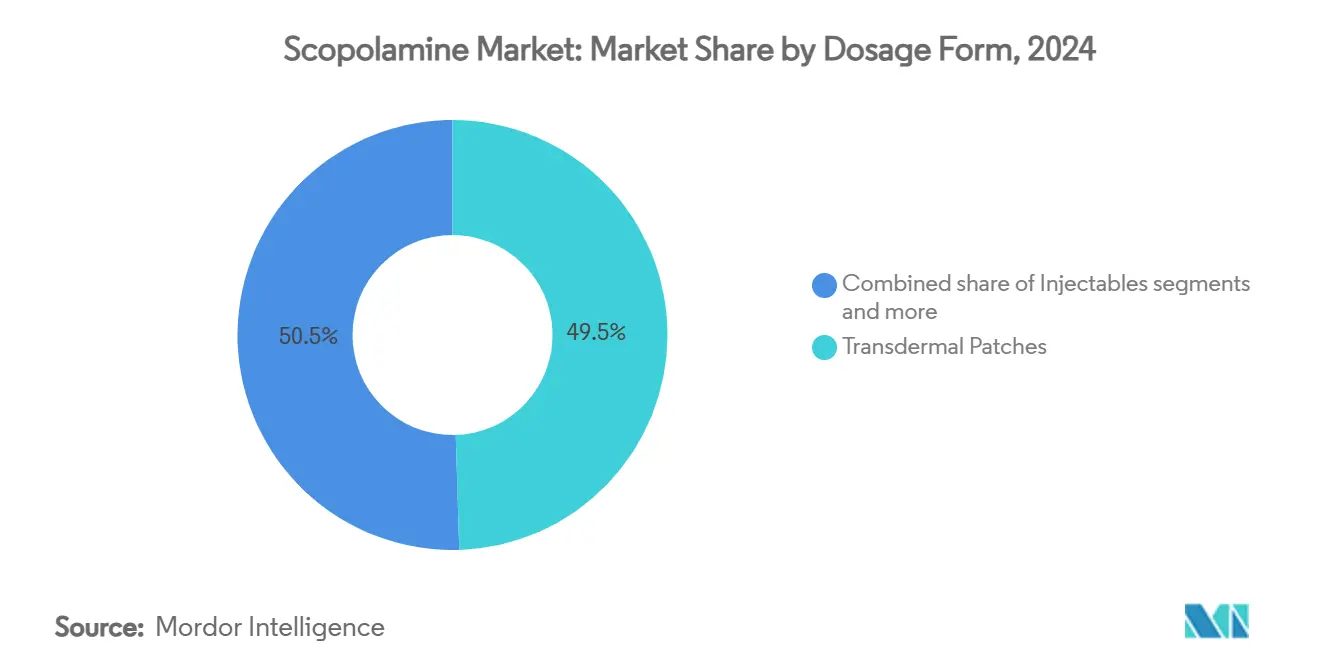

Nach Darreichungsform eroberten transdermale Pflaster 49,50% des Scopolamin-Marktanteils im Jahr 2024 und werden voraussichtlich mit einer CAGR von 6,24% bis 2030 expandieren.

Nach Anwendung entfielen 52,77% der Scopolamin-Marktgröße im Jahr 2024 auf Reisekrankheit, während postoperative Übelkeit und Erbrechen (PONV) mit einer CAGR von 6,86% bis 2030 voranschreitet.

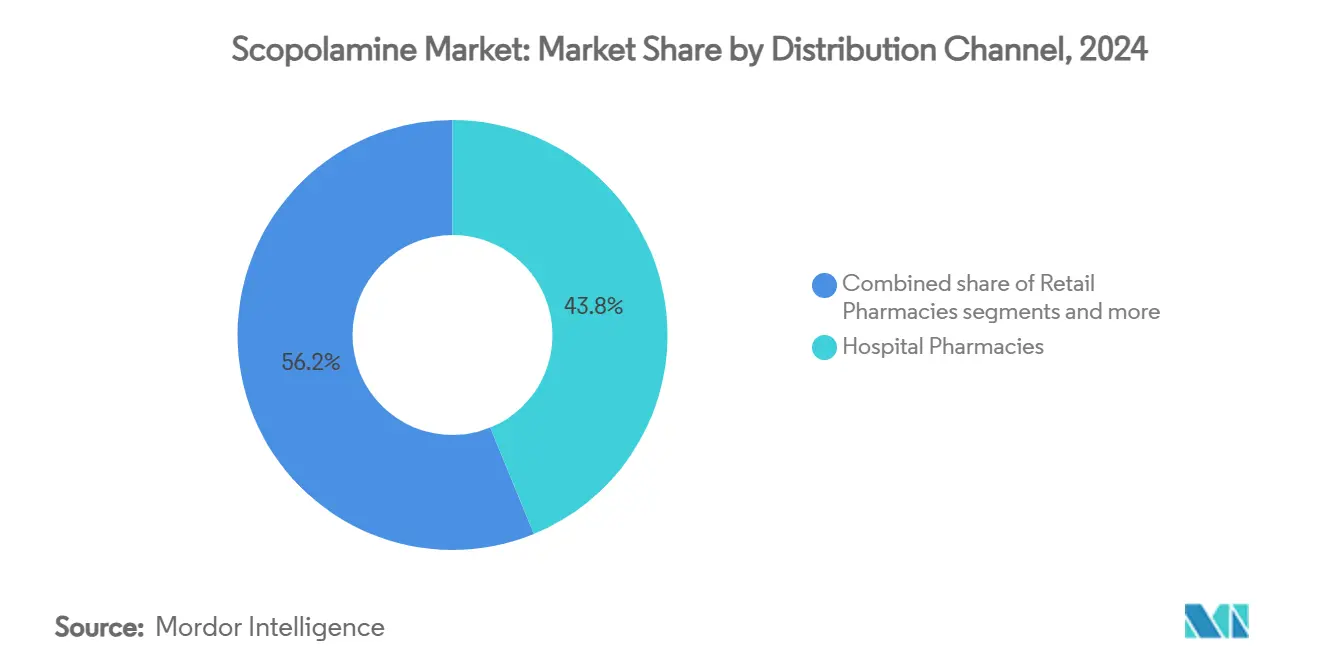

Nach Vertriebskanal hielten Krankenhausapotheken 43,82% Umsatzanteil im Jahr 2024; Online-Apotheken verzeichnen die schnellste prognostizierte CAGR von 6,54% bis 2030.

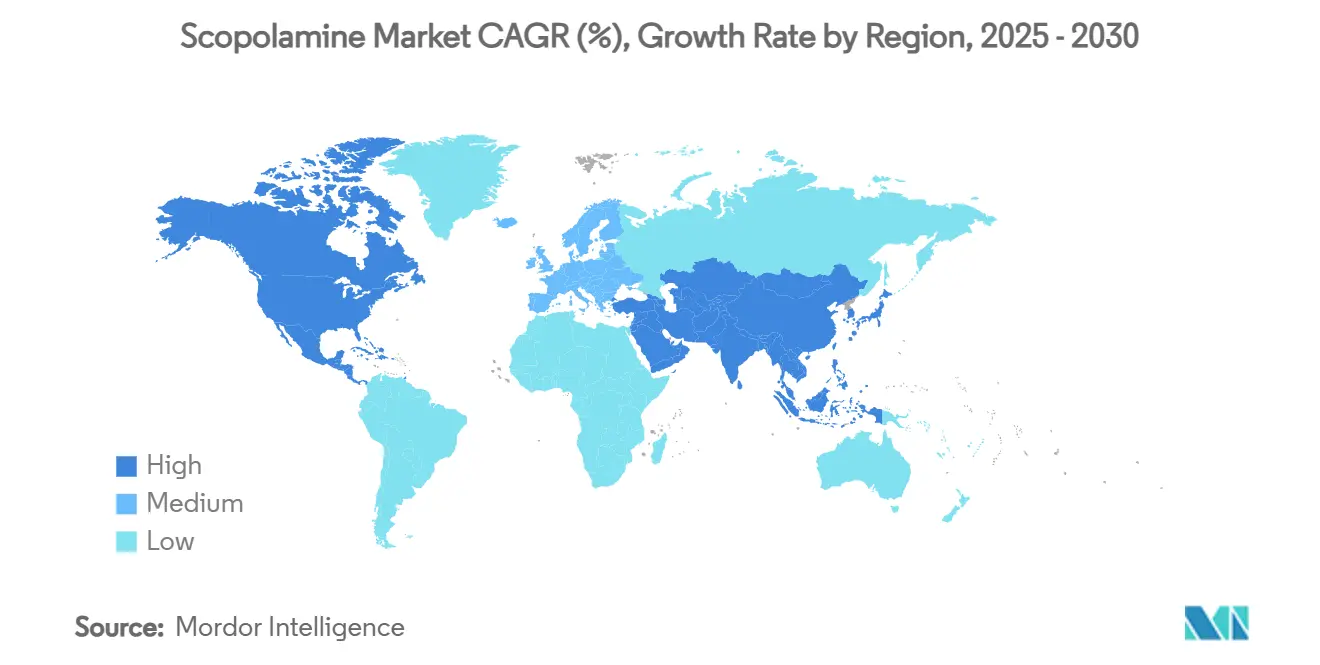

Nach Geografie führte Nordamerika mit 37,32% der Scopolamin-Marktgröße im Jahr 2024, während der asiatisch-pazifische Raum die höchste CAGR von 7,19% bis 2030 verzeichnen wird.

Globale Scopolamin-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Prävalenz von Reisekrankheit unter globalen Reisenden | +1.2% | Global, mit Konzentration im asiatisch-pazifischen Raum und Nordamerika | Mittelfristig (2-4 Jahre) |

| Steigende Operationsvolumen und Nachfrage nach PONV-Prophylaxe | +1.8% | Global, angeführt von Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Fortschritte in transdermalen Verabreichungstechnologien | +0.9% | Nordamerika und Europa, Ausweitung auf den asiatisch-pazifischen Raum | Langfristig (≥ 4 Jahre) |

| Kommerzieller Weltraumflug-Gegenmaßnahmen-F&E | +0.3% | Nordamerika, mit Übertragung nach Europa | Langfristig (≥ 4 Jahre) |

| VR- und Verteidigungssimulator-induzierte Übelkeitsnachfrage | +0.4% | Nordamerika und Europa, aufkommend im asiatisch-pazifischen Raum | Mittelfristig (2-4 Jahre) |

| Hydroponische Duboisia-Kultivierung senkt API-Kosten | +0.7% | Global, mit primärer Auswirkung aus Australien | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Prävalenz von Reisekrankheit unter Reisenden

Scharfe Erholungen bei Freizeit- und Geschäftsmobilität steigern die Nachfrage nach pharmakologischen Gegenmaßnahmen. Kreuzfahrtverkehr, zivile Luftfahrt-Auslastungsgrade und Intercity-Bahnverkehr sind alle zu Vor-Pandemie-Bereichen zurückgekehrt und bringen einen stetigen Strom von vestibulären Beschwerden mit sich. Jüngere Kohorten, die häufiger reisen und aufkommende Fahrzeugtypen wie eVTOL-Lufttaxis annehmen, berichten über höhere Anfälligkeit für sensorische Konflikte, die Übelkeit verursachen. Transportbetreiber empfehlen zunehmend Scopolamin-Pflaster in Gesundheitsberatungen vor Abreise, was die Markenbekanntheit in Passagiersegmenten verstärkt. Da das Pflaster über drei Tage konstante Plasmaspiegel liefert, entspricht es der Dauer typischer Wochenendreisen und Kurzstreckenfahrten, was die Therapietreue und das Wiederkaufverhalten verbessert.

Steigende Operationsvolumen und Nachfrage nach PONV-Prophylaxe

Krankenhäuser weltweit verlagern weiterhin Eingriffe aus stationären Operationssälen in ambulante Zentren und treiben die Tages-OP-Zahlen auf neue Höchststände. PONV betrifft 35,4% der chirurgischen Patienten und bis zu 80% der Hochrisikogruppen, was zu kostspieligen Wiederaufnahmen führt, wenn es nicht behandelt wird. Transdermales Scopolamin bietet 72-Stunden-Prophylaxe und deckt sowohl frühe als auch späte emetische Fenster ohne Dosisanpassungen ab. Vergleichsstudien zeigen eine 37%ige relative Risikoreduktion bei postoperativem Erbrechen im Vergleich zu Placebo und Kostenvorteil gegenüber Ondansetron-Regimen. Da Kostenträger die Erstattung an patientenberichtete Ergebnisse koppeln, integrieren Einrichtungen das Pflaster zunehmend in Enhanced-Recovery-Protokolle und stimulieren stetige Bestellmuster in perioperativen Apotheken.

Fortschritte in transdermalen Verabreichungstechnologien

Pflasterentwickler haben Membranklebstoffe verfeinert und Permeationsverstärker hinzugefügt, die Flussraten auch bei hoher Umgebungsfeuchtigkeit stabilisieren, eine Begrenzung von Systemen der ersten Generation. Die neuesten FDA-zugelassenen Generika-Pflaster von Rhodes und Zydus replizieren das 1 mg/72-h-Freisetzungsprofil des Originators und erzielen gleichzeitig Kostensenkungen, die preissensitive Märkte erschließen. Forschungsteams integrieren Mikrosensoren zur Protokollierung der Tragezeit und schaffen Datenschleifen für Kliniker zur Verifikation der Therapietreue. Parallel dazu erhöhen Film-Guss- und Rotationsstanz-Prozess-Upgrades die Chargenerträge und ermöglichen es Auftragsfertiger zu skalieren ohne proportionale Investitionsausgaben.

Kommerzieller Weltraumflug-Gegenmaßnahmen-F&E

Suborbitale Tourismusoperatoren planen Aufstiegsphasen, die vestibuläre Stimuli weit über die von Verkehrsflugzeugen hinaus auferlegen. Studien zeigen bis zu 80% Inzidenz von Weltraum-Reisekrankheit bei der Besatzung und zwingen Raumfahrtagenturen zur gemeinsamen Entwicklung schnell wirkender Formulierungen, die Schläfrigkeit während des Wiedereintritts vermeiden. Obwohl die FDA die erste intranasale Anwendung 2024 ablehnte, bestätigen pharmakokinetische Daten schnelle Absorptionswege, die für Notfalldosierung geeignet sind. In der Mikrogravitation generiertes Wissen könnte in terrestrische Luftfahrt- und maritime Segmente übertragen werden und zukünftiges Aufwärtspotential für den Scopolamin-Markt bieten.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Anticholinerge Nebenwirkungs-Sicherheitswarnungen | -0.8% | Global, mit verstärkter Kontrolle in Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Patentabläufe und Preiserosion | -1.1% | Global, mit sofortiger Auswirkung in Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Klimabedingte Duboisia-Versorgungsvolatilität | -0.6% | Global, mit primärer Auswirkung aus australischer Lieferkette | Mittelfristig (2-4 Jahre) |

| Aufnahme alternativer Antiemetika (NK-1-Antagonisten) | -0.9% | Nordamerika und Europa, Ausweitung auf den asiatisch-pazifischen Raum | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anticholinerge Nebenwirkungs-Sicherheitswarnungen

Die FDA aktualisierte die Transderm Scōp-Kennzeichnung im Juni 2025 nach Berichten über hitzebezogene Komplikationen und forderte engere Patientenüberwachung und Aufklärung über Thermoregulationsrisiken. Retrospektive Kohortenanalyse verknüpfte perioperatives Scopolamin mit erhöhtem Delirium und Harnretention bei älteren Erwachsenen. Krankenhäuser reagieren durch verschärfte Einschlusskriterien, was möglicherweise Pflastervolumen in geriatrischen Kohorten eindämmt, bis zusätzliche Risikominderungs-Daten vorliegen.

Aufnahme alternativer Antiemetika (NK-1-Antagonisten)

Phase-III-Studien zeigen, dass die Hinzufügung von Fosaprepitant zu multimodalen Regimen die vollständigen Ansprechraten bei Chemotherapie-induzierter Emesis erhöht und NK-1-Wirkstoffe als überzeugende Substitute in komplexen Fällen positioniert[1]Quelle: R. Kumar et al., \"Fosaprepitant for Multiple-Day Cisplatin Chemotherapy-Induced Nausea, \" biomedcentral.com . Ihr günstiges kognitives Nebenwirkungsprofil spricht Kliniker an, die vor anticholinerger Belastung zurückschrecken, und entzieht dem Scopolamin-Markt in onkologischen Unterstützungsumgebungen Anteile.

Segmentanalyse

Nach Darreichungsform: Transdermale Dominanz treibt Innovation

Transdermale Pflaster halten 49,50% des Scopolamin-Marktanteils im Jahr 2024 und spiegeln starke Klinikerpreferenz für 72-Stunden-Verabreichung wider, die Compliance während mehrtägiger Reisen und postoperativer Erholung sichert. Die CAGR des Segments von 6,24% übertrifft Tabletten und Injektionen, da Krankenhäuser den ambulanten Operationsdurchsatz ausweiten, ein Setting, wo verlängerte Prophylaxe Rückrufe reduziert. Generika-Einführungen 2024 komprimierten Stückkosten, verbesserten die Erschwinglichkeit für preissensitive Käufer und erweiterten den Kundenstamm. Tabletten erfüllen weiterhin Nischennachfrage, wenn Hautreaktionen Pflasterverwendung ausschließen, doch ihr Anteil sinkt, da gastrointestinale Nebenwirkungen und variable Absorption das Verschreiber-Vertrauen begrenzen. Injektionen behalten Relevanz in Notaufnahmen, wo sofortiger Wirkungseintritt Dauerwirkung übertrumpft und einen stabilen, wenn auch langsameren Wachstumsanteil des Scopolamin-Marktes verankert.

Pflasterdesigns der zweiten Generation verwenden Biopolymer-Klebstoffe, die Haftung auf schwitzender Haut aufrechterhalten, entscheidend für feuchte tropische Klimazonen, die wachstumsstarke Reisekorridore dominieren. Hersteller integrieren auch Mikroreservoir-Geometrien, die Fluss ausgleichen und Spitze-Tal-Varianz um 20% in pharmakokinetischen Studien senken. Diese Verfeinerungen stärken das Wertversprechen des transdermalen Segments und verstärken seine Führung im Scopolamin-Markt.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Anwendung: PONV entwickelt sich zum Wachstumsmotor

Reisekrankheit bleibt die Hauptstütze und beherrscht 52,77% des Umsatzes 2024, doch PONV ist der am schnellsten voranschreitende Teilmarkt mit einer CAGR von 6,86%. Ambulante Zentren suchen kosteneffektive, langwirksame Prophylaxe, die mit Tagesentlassungsmodellen abgestimmt ist; ein einziges vor Einleitung appliziertes Pflaster erfüllt diese Anforderung ohne postoperative Pflegeintervention. Klinische Evidenz dokumentiert Scopolamins relatives Risiko von 0,63 für Erbrechen im Vergleich zu Placebo und macht es zu einem Satzungs-Element in Enhanced Recovery after Surgery-Bündeln. Parkinson- und gastrointestinale Indikationen machen einen bescheidenen Teil der Verschreibungen aus, stehen jedoch im Wettbewerb mit neueren rezeptorspezifischen Wirkstoffen, die anticholinerge Belastung vermeiden. Aufkommende Anwendungen bei VR-Reisekrankheit und Verteidigungstraining erscheinen vielversprechend; jedoch bleiben regulatorische Zulassung und Dosierungsprotokoll im Entstehen, was den kurzfristigen Beitrag zum Scopolamin-Markt begrenzt.

Nach Vertriebskanal: Digitale Transformation beschleunigt

Krankenhausapotheken dominieren den Vertrieb mit 43,82%, verankert durch eingeschlossene Arzneimittellisten und Großeinkaufsverträge. Dennoch verzeichnen Online-Apotheken eine CAGR von 6,54%, angetrieben durch Verbraucherakzeptanz von Telehealth-Nachsorgeterminen und Hauslieferung. E-Verschreibungsplattformen leiten Reisekrankheits-Wiederholungsrezepte an digitale Apotheken um, besonders bei Kreuzfahrt- und Abenteuerreisenden, die Medikamentenbedarf vor Abreise planen. Einzelhandelsapotheken bewegen sich in der Mitte, profitieren von Walk-in-Bequemlichkeit, geben jedoch Korbanteil ab, wenn digitale Akteure Abonnementpreise anbieten, die Ladenfront-Margen unterbieten. Integration von Kühlketten-Erfüllung für hitzeempfindliche Pflaster verstärkt weiter die Wettbewerbsfähigkeit von E-Commerce-Spezialisten und deutet schrittweise Kanal-Neuausrichtung im Scopolamin-Markt an.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Geografieanalyse

Nordamerika behält die Führung mit 37,32% der Verkäufe 2024, gestützt durch hohen elektiven Operationsdurchsatz und ausgereifte Kreuzfahrt- und Luftfahrtsektoren. Die schnellen Generika-Zulassungen der FDA 2024 erweiterten den Zugang bei gleichzeitiger Schärfung der Preissensitivität, doch verankerte klinische Protokolle befürworteten weiterhin prophylaktische Pflasterverwendung nach Kosten-Nutzen-Bewertungen. Gleichzeitig finanziert der kommerzielle Weltraumsektor der Region pharmakologische Forschung, die terrestrische Indikationen abzweigen könnte und langfristige Nachfrage untermauert, auch wenn Sicherheitsberatungen das Wachstum unter gebrechlichen Kohorten dämpfen.

Europa verzeichnet stetige Expansion, unterstützt durch kontinentweite Erstattung für Reisekrankheits- und PONV-Prophylaxe. Harmonisierte Regulierungsstandards und starker Fähr-, Bahn- und Kreuzfahrtverkehr erhalten eine breite Verbraucherbasis. Digital-Apotheken-Aufnahme beschleunigt Zugang in Deutschland, Frankreich und dem Vereinigten Königreich, wo eID-Rezeptflüsse Pflaster-Nachfüllungen vereinfachen. Klimapolitiken, die Bahn gegenüber Kurzstreckenflügen fördern, verlängern unbeabsichtigt Reisezeiten, erhöhen potentiell Reisekrankheitsepisoden und verstärken pharmazeutische Nachfrage.

Der asiatisch-pazifische Raum zeigt die schnellste Flugbahn mit 7,19% CAGR. Expandierender Mittelschicht-Tourismus, schnelle inländische Luftpassagier-Multiplikation und regulatorische Öffnung für importierte Generika kombinieren sich zu übergroßen Volumen. Chinas Arzneimittel-Registrierungsreformen und Indiens Luftfahrt-Expansion verdoppeln den ansprechbaren Reisenden-Pool innerhalb des Jahrzehnts. Pflasterhersteller partnern mit regionalen Distributoren zur Verkürzung von Vorlaufzeiten, während australische API-Exporteure kontrollierte Umwelt-Duboisia hochfahren, um Dürrerisiko zu mindern. Die frühe Annahme von E-Apotheken-Lösungen der Region rationalisiert weiter Lieferketten und positioniert den asiatisch-pazifischen Raum als primären inkrementellen Umsatzmotor für den Scopolamin-Markt.

Südamerika und der Nahe Osten & Afrika tragen kleinere, aber steigende Anteile bei. Währungsschwankungen und ungleichmäßige Erstattung dämpfen die Aufnahme, doch Regierungs-Lokalisierungsantriebe in Saudi-Arabien und Pharmazie-Sektorreformen in Ägypten erschließen mittelfristige Gelegenheit. Humanitäre Hilfsorganisationen schließen auch Pflaster in Gesundheits-Kits für Wüsteneinsätze ein, wo Hitze Reisekrankheit während Straßenkonvois verschärft.

Wettbewerbslandschaft

Der Scopolamin-Markt weist moderate Konzentration aufgrund spezialisierter Alkaloid-Extraktion und Pflaster-Montage-Eintrittsbarrieren auf. Australien liefert etwa 70% des weltweiten Rohstoffs und verleiht integrierten Anbauer-Herstellern einen strukturellen Kostenvorteil. Die führende Marke Transderm Scōp sieht sich Preisstörungen durch Generika-Einsteiger 2024 gegenüber, die nun um Krankenhaus-Arzneimittellisten-Aufnahme konkurrieren. Größere Pharmagruppen priorisieren Skaleneffekte und regulatorische Sachkenntnis, während kleinere Biotech-Firmen Gentechnik von Duboisia und Mikronadel-Pflaster für zukünftige Wettbewerbsdifferenzierung erkunden.

Strategische Züge umfassen Baxter Internationals Portfolio-Neuausrichtung in Richtung injizierbarer Anästhesie-Adjuvantien, was möglicherweise gebündelte Ausschreibungsangebote ermöglicht, die Scopolamin-Pflaster mit perioperativen Flüssigkeiten einschließen. API-Lieferanten investieren in vertikale Integration zur Versorgungssicherung nach Dürren, die Queensland-Erträge um zweistellige Prozente das vorige Jahrzehnt schnitten. Währenddessen umwerben NK-1-Antagonisten-Produzenten aktiv chirurgische Gesellschaften mit Kopf-an-Kopf-Studien, fordern anticholinerge Etablierung heraus und erhöhen die Einsätze für kontinuierliche Sicherheitsüberwachung durch Scopolamin-Hersteller.

Scopolamin-Branchenführer

-

Pfizer Inc.

-

Baxter International Inc.

-

Myungmoon Pharm Co Ltd

-

Caleb Pharmaceuticals, Inc.

-

C2 Pharma (Centroflora-Cms)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Die FDA erließ eine klassenweite Warnung zu hitzebezogenen Komplikationen im Zusammenhang mit Scopolamin-Pflastern und forderte Etikettenrevisionen

- August 2024: Zydus Pharmaceuticals erhielt FDA-Zulassung für ein generisches Scopolamin-transdermales System und erweiterte den Patientenzugang

Globaler Scopolamin-Marktbericht Umfang

Gemäß dem Umfang des Berichts ist Scopolamin ein anticholinerger Wirkstoff, der zur Reduktion der Sekrete bestimmter Organe verwendet wird. Es wird in der Behandlung von Reisekrankheit und postoperativer Übelkeit und Erbrechen verwendet. Es wird manchmal auch vor der Operation verwendet, um Sekrete wie Speichel zu verringern. Der Scopolamin-Markt ist nach Darreichungsform (Injektionen, Tabletten, transdermale Pflaster und Sonstige), Vertriebskanal (Krankenhausapotheken, Einzelhandelsapotheken und Sonstige) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika) segmentiert. Der Marktbericht umfasst auch die geschätzten Marktgrößen und Trends für 17 Länder in wichtigen Regionen weltweit. Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Injektionen |

| Tabletten |

| Transdermale Pflaster |

| Sonstige |

| Reisekrankheit |

| Postoperative Übelkeit und Erbrechen (PONV) |

| Parkinson- und GI-Erkrankungen |

| Sonstige |

| Krankenhausapotheken |

| Einzelhandelsapotheken |

| Online-Apotheken |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Australien | |

| Restlicher Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten und Afrika |

| Nach Darreichungsform (Wert, USD Millionen) | Injektionen | |

| Tabletten | ||

| Transdermale Pflaster | ||

| Sonstige | ||

| Nach Anwendung (Wert, USD Millionen) | Reisekrankheit | |

| Postoperative Übelkeit und Erbrechen (PONV) | ||

| Parkinson- und GI-Erkrankungen | ||

| Sonstige | ||

| Nach Vertriebskanal (Wert, USD Millionen) | Krankenhausapotheken | |

| Einzelhandelsapotheken | ||

| Online-Apotheken | ||

| Nach Geografie (Wert, USD Millionen) | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien | ||

| Restlicher Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des Scopolamin-Marktes?

Die Scopolamin-Marktgröße beträgt USD 459,97 Milliarden im Jahr 2025, mit einer Prognose auf USD 601,88 Milliarden bis 2030.

Welche Darreichungsform führt die globale Nachfrage?

Transdermale Pflaster halten 49,50% Umsatzanteil und zeigen die schnellste Expansion mit einer CAGR von 6,24%.

Warum ist PONV ein wichtiges Wachstumssegment?

Steigende ambulante Operationen und die 72-Stunden-Abdeckung des Pflasters treiben eine CAGR von 6,86% für PONV-Anwendungen.

Welche Region wächst am schnellsten?

Der asiatisch-pazifische Raum verzeichnet die höchste regionale CAGR von 7,19% bis 2030, angetrieben durch expandierende Mittelschicht-Reisen und Operationsvolumen.

Wie wirken sich Sicherheitswarnungen auf die Aufnahme aus?

FDA-hitzebezogene Beratungen führen zu strengerer Überwachung in vulnerablen Gruppen, aber die Gesamtnachfrage bleibt widerstandsfähig aufgrund mangelnder langwirksamer Substitute.

Welche neuen Technologien könnten zukünftige Konkurrenz prägen?

Smart-Pflaster mit Adherence-Sensoren und hydroponische Duboisia-Kultivierung versprechen Kosten- und Leistungsgewinne, die Versorgungsdynamiken neu definieren könnten.

Seite zuletzt aktualisiert am: