Analyse des Wohnimmobilienmarktes in Saudi-Arabien

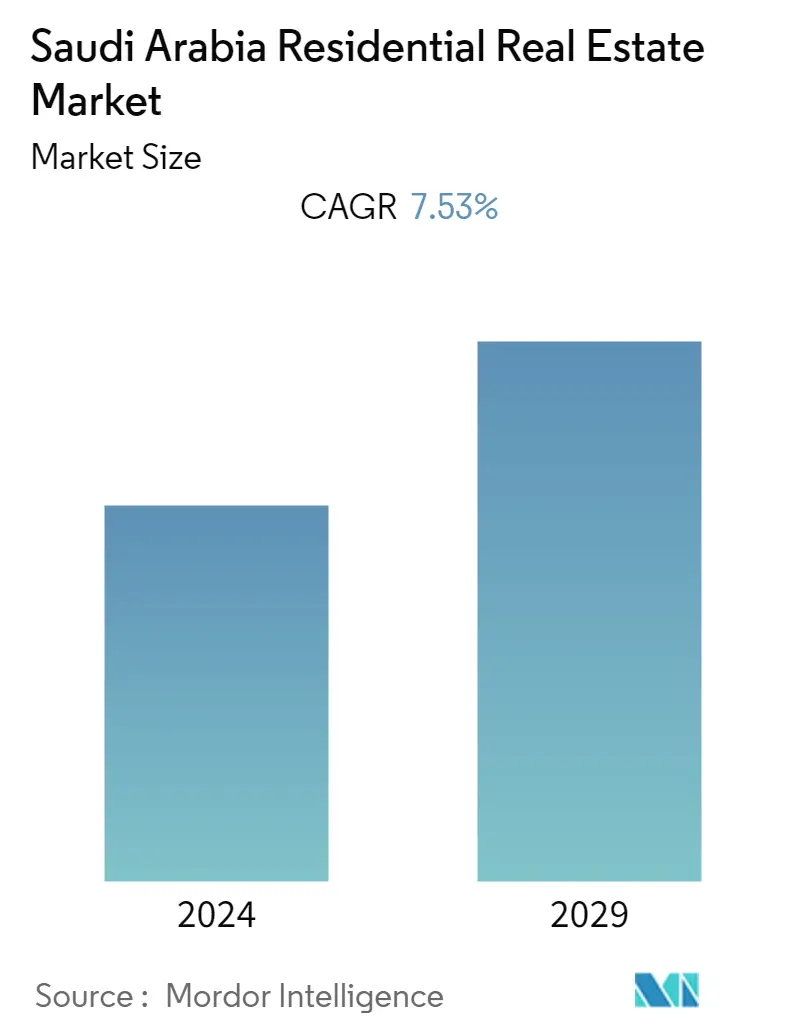

Es wird erwartet, dass die Größe des Wohnimmobilienmarkts in Saudi-Arabien von 43,72 Milliarden US-Dollar im Jahr 2023 auf 62,84 Milliarden US-Dollar im Jahr 2028 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 7,53 % im Prognosezeitraum entspricht.

Der verzeichnete Wert von Immobiliengeschäften war der höchste seit 2018, der stark von einem beispiellosen Anstieg der Immobilienkredite profitierte, die im dritten Jahr in Folge an Privatpersonen vergeben wurden und deren Volumen in diesem Jahr im Vergleich schätzungsweise rund 150 Milliarden SAR erreichen wird auf 140,7 Milliarden SAR im Vorjahr.

Saudi-Arabien hat derzeit eine Bevölkerung von 32 Millionen, die jährlich um mehr als 2 % wächst. Es wird von jungen Saudi-Arabern der Mittelschicht dominiert, die zum ersten Mal ein Eigenheim kaufen, da 45 % der Bevölkerung des Landes unter 20 Jahre alt sind. Die Nachfrage von Expatriates hat den Wohnungsmangel weiter verschärft, so dass es im Land etwa 5,5 Millionen Expatriates gibt. Da jüngere saudische Staatsangehörige und Auswanderer eine Vorliebe für Wohnungen und erschwinglichere Immobilien zeigen, ergreift die Regierung Maßnahmen wie die Schaffung von Anreizen für Entwickler zum Bau erschwinglicher Wohnprojekte und die Ermutigung von Banken, mehr Optionen für die Eigenheimfinanzierung einzuführen. Um sein Ziel zu erreichen, den Wohneigentum saudi-arabischer Staatsangehöriger bis 2020 auf 60 % und bis 2030 auf 70 % zu steigern, kündigte das saudi-arabische Wohnungsbauministerium einen Plan zum Bau von rund 19.500 Wohneinheiten für seine Staatsangehörigen im Rahmen des Wohnungsbauprogramms Sakani an. Das Ministerium für Wohnungsbau hat in Zusammenarbeit mit dem Real Estate Development Fund (REDF) Sakani II ins Leben gerufen, dessen Ziel es ist, im Jahr 2019 300.000 Wohnprodukte im gesamten Königreich bereitzustellen. Das Königreich hat sogar einen Mietpreisindex eingeführt, um die Transparenz und Regulierung zu erhöhen im Bereich Wohnimmobilien. Es wird erwartet, dass diese Initiativen die Wohneigentumsquoten im Land erhöhen werden, was den Wohnimmobilienmarkt in Saudi-Arabien stärken könnte.

Nach einem durch die COVID-19-Pandemie verursachten Rückgang zeigt der Immobilienmarkt in Saudi-Arabien erste Anzeichen einer Erholung. Die Pandemie hat im Königreich, wie auch in anderen Teilen der Welt, zu einem weit verbreiteten wirtschaftlichen Abschwung geführt. Allerdings hat das verbesserte Geschäftsvertrauen in den letzten Monaten des Jahres 2020, gestützt durch Wirtschaftsreformen im Zusammenhang mit der Vision 2030 und eine schnelle Reaktion auf COVID-19, zu einer Trendwende in allen wichtigen Segmenten des Immobilienmarktes geführt.

Trends auf dem Wohnimmobilienmarkt in Saudi-Arabien

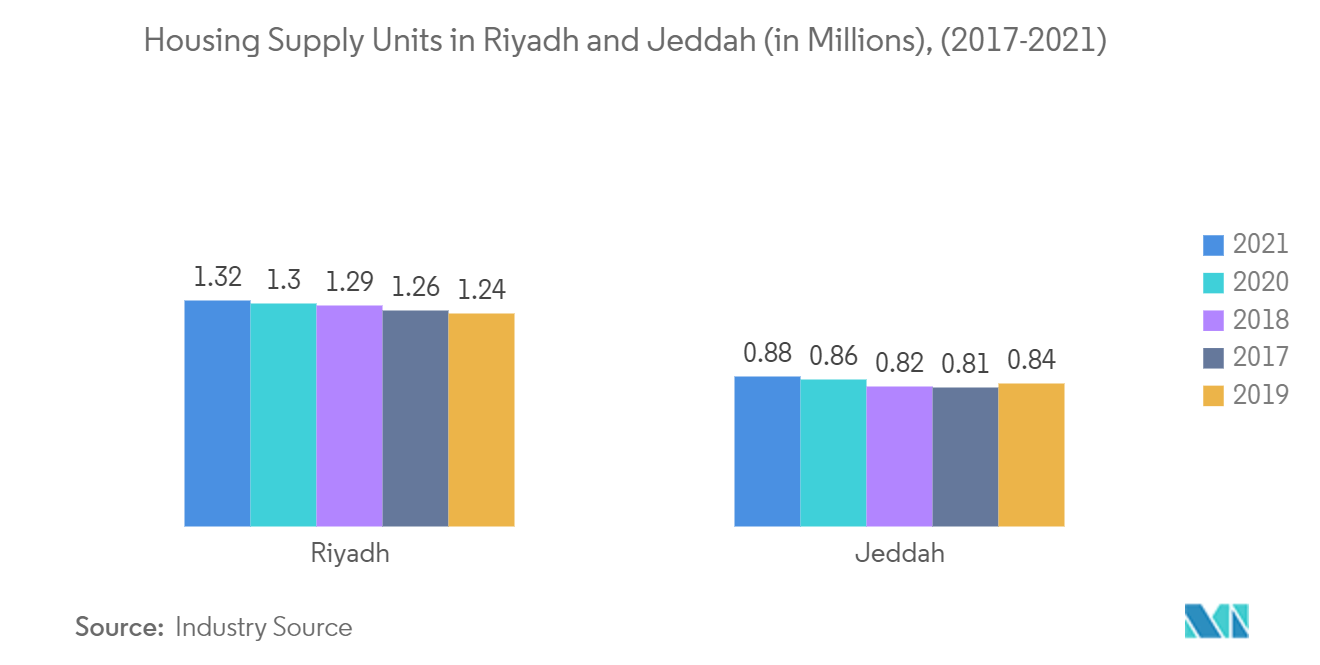

Das Wohnungsangebot in den wichtigsten Städten Saudi-Arabiens nimmt weiter zu

Das Angebot an neuen Wohneinheiten in Saudi-Arabien stieg im ersten Quartal 2021 stark an, da die Sakani- und Wafi-Programme der Regierung den Bau von bezahlbarem Wohnraum vorantrieben. Nach Angaben des Housing Data and Observatory Center des Wohnungsbauministeriums stieg das Angebot an neuem Wohnraum in den ersten drei Monaten des Jahres 2021 im Jahresvergleich um 29 % und im Vergleich zum Vorquartal um 0,6 %.

Darüber hinaus wurden im vergangenen Jahr (Q-1 2021 bis Q-1 2022) 344.000 Wohneinheiten im Königreich gebaut. Im ersten Quartal 2021 wurde mit dem Bau von 101.000 Einheiten begonnen, ein Anstieg von 18 % im Vergleich zum Vorjahreszeitraum, während 106.000 Einheiten fertiggestellt wurden.

Der Durchschnittspreis für Wohnwohnungen fiel im ersten Quartal 2021 gegenüber Ende 2020 unter 500.000 SAR (133.315 USD).

Darüber hinaus wurden nach Angaben des Justizministeriums im Jahr 2020 mehr als 255.000 Wohnimmobilientransaktionen getätigt.

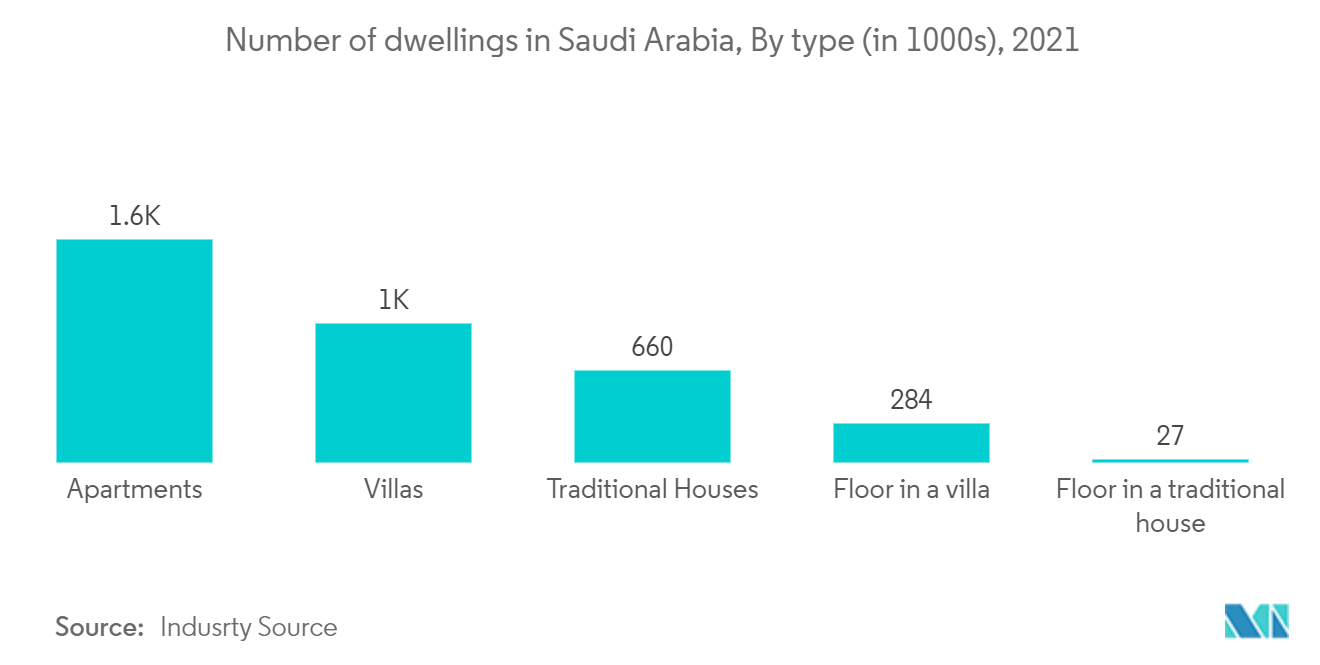

Wohnungen als bevorzugte Wohnform verzeichneten im Zeitraum 2020–2021 einen Anstieg der Verkäufe

Die jüngste Entscheidung, Immobilientransaktionen von der Mehrwertsteuer in Höhe von 15 % zu befreien, und die Einführung einer niedrigeren Grundsteuer haben zur Steigerung der Aktivität auf dem Wohnungsmarkt beigetragen.

Die Verkaufspreise für Wohnwohnungen stiegen im vierten Quartal 2020 um 1,6 % auf durchschnittlich 3.317 SAR pro Quadratmeter, während die Preise für Wohnvillen um 2,0 % auf 3.700 SAR pro Quadratmeter sanken. Im Jahr vor dem vierten Quartal 2020 stieg das Gesamtvolumen der Eigenheimtransaktionen um 11 %, während der Gesamtwert der Eigenheimtransaktionen um 6 % zurückging.

In Jeddah sanken die durchschnittlichen Verkaufspreise für Wohnwohnungen um 2 % auf 3.721 SAR pro Quadratmeter. im Jahr bis zum vierten Quartal 2020. Im gleichen Zeitraum sanken die durchschnittlichen Villenpreise um 3,1 % auf 4.859 SAR pro Quadratmeter. Das Transaktionsvolumen und der Wert von Wohnimmobilien in Jeddah stiegen im Laufe des Jahres bis zum vierten Quartal 2020 um 17 % bzw. 16 %, was auf einen deutlichen Anstieg der Aufnahme von Hypotheken von Banken und Finanzinstituten zurückzuführen ist.

Überblick über die Wohnimmobilienbranche in Saudi-Arabien

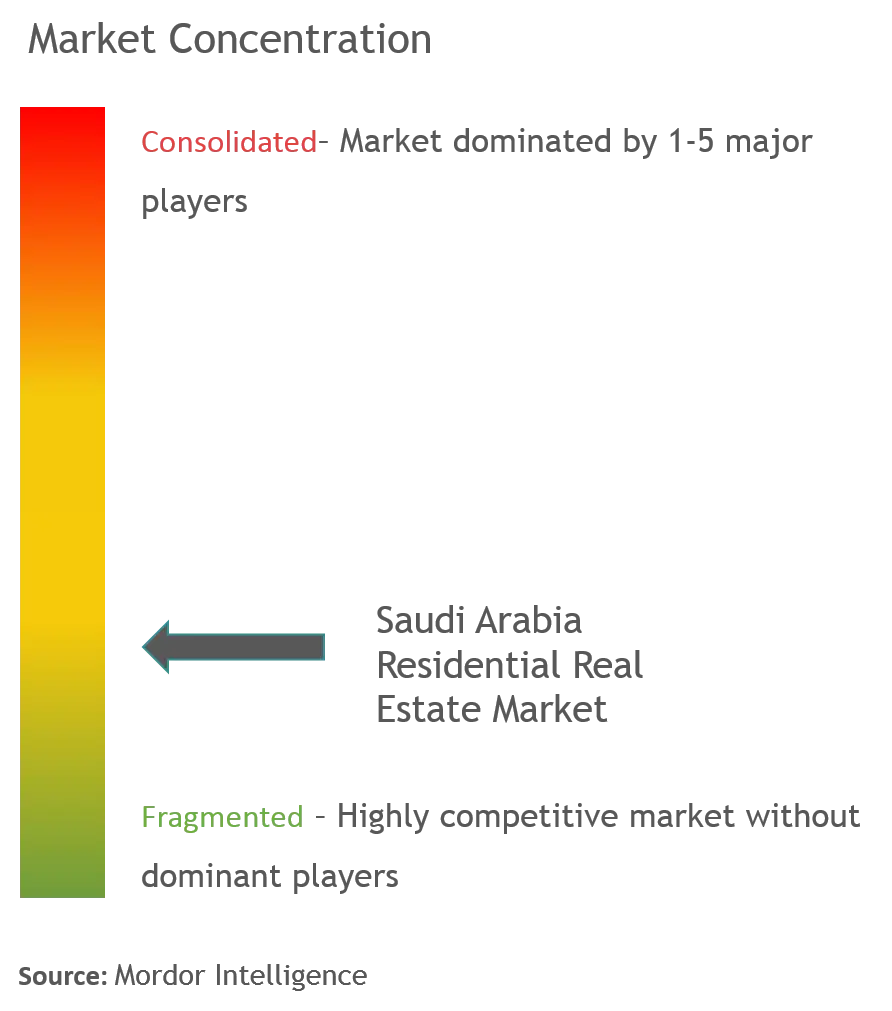

Der Wohnimmobilienmarkt in Saudi-Arabien ist fragmentiert und weist viele Akteure auf. Zu den Hauptakteuren auf dem Markt zählen die Jabal Omar Development Company, die Al Saeden Holding Company und Emaar. Auch die Fusions- und Übernahmeaktivitäten (MA) in Saudi-Arabien werden in den kommenden Jahren voraussichtlich zunehmen, was die Immobilienentwicklung wahrscheinlich steigern und dadurch mehr Unternehmen zum Markteintritt ermutigen wird.

Marktführer für Wohnimmobilien in Saudi-Arabien

Jabal Omar Development Company

Al sedan Holding Company

Emaar

Sedco Development

Abdul Latif Jamal

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Wohnimmobilienmarkt in Saudi-Arabien

Dezember 2021 Die Retal Urban Development Company gab den Start ihres wichtigsten Wohnprojekts Nesaj Town Al Narjis in Zusammenarbeit mit der National Housing Company bekannt. Das strategisch günstig in der Hauptstadt Riad gelegene Projekt erstreckt sich über eine geschätzte Fläche von 160.000 Quadratmetern. und verfügt über 550 unabhängige Wohneinheiten unterschiedlicher Größe, Gestaltung und architektonischer Aufteilung. Diese Entwürfe stellen moderne Architektur dar, die neben moderner Struktur und Geräumigkeit auch mit den Anforderungen der saudi-arabischen Familie Schritt hält.

November 2021 Führende saudische Immobilienentwickler haben eine dreigliedrige Allianz gegründet, um ein Wohnprojekt in Riad zu errichten. Die Allianz wird 580 Villen auf einer Fläche von 300.000 Quadratmetern bauen. Al-Othman Group, Tamimi Real Estate und Isam Khairi Kabbani, verbündet unter Tilal Properties, werden das Projekt in Aljwan nördlich von Riad entwickeln. Das Projekt kommt Mitgliedern des Sakani-Programms des saudischen Wohnungsbauministeriums zugute, das darauf abzielt, den Wohneigentum der Saudis im Einklang mit der Saudi Vision 2030 auf 70 % zu erhöhen.

Segmentierung der Wohnimmobilienbranche in Saudi-Arabien

Dieser Bericht soll eine detaillierte Analyse des Wohnimmobilienmarktes in Saudi-Arabien liefern. Der Schwerpunkt liegt auf der Marktdynamik, technologischen Trends, Erkenntnissen, Regierungsinitiativen im Wohnimmobiliensektor und den Auswirkungen von COVID-19 auf den Markt. Darüber hinaus ist der Wohnimmobilienmarkt in Saudi-Arabien nach Typ (Eigentumswohnungen und Wohnungen sowie Villen und Landhäuser) und Schlüsselstädten (Riad, Jeddah, Dammam und Rest von Saudi-Arabien) segmentiert. Es analysiert die wichtigsten Marktteilnehmer und die Wettbewerbslandschaft des Wohnimmobilienmarktes in Saudi-Arabien.

| Eigentumswohnungen und Wohnungen |

| Villen und Landhäuser |

| Riad |

| Dschidda |

| Dame |

| Rest von Saudi-Arabien |

| Typ | Eigentumswohnungen und Wohnungen |

| Villen und Landhäuser | |

| Schlüsselstädte | Riad |

| Dschidda | |

| Dame | |

| Rest von Saudi-Arabien |

Häufig gestellte Fragen zur Immobilienmarktforschung in Saudi-Arabien

Wie groß ist der Wohnimmobilienmarkt in Saudi-Arabien derzeit?

Der Wohnimmobilienmarkt in Saudi-Arabien wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 7,53 % verzeichnen.

Wer sind die Hauptakteure auf dem Wohnimmobilienmarkt in Saudi-Arabien?

Jabal Omar Development Company, Al sedan Holding Company, Emaar, Sedco Development, Abdul Latif Jamal sind die größten Unternehmen, die auf dem Wohnimmobilienmarkt in Saudi-Arabien tätig sind.

Welche Jahre deckt dieser Wohnimmobilienmarkt in Saudi-Arabien ab?

Der Bericht deckt die historische Marktgröße des Wohnimmobilienmarkts in Saudi-Arabien für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Wohnimmobilienmarkts in Saudi-Arabien für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht zur Immobilienbranche in Saudi-Arabien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Wohnimmobilien in Saudi-Arabien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Wohnimmobilien in Saudi-Arabien umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.