Marktgröße und -anteil des indonesischen Wohnimmobilienmarkts

Analyse des indonesischen Wohnimmobilienmarkts von Mordor Intelligenz

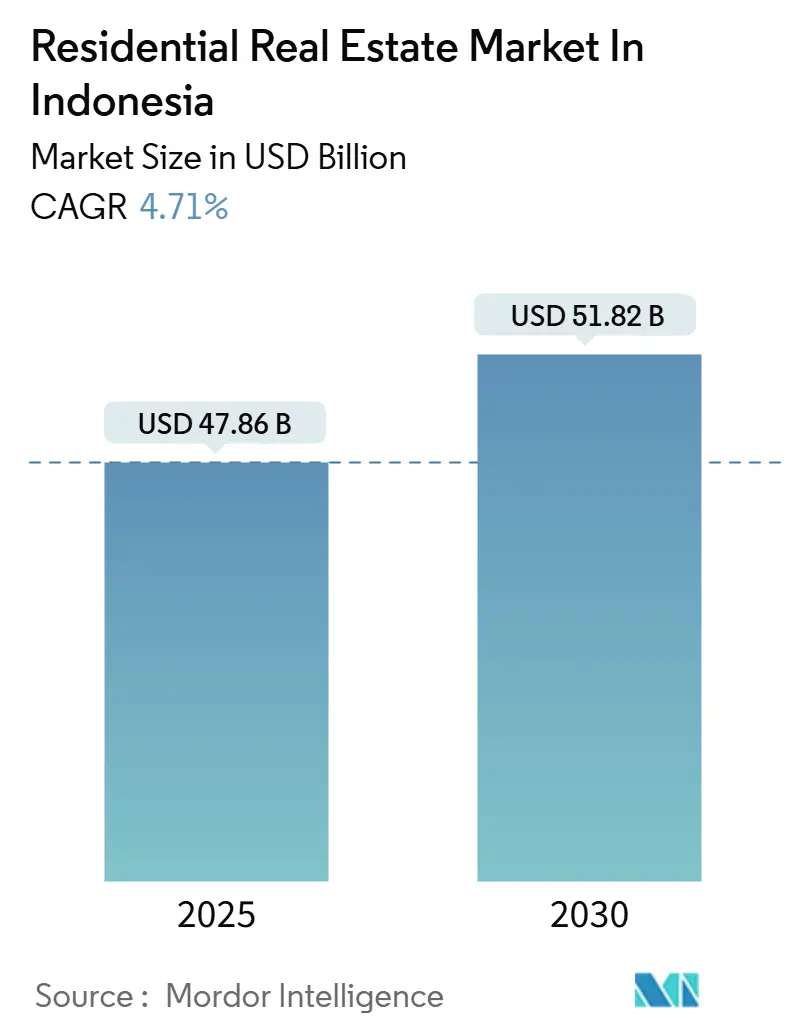

Die Marktgröße des indonesischen Wohnimmobilienmarkts beträgt 47,86 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 51,82 Milliarden USD bis 2030 steigen, was einer CAGR von 4,71% entspricht. Stetige Urbanisierung, die Drei-Millionen-HäBenutzer-Initiative der Regierung und anhaltende Nachfrage nach selbstgenutztem Wohneigentum verankern die Wachstumsaussichten für den indonesischen Immobilienmarkt. Vorstädtische Stadtteile absorbieren nun den Großteil des neuen Angebots, entlasten die Innenstadtstaus und stimulieren die Bautätigkeit In den umliegenden Bezirken. Zinserleichterungen der Bank Indonesien, gepaart mit einem wachsenden Pool von Fintech-Hypothekengebern mit OJK-Lizenz, haben die Erwerbskosten gesenkt und die Verbraucherreichweite erweitert. Entwickler verlagern Kapital In Richtung verkehrsorientierter und integrierter Stadtprojekte, die Wohnen, Einzelhandel und öffentliche Einrichtungen kombinieren und sich positionieren, um die nächste Nachfragewelle im indonesischen Immobilienmarkt zu erfassen.

Wichtige Berichtsergebnisse

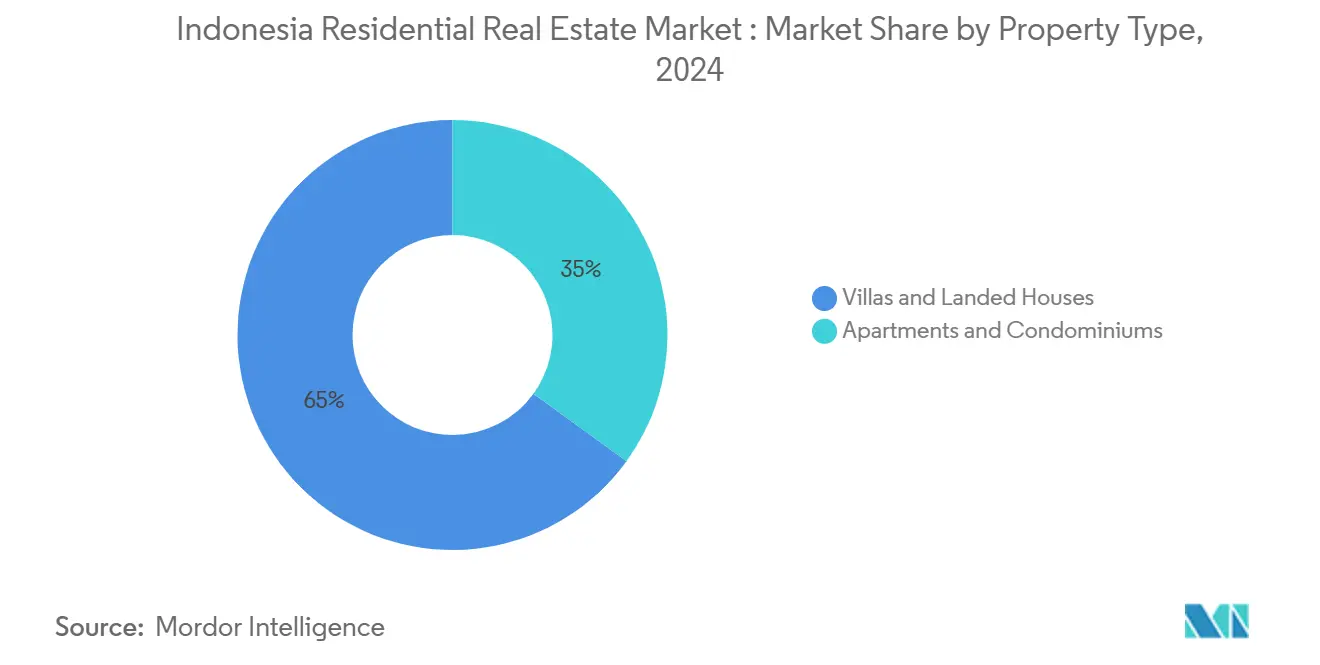

- Nach Immobilientyp führten Villen & EinfamilienhäBenutzer mit einem Umsatzanteil von 65% im Jahr 2024; Apartments werden voraussichtlich mit einer CAGR von 4,90% bis 2030 expandieren.

- Nach Preisklasse machten Mittelmarkt-Einheiten 46% der Marktgröße des indonesischen Immobilienmarkts im Jahr 2024 aus, während erschwinglicher Wohnraum mit einer CAGR von 4,85% bis 2030 wachsen wird.

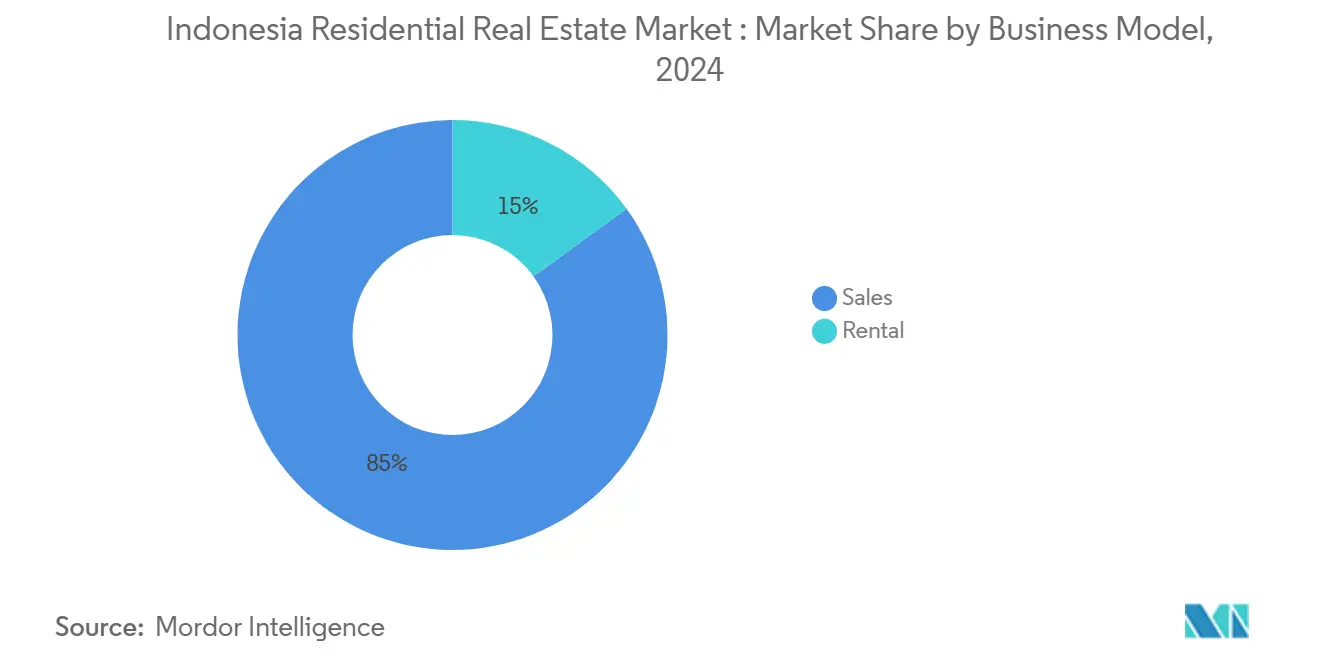

- Nach Geschäftsmodell hielten Verkäufe 85% der Transaktionen von 2024, während das Vermietungssegment mit einer CAGR von 4,99% bis 2030 voranschreitet.

- Nach Region kommandierte Java 38% des Marktanteils des indonesischen Immobilienmarkts im Jahr 2024, und Kalimantan wird voraussichtlich die schnellste CAGR von 5,04% bis 2030 verzeichnen.

Trends und Einblicke des indonesischen Wohnimmobilienmarkts

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Regierungsgestützte integrierte Stadtentwicklungs-Masterpläne | +1.2% | Java, Sumatra, Sulawesi | Mittelfristig (2-4 Jahre) |

| Expansion verkehrsorientierter Entwicklungen In Jabodetabek | +0.8% | Großraum Jakarta | Kurzfristig (≤ 2 Jahre) |

| MwSt.-Befreiung für Einheiten < IDR 2 Milliarden beschleunigt Erstkäufe | +0.7% | National, höchste In Java | Kurzfristig (≤ 2 Jahre) |

| Schnelle Verbreitung von OJK-zugelassenen digitalen Hypothekenplattformen | +0.6% | National, städtische Zentren | Kurzfristig (≤ 2 Jahre) |

| Wachsende Haushaltsbildung von Millennials In Industriekorridoren | +0.5% | Karawang-Bekasi, Batam | Mittelfristig (2-4 Jahre) |

| Gelockerte Ausländereigentumsgrenzen fördern Expatriate-Nachfrage | +0.4% | Jakarta, Bali, Batam | Mittelfristig (2-4 Jahre) |

| Stadtprojekte In Sekundärstädten diversifizieren das Angebot | +0.3% | Makassar, Batam, Medan | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Regierungsgestützte integrierte Stadtentwicklungs-Masterpläne in Tier-1- und Tier-2-Städten erweitern das Wohnangebot

Das Ministerium für öffentliche Arbeiten budgetierte IDR 29,57 Billionen für strategische Infrastruktur im Jahr 2025 und lenkt Ressourcen In öffentlich-Privat Stadtplattformen, die Landerschließungskosten senken und einen nationalen Rückstand von geschätzten 9,9 Millionen Häusern abbauen[1]Basuki Hadimuljono, "2025 Strategic Infrastruktur Budget Allocation," Ministry von öffentlich Works Und Housing, pu.go.id. Staatsunternehmen finanzieren Straßen und Versorgungseinrichtungen, während Privat Entwickler Wohnraum liefern, was Skaleneffekte und schnellere Absorption im indonesischen Immobilienmarkt ermöglicht. Sekundärstädte profitieren besonders, weil Land erschwinglich bleibt und Bauherren gemischte Einkommensviertel entwickeln können, die sozialen Wohnungszielen entsprechen, aber dennoch kommerzielle Margen erzielen. Master-geplante Designs verstärken auch Katastrophenresilienz und Umweltstandards, die als Grundkriterien für Bankfinanzierungen übernommen werden. Wenn diese Projekte reifen, profitieren Käufer von kohärenten Annehmlichkeiten und klareren Eigentumstiteln, was Entscheidungszyklen verkürzt und nachhaltiges Wachstum für den indonesischen Immobilienmarkt aufrechterhält.

Expansion verkehrsorientierter Entwicklungen in Jabodetabek treibt Mittelklasse-Eigentumswohnungen an

Die MRT Jakarta beabsichtigt, etwa 50.000 Wohneinheiten entlang ihrer ersten Linie hinzuzufügen, Luftrechte zu monetarisieren und Fahrgast-Einzugsgebiete zu vertiefen[2]William Sabandar, "Transit-Oriented Entwicklung Master Plan MRT Jakarta Linie 1," MRT Jakarta, mrtjakarta.co.id. Eigentumswohnungen, die In einem 500-Meter-Radius um neue Stationen gebaut wurden, verzeichneten 2024 bis zu 10% Preissteigerungen und bestätigten die Bereitschaft der Pendler, Zugangsaufschläge zu zahlen. Designregeln schreiben vor, dass mindestens 30% der Grundfläche für Wohnraum reserviert wird, mit Unterquoten für verschiedene Einkommensschichten, um eine integrative Verteilung zu gewährleisten. Entwickler stimmen Projektphasen mit dem Bahnbau ab, sichern Vorverkäufe früher und mindern Haltekosten. Verkehrsbehörden haben begonnen, das Modell mit dem Pendlerbahn-Betreiber PT KAI zu replizieren, was darauf hinweist, dass sich der indonesische Immobilienmarkt im nächsten Jahrzehnt zunehmend zu vertikalen, schienenverbundenen Formaten entwickeln wird.

Schnelle Verbreitung von OJK-zugelassenen digitalen Hypothekenplattformen

Siebenundneunzig Fintech-Kreditgeber hielten bis Oktober 2024 OJK-Lizenzen, beschleunigten Kreditgenehmigungen und zogen Erstkäufer an, denen traditionelle Gehaltsabrechnungen oder Sicherheiten fehlen. Automatisierte Kreditbewertung verkürzt die Bearbeitung von Wochen auf Stunden, während die Dokumentendigitalisierung Filialbesuche überflüssig macht. Entwickler integrieren diese Portale direkt In Verkaufsgalerien, wickeln Anzahlungen vor Ort ab und beschleunigen den Einheitenumsatz. Wettbewerbsdruck hat Zinsspreads um 20-40 Basispunkte gegenüber Bankbenchmarks gedrückt und senkt die Gesamtkreditkosten. Mit zunehmender Verbreitung gewinnt der indonesische Immobilienmarkt einen tieferen Endverbraucherpool, insbesondere In Sekundärstädten, wo die Bankpenetration unter dem nationalen Durchschnitt liegt.

Wachsende Haushaltsbildung von Millennials in Industriekorridoren

Karawang und Bekasi bilden Indonesiens größte zusammenhängende Industriezone und beschäftigen Tausende von Fachkräften mit einem Durchschnittsalter unter 35. Die Nähe zu Fabriken reduziert Pendelzeiten und fördert Wohnen-In-der-Nähe-der-Arbeit-Präferenzen, was Stadtentwicklungen von Blue-Chip-Entwicklern wie Summarecon Agung anheizt. Autobahnverbesserungen - zuletzt der Cibitung-Cilincing-Mautstraßenkorridor - steigern die Logistikeffizienz und heben Mindestlöhne, was die Kaufkraft stärkt. Wohnungstypologien reichen von Einstiegshäusern bis zu mittelhohen Apartments und ermöglichen jüngeren Familien, die Immobilienleiter hinaufzusteigen, ohne nach Jakarta umziehen zu müssen. Diese demografische Welle verwandelt ehemalige Schlafsiedlungen In eigenständige städtische Knotenpunkte und erweitert den indonesischen Immobilienmarkt über seinen historischen Kern hinaus.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Langwierige Landtitel- und PBG-Genehmigungsverzögerungen | -0.9% | National, akut In Java & Sumatra | Mittelfristig (2-4 Jahre) |

| Baumaterialinflation im Zusammenhang mit nickelgetriebenen Zement- und Stahlpreisen | -0.7% | National, höher In abgelegenen Gebieten | Kurzfristig (≤ 2 Jahre) |

| Anhaltendes Überangebot bei Prämie-CBD-Apartments | -0.5% | Zentrales Jakarta CBD | Mittelfristig (2-4 Jahre) |

| Küstenflutrisiko begrenzt Entwicklung In Nord- Jakarta | -0.3% | Nordküste Jakartas | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Langwierige Landtitel- und PBG-Genehmigungsverzögerungen

Trotz der Reform von 2025, die Standardgenehmigungen für subventionierte Einheiten auf nur vier Stunden komprimiert, erfordern fragmentierte Katasteraufzeichnungen In vielen Bezirken noch manuelle Abstimmung. Entwickler tragen oft jahrelang Land vor dem Bau, binden Kapital und blähen die endgültige Preisgestaltung auf. Die Landbank-Agentur wurde eingerichtet, um Parzellen für sozialen Wohnungsbau zu bündeln, doch begrenzte Personalausstattung verlangsamt den Erwerb und verursacht ein Missverhältnis zwischen Programmzielen und Vor-Ort-Lieferung. Langwierige Genehmigungen schädigen besonders erschwingliche Projekte, bei denen Margen gering sind; wenn sich Zeitpläne verlängern, wenden sich Bauherren hoch-End-Produkten zu, reduzieren die Angebotselastizität und Dämpfen das Wachstum des indonesischen Immobilienmarkts.

Baumaterialinflation im Zusammenhang mit nickelgetriebenen Zement- und Stahlpreisen

Indonesiens Verbot von Roherz-Exporten spornte inländische Schmelzer-Investitionen an, störte aber regionale Lieferketten für Klinker, Bewehrungsstahl und verwandte Inputs. Die nationale Zementkapazität erreichte 118,1 Millionen Tonnen, während die Auslastung bei etwa 54 Prozent lag, was zu logistischen Ungleichgewichten führte, die Frachtkosten erhöhen. Dieselsubventionskürzungen verstärken den Druck zusätzlich, besonders für entlegene Inselprojekte, die auf Seetransport angewiesen sind. Entwickler absorbieren entweder Margencompression oder geben Kosten an Käufer weiter, eine Entscheidung, die Vorverkäufe In preissensitiven Segmenten abkühlt. Diese Gegenwinds kürzen gemeinsam 70 Basispunkte von der Basis-CAGR für den indonesischen Immobilienmarkt.

Segmentanalyse

Nach Immobilientyp: Apartment-Nachfrage gewinnt an Schwung, während Villen die Dominanz behalten

Villen & EinfamilienhäBenutzer hielten 65% des Marktanteils des indonesischen Immobilienmarkts im Jahr 2024 und spiegelten kulturelle Präferenzen für privates Landbesitz und größere Familienlayouts wider. Dennoch übertrifft der Apartment-Untersektor das Gesamtwachstum mit einer CAGR von 4,90%, angetrieben von verkehrsorientierten Projekten und schrumpfender städtischer Landverfügbarkeit. Prämie-Jakarta-Eigentumswohnungen lagen 2024 durchschnittlich bei IDR 57,7 Millionen pro Quadratmeter, immer noch niedriger als Hongkong- oder Singapur-Benchmarks, was Aufwärtspotenzial für Kapitalgewinne bewahrt. Entwickler kombinieren Co-Working-Räume, Dachgärten und digitale Concierge-Dienstleistungen, um jüngere Berufstätige und Expatriates anzuziehen, die Belegung zu steigern und Mietrenditen nahe 8% zu stabilisieren. Viele regionale Gemeinden knüpfen Gebäudehöhengenehmigungen nun an Grün-Gebäude-Einhaltung und spornen die Einführung energieeffizienter Fassaden und schlau-Zuhause-Systeme an, die vertikale Angebote weiter differenzieren.

Landanreize für freistehende HäBenutzer haben die Hochhaus-Dynamik nicht gestoppt. Regierungs-MwSt.-Erleichterungen für Einheiten unter IDR 5 Milliarden reduzieren Einstiegskosten und verringern unverkaufte Bestände. Die Integration von Pendlerbahn-Erweiterungen In Vorstadtbezirke verkürzt Fahrzeiten In das CBD und macht mittelhohe Blöcke selbst jenseits von Jakartas äußerem Ring realisierbar. Infolgedessen werden Apartments voraussichtlich die Marktgröße des indonesischen Immobilienmarkts für vertikales Wohnen jährlich um 4,90% bis 2030 heben und einen lange von ebenerdigen Formaten dominierten Sektor schrittweise neu ausbalancieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Preisklasse: Politische Rückenwinds treiben erschwinglichen Bestand voran

Mittelmarkt-Wohnungen - mit Preisen zwischen IDR 500 Millionen und IDR 2 Milliarden - eroberten 46% Anteil der Marktgröße des indonesischen Immobilienmarkts im Jahr 2024. Steigende Angestellteneinkommen, gepaart mit flexiblen Anzahlungsschemata von Fintech-Kreditgebern, erhalten die Absorption In dieser Klasse aufrecht. Umgekehrt ist erschwinglicher Wohnraum, begrenzt auf IDR 166 Millionen In Java und steigend auf IDR 240 Millionen In Papua, mit einer CAGR von 4,85% wachsen, da fiskalische Anreize bis Dezember 2025 verlängert werden. Käufer genießen 100% MwSt.-Befreiungen und BPHTB-Ausnahmen, die effektive Erwerbskosten um bis zu 13% senken und die Sparzeit für Wohneigentum reduzieren[3]Sri Mulyani Indrawati, "Regulation No. 13/2025 An VAT Incentives für Housing," Ministry von Finanzen, kemenkeu.go.id.

Ausländische Investitionsregeln, die Mindestausgaben von IDR 3 Milliarden für Apartments und IDR 5 Milliarden für EinfamilienhäBenutzer vorschreiben, lenken Übersee-Käufer natürlich zu höheren Stufen und lassen den Massenmarkt weitgehend inländisch. Jedoch haben Katar und die VAE mit ihren milliardenschweren Verpflichtungen für Sozialwohnungsvorhaben Finanzierungskanäle erweitert, was Entwicklern ermöglicht, Produktionsläufe zu skalieren und Mengenrabatte auf Materialien zu sichern. Subventionierte Hypotheken mit 5% Festzinsen und Anzahlungsunterstützung bis zu IDR 10 Millionen komprimieren Eintrittsbarrieren weiter. Gemeinsam erweitern diese Mechanismen den Trichter der Erstkäufer und verankern langfristiges Wachstum im indonesischen Immobilienmarkt.

Nach Geschäftsmodell: Vermietungen gewinnen an Schwung inmitten sich wandelnder Lebensstile

Verkaufstransaktionen machten 85% der Geschäfte im Jahr 2024 aus und unterstreichen Indonesiens Eigentumskultur und die Rolle von Immobilien als Inflationsschutz. Dennoch wird das Vermietungssegment voraussichtlich mit einer CAGR von 4,99% bis 2030 voranschreiten, da städtische Mobilität zunimmt und Unternehmen ihre Belegschaft erweitern. Durchschnittliche Brutto-Renditen In SüD-Jakarta schweben um 8% und locken Investoren In Buy-Zu-Let-Formate. Das Zweitwohnsitz-Visa der Regierung erlaubt Ausländern, zehn Jahre mit Nachweis von 128.000 USD Bankeinlagen zu wohnen und ermutigt Expatriates, längere Mietverträge zu unterzeichnen und die Belegung für Serviced Apartments zu stabilisieren.

Institutionelle Plattformen entstehen, um Leasingoperationen zu professionalisieren und bieten zentrale Wartung, digitale Zahlungsportale und gebündelte Versicherungen. Diese Effizienzsteigerungen heben Netto-Renditen durch Senkung der Betriebskosten. Co-Living-Marken skalieren ebenfalls und zielen auf digitale Nomaden und junge Berufstätige ab, die Flexibel Bedingungen über Quadratmeterzahl schätzen. Da Fernbedienung-Arbeit anhält, erleben kleinere Sekundärstädte wie Batam und Makassar einen Aufschwung bei möblierten Mietwohnungen, erweitern die Nachfrage über legacy Hotspots hinaus und vergrößern den indonesischen Immobilienmarkt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Verkaufsmodus: Primärmärkte beschleunigen durch Steuererleichterungen

Sekundärtransaktionen behielten 62% Anteil im Jahr 2024 und profitierten von etablierter Infrastruktur und wahrgenommener Wertsicherheit. Dennoch werden Primärmärkte voraussichtlich mit einer CAGR von 4,95% wachsen, da Entwickler den Bau beschleunigen, um sich für temporäre MwSt.-Befreiungen zu qualifizieren. Eine Neubaueinheit mit IDR 500 Millionen genießt eine potenzielle MwSt.-Ersparnis von IDR 71,4 Millionen, ein überzeugendes Marketing-Argument, das Verkaufszyklen verkürzt. Banken und Fintech-Kreditgeber genehmigen Käuferquoten für ausgewählte Projekte vor, ermöglichen bargeldlose Buchungen während Launch-Events.

Entwickler laden Annehmlichkeiten vor - Schulen, Kliniken und Shuttle-Dienstleistungen - um Belegung schnell zu sichern und Regierungsmeilensteine für Sozialwohnungs-Zuteilungen zu erreichen. Fertigbestände unter dem KPR-Subventionsprogramm überstiegen 8.400 Einheiten zwischen Oktober 2024 und Januar 2025 und zeigten erneuerte Fokussierung auf sofortige Übergabe. Diese Beschleunigung bei Fertigstellungen wird voraussichtlich die Marktgröße des indonesischen Immobilienmarkts für neugebaute HäBenutzer um fast 5% jährlich erhöhen und die Nation schrittweise näher an ihre Wohnungsrückstandsziele bringen.

Geografische Analyse

Java blieb die primäre Wachstumsmaschine mit 38% des Marktanteils des indonesischen Immobilienmarkts im Jahr 2024, unterstützt von reifen Verkehrsverbindungen und einem kontinuierlichen Zustrom ländlicher Migranten. Die fertiggestellte Cimanggis-Cibitung-Mautstraße integriert das äußere Ringnetz, verkürzt Frachtzeiten und treibt Wohnerweiterung In Satellitenbezirke voran. Doch chronische Überschwemmungen entlang Jakartas Nordküste verursachen jährliche wirtschaftliche Verluste von IDR 2 Billionen und veranlassen Planer, neue Projekte ins Landesinnere zu lenken. Javas Einführung schienenverbundenen Wohnens, angeführt von MRT Jakarta, veranschaulicht, wie Infrastruktur die Kapitalallokation im indonesischen Immobilienmarkt formt.

Kalimantans CAGR von 5,04% bis 2030 ist durch den Nusantara-Hauptstadtaufbau verankert, der IDR 51,35 Billionen In Phase-1-Investitionen mobilisiert und einen 18,8%igen Anstieg regionaler Zementverkäufe ausgelöst hat. Regierungsziele rufen nach 500.000 Einwohnern bis 2024 und schaffen sofortigen Bedarf für Wohnungen, Büros und Bürgerfazilitäten. Finanzierungsaufteilung - 53,5% Staatsmittel und 46,5% Privat Partnerschaften - entstresst Große Parzellen und beruhigt Kreditgeber. Frühe Akteure sichern lange Landpachten und positionieren sich für Verbindung Gewinne, wenn unterstützende Flughäfen, Häfen und erneuerbare Energienetze online kommen.

Sumatra und die östlichen Inseln profitieren vom RPJMN 2025-2029-Blueprint, der Häfen, Sonderwirtschaftszonen und Tourismuscluster priorisiert. Batams Nongsa digital Park zielt auf IDR 39,9 Billionen Investitionen über 166 Hektar und katalysiert Nachfrage nach gemischt-verwenden-Projekten und hochspezifizierten Logistikflächen. Makassars 150-Hektar Equilibrium Centerpoint Park signalisiert ähnliche Ambitionen und führt strukturierte Stadtplanung In eine Stadt ein, die historisch auf organische Ausbreitung angewiesen war. Diese Entwicklungen diversifizieren den indonesischen Immobilienmarkt, verteilen Chancen über Java hinaus und verankern Widerstandsfähigkeit gegen lokalisierte Schocks.

Wettbewerbslandschaft

Der Wettbewerb im indonesischen Immobilienmarkt ist moderat, wobei Marken-Entwickler wie Ciputra Entwicklung, Sinar Mas Land und Agung Podomoro Land Township-Pipelines nutzen, die von Java bis Kalimantan reichen. Ihre Bilanzen und Landbanken ermöglichen phasenweise Freigaben, die an makroökonomische Bedingungen angepasst sind und Umsätze glätten. Mittelschicht-Bauherren konzentrieren sich auf Nischensegmente - Luxusresorts In Bali oder Industriewohnungen In Karawang - wo lokales Wissen Skalennachteile ausgleicht. Strategische Allianzen zwischen staatlichen Firmen und privaten Betreibern In verkehrsorientierten Projekten veranschaulichen einen Trend zu Risikoteilung und integriertem Vermögenswert Management.

Technologie wird zum Unterscheidungsmerkmal. Entwickler, die Gebäude Information Modeling und präzise Verzahnung-Ziegelsysteme implementieren, berichten von 20% verkürzten Bauzeiten, ein Vorteil beim Verfolgen von Regierungsanreizen, die an Liefermeilensteine gebunden sind. Ausländisches Kapital wird zunehmend begrüßt, hervorgehoben durch Katar- und VAE-Verpflichtungen für den Sozialwohnungsantrieb. Diese Investoren suchen Gelenk Ventures, die Landbesitz mit bewährter Ausführungsfähigkeit kombinieren und frische Liquidität In den indonesischen Immobilienmarkt injizieren.

Regulatorische Ausrichtung ist gleichermaßen zentral. Firmen, die erschwingliche Einheitenquoten, nachhaltige Gebäudezertifizierungen und lokale Beschäftigungsanforderungen In Designs einweben, sichern schnellere Genehmigungen und Steuervorteile. Umgekehrt stehen Projekte, die Zonenbeschränkungen umgehen, wie frühe Phasen der PIK-2-Landgewinnung, vor Gemeindewiderstand und potenziellen Strafen. Wettbewerbsvorteil hängt daher davon ab, kommerzielle Renditen mit Politikeinhaltung auszubalancieren, eine Dynamik, die sich voraussichtlich intensiviert, da Behörden Umwelt-, Sozial- und Governance-Leistung im indonesischen Immobilienmarkt überwachen.

Führende Unternehmen der indonesischen Wohnimmobilienbranche

-

Agung Podomoro Land

-

Lippo HäBenutzer

-

Sinar Mas Land

-

Ciputra Gruppe

-

Duta Anggada Realty

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: Indonesiens Finanzministerium verlängerte vollständige MwSt.-Befreiungen für HäBenutzer bis IDR 5 Milliarden bis Juni 2025, gefolgt von 50% Abdeckung bis Dezember 2025.

- Januar 2025: Präsidialdekret schaffte BPHTB, Baugenehmigungsgebühren ab und vereinfachte Titelung für subventionierte Einheiten, verkürzte Genehmigungsfenster auf vier Stunden

- Januar 2025: Katar und die VAE versprachen milliardenschwere Finanzierung für den Bau von bis zu sieben Millionen indonesischen Häusern mit Zieleinheitenkosten von 16.000-20.000 USD.

- Januar 2025: Nusantara Hauptstadt Authority begann Phase-2-Arbeiten und hielt Schwung beim Neuen-Hauptstadt-Aufbau aufrecht.

Berichtsumfang des indonesischen Wohnimmobilienmarkts

Dieser Bericht zielt darauf ab, eine detaillierte Analyse des indonesischen Wohnimmobilienmarkts zu bieten. Er fokussiert sich auf Marktdynamik, technologische Trends, Einblicke, Regierungsinitiativen im Wohnimmobiliensektor und die Auswirkungen von COVID-19 auf den Markt. Außerdem analysiert er die wichtigsten Akteure im Markt und die Wettbewerbslandschaft im indonesischen Wohnimmobilienmarkt. Der Wohnimmobilienmarkt In Indonesien ist segmentiert nach Typ (Eigentumswohnungen und Apartments, Villen und EinfamilienhäBenutzer), Hauptstädte (Jakarta, Großraum Surabaya, Semarang und Rest von Indonesien). Der Bericht bietet Marktgröße und Prognosen für den indonesischen Wohnimmobilienmarkt In Werten (USD Milliarden) für alle oben genannten Segmente.

| Apartments & Eigentumswohnungen |

| Villen & Einfamilienhäuser |

| Erschwinglich |

| Mittelmarkt |

| Luxus |

| Primär (Neubau) |

| Sekundär (Bestehende Hauswiederverkäufe) |

| Verkauf |

| Vermietung |

| Java |

| Sumatra |

| Kalimantan |

| Sulawesi |

| Rest von Indonesien |

| Nach Immobilientyp | Apartments & Eigentumswohnungen |

| Villen & Einfamilienhäuser | |

| Nach Preisklasse | Erschwinglich |

| Mittelmarkt | |

| Luxus | |

| Nach Verkaufsmodus | Primär (Neubau) |

| Sekundär (Bestehende Hauswiederverkäufe) | |

| Nach Geschäftsmodell | Verkauf |

| Vermietung | |

| Nach Region | Java |

| Sumatra | |

| Kalimantan | |

| Sulawesi | |

| Rest von Indonesien |

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle indonesische Immobilienmarkt?

Die Marktgröße des indonesischen Immobilienmarkts beträgt 47,86 Milliarden USD im Jahr 2025 und wird voraussichtlich 51,82 Milliarden USD bis 2030 erreichen.

Welche Region wächst am schnellsten In indonesischen Immobilien?

Kalimantan wird voraussichtlich mit einer CAGR von 5,04% bis 2030 wachsen, unterstützt durch das Nusantara-Neuen-Hauptstadt-Projekt.

Wie beeinflussen Regierungsanreize Hauskäufer?

Vollständige MwSt.-Befreiungen für HäBenutzer bis IDR 5 Milliarden und Abschaffung von BPHTB senken Kaufkosten um zweistellige Prozentsätze und beschleunigen Erstkäufe.

Warum gewinnen Mietwohnungen an Popularität?

Steigende städtische Mobilität, Expatriate-Nachfrage und professionelle Leasingplattformen treiben das Vermietungssegment mit einer CAGR von 4,99% an.

Seite zuletzt aktualisiert am: