Marktanalyse für Gastgewerbe in Indonesien

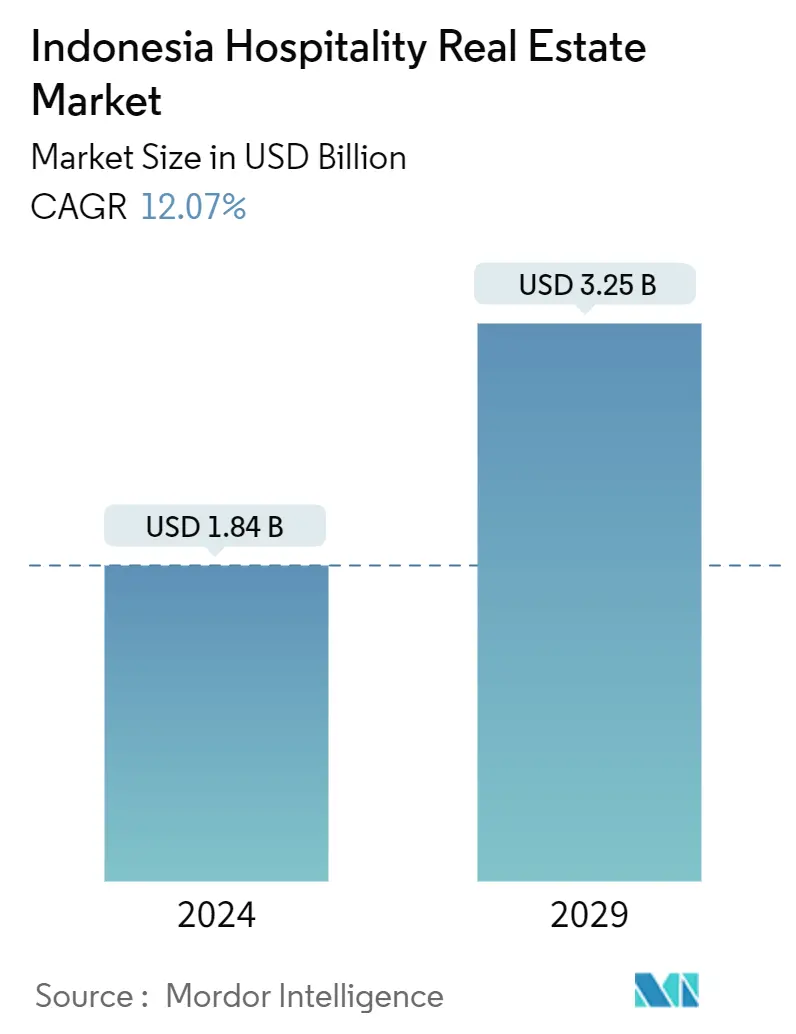

Die Größe des indonesischen Hotelimmobilienmarkts wird im Jahr 2024 auf 1,84 Milliarden US-Dollar geschätzt und soll bis 2029 3,25 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 12,07 % im Prognosezeitraum (2024–2029) entspricht.

- Die durch die COVID-19-Pandemie im Jahr 2020 verursachte Wirtschaftskrise beeinflusste den Markt für Hotelimmobilien und führte dazu, dass einige Projekte verschoben wurden. Hotels und andere Beherbergungsbetriebe machen einen beträchtlichen Teil des Hotelimmobilienmarktes aus. Dies liegt daran, dass Unterkünfte wie Hotels für den ständig wachsenden Zustrom ausländischer Besucher in das Land sowie für die wachsende Zahl von Einheimischen, die gerne einen Wochenend- oder Saisonurlaub machen, von entscheidender Bedeutung sind.

- Der Tourismus ist der Haupttreiber dieser Branche. Außerdem wurden einige Steuer- und Immobilienvorschriften gelockert, was es sowohl Einheimischen als auch Ausländern ermöglicht, in Gebäude für das lukrative Gastgewerbe im Land zu investieren und diese zu kaufen. Der Tourismus brachte Indonesien erhebliche Devisenzuflüsse in Form internationaler Tourismuseinnahmen sowie Investitionen und Kapital in tourismusbezogene Unternehmen. Der Tourismus hat in der Regel zu Infrastrukturverbesserungen für die lokale Wirtschaft eines Landes geführt.

- Obwohl die Zahl der in Indonesien unternommenen Inlandsreisen die Zahl der ausländischen Besucher bei weitem übersteigt, geben inländische Touristen weniger als die Hälfte dessen aus, was internationale Besucher ausgeben. Im Jahr 2020 legte die Regierung einen Plan vor, um die Tourismusbranche vor den Auswirkungen des COVID-19-Ausbruchs zu schützen. Der Plan sah vor, Influencern bis zu 72 Milliarden IDR (5,2 Millionen US-Dollar) zu zahlen, um für das Land zu werben.

- Die Regierung erließ außerdem Hotel- und Restaurantsteuern in zehn Touristenzielen, darunter Toba Lake Regency in Nord-Sumatra, Yogyakarta, Malang in Ost-Java, Manado in Nord-Sulawesi, Bali, Mandalika in West-Nusa Tenggara, Labuan Bajo in Ost-Nusa Tenggara und Bangka Belitung , und Batam und Bintan auf den Riau-Inseln. PT Indonesia Tourism Development (Persero) oder Indonesia Tourism Development Corporation (ITDC) gaben im März 2021 bekannt, dass in Mandalika, West Nusa Tenggara (NTB), an einem Luxushotel im Wert von 709 Milliarden IDR gearbeitet wird.

- Im Juli 2023 sagte Julien Naouri, Senior Vice President und Investment Sales der Jones Lang LaSalle (JLL) Hotels and Hospitality Group Asia Pacific, dass die Anleger hinsichtlich der Lage der Hotels in Indonesien immer noch zuversichtlich seien. Bis Ende dieses Jahres werden sechs neue Hotels auf Bali und zwei neue Hotels in Jakarta betriebsbereit sein. Die beiden neuen Hotels, die Ende 2023 in Jakarta eröffnet werden sollen, sind das Swiss-Belhotel Kelapa Gading mit 316 Zimmern und das Mövenpick Jakarta Pecenongan mit 253 Zimmern.

Markttrends im Gastgewerbe in Indonesien

Anstieg des Tourismus in Indonesien

Trotz des weltweiten und inländischen Wirtschaftsabschwungs zieht Indonesien, das größte Land Südostasiens, weiterhin eine wachsende Zahl von Touristen an. Gleichzeitig reisen Indonesier in beispielloser Zahl durch das Land.

Da immer mehr Touristen und Geschäftsleute das Land besuchen, wird die Hotelnachfrage in den nächsten Jahren und Jahrzehnten voraussichtlich dramatisch steigen. Die Intensivierung der ASEAN-Wirtschaftsintegration und zunehmend günstigere Flugpreise sind ein Segen für indonesische Hotels und verwandte Unternehmen und dürften der Branche helfen, die derzeitigen Überangebotsschwierigkeiten an einigen Standorten zu überwinden.

Im Jahr 2022 gab es in Indonesien rund 5,47 Millionen internationale Besucherankünfte, die Zahl ist im Vergleich zum Vorjahr deutlich gestiegen. Die ankommenden Besucher wurden auf die verschiedenen Einreisehäfen in Indonesien verteilt. Der internationale Tourismus nach Indonesien hat im Laufe der Jahre zugenommen und Indonesien hat sich zu einem beliebten Urlaubsziel entwickelt.

Nach Angaben der indonesischen Statistik (BPS) verzeichnete Indonesien von Januar bis Oktober 2023 9,49 Millionen Touristenankünfte und lag damit über dem Regierungsziel von 7,4 Millionen zu Beginn dieses Jahres 2023.

Zunahme des Baus von Hotels und Unterkünften

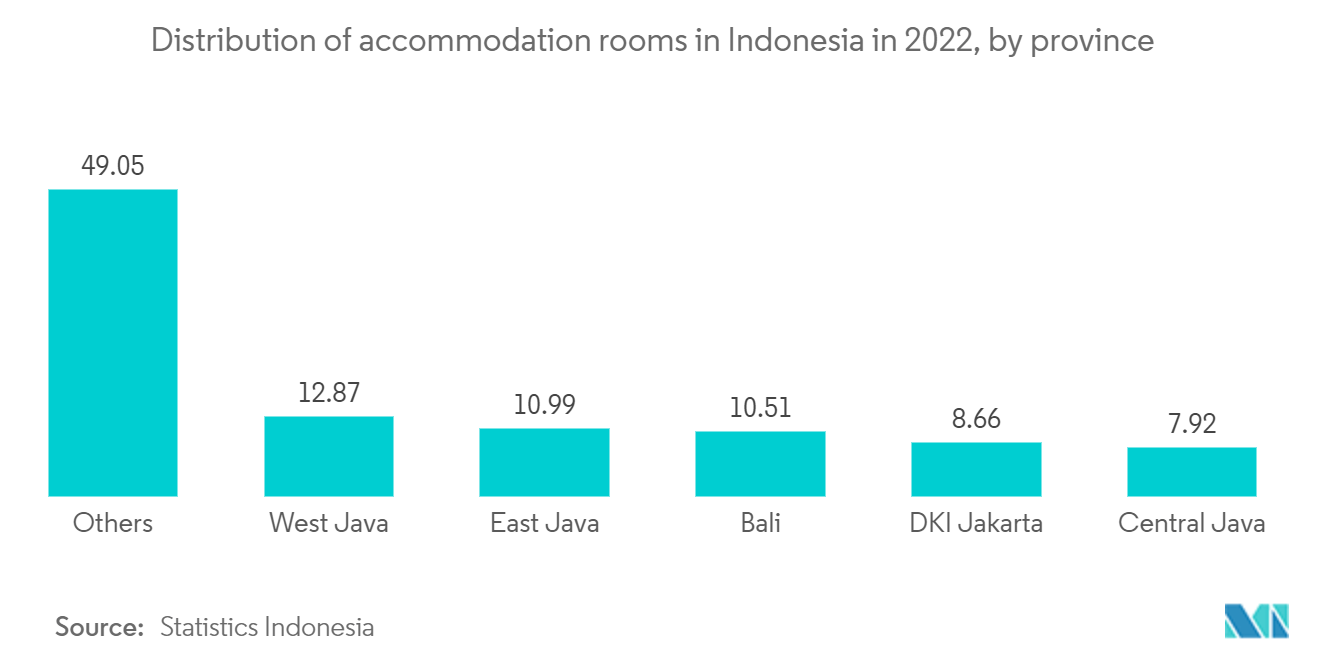

Die Hotelbranche in Indonesien ist gut entwickelt und reicht von Fünf-Sterne-Hotels bis hin zu einfachen Pensionen. Die meisten opulenten Resorts befinden sich auf der Insel Bali, dem beliebtesten Urlaubsziel Indonesiens.

Die meisten Hotels in Jakarta und anderen Städten sind auf Geschäftsreisende ausgerichtet. Aufgrund des beträchtlichen Anstiegs des Hotelangebots wurde viel über die erwarteten Auswirkungen auf die Preise von Hotelanlagen in den nächsten Jahren diskutiert, die möglicherweise durch einen Anstieg der Zahl in- und ausländischer Touristen, insbesondere in Sekundärstädten auf der ganzen Welt, beeinflusst werden könnten Land.

Im Jahr 2021 gab es 29 Eröffnungen mit 4.913 Zimmern und im Jahr 2022 gab es 16 Eröffnungen mit 3.097 Schlüsseln. Allerdings wird die Hälfte der aktiven Hotelpipeline Indonesiens erst in mehreren Jahren eröffnet, wobei für 2023 und darüber hinaus 64 Hotels und 12.118 Hotels in den Büchern stehen. Zwei Drittel der 127 neuen Hotels werden Vier-Sterne-Hotels sein, das verbleibende Drittel sind Fünf-Sterne-Hotels.

Bali liegt mit 23 geplanten Eröffnungen und 3.876 neuen Zimmern im Bau an der Spitze, aber Jakarta liegt mit 21 Hotels und 3.569 Schlüsseln in Arbeit nicht weit dahinter. Surabaya und Bandung erhalten jeweils sieben neue Hotels mit insgesamt 1.734 bzw. 1.257 Zimmern. Bintan komplettiert die Top 5 mit vier neuen Hotels mit insgesamt 810 Zimmern.

Branchenüberblick für das Gastgewerbe in Indonesien

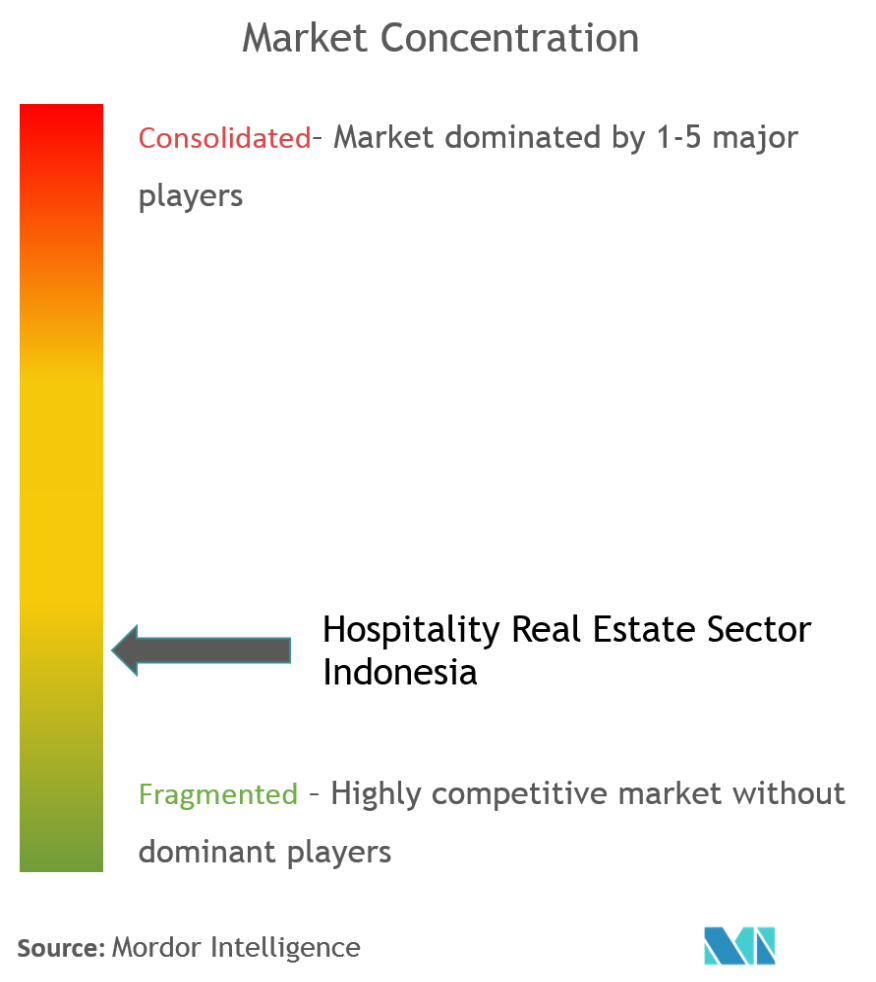

Der indonesische Hotelimmobilienmarkt ist stark fragmentiert. Unternehmen wie Plaza Indonesia Realty, Sinar Mas Land, Agung Podomoro Land und Ciputra Group entwickeln einige der wichtigsten Hotelprojekte des Landes. Auch internationale Akteure wie die Tokyo Land Corporation, ein japanisches Immobilienentwicklungsunternehmen, verstärken ihre Präsenz in Indonesien.

Indonesien ist einer der aufstrebenden Immobilieninvestmentmärkte und hat internationale Akteure, vor allem aus asiatischen Ländern, angezogen. Aufgrund der günstigen FDI-Politik der Regierung wird erwartet, dass der Wettbewerb im Gastgewerbeimmobilienmarkt in Indonesien in den kommenden Jahren zunehmen wird.

Marktführer im Gastgewerbe in Indonesien

Sinar Mas Land

PT Agung Podomoro Land Tbk.

Ciputra Group

PT Duta Anggada Realty Tbk

PT Lippo Karawaci Tbk

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Gastfreundschaft in Indonesien Marktnachrichten

- November 2023 Vizepräsident der Republik Indonesien KH. Ma'ruf Amin eröffnete offiziell die Eröffnung des Mercure Pangkalan Bun. Das Mercure Pangkalan Bun ist das erste Anwesen von Accor in der Provinz Zentral-Kalimantan. Das Hotel verfügt über 150 Zimmer und Suiten und verfügt über ein Restaurant, eine Lounge, eine Bar, einen Ballsaal, Mehrzweckräume, einen Wellnessbereich und einen Swimmingpool. Dieses Hotel liegt nur 15 Fahrminuten vom Flughafen Iskandar entfernt und bietet eine ideale Lage für Geschäfts- und Urlaubsreisende.

- Juni 2022 Blackstone schloss die Übernahme von Crown Resorts ab, die bislang größte Investition des Unternehmens in Asien.

Branchensegmentierung im Gastgewerbe in Indonesien

Bei einer Gastgewerbeimmobilie handelt es sich um eine Immobilienanlage, die hauptsächlich als Hotel oder Motel genutzt wird und deren einzelne Zimmer hauptsächlich zur kurzfristigen Vermietung an Mieter dienen, die diese bewohnen.

Der indonesische Immobilienmarkt für Gastgewerbe ist nach Immobilientypen segmentiert (Hotels und Unterkünfte, Spas und Resorts sowie andere Immobilientypen). Für jedes Segment wurden die Marktgröße und Prognosen auf Basis des Wertes (USD) erstellt. Der Bericht bietet Marktgrößen und Prognosen für den indonesischen Hotelimmobilienmarkt in Wert (USD) für alle oben genannten Segmente.

| Hotels und Unterkünfte |

| Spas und Resorts |

| Andere Immobilientypen |

| Art der Immobilie | Hotels und Unterkünfte |

| Spas und Resorts | |

| Andere Immobilientypen |

Häufig gestellte Fragen zur Marktforschung für Hotelimmobilien in Indonesien

Wie groß ist der indonesische Markt für Hotelimmobilien?

Es wird erwartet, dass der indonesische Markt für Hotelimmobilien im Jahr 2024 1,84 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 12,07 % auf 3,25 Milliarden US-Dollar wachsen wird.

Wie groß ist der indonesische Hotelimmobilienmarkt aktuell?

Im Jahr 2024 wird der indonesische Markt für Hotelimmobilien voraussichtlich 1,84 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem indonesischen Markt für Hotelimmobilien?

Sinar Mas Land, PT Agung Podomoro Land Tbk., Ciputra Group, PT Duta Anggada Realty Tbk, PT Lippo Karawaci Tbk sind die größten Unternehmen, die auf dem indonesischen Markt für Hotelimmobilien tätig sind.

Welche Jahre deckt dieser indonesische Hotelimmobilienmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des indonesischen Hotelimmobilienmarkts auf 1,62 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des indonesischen Hotelimmobilienmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des indonesischen Hotelimmobilienmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht zur indonesischen Hotelimmobilienbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Hotelimmobilien in Indonesien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Hotelimmobilien in Indonesien umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.