Marktgröße und -anteil für US-Sachversicherungen und Haftpflichtversicherungen

US-Marktanalyse für Sachversicherungen und Haftpflichtversicherungen von Mordor Intelligence

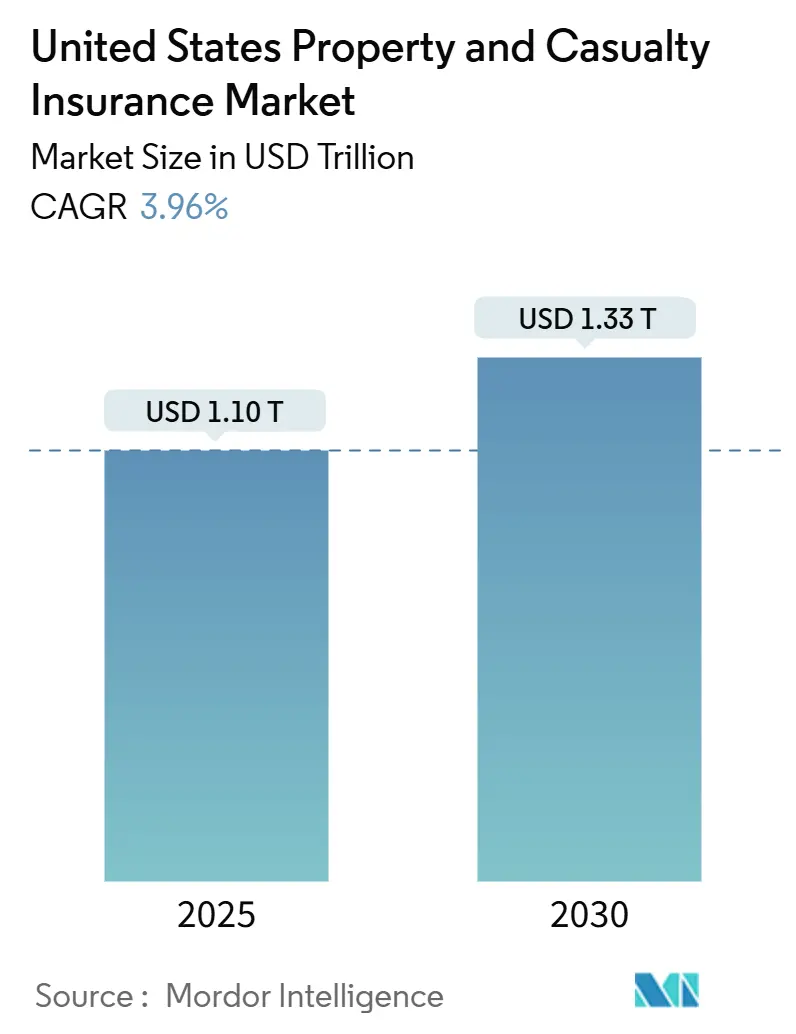

Der US-Markt für Sachversicherungen und Haftpflichtversicherungen wurde 2025 mit 1,10 Billionen USD bewertet und wird voraussichtlich bis 2030 1,33 Billionen USD erreichen, mit einem Wachstum von 3,96% CAGR. Das Prämienwachstum ist hauptsächlich eine Funktion inflationsgebundener Tarifmaßnahmen, wobei sich die Akteure auf den Erhalt der Margen anstatt auf reine Volumenexpansion konzentrieren. Eine entschiedene Rückkehr zur Underwriting-Rentabilität brachte 2024 einen Gewinn nach einem erheblichen Verlust 2023 hervor und unterstreicht die Widerstandsfähigkeit des Sektors. Technologieinvestitionen in Telematik, Künstliche Intelligenz und eingebettete Vertriebsmodelle verändern die Preisgenauigkeit und Kundenakquisitionsstrategien. Gleichzeitig erweitern höhere Anleiherenditen die Investitionsspannen und geben den Versicherern zusätzliche Toleranz für kurzfristige Underwriting-Volatilität. Die Wettbewerbsintensität steigt, da die größten Akteure Skaleneffekte und Datenanalytik nutzen, um Marktanteile zu konsolidieren, insbesondere bei Kfz-Sparten, wo telematikbasierte Tarifierungen nun Mainstream sind.

Wichtige Erkenntnisse des Berichts

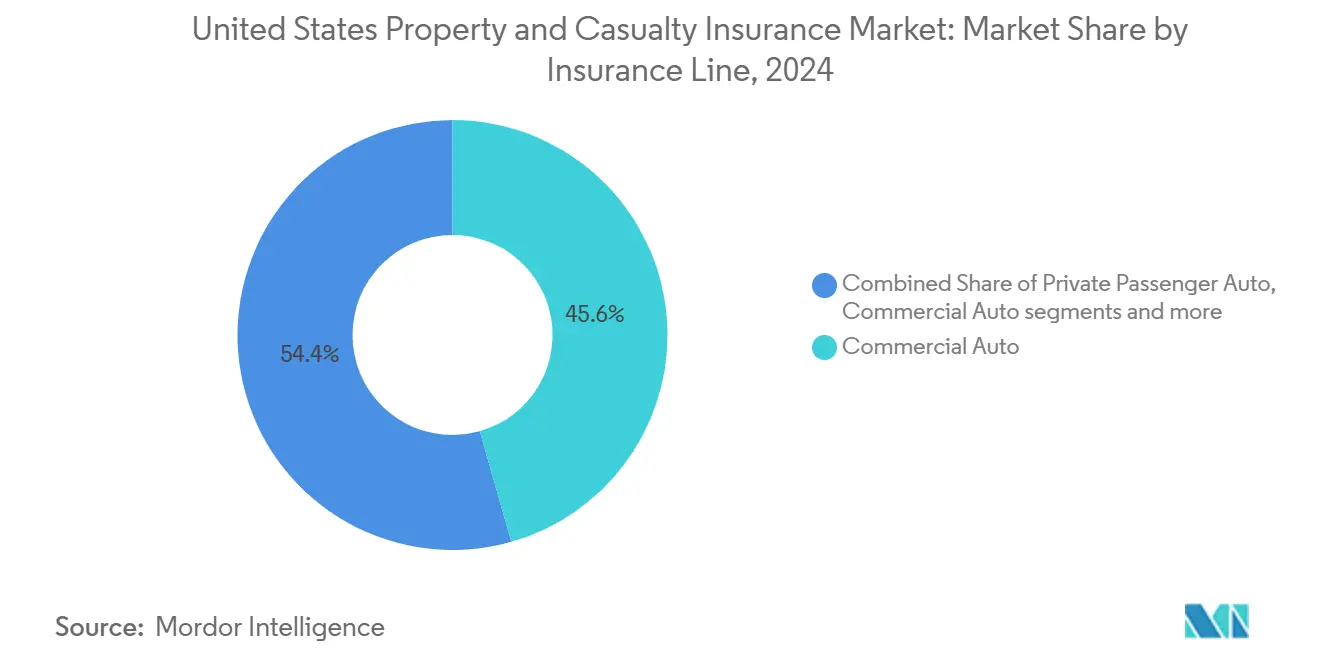

- Nach Versicherungssparten führte die gewerbliche Kfz-Versicherung mit 45,63% Umsatzanteil 2024; Spezialsparten werden voraussichtlich mit einer CAGR von 5,61% bis 2030 expandieren.

- Nach Vertriebskanälen hielten unabhängige Vertreter und Makler 64,34% des Marktanteils für Sachversicherungen und Haftpflichtversicherungen 2024, während digitale und Insurtech-Plattformen voraussichtlich mit einer CAGR von 6,34% bis 2030 wachsen werden.

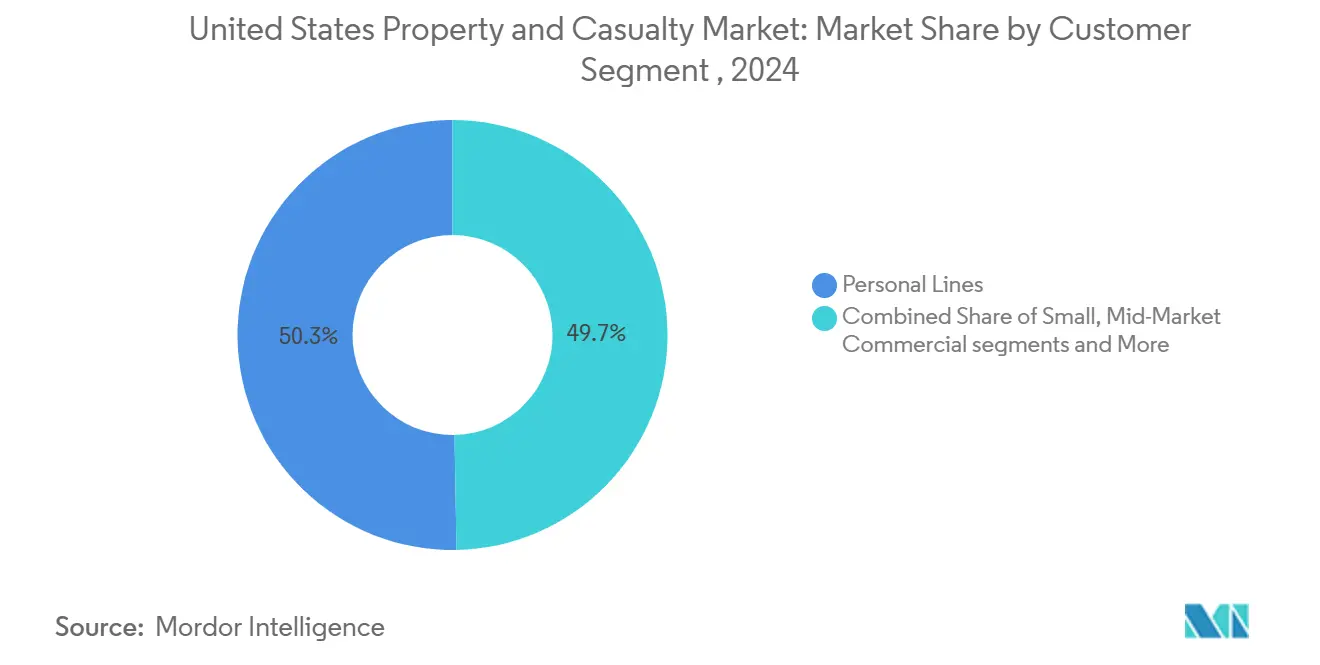

- Nach Kundensegmenten machten Privatkundensparten 50,32% des Marktanteils für Sachversicherungen und Haftpflichtversicherungen 2024 aus, und das Kleingewerbe wächst mit einer CAGR von 4,56% bis 2030.

- Nach Regionen erzielte New York 32,34% Umsatzanteil 2024; der Markt wird voraussichtlich mit einer CAGR von 4,34% bis 2030 wachsen.

Trends und Einblicke des US-Markts für Sachversicherungen und Haftpflichtversicherungen

Analyse der Treiberwirkung

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Inflationsgebundenes Prämienwachstum | +1.2% | Kalifornien, Texas, Florida, landesweit | Kurzfristig (≤ 2 Jahre) |

| Telematik- und nutzungsbasierte Versicherungsaufnahme | +0.8% | National, frühe Führung in Progressive- und State Farm-Staaten | Mittelfristig (2-4 Jahre) |

| Federal Reserve-Zinsrückenwind | +0.6% | National | Kurzfristig (≤ 2 Jahre) |

| KI-gestütztes Underwriting und Schadenregulierungseffizienz | +0.4% | Konzentriert auf große Träger | Langfristig (≥ 4 Jahre) |

| Eingebettete Versicherungspartnerschaften | +0.3% | Automobil- und Technologiezentren | Mittelfristig (2-4 Jahre) |

| Steigende Cyber-Haftpflicht-Nachfrage | +0.2% | Technologie- und Finanzzentren | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verstärktes inflationsgebundenes Prämienwachstum

Sachversicherungstarife stiegen 2024 stark an, da Versicherer die Preisgestaltung an die steigende Wiederbeschaffungskosteninflation anpassen wollten und zweistellige Erhöhungen in katastrophengefährdeten Regionen vorantrieben. Die Akteure setzten auf Echtzeit-Tarifierungsmaschinen, die sich an Rohstoff- und Arbeitskosten anpassen und eine Spreizung zwischen bevorzugten und belasteten Risiken schaffen. Die Strategie stärkte die Underwriting-Margen und beschleunigte die Prämienanerkennung, während sie neue Geschäftsvolumen begrenzte. Kunden mit starken Risikoprofilen profitierten von moderaten Anpassungen, während herausgeforderte Klassen schnelle Eskalationen erlebten, was die Akquisitionstaktiken im Markt für Sachversicherungen und Haftpflichtversicherungen neu formte. Die anhaltende Baukostenflation deutet darauf hin, dass Tarifsdisziplin bis 2026 zentral für die Ergebnisstabilität bleiben wird.

Anstieg der Telematik- und UBI-Adoption

Progressive gab bekannt, dass mehr als 60% der neuen Kfz-Policen nun Telematik-Teilnahme beinhalten, was die Mainstream-Akzeptanz nutzungsbasierter Versicherungen signalisiert[1]Progressive Corporation, "2024 Annual Report," progressive.com . Verhaltensdaten ermöglichen granulare Segmentierung, senken Schadenquoten und ermöglichen wettbewerbsfähige Preisgestaltung für risikoarme Fahrer. Berkshire Hathaway berichtete über Wachstum im Kfz-Underwriting-Gewinn und führte den Gewinn auf datengesteuerte Risikoauswahl und individualisierte Preisgestaltung zurück. Maschinenlernende Betrugsanalytik reduziert zusätzlich Schadensleckagen und spart den Akteuren 15-20% bei verdächtigen Verlusten. Da sich Telematik auf gewerbliche Flotten ausweitet, wird erwartet, dass das Prämienvolumen im Markt für Sachversicherungen und Haftpflichtversicherungen den gefahrenen Meilen anstatt statischen Fahrzeugzahlen folgt und Prognosemodelle für Kfz-Segmente verändert.

Fed-Zins-Rückenwind stärkt Kapitalerträge

Die durchschnittlichen Portfolio-Renditen kletterten bis Dezember 2024 auf 4,2%, verdoppelten das Niveau von 2021 und verbesserten die Combined-Ratio-Toleranz für Multi-Line-Akteure[2]Federal Reserve, "Monetary Policy Release December 2024," federalreserve.gov. Zusätzliche Kapitalerträge ermöglichen es Versicherern, aggressiv in Wachstumsbereichen zu konkurrieren und dabei noch Eigenkapitalrenditeziele zu erreichen. Bilanzmanager staffeln Laufzeiten und fügen variabel verzinsliche Positionen hinzu, um Durationsrisiken zu mindern, sollten zukünftige Erhöhungen eintreten. Unternehmen mit hauseigenen Vermögensverwaltern erfassen Liquiditätsprämien, die Mitbewerbern nicht zur Verfügung stehen, und erweitern Spannenerträge um 20-30 Basispunkte. Der strukturelle Wandel der Renditen untermauert nachhaltiges Gewinnwachstum für den Markt für Sachversicherungen und Haftpflichtversicherungen über den Prognosehorizont.

KI-geführte Underwriting- und Schadenregulierungseffizienzgewinne

Neunundneunzig Prozent der befragten Akteure haben aktive generative KI-Programme, die Routineschäden von der ersten Meldung bis zur Abwicklung innerhalb von Stunden automatisieren[3]International Risk Management Institute, "2024 Insurance Market Conditions," irmi.com. Frühe Anwender berichteten von 25-30% Schadenquotenverbesserung innerhalb von 18 Monaten nach der Implementierung. KI-Systeme bewerten Tausende von Variablen gleichzeitig und reduzieren menschliche Voreingenommenheit und adverse Selektion. Bei der Schadenregulierung beschleunigt Computer Vision die Schadensbewertung, während prädiktive Betrugsscores hochriskante Fälle an Spezialistenteams weiterleiten. Kosteneinsparungen fließen durch Kostenquoten und geben Technologieführern Preisflexibilität, die Wettbewerbsvorteile im Markt für Sachversicherungen und Haftpflichtversicherungen erweitert.

Analyse der Hemmniswirkung

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Eskalierende Katastrophenschäden und Rückversicherungskosten | -1.1% | Küstenstaaten, Kalifornien, Florida | Kurzfristig (≤ 2 Jahre) |

| Rücklagenadäquanz und Schadenkosteninflation | -0.8% | Landesweit | Mittelfristig (2-4 Jahre) |

| Nuklearurteil-getriebene soziale Inflation | -0.6% | Kläger-freundliche Gerichtsbarkeiten | Langfristig (≥ 4 Jahre) |

| Zunehmende Häufigkeit sekundärer Gefahren | -0.4% | Mittlerer Westen und Südosten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Eskalierende Katastrophenschäden & Rückversicherungskosten

Versicherte Naturkatastrophenschäden erreichten 2024 weltweit 154 Milliarden USD, wobei allein kalifornische Waldbrände bis zu 40 Milliarden USD ausmachten. Rückversicherungsvertragserneuerungen spiegelten 15-25% Tariferhöhungen für katastrophengefährdete Programme wider und zwangen Primärversicherer entweder dazu, mehr Risiko abzugeben oder höhere Kosten an Versicherungsnehmer weiterzugeben. Der California FAIR Plan trägt jetzt 458 Milliarden USD Risiko gegen 200 Millionen USD Überschuss und illustriert systemischen Stress in Restmärkten. Erhöhte Katastrophenhäufigkeit übt Druck auf den Markt für Sachversicherungen und Haftpflichtversicherungen aus, Echtzeitmodellierung und dynamische Preisgestaltung zu übernehmen, um Solvenzmargen zu erhalten.

Nuklearurteil-getriebene soziale Inflation

Die Schwere von Haftpflichtansprüchen steigt jährlich um 7%, angetrieben von erweiterten Rechtsstreitfinanzierungen und klägerfreundlichen Gerichtsstätten. Gewerbliche Kfz-Urteile, die 10 Millionen USD übersteigen, haben Schadenkostenkurven verschoben und Akteure dazu gedrängt, Grenzen zu kürzen und Anheftungspunkte zu erhöhen. Die Kapazität in Dachdeckungsschichten zog sich für Hochrisikosektoren um 30-40% zusammen, mit Tariferhöhungen, die in bestimmten Gerichtsbarkeiten 35% überstiegen. Sofern sich das Momentum der Deliktsreform nicht beschleunigt, wird soziale Inflation weiterhin Underwriting-Margen im Markt für Sachversicherungen und Haftpflichtversicherungen erodieren.

Segmentanalyse

Nach Versicherungssparten: Gewerbliche Kfz-Versicherung behält Führung

Gewerbliche Kfz-Versicherung generierte 45,63% der direkten Prämien 2024 und verankert den Markt für Sachversicherungen und Haftpflichtversicherungen durch obligatorische Deckungsanforderungen und eskalierende Frachtaktivitäten. Telematik-fähige Flotten bieten eine datenreiche Umgebung, die individualisierte Preisgestaltung unterstützt und die Schadenquotenverschlechterung in einem Segment bremst, das historisch von Schweregradsinflation geplagt war. Spezialsparten wie Cyber, Marine, Inland und Bürgschaften werden voraussichtlich mit einer CAGR von 5,60% bis 2030 wachsen, da Unternehmen neuen digitalen und Lieferkettenrisiken begegnen. Die Marktgröße für Sachversicherungen und Haftpflichtversicherungen für Spezialprodukte wird voraussichtlich bedeutend erweitert, da föderale Infrastrukturausgaben die Nachfrage nach Bürgschaftsanleihen antreiben.

Eigenheimversicherer bremsen katastrophengefährdetes Engagement, während private Pkw-Versicherungen Teile-Inflationsdruck erleben, der Underwriting-Margen drückt. Die Arbeiterunfallversicherung setzt ihren profitablen Lauf mit einer siebten aufeinanderfolgenden Combined Ratio unter 90% 2024 fort. Haftpflichtsparten kämpfen unter sozialem Inflationsdruck und treiben Tariferhöhungen in den hohen einstelligen Bereich, während Akteure Rücklagenstärke verteidigen. Das Bürgschaftswachstum wird durch den 1,2 Billionen USD Infrastructure Investment and Jobs Act verstärkt, der Leistungsgarantien für föderal finanzierte Projekte erfordert und den Marktanteil für Sachversicherungen und Haftpflichtversicherungen für Anleihenspezialisten erweitert.

Nach Vertriebskanal: Unabhängige Vertreter bleiben zentral

Unabhängige Vertreter und Makler eroberten 64,34% der geschriebenen Prämien 2024 und erhielten das beziehungsgestützte Gefüge des Markts für Sachversicherungen und Haftpflichtversicherungen. Ihre beratende Rolle wird bei komplexen Risikotransfers geschätzt, auch wenn Selbstbedienungsportale der Akteure Traktion gewinnen. Umsatzdaten zeigen, dass 75% der Agenturen 2024 Top-Line-Wachstum verzeichneten trotz moderatem Rückgang der Gesamtagenturenanzahl. Digitale Plattformen skalieren jedoch mit einer CAGR von 6,34% und konvertieren preissensitive Käufer durch rationalisierte Schnittstellen und sofortige Bindung.

Traditionelle Vertreter übernehmen E-Signatur- und Marketing-Automatisierungstools, um Relevanz zu bewahren, während Captives Margenkompressionskämpfe führen, da Muttergesellschaften auf Direct-to-Consumer-Ausgaben verdoppeln. Großhandels- und MGA-Kanäle profitieren von der Kapazitätsbelastung des zugelassenen Markts und leiten belastete Klassen in Überschuss- und Surplus-Sparten um. Das wettbewerbsfähige Zusammenspiel erweitert die verfügbare Marktgröße für Sachversicherungen und Haftpflichtversicherungen für technologiegestützte Vermittler, ohne die kritische beratende Rolle lokaler Vertreter zu eliminieren.

Nach Kundensegment: Privatkundensparten halten Skalenvorteil

Privatkundensparten machten 50,32% der Prämien 2024 aus und bieten verlässliche Cashflows und Cross-Sell-Potenzial in Auto-Heim-Bündeln. Katastrophenexposition fordert weiterhin die Profitabilität heraus, doch obligatorische Kfz-Deckung gewährleistet Grundnachfrage über Wirtschaftszyklen hinweg. Kleingewerbliches Geschäft wird voraussichtlich mit einer CAGR von 4,56% bis 2030 expandieren, angetrieben von vereinfachtem digitalem Onboarding und eingebetteten Versicherungspartnerschaften, die Akquisitionskosten senken. Diese Gewinne heben den Marktanteil für Sachversicherungen und Haftpflichtversicherungen des Segments innerhalb eines fragmentierten Kleinunternehmensuniversums.

Mittelständische und große Gewerbekunden sehen sich strengerer Underwriting-Prüfung gegenüber, da Nuklearurteilstrends Haftpflichtlimits aufblähen. Spezialisierte Konten, die globale Programmkoordination erfordern, stützen sich auf die technische Stärke von Multi-Line-Akteuren und unterstützen Prämienadäquanz trotz Wettbewerbsdruck. Erweiterte Small Business Administration-Bürgschaftsschwellen stimulieren Bürgschaftsausgabe bei Gewerken, die zuvor unterversorgt waren, und vergrößern die Marktgröße für Sachversicherungen und Haftpflichtversicherungen für Bürgschaftslösungen.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtkauf verfügbar

Geografische Analyse

New York trug 32,34% der nationalen Prämien 2024 bei und wird voraussichtlich mit einer CAGR von 4,34% bis 2030 wachsen, gestützt durch ausgewogene regulatorische Aufsicht und eine vielfältige Wirtschaftsbasis. Dichte städtische Immobilienkonzentrationen und ein lebendiger Finanzsektor fördern stetige Nachfrage nach Haftpflicht-, Sach- und Spezialdeckungen. Gesetzliche Reformen, die Tarifadäquanz fördern, haben zusätzliche Akteure angezogen und Kapazität reichlich und Preisgestaltung diszipliniert gehalten.

Kaliforniens Markt kontrastiert stark. Waldbrandexposition und Preisbeschränkungen haben große Versicherer dazu gebracht, neue Geschäfte zu beschneiden und FAIR Plan-Policen zwischen 2018 und 2024 um 276% zu erhöhen. Commissioner-Mandate, die Akteure dazu verpflichten, belastete Zonen zu bedienen, suchen nach Wiederherstellung des Gleichgewichts, stoßen aber auf Widerstand wegen der Kapitalbelastung. Texas-Prämien stiegen aufgrund schwerer Wetterverluste; Eigenheimversicherungstarife kletterten über fünf Jahre um 54,5% und übertreffen weiterhin nationale Durchschnitte. Florida zeigt vorsichtige Stabilisierung nach 2023er Deliktsreformen, die Assignment-of-Benefits-Missbrauch eindämmten und neue Marktteilnehmer trotz anhaltender Hurrikan-Volatilität anzogen.

Wachstumsnischen entstehen in den Mountain West- und Südoststaaten, da Bevölkerungsmigration Wohnungsbauten und Fahrzeugzulassungen befeuert. Jedoch erfordert die steigende Häufigkeit sekundärer Gefahren - Hagel, konvektive Stürme und Sturzfluten - verfeinerte Katastrophenmodellierung zur Aufrechterhaltung der Profitabilität. Geografische Diversifikation bleibt eine zentrale strategische Absicherung und drängt Akteure dazu, Kapital von gestressten Küstenzonen in Binnenmärkte umzuverteilen, wo regulatorische Regime risikobasierte Preisgestaltung ermöglichen. Die Dynamik verstärkt die Wichtigkeit staatsspezifischer gesetzlicher und rechtlicher Klimata bei der Gestaltung des Markts für Sachversicherungen und Haftpflichtversicherungen.

Wettbewerbslandschaft

Die zehn größten Akteure kontrollierten 2024 mehr als die Hälfte der direkten Prämien und zeigten moderate Konzentration, während die fünf größten Kfz-Versicherer die Mehrheit der Segmentprämien eroberten, um 110 Basispunkte von 2023 gestiegen. Skalenvorteile in Datenanalytik, Marketing-Ausgaben und Rückversicherungskauf weiten weiterhin Leistungslücken. Progressive steigerte Prämien um 24,5% 2024 durch Ausnutzung von Telematik- und Direktvertriebsexpertise.

Strategischer Fokus divergiert. Wachstumsorientierte Versicherer investieren stark in KI-Underwriting-Plattformen, während profitzentristische Akteure unrentable Bücher beschneiden und Kapital zu Spezialsparten mit disziplinierter Tarifadäquanz umverteilen. Eingebettete Versicherungsallianzen mit Einzelhändlern und Automobilherstellern öffnen frische Umsatzwege für agile Akteure, während Nachzügler riskieren, Anteile in schnell skalierenden Nischen wie Cyber abzugeben. M&A-Aktivität, exemplifiziert durch Marsh McLennans 7,75 Milliarden USD Kauf von McGriff Insurance Services, unterstreicht das Streben nach Vertriebsbreite und Mittelmarktdurchdringung. Kleinere regionale Versicherer sehen sich eskalierenden Technologiekosten gegenüber, die eigenständige Wettbewerbsfähigkeit herausfordern und Zugehörigkeit oder Nischenspezialisierung ermutigen, um im Markt für Sachversicherungen und Haftpflichtversicherungen lebensfähig zu bleiben.

Branchenführer im US-Markt für Sachversicherungen und Haftpflichtversicherungen

-

State Farm Mutual Automobile Insurance Co.

-

Berkshire Hathaway Inc. (GEICO, National Indemnity)

-

The Progressive Corp.

-

Allstate Corp.

-

Liberty Mutual Holding Co.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Brown & Brown vollendete seine Übernahme von Risk Strategies und Muttergesellschaft Accession und erweiterte seinen kommerziellen Makler-Fußabdruck.

- Februar 2025: Nationwide stimmte dem Kauf von Allstates Arbeitgeber-Stop-Loss-Sparte für 1,25 Milliarden USD zu, mit Abschluss erwartet in H2 2025.

- Januar 2025: SageSure erwarb GeoVera Advantage Insurance Services und erweiterte katastrophengefährdete Sachkapazität in Kalifornien.

- März 2025: NAIC veröffentlichte seine 2025 föderale Gesetzgebungsagenda, die sich für staatliche regulatorische Vorrangstellung und Katastrophenresilienz-Finanzierung einsetzt.

Umfang des US-Marktberichts für Sachversicherungen und Haftpflichtversicherungen

Dieser Bericht zielt darauf ab, eine detaillierte Analyse des Markts für Sachversicherungen und Haftpflichtversicherungen in den Vereinigten Staaten zu liefern. Er konzentriert sich auf die Marktdynamik, aufkommende Trends in den Segmenten und regionalen Märkten sowie Einblicke in verschiedene Versicherungs- und Vertriebskanaltypen. Außerdem analysiert er die Hauptakteure und die Wettbewerbslandschaft im Markt für Sachversicherungen und Haftpflichtversicherungen in den Vereinigten Staaten.

| Eigenheimversicherung |

| Private Pkw-Versicherung |

| Gewerbliche Kfz-Versicherung |

| Gewerbliche Sachversicherung |

| Arbeiterunfallversicherung |

| Allgemeine Haftpflichtversicherung |

| Spezialversicherungen (Cyber, Marine, Inland, Bürgschaften) |

| Direktvertrieb |

| Unabhängige Vertreter / Makler |

| Captive Vertreter |

| Bankversicherung |

| Digital / Insurtech-Plattformen |

| Großhandel / MGAs |

| Privatkundensparten |

| Kleingewerbe (KMU) |

| Mittelständische Gewerbekunden |

| Große Gewerbe- & Spezialkunden |

| Kalifornien |

| Texas |

| Florida |

| New York |

| Weitere |

| Nach Versicherungssparte | Eigenheimversicherung |

| Private Pkw-Versicherung | |

| Gewerbliche Kfz-Versicherung | |

| Gewerbliche Sachversicherung | |

| Arbeiterunfallversicherung | |

| Allgemeine Haftpflichtversicherung | |

| Spezialversicherungen (Cyber, Marine, Inland, Bürgschaften) | |

| Nach Vertriebskanal | Direktvertrieb |

| Unabhängige Vertreter / Makler | |

| Captive Vertreter | |

| Bankversicherung | |

| Digital / Insurtech-Plattformen | |

| Großhandel / MGAs | |

| Nach Kundensegment | Privatkundensparten |

| Kleingewerbe (KMU) | |

| Mittelständische Gewerbekunden | |

| Große Gewerbe- & Spezialkunden | |

| Nach Region | Kalifornien |

| Texas | |

| Florida | |

| New York | |

| Weitere |

Wichtige im Bericht beantwortete Fragen

Was ist die aktuelle Größe des US-Markts für Sachversicherungen und Haftpflichtversicherungen?

Der Markt steht bei 1,10 Billionen USD 2025 und wird voraussichtlich 1,33 Billionen USD bis 2030 erreichen, was eine CAGR von 3,96% impliziert.

Wie dominant sind unabhängige Vertreter im US-Vertrieb für Sachversicherungen und Haftpflichtversicherungen?

Unabhängige Vertreter und Makler hielten 64,34% der geschriebenen Prämien 2024, weit vor digitalen Kanälen trotz deren 6,34% CAGR-Wachstums

Welche Faktoren treiben die schnelle Aufnahme von Telematik-Programmen an?

Verhaltensbasierte Preisgestaltung senkt Schadenquoten und bietet personalisierte Rabatte, was 60% von Progressives neuen Kfz-Kunden 2024 zur Anmeldung veranlasste.

Welcher Staat kommandiert derzeit den größten Anteil der US-Prämien für Sachversicherungen und Haftpflichtversicherungen?

New York führt mit 32,34% der nationalen Prämien und wird voraussichtlich mit einer CAGR von 4,34% bis 2030 wachsen.

Seite zuletzt aktualisiert am: