Größe des philippinischen Foodservice-Marktes

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 21.04 Milliarden US-Dollar | |

| Marktgröße (2029) | 40.98 Milliarden US-Dollar | |

| Größter Anteil nach Gastronomietyp | Schnellrestaurants | |

| CAGR (2024 - 2029) | 14.32 % | |

| Am schnellsten wachsend nach Gastronomietyp | Wolkenküche | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für philippinische Lebensmitteldienstleistungen

Die Größe des philippinischen Foodservice-Marktes wird im Jahr 2024 auf 16,12 Milliarden US-Dollar geschätzt und soll bis 2029 31,47 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 14,32 % im Prognosezeitraum (2024–2029) entspricht.

Dank der Expansion von Franchise-Filialen und Menüinnovationen hielten Schnellrestaurants einen dominierenden Marktanteil

- Schnellrestaurants hatten im Jahr 2022 den größten Marktanteil. Es wird erwartet, dass das Segment im Prognosezeitraum eine jährliche Wachstumsrate von 15,78 % nach Wert verzeichnen wird. Das Wachstum ist auf die stetig steigende Vorliebe für Fast Food im Land zurückzuführen, die zu mehreren Produkteinführungen geführt hat. Zu den beliebtesten Schnellrestaurants auf den Philippinen gehören Jollibee, McDonald's, Chowking, Greenwich Pizza und KFC.

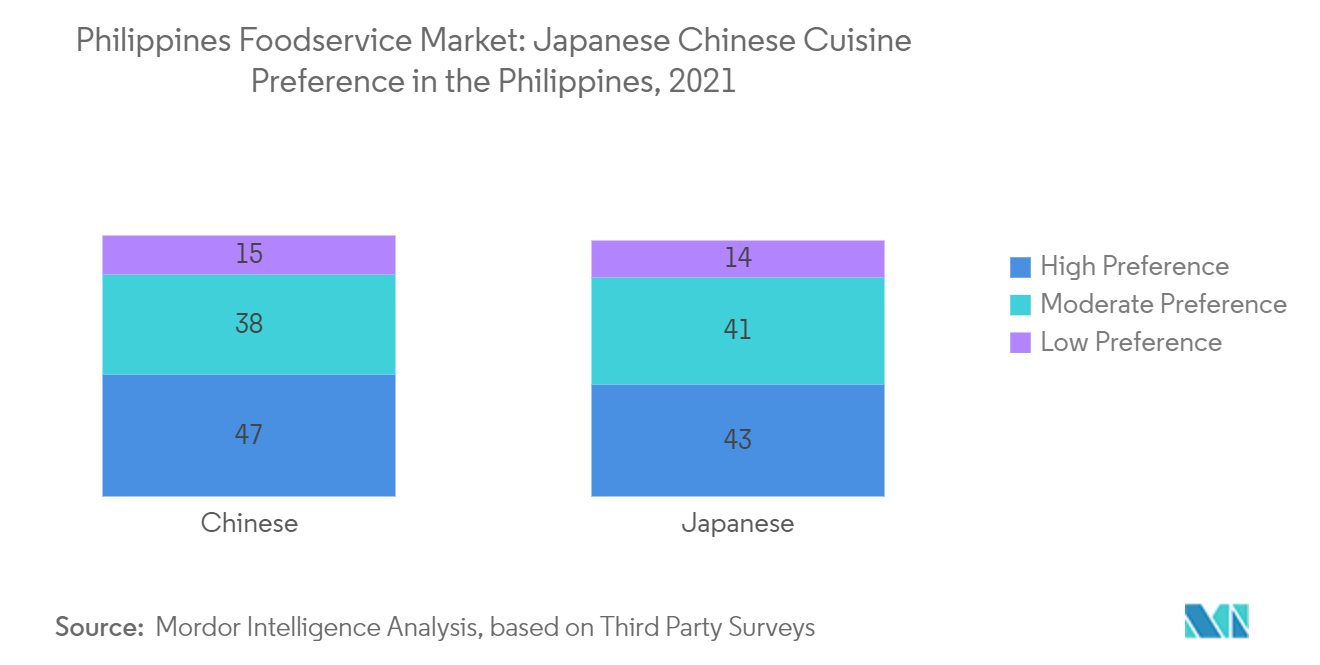

- FSRs im Land verzeichneten von 2020 bis 2022 ein deutliches Wachstum des Verkaufswerts um 60,64 %. Das Wachstum kann auf die Einführung veganer, zuckerarmer und glutenfreier Optionen zu traditionellen asiatischen Gerichten durch Restaurants aufgrund der Nachfrage zurückgeführt werden Ernährungsdiäten, insbesondere nach der Pandemie. Die asiatische Küche im FSR-Segment hatte im Jahr 2022 mit 42,92 % den größten Marktanteil. Im Land besteht eine große Nachfrage nach japanischer Küche wie Sushi, Sashimi, Ramen und Donburi.

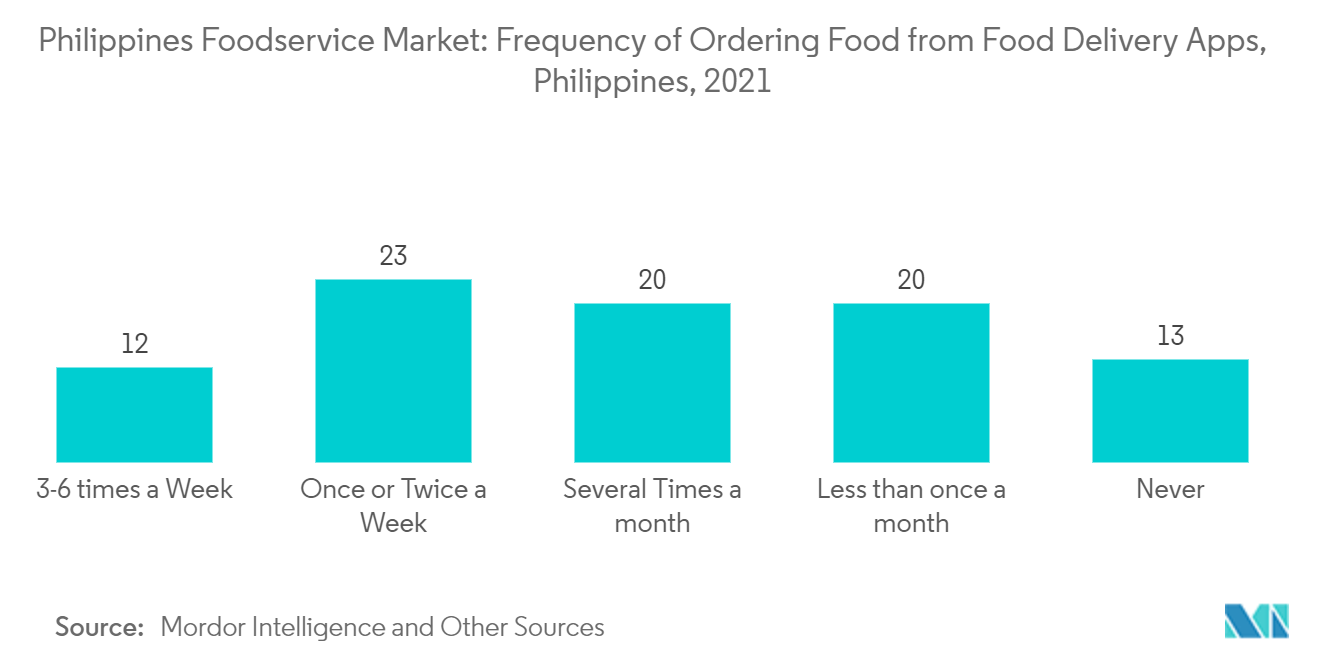

- Das Cloud-Küchensegment wächst unter allen anderen am schnellsten und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 26,06 % nach Wert verzeichnen. Es wird erwartet, dass das Wachstum durch zunehmende Online-Lebensmittellieferungen über Smartphone-Anwendungen unterstützt wird, angeführt von Plattform-zu-Verbraucher-Diensten wie Grabfood, Foodpanda und Pick-A-Roo. Die Abonnements für Lebensmittellieferdienste wie Grab Food und Foodpanda sind auf den Philippinen im Jahr 2020 im Vergleich zum Vorjahr um 61 % gestiegen. Durch die Integration digitaler Technologie können Lebensmittellieferdienste das hohe Bestellvolumen effizient abwickeln, was das Wachstum des Segments ankurbeln dürfte.

Erhöhte Präferenz für Online-Bestellungen von Lebensmitteln

Die zunehmende Internetdurchdringung, der Zugang zu Smartphones und vereinfachte E-Banking-Systeme auf den Philippinen haben zu mehr Einkäufen über Online-Kanäle geführt. Dies hat mehrere Lebensmittelketten im Land dazu veranlasst, auf Online-Portale umzusteigen und die Online-Bestellung zu verbessern, indem sie den Kunden eine verbesserte Auswahl, Bequemlichkeit, Transparenz und Sicherheit bieten.

Online-Essenslieferdienste verlassen sich auf Social-Media-Werbekampagnen als primäre Marketingstrategie. Sie nutzen Social-Media-Plattformen, um ihre Service-Werbeaktionen und -Kampagnen durchzuführen. Diese Plattformen erhöhen die Kundenbindung und schaffen Markenbekanntheit. Die wachsenden digitalen Plattformen und das Engagement der Verbraucher auf Social-Media-Plattformen sind Schlüsselfaktoren, die sich positiv auf den Markt für Online-Essenslieferdienste im ganzen Land auswirken werden. Ein Drittel aller Mahlzeiten, die Filipinos im Jahr 2021 konsumierten, wurden in Restaurants bestellt, während zwei Drittel hausgemacht waren. 50 % der Kunden entscheiden, was sie essen möchten, basierend auf dem, was sie in der App sehen. Auch die Abonnements von Essenslieferdiensten wie Grab Food und Food Panda stiegen im Jahr 2020 um 61 %. Mit der wachsenden Zahl von Online-Food-Service-Plattformen und Partnerschaften von Restaurants mit Essenslieferdiensten wird erwartet, dass der Food-Service-Markt im ganzen Land schnell wachsen wird.

Ethnische Vielfalt und Multikulturalismus treiben den Markt an

Das philippinische Essen hat sich weiterentwickelt. Der Zustrom ausländischer Küchen hat einheimische philippinische Restaurants dazu gezwungen, nicht nur ihre Essensqualität und ihr kulinarisches Erlebnis, sondern auch ihre Rezepte und Präsentation zu verbessern. Zum Beispiel servieren einige philippinische Restaurants Brathähnchen mit der gleichen Karamellpanade, die von BonChon verwendet wird. Neue Kochtechniken wie Sous-Viding, Räuchern und Schaum finden auch ihren Weg in lokale Gerichte.

Auf den Philippinen lieben Einheimische und Ausländer japanisches Essen. Die Optionen reichen von Luxus bis Fast Food und Street Food, von Franchise bis zu hausgemacht, von traditionell bis progressiv, von Mahlzeiten in einer Box bis zu Sushi-Restaurants mit Fließband und von hunderten Menükombinationen bis hin zu À-la-carte-Gerichten. Die chinesisch-philippinische Küche umfasst viele Arten von Speisen als Teil der philippinischen Küche auf den Philippinen, da die chinesischen philippinischen Einwohner über Jahrhunderte und Generationen hinweg dazu beigetragen haben. Viele chinesische Filipinos haben Geschäfte, die sich mit chinesischer Küche beschäftigen. Die chinesischen Restaurants im Land servieren auch häufig chinesische philippinische Küche. viele wurden von chinesisch-philippinischen Gastronomen gegründet.

Diese Mischung der Kulturen hat die Nachfrage nach Lebensmitteln aus der ganzen Welt auf den Philippinen erhöht, was den untersuchten Markt im Prognosezeitraum voraussichtlich antreiben wird.

Überblick über die philippinische Foodservice-Branche

Der philippinische Foodservice-Markt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 6,91 % einnehmen. Die Hauptakteure auf diesem Markt sind Golden Arches Development Corporation, Jollibee Foods Corporation, Seven I Holdings Co., Ltd., Starbucks Corporation und Yum! Brands, Inc. (alphabetisch sortiert).

Marktführer im Foodservice auf den Philippinen

Golden Arches Development Corporation

Jollibee Foods Corporation

Seven & I Holdings Co., Ltd.

Starbucks Corporation

Yum! Brands, Inc.

Other important companies include Berjaya Corporation Bhd., Bounty Agro Ventures, Inc., Domino's Pizza Inc., Inspire Brands, Inc., Mary Grace Foods Inc., Maxs Group Inc., Restaurant Brands International Inc., Shakey's Pizza Asia Ventures, Inc., The Figaro Group, Udenna Group.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Philippinen Foodservice-Marktnachrichten

- Oktober 2023 Starbucks bringt auf den Philippinen zwei neue Getränke mit Eiscreme auf den Markt.

- Mai 2023 Inspire Brands, Inc. führt neue Buttervarianten in sein Butternut-Portfolio ein. Zu diesen Varianten gehören die einfache Butternuss, die Schoko-Mandel-Butternuss, die Ube-Käse-Butternuss, die Erdbeer-Butternuss, die Käse-Butternuss und die Schoko-Butternuss.

- April 2023 Die Figaro Coffee Group erweitert ihr Markenportfolio und führt eine neue Café-Konzeptmarke namens Cafe Portofino ein.

Philippinen Foodservice-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Anzahl der Verkaufsstellen

- 4.2 Durchschnittlicher Bestellwert

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Philippinen

- 4.4 Menüanalyse

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Gastronomietyp

- 5.1.1 Cafés und Bars

- 5.1.1.1 Nach Küche

- 5.1.1.1.1 Bars und Kneipen

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Saft-/Smoothie-/Dessertriegel

- 5.1.1.1.4 Spezialisierte Kaffee- und Teeläden

- 5.1.2 Wolkenküche

- 5.1.3 Full-Service-Restaurants

- 5.1.3.1 Nach Küche

- 5.1.3.1.1 asiatisch

- 5.1.3.1.2 europäisch

- 5.1.3.1.3 Lateinamerikanisch

- 5.1.3.1.4 Naher Osten

- 5.1.3.1.5 nordamerikanisch

- 5.1.3.1.6 Andere FSR-Küchen

- 5.1.4 Schnellrestaurants

- 5.1.4.1 Nach Küche

- 5.1.4.1.1 Bäckereien

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Eiscreme

- 5.1.4.1.4 Fleischbasierte Küche

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Andere QSR-Küchen

- 5.2 Auslauf

- 5.2.1 Verkettete Verkaufsstellen

- 5.2.2 Unabhängige Outlets

- 5.3 Standort

- 5.3.1 Freizeit

- 5.3.2 Unterkunft

- 5.3.3 Einzelhandel

- 5.3.4 Eigenständige

- 5.3.5 Reisen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Berjaya Corporation Bhd.

- 6.4.2 Bounty Agro Ventures, Inc.

- 6.4.3 Domino's Pizza Inc.

- 6.4.4 Golden Arches Development Corporation

- 6.4.5 Inspire Brands, Inc.

- 6.4.6 Jollibee Foods Corporation

- 6.4.7 Mary Grace Foods Inc.

- 6.4.8 Maxs Group Inc.

- 6.4.9 Restaurant Brands International Inc.

- 6.4.10 Seven & I Holdings Co., Ltd.

- 6.4.11 Shakey's Pizza Asia Ventures, Inc.

- 6.4.12 Starbucks Corporation

- 6.4.13 The Figaro Group

- 6.4.14 Udenna Group

- 6.4.15 Yum! Brands, Inc.

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FOODSERVICE-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der philippinischen Foodservice-Branche

Cafés und Bars, Cloud Kitchen, Full-Service-Restaurants und Schnellrestaurants werden als Segmente nach Foodservice-Typ abgedeckt. Verkettete Outlets und unabhängige Outlets werden als Segmente von Outlet abgedeckt. Freizeit, Beherbergung, Einzelhandel, Standalone und Reisen werden als Segmente nach Standort abgedeckt.

- Schnellrestaurants hatten im Jahr 2022 den größten Marktanteil. Es wird erwartet, dass das Segment im Prognosezeitraum eine jährliche Wachstumsrate von 15,78 % nach Wert verzeichnen wird. Das Wachstum ist auf die stetig steigende Vorliebe für Fast Food im Land zurückzuführen, die zu mehreren Produkteinführungen geführt hat. Zu den beliebtesten Schnellrestaurants auf den Philippinen gehören Jollibee, McDonald's, Chowking, Greenwich Pizza und KFC.

- FSRs im Land verzeichneten von 2020 bis 2022 ein deutliches Wachstum des Verkaufswerts um 60,64 %. Das Wachstum kann auf die Einführung veganer, zuckerarmer und glutenfreier Optionen zu traditionellen asiatischen Gerichten durch Restaurants aufgrund der Nachfrage zurückgeführt werden Ernährungsdiäten, insbesondere nach der Pandemie. Die asiatische Küche im FSR-Segment hatte im Jahr 2022 mit 42,92 % den größten Marktanteil. Im Land besteht eine große Nachfrage nach japanischer Küche wie Sushi, Sashimi, Ramen und Donburi.

- Das Cloud-Küchensegment wächst unter allen anderen am schnellsten und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 26,06 % nach Wert verzeichnen. Es wird erwartet, dass das Wachstum durch zunehmende Online-Lebensmittellieferungen über Smartphone-Anwendungen unterstützt wird, angeführt von Plattform-zu-Verbraucher-Diensten wie Grabfood, Foodpanda und Pick-A-Roo. Die Abonnements für Lebensmittellieferdienste wie Grab Food und Foodpanda sind auf den Philippinen im Jahr 2020 im Vergleich zum Vorjahr um 61 % gestiegen. Durch die Integration digitaler Technologie können Lebensmittellieferdienste das hohe Bestellvolumen effizient abwickeln, was das Wachstum des Segments ankurbeln dürfte.

| Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | ||

| Saft-/Smoothie-/Dessertriegel | ||

| Spezialisierte Kaffee- und Teeläden | ||

| Wolkenküche | ||

| Full-Service-Restaurants | Nach Küche | asiatisch |

| europäisch | ||

| Lateinamerikanisch | ||

| Naher Osten | ||

| nordamerikanisch | ||

| Andere FSR-Küchen | ||

| Schnellrestaurants | Nach Küche | Bäckereien |

| Burger | ||

| Eiscreme | ||

| Fleischbasierte Küche | ||

| Pizza | ||

| Andere QSR-Küchen |

| Verkettete Verkaufsstellen |

| Unabhängige Outlets |

| Freizeit |

| Unterkunft |

| Einzelhandel |

| Eigenständige |

| Reisen |

| Gastronomietyp | Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | |||

| Saft-/Smoothie-/Dessertriegel | |||

| Spezialisierte Kaffee- und Teeläden | |||

| Wolkenküche | |||

| Full-Service-Restaurants | Nach Küche | asiatisch | |

| europäisch | |||

| Lateinamerikanisch | |||

| Naher Osten | |||

| nordamerikanisch | |||

| Andere FSR-Küchen | |||

| Schnellrestaurants | Nach Küche | Bäckereien | |

| Burger | |||

| Eiscreme | |||

| Fleischbasierte Küche | |||

| Pizza | |||

| Andere QSR-Küchen | |||

| Auslauf | Verkettete Verkaufsstellen | ||

| Unabhängige Outlets | |||

| Standort | Freizeit | ||

| Unterkunft | |||

| Einzelhandel | |||

| Eigenständige | |||

| Reisen | |||

Marktdefinition

- FULL-SERVICE-RESTAURANTS - Ein Gastronomiebetrieb, in dem Kunden an einem Tisch sitzen, dem Kellner ihre Bestellung aufgeben und an einem Tisch Essen serviert bekommen.

- SCHNELLSERVICE-RESTAURANTS - Ein Gastronomiebetrieb, der seinen Kunden Bequemlichkeit, Schnelligkeit und Essensangebote zu niedrigeren Preisen bietet. Die Kunden bedienen sich in der Regel selbst und tragen ihr eigenes Essen zu ihren Tischen.

- CAFES BARS - Eine Art Gastronomiebetrieb, zu dem Bars und Pubs gehören, die zum Ausschenken von alkoholischen Getränken zum Verzehr zugelassen sind, Cafés, die Erfrischungen und leichte Speisen servieren, sowie Tee- und Kaffeespezialitäten, Dessertbars, Smoothie-Bars und Saftbars.

- CLOUD-KÜCHE - Ein Foodservice-Unternehmen, das eine Großküche nutzt, um Speisen ausschließlich für die Lieferung oder zum Mitnehmen zuzubereiten, ohne dass Gäste dort essen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation wird für den durchschnittlichen Bestellwert berücksichtigt und anhand der prognostizierten Inflationsraten in den Ländern prognostiziert.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen