Marktgröße und Marktanteil für Pharmacovigilance- und Arzneimittelsicherheitssoftware

Marktanalyse für Pharmacovigilance- und Arzneimittelsicherheitssoftware von Mordor Intelligence

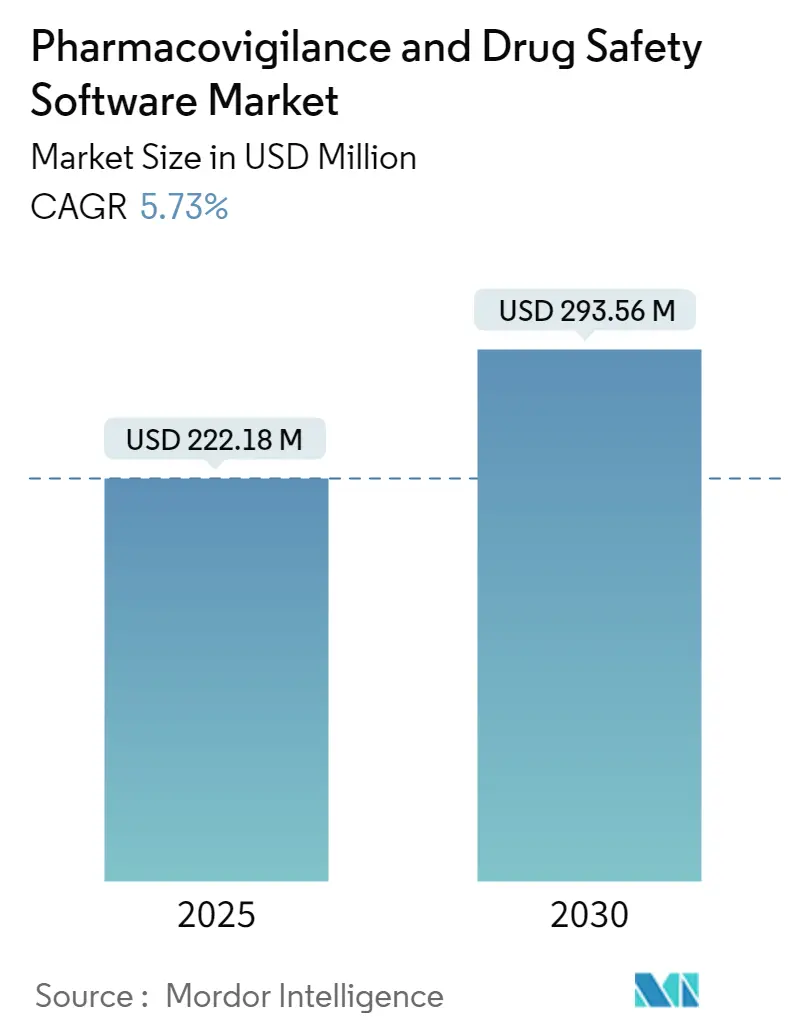

Der Pharmacovigilance-Software-Markt wird 2025 auf 222,18 Millionen USD bewertet und soll bis 2030 293,56 Millionen USD erreichen, mit einer stabilen CAGR von 5,73 %. Das Wachstum dreht sich um den Übergang von grundlegenden Compliance-Systemen zu KI-gestützten Sicherheitsintelligenz-Plattformen, die Sponsoren helfen, Real-World-Evidenz nahezu in Echtzeit zu bewerten. Die sich intensivierende Harmonisierung globaler Meldevorschriften, angeführt von der E2B(R3)-Vorgabe der FDA und der europäischen Gesundheitsdatenraum-Verordnung, wandelt regulatorische Fristen in nicht diskretionäre IT-Ausgaben um.[1]Food and Drug Administration, "Considerations for the Use of Artificial Intelligence To Support Regulatory Decision-Making for Drug and Biological Products," fda.govDie Cloud-Einführung überschreitet 80 % Durchdringung bei Life-Science-Unternehmen und schafft ein bevorzugtes Bereitstellungsrückgrat für moderne Sicherheitsdatenbanken. Währenddessen senken erklärbare KI-Module, die die Fall-Triage automatisieren, die Verarbeitungskosten um bis zu 50 % und verschaffen frühen Anwendern einen wirtschaftlichen Vorteil. Die geopolitische Stabilität im asiatisch-pazifischen Raum, gepaart mit optimierten Ethikgenehmigungen, verlagert einen steigenden Anteil klinischer Studien nach Osten und hebt die regionale Nachfrage nach fortschrittlichen Überwachungstools.

Wichtige Erkenntnisse des Berichts

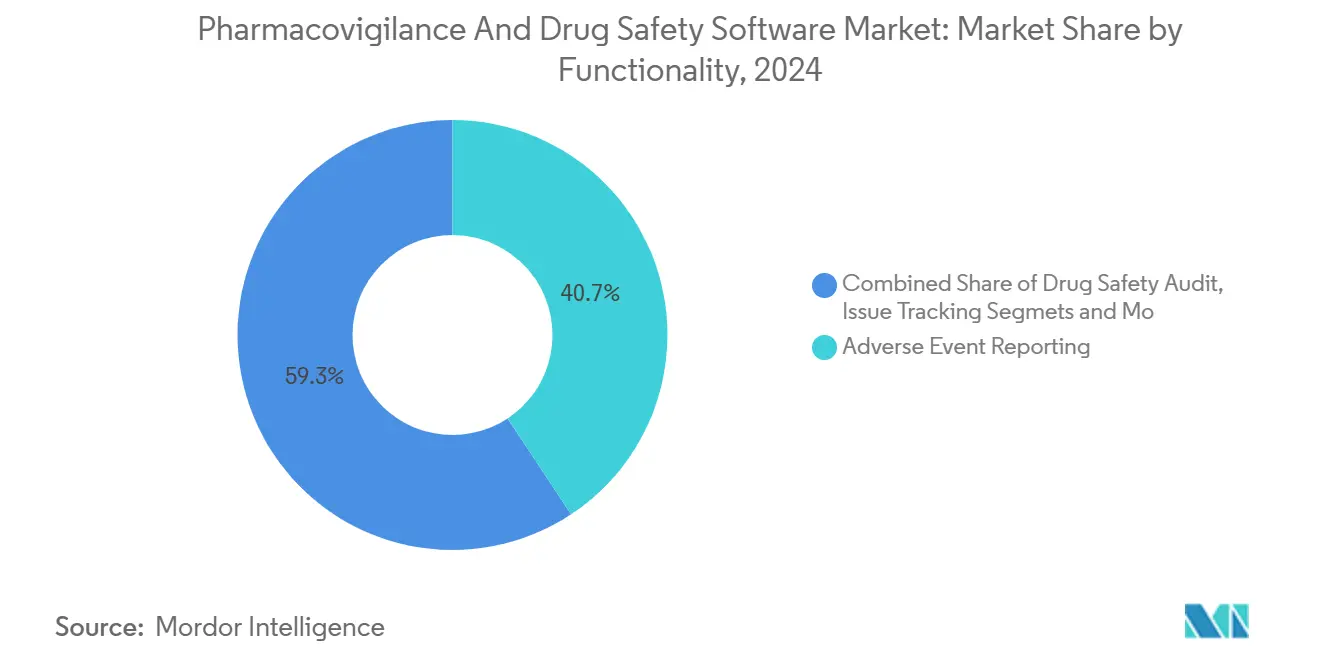

- Nach Funktionalität führte die Meldung unerwünschter Ereignisse den Pharmacovigilance-Software-Markt mit 40,7 % Anteil in 2024, während Signal-Detektion und Risikomanagement-Tools für eine Expansion mit 18,4 % CAGR bis 2030 positioniert sind.

- Nach Art der Bereitstellung eroberten Cloud- und SaaS-Bereitstellungen 67,1 % Umsatzanteil in 2024; das Segment wächst mit 22,0 % CAGR über den Prognosezeitraum.

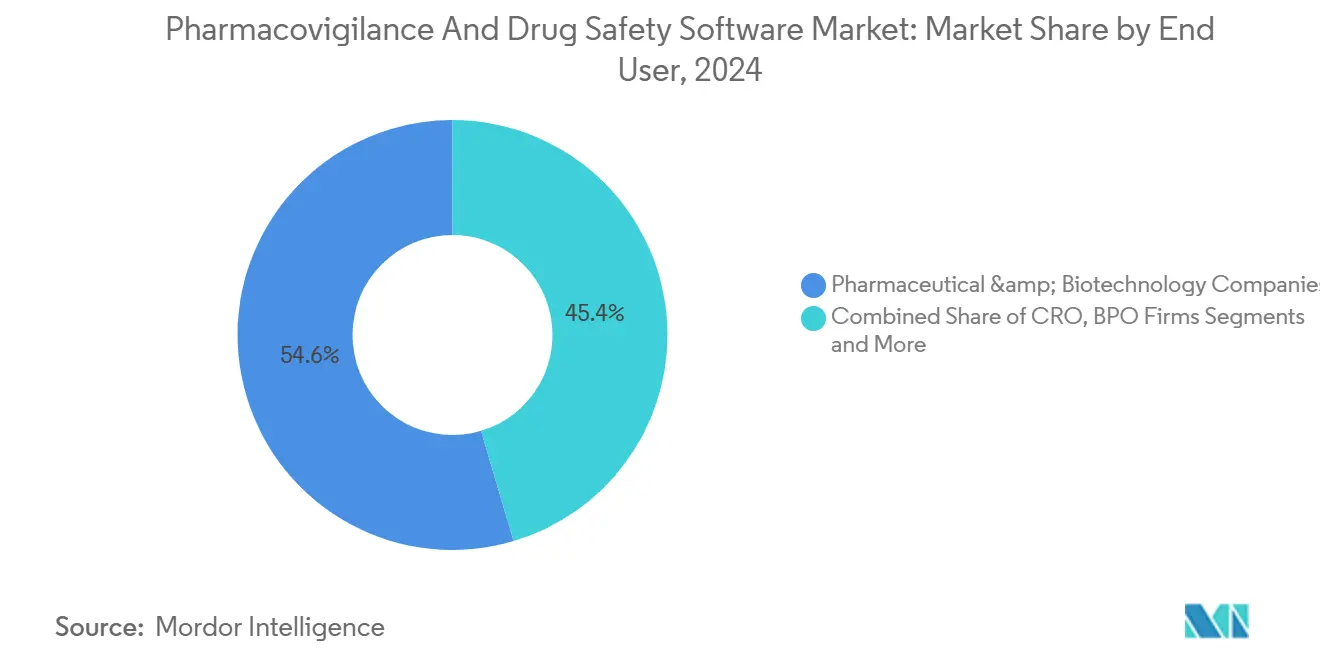

- Nach Endnutzer hielten Pharma- und Biotechnologieunternehmen 54,6 % der Marktgröße für Pharmacovigilance- und Arzneimittelsicherheitssoftware in 2024, während Business-Process-Outsourcing-Unternehmen die schnellste CAGR von 17,9 % verzeichneten.

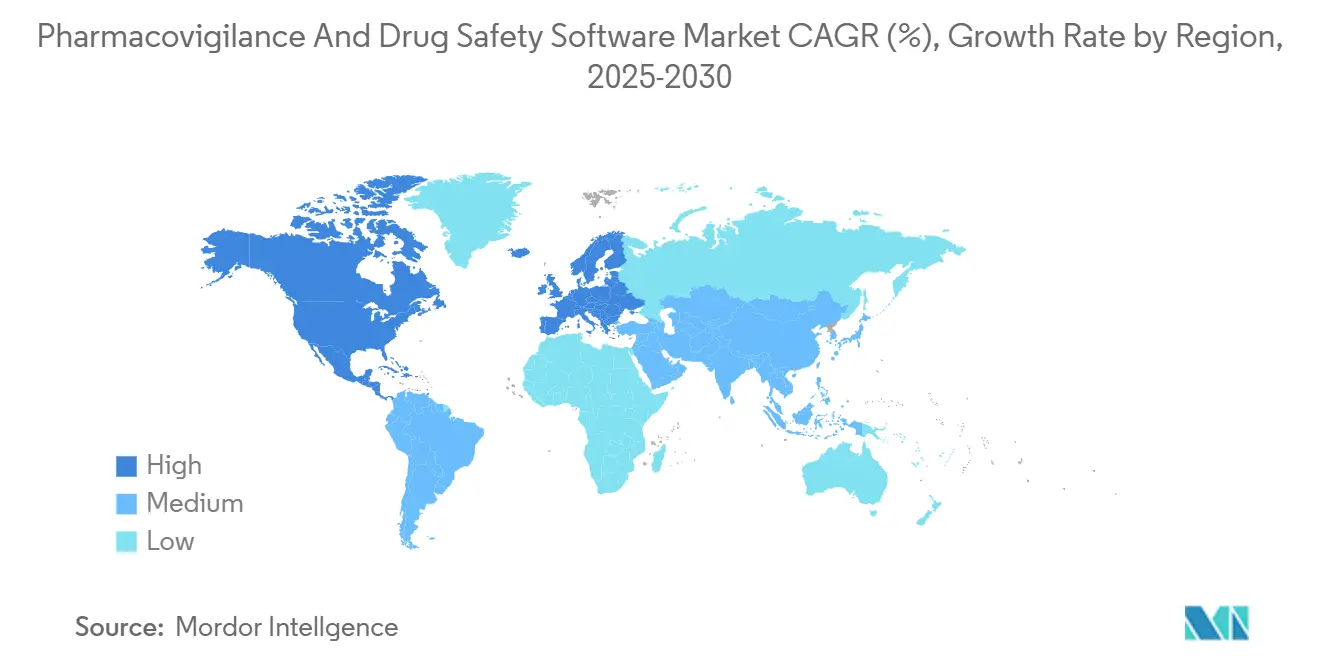

- Nach Geografie beherrschte Nordamerika 35,9 % Umsatzanteil in 2024; Asien-Pazifik soll eine CAGR von 14,3 % bis 2030 verzeichnen.

Globale Trends und Einblicke im Markt für Pharmacovigilance- und Arzneimittelsicherheitssoftware

Auswirkungsanalyse der Treiber

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Häufigkeit unerwünschter Arzneimittelwirkungen (ADRs) | +0.70% | Global, mit höherer Auswirkung in alternden Bevölkerungen Nordamerikas und Europas | Mittelfristig (2-4 Jahre) |

| Strenge globale E2B(R3)/IDMP-Compliance-Fristen | +1.10% | Global, mit unmittelbarer Auswirkung in US- und EU-Regulierungsgerichtsbarkeiten | Kurzfristig (≤ 2 Jahre) |

| Cloud-First-Migration von Sicherheitsdatenbanken | +0.90% | Nordamerika und EU führend, APAC folgt schnell | Mittelfristig (2-4 Jahre) |

| Erklärbare KI-Module senken Fall-Verarbeitungskosten | +0.50% | Entwickelte Märkte zunächst, Ausweitung auf Schwellenmärkte | Langfristig (≥ 4 Jahre) |

| Real-World-Evidenz (RWE)-Integration für frühe Signale | +0.60% | Nordamerika und EU pionierend, APAC-Adoption beschleunigend | Mittelfristig (2-4 Jahre) |

| Low-Code-Lokalisierung für Schwellenmarkt-Formulare | +0.40% | APAC-Kern, Übertragung auf MEA und Lateinamerika | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Häufigkeit unerwünschter Arzneimittelwirkungen (ADRs)

Die eskalierende ADR-Prävalenz verändert die Nachfrage nach fortschrittlicher Überwachung, da neue molekulare Einheiten in breitere Anwendung gelangen. Cureus-Journal-Daten zeigen, dass die Altersgruppe 21-40 Jahre nun die höchsten ADR-Häufigkeiten meldet, was größere Polypharmazie und verstärkte Krankenhausinteraktionen widerspiegelt. Mit 50 neuen molekularen Einheiten, die die FDA 2024 genehmigte, müssen Sponsoren diverse Patienten-Subpopulationen auf bisher ungesehene Sicherheitssignale überwachen.[2]Federal Register, "Emerging Drug Safety Technology Meetings; Establishment," federalregister.gov Biologika und Gentherapien fügen Komplexität hinzu, da Reaktionen über genetische Hintergründe variieren können. Entsprechend verschiebt sich der Pharmacovigilance-Software-Markt von statischen Melderegistern hin zu Real-World-Evidenz-Engines, die heterogene Längsschnittdatensätze analysieren können. Anbieter, die KI-gestützte Mustererkennung in Meldeworkflows einbetten, gewinnen an Relevanz, da manuelle Methoden nicht mit Volumen und Komplexität Schritt halten können.

Strenge globale E2B(R3)/IDMP-Compliance-Fristen

April 2026 markiert die Frist der FDA für E2B(R3)-Einreichungen und zwingt Sponsoren dazu, veraltete R2-Formate aufzugeben und in aktualisierte Plattformen zu investieren.[3]Food and Drug Administration, "Electronic Submission of Individual Case Safety Reports," fda.gov Gleichzeitig verschärft die IDMP-Einführung der Europäischen Arzneimittel-Agentur die Datenanforderungen für Arzneimittelprodukte und zwingt Software dazu, sowohl Ereignis- als auch Produktkennungen in einem Schema zu verwalten. Die Wartung von Doppelsystemen erhöht Risiko und Overhead, sodass Unternehmen die Migration vor dem Gesetz beschleunigen. Diese regulatorische Synchronisierung macht Ausgaben für Compliance-Upgrades zu einer Gewissheit anstatt zu einem diskretionären Budgetposten und untermauert vorhersagbares Wachstum für den Pharmacovigilance-Software-Markt.

Cloud-First-Migration von Sicherheitsdatenbanken

Dreiundachtzig Prozent der pharmazeutischen Organisationen nutzen nun Cloud-Infrastruktur für mindestens einen kritischen Arbeitsablauf, was die Erkenntnis widerspiegelt, dass lokale Server nicht die Skalierbarkeit für KI-schwere Analytik bieten. Pfizers AWS-gestützte Fall-Verarbeitungs-Engine und Modernas Google-Cloud-Data-Lake zeigen, wie Cloud globale Zusammenarbeit zur Routine macht und dabei Audit-Trails bewahrt. Da DSGVO und entstehende digitale Souveränitätsgesetze lokale Datenresidenz fordern, antworten Anbieter mit Multi-Region-Architekturen, die Speicher segmentieren und dabei Analytik-Layer vereinheitlichen. Diese hybride Evolution stützt zweistelliges Wachstum für Cloud-Sub-Segmente innerhalb des Pharmacovigilance-Software-Marktes.

Erklärbare KI-Module senken Fall-Verarbeitungskosten

Branchenpilotprojekte bestätigen, dass maschinelles Lernen Ausgaben reduziert und den Durchsatz beschleunigt. IQVIA quantifiziert eine 50 %-ige Kostenreduktion durch automatisierte Aufnahme, mit Genauigkeit, die menschliche Benchmarks erreicht oder übertrifft. TransPerfect Life Sciences berichtet 70 % schnellere Überprüfungszeiten nach KI-gestützter Triage. Die regulatorische Offenheit wächst: Das Emerging Drug Safety Technology Meetings-Programm der FDA lässt Sponsoren KI-Validierungspläne mit Prüfern vorab abstimmen und verkürzt die Zeit bis zur Bereitstellung. Erklärbarkeits-Features, die audit-bereite Begründungsprotokolle generieren, beschwichtigen historische Bedenken über "Black-Box"-Algorithmen und ermöglichen breitere Aufnahme.

Auswirkungsanalyse der Beschränkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Datensouveränität und grenzüberschreitende Übertragungsbeschränkungen | -0.40% | EU führend mit DSGVO, global expandierend mit digitalen Souveränitätsgesetzen | Mittelfristig (2-4 Jahre) |

| Mangel an PV-Datenwissenschafts-Talenten | -0.30% | Global, mit akuten Engpässen in entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Algorithmus-Bias-Prüfung verzögert KI-Genehmigungen | -0.30% | Nordamerika und EU-Regulierungsfokus, global expandierend | Kurzfristig (≤ 2 Jahre) |

| Eskalierende API-Preise von dominanten DB-Anbietern | -0.20% | Global, mit höherer Auswirkung auf kleinere Pharmaunternehmen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Datensouveränität und grenzüberschreitende Übertragungsbeschränkungen

Die Europäische Gesundheitsdatenraum-Verordnung, wirksam ab Mai 2025, setzt neue Standards für die sekundäre Gesundheitsdatennutzung und führt Zustimmungsebenen ein, die Software einhalten muss. DSGVO limitiert bereits externe Verarbeitung, und ähnliche Rahmenwerke entstehen in Asien und Lateinamerika. Anbieter müssen daher föderierte Modelle entwerfen, die Daten im Land behalten und dabei de-identifizierte Signale global teilen. Diese Architektur erhöht Kosten und verlängert Bereitstellungszyklen, was einen Teil der Expansion des Pharmacovigilance-Software-Marktes dämpft.

Mangel an PV-Datenwissenschafts-Talenten

Die Branche benötigt zusätzlich 5.000 Fachkräfte pro Jahr, um KI-gesteuerte Sicherheitsprogramme umzusetzen, doch wenige Praktiker kombinieren Pharmakologie-, Programmier- und Regulierungskompetenzen. Premium-Löhne ziehen Experten zu großen multinationalen Unternehmen und lassen kleine und mittelgroße Sponsoren exponiert. Automatisierung hilft, aber KI erfordert noch menschliche Aufsicht. Folglich könnte die Adoption ausgereifter Module in Organisationen zurückbleiben, die unfähig sind, Spezialisten zu rekrutieren oder zu halten.

Segmentanalyse

Nach Funktionalität: Prädiktive Analytik stürmt voraus

Software zur Meldung unerwünschter Ereignisse behielt einen beherrschenden Anteil von 40,7 % am Pharmacovigilance-Software-Markt in 2024 und unterstrich ihren Status als unverhandelbarer Compliance-Pfeiler. Doch Signal-Detektion und Risikomanagement-Module sollen mit einer CAGR von 18,4 % wachsen und demonstrieren den Schwenk hin zu präventiver Analytik, die Anomalien kennzeichnet, bevor Regulierer intervenieren. Viele Sponsoren bevorzugen nun einheitliche Plattformen, die Aufnahme, Triage, Analytik und Einreichung in einem Workflow zusammenführen. Oracle fügte KI-gestützte bedingte berührungslose Verarbeitung zu Argus in 2024 hinzu und illustrierte, wie eingebettete Intelligenz veraltete Lösungen aufwertet. Der kontinuierliche Anstieg biologischer Zulassungen gepaart mit diversen Real-World-Datenfeeds erweitert die Möglichkeit für Plattformen, die Korrelationen über ethnische, genomische und soziale Gesundheitsdeterminanten-Datensätze hinweg ziehen.

Integrierte Suites reduzieren auch Validierungs-Overhead, da ein einziges Qualitätsmanagementsystem mehrere Module abdeckt. Als Ergebnis expandieren Anbieter, die Punktlösungen in End-to-End-Architektur harmonisieren können, ihre installierten Basen schneller als Nischen-Konkurrenten. Signal-Detektion-Einheiten könnten letztendlich Ereignis-Melde-Umsätze übertreffen, doch beide Module bleiben symbiotisch, da regulatorische Einreichungen noch von Quell-Falldaten stammen. Die dem Pharmacovigilance-Software-Markt zuschreibbare Marktgröße für fortschrittliche Analytik soll daher schneller steigen als der Gesamtmarkt, auch wenn Meldung grundlegende Relevanz behält.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Art der Bereitstellung: Cloud-native Plattformen geben das Tempo vor

Cloud-Bereitstellungen machten 67,1 % des Pharmacovigilance-Software-Marktes in 2024 aus und entwickeln sich mit einer CAGR von 22,0 %, was die digitale Transformation bei Sponsoren aller Größen beschleunigt. Viele Unternehmen begrüßen Software-as-a-Service, da vierteljährliche Updates mit sich ändernden Regulierungen Schritt halten, ohne die typische Ausfallzeit lokaler Patches. Hybrid-Modelle fungieren als Zwischenbrücke: sensitive identifizierbare Daten bleiben auf lokalen Servern, während anonymisierte Datensätze cloud-basierte KI-Modelle speisen. Pfizers AWS-Architektur und Modernas Google-Cloud-Ansatz validieren die Skalierbarkeit und Compliance von Multi-Tenant-Umgebungen.

Sicherheitszertifizierungen wie ISO 27001 und SOC 2 sind zu Grundvoraussetzungen für Anbieter geworden und adressieren anhaltende Besorgnis über vertrauliche Patientendaten. Dennoch zwingen Datensouveränitäts-Regeln Anbieter dazu, regional partitionierte Umgebungen anzubieten, was Komplexität und zusätzliche Kosten erhöht. Da Hyperscale-Cloud-Anbieter zusätzliche Life-Science-Compliance-Zonen in Europa und Asien öffnen, schwinden Barrieren, und die Marktgröße für Pharmacovigilance- und Arzneimittelsicherheitssoftware unter Cloud-Bereitstellung expandiert weiterhin mit einer Rate weit über lokaler Installation.

Nach Endnutzer: Outsourcing-Momentum baut sich auf

Pharma- und Biotechnologieunternehmen kontrollierten 54,6 % des Pharmacovigilance-Software-Marktes in 2024, da sie die ultimative Verantwortung für Produktsicherheit unter globalen Regulierungen tragen. Jedoch demonstrieren Business-Process-Outsourcing (BPO)-Anbieter eine CAGR von 17,9 %, da Sponsoren Fall-Aufnahme, Triage und Einreichung externalisieren. Die Strategie erlaubt es Innovatoren, Kapital auf Kern-F&E zu konzentrieren, während sie BPO-Skalierung für Routine-Sicherheitsaufgaben nutzen. ProPharma Groups Akquisition von iSafety Systems in 2024 veranschaulicht, wie Serviceanbieter Reichweite erweitern, um globale Sponsor-Nachfrage zu erfüllen.

Auftragsforschungsorganisationen integrieren nun Post-Marketing-Überwachung in traditionelle klinische Studienpakete und bieten End-to-End-Lebenszyklus-Support. Diese Bündelung erhöht die Attraktivität für Biotechnologie-Start-ups, denen interne PV-Infrastruktur fehlt. Medizinprodukt-Hersteller bilden eine Nischen-, aber wachsende Kohorte, da die Konvergenz von Arzneimittel- und Gerätewachsamkeits-Regeln die sektorübergreifende Plattform-Nachfrage fördert. Die Pharmacovigilance-Software-Branche balanciert somit interne Verwaltung mit expandierenden Managed-Service-Ökosystemen aus.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Geografieanalyse

Nordamerika führte mit 35,9 % Umsatzanteil in 2024, verankert durch strenge FDA-Aufsicht und eine dichte Konzentration der Top-20-Pharmaunternehmen. Viele regionale Sponsoren pionierte cloud-basierte Sicherheitssysteme vor 2020; Pfizers COVAES-Plattform verarbeitete mehr als 1,5 Millionen COVID-19-Impfstoff-Fälle mit automatisierter Triage und De-Duplikation. Die Schaffung eines Chief AI Officers durch die FDA 2025 unterstreicht die Bereitschaft der Regulierungsbehörde, algorithmische Einreichungen zu bewerten, und verstärkt regionalen Appetit auf KI-reiche Upgrades. Talentengpässe bleiben ein Hindernis, treiben Gehälter für Datenwissenschafts-Spezialisten in die Höhe und setzen kleinere Unternehmen unter Druck zu outsourcen.

Asien-Pazifik verzeichnet die schnellste CAGR von 14,3 % auf der Grundlage der klinischen Studien-Migration nach Südkorea, Taiwan und Singapur, wo kürzere Ethikkomitee-Zeitrahmen die Rekrutierung beschleunigen. Chinas expandierende Auftragsforschungslandschaft, angeführt von Wuxi AppTec, zieht globale Kunden an, die lokale PV-Kapazität benötigen, die mit den Regeln der National Medical Products Administration ausgerichtet ist. Staatliche Investitionsprogramme, wie Japans AMED-Zuschüsse für KI-Arzneimittelsicherheits-Forschung, stimulieren weiterhin die inländische Software-Adoption. Trotz diverser Rechtsrahmen akzeptieren viele Asien-Pazifik-Regulierer nun ICH E2B(R3) XML, was Lokalisierungsbarrieren reduziert.

Europa behält signifikante Größe, da reife Pharmacovigilance-Verpflichtungen und DSGVO den Bedarf an konfigurierbaren, audit-bereiten Plattformen erhöhen. Die Europäische Gesundheitsdatenraum-Verordnung formalisiert sekundäre Gesundheitsdatennutzung und veranlasst Sponsoren dazu, Software zu adoptieren, die granulares Zustimmungsmanagement kann. Deutschlands neues Digitales Gesetz erschließt de-identifizierte Anspruchs-Datensätze für Forschung und ermöglicht Sicherheitsalgorithmen, nationale Repositories zu durchsuchen, die einst tabu waren. Jedoch erfordern strenge Datensouveränitäts-Klauseln EU-basiertes Hosting und spornen Nachfrage nach regionsspezifischen Cloud-Zonen an. Kollektiv halten diese Dynamiken Europa als Premium-Markt für funktionsreiche Plattformen, auch wenn das Wachstum hinter Asien-Pazifik zurückbleibt.

Wettbewerbslandschaft

Der Pharmacovigilance-Software-Markt zeigt moderate Konzentration, wobei Plattform-Anbieter Funktionsbreite und tiefe Integration gegenüber Discount-Preisen bevorzugen. Oracle, ArisGlobal und Veeva Systems verteidigen ihre Vormachtstellung durch kontinuierliche Feature-Erweiterung. Oracles Juli-2024-Argus-Upgrade fügte bedingte berührungslose Verarbeitung hinzu, die Automatisierungsraten auf 80 % drückt. ArisGlobal meldete Rekord-Neukunden-Wachstum in 2024 und erweiterte seine Partnerschaft mit Sitero, um klinische und regulatorische Domänen zu umspannen. Veeva, historisch stark in Qualität und Inhalten, enthüllte eine einheitliche Sicherheitssuite mit NLP-Support im April 2025.

Aufkommende Herausforderer zielen auf spezifische Schmerzpunkte ab, wie Literatur-Mining, maschinelle Übersetzung oder Duplikaterkennung. Ihre spezialisierten Angebote integrieren sich über offene APIs in größere Ökosysteme und zwingen Marktführer dazu, aggressive F&E-Roadmaps aufrechtzuerhalten. Das Emerging Drug Safety Technology Meetings-Programm der FDA gleicht das Spielfeld aus, indem es kleineren Unternehmen einen formellen Weg gibt, neuartige KI-Modelle zu validieren.

M&A setzt sich fort, da Größe zur Voraussetzung für globale regulatorische Unterstützung wird. Valsofts August-2024-Kauf von Anju Software verschaffte dem Erwerber sofort eine PV-Präsenz und illustrierte, wie Konsolidierer Synergien zwischen Life-Science-Vertikalen suchen. Währenddessen positionieren sich Serviceanbieter wie PrimeVigilance neu, um outsourcte Verarbeitungsnachfrage zu erfassen und schaffen benachbarte Konkurrenz für reine Software-Anbieter. Diese Dynamiken halten die Preismacht ausgeglichen, wobei Differenzierung in Automatisierungstiefe, Compliance-Agilität und Ökosystem-Partnerschaften liegt.

Branchenführer für Pharmacovigilance- und Arzneimittelsicherheitssoftware

-

Ennov Solutions Inc.

-

Extedo GmbH

-

United BioSource Corporation

-

Ab Cube

-

ArisGlobal

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- April 2025: Veeva Systems kündigte KI-Verbesserungen in seinem Pharmacovigilance-Plattform-Portfolio an und fügte maschinelles-Lernen-basierte Detektion unerwünschter Ereignisse und NLP für regulatorische Dokumentenanalyse hinzu.

- Januar 2025: Veeva Systems ging eine Partnerschaft mit Zifo ein, um die Qualitätskontroll-Modernisierung zu beschleunigen und Analytik mit Pharmacovigilance-Workflows zu integrieren.

- September 2024: ArisGlobal erweiterte seine Partnerschaft mit Sitero, um eine integrierte Technologie-Suite zu liefern, die klinische und Sicherheitsdomänen abdeckt.

- September 2024: Veeva Systems führte Field-Action- und Rückruf-Management-Fähigkeiten in Vault QMS ein und erweiterte in Post-Market-Überwachung.

Umfang des globalen Berichts zum Markt für Pharmacovigilance- und Arzneimittelsicherheitssoftware

Gemäß dem Umfang des Berichts umfasst Pharmacovigilance (PV)-Software eine Arzneimittelsicherheits-Management-Softwarelösung, die die Erstellung, Klassifizierung, Überprüfung, Einreichung und Wartung von Pharmacovigilance-Daten und Berichten über unerwünschte Ereignisse ermöglicht. Diese PV-Software wird von Pharma- und Biotechnologieunternehmen, Auftragsforschungsorganisationen (CROs), Business-Process-Outsourcing-Unternehmen (BPOs) und anderen Pharmacovigilance-Serviceanbietern verwendet.

Die Segmentierung des Marktes für Pharmacovigilance- und Arzneimittelsicherheitssoftware umfasst Funktionalität, Art der Bereitstellung, Endnutzer und Geografie. Nach Funktionalität ist der Markt segmentiert in Software zur Meldung unerwünschter Ereignisse, Arzneimittelsicherheits-Audit-Software, Issue-Tracking-Software und vollständig integrierte Software. Nach Art der Bereitstellung ist der Markt segmentiert in On-Premise-Bereitstellung und On-Demand/Cloud-basierte (SaaS)-Bereitstellung. Nach Endnutzer ist der Markt segmentiert in Pharma- und Biotechnologieunternehmen, Auftragsforschungsorganisationen, Business-Process-Outsourcing-Unternehmen und andere Pharmacovigilance-Serviceanbieter. Nach Geografie ist der globale Markt segmentiert in Nordamerika (Vereinigte Staaten, Kanada, Mexiko), Europa (Deutschland, Vereinigtes Königreich, Frankreich, Italien, Spanien, Rest von Europa), Asien-Pazifik (China, Japan, Indien, Australien, Südkorea, Rest von Asien-Pazifik), Naher Osten und Afrika (GCC, Südafrika, Rest von Naher Osten und Afrika) und Südamerika (Brasilien, Argentinien, Rest von Südamerika). Der Branchenbericht deckt auch die geschätzten Marktgrößen und Trends für 17 Länder in großen Regionen weltweit ab. Der Bericht bietet den Marktwert (in USD Millionen) für die oben genannten Segmente. Nach Funktionalität Software zur Meldung unerwünschter Ereignisse Arzneimittelsicherheits-Audit-Software Issue-Tracking-Software Vollständig integrierte Software Nach Art der Bereitstellung On-Premise-Bereitstellung On-Demand/Cloud-basierte (SaaS)-Bereitstellung Nach Endnutzer Pharma- und Biotechnologieunternehmen Auftragsforschungsorganisationen Business-Process-Outsourcing-Unternehmen Andere Pharmacovigilance-Serviceanbieter Nach Geografie Nordamerika Vereinigte Staaten Kanada Mexiko Europa Deutschland Vereinigtes Königreich Frankreich Italien Spanien Rest von Europa Asien-Pazifik China Japan Indien Australien Südkorea Rest von Asien-Pazifik Naher Osten und Afrika GCC Südafrika Rest von Naher Osten und Afrika Südamerika Brasilien Argentinien Rest von Südamerika

| Software zur Meldung unerwünschter Ereignisse |

| Arzneimittelsicherheits-Audit-Software |

| Issue-Tracking-Software |

| Vollständig integrierte Sicherheits-Suites |

| Signal-Detektion und Risikomanagement-Tools |

| On-Premise |

| Cloud / SaaS |

| Hybrid-Bereitstellung |

| Pharma- und Biotechnologieunternehmen |

| Auftragsforschungsorganisationen (CROs) |

| Business-Process-Outsourcing (BPO)-Unternehmen |

| Medizinprodukt-Hersteller |

| Andere PV-Serviceanbieter |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Rest von Asien-Pazifik | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest von Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Funktionalität | Software zur Meldung unerwünschter Ereignisse | |

| Arzneimittelsicherheits-Audit-Software | ||

| Issue-Tracking-Software | ||

| Vollständig integrierte Sicherheits-Suites | ||

| Signal-Detektion und Risikomanagement-Tools | ||

| Nach Art der Bereitstellung | On-Premise | |

| Cloud / SaaS | ||

| Hybrid-Bereitstellung | ||

| Nach Endnutzer | Pharma- und Biotechnologieunternehmen | |

| Auftragsforschungsorganisationen (CROs) | ||

| Business-Process-Outsourcing (BPO)-Unternehmen | ||

| Medizinprodukt-Hersteller | ||

| Andere PV-Serviceanbieter | ||

| Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle Markt für Pharmacovigilance-Software?

Der Markt steht bei 222,18 Millionen USD in 2025 und soll bis 2030 293,56 Millionen USD erreichen.

Wie schnell soll der Markt für Pharmacovigilance-Software wachsen?

Er soll mit einer CAGR von 5,73 % über 2025-2030 expandieren.

Welches Funktionalitätssegment hält den größten Anteil?

Software zur Meldung unerwünschter Ereignisse führte mit 40,7 % Umsatzanteil in 2024.

Welches Bereitstellungsmodell wächst am schnellsten?

Cloud- und SaaS-Bereitstellungen entwickeln sich mit einer CAGR von 22,0 % und repräsentieren bereits 67,1 % des Marktumsatzes.

Welche Region expandiert am schnellsten?

Asien-Pazifik soll eine CAGR von 14,3 % bis 2030 verzeichnen und profitiert von der Ostverschiebung klinischer Studien.

Seite zuletzt aktualisiert am: